一定額を超える遺産を受け取ると、相続税がかかります。

相続税には「3,000万円+法定相続人の数×600万円」の基礎控除が用意されているため、相続人の人数によって相続税額が変わってきます。

遺産総額が5,000万円だった場合、相続税は0~250万円です。

相続税には様々な控除や特例が用意されているため、漏れなく活用して税負担を軽くすることも意識しましょう。

本記事では、遺産総額5,000万円にかかる相続税はいくらなのか、相続時の注意点や利用できる控除、特例を解説します。

相続税については、下記の記事でも詳しく解説しているのでご参考にしてください。

目次

1章 5,000万円の遺産にかかる相続税はいくらくらい?

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、相続人の人数によって相続税額が大きく変わってきます。

本章では、下記のケースごとに相続税がいくらかかるのかを見ていきましょう。

- 配偶者がすべての遺産を相続した場合

- 配偶者と子供が相続した場合

- 子供のみが相続した場合

それぞれ詳しく解説していきます。

1-1 配偶者がすべての遺産を相続した場合

配偶者が5,000万円の遺産をすべて相続した場合、相続税はかかりません。

相続税には基礎控除とは別に配偶者控除が用意されており、1億6,000万円もしくは法定相続分のいずれか多い金額まで相続税がかからなくなるからです。

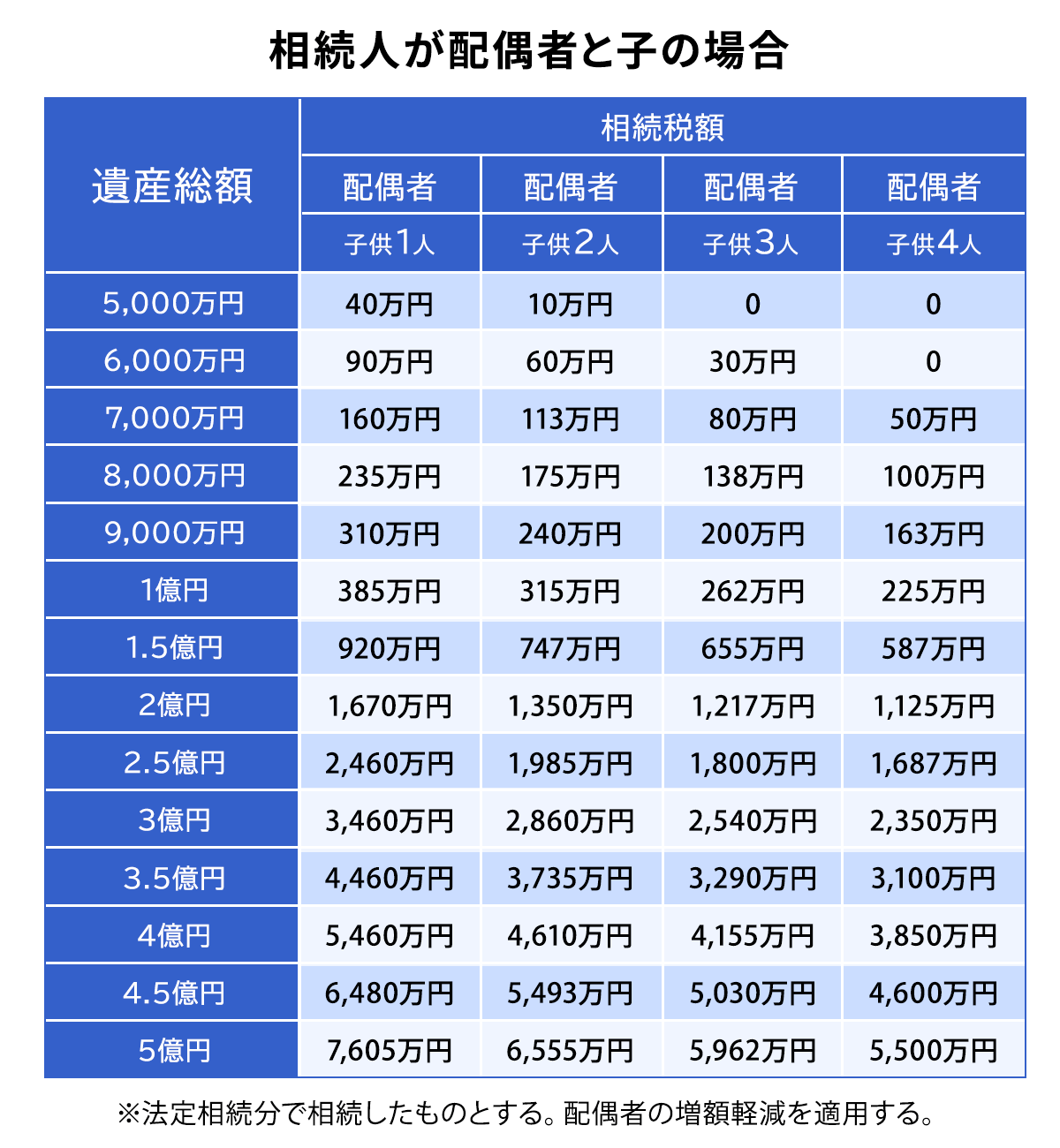

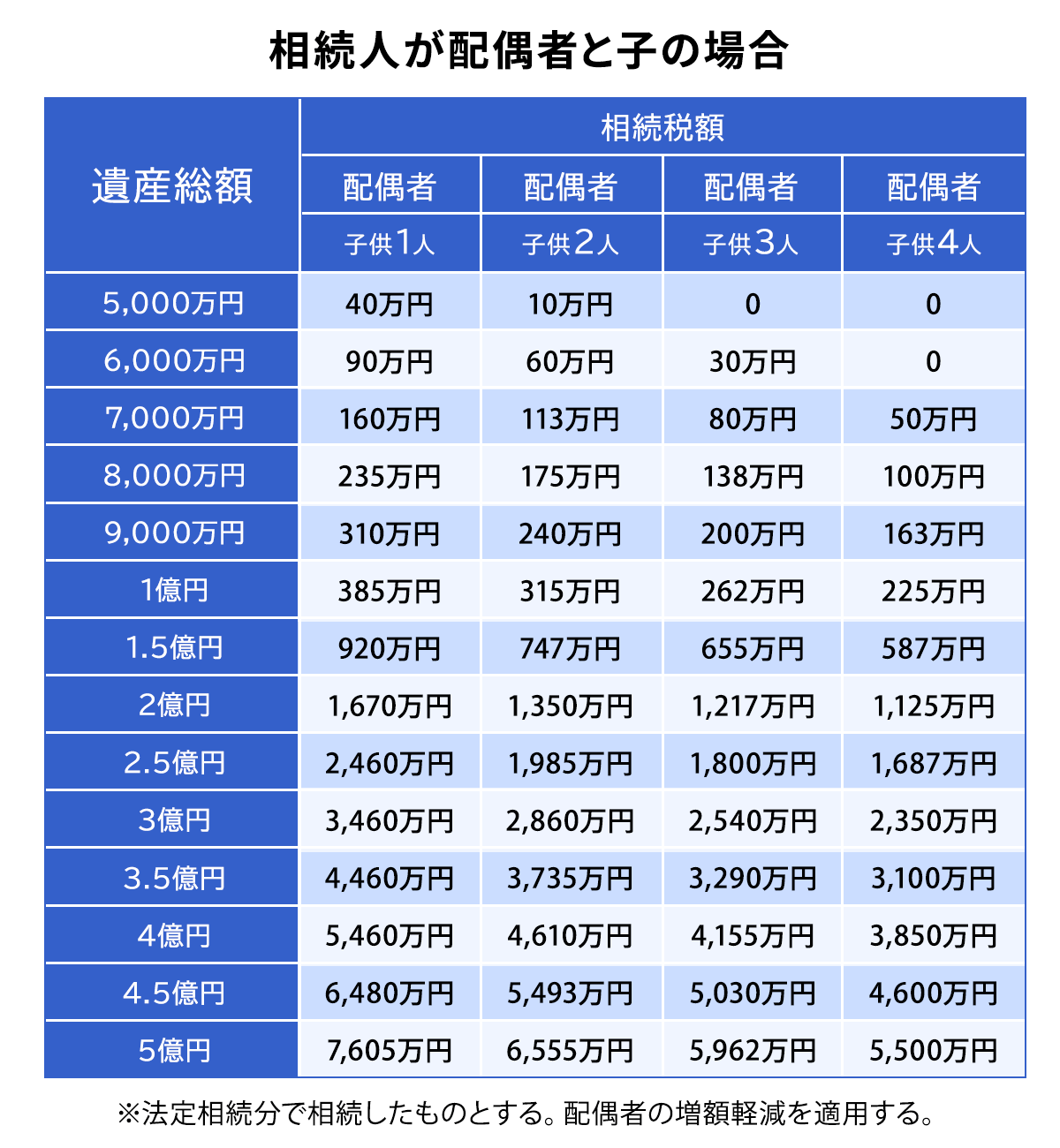

1-2 配偶者と子供が相続した場合

配偶者と子供が5,000万円の遺産を受け継いだ場合、子供の人数によって相続税額が変わります。

- 子供の人数が1人:40万円

- 子供の人数が2人:10万円

- 子供の人数が3人:かからない

- 子供の人数が4人:かからない

なお、上記の税額は配偶者と子供がそれぞれ法定相続分で相続した場合の金額です。

子供が法定相続分より多く財産を相続した場合、配偶者控除の適用額が減り相続税額が上がる可能性があります。

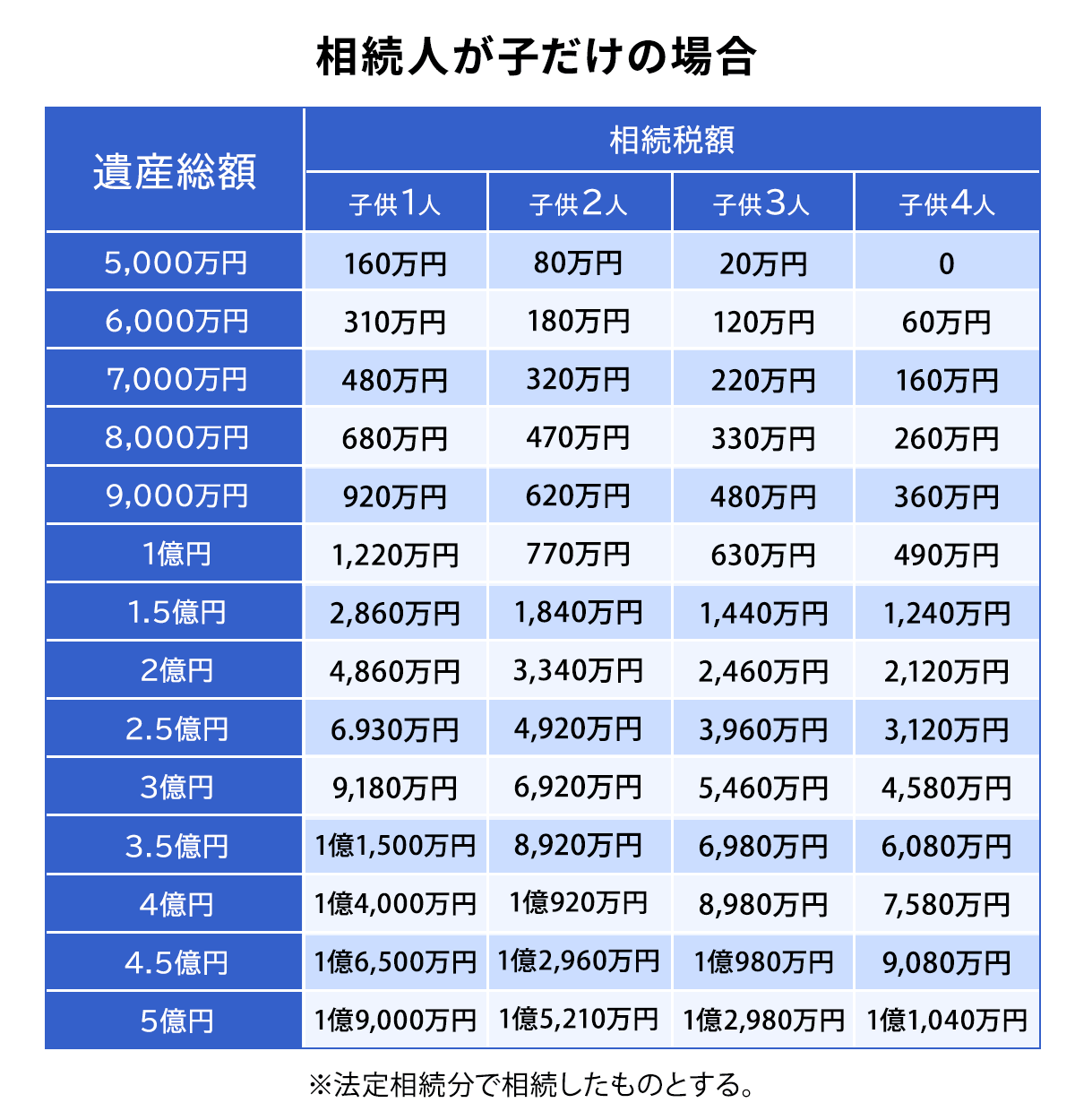

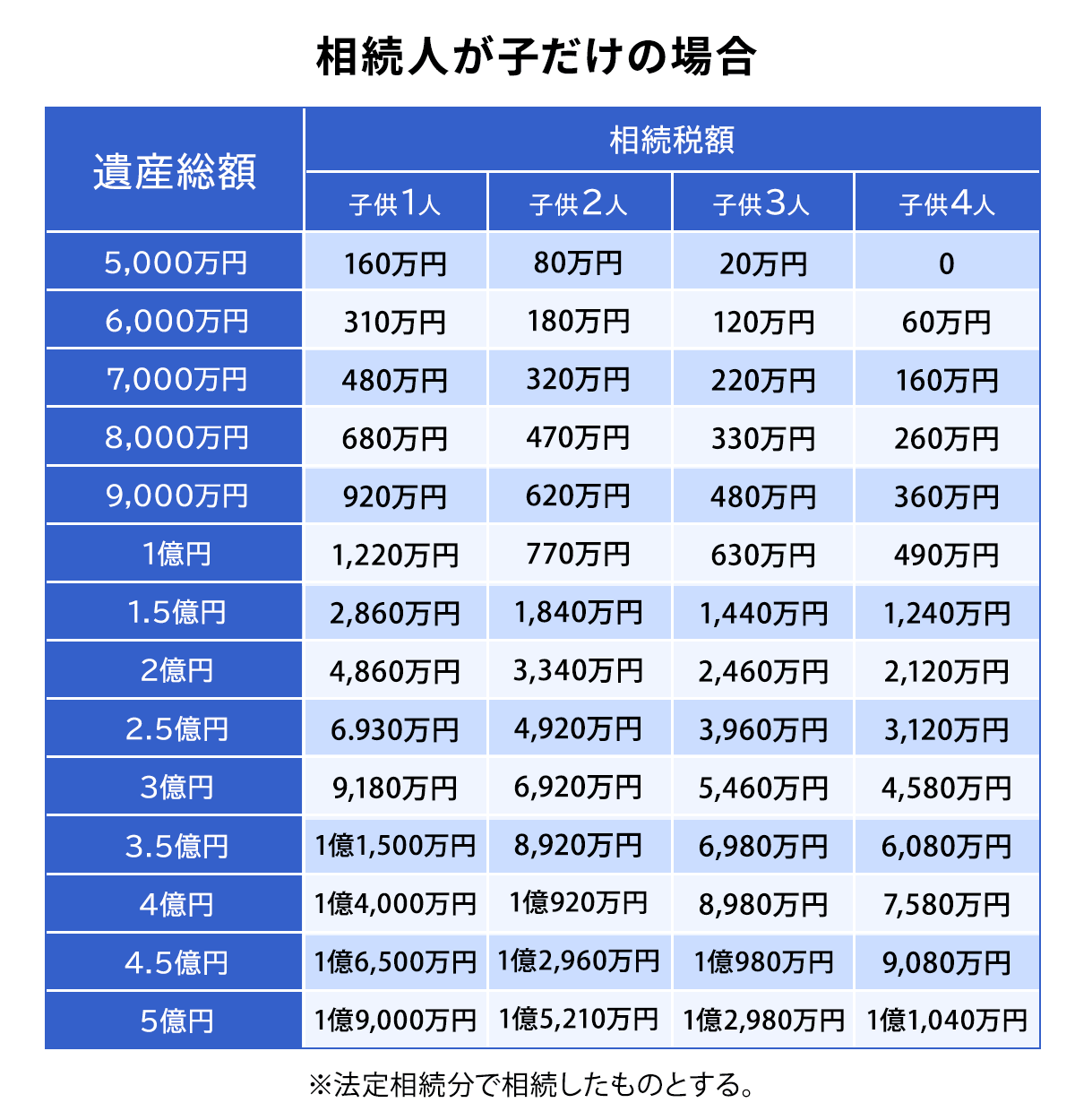

1-3 子供のみが相続した場合

故人の配偶者がすでに死亡しているなどの理由で、子供のみが相続人となった場合、配偶者控除を利用できないため、相続税額が上がります。

子供のみが相続人となり5,000万円の遺産を受け継いだときの相続税額は、下記の通りです。

- 子供の人数が1人:160万円

- 子供の人数が2人:80万円

- 子供の人数が3人:20万円

- 子供の人数が4人:かからない

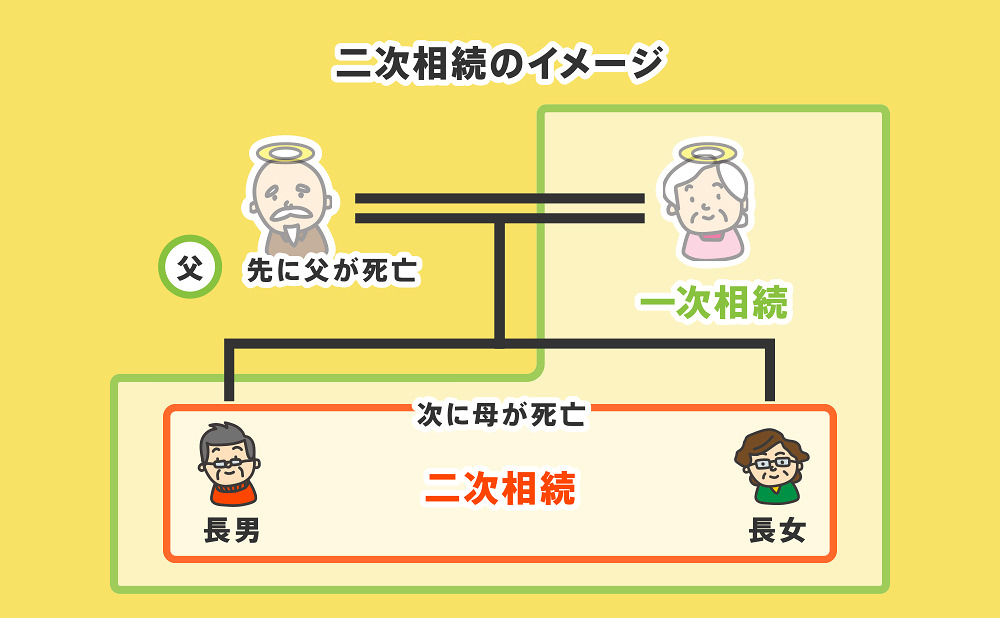

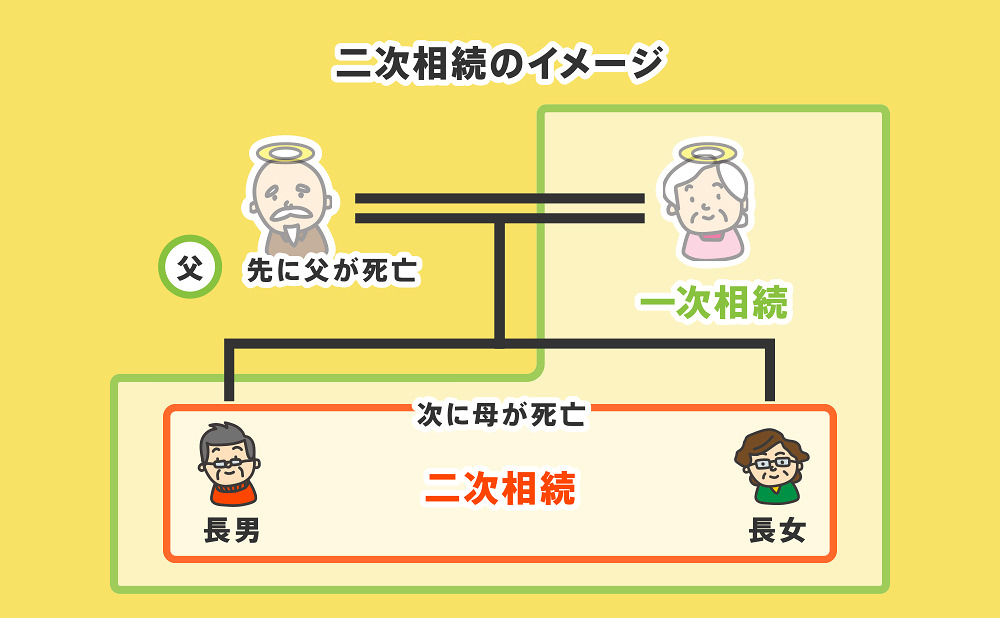

最初に父親が亡くなり数年後に母親も死亡したといった場合など、子供は数年の間に2回も相続税を払わなければならないケースもあるでしょう。

子供が支払う相続税負担を少しでも軽減したいのであれば、父親もしくは母親の片方が亡くなった時点で二次相続対策をしておくことをおすすめします。

二次相続対策については、本記事の5章で詳しく解説しているのでご参考にしてください。

2章 相続税の課税対象になる財産・ならない財産

相続税の課税対象となる財産は預貯金や現金はもちろん、不動産や株式なども含まれます。

そのため、相続税の申告をする前には相続財産調査を行い、故人の資産状況を漏れなく把握することが非常に対策です。

相続税の申告漏れを防ぐためにも、あらかじめ相続税の課税対象になる財産とならない財産も知っておくと良いでしょう。

本章では、相続税の課税対象になる財産とならない財産を解説します。

2-1 相続税の課税対象になる財産

相続税の課税対象となる財産は、主に下記の通りです。

- 現金・預貯金

- 不動産(宅地や農地、自宅、建物、借地権、借家権など)

- 自動車や骨董品、絵画、宝石類などの動産

- 有価証券

- 賃貸人、賃借人などの契約上の地位

- 損害賠償請求権、損害賠償義務などの権利義務

- 借金や滞納家賃、滞納税金などの負債

- 死亡保険金

- 死亡退職金

- 死亡の3~7年前までに相続人へ贈与された財産

- 弔慰金

なお、現金や預貯金は額面通りに評価して相続税を計算しますが、不動産や有価証券は相続税の計算をする前に相続税評価額を算出しなければなりません。

自分で相続税評価額を計算するのが難しければ、相続に詳しい税理士に相談するのがおすすめです。

また、下記の財産は「みなし相続財産」と呼ばれ、遺産分割の対象にはならないものの相続税の課税対象にはなるのでご注意ください。

- 死亡保険金

- 死亡退職金

- 死亡の3~7年前までに相続人へ贈与された財産

- 弔慰金

死亡保険金や死亡退職金は受取人固有の財産として扱われるものの、相続発生(故人の死亡)が原因で発生するお金のため、相続税がかかります。

このように、相続税の課税対象となる財産は非常に多岐にわたるため、財産の種類が多い場合や故人が財産目録などを遺していなかった場合は相続財産調査を司法書士や行政書士に依頼することも検討しましょう。

2-2 相続税の課税対象にならない財産

相続税がかからない財産は、主に下記の通りです。

- 故人の一身専属権や義務(養育費の請求権や支払い義務、使用貸借権、身元保証人の地位、生活保護の受給権、年金受給権など)

- 祭祀財産

- 香典

生活保護受給権や年金受給権はそもそも遺族が受け継ぐことはできない権利のため、相続税がかかることもありません。

また、お墓や仏壇などの祭祀財産は祖先を祀るためのものであるため、相続税の課税対象から外れます。

香典は故人に対して支払われるのではなく、喪主に対する贈与として扱われるため、相続税がかかることはありません。

なお、喪主に対しての贈与と聞くと「贈与税がかかるのではないか」と心配される人もいますが、香典が常識の範囲内の金額であれば贈与税は非課税となります。

3章 相続税計算の流れ

相続税は遺産ごとや相続人ごとに計算するのではなく、遺産総額に対して計算します。

相続税を計算する流れは、下記の通りです。

- 財産を評価する

- 遺産の総額から基礎控除額を引く

- 基礎控除額を引いたあとの遺産を法定相続分で分ける

- 法定相続分で分けた遺産から相続税の総額を計算する

- 相続税の総額を実際の相続割合で分けなおす

- 控除・加算で最終的な納付税額を求める

それぞれ具体例と共に詳しく解説していきます。

STEP① 財産を評価する

まずは、亡くなった人が遺した遺産を漏れなく洗い出し、それぞれ評価しましょう。

現金や預貯金などの遺産は額面通りの金額で相続税を計算しますが、不動産や株式などの遺産は相続税評価額を算出する必要があります。

遺産の種類が多い場合や相続財産調査に時間がかかってしまいそうな場合は、相続に詳しい司法書士や行政書士に相続財産調査を依頼するのもおすすめです。

STEP② 遺産の総額から基礎控除額を引く

相続財産調査や評価の結果、遺産総額がわかったら基礎控除額を引いて「課税対象額」の計算をしましょう。

相続税には「3,000万円+法定相続人の数×600万円」の基礎控除が用意されています。

例えば、下記のケースの基礎控除および課税対象額を計算してみましょう。

【相続財産】

- 預貯金:1,000万円

- 不動産:4,000万円

【相続人】

- 配偶者

- 子供1人

上記のケースでは相続税の基礎控除は「3,000万円+600万円×2人=4,200万円」です。

相続税の課税対象額は「5,000万円-4,200万円=800万円」となります。

STEP③ 基礎控除額を引いたあとの遺産を法定相続分で分ける

課税対象額を計算したら、遺産を法定相続分で分けたとして相続税を計算します。

法定相続分とは、法律によって決められた遺産の分割割合であり、相続人ごとに下記のように決められています。

| 法定相続人 | 法定相続分 | 備考 | |

| 配偶者のみ | 配偶者100% | ||

| 配偶者+子 | 配偶者 | 1/2 | 子が複数人いる場合は均等に分配 |

| 子 | 1/2 | ||

| 配偶者+両親などの直系尊属 | 配偶者 | 2/3 | ・親が複数人いる場合は均等に分配 ・故人に最も近い世代のみが相続人となる |

| 両親などの直系卑属 | 1/3 | ||

| 配偶者+兄弟・姉妹 | 配偶者 | 3/4 | 兄弟・姉妹が複数人いる場合は均等に分配 |

| 兄弟・姉妹 | 1/4 | ||

| 子のみ | 子100% | 子が複数人いる場合は均等に分配 | |

| 両親などの直系尊属のみ | 両親100% | 親が複数人いる場合は均等に分配 | |

| 兄弟・姉妹のみ | 兄弟・姉妹100% | 兄弟・姉妹が複数人いる場合は均等に分配 | |

本記事で紹介した例の場合、相続人は配偶者と子供1人なので、法定相続分は下記の通りです。

- 配偶者:400万円(2分の1)

- 子供:400万円(2分の1)

STEP④ 法定相続分で分けた遺産から相続税の総額を計算する

STEP③で計算した法定相続分で分けた遺産に対して、相続税率を掛けて相続税額を計算します。

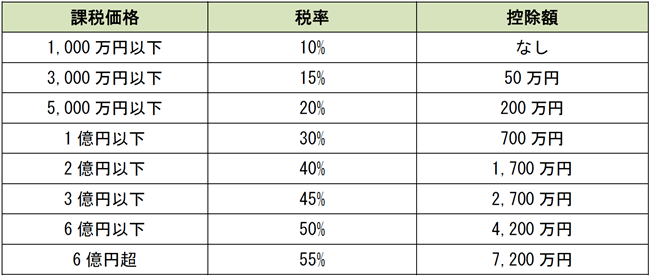

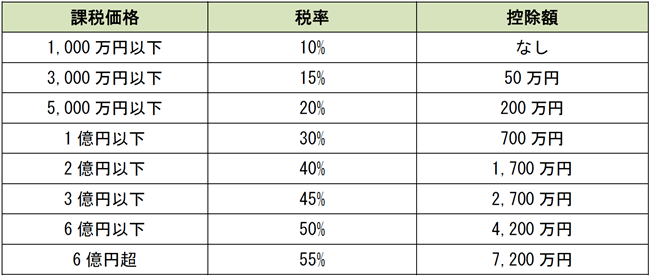

相続税は累進課税制度を採用しており、税率は下記の通りです。

本記事で紹介した例の場合は、相続税額は下記のように計算できます。

- 配偶者:400万円×10%=40万円

- 子供:400万円×10%=40万円

- 相続税額:40万円+40万円=80万円

STEP⑤ 相続税の総額を実際の相続割合で分けなおす

続いて、先ほど計算した相続税額を実際の相続割合で分配します。

例えば、配偶者が遺産をすべて相続した場合、それぞれの相続人にかかる相続税額は下記の通りです。

- 配偶者:80万円×100%=80万円

- 子供:80万円×0%=0万円

STEP⑥ 控除・加算で最終的な納付税額を求める

最後に、相続税の控除の適用や加算を行い、最終的な納税額を決定しましょう。

例えば、相続税には配偶者控除が用意されており、最低でも1億6,000万円まで相続税がかかりません。

本記事で紹介したケースでは、配偶者控除を適用し、最終的な税額は下記のようになります。

- 配偶者:配偶者控除を適用し相続税額が0円になる(相続税の申告自体は必要)

- 子供:もともと相続税が0円である

なお、本記事で紹介した具体例では出てきませんでしたが、配偶者および1親等以内の血族以外が財産を受け継ぐと相続税が2割加算になります。

そのため、兄弟姉妹が相続人になったケースや孫が遺言の内容に従い財産を受け継いだケースは、相続税が2割加算となるのでご注意ください。

4章 相続税節税に使える主な控除や特例

本記事の3章で解説したように、相続税には様々な控除が特例が用意されており、漏れなく活用すればその分、相続税を節税可能です。

相続税対策で使用されることが多い控除や特例は、主に下記の通りです。

- 小規模宅地等の特例

- 配偶者控除

- 未成年者控除

- 障害者控除

- 生命保険金の控除

それぞれ詳しく見ていきましょう。

4-1 小規模宅地等の特例

小規模宅地等の特例とは、相続した土地の相続税評価額を最大8割減額できる制度です。

軽減割合が大きいので、非常に相続税の節税効果が高い特例といえるでしょう。

小規模宅地等の特例の限度面積や減額割合は、土地の種類ごとに下記のように設定されています。

| 用途 | 区分 | 限度面積 | 減額割合 |

| 自宅 | 特定居住用宅地等 | 330㎡ | 80% |

| 収益物件 | 貸付事業用宅地等 | 200㎡ | 50% |

| 事業用地 | 特定事業用宅地等 (特定同族会社事業用宅地等) | 400㎡ | 80% |

それぞれの用途ごとに土地や相続人の適用要件が定められているので、土地を相続した人は適用要件を満たしているか確認してみましょう。

4-2 配偶者控除

相続税の配偶者控除とは、名前の通り、亡くなった人の配偶者が相続した遺産を下記の金額まで非課税にする制度です。

- 1億6,000万円

- 法定相続分

※いずれか多い方の金額が適用されます

上記のように、配偶者が遺産を相続した場合、最低でも1億6,000万円までは相続税がかかりません。

そのため、配偶者を亡くした場合、ほとんどの人は相続税がかからないと思っていて問題はないでしょう。

ただし、配偶者控除を適用した結果、相続税がかからなくなったとしても相続税の申告は必要なのでご注意ください。

また、相続税の配偶者控除を適用するには期限内申告が求められるので、遺産分割協議が長引いてしまうと控除を適用できない恐れがあります。

相続税の配偶者控除は節税効果が非常に大きいですが、控除を最大限利用しようと考えて配偶者に財産を多く相続させる場合は注意が必要です。

配偶者に財産を多く相続させると、配偶者が亡くなり次の相続が発生したときの税負担が重くなる恐れがあります。

配偶者に財産を多く相続させる場合は、今回の相続と配偶者が亡くなったときの相続税額のシミュレーション、配偶者が亡くなるまでに相続税対策をしておくことが大切です。

シミュレーションおよび相続税対策には専門的な知識が必要なので、二次相続対策に詳しい税理士に相談しながら進めることをおすすめします。

4-3 未成年者控除

未成年者控除は、相続人に未成年者が含まれるときに適用できる制度であり、相続税額から「(18歳-相続時の年齢)×10万円」を控除可能です。

相続税の未成年者控除の概要は、下記の通りです。

| 概要 | 相続人に未成年者が含まれるときに適用できる控除 |

| 適用要件 |

|

| 控除額 | (18歳-相続時の年齢)×10万円 |

なお、相続税の未成年者控除の控除枠が余った場合には、未成年者の相続人本人だけでなく扶養義務者も控除枠を使用できます。

そのため、相続人になった未成年者の年齢や遺産の金額によっては、他の相続人の税負担も軽減できるでしょう。

未成年者の扶養義務者は、両親や祖父母、兄弟姉妹などが該当します。

ただし、未成年者控除の余った控除枠を使用できるのは、扶養義務者かつ相続人にあたる人物なのでご注意ください。

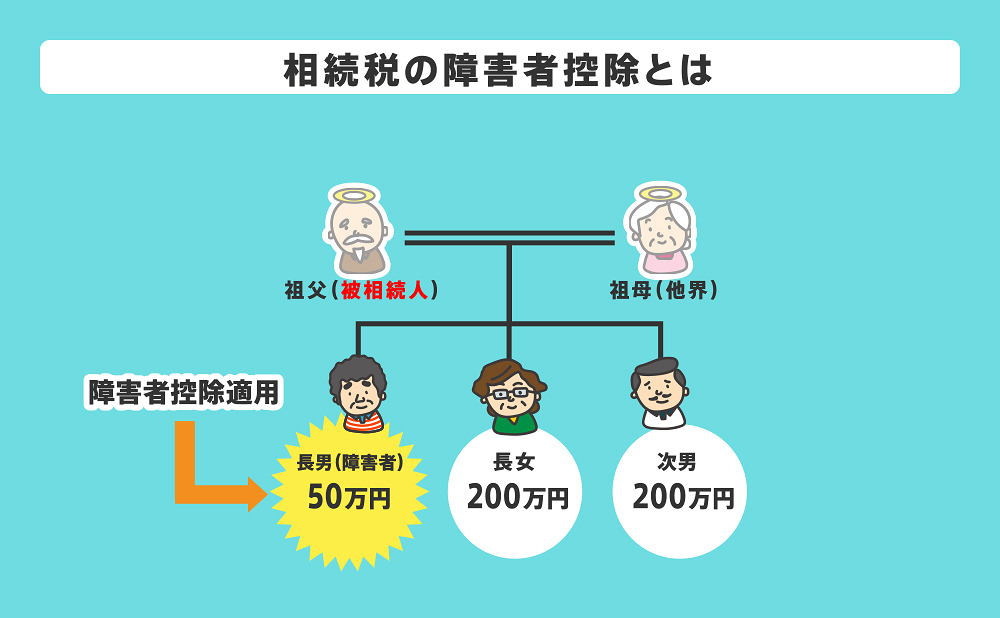

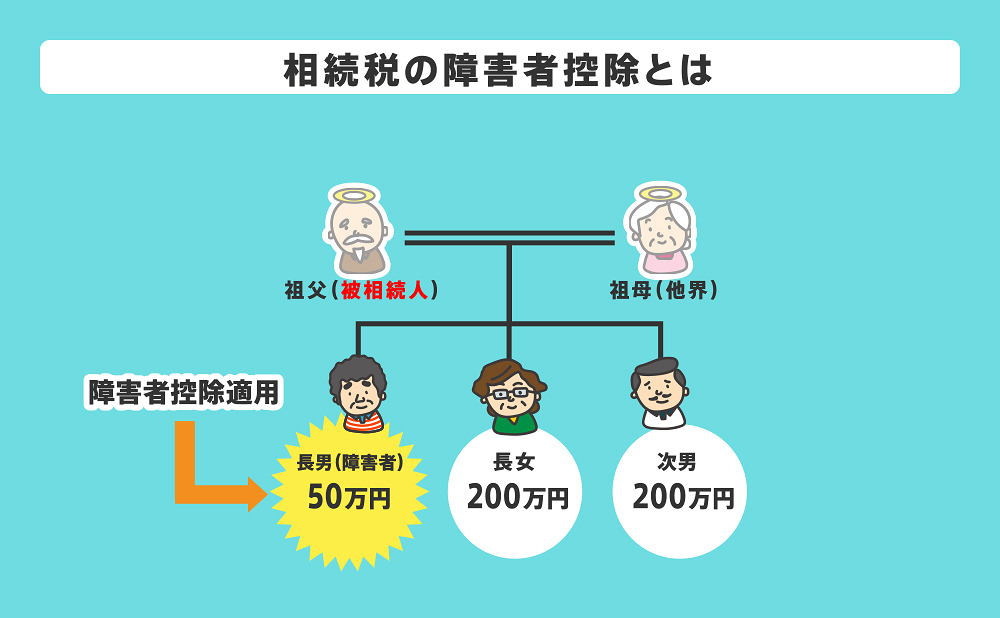

4-4 障害者控除

相続税の障害者控除とは、相続人の中に障害者がいる場合に受けられる控除であり、適用するには下記の要件をすべて満たさなければなりません。

- 法定相続人であること

- 相続または遺贈で財産を承継したこと

- 相続開始日に日本に居住していること

- 相続開始日に障害者であること

上記のように、相続税の障害者控除を適用するには障害者が財産をほんの少しでも受け継ぐ必要があります。

判断能力のない障害者に財産を相続させないように対策していた場合、控除を利用できないのでご注意ください。

相続税の控除額は下記の金額で計算でき、相続税額より控除額の金額が上回る場合は障害者の扶養義務者の相続税額から残額を控除できます。

【一般障害者の場合】

障害者控除額=(85歳-相続開始日の障害者の年齢)×10万円

【特別障害者の場合】

障害者控除額=(85歳-相続開始日の障害者の年齢)×20万円

※(85歳-相続開始日の障害者の年齢)に端数があるときは切り上げ。

4-5 生命保険金の控除

本記事の2章で解説したように、生命保険金や死亡退職金はみなし相続財産に含まれ、相続税の課税対象財産に含まれます。

しかし、生命保険金と死亡退職金にはそれぞれ「法定相続人の数×500万円」の非課税額が用意されており、税負担を軽減可能です。

そのため、遺産をすべて預貯金で遺すより貯蓄性の高い生命保険に加入していた方が相続税の負担を軽減できる可能性もあります。

5章 5,000万円の遺産を受け継いだときの注意点

父親もしくは母親の片方が亡くなり相続が発生したときは、残りの親が亡くなったときに備えて二次相続対策をしておきましょう。

他にも、生前贈与で相続税対策をしていた場合、贈与者が死亡する3~7年以内に行われた贈与は相続税の課税対象となる場合があるのでご注意ください。

遺産を受け継いだときの注意点は、主に下記の3点です。

- 二次相続対策をしておく

- 相続発生前3~7年以内に行われた生前贈与には相続税がかかる場合がある

- 遺産に不動産が含まれる場合は相続登記をする

それぞれ詳しく見ていきましょう。

5-1 二次相続対策をしておく

父親もしくは母親の片方が亡くなったときには、二次相続対策を行なっておくのがおすすめです。

二次相続とは、下図のように遺された配偶者も亡くなり両親(夫婦)が共に亡くなったときの相続です。

二次相続は下記の理由により、一次相続よりも相続税の負担が重くなる可能性があります。

- 小規模宅地等の特例を適用できない

- 相続税の配偶者控除を適用できない

- 法定相続人の人数が減り基礎控除額や生命保険金、死亡退職金の非課税枠が減る

二次相続発生時に子供が支払う相続税額を少しでも減らすために、下記の対策をしておくと良いでしょう。

- 生前贈与を行う

- 一次相続の財産取得割合を調整する

- 同居している子供がいれば実家を相続させる

- 納税資金を確保しておく

- 相続財産の資産組み換えを行う

- 賃貸用不動産を子供に相続させる

- 生命保険金の非課税枠を活用する

- 数次相続控除を利用する

上記のように、二次相続対策は種類が多く、相続人や資産状況によってベストな選択肢が変わってきます。

自分に合う二次相続対策を選ぶのは専門的な知識や経験が必要なので、二次相続に詳しい税理士や司法書士、弁護士に相談しながら行うのが確実です。

5-2 相続発生前3~7年以内に行われた生前贈与には相続税がかかる場合がある

相続税対策として贈与税の基礎控除の範囲で繰り返し贈与を行う暦年贈与を行っている人もいるでしょう。

しかし、贈与者が亡くなる3~7年に行われた贈与は、相続税の計算対象に含めなければならない場合があるのでご注意ください。

このように、贈与者が死亡したときに過去の贈与を相続税の課税対象とすることを「生前贈与加算」と呼びます。

贈与者が死亡する3~7年以内に行われた贈与のうち、生前贈与加算に該当するのは下記のケースです。

- 受贈者が相続や遺贈で財産を取得した人

- 受贈者がみなし相続財産(生命保険金など)を受け取った人

例えば、遺産を相続した子供が相続発生3~7年以内に受け取った贈与に関しては、相続税の計算対象に含めなければなりません。

他にも、生命保険金を受け取った孫や子供の配偶者なども、贈与のタイミングによっては贈与財産を相続税の計算対象に含める必要があります。

なお、生前贈与加算の対象期間は2023年の税制改正により3年から7年に延長されました。

2024年1月1日以降の相続に関しては、生前贈与加算の期間が7年になるのでご注意ください。

5-3 遺産に不動産が含まれる場合は相続登記をする

相続財産の中に不動産が含まれる場合は、亡くなった人から相続人への名義変更手続きをしなければなりません。

不動産の名義変更手続きは、法務局にて登記申請を行います。

相続登記をする際には、登記申請書の作成や必要書類の収集をしなければならず大変手間がかかります。

平日日中は仕事や家事、育児で忙しく必要書類の収集が難しい人や故人と疎遠であり、所有していた不動産についての情報を集めるところから始めなければならないケースでは、相続登記を司法書士に依頼するのが良いでしょう。

相続に詳しい司法書士であれば、相続人調査や相続財産調査から相続登記まで一括で対応可能です。

相続登記の方法および必要書類は、下記の通りです。

| 手続きする人 |

|

| 手続き先 | 不動産の所在地を管轄する法務局 |

| 費用 | 不動産固定資産評価額の0.4%(登録免許税) (目安:1,000万円の場合4万円、2,000万円の場合8万円) |

| 必要書類 |

など |

これまで相続登記は義務化されておらず、相続人の意思によって行うとされていました。

しかし、2024年4月からは相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される恐れがあります。

なお、相続登記の義務化は過去に発生した相続においても適用されます。

そのため、まだ相続登記がおすみでない土地をお持ちの人は早めに手続きをすませましょう。

相続登記は自分でも行えますが、司法書士に依頼すれば数万円程度で代行可能です。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

まとめ

相続税には基礎控除が用意されているため、相続人の人数によって相続税額が大きく変わってきます。

なお、故人の配偶者は配偶者控除を適用できるため、5,000万円の遺産をすべて相続しても、相続税がかかることはないのでご安心ください。

ただし、相続税の配偶者控除を適用するには相続税額が0円であっても期限内申告が必要ですし、相続税の申告をするためには遺産分割協議を完了させる必要があります。

相続税の申告期限は相続開始から10ヶ月以内であり、それまでに相続人調査や相続財産調査、遺産分割協議を行わなければなりません。

また、相続税申告を終えた後も、各財産の名義変更手続きや不動産の登記申請が必要です。

相続人同士が遠方に住んでいて手続きを進めるのが難しい場合や何から始めて良いかわからない場合は、相続に詳しい司法書士や行政書士に手続きを任せてしまうのも良いでしょう。

グリーン司法書士法人では、相続手続きに関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。