「子供はいないけど、自分の財産はすべて妻(夫)が相続するから心配ない」そう思っていませんか?

実は、お子さんのいない夫婦のどちらかが亡くなった時、相続権があるのは配偶者だけではありません。

亡くなった人(被相続人)のご両親や兄弟、甥・姪などが、相続人となる可能性があります。

子供がいない夫婦が「配偶者に全財産を遺したい」と考えるときには、遺言書の作成や生前贈与などの相続対策を行っておくのが確実です。

希望通りの相続を目指すためにも、子供がいない場合の相続についてしっかりと理解しておきましょう。

本記事では、子供がいない場合の相続人と行うべき相続対策について解説します。

子供がいない夫婦が行っておくべき終活や老後の対策については、下記の記事で解説しているので合わせてお読みください。

目次

1章 子供がいない夫婦の遺産は配偶者以外が相続する場合もある

子供がいない夫婦が亡くなったとき、遺産はすべて配偶者が相続すると考えている人もいるのではないでしょうか。

実際には、子供がいない夫婦の遺産は配偶者だけではなく、故人の両親や兄弟姉妹や甥、姪も相続権を持ちます。

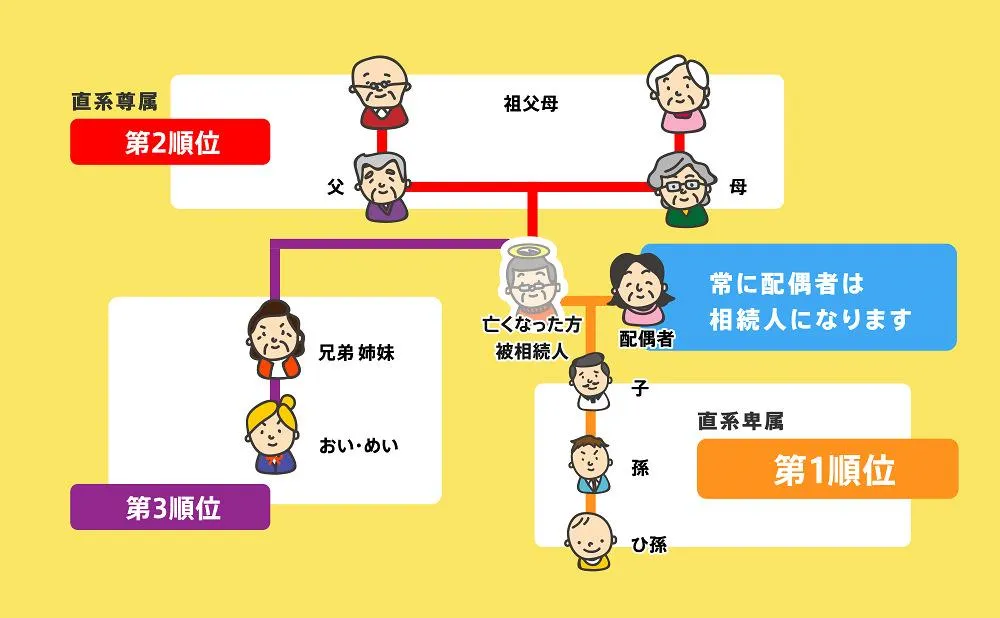

相続人になる人物は、法律によって下記のように優先順位が設定されているからです。

| 常に相続人になる | 配偶者 |

| 第一順位 | 子供や孫 |

| 第二順位 | 両親や祖父母 |

| 第三順位 | 兄弟姉妹や甥・姪 |

優先順位の高い人物が1人でもいる場合、優先順位の低い人物が相続人になることはありません。

また、相続人によって遺産を相続する割合も決められています。

子供がいない夫婦のどちらかが亡くなったときの相続人や相続割合について詳しく見ていきましょう。

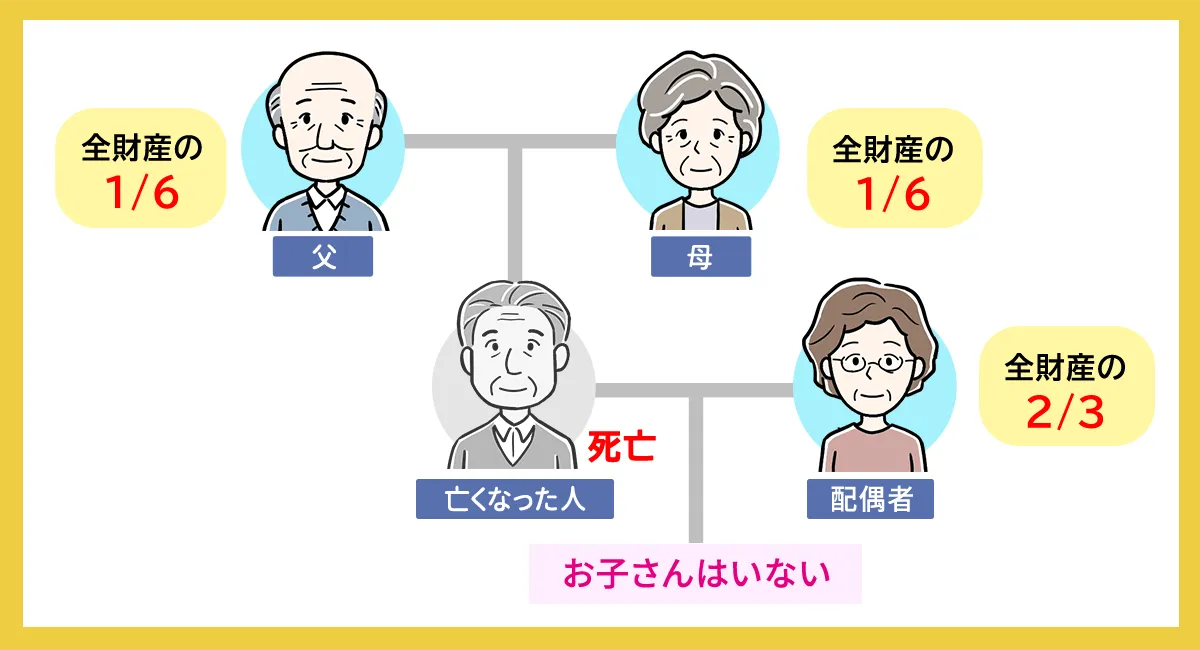

1-1 配偶者と亡くなった人の両親が相続人になるケース

子供のいない夫婦のどちらかが亡くなり、亡くなった人の父親や母親が生きている場合は、亡くなった人の配偶者および両親が相続権を持ちます。

亡くなった人の配偶者および両親が相続人になったときの相続割合は、それぞれ下記の通りです。

| 配偶者 | 3分の2 |

| 両親 | 3分の1 (両親共に存命の場合は等分する) |

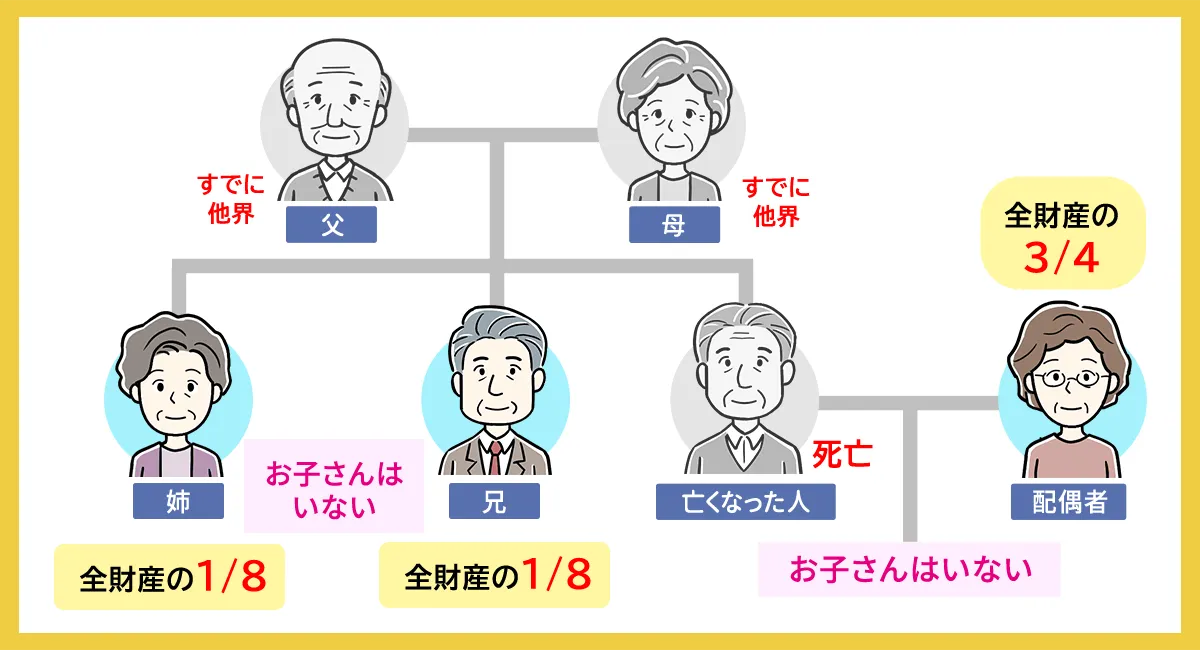

1-2 配偶者と亡くなった人の兄弟姉妹や甥・姪が相続人になるケース

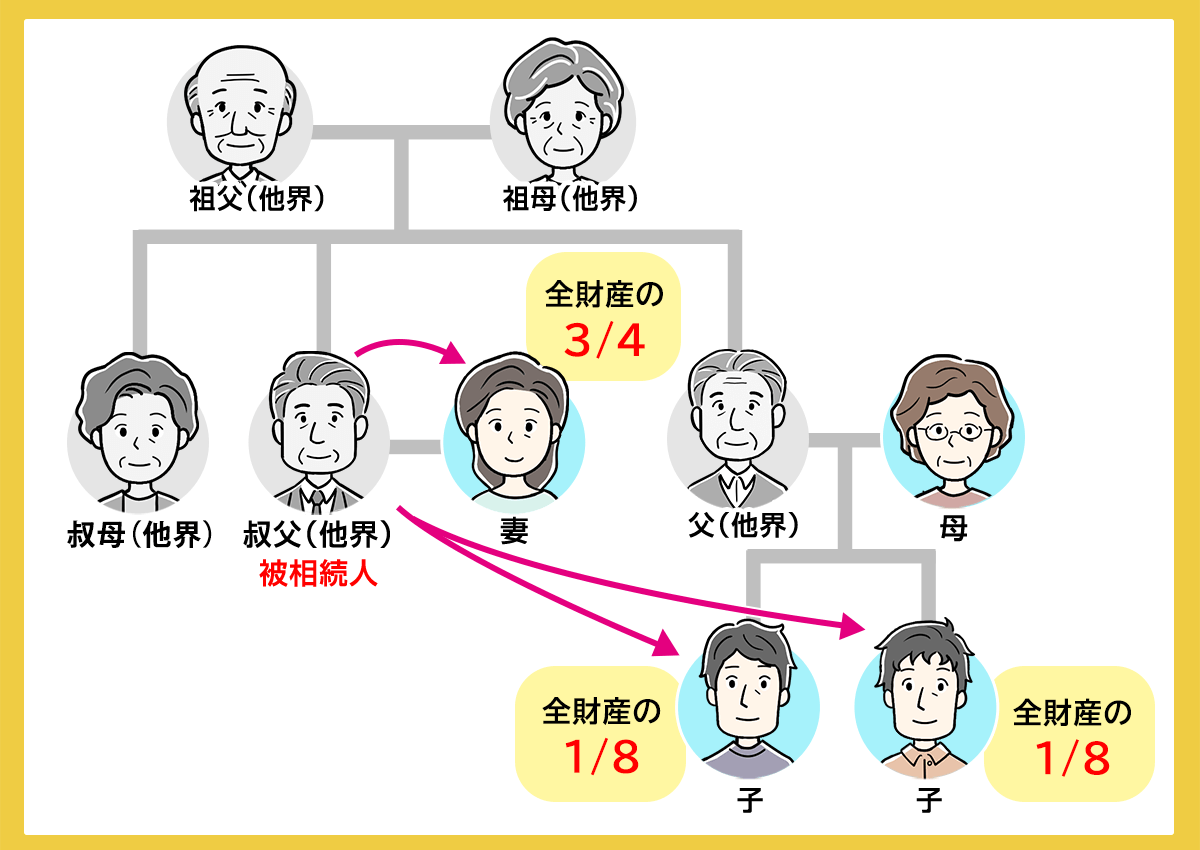

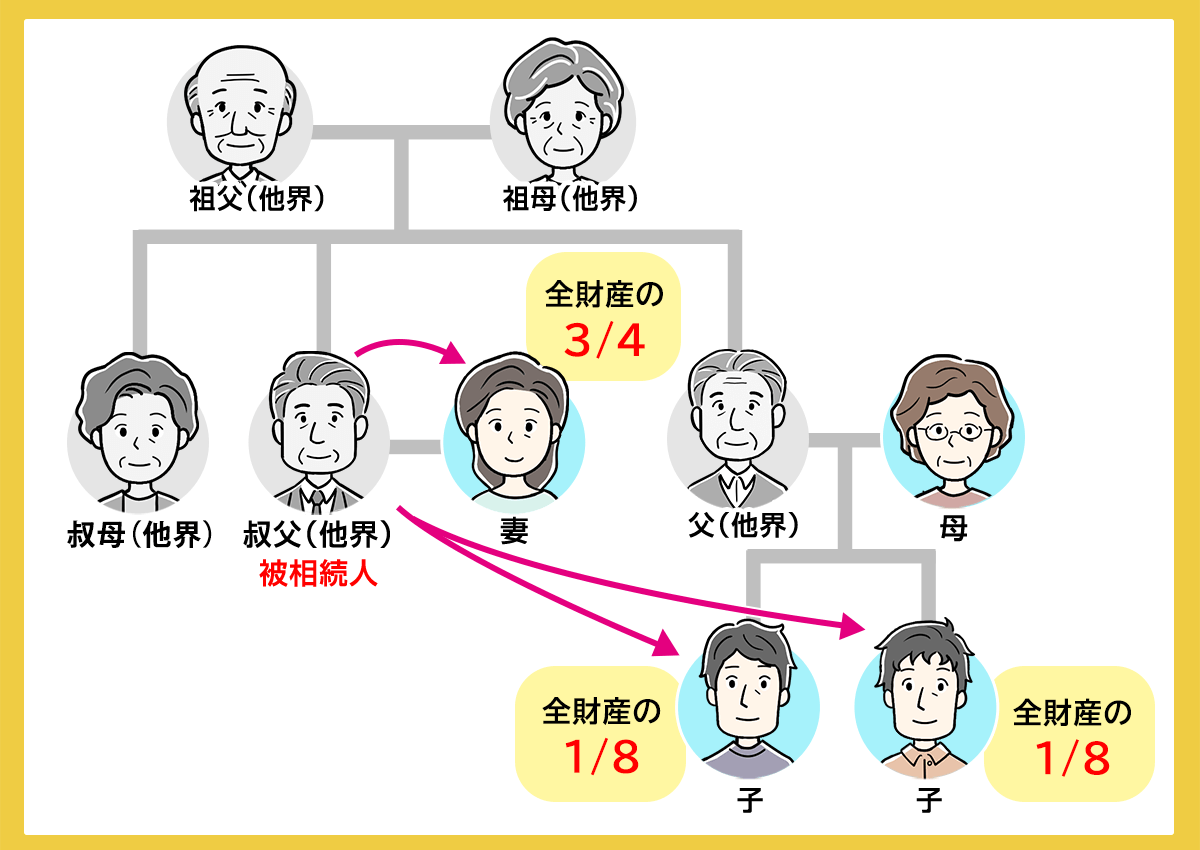

子供のいない夫婦のどちらかが亡くなり、故人の両親も他界している場合、亡くなった人の配偶者および兄弟姉妹が相続権を持ちます。

亡くなった人の配偶者および兄弟姉妹が相続人になったときの相続割合は、それぞれ下記の通りです。

| 配偶者 | 4分の3 |

| 両親 | 4分の1 (両親共に存命の場合は等分する) |

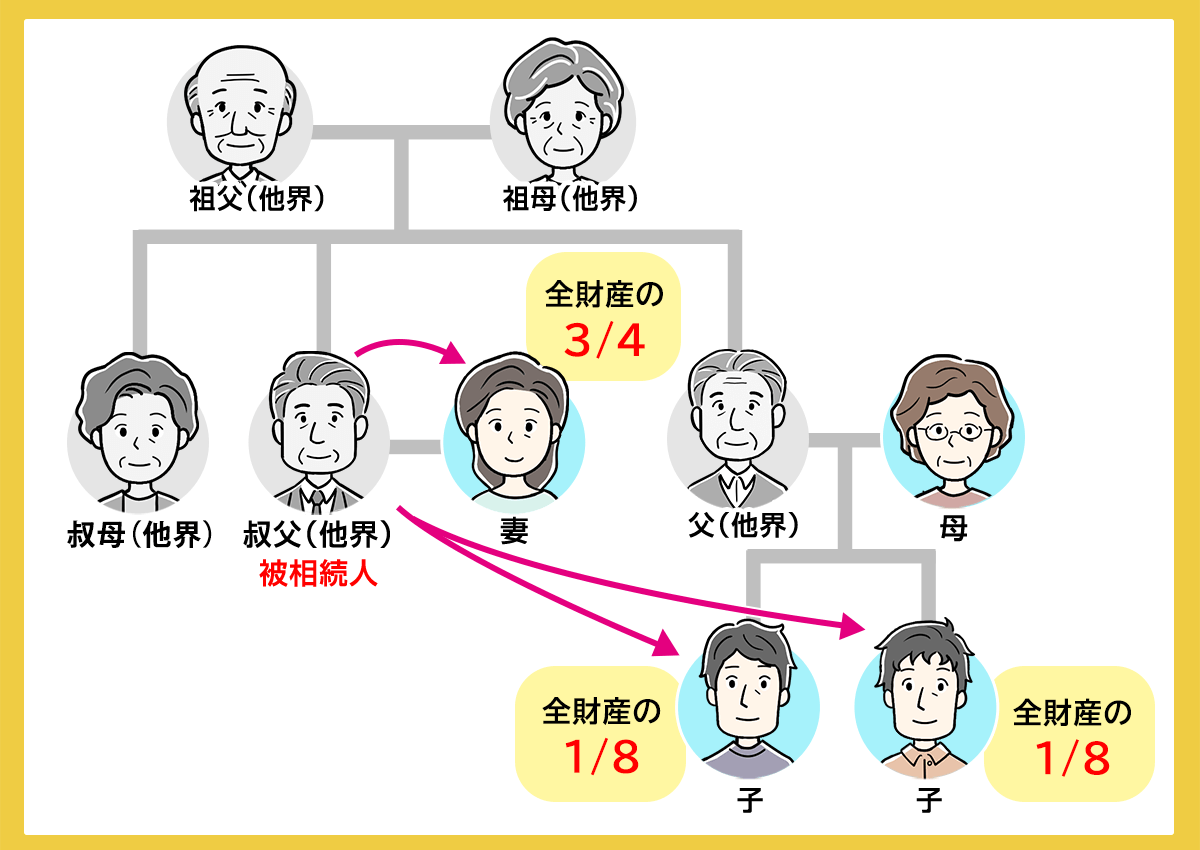

なお、亡くなった人の兄弟姉妹も他界しており子供がいる場合は、代襲相続が発生し甥や姪が相続権を持ちます。

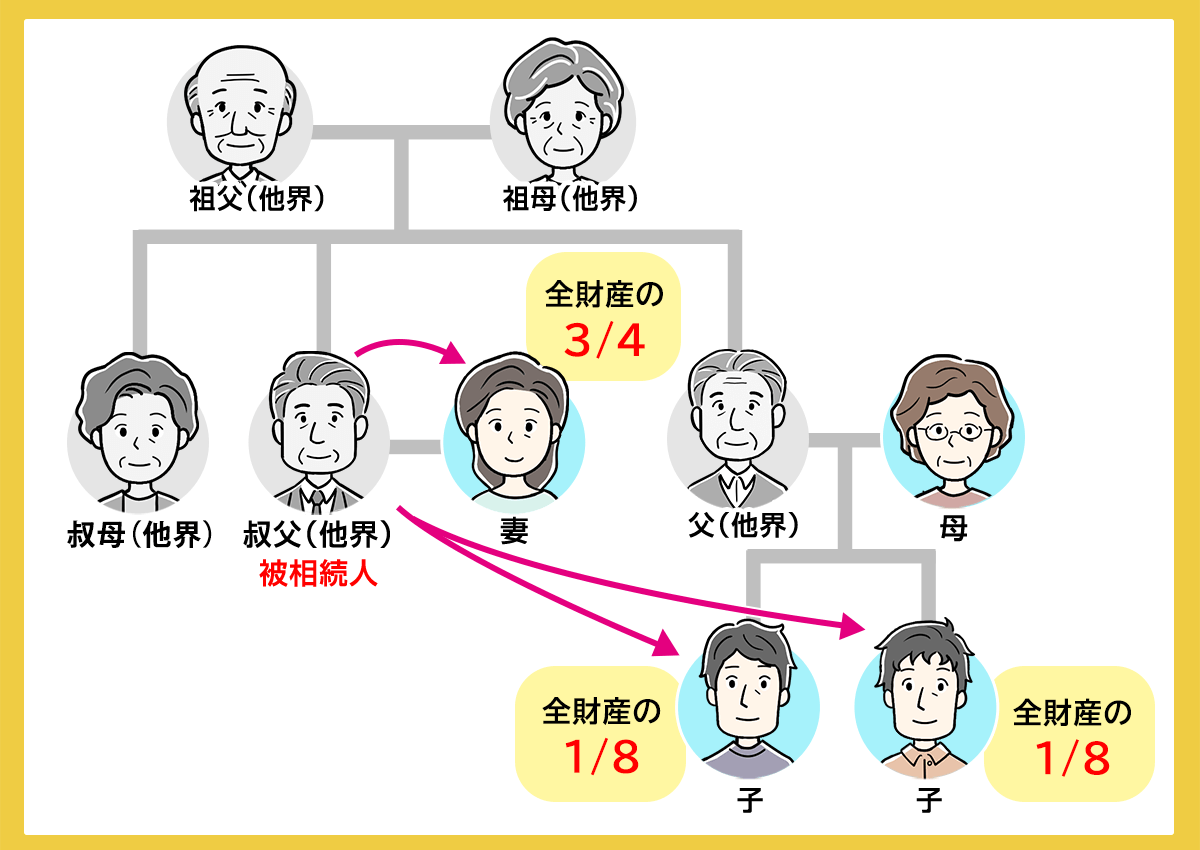

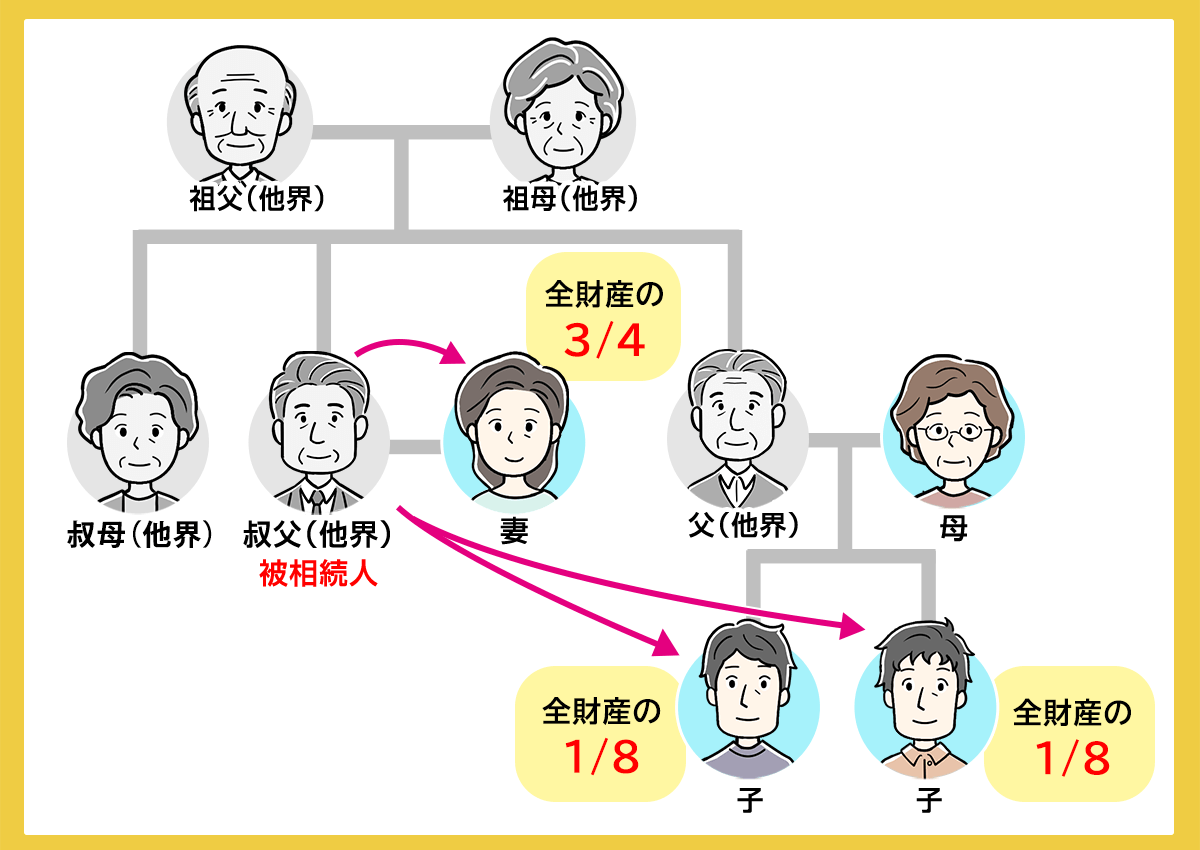

代襲相続が発生する例は、下図のようなケースです。

上記イラストのように、亡くなった人の兄弟姉妹がすでに他界している場合は、甥や姪が財産を受け継ぎます。

なお、代襲相続人になる甥や姪が複数人いる場合は、それぞれ等分して遺産を受け継ぎます。

このように、子供がいない夫婦のどちらかが亡くなったとき、配偶者だけが遺産を相続できない可能性がある点に注意しなければなりません。

次の章では、子供がいない夫婦に起きやすい相続トラブルを詳しく紹介していきます。

2章 子供がいない夫婦に起きやすい相続トラブル

本記事の1章で解説したように、子供がいない夫婦のどちらかが亡くなると、故人の両親や兄弟姉妹、甥・姪が相続人になる可能性があります。

相続人同士の関係や相続財産によっては、下記のトラブルが起きる可能性があるので注意しなければなりません。

- 相続人同士の関係が悪く遺産分割協議がまとまらない

- 遺産のうち不動産が占める割合が多く遺産分割協議がまとまらない

- 不動産を受け継いだ配偶者が代償金を支払えない

- 相続人が大人数になる可能性がある

- 配偶者が遺留分を請求される可能性がある

- 最終的には配偶者側の親族に財産が渡ってしまう

それぞれ解説していきます。

2-1 相続人同士の関係が悪く遺産分割協議がまとまらない

子供のいない夫婦が亡くなると、配偶者と故人の両親や兄弟姉妹、甥・姪が相続人になる可能性があります。

そして、亡くなった人が遺言書を用意していなかった場合、相続人全員で遺産分割協議を行い誰がどの財産を相続するか話し合いをしなければなりません。

配偶者と義両親、義兄弟の仲が悪い場合、遺産分割協議をしても内容がまとまらず、相続トラブルに発展してしまう可能性もあります。

遺産分割協議がまとまらないと、相続税を節税できる小規模宅地等の特例や配偶者控除を適用できなくなる恐れもあるのでご注意ください。

相続人同士で遺産分割協議がまとまらない場合、相続に詳しい司法書士や弁護士に相談するのもおすすめです。

相続に詳しい専門家であれば、公平な立場から遺産分割方法を提案してくれます。

2-2 遺産のうち不動産が占める割合が多く遺産分割協議がまとまらない

遺産のうち不動産が占める割合が多いと、公平な遺産分割を行いにくくなり遺産分割協議がまとまらない恐れがあります。

例えば、遺産のほとんどが自宅不動産だった場合、売却すると遺された配偶者の生活に支障をきたしてしまいます。

かといって、公平な遺産分割を優先して共有分割をしてしまうと、将来的に権利関係が複雑になる、活用や売却が難しくなるなどのリスクがあるため、おすすめできません。

相続財産に不動産が含まれるときの遺産分割に関しては、複数の方法があり相続人や遺産の状況によってベストな選択が変わってきます。

自分たちで遺産分割方法を決定するのが難しければ、相続に詳しい司法書士や弁護士に相談するのがおすすめです。

2-3 不動産を受け継いだ配偶者が代償金を支払えない

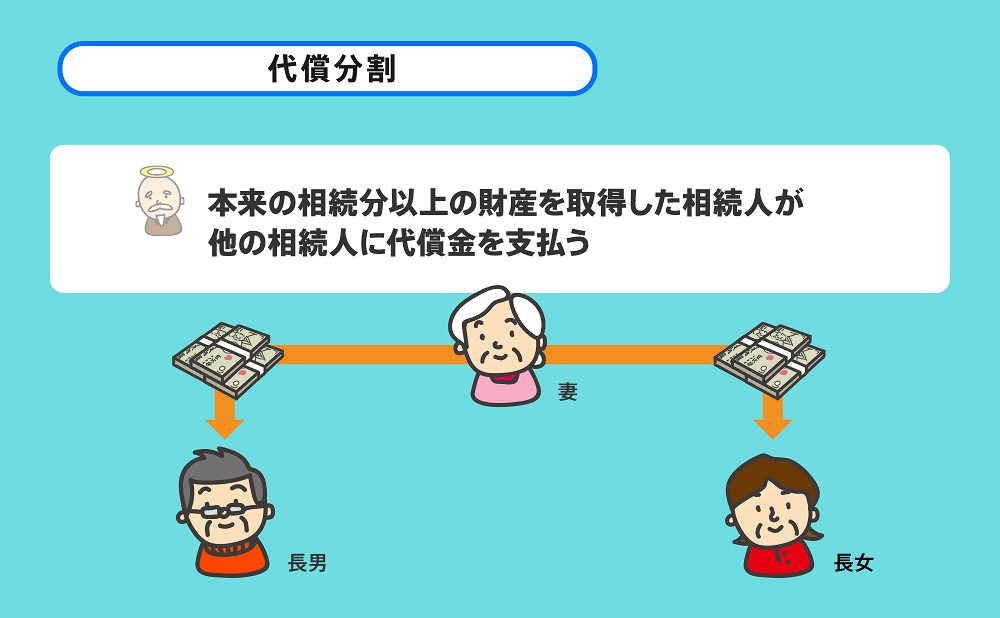

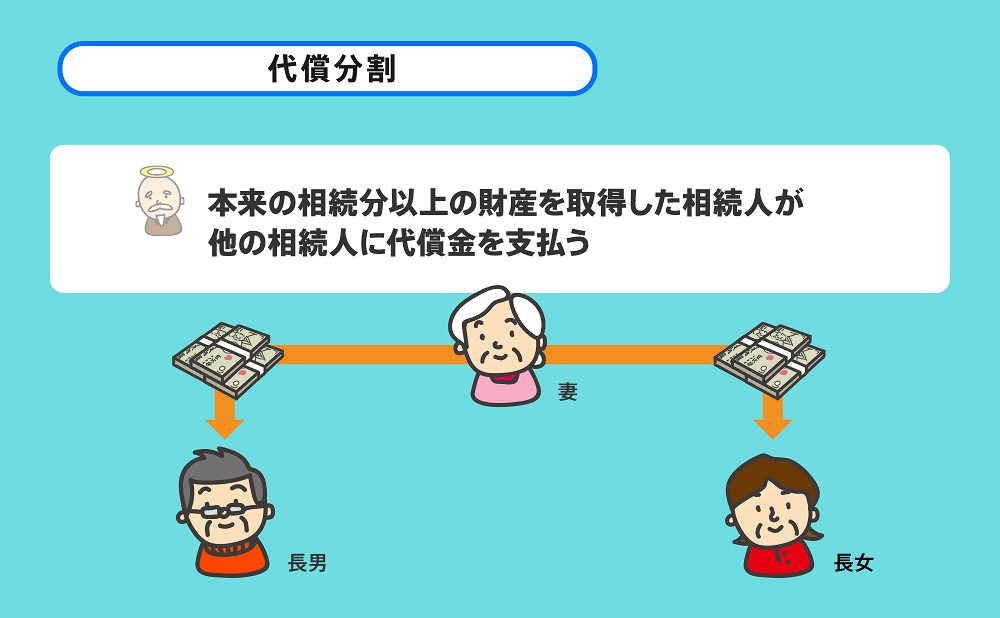

遺産に不動産が多く代償分割を行った際に、配偶者が他の相続人に代償金を支払えずトラブルに発展する恐れもあります。

代償分割とは、不動産や株式などの遺産を多く受け継いだ人物が他の相続人に対して代償金を支払う遺産分割方法です。

不動産の価値や配偶者の資産状況によっては、配偶者が他の相続人に代償金を支払ってしまうと、老後の生活費が不足してしまう恐れもあるでしょう。

代償金を用意するのが難しいときは、下記の方法も検討しましょう。

- 代償金の分割払いを提案する

- 代償金として現金ではなく他の資産を提供する

- 不動産ローンを利用する

- 現物分割もしくは換価分割を検討する

- 土地を分筆する

- 生命保険で代償金を用意しておく

上記のどの方法を選択するべきか判断が難しい場合は、相続に詳しい司法書士や弁護士に相談するのがおすすめです。

2-4 相続人が大人数になる可能性がある

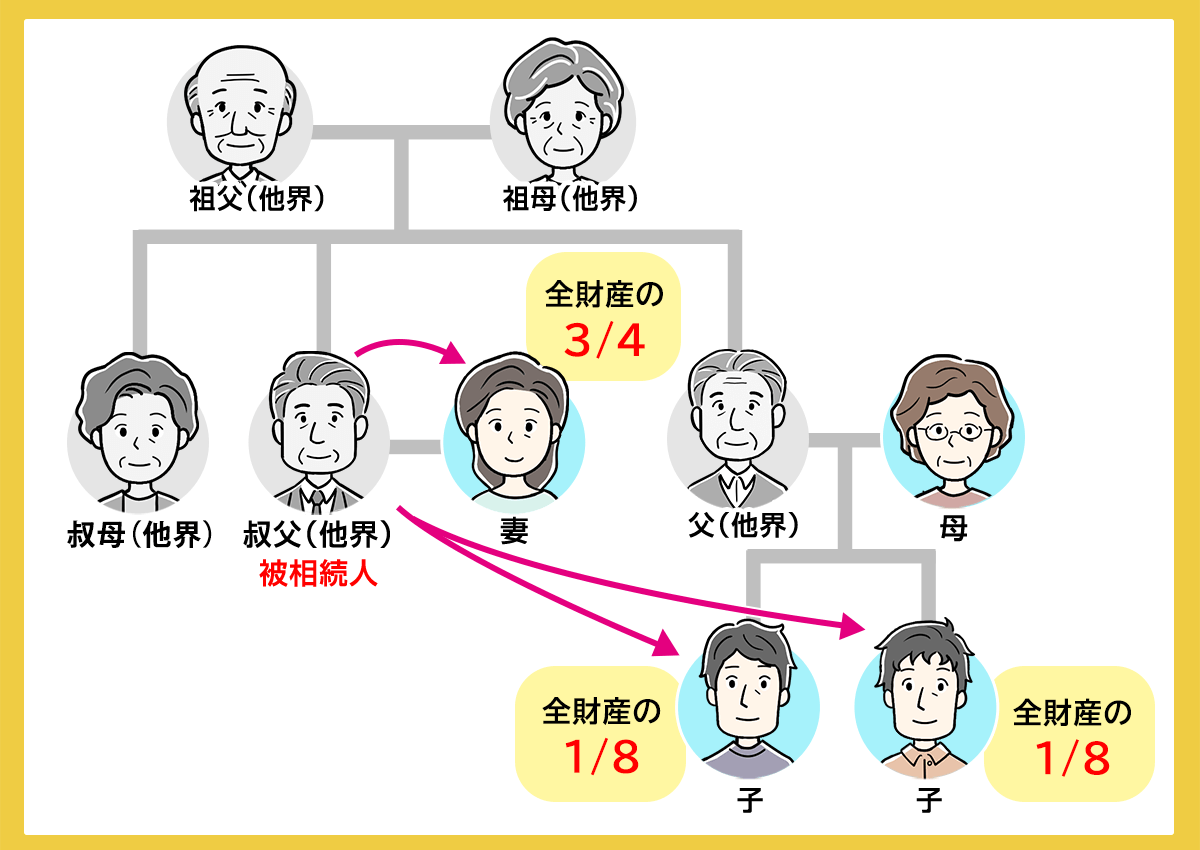

子供がいない夫婦のどちらかが亡くなった場合、相続人が大人数になるケースがあります。

代襲相続が発生し、故人の甥や姪が相続人になる可能性もあるからです。

例えば、下記のケースを見てみましょう。

上記のイラストでは、下記の人物が相続権を持ちます

- 配偶者

- 子(故人の甥)

上記のように代襲相続が発生すると相続人が増えますし、関係性の薄い人物が相続人になってしまうことも考えられます。

結果として「相続手続きに協力してくれない相続人がいる」「遺産分割方法で揉めてしまう」などのトラブルも起きやすいので、注意しなければなりません。

2-5 配偶者が遺留分を請求される可能性がある

遺言書に「配偶者にすべての財産を相続させる」と記しておけば、配偶者にすべての財産を承継してもらうことができます。

しかし、親や祖父母などの直系尊属が相続人の場合には遺留分を請求する権利があります。

遺留分とは、亡くなった人の配偶者や子供、両親に認められている遺産を最低限度受け取れる権利です。

遺留分は遺言書の内容より優先されるため「配偶者にすべての遺産を相続させる」といった遺言書を用意していても、故人の両親が遺留分侵害額請求を行う可能性があります。

故人の両親が遺留分侵害額請求を行った場合、遺された配偶者は侵害額相当分の金銭を支払わなければなりません。

なお、遺留分は故人の兄弟姉妹および甥・姪には用意されていません。

そのため、配偶者および故人の兄弟姉妹が相続人であるケースで「全財産を配偶者に遺す」といった遺言書があった場合、兄弟姉妹は遺産を受け取ることができません。

2-6 最終的には配偶者側の親族に財産が渡ってしまう

遺言により配偶者が全ての財産を承継しても、その後、配偶者も亡くなった場合は配偶者の親や兄弟姉妹(甥・姪)が遺産を相続してしまいます。

結果的に、自身と血縁関係のない人に財産が承継される可能性があることは留意しておきましょう。

もし、一度配偶者に財産を相続させて、配偶者が亡くなった後は自身の甥姪などに渡したい場合は、家族信託の活用をおすすめします。家族信託については、3章で解説します。

3章 子供がいない夫婦がすべき相続対策

子供がいない夫婦の相続の場合、配偶者以外にも相続権が発生する可能性があります。

また、配偶者が相続した分も、配偶者が死亡した後は配偶者の親や兄弟姉妹(甥・姪)など、被相続人と血縁関係にない人に結果的に相続されることが予想されます。

意図しない人物に財産が渡ってしまうことを防ぐため、下記の相続対策をしておくのが良いでしょう。

- 遺言書を作成する

- 家族信託を活用する

- 配偶者居住権を設定する

- 生命保険を活用する

- 生前贈与をする

それぞれ詳しく解説していきます。

3-1 遺言書を作成しておく

遺言書を作成しておけば、配偶者にすべての財産を遺せます。

ただし、自分の親や祖父母が生きている場合、配偶者に対して遺留分侵害額請求を行う可能性がある点には注意しなければなりません。

なお、両親や祖父母がすでに他界している場合は、遺言書を用意しておけば配偶者にすべての財産を遺すことが可能です。

子供のいない夫婦が遺言書を作成する際の注意点については、次章で詳しく解説します。

3-2 家族信託を活用する

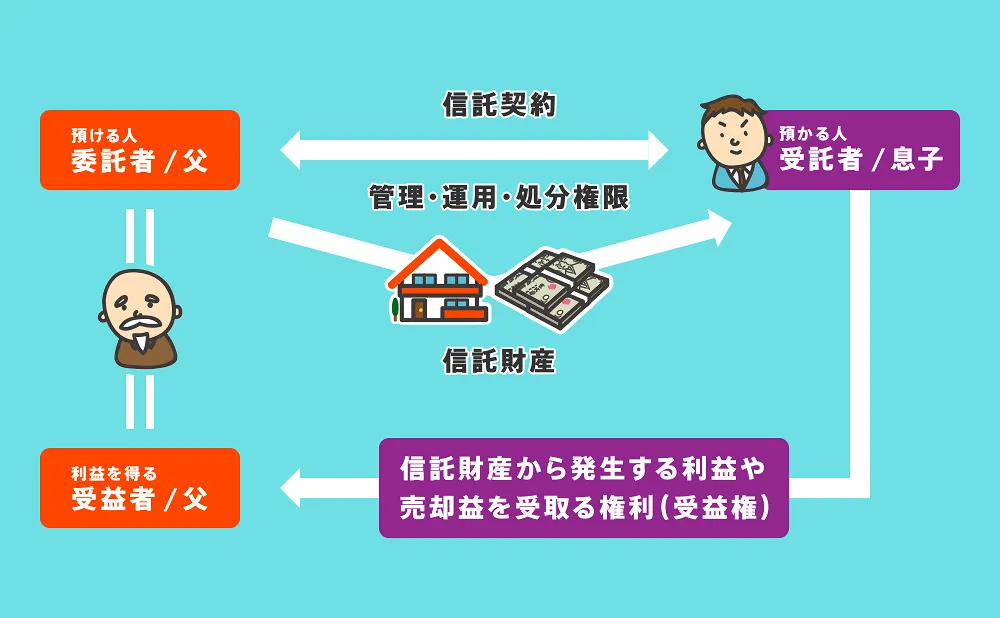

家族信託とは、信頼できる家族に自身の財産を託し、適切な方法で財産の管理や運用、処分を任せる方法です。

契約は必要ですが、信託銀行や裁判所の関与は必要なく、契約内容を自由に決めることができるため、柔軟な財産管理が可能になります。

家族信託には「後継ぎ遺贈型受益者連続信託」というものがあり、自分が亡くなった後に相続に加え、その次の相続についても指定できます。

つまり「自身が死亡したらすべての財産を妻に相続するが、妻が亡くなった後は私の長男の息子(甥)に相続する」といった相続を実現することも可能です。

先祖代々にわたり土地を受け継いできたケースなど、配偶者の親族に財産が渡ってしまうことを防ぎたい人は利用を検討しましょう。

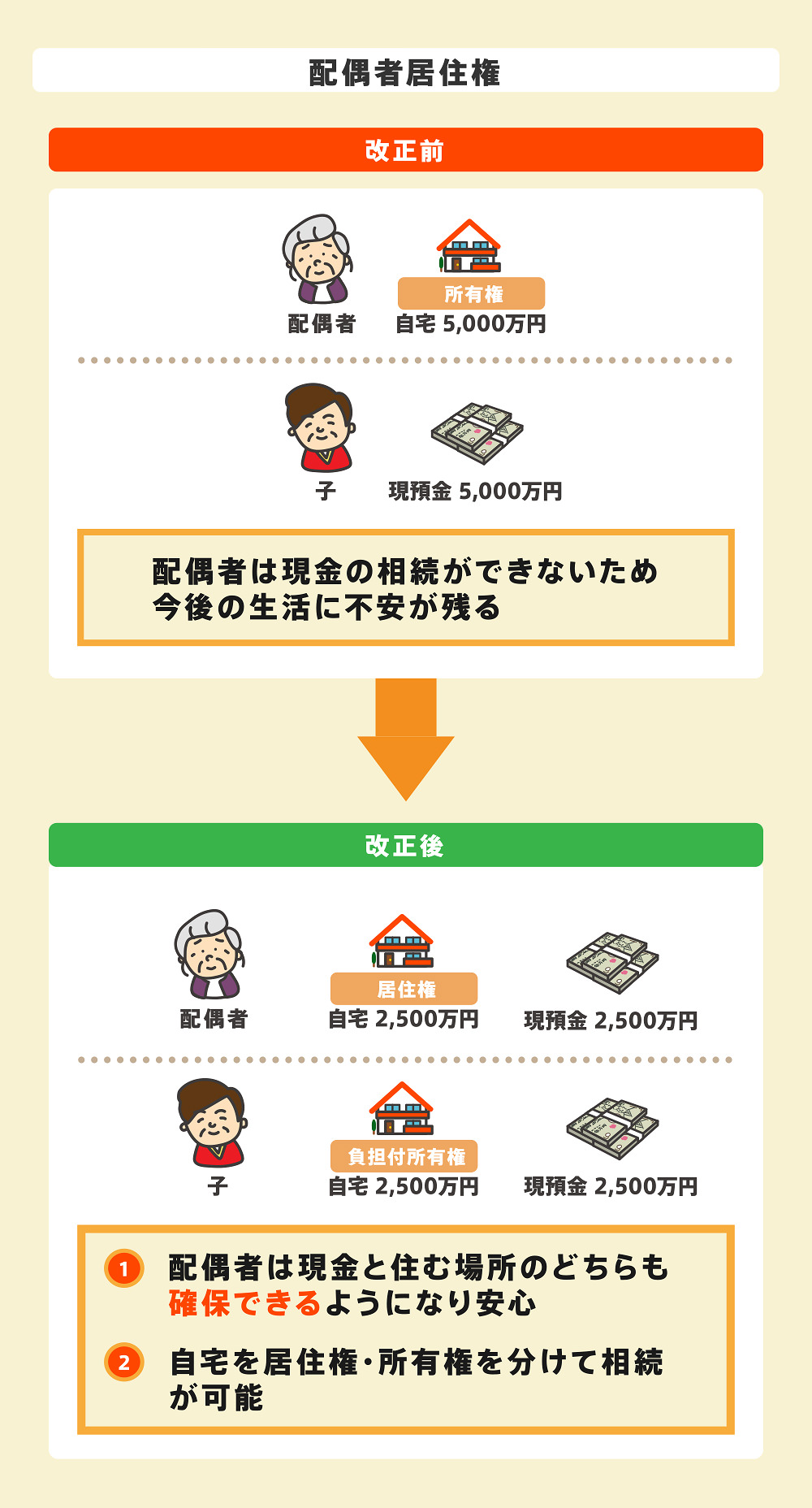

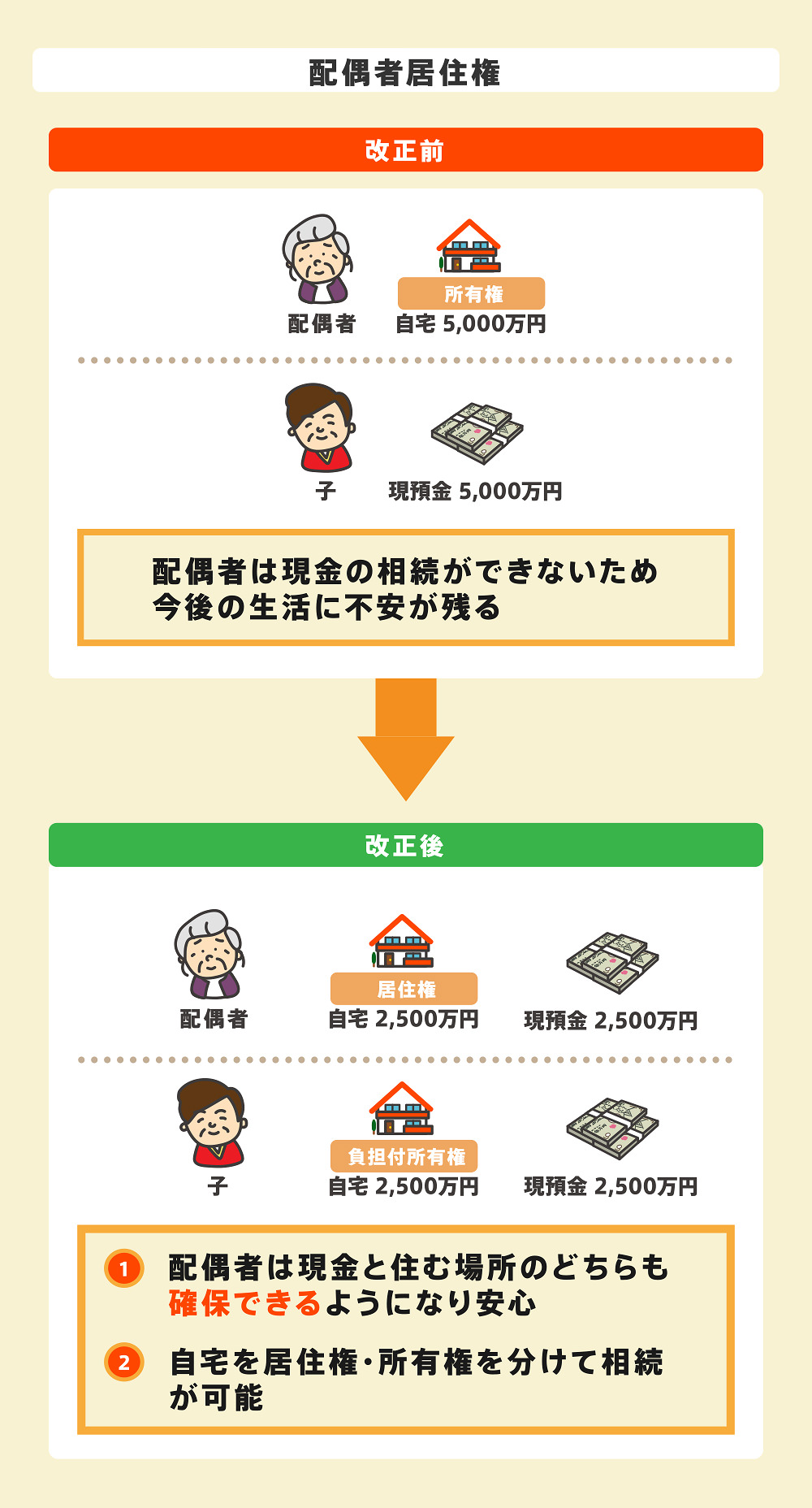

3-3 配偶者居住権を設定する

遺された配偶者が預貯金など不動産の遺産を受け継ぎつつ、自宅に住み続けるために配偶者居住権を設定しておくのもおすすめです。

配偶者居住権とは、遺された配偶者が自宅に住み続けられる権利です。

配偶者居住権を適用すれば、以下のように自宅の権利は「居住権」と「負担付所有権」に分離されます。

配偶者居住権を設定すれば、下記のメリットがあります。

- 遺された配偶者が自宅に死ぬまで住み続けられる

- 遺された配偶者が預貯金など金融資産も相続できる

- 自宅は、最終的に亡くなった人の血縁の親族に残せる

- 遺留分の請求可能性が減る

配偶者居住権は亡くなった人と配偶者が住んでいた自宅を居住権と所有権に分けて相続できるので、遺された配偶者は不動産だけでなく預貯金なども相続しやすくなります。

配偶者居住権を設定する場合、登記申請が必要なので、相続に詳しい司法書士に相談するのがおすすめです。

3-4 生命保険を活用する

生命保険金は、受取人固有の財産として扱われるため、遺産分割の対象になりません。

そのため、現金を確実に配偶者に遺したいのであれば、生命保険を活用するのも良いでしょう。

生命保険金は遺された配偶者の生活費や自分の葬儀費用の他に、他の相続人に支払う代償金としても活用可能です。

ただし、生命保険金は「みなし相続財産」に該当し、相続税の課税対象には含まれるのでご注意ください。

3-5 生前贈与をする

生前贈与をすれば、希望のタイミングで配偶者に財産を譲れます。

婚姻期間が20年を超える配偶者に居住していた住宅や居住用不動産の購入費を贈与すると、2,000万円まで贈与税がかかりません。

贈与税の配偶者控除を利用すれば、贈与税を節税しつつ配偶者に財産を譲れます。

配偶者に生前贈与をするときは、贈与契約書の作成や不動産の名義変更手続きも必要です。

相続対策に詳しい司法書士であれば、生前贈与の計画から手続きまで一括で対応可能です。

4章 子供がいない夫婦が遺言書を作成するときの注意点

子供がいない夫婦はそれぞれに遺産を遺し相続トラブルを回避するために、遺言書を用意しておくのが望ましいです。

遺言書を用意しておけば配偶者にすべて財産を遺すことも可能だからです。

- 公正証書遺言で作成する

- 両親が存命の場合は遺留分を考慮した内容にする

- 遺言執行者を選任しておく

- 予備的内容を定めておく

それぞれ詳しく解説していきます。ただし、子供がいない夫婦が遺言書を作成する際には、遺言執行者の選任や予備的内容を定めておくなどいくつかの点に注意しなければなりません。

子供がいない夫婦が遺言書を作成する際には、下記の点に注意しましょう。

4-1 公正証書遺言で作成する

相続対策で使用される遺言書はいくつかありますが、中でも信頼性が高い公正証書遺言で作成するのがおすすめです。

公正証書遺言で作成するメリットは、主に下記の通りです。

- 公証人が作成してくれるため形式不備による無効リスクを抑えられる

- 原本を公証役場で保管してもらえるため、遺言書の改ざんや破損リスクをなくせる

一方で、公正証書遺言は自筆証書遺言と異なり、作成時に手間と費用がかかるデメリットがあります。

とはいえ、費用を抑えようとした結果、形式不備となり遺言書が無効になると意味がないので費用がかかってでも公正証書遺言を作成するのが良いでしょう。

4-2 両親が存命の場合は遺留分を考慮した内容にする

両親や祖父母が存命で遺言書を作成する場合は、遺留分を考慮した内容にしましょう。

遺留分とは、亡くなった人の配偶者や両親、子供に認められる遺産を最低限度受け取れる権利です。

両親には遺留分が認められるため「配偶者にすべての遺産を相続させる」といった遺言書を用意していても遺留分侵害額請求をする可能性があります。

そのため、遺留分を侵害しない遺言書を作成する、遺産を生前贈与などで減らし遺留分そのものを減らしておくなどの対策をしておきましょう。

4-3 遺言執行者を選任しておく

遺言書を作成する際には、合わせて遺言執行者を選任しておきましょう。

遺言執行者とは、遺言内容を実行する役割および義務を持つ人物です。

遺言執行者がいれば、相続人や受遺者が協力して相続手続きを行う必要はなくなりますし、遺言内容の説明など遺された配偶者が他の親族に行いにくいと感じる業務も担ってくれます。

遺言執行者は家族や親族もなれますが、トラブルを回避したい、遺族の負担を軽減したいのであれば、司法書士や弁護士に依頼するのが良いでしょう。

遺言書の作成を行ってくれた司法書士や弁護士を遺言執行者に選任すれば、作成時の意図も遺族に話してくれるのでおすすめです。

4-4 予備的内容を定めておく

子供がいない夫婦が遺言書を作成するときには、予備的内容を定めておきましょう。

予備的遺言とは、受遺者が遺言者よりも先に亡くなった場合に備えて、遺言書に予備的内容を記載しておくことです。

相続発生時に遺言書に書かれた受遺者がすでに亡くなっている場合、その部分は無効になってしまいます。

一方で、予備的遺言を設定しておけば受遺者がすでに亡くなっていても、予備的遺言に効力を持たせられます。

例えば、下記のケースを考えてみましょう。

- 子供がいない夫婦で夫が遺言書を作成する

- 夫の推定相続人は配偶者および兄である

- 夫は「配偶者にすべての遺産を相続させる」といった遺言書を作成し「配偶者がすでに死亡している場合は自分の母校にすべて遺産を寄付する」といった予備的遺言を作成した

上記のケースでは、予備的遺言を設定していない状況で妻が夫より先に亡くなってしまうと遺言書が無効になってしまいます。

一方で、予備的遺言を設定していれば妻が夫より先に亡くなっていた場合は、予備的内容の通りに遺産は母校に寄付されます。

まとめ

子供のいない相続の場合、配偶者以外にも財産が渡ってしまう可能性があります。

また、配偶者に相続できたとしても、配偶者が亡くなった後に血縁関係のない親族へ相続されてしまうケースもあるため、注意が必要です。

希望通りの相続をするためには、遺言書の作成や家族信託の利用などの相続対策をしておくのがおすすめです。

相続対策には複数の方法があるため、資産や相続人に合う対策を知りたい場合は、相続対策に詳しい司法書士や弁護士に相談するのが良いでしょう。

グリーン司法書士法人では、相続対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

子供がいない相続はどうなる?

子供がいない場合の相続は配偶者は常に相続人になります。

配偶者以外の相続人については、下記のように決定されます。

・子供がいない場合は第二順位の両親(両親はいないが祖父母が存命の場合は祖父母)

・子供も両親もいない場合は第三順位の兄弟姉妹

▶子供がいない場合の法定相続人について詳しくはコチラ子供がいない場合の相続割合はどうなる?

子供がいない場合の相続割合は、下記のように決定します。

・配偶者および両親(祖父母)が相続人の場合:配偶者が3分の2、両親(祖父母)は3分の1

・配偶者および兄弟姉妹が相続人の場合:配偶者が4分の3、兄弟姉妹が4分の1

▶子供がいない場合の法定相続分について詳しくはコチラ