財産を管理する方法の1つに「家族信託」というものがあります。

家族信託は、信頼できる家族に財産の管理・処分を託し、自身の老後や介護に備えるのに有効な制度です。

家族信託をすることにより、認知症を発症した際や介護が必要になった時でも家族が財産を管理することができるため、非常に便利な制度ですが、誰にでも必要なものではありません。

家族信託を利用するためには、専門家への依頼費用や登録免許税など、数十万円の費用がかかるため、それ相応のメリットがなければ損をしてしまうこととなります。

この記事では、家族信託が必要のないケースと必要なケースについて解説します。

自身の資産状況や健康面などと照らし合わせて、必要かどうかを判断する材料として参考にしてください。

家族信託の制度について詳しく知りたい方は、まずこちらの記事をご覧ください。

目次

1章 家族信託が必要ないケース

家族信託以外にも、財産を管理するための制度として「成年後見制度」や「信託銀行の認知症サポート」など、さまざまあります。

なかには家族信託よりも低コストで済むものや、気軽に利用できるものもあるため、ため、家族信託が必要ないのであれば、そのような制度を利用するのが良いでしょう。

ここでは、家族信託が必要ないケースについて解説します。

1-1 不動産を持っていない

家族信託は、所有者が認知症などによって不動産を管理できなくなった場合でも、家族がその資産の管理をスムーズに進めることができます。

そのため、不動産がなく、預貯金のみであれば「銀行の認知症サポート」など他の制度も視野にいれても良いといえます。

また、不動産があっても、それが現在暮らしている家のみで、将来的に売却や賃貸などの活用をする可能性がゼロであれば、家族信託は必要ないと言えます。

1-2 本人がまだまだ健康

家族信託は、原則として契約締結するとその時点で効力が発生します。

まだまだ若く、健康で自身で財産管理が可能であれば、家族信託をする時ではないでしょう。

元気なうちに、介護資金として子どもに生前贈与したり、不動産を売却したりして、できる限りの対策をしておくことをおすすめします。

とはいえ、人はいつ何があるか分かりません。突然脳卒中などで倒れてしまう方もいらっしゃいます。万全を期すために、元気なうちから家族信託を検討することは大切です。

ご病気されている方を除けば、家族信託を検討する目安は65歳以上でしょう。人生100年時代と言われていますが、備えあれば憂いなし。どんなに健康でも、65歳になったら、隠居も考えつつ、家族信託を検討してみてはいかがでしょうか。

1-3 財産が凍結されても問題ない

自身の判断能力が低下し「介護が必要になった際の資金は子どもたちがまかなってくれる」「加入している保険などで事足りる」「自分たちの財産は後は相続するだけ」など、認知症になって財産が凍結されても問題ないのであれば家族信託は必要ありません。

ただし、認知症などになった後、いつ大きな出費があるか分かりません。

家族に十分な資金があり、突然の出費があっても対応できるの出れば問題ありませんが、「もしも」のときを考えて、不安があるのであれば家族信託を検討するのが良いでしょう。

財産が凍結されるとどうなる?

1.預金の引き出しができない

家族であっても、預貯金を本人以外が引き出すことはできません。キャッシュカードを借りてATMで引き出すことはできてしまいますが、そのような行為は禁止されています。

また、定期預金を解約できるのも口座名義人のみです。家族であっても解約して引き出すことはできません。

2.不動産の売却ができない

不動産を売却する際に交わす売買契約は、売り主に判断能力がないと交わすことはできません。そのため、不動産の売却も不可能です。

3.賃貸や大規模修繕などができない

賃貸物件を所有されている場合、入居者との賃貸契約やリフォームや大規模な修繕が必要なケースもあるでしょう。賃貸契約やリフォームなども所有者の判断能力なしではできません。また賃料の未払いや夜逃げがあった場合、裁判手続きでの対応も判断能力がないと行うことができません。

4.投資信託・株式の売却ができない

投資信託や株式などを売却する行為も、保有している本人の意思確認が必要です。本人が認知症で判断能力を失っている場合、意思確認ができないため、売却することはできません。

その他、認知症のリスクについてはこちらの記事をお読みください。

1-4 家族に財産を託すことが難しい

家族信託は、大切な財産を家族に託す制度であるため、家族間で信頼関係があってこそ成り立つものです。

家族や信頼できる近しい人がいない場合は、必要ないと言うよりは「利用すべきでない」と言えます。

信頼できない家族や知人に財産を託して、悪用されてしまうくらいなら、財産を凍結することも踏まえ、遺言書などを使って相続に備えたほうが良いでしょう。

1-5 既に財産を子供などの名義に変更している

認知症などで自身の判断能力が低下する前に、不動産を子どもに生前贈与して子供名義にしていたり、不動産管理会社を設立して法人名義にしていたりするのであれば、家族信託を利用する必要はありません。

なお、法人名義にしているときは、株主および役員構成や議決権の有無について、他の制度と組み合わせることや、法人の規定に工夫しておく必要があるため、生前対策や家族信託に詳しい司法書士に相談するしておくことがおすすめです。

本人名義の財産がないのであれば、判断能力が低下したとしても財産が凍結することはないからです。

2章 家族信託が必要なケース

ここまで、家族信託が必要ないケースについて解説しましたが、「家族信託をするか、しないか」の判断をするには、必要なケースについても理解しておきましょう。

ここでは、家族信託が必要なケースについて解説します。

2-1 介護費用や医療費を親の資産から捻出したい

高齢になると、

- 医療費

- 介護費用

- 老人ホームの入居費

- 家をバリアフリーにするためのリフォーム費用

など、様々な出費が予想されます。

これらの出費を親の資金から捻出したいのであれば、家族信託をするのが良いでしょう。

何ら対策をしないまま、認知症などによって判断能力が低下あるいは喪失してしまうと、子どもたちが自身で親の預貯金の引き出しや定期預金の解約、不動産の売却などができなくなってしまいます。つまり、親の資金を使えなくなるのです。

そのため、子どもたちが自力で資金を捻出しなければいけません。

家族信託をしておけば、親の財産の管理権を子どもなどに移すことができますので、財産の利用・処分が可能になります。預貯金を引き出すことはもちろん、大きな出費が必要になった際に不動産を売却することもできます。

2-2 賃貸物件など収益物件を所有している

アパート・マンション、商業ビル、駐車場など、収益が発生する物件を所有している場合、

- 賃貸借契約

- 修繕工事契約

- 賃借人とのトラブル(賃貸滞納や夜逃げなど)

- リフォーム工事契約

- 建替えの建築契約 など

所有者が判断し、行動しなければならないことが多くあります。

所有者が認知症などによって判断能力が低下してしまうと、これらの業務を進めることができず、賃貸経営が難しくなってしまいます。

家族信託をすれば、子どもなどに管理権が渡りますので、所有者が認知症になってしまても、子に適切な管理を任せることが可能です。

2-3 家族で財産管理をしたい

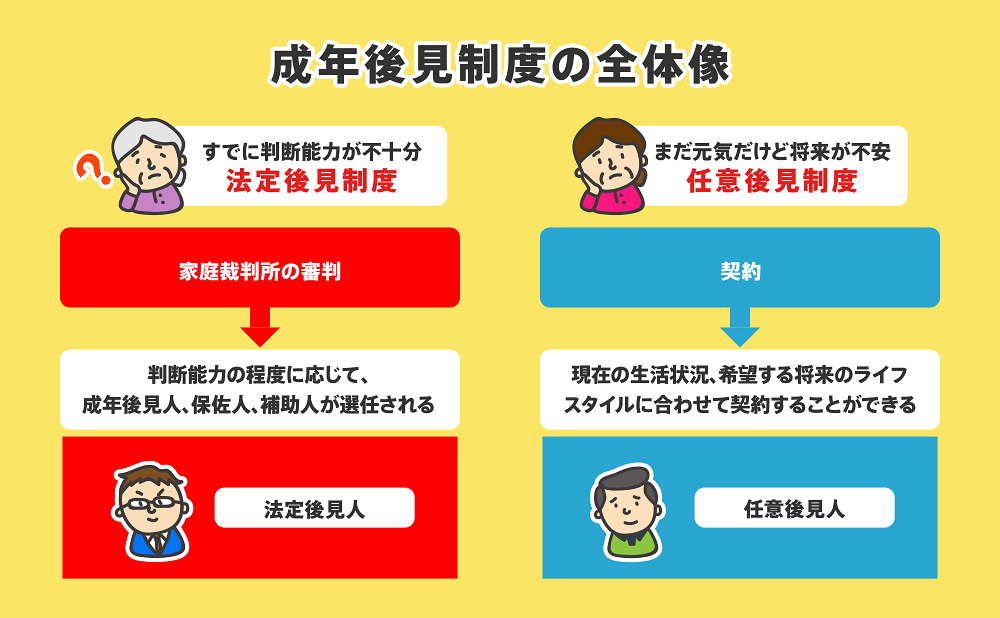

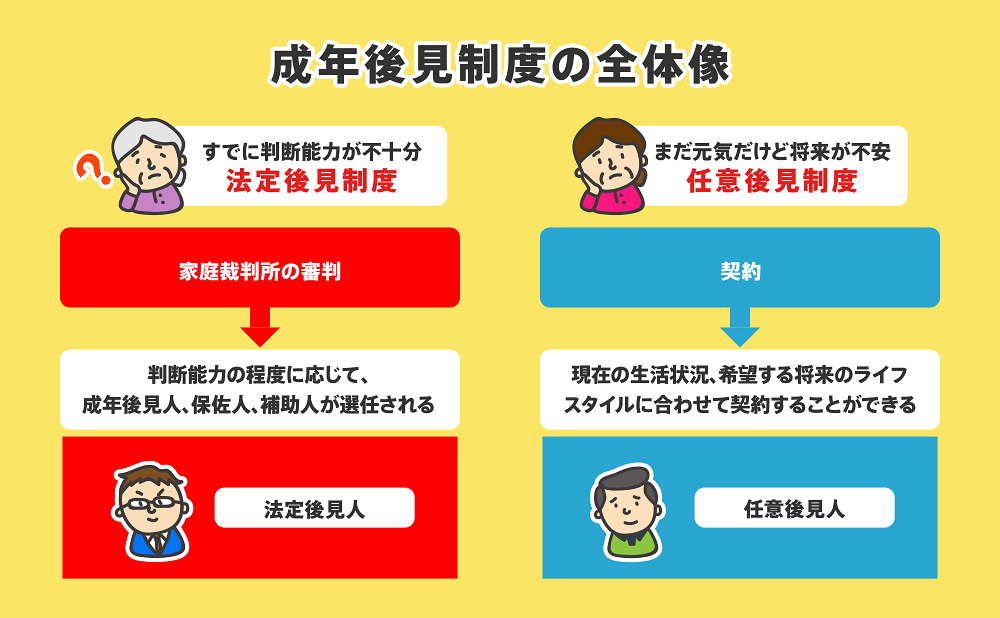

同じく「財産の管理を任せる」制度として、「成年後見制度」というものがあります。

成年後見制度には以下の2種類があります。

「法定後見制度」・・・判断能力が低下してから家族などが成年後見人の選任を裁判所に申請する。成年後見人は裁判所の判断で選任され、弁護士や司法書士などの専門家が選任されることが多い。

「任意後見制度」・・・自身が元気なうちに成年後見人となる人を指名し、事前に「任意後見契約」を結んでおく。子どもや孫など信用できる人の中から自由に選ぶことが可能。

2-3-1 法定後見制度では裁判所や専門家が財産管理に介入する

元気なうちに何の対策もせず、いざ認知症になった際に財産管理をしたいとなった場合「法定後見制度」を利用するしかありません。

法定後見制度の場合、被後見人(管理してもらう人)の財産は、裁判所の管理下に置かれるため、財産の管理・処分をする際には適宜、裁判所の許可を得なければいけません。

また、後見人は、裁判所によって選任され、司法書士や弁護士などの専門家が選ばれることもあります。専門家が選任された場合は、財産管理を専門家に任せることになる上、報酬を支払わなければいけません。

2-3-2 任意後見人制度でも後見監督人の監視下に置かれる

一方で、任意後見制度であれば、契約内容と後見人を自身で決めることができるため、財産管理についても契約を交わした後見人が行うことが可能です。

しかし、任意後見制度にも「任意後見監督人」という、後見人の業務を監視する人が付きます。任意後見監督人も、司法書士や弁護士などの専門家が選任される可能性があるため、報酬が発生しますし、第三者が介入することで家族信託よりも自由度が下がります。

このように、「成年後見制度」を利用すると、家族以外の第三者が財産管理に介入することとなります。

家族だけで財産管理をしたいのであれば、家族信託をするのがよいでしょう。

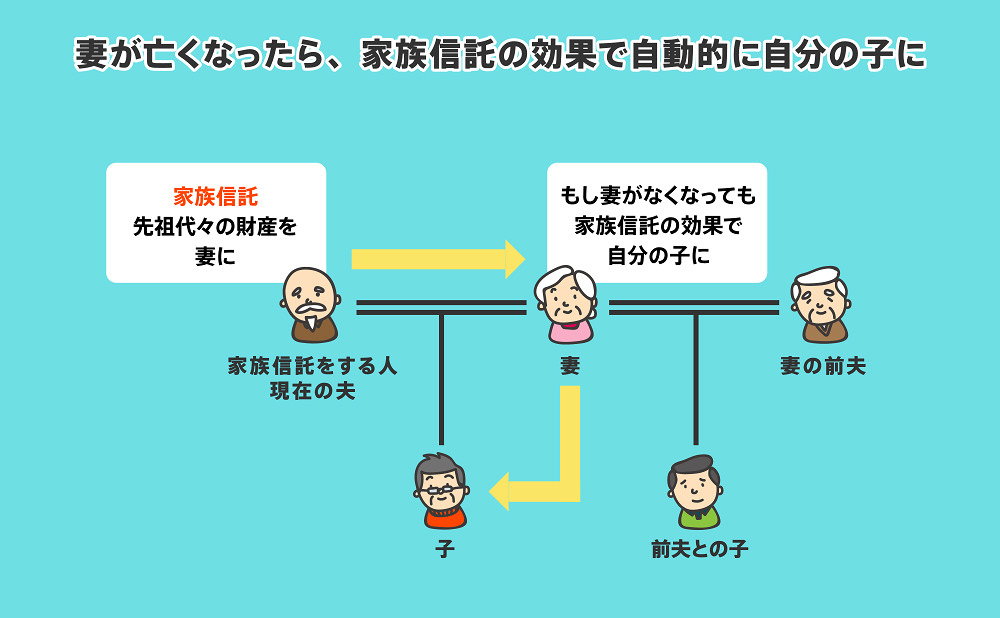

2-4 二次相続の相続先も決めておきたい

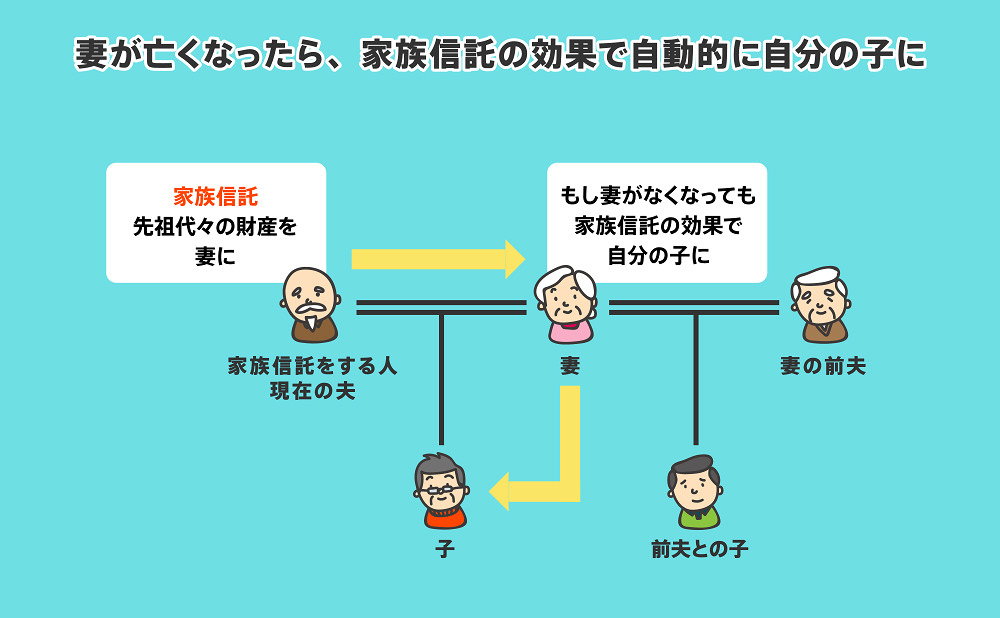

家族信託のメリットの1つとして、自身が亡くなったときの相続と、その次の相続(二次相続)の相続先も決めることができる「後継ぎ遺贈型受益者連続信託」というものがあります。

つまり、「自身が亡くなったときは不動産を妻に相続させて、妻が亡くなったら次に長男に相続させる」ということまで決めておくことが可能なのです。

遺言書では、自身が亡くなった時の相続先までしか指定できません。

自身の相続の、次の相続先まで決めておきたいというのであれば、家族信託が最適です。

3章 家族信託で悩んだら専門家に相談しよう

家族信託が必要ないのに、利用して、コストと手間が無駄になってしまうのも、本来は必要だったのに利用しなかったことで後々後悔するのも嫌ですよね。

家族信託を利用するかしないかで悩んだら、司法書士、弁護士、税理士などの専門家に相談しましょう。

しかし、それらの専門家であればだれでもいいというわけではありません。最適なサポートを受けるためには、家族信託に関する知識や実務経験が豊富な専門家を選ぶことが大切です。

家族信託を相談する専門家の選ぶ方については以下の記事で詳しく紹介しています。ぜひ参考にしてください。

4章 グリーン司法書士法人の家族信託

グリーン司法書士法人では、家族信託のサポートを積極的に行っております。

豊富な経験と知識で、みなさまにとって最適な「これから」のプランをご提案。依頼者様の希望を伺った上で、「信託設計図」を作成いたします。

また、初回相談は無料です。

「家族信託必要かな?」「家族信託がどんなものか聞いてみたい」

などのご相談にも丁寧にご説明させていただきますので、お気軽にご利用ください。

よくあるご質問

家族信託はなぜ必要?

家族信託は財産を持っている人の認知症対策などに必要です。

具体的には、下記に当てはまるケースでは家族信託が必要になります。

・介護費用や医療費を親の資産から捻出したい

・賃貸物件など収益物件を所有している

・家族で財産管理をしたい

・二次相続の相続先も決めておきたい家族信託にかかる費用はいくら?

家族信託にかかる費用相場は、下記の通りです。

・信託財産に不動産がない場合:30~70万円程度

・信託財産に不動産がある場合:50~100万円程度

なお、家族信託は家族に信託を依頼するので、ランニングコストはほとんどかかりません。家族信託が必要ないケースとは?

家族信託が必要ないケースは、主に下記の通りです。

・不動産を持っていない

・本人がまだまだ健康

・財産が凍結されても問題ない

・家族に財産を託すことが難しい

・既に財産を子供などの名義に変更している家族信託のデメリットとは?

家族信託のデメリットは、下記の通りです。

・当事者を長期間拘束する

・信託不動産から出た損失を他の所得と合算できない

・家族信託を行う事自体は節税にはならない

・遺言に比べて手間がかかる

・身上監護権がない

・受託者に司法書士・弁護士等がなる事はできない

・対応できる専門家が少ない

▶家族信託のデメリットについて詳しくはコチラ家族信託は毎年いくらかかりますか?

家族信託は手続き時に数十万円程度の費用はかかるもののランニングコストはほとんどかかりません。