亡くなった人の遺産を受け継ぐと、相続税がかかる場合があります。

相続税の負担を軽減するには、相続税の控除や特例を利用する、生前贈与で遺産そのものを減らしておくなどの方法が有効です。

ただし、生前贈与は名前の通り、相続発生前の生前のうちに行う必要があります。

このように、相続発生後に行える相続税対策には限りがあるのでご注意ください。

家族や親族の死後に行える相続税対策には限りがありますし、相続人や遺産の状況によって行うべき手続きも変わってきます。

本記事では、家族や親族の死後に行える相続税の節税方法を解説します。

相続税の仕組みや計算方法については、下記の記事で詳しく解説しているのでご参考にしてください。

1章 死後に行える相続税の節税方法7つ

死後に行える相続税の節税方法は限られており、主に以下の7つです。

- 相続財産の評価を適切に行う

- 相続税の控除や特例を適用する

- 死亡退職金や生命保険金の非課税枠を適用する

- 故人の借金や葬式費用を相続財産から控除する

- 土地を分筆する

- 配偶者居住権を活用する

- 相続財産を寄付する

それぞれ詳しく解説していきます。

1-1 相続財産の評価を適切に行う

相続税の計算をする際には、不動産や株式などの評価を適切に行いましょう。

相続税評価額の計算を間違えてしまい、本来の評価額より高い金額で申告をしても、税務署から「評価が高すぎます」「税金を払いすぎています」などと指摘を受けることはありません。

例えば、不動産の相続税評価額は市場の取引価格の7〜8割程度となることが多いです。

間違っても、不動産会社の査定結果などをもとに相続税を計算しないようにしましょう。

また、不動産に関しては面積が広大な土地や形状がいびつな土地は相続税評価額の補正が適用される場合もあります。

このように、相続税評価額の計算は複雑であり、専門的な知識が必要なので、相続に詳しい税理士に相談しながら進めることをおすすめします。

1-2 相続税の控除や特例を適用する

相続税には控除や特例が用意されており、利用すれば相続税の負担を軽減可能です。

相続税の控除や特例は、主に下記の通りです。

| 控除・特例 | 概要 |

| 小規模宅地等の特例 | 相続した土地の評価額を最大8割軽減できる制度 |

| 相続税の配偶者控除 | 配偶者が相続した場合、最低でも1億6,000万円までは相続税がかからなくなる制度 |

| 未成年者控除 | 相続人に未成年者が含まれるとき、「(18歳-相続時の年齢)×10万円」を控除できる制度 |

| 障害者控除 | 相続人の中に障害者がいる場合に「(85歳-相続開始日の障害者の年齢)×10万円(20万円)」を控除できる制度 |

ただし、相続税の控除や特例は適用要件が決まっているので、事前に適用要件を満たしているか確認しておきましょう。

相続税の控除や特例を漏れなく利用し、相続税を節税したいのであれば、相続に詳しい税理士に相談するのが良いでしょう。

1-3 死亡退職金や生命保険金の非課税枠を適用する

故人が亡くなったことにより、生命保険金や死亡退職金を受け取った場合は、相続税の非課税枠を適用しましょう。

相続人が生命保険金や死亡退職金を受け取った場合は「法定相続人の数×500万円」の非課税枠を適用できます。

ただし、非課税枠を利用できるのは相続人が生命保険金や死亡退職金を受け取ったケースのみです。

したがって、生命保険金の受取人が孫や子供の配偶者だった場合、養子縁組をしていない限り非課税枠を適用できないのでご注意ください。

1-4 故人の借金や葬式費用を相続財産から控除する

亡くなった人が借金を遺していた場合や葬儀を執り行った場合は、借金や葬式費用を相続財産から控除しましょう。

故人が遺した借金や故人の葬式でかかった費用には、相続税の債務控除を適用できます。

債務控除を適用すればその分、相続税の課税対象財産を減らせるため相続税を節税可能です。

特に、葬儀費用は100万円を超えることも多いため、忘れずに控除しましょう。

債務控除の対象となる葬式費用は、主に下記の通りです。

- お通夜や告別式にかかった費用

- 葬儀の料理代

- 火葬料や埋葬料、納骨料

- 遺体の搬送費用

- 葬儀場までの交通費

- お布施や読経料、戒名料

- 運転手への心付け

- 手伝いをしてくれた人へのお礼

- その他、通常の葬儀に伴う費用

なお、香典返しや初七日や四十九日などの法要にかかったお金は債務控除の対象にならないのでご注意ください。

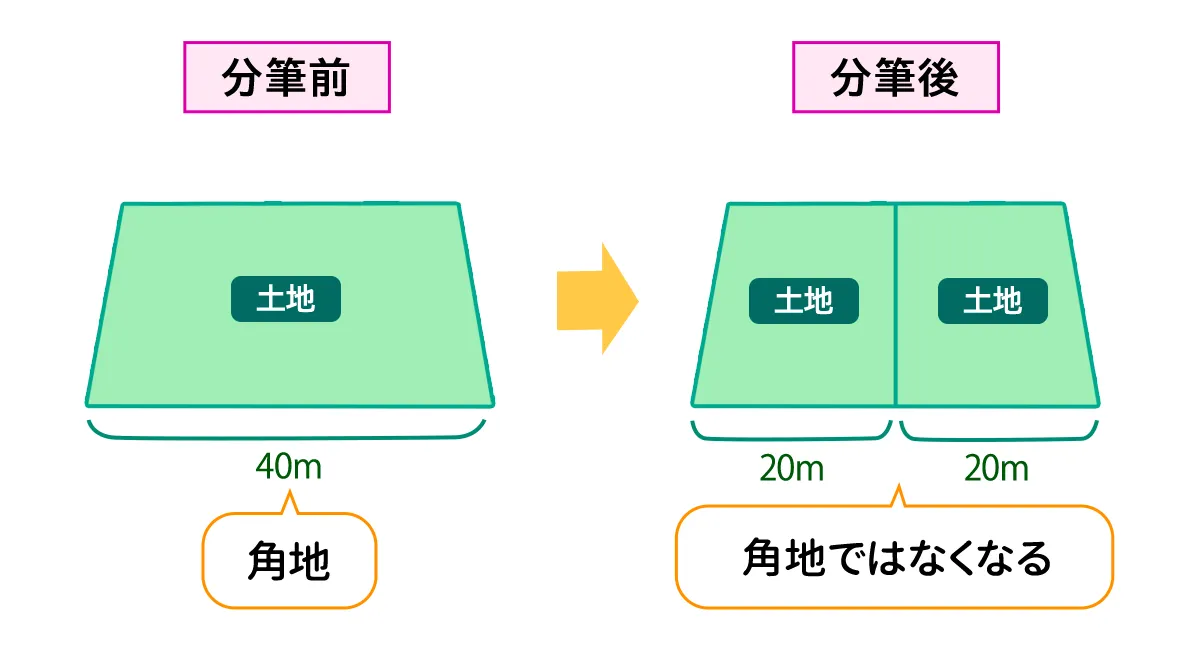

1-5 土地を分筆する

ひとつの土地を複数に分ける「分筆」を行うことで、相続税を節税できる可能性があります。

土地の分筆で相続税を節税できる主なケースは、角地を相続したケースです。

例えば、上記のように角地を相続した場合、分筆しなければ大きなひとつの角地を受け継いだとして相続税評価額を計算しなければなりません。

一方で、土地を2つに分筆すれば、下記の土地を相続した扱いになります。

- 角地

- ひとつの路線にのみ面している土地

角地の相続税評価額はひとつの路線にしか面していない土地よりも、相続税評価額が高くなります。

そのため、分筆により角地の面積を小さくできれば、その分だけ相続税評価額を節税可能です。

相続人全員が合意すれば、相続発生後でも土地の分筆が可能なので、該当する土地を相続した場合はご検討ください。

相続税の節税効果のシミュレーションや分筆の手続きに関しては複雑なので、相続や分筆に詳しい専門家に相談することをおすすめします。

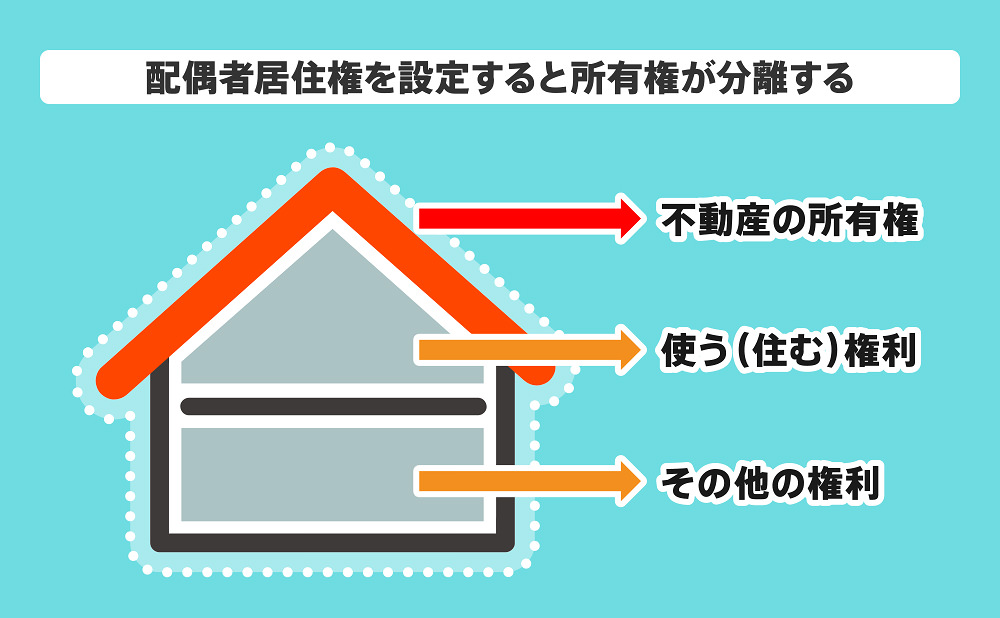

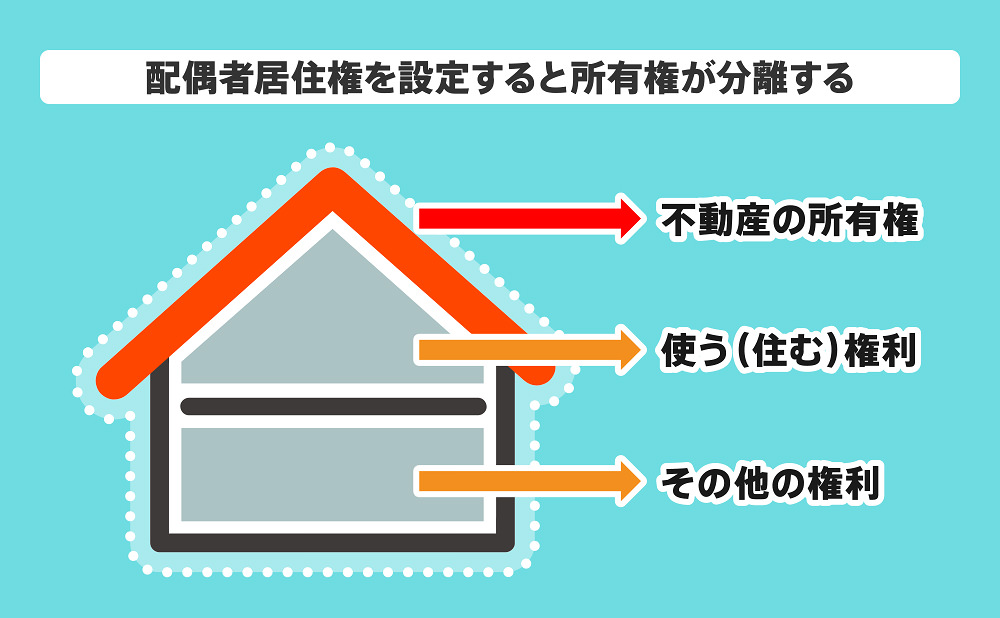

1-6 配偶者居住権を活用する

配偶者居住権を活用すれば、遺された配偶者が亡くなった際の「二次相続」にかかる相続税を減らせる可能性があります。

配偶者居住権とは、遺された配偶者が「自宅に住み続けるための権利」であり、設定すれば定められた期間は無償で自宅に住み続けられます。

配偶者居住権では住宅の所有権を「居住権(使う権利)」と「負担付き所有権」に分けることが可能です。

そして、居住権の方は配偶者が死亡すると消滅するため、一次相続で配偶者が自宅の所有権をすべて相続するよりも二次相続における自宅の評価額を下げられる可能性があります。

配偶者居住権は相続税対策になるだけでなく、配偶者が他の遺産も受け継ぎやすくなるなどのメリットがあります。

ただし、配偶者居住権の設定や評価額の計算には、専門的な知識が必要になるので、相続に詳しい専門家に相談しながら進めるのが良いでしょう。

1-7 相続財産を寄付する

公益団体や国、地方自治体に相続財産を寄付すれば、その分だけ相続税を節税できます。

相続税には寄付金控除が用意されており、適用すれば寄付した財産には相続税がかからなくなるからです。

相続税の寄付金控除の適用要件は、下記の通りです。

- 相続税の申告期限までに寄付を完了させる

- 相続財産を現金化せず、そのままの形で寄付している

- 国や地方公共団体、特定の公益法人に寄付している

特定の公益法人に該当する団体や法人は、主に下記が該当します。

- 独立行政法人

- 社会福祉法人

- 一定の学校法人

- 公益社団・財団法人

- 認定NPO法人

一般社団法人や認定されていないNPO法人、宗教法人は対象外なのでご注意ください。

また、寄付を受け付けていない団体や自治体も中にはあるので、遺産の寄付を検討している場合は、まずは寄付先の団体に確認してみましょう。

2章 死後に行えない相続税の節税方法

相続税の節税方法はいくつかありますが、相続発生前、すなわち遺産の持ち主が亡くなる前でないと行えない対策もいくつかあります。

相続発生前でないと行えない節税方法は、主に①生前贈与と②養子縁組です。

生前贈与を行えば、遺産そのものを減らせるため相続税を節税できます。

生前贈与時には贈与税がかかりますが、基礎控除やその他の控除や特例を適用すれば、贈与税の負担も抑えられます。

ただし当然のことですが、生前贈与は相続が発生する前、贈与者が元気なうちでないと行えません。

また、養子縁組も相続税対策として有効ですが、養親と養子双方が生きていないと手続きを行うことができません。

そのため、生前贈与や養子縁組で相続税の節税をしたい場合は、元気なうちに対策を始める必要があります。

3章 相続税を申告するときの注意点

相続税にはそとそも基礎控除が用意されており、遺産が基礎控除内に収まる場合は、相続税の申告や納税が必要ありません。

他にも、家族や親族が亡くなり遺産を受け継ぐと相続税の申告だけでなく遺産の名義変更手続きも必要です。

相続税申告時には、下記も注意しておきましょう。

- 相続税の基礎控除より遺産が少ない場合は相続税がかからない

- 不動産を相続すると名義変更手続きも必要になる

- 相続発生3~7年以内に行われた生前贈与は相続税がかかる場合がある

- 払いすぎた相続税は「更生の請求」で還付を受けられる

それぞれ詳しく解説していきます。

3-1 相続税の基礎控除より遺産が少ない場合は相続税がかからない

相続税には「3,000万円+法定相続人の数×600万円」の基礎控除が用意されており、遺産総額が基礎控除内に収まる場合は相続税の申告および納税は必要ありません。

そのため、相続が発生したときには相続人調査や相続財産調査を行い、基礎控除はいくらになるのか、遺産は基礎控除より多いのかを計算しなければなりません。

相続税の申告期限は「相続開始から10ヶ月以内」と決められているため、自分たちで相続人調査や相続財産調査を行うのが難しいのであれば、相続に詳しい司法書士や行政書士に調査を依頼することも検討しましょう。

3-2 不動産を相続すると名義変更手続きも必要になる

遺産を受け継いだときには、相続税の申告だけでなく、遺産の名義変更手続きもしなければなりません。

特に、土地や建物などの不動産を相続した場合は、法務局にて登記申請を行い、亡くなった人から相続人へ名義変更をする必要があります。

相続登記時には登記申請書の作成や必要書類の収集を行わなければならず、手間と時間が非常にかかります。

故人が遺言書を用意していない場合や故人と相続人の関係によっては、必要書類の数が増えるのでご注意ください。

相続登記は自分で行うこともできますが、司法書士に数万円程度で依頼もできるので、自分で手続きするのが難しい人やミスなく手続きしたい人は、依頼することもご検討ください。

これまで相続登記は義務化されておらず、相続人の意思によって行うとされていました。

しかし、2024年4月からは相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される恐れがあります。

なお、相続登記の義務化は過去に発生した相続においても適用されます。

そのため、まだ相続登記がおすみでない土地をお持ちの人は早めに手続きをすませましょう。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

3-3 相続発生3~7年以内に行われた生前贈与は相続税がかかる場合がある

相続発生から3〜7年以内に行われた生前贈与には、相続税がかかる恐れがあるのでご注意ください。

相続発生直前に行われた贈与に関しては、相続税の課税回避目的による贈与を避けるため、相続税の課税対象となる決まりだからです。

相続税の課税対象になる財産は、主に下記の通りです。

- 相続人や受遺者に対して行われた相続発生3〜7年以内に行われた贈与

- 相続時精算課税制度によって行われた贈与(基礎控除内の贈与を除く)

上記の条件に当てはまる贈与があった場合、相続税の計算対象に含めないと申告漏れとなってしまいます。

相続税の申告漏れが発生すると、延滞税や過少申告加算税などのペナルティが発生するのでご注意ください。

3-4 払いすぎた相続税は「更生の請求」で還付を受けられる

相続税の申告時に控除や特例を利用していなかった場合、不動産の相続税評価額を高く算出してしまった場合など、相続税を払いすぎたときには更生の請求を行えば、相続税の還付を受けられます。

相続税の還付金が発生しやすいケースは、主に下記の通りです。

- 土地の相続税評価が異なっていた

- 税理士の力量不足で本来より申告が額が多くなった

- 自分で申告して使える控除や特例を活用しなかった

上記に該当する場合や相続税の申告を自分で行った場合は、相続税の還付金を受け取れないかシミュレーションすることをおすすめします。

シミュレーションの結果、還付金が受けられそうであれば、下記の方法で更生の請求を行いましょう。

| 請求する人 | 相続税を払い過ぎていて減額更正を求める人 上記の代理人 |

| 請求期限 | 相続税の申告期限から5年以内 |

| 請求先 | 相続税申告書を提出した税務署 |

| 必要書類 |

|

まとめ

相続税の節税方法の中には、家族や親族の死後に行えるものもいくつかあります。

そのため、家族や親族が亡くなった後は相続税の控除や特例を漏れなく適用する、配偶者居住権を設定するなどして相続税を節税するのが良いでしょう。

ただし、生前贈与や養子縁組など相続発生前でないと行えない節税方法もあるので、ご注意ください。

また、家族や親族が亡くなり遺産を受け継いだときには、相続税の申告だけでなく亡くなった人から相続人に財産の名義変更手続きをする必要があります。

特に、不動産の名義変更手続きは法務局にて登記申請を行う必要があり、非常に複雑です。

自分で行うのが難しい場合やミスなくスムーズに完了したい場合は、相続に詳しい司法書士に依頼するのも良いでしょう。

相続に詳しい司法書士であれば、名義変更手続きだけでなくその前に行うべき相続人調査や相続財産調査まで一括で対応可能です。

グリーン司法書士法人では、相続登記に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

死後に相続税を減らす方法はありますか?

相続発生後に行える節税対策は、主に以下の通りです。

・相続財産の評価を適切に行う

・相続税の控除や特例を適用する

・死亡退職金や生命保険金の非課税枠を適用する

・故人の借金や葬式費用を相続財産から控除する

・土地を分筆する

・配偶者居住権を活用する

・相続財産を寄付する