養子縁組により養子になった子は法律上で血族と同じ扱いになり、実子同様の相続分を持つようになります。

なお、養子縁組には①普通養子縁組と②特別養子縁組の2種類があり、普通養子縁組をした子は実親との血族関係も維持されるため、実子と養親両方の相続人になれます。

このように、養子縁組をすれば実子以外も相続人にすることができる一方で、養子縁組による相続トラブルのリスクもあるので慎重な判断が必要です。

本記事では、養子の相続の取り扱いを解説します。

目次

1章 養子縁組とは

まず、そもそも「養子縁組」とはどのような制度なのでしょうか?

1-1 養子縁組とは

養子縁組とは、親子関係にない者同士が手続きをすることによって、法律的な親子関係を生じさせる制度です。

一言で「養子」といっても、養子縁組には2種類あります。どちらの制度を利用するかによって、相続の仕組みや相続税の計算方法が異なります。

まずは、この2種類を確認しておきましょう。

1-2 養子の種類

養子縁組には、2種類あります。「普通養子」と「特別養子」です。

1-2-1 普通養子

一般的に知られている養子は、「普通養子」です。普通養子とは、血がつながっている実親との親子関係を残したまま、別の人物(養親)と親子関係を結ぶという制度です。

つまり、普通養子縁組をすると、二重の親子関係が生じます。

①実際に普通養子が行われるケース

代表的な例としては、再婚のケースが挙げられます。再婚相手の連れ子と親子関係を結ぶときには、一般的には普通養子縁組を行います。

普通養子縁組を用いると、離婚相手との親子関係を残したまま、再婚相手とも正式な親子として法律上認められることができます。

その他にも、普通養子の制度は様々な目的で使われています。例えば、家業を継がせるために弟子と養子縁組をするケースや、娘のお婿さんと養子縁組をするケースなどがあります。

さらに、療養介護を行ってくれた人物に感謝の念を示すために養子縁組を行うケースや、相続手続きを簡略化するために孫を養子にするケースなどがあります。

②戸籍の表示

普通養子縁組を行うと、戸籍はどのように記載されるのでしょうか?

新しい親(養親)の戸籍には、「養子」として記載されます。元の親(血縁関係のある実父母)の戸籍には、「実子」として記載され続けます。

1-2-2 特別養子

こちらは特殊な制度であるため、日常生活で耳にすることはありません。特別養子とは、実親との親子関係を完全に断ち切って、別の人物(養親)と新たに親子関係を築くという制度です。

①実際に特別養子が行われるケース

特別養子が行われるケースは、数としては多くありません。

例えば、不妊で子どもを授かることができない夫婦が他人の子どもを引き取って育てる場合や、思いがけない妊娠で子どもを育てることができない若者が他人に子どもを引き取ってもらう場合などに、特別養子縁組が行われます。

特別養子縁組は、子どもが幼いうちに行われます。このため、養子に出された子供自身が養子であることを知らずに育つ、ということも珍しくありません。

②戸籍の表示

特別養子縁組をすると、血がつながっている実父(じっぷ)や実母(じつぼ)とは関係が断ち切られて、戸籍上は赤の他人として扱われます。その代わりに、新しい親(養親)とは、完全に「実の子ども」として扱われます。

新しい親(養親)の戸籍には、「長男」や「次女」として記載されます。戸籍上に「養子」という言葉は記載されません。これは、本人が戸籍を見ても養子であることが分からないようにするための配慮です。

ただし、戸籍上に「民法817条の2による裁判確定日」という文字が記載されるため、法律の専門家が戸籍を見た場合には、養子であることが分かります。

2章 養子の相続の7つのポイント

次に、養子が相続をする際の手続きについて見ていきましょう。

養子が相続をするときは実子と同じように扱われるのでしょうか?養子が節税対策になるというのは本当なのでしょうか?

この章では、養子の相続についての基本を7つのポイントに分けて解説します。

ポイント1:養子は法定相続人となる

養子は、養親が亡くなったときの法定相続人となります。法定相続人とは、「法律によって自動的に相続人となることが決まっている人」のことです。

相続人になることができる養子の人数に制限はありません。養子が10人いる場合は、10人全員が相続人になります。

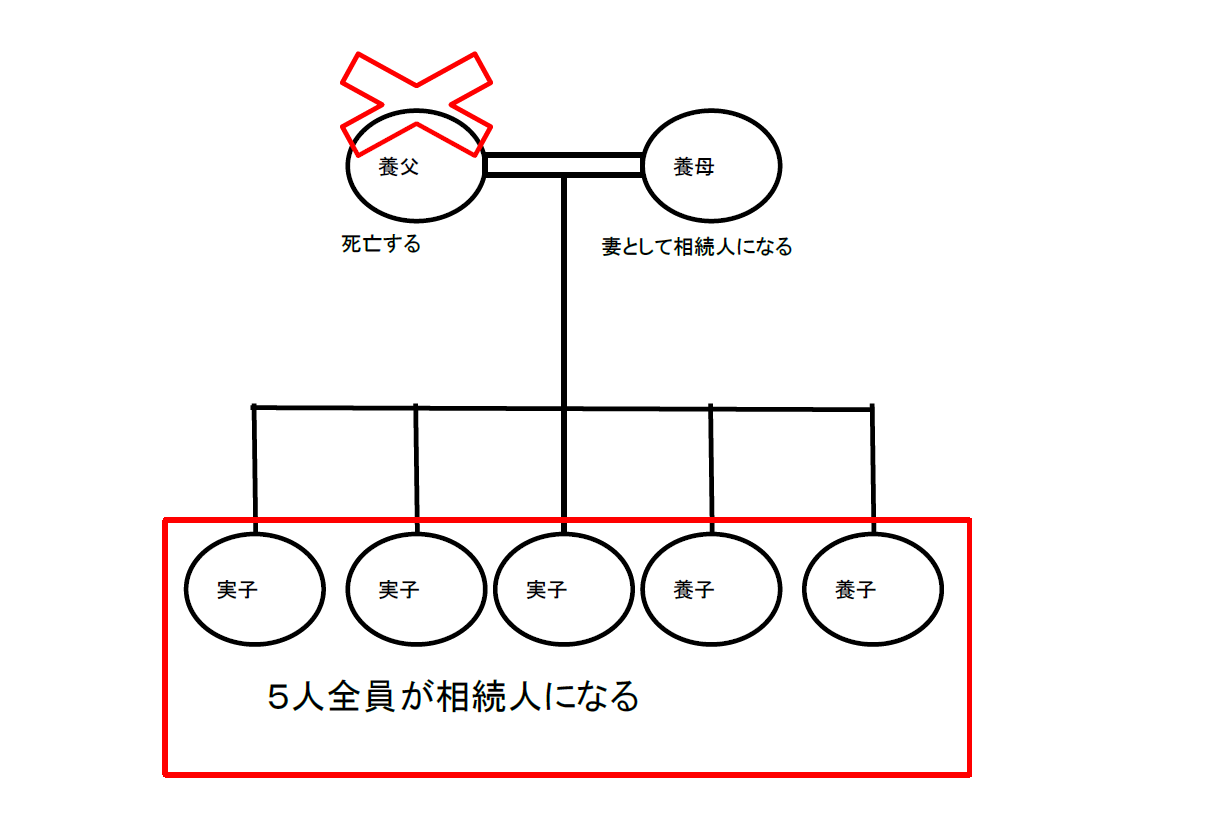

具体的なケースを見てみましょう。3人の実子と2人の養子がいる場合は、誰が相続人になるのでしょうか?

まず、妻(養母)は常に相続人となります。

次に、子どもについて考えてみましょう。実子3人は、全員が相続人になります。さらに養子が2人いますが、相続人になることができる養子の数に制限はありませんので、2人とも法定相続人になります。つまり、5人の子ども全員が相続人になります。

よって、このケースの相続人は全部で6人(妻1人、子ども5>人)です。

ポイント2:養子は実子と同等の相続権を持つ

養子の相続権は、実子と同等です。相続人として養子と実子が1人ずついる場合は、2人で遺産を均等に折半します。

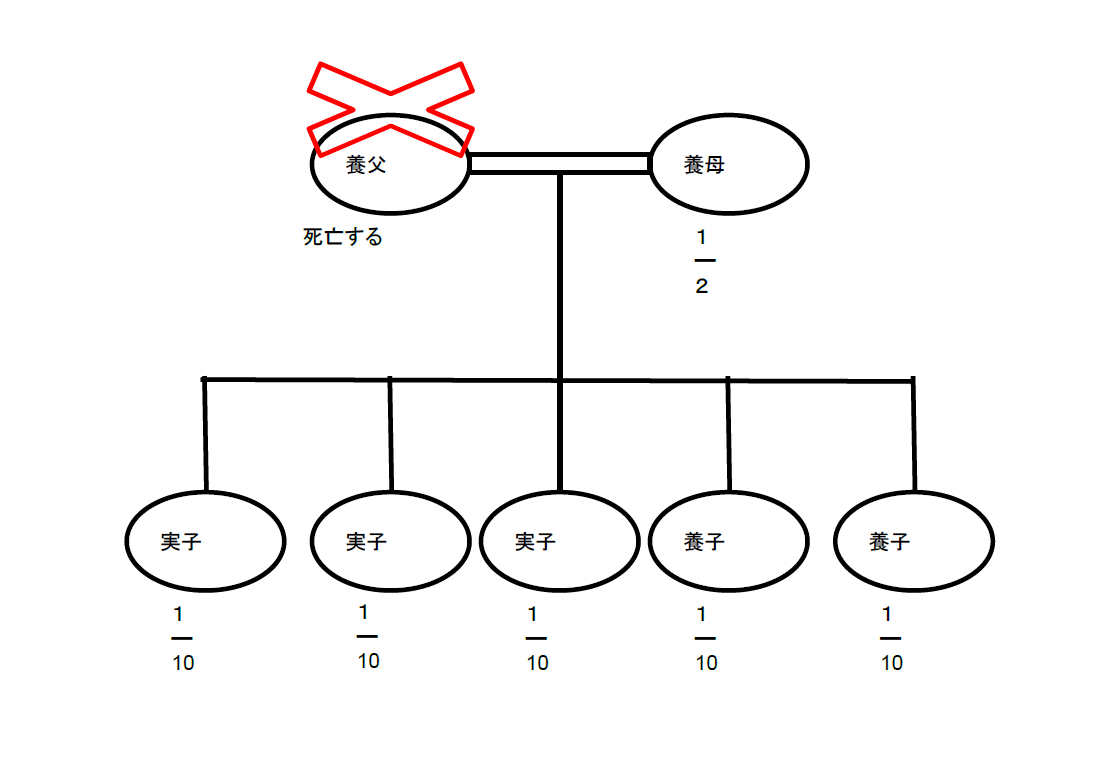

先ほどのケースでは、どのように配分するのでしょうか。

まず、妻と子どもが相続人である場合、妻(養母)は「2分の1」の相続権を有します。

次に、子どもの相続分を考えてみましょう。子どもは全員で5人です。相続権については、養子も実子も同等の権利を持ちます。つまり、残りの「2分の1」を子ども5人で均等に分配することになります。

つまり、子どもの相続分は各自「10分の1ずつ」です。

ポイント3:普通養子は実親の相続をすることもできる

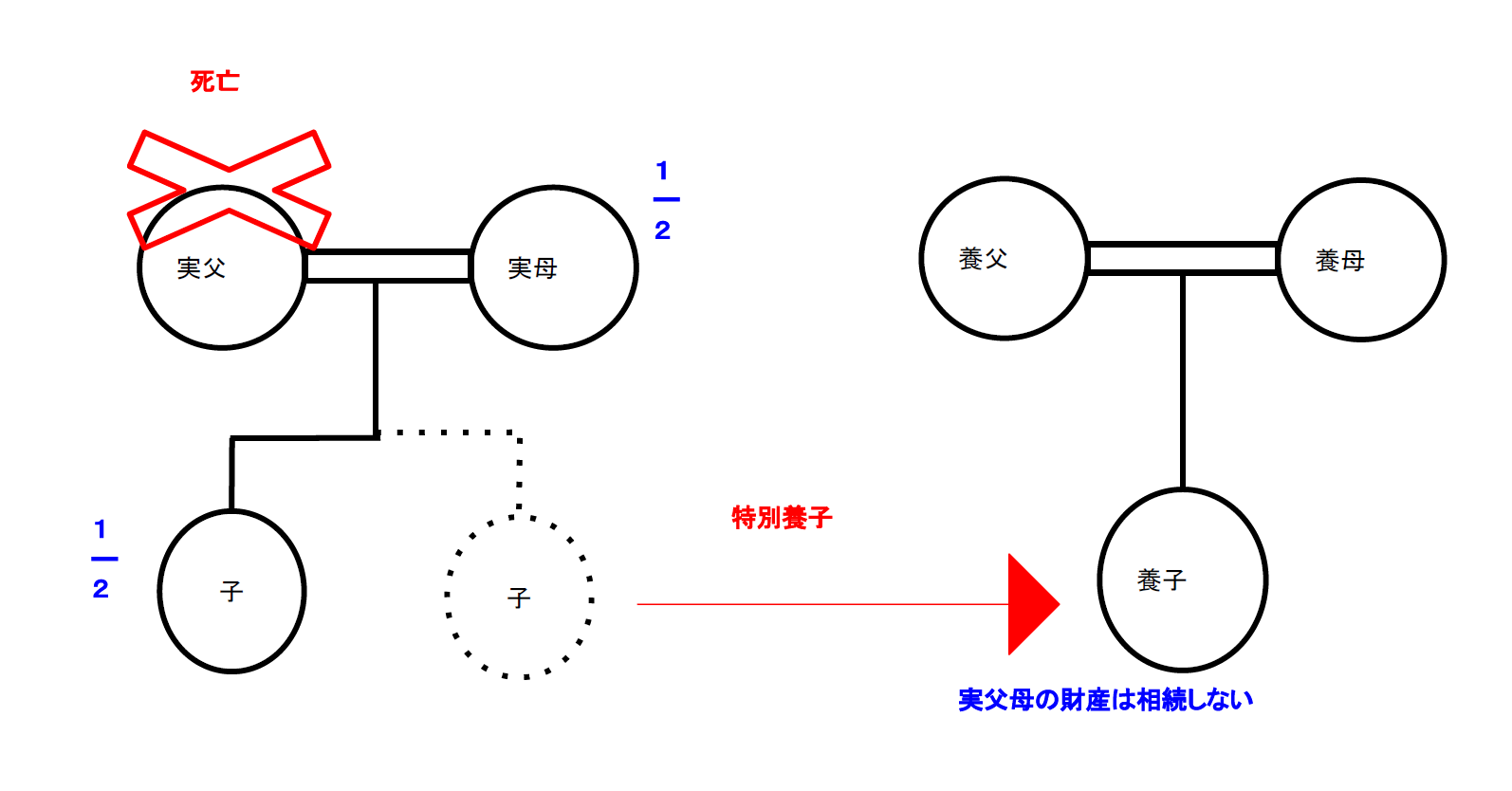

普通養子の場合は、実親との親子関係が残っています。つまり、養親の財産を相続するだけでなく、実親の財産も相続することができます。

下記のケースを見てください。

実の父親には、妻と子が1人ずついます。この2人は、法律上当然に相続人となります。この2人に加えて、養子として出ていった人物も、戸籍上は親子関係が残っていますので、法律上自動的に相続人となります。

それでは、相続割合はどうなるのでしょうか?

まず、妻が「2分の1」の相続権を持ちます。その残りを、2人の子供で均等に配分します。つまり、2人の子供が「4分の1ずつ」相続します。

以上のとおり、養子に出ていった人物も、実子として残った人物も、均等な割合で親の財産を相続することになります。

反対に「特別養子縁組」の場合は、実親との親子関係が残っていないので、実親の財産を相続することはできません。特別養子として出ていった人物は、養親の財産のみを相続します。

ポイント4:養子の子どもが代襲相続できることがある

養親よりも養子が先に死亡した場合には、代襲相続が発生し養子が生んだ子供が養親の相続人になれる場合があります。

代襲相続とは、相続するはずの人が先に亡くなった場合に、その人の代わりに相続をすることです。代襲相続については、詳しくはこちらをご覧ください。

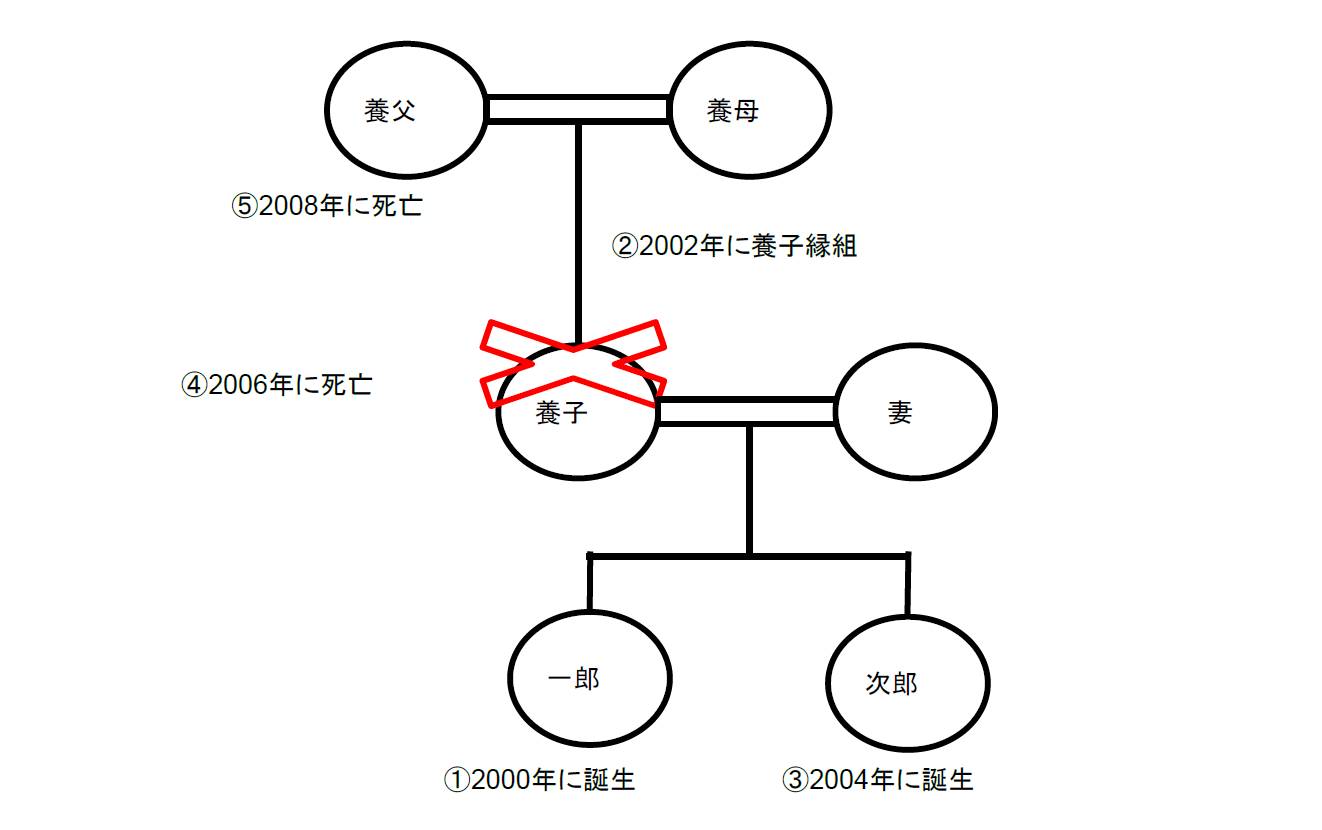

養子に代襲相続が発生するかは、①養子縁組と②養子の子が生まれた時期によって決まります。

| 代襲相続が発生する | 養子縁組後に養子の子供が生まれた |

| 代襲相続が発生しない | 養子縁組前に養子の子供が生まれている |

具体例と共に見ていきましょう。

【時系列】

2000年:一郎が生まれる

2002年:養子縁組をする

2004年:次郎が生まれる

2006年:養子が死亡する

2008年:養親が死亡する

上記のケースでは、養親より養子が先に死亡しているので、代襲相続が発生するかが問題になります。

結論から言うと、一郎には代襲相続は発生しませんが、次郎には代襲相続が発生します。

一郎は養子縁組前に生まれた子供であり、養親との間に法律上の関係はありません。

一方で、次郎は養子縁組後に生まれた子供なので、養親との間に法律上の関係が生まれているからです。

つまり今回のケースでは、養父が亡くなった場合は弟の次郎が相続人として遺産を引き継ぐにもかかわらず、兄である一郎の元には遺産が入ってくることはありません。

兄弟間に不平等が生じるケースでは、相続トラブルが生じるリスクが高くなります。

兄弟間のトラブルを避けるためには、事前に「公正証書遺言」を作成することもご検討ください。

公正証書遺言については、詳しくはこちらをご覧ください。

公正証書遺言についてさらに詳しく知りたいという方は、お気軽に当事務所までご相談ください。

ポイント5:養子がいる場合の税制上のメリット

「養子は相続税対策になる」という噂を耳にしたことがある方がいらっしゃるかもしれません。

実際のところ、養子には税制上のメリットはあるのでしょうか?養子がいる場合の相続税の計算は、どのように行うのでしょうか?

実は、養子がいる場合は、相続税を計算するうえで3つのメリットがあります。「相続税の基礎控除」と「生命保険金の非課税限度額」と「死亡退職金の非課税限度額」です。

それでは、1つずつ分かりやすく解説していきます。

また、こちらの記事も合わせてご覧ください。

2-5-1 相続税の基礎控除

養子がいる場合、相続税を計算する上で3つのメリットがあります。その中の1つが、「相続税の基礎控除」です。

① 基礎控除とは

相続税の計算では、「基礎控除」というものがあります。基礎控除とは、分かりやすくいうと「税金のかからない範囲」のことです。つまり、基礎控除が大きければ大きいほど、税金のかからない範囲が大きくなります。

② 基礎控除の計算方法

基礎控除の金額は、相続人の数によって決まります。

基礎控除の金額=3000万円+600万円✕相続人の数

つまり、相続人の数が1人増えると、税金のかからない範囲が600万円分増加します。

養子は実子と同様に相続人となりますので、基礎控除の相続人の数に含めることができます。相続人としてカウントされる人数が増えるので、養子がいると相続税がかかる範囲が小さくなります。

このような理由によって、世間では「養子がいると節税になる」と言われています。ただし、注意すべき点が2つあります。

③ 注意点1:相続財産が少ない場合は関係がない

例えば、相続財産の総額が1000万円であれば、元から基礎控除の範囲内におさまっています。よって、養子をとって相続人を増やしたとしても、相続税のかかる範囲は変わりません。

また、相続財産として借金しか残っておらず、そもそも相続税がかからない場合は、基礎控除の金額がいくらであっても関係がありません。このような場合は、養子をとって相続人を増やしたとしても、税制上のメリットはありません。

④ 注意点2:税法上カウントできる養子の数には制限がある

2つめの注意点は、「税法上カウントできる養子の数には制限がある」ということです。

税法上相続人としてカウントできる養子の数には、制限があります。カウントできる養子の数を無制限にしてしまうと、税金を払いたくない人が養子を100人も200人もとることによって、税金を合法的に免れることができてしまいます。

このような事態を防ぐために、法律ではカウントできる養子の数に上限を設けています。実子がいる場合は、養子は1人しかカウントできません。実子がいない場合でも、2人までしかカウントできません。

注意しなければならないのは「税法上」カウントできる数に上限があるだけで、養子=相続人であることには変わりません。

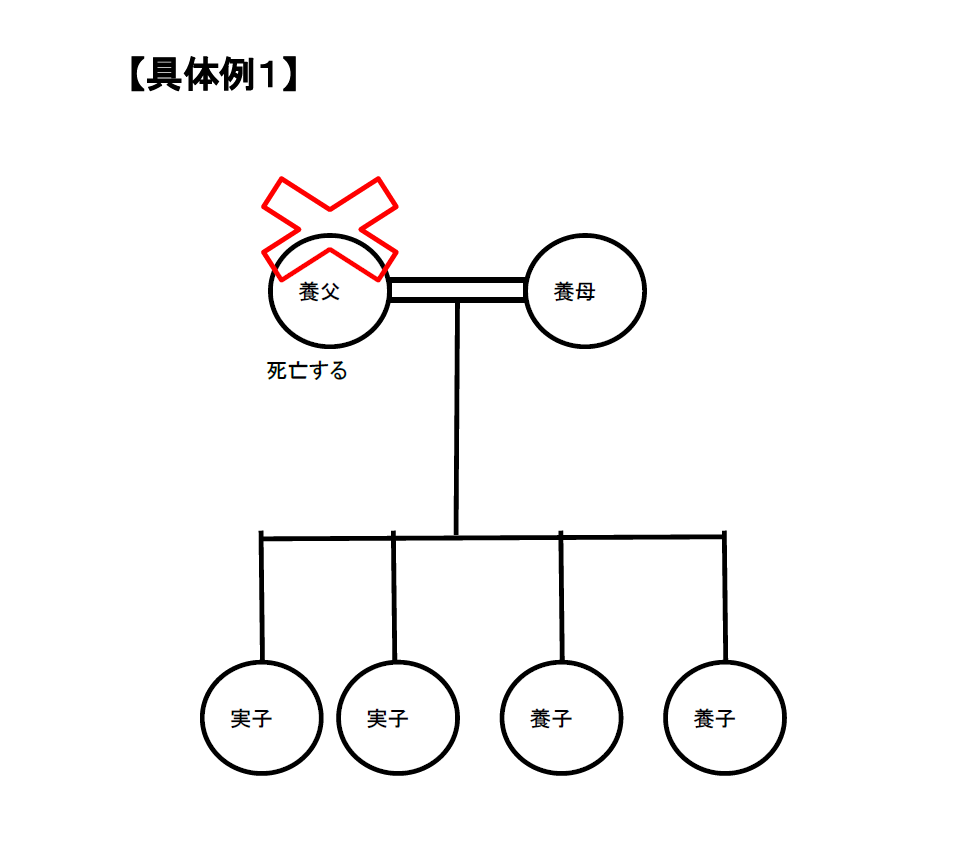

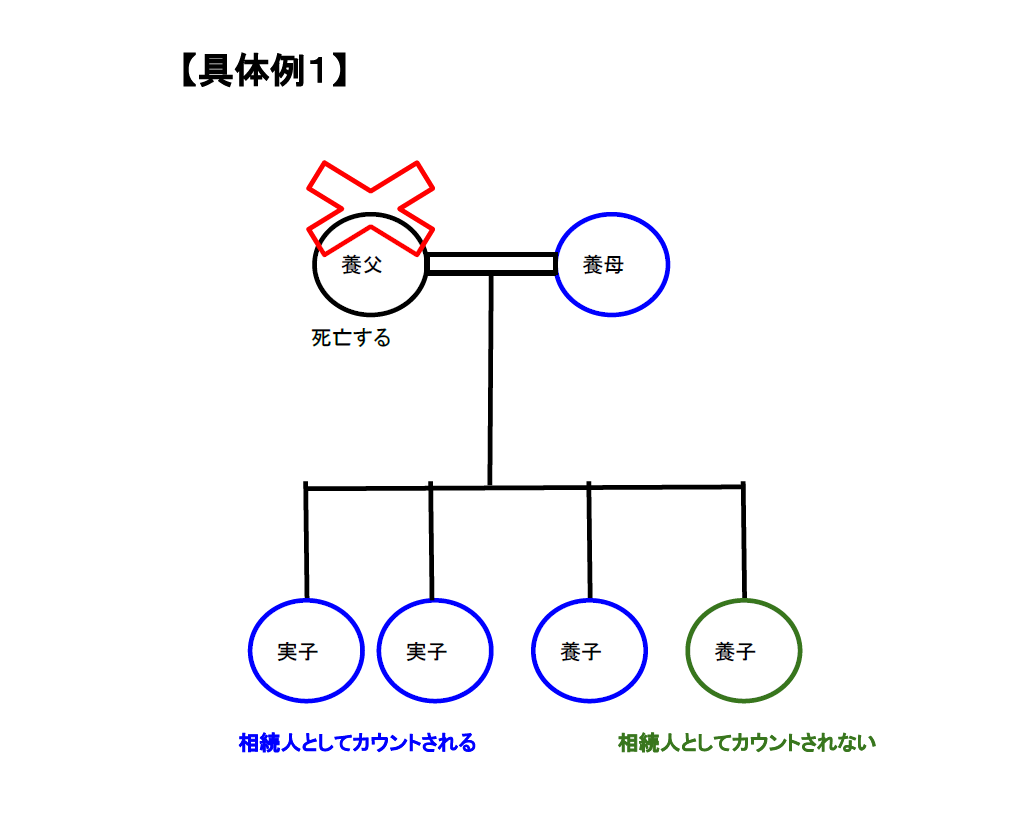

具体的なケースで考えてみましょう。

具体例1は、実子がいるケースです。実子がいる場合は、養子は1人しかカウントできません。よって、カウントできる相続人は、「実子2人」と「養子1人」です。このケースでは妻もいるので、「配偶者(妻)1人」も相続人としてカウントされます。

以上により、相続人は4人として基礎控除を計算します。

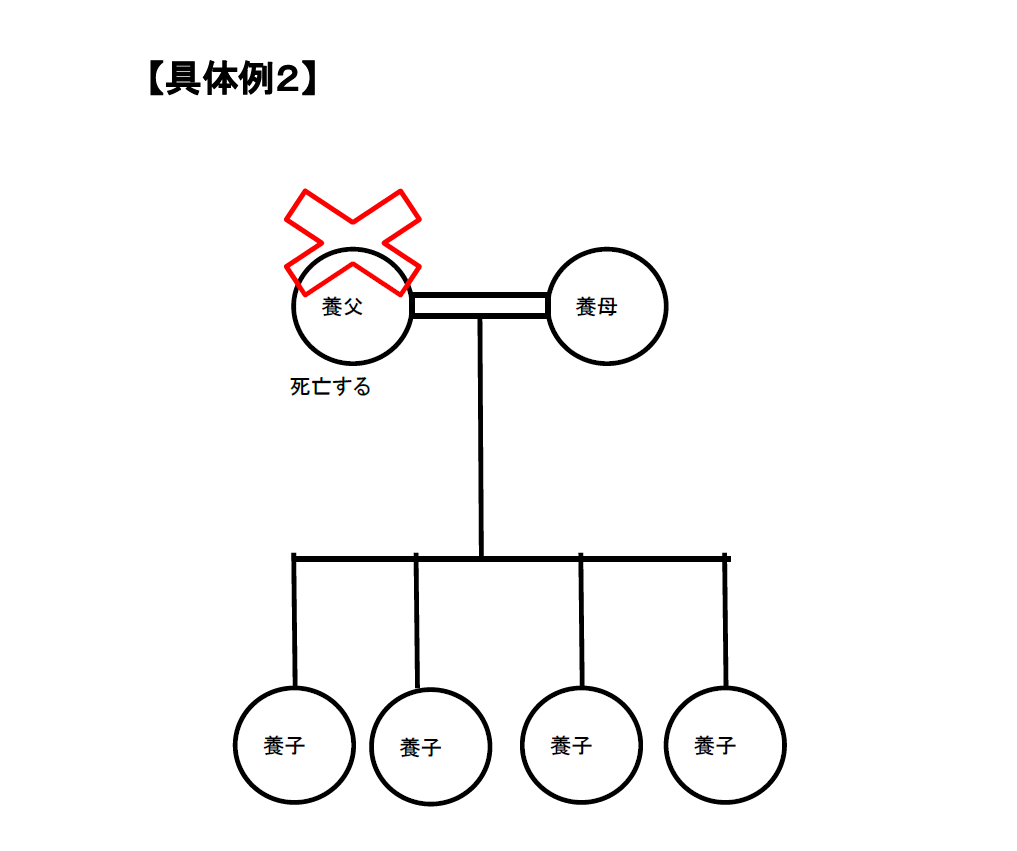

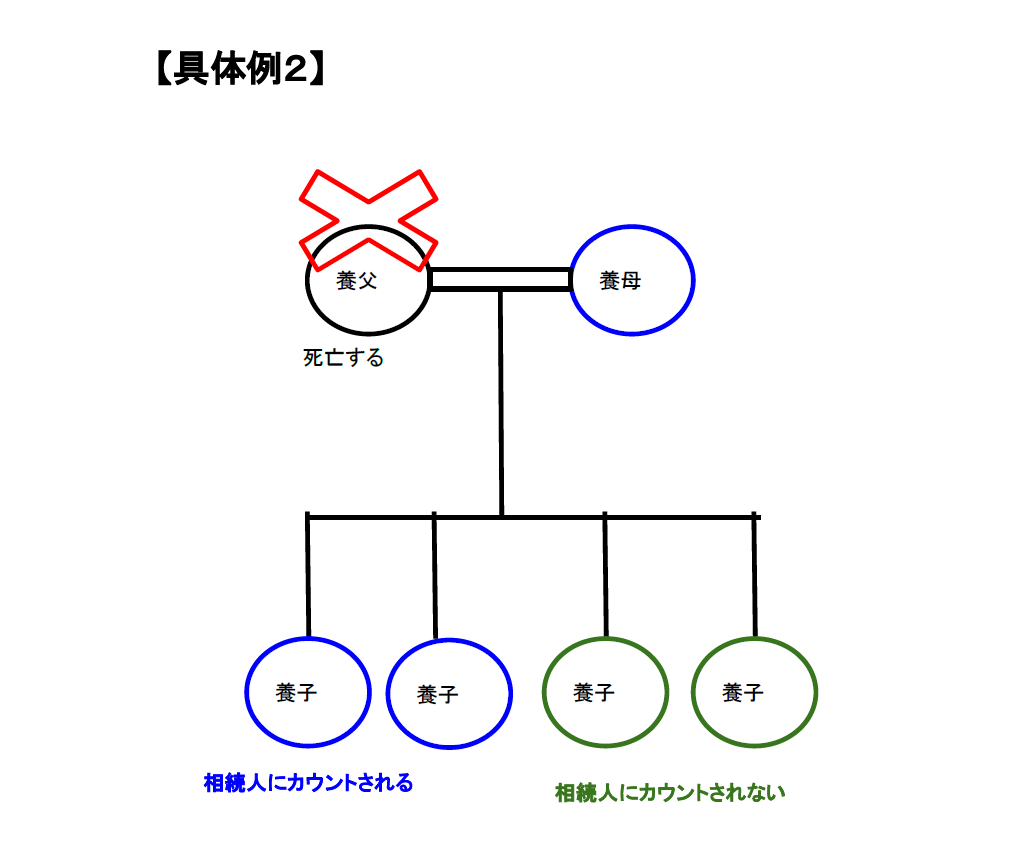

では、次の例を見てみましょう。

具体例2は、実子がいないケースです。実子がいない場合は、養子を2人までカウントできます。よって、カウントできる相続人は、「養子2人」と「配偶者(妻)1人」です。

以上により、相続人は3人として基礎控除を計算します。

つまり、養子を増やせば増やすほど税金が安くなる、というわけではありません。

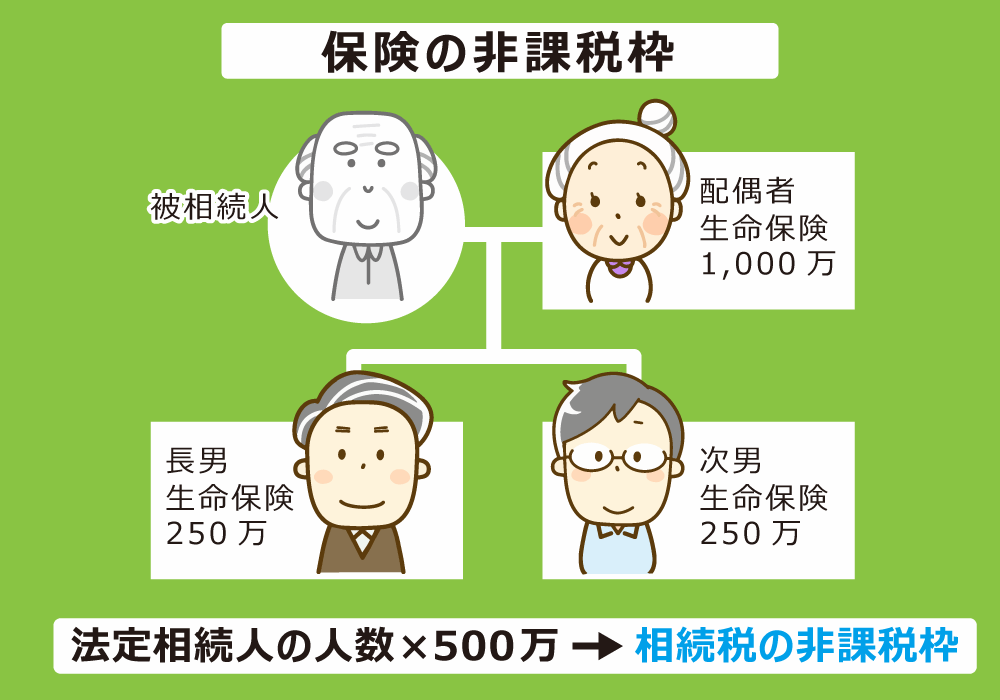

2-5-2 生命保険金の非課税限度額

養子がいる場合、相続税を計算する上での2つめのメリットは、「生命保険金の非課税限度額」です。

生命保険金や死亡保険金を受け取った人物は、相続税を支払わなければいけません。ただし、受け取った金額が「非課税限度額」の範囲内であれば、相続税を支払う必要がありません。

生命保険金の非課税限度額は、下記の方式によって計算します。

生命保険金の非課税限度額=500万円✕法定相続人

つまり、相続人の数が1人増えると、税金のかからない範囲が500万円分増加します。

養子は実子と同様に相続人となりますので、相続人の数に含めることができます。相続人としてカウントされる人数が増えるので、養子がいると税金のかかる範囲が小さくなります。

ただし、カウントできる養子の数には制限があります。基礎控除の場合と同様に、実子がいる場合は1人しかカウントできず、実子がいない場合も2人までしかカウントできません。

保険を用いた相続対策一般の説明はこちら

2-5-3 死亡退職金の非課税限度額

養子がいる場合、相続税を計算する上での3つめの税制上のメリットは、「死亡退職金の非課税限度額」です。

亡くなった人物に支給されるはずの退職手当金や功労金を相続人が受け取った人物には、相続税が課されます。ただし、その金額が「非課税限度額」の範囲内であれば、相続税を支払う必要がありません。

死亡退職金の非課税限度額は、生命保険金と同じ計算方法で算出します。

死亡退職金の非課税限度額=500万円✕法定相続人

死亡退職金についても、生命保険金や基礎控除と同様に、カウントできる養子の数には制限があります。実子がいる場合は1人しかカウントできず、実子がいない場合も2人までしかカウントできません。

2-5-4 養子をとれば必ず相続税が安くなるわけではない

以上の点をまとめると、下記のとおりとなります。

- 養子をとれば相続税が安くなる可能性がある

- 養子をとったことによって実際に税金が安くなるかどうかは、ケースバイケースである

- 世間で言われている「養子をとると相続税が安くなる」という噂は、必ずしも正しくはない

ポイント6:孫を養子にする場合の注意点

ポイント5で説明したとおり、養子には税制上のメリットが3点あります。ただし、孫を養子にする場合には、大きなデメリットがあります。それは「二割加算」という制度です。

二割加算とは、「孫を養子にした場合は相続税が20%加算される」という制度です。つまり、孫を養子にすると相続税が20%高くなります。

もちろん、孫を養子にすることにはメリットもあります。遺産を直接孫に引き継がせることができるため、「本来であれば相続税を2回支払わなければいけないところを、1度の支払いで済ませることができる」という点です。

孫を養子にすることを検討している場合は、上記のメリットとデメリットを比較計算して、相続税が安くなるのかどうかを慎重に検討しなければいけません。

資産内容や相続人の数によっては、二割加算された相続税を支払うと相続税の合計が高くなるというリスクがあります。一方で、二割加算された相続税を支払っても、トータルでは相続税が安くなるというケースもあります。

総額として相続税が安くなるかどうかは、相続人の数や資産規模によって左右されます。

二割加算は複雑な計算が必要となりますので、孫を養子にすることをご検討されている方は、事前に専門家にご相談されることをお勧めいたします。

二割加算の制度は、2003年の税法改正によって創設された制度です。比較的新しい制度ですので、見落とさないように注意しましょう。

ポイント7:節税を目的とする場合の注意点

ポイント5で説明したとおり、養子には税制上のメリットがあります。ただし、節税のみを目的として養子縁組をした場合は、税制上の優遇を受けることができないため、注意が必要です。

節税のみが目的の場合は、「相続税の負担を不当に減少させる結果となる場合」に該当するため、相続税の計算をする上で養子を相続人の人数としてカウントすることができなくなります。

「相続税の負担を不当に減少させる結果となるかどうか」は、具体的なケースごとに判断されます。はっきりとした線引きがあるわけではありませんが、例えば、何の縁故も無い人物と死亡する直前に突然養子縁組をした場合には、養子縁組の実態がないと判断されて、税制上の優遇を受けることができない可能性が高くなります。

ただし、節税を目的にしているケースは全て税制上の優遇を受けることができない、というわけではありません。

例えば、息子の嫁が寝たきり介護を行ってくれたため、感謝の気持ちを表すために嫁と養子縁組をする、というケースを考えてみましょう。養子縁組をする本人としては、感謝の気持ちを表したいという気持ちと、相続人が増えれば節税になる、という2つの意図が併存しているかもしれません。このような場合は、節税が1つの目的であるものの、養子縁組の主な目的ではありません。

このように、節税が付随的な目的に過ぎない場合には、養子縁組の実態が否定されることはなく、税制上の優遇を受けることができます。

ポイントとなる点は、「専ら相続税の負担を減らすことだけを目的にしているかどうか」という点です。この点は専門家でも判断が難しい問題ですので、お悩みの方は当事務所までご相談ください。

まとめ

今回は、7つのポイントに分けて養子の相続の仕組みについて解説しました。

養子が相続をする際には、実子と同等に扱われます。養子は法律上相続人になることができます。相続割合についても、実子と同等に計算されます。養子が相続する際には、税制上の優遇を受けることができるというメリットもあります。

ただし、不当に相続税を免れようとして養子縁組をした場合には、税制上の優遇を受けることはできません。また、孫を養子にする際には、二割加算に注意しなければいけません。

養子の相続は複雑な制度ですので、さらに詳しく知りたいという方はお気軽に当事務所までご相談ください。

よくあるご質問

養子に出た子供は相続権はありますか?

普通養子縁組の場合は、養子に出た後も実親との親子関係が解消されないので、養子は実親と養親両方の相続人になれます。

一方で、特別養子縁組の場合は養子は実親の相続人になれず、養親の相続人にはなれません。

▶養子の相続について詳しくはコチラ養子の連れ子は代襲相続できますか?

養子縁組前に生まれた子供は養親との関係は発生しません。

したがって養親より養子が先に死亡していた場合でも、養子の連れ子や養親の代襲相続人になることはできません。

▶養子の子の代襲相続について詳しくはコチラ