孫に教育資金を贈与する方法は複数あり、贈与する金額やタイミングによって適切な方法を選ぶことが大切です。

なお、孫は扶養義務者に該当するため、生活費や教育費を都度贈与する場合は贈与税が非課税になります。

一方で、相続対策も兼ねて幼い孫にまとまった金額を一度に贈与したいなどと考えている場合は贈与税の非課税措置を利用するのも良いでしょう。

孫に教育資金を贈与する方法は、主に下記の4つの方法があります。

- 生活費や教育費を都度贈与する

- 暦年贈与を活用する

- 教育資金の贈与の特例を活用する

- 相続時精算課税制度を活用する

本記事では、孫に教育資金を贈与する方法や贈与時の注意点を解説します。

生前贈与については、下記の記事で詳しく解説しているのでご参考にしてください。

1章 孫に教育資金を贈与する4つの方法

孫に教育資金を贈与する方法は複数あるため、贈与するタイミングや金額によってベストな方法を選ばなければなりません。

孫に教育資金として贈与するには、主に下記の4つの方法があります。

| 贈与の方法 | おすすめな人・ケース |

| 生活費や教育費を都度贈与する |

|

| 暦年贈与を活用する |

|

| 教育資金の贈与の特例を活用する | まとまった資金を一括で贈与したい人 |

| 相続時精算課税制度を活用する |

|

それぞれのメリットやデメリットを詳しく解説します。

1-1 扶養義務者間の生活費・教育費の贈与は非課税になる

祖父母と孫にはそれぞれ扶養義務があり、生活費や教育費として贈与をした分には贈与税がかかりません。

そのため、贈与税をかけずに教育資金を孫に贈与したいのであれば、教育費が必要なタイミングで都度贈与するのがおすすめです。

ただし、家族間の贈与であっても税務署からのお尋ねや相続人とのトラブルを避けるためにも、贈与時には下記の点にご注意ください。

- 贈与契約書を作成しておく

- 現金手渡しではなく預貯金など証拠が残る方法で贈与する

- 教育費として使った記録を残しておく

また贈与をする際には贈与者と受贈者の合意が必要であり、贈与者である祖父母が高齢になり認知症になると、贈与を行えなくリスクがあります。

そのため、孫が幼い場合や祖父母が高齢な場合は都度贈与ではなく、後述する相続時精算課税制度や教育資金の一括贈与の利用も検討しましょう。

1-2 暦年贈与を活用する

贈与税には年間110万円の基礎控除枠が用意されています。

その年の贈与が基礎控除内に収まるのであれば、贈与税の申告および納税は必要ありません。

そのため、毎年孫に110万円以内の贈与を行えば贈与の目的にかかわらず、贈与税の負担を抑えられます。

このように、贈与税の基礎控除枠を利用して毎年贈与を行い節税することを「暦年贈与」と呼びます。

暦年贈与で教育費を贈与するメリットとデメリットを詳しく見ていきましょう。

1-2-1 メリット

孫に暦年贈与で教育資金を贈与する場合、贈与の時期にかかわらず贈与税がかからなくなるなどのメリットがあります。

暦年贈与のメリットは主に下記の通りです。

- 1年間で110万円以内の贈与であれば、目的を問わず贈与税が非課税になる

- 基礎控除枠は贈与を受ける側に用意されているため、孫の人数が多ければ節税効果が大きくなる

- 贈与税が非課税になるだけでなく申告書の提出も不要である

- 相続人や受遺者でない孫への贈与は生前贈与加算の対象にならない

暦年贈与は受贈者になる孫が多い人や贈与者の年齢が若く繰り返し贈与を行いやすいケースにおすすめです。

生前贈与加算とは

生前贈与加算とは、亡くなった人が死亡する3〜7年以内に相続人や受遺者に贈与をしたときに、贈与財産を相続税の計算対象に含めることです。

生前贈与加算は余命宣告された人などが亡くなる直前に贈与を行い、相続税の負担を軽減しようとすることを防止するための制度です。

相続人である子供が贈与を受けると、贈与者の死亡時期によっては生前贈与加算の対象になる恐れがあります。

一方で孫は一部のケースを除いて相続人ではないため、贈与者が亡くなる直前に教育資金を贈与したとしても、生前贈与加算の対象になりません。

1-2-2 デメリット

暦年贈与でまとまった金額を贈与するには、複数年にわたり贈与を繰り返す必要があります。

暦年贈与は、贈与税の110万円の基礎控除を利用して税負担を抑える仕組みだからです。

したがって、贈与者が高齢のケースでは贈与を繰り返せず、暦年贈与では十分な節税効果が得られない恐れがあります。

暦年贈与によって教育資金を贈与するデメリットは、主に下記の通りです。

- 1年間に110万円までしか贈与できない

- 定期贈与や名義預金と判断されないようにする必要がある

- 孫が相続人や受遺者になる場合、贈与財産が生前贈与加算の対象になる可能性がある

毎年決まった時期に決まった金額で贈与を繰り返す、複数回の贈与をひとつの贈与契約書にまとめるなどをすると、複数回の贈与ではなくひとつの贈与を分割したと判断されてしまいます。

結果として、暦年贈与の基礎控除枠を1年分しか適用できなくなってしまうのでご注意ください。

また、孫を養子にしたケースや遺言などで財産を遺した場合、過去に行なった贈与が生前贈与加算の対象になる恐れがあります。

孫に財産を遺した結果、過去に行った生前贈与による相続税の節税効果がなくなる可能性がある点には注意しなければなりません。

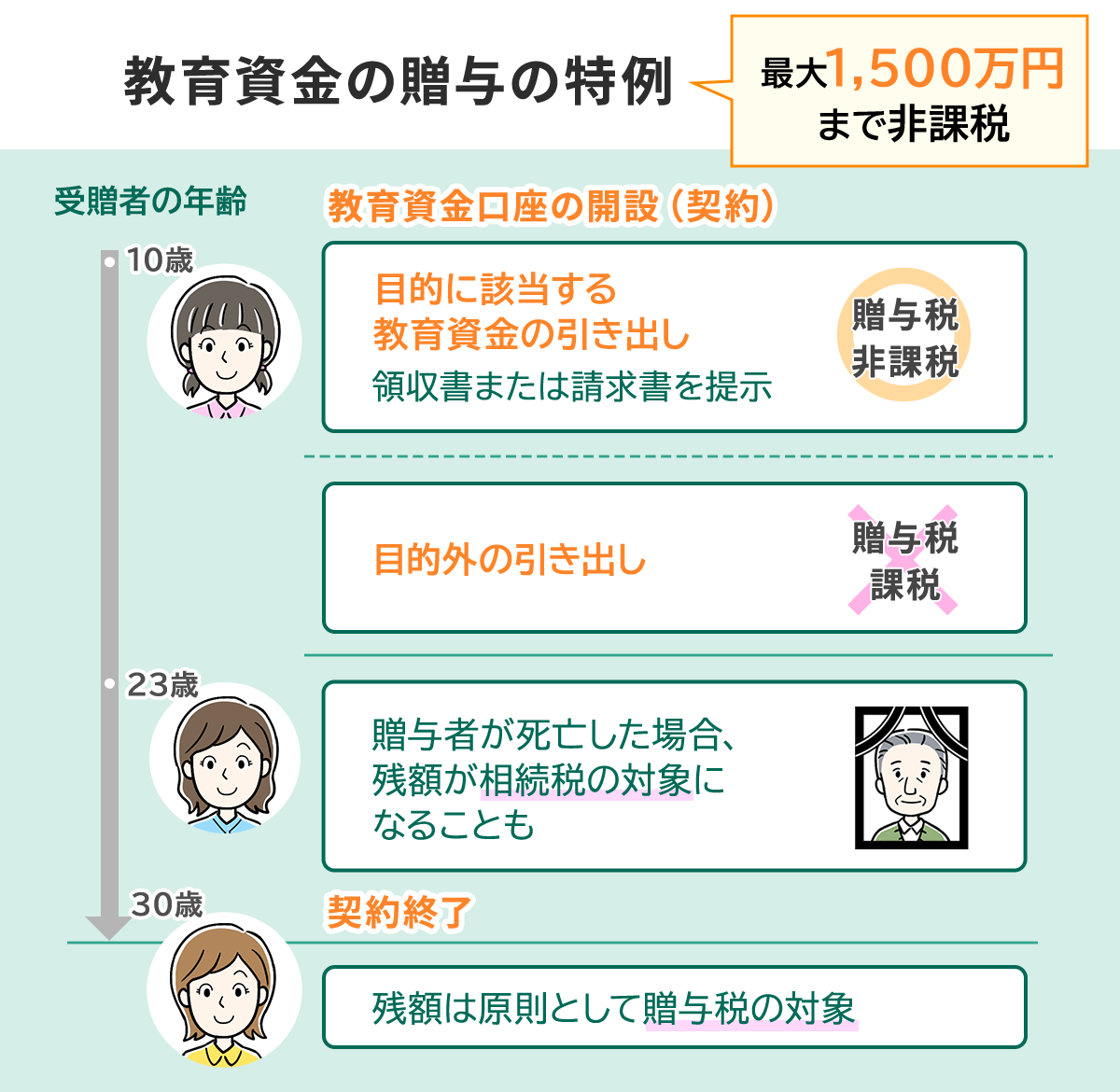

1-3 教育資金の贈与の特例を活用する

孫へ教育資金を贈与する場合、教育資金の贈与の特例を一括すると、孫1人につき最大1,500万円まで贈与税を非課税にできます。

非課税の対象となる教育資金は学校に支払う入学金や授業料だけでなく、習い事や学習塾の費用なども含まれます。

ただし、学習塾など学校以外に支払う非課税枠は500万円なのでご注意ください。

教育資金の贈与の特例を利用して孫に教育資金をぞうよするメリットとデメリットを詳しく見ていきましょう。

1-3-1 メリット

教育資金の贈与の特例を利用するメリットは、孫1人につき1,500万円まで贈与税を非課税にできる点です。

孫の人数が多く贈与の対象者が多いほど、非課税枠も増え贈与税や相続税を節税しやすくなります。

1-3-2 デメリット

教育資金の贈与の特例を利用するデメリットは、贈与財産を引き出す際に領収書などが必要な点です。

具体的なデメリットは、下記の通りです。

- 贈与財産を引き出す際には対象費用の領収書や請求書が必要になる

- 制度利用後は贈与を取り消せない

- 制度の利用中に贈与者が亡くなると、使い切れていない贈与財産は相続税の課税対象になる

- 孫が30歳になるまでに贈与財産を使い切る必要がある

教育資金の贈与の特例は、祖父母と孫の間で直接資金を贈与することができず、信託銀行などで専用口座を作成し贈与する必要があります。

贈与財産を引きだす際には金融機関に教育費として使用したことを証明できる領収書や請求書を提出しなければなりません。

他の贈与方法と比較して、財産の引き出しに手間がかかる点はデメリットといえるでしょう。

また贈与財産を使い切る前に贈与者が亡くなった場合、未使用分に関しては相続税の課税対象に含まれる点にもご注意ください。

祖父母と孫の年齢や相続が発生するタイミングによっては、教育資金の贈与の特例を利用しても相続税対策にならない恐れがあります。

1-4 相続時精算課税制度を活用する

相続時精算課税制度を利用すれば、2,500万円までの贈与を非課税にできます。

また、2,500万円を超える贈与に関しても贈与税率は一律20%となります。

相続時精算課税制度は贈与税の節税効果が大きいものの、贈与者が亡くなったときに贈与財産を相続税の課税対象に含めなければなりません。

相続時精算課税制度には直接的な相続税の節税効果はないため、利用する際には事前に節税効果をシミュレーションしておく必要があるでしょう。

相続時精算課税制度のメリットやデメリットを詳しく解説します。

1-4-1 メリット

相続時精算課税制度の最大のメリットは、2,500万円まで贈与税の非課税にできる点です。

教育資金の贈与の特例とは異なり、受贈者が贈与財産を自由に使える点もメリットといえるでしょう。

相続時精算課税制度のメリットは、主に下記の通りです。

- 贈与税を2,500万円まで非課税にできる

- 相続発生を待たずに孫に財産を承継させられる

- 収益物件を贈与すれば将来の相続財産を減らせる

- 2024年からは毎年110万円の基礎控除を利用できる

相続時精算課税制度を利用して収益物件などを孫に贈与すれば、贈与後に発生する家賃収入は孫の資産となります。

結果として祖父母の相続財産を増やさないですむため、相続税対策にもつながります。

2024年1月1日以降は相続時精算課税制度に毎年110万円の基礎控除額が設定されます。

相続時精算課税制度の基礎控除の取り扱いは、下記の通りです。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

相続時精算課税制度にも暦年贈与同様に基礎控除額が用意されたことで、メリットが大きくなり相続時精算課税制度を選択すべき人が広がると予想できます。

一方で基礎控除が導入されることで、相続時精算課税制度を利用した際の贈与税や相続税の計算が複雑になる点に注意が必要です。

相続時精算課税制度を利用する際には、相続や贈与に詳しい税理士に相談するのが良いでしょう。

1-4-2 デメリット

相続時精算課税制度による贈与財産は、贈与者が亡くなったときに相続財産の計算対象に含めなければなりません。

そのため、相続時精算課税制度には直接的な相続税の節税効果がない点に注意しなければなりません。

相続時精算課税制度のデメリットは、下記の通りです。

- 相続税の節税に直接的な効果はない

- 贈与財産が値下がりすると相続税の負担が増える恐れがある

- 贈与財産に関しては小規模宅地等の特例を適用できない

- 相続時精算課税制度を一度でも利用すると暦年贈与に戻せない

相続時精算課税制度を利用した場合の贈与税や相続税の計算は大変複雑です。

さらに、贈与財産が不動産や株式の場合は、将来の価格変動も考慮しておく必要があるでしょう。

祖父母や孫が自分で判断して贈与計画や税金の計算をするのは難しいので、相続や贈与に詳しい税理士に相談しシミュレーションをしてもらうのがおすすめです。

2章 孫に教育資金を贈与するメリット

孫に教育資金を贈与すれば、教育資金の不足により孫が教育を受ける機会を諦める必要がなくなります。

他にも、一世代飛ばして財産を受け継げるため相続税を節税できるなどのメリットもあります。

孫に教育資金をするメリットは、主に下記の通りです。

- 子供や孫が教育資金不足に悩まなくてすむ

- 相続税対策になる

- 贈与方法によっては贈与税も節税できる

それぞれ詳しく見ていきましょう。

2-1 子供や孫が教育資金不足に悩まなくてすむ

孫に教育資金を贈与すれば、子供や孫が教育資金不足に悩むことがなくなります。

教育費は高騰しており、経済状況や希望進路によっては教育資金を用意することが難しく、希望の進路を諦める、奨学金を活用しなければならない場合もあります。

しかし、祖父母から孫に教育資金を贈与すれば、孫が希望の進路に進むことができますし、経済面で不安を感じることなく勉強に集中できるようになるはずです。

2-2 相続税対策になる

祖父母から孫に財産を贈与すれば、一世代飛ばして財産を受け継いでもらえるため、将来発生する相続税の節税にもつながります。

親から子、子から孫へかかる相続税をできるだけ節税したいと考えるのであれば、計画的に贈与していくのも良いでしょう。

ただし、贈与税と相続税の税率を単純に比較した場合、贈与税の方が高く設定されています。

したがって、相続税対策を目的として生前贈与を行うのであれば、贈与税をシミュレーションし、贈与税の節税対策もあわせて行っておくことが大切です。

2-3 贈与方法によっては贈与税も節税できる

本記事の1章で活用したように、贈与税には控除や特例が用意されているため、上手に活用すれば相続税だけでなく贈与税も節税可能です。

一度にまとまった教育資金を贈与したいのであれば、本記事の1章で解説した教育資金の贈与の特例や相続時精算課税制度を活用するのが良いでしょう。

3章 孫に教育資金を贈与するときの注意点

孫に教育資金を贈与する際には、名義預金と判断されないように注意しなければなりません。

名義預金と判断されると贈与が無効になり、贈与財産が相続税の課税対象になる恐れがあります。

孫に教育資金を贈与する際には、下記の3点に注意しましょう。

- 贈与税を負担するのは贈与を受け取った孫である

- 名義預金と判断されないように注意する

- 未成年者への贈与は親権者の同意が必要になる

それぞれ詳しく解説していきます。

3-1 贈与税を負担するのは贈与を受け取った孫である

贈与税を支払うのは「贈与をした側」ではなく「贈与を受け取った側」なことに注意しましょう。

例えば、祖父母から孫に贈与をして贈与税が発生した場合、税金を納めるのは孫です。

孫に贈与税の申告、納税を負担させずに贈与を行いたいのであれば、生前贈与に詳しい税理士にアドバイスを受けながら贈与を行うのが良いでしょう。

3-2 名義預金と判断されないように注意する

祖父母から孫に贈与をするときには、税務署に名義預金と判断されないように注意しなければなりません。名義預金とは、相続時に亡くなった方が配偶者や子供、孫名義で作成し財産を遺している預金口座です。

例えば祖父母が孫名義で銀行口座を作成し預金している場合は、名義預金と判断される可能性が高いです。

税務署に名義預金と判断されてしまうと、孫名義の銀行口座であっても贈与者である祖父母の財産として扱われてしまいます。

結果として名義預金も相続財産に含めなければならず、過去に行った相続税対策や生前贈与が無駄になってしまいます。

名義預金と判断されないようにするには、贈与後は口座名義人である孫が銀行口座を管理する、贈与財産を少しでも使っておくなどの対策が必要です。

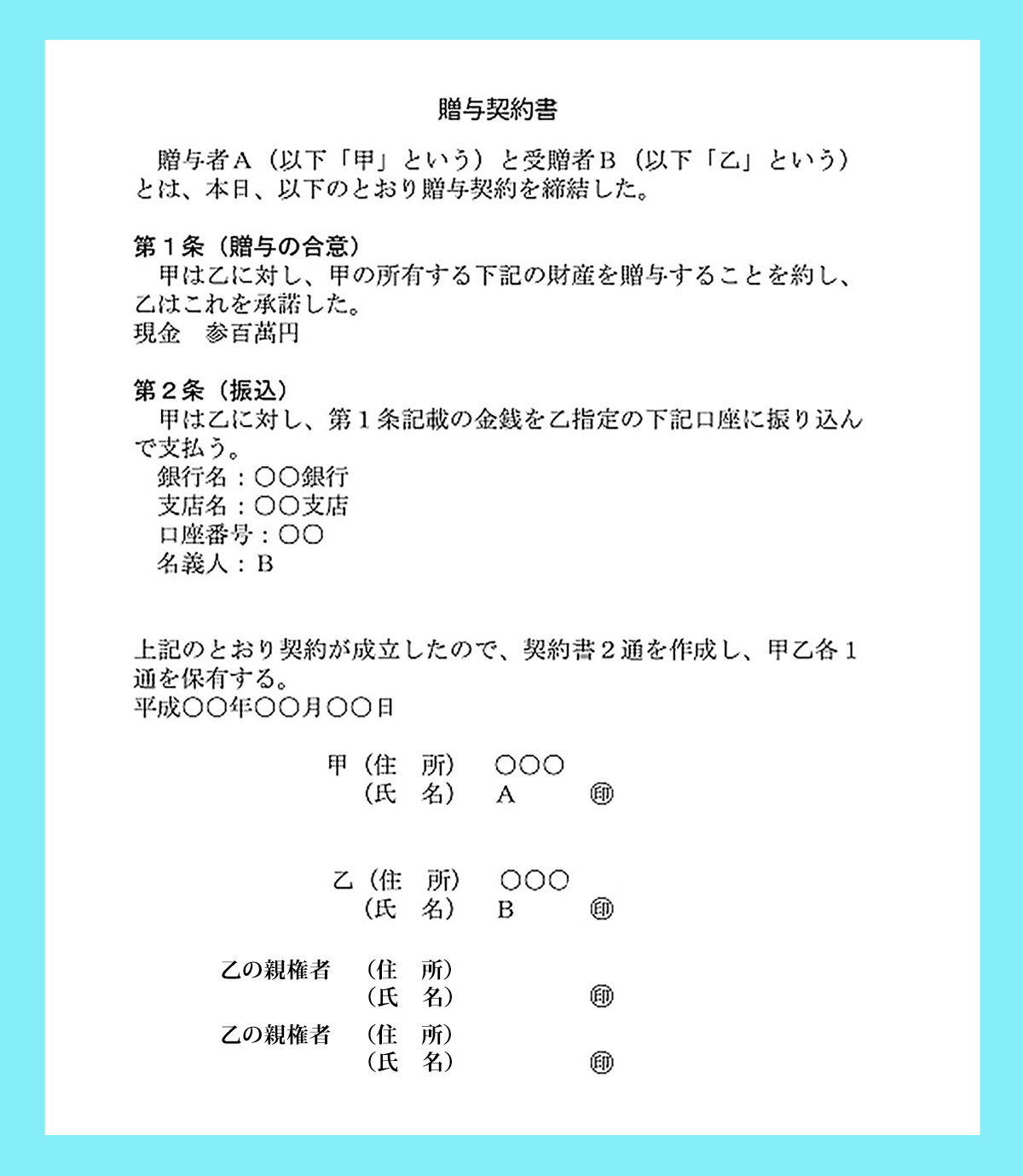

3-3 未成年者への贈与は親権者の同意が必要になる

未成年者である孫に贈与するときには、祖父母と孫の合意だけでなく親権者の同意も必要です。

親権者の同意を得ずに行った贈与は、後から親権者に贈与を取り消される恐れもあるのでご注意ください。

親権者や法定代理人の同意を得ていたと証明するには、贈与契約書に贈与者と受贈者の署名押印だけでなく、親権者や法定代理人の署名押印もしてもらうのが確実です。

受贈者が未成年者の場合に作成する贈与契約書のサンプルは、下記の通りです。

贈与契約書の作成や贈与手続きの際にはトラブルを避けるためにも、生前贈与に詳しい司法書士や弁護士に依頼するのがおすすめです。

まとめ

孫に教育資金を贈与する方法は複数あるため、贈与するタイミングや金額、財産の種類によって適したタイミングを使用しましょう。

どの方法を選べば良いか判断が難しいときには、生前贈与に詳しい税理士や司法書士からアドバイスをもらうのもおすすめです。

生前贈与に詳しい税理士であれば、相続税や贈与税をシミュレーションし節税効果の高い方法を提案可能です。

一方で、司法書士であれば今回の贈与だけでなく将来の相続対策まで見越した生前贈与のプランを提案できます。

グリーン司法書士法人では、相続対策や生前贈与に関する相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

教育資金贈与はいくらまで非課税?

教育資金の贈与の特例を一括すると、孫1人につき最大1,500万円まで贈与税を非課税にできます。

教育資金贈与はいつまで?

教育資金贈与は2026年3月末までと期限が設定されています。

▶教育資金贈与について詳しくはコチラ贈与税をかけずに孫に贈与する方法とは?

贈与税をかけずに孫に教育資金などを贈与したいのであれば、下記の方法で行いましょう。

・生活費や教育費を都度贈与する

・暦年贈与を活用する

・教育資金の贈与の特例を活用する

・相続時精算課税制度を活用するおばあちゃんからお金をもらうと贈与税がかかる?

贈与税には年間110万円の基礎控除があるため、1年間で贈与を受けた金額の合計額が110万円以内に収まる場合は、贈与税はかかりません。