名義預金とは、配偶者や子供、孫などを名義人にして預金している口座です。

名義預金は口座名義人に関係なく、預金を入金し管理している人物の所有物として扱われます。

そのため、相続発生時には亡くなった方が遺していた名義預金も、相続税課税対象財産に含めなければなりません。

名義預金を相続税の計算に含めていないと、税務署から指摘を受け、追徴課税や延滞税などのペナルティを受ける恐れがあります。

税務署からの指摘を避けるためには、名義預金ではなく正式な贈与として資産の移動を行い、名義人に口座の管理を任せるようにしましょう。

本記事では、名義預金と判断されてしまうケースや税務署に指摘されない方法をわかりやすく解説していきます。

目次

1章 名義預金とは

名義預金とは、相続時に亡くなった方が配偶者や子供、孫名義で作成し財産を遺している預金口座です。

名義預金は一見すると、名義人が持ち主のように感じますが、相続税計算時には亡くなった方の相続財産として扱われます。

そのため、名義預金について相続税申告をしないと、税務署から申告漏れを指摘される恐れがあり注意が必要です。

なお、税務署では税務調査をする際に、亡くなった方の預金の動きだけでなく親族の預金の動きも調査します。

金融機関への情報開示も要求できるので、税務署はかなりの確率で名義預金の申告漏れに気付きます。

名義預金の申告漏れを指摘されると、相続税の追徴課税や延滞税を支払わなければなりません。

次の章では、税務署に名義預金と判断されてしまうケースを詳しく解説していきます。

2章 名義預金と判断されてしまうケース

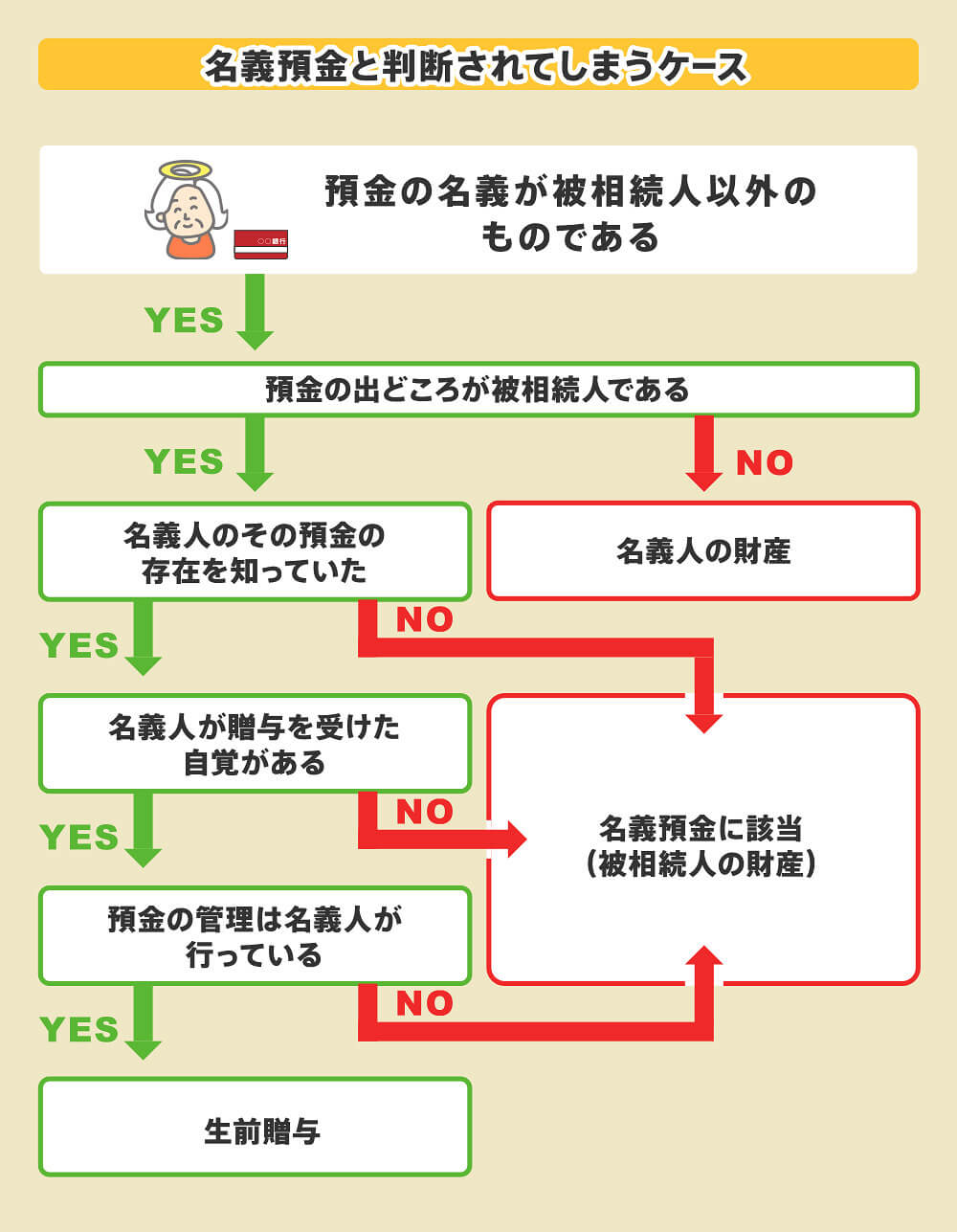

自分以外の名義で作成した口座が名義預金に該当するかどうかは、以下の基準で確認できます。

具体的に、名義預金と判断されてしまうケースについて詳しく解説していきます。

2-1 亡くなった人が預金の資金源だったケース

名義預金に入金されている預貯金の資金源が名義人ではなく亡くなった人の場合には、名義預金と判断されてしまいます。

子供や孫名義の口座に亡くなった方が入金していたケースだけでなく、妻名義の口座に夫が得た収入を入金していた場合も名義預金に分類されます。

2-2 預金の管理者が亡くなった人だったケース

名義預金の管理者が名義人ではなく、亡くなった人だった場合にも、名義預金と判断されます。

子供や孫に財産を遺す場合、コツコツ預金を入金しておき子供や孫が成長したタイミングで渡そうと考える方もいるかもしれません。

そのように考えて、預金通帳やキャッシュカード、印鑑を亡くなった方が管理していると名義預金に該当してしまいます。

この他にも以下のケースは、預金の管理者が名義人ではなく亡くなった人と判断されてしまいます。

- 亡くなった人が 定期預金の満期による書換を行っていた

- 亡くなった人が 預金の引き出し手続きを行っていた

子供や孫が小さいうちに多額のお金を渡したくない、と考える場合には満期まで期間が長い保険などに加入するのも選択肢のひとつです。

2-3 名義人や親権者が預金の存在を知らなかったケース

名義預金を作成したものの名義人に知らせていない場合には、名義預金に該当してしまいます。

例えば、子供や孫に黙って口座を作成し、渡すときに口座の存在を伝えようと考えている場合は名義預金になるので注意が必要です。

2-4 名義人や親権者が贈与を受けたと認識していなかったケース

亡くなった方が名義人の口座に入金したとき、亡くなった方と名義人の間に贈与をした、受け取ったという認識がない場合には名義預金に該当します。

一方で当事者間でお金をあげた、受け取ったという認識があれば、名義預金ではなく生前贈与として扱われます。

ただし、相続時において亡くなった方の遺志を確認する方法はないので、名義預金と判断されないように、贈与のたびに贈与契約書を作成しておくのがおすすめです。

贈与契約書があれば、税務署などの第三者が見ても当事者間に贈与の意思があったと確認できます。

贈与契約s書の作成は自分で行うこともできますが、ミスなくスムーズに行いたいのであれば司法書士や弁護士などの専門家への依頼もご検討ください。

3章 名義預金は税務署にバレやすい

1章で解説したように、名義預金はかなりの確率で税務署にバレてしまいます。

というのも、税務署は亡くなった方の預金の動きはもちろん、親族の預金の動きも調査しているからです。

さらに、税務署は金融機関への情報開示要求もできるので、亡くなった方の親族が自分の収入に見合わない預金を持っていた場合には資金源を問われます。

名義預金が税務署にバレたときには、追徴課税などのペナルティが発生します。

詳しく確認していきましょう。

3-1 名義預金が税務署にバレたときのペナルティ

名義預金を税務署に指摘されたときには、以下のペナルティが発生する恐れがあります。

| ペナルティ | 概要 | 税率 |

| 過少申告加算税 | 申告書の申告納税額が少なく、追加で税金を納めた場合に支払う | 10%もしくは15% |

| 無申告加算税 | 申告期限までに申告をしていなかった場合に支払う | 15%もしくは20% |

| 重加算税 | 相続財産を隠ぺいする等、悪質と判断された場合に支払う | 35%もしくは40% |

| 延滞税 | 納期限を守れず、納税が遅れた場合に支払う | 2.4%もしくは8.7% (令和4年度) |

なお、過少申告加算税と重加算税以外は重複して科せられる可能性があります。

3-2 名義預金には時効がない

贈与税の時効は6年、悪質な場合には7年ですが、名義預金には適用されません。

名義預金では贈与が成立していないと考えられるので、時効は成立せず、相続財産として計算しなければなりません。

「ずっと昔に入金した名義預金だから問題ないだろう」と自己判断してしまうのは、避けた方が良いでしょう。

次の章では、名義預金だと税務署に指摘されない方法を紹介していきます。

4章 名義預金について税務署に指摘されない方法

名義預金として税務署に指摘されてしまうのは、預金の資金源と管理者が名義人と一致していないときです。

そのため名義預金と指摘されず贈与を成立させるためには、資金源を贈与によるものとハッキリさせ、名義人が預金の管理をする必要があります。

名義預金について税務署に指摘されない方法は、主に以下の3つです。

- 口座入金時に贈与契約書を作成しておく

- 贈与された人が通帳や印鑑を保管しておく

- 贈与された預金を少額でも使う

それぞれ詳しく解説していきます。

4-1 口座入金時に贈与契約書を作成しておく

贈与は贈る側と受け取る側双方の合意があれば、口頭でも成立します。

しかし、口頭で成立した贈与は証明が難しいので、贈与契約書を作成しておくのがおすすめです。

なお年間110万円以内の贈与であれば、贈与税の申告や納税は必要ありませんが、この場合でも贈与契約書を作成しておく方が安心です。

贈与契約書は自分でも作成できますが、ミスなくスムーズに作成したいのであれば司法書士や弁護士などの専門家に依頼できます。

4-2 贈与された人が通帳や印鑑を保管する

贈与を受け取った側が実際に資産を管理していないと、贈与の実態が認められず、名義預金と判断されてしまいます。

そのため、贈与された側は実際に通帳やキャッシュカード、印鑑を受け取り保管しておきましょう。

受贈者が幼く成長するまで資金を自由に引き出せないようにしたい場合には、預貯金による贈与ではなく生命保険等を活用するのもおすすめです。

4-3 贈与された預金を少額でも使う

贈与されたお金を長年にわたり使用しないでいると、税務署は名義預金を疑います。

名義人が預金を自由に使用できると証明するためにも、少額でも使用しておくのがおすすめです。

具体的には、名義人が預金から現金を引き出す、クレジットカード等の支払いに贈与された預金口座を指定しておくなどが良いでしょう。

本記事で解説したように、名義預金には相続税の節税効果はありません。

さらに、税務署からの指摘を避けるには「名義人が自ら預金を管理している実態」が必要です。

そのため、名義預金を解消し別の相続対策をしたいと考える方もいるかもしれません。

次の章では、名義預金を解消する方法を詳しく解説していきます。

5章 名義預金を解消する方法

名義預金を解消する方法は単純で、元の持ち主の口座に入金するだけで問題ありません。

元の持ち主の口座に戻す際に、贈与税がかかることはないのでご安心ください。

また、名義預金の管理者を名義人に移し、生前贈与を行ってしまうのも選択肢のひとつです。

ただし、名義預金の口座残高が110万円を超える場合には、名義人に贈与税がかかります。

ただし、贈与税には様々な控除や特例が用意されており、これらを利用すれば贈与税を大幅に節税可能です。

次の章では、名義預金以外にできる相続税対策をいくつか紹介していきます。

6章 暦年贈与(名義預金)以外の相続税対策

贈与税に用意されている年間110万円の基礎控除額を利用する暦年贈与は、やり方によっては名義預金と税務署から指摘を受ける恐れがあります。

税務署からの指摘を避けるのであれば、暦年贈与以外の方法で相続税対策をするのも良いでしょう。

暦年贈与以外でおすすめの相続税対策は、主に以下の5つです。

- 相続時精算課税制度を活用する

- 生命保険を活用する

- 生前贈与の控除や特例を活用する

- 預貯金ではなく不動産で相続財産を遺す

- 相続税の配偶者控除を活用する

それぞれ詳しく解説していきます。

6-1 相続時精算課税制度を活用する

相続時精算課税制度を活用すれば、2,500万円までの贈与が非課税になります。

また、2,500万円を超える贈与に関しても、贈与税の税率は一律20%で計算可能です。

相続時精算課税制度とは、60歳以上の祖父母や親から18歳以上の子供や孫に贈与したときに活用できる制度です。

相続時精算課税制度を利用すると、相続発生時に贈与された財産を全て亡くなった方の相続財産に加えて、相続税の計算や申告を行います。

贈与税の節税対策にはなりますが、直接的な相続税対策にならない点には注意が必要です。

相続時精算課税制度を利用した方がよい人の特徴は、主に以下の通りです。

- 相続時に値上がりしそうな不動産や株式などを贈与したい人

- 親や祖父母が高齢であり暦年贈与を行うのは難しい人

- 現時点でまとまった贈与をしたい人

相続時精算課税制度を活用すべきかどうかは、個人で判断するのが難しいので、税理士などの専門家への相談もご検討ください。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

6-2 生命保険を活用する

生命保険を活用すれば、自分が亡くなったときに受取人に生命保険金を遺せます。

生命保険金は遺産分割の対象ではないので、自分が希望する人物に財産を遺せる点も魅力といえるでしょう。

また、生命保険金には「500万円×法定相続人の数」の非課税枠が用意されています。

受取人が法定相続人であれば、非課税枠を活用して相続税を節税可能です。

6-3 生前贈与の控除や特例を活用する

生前贈与には年間110万円の基礎控除額が用意されていますが、それ以外にも贈与税には様々な控除や特例が用意されています。

控除や特例を活用すれば、贈与税を大幅に節税できます。

贈与税節税に使える控除や特例は、主に以下の通りです。

- 贈与税の配偶者控除(2,000万円)

- 教育資金の贈与税の非課税措置(1,500万円控除)

- 結婚・子育て資金の贈与税の非課税措置(1,000万円控除)

- 住宅取得等資金の非課税措置(1,000万円控除)

それぞれの控除や特例は、適用要件が細かく決められています。

まずは、自分が利用できる控除や特例がないか確認してみるのが良いでしょう。

6-4 預貯金ではなく不動産で相続財産を遺す

預貯金ではなく、不動産で相続財産を遺すだけでも相続税を節税可能です。

相続税計算時に、預貯金や現金が額面通り評価されるのに対し、不動産は市場価格の約7~8割である相続税評価額をもとに評価されるからです。

相続財産の中で預貯金の占める割合が大きいときには、不動産の購入を検討してみても良いでしょう。

ただし、不動産は預貯金や現金と異なり、相続発生時に分割しにくいデメリットもあります。

不動産購入前にはメリットやデメリットを把握するためにも、相続に詳しい税理士などの専門家に相談してみることをおすすめします。

6-5 相続税の配偶者控除を活用する

相続税には配偶者控除が用意されており、以下のいずれかの多い方の金額までは相続税がかかりません。

- 1億6,000万円

- 法定相続分による相続

そのため配偶者に関しては、わざわざ名義預金を作っておかなくても、相続税がかからない、もしくはかかっても少額であるケースがほとんどです。

また、相続税には配偶者控除以外にも未成年者控除や障碍者控除など様々な控除が用意されています。

利用できる控除があるのであれば、積極的に活用して相続税を節税しましょう。

7章 名義預金を使ってしまったらどうなる?

名義預金を使った人によって、扱いが以下のように変わってきます。

| 預金を使った人 | 取扱い |

| 口座名義人(受贈者)が使った場合 | 贈与として扱われる |

| 預金の持ち主(贈与者)が使った場合 | 名義預金の解消として扱われる |

口座名義人が名義預金を使った場合には、名義人が口座を管理していると判断され、贈与が確定します。

預金残高が110万円を超える場合には、贈与税がかかる場合があるので申告や納税が必要です。

一方で、預金の本来の持ち主である贈与者が口座内のお金を使用した場合には、名義預金の解消と判断され、特に問題にはなりません。

まとめ

名義預金とは、預金の資金源や管理者と名義人が異なる預金です。

名義預金の持ち主は名義人ではなく、元の持ち主として判断されます。

そのため、相続発生時には名義預金も相続財産として相続税の計算に含めなければなりません。

相続税申告時に名義預金を含めないでいると、税務調査の際に指摘を受けてしまう可能性が高いです。

税務署から指摘を受けてしまうと、延滞税などのペナルティが発生してしまいます。

名義預金と税務署から指摘を受けないためには、預金の資金源をハッキリさせ、名義人が預金の管理を行うのが重要です。

そのため、贈与のたびに贈与契約書を作成し、名義人が預金通帳やキャッシュカード、印鑑などを管理する必要があります。

名義預金は相続税の課税対象であり、節税効果はありません。

そのため、名義預金以外の方法で相続税対策をすることもご検討ください。

自分に合う相続税対策がわからず悩んでしまう場合には、相続税対策に詳しい専門家への相談もご検討ください。

よくあるご質問

名義預金を使うとどうなる?

名義預金を使った場合、誰が使ったかで下記のように取り扱いが変わります。

口座名義人:本来の名義預金の持ち主からの贈与にあたる

本来の持ち主:何も問題がない(名義預金が解消される)

▶名義預金を使ったときの対応について詳しくはコチラ名義預金とは?

名義預金とは、相続時に亡くなった方が配偶者や子供、孫名義で作成し財産を遺している預金口座です。

▶名義預金について詳しくはコチラ