異母兄弟(姉妹)とは、母親が異なる兄弟姉妹です。

父親が再婚している場合、父親と前妻との間に「母親の違う兄弟姉妹」がいるようなケースです。

また母親が再婚していて「父親が異なる兄弟姉妹」を「異父兄弟(異父姉妹)」といいます。

その他にも、結婚していない相手との間にできた子供を法的に自分の子供であることを認める「認知制度」により「異父兄弟(異父姉妹)」となるケースもあります。

異母兄弟や異父兄弟も父親や母親の相続人になりますし、腹違いや父親違いの兄弟姉妹の相続人になることもあります。

亡くなった人が遺言書を用意していない場合、異母兄弟や異父兄弟を含めた相続人全員で遺産分割協議を行分けなければならないのでご注意ください。

本記事では、異母兄弟や異父兄弟がいる場合の相続時の取り扱いや起きやすい相続トラブルについて詳しく解説します。

目次

1章 異母兄弟・異父兄弟にも相続人になれる

異母兄弟や異父兄弟であっても、両親や腹違いの兄弟の相続人になれます。

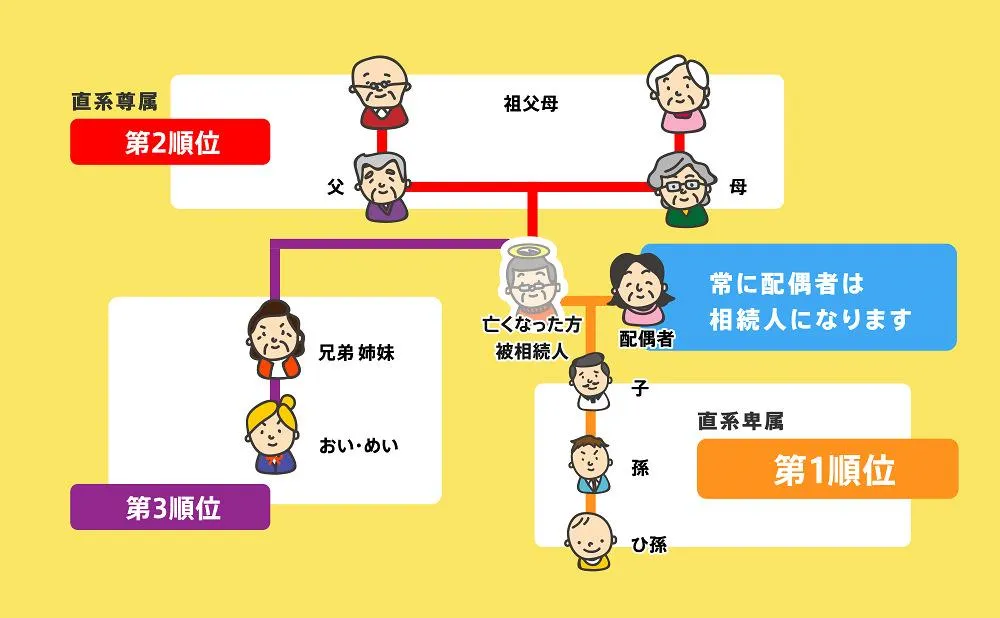

なお、相続人になれる人物は法律によって下記のように決められています。

| 常に相続人になる | 配偶者 |

| 第一順位 | 子供や孫 |

| 第二順位 | 両親や祖父母 |

| 第三順位 | 兄弟姉妹や甥・姪 |

相続時に異母兄弟や異父兄弟がいるときの取り扱いについて、詳しく見ていきましょう。

1-1 異母兄弟や異父兄弟も両親の相続人になれる

異母兄弟や異父兄弟も子供として、相続順位1位として両親の相続人になります。

なお、亡くなった人が遺言書を用意していないと、相続人全員で遺産分割協議を行わなければなりません。

遺産分割協議とは、相続人全員で誰がどの遺産をどれくらいの割合で受け継ぐか決める話し合いです。

そのため、亡くなった人の家族関係に婚姻歴によっては、関係性が悪いもしくは疎遠だった異母兄弟や異父兄弟と遺産分割協議を行う必要があります。

相続人が1人でも欠けると遺産分割協議が無効になってしまうので、ご注意ください。

1-2 愛人との子供が相続人になるには認知が必要である

相続人となる異母兄弟や異父兄弟は、父親や母親が以前結婚していた相手との間に生まれた子だけではありません。

父親に愛人がいた場合、愛人との間に生まれた子供も異母兄弟であり、父親が亡くなったときに相続人になる可能性があります。

ただし、愛人との間に生まれた子供が父親の相続人になるには、愛人との子が認知されている必要があります。

認知とは、婚姻関係によらずに生まれた子を自分の子だと法的に認める行為であり、下記の3つの方法があります。

| 種類 | 概要 |

| 任意認知 | 父親が自ら認知する方法です。市区町村役場で認知届を提出すれば成立します |

| 強制認知 | 子どもの方から調停や訴訟で親子関係を証明する方法です |

| 死後認知 | 父親が死亡した後、子どもの方から訴訟で親子関係を証明する方法です |

上記のいずれかの方法で認知されれば、愛人の子も異母兄弟として他の子供と同様の相続権を持ちます。

死後に知らない子どもが現れて死後認知請求してくる場合は、法的な判断が重要になるので弁護士に一度相談することをおすすめします。

なお、すでに認知された異母兄弟が現れたら、その子どもも交えて遺産分割協議を進めなければなりません。

仮に異母兄弟を無視して、遺産分割協議をしても無効になってしまいます。

認知される前に遺産分割協議がすんでいる場合はどうなる?

認知される前に遺産分割協議が済んでいる場合、その遺産分割協議は有効です。

その場合、他の相続人は認知された相続人に対し、お金を払って精算することになります。

1-3 異母兄弟や異父兄弟も兄弟の相続人になれる

異母兄弟や異父兄弟は、父親もしくは母親の相続人になれるだけでなく、腹違い、父親違いの兄弟姉妹の相続人になる場合もあります。

兄弟姉妹が相続人となるケースは、亡くなった人の子供や孫、両親、祖父母がすでに死亡しているケースです。

なお、異母兄弟や異父兄弟が兄弟の相続人になるケースは、両親が同じ相続人の2分の1になります。

このように、異母兄弟や異父兄弟の相続割合は複雑なので、次の章で具体例と共に詳しく見ていきましょう。

2章 異母兄弟・異父兄弟の相続割合

本記事の1章で解説したように、異母兄弟や異父兄弟は父親もしくは母親、兄弟姉妹の相続人になる可能性があります。

本章では、異母兄弟や異父兄弟が相続人になったときの相続割合を詳しく見ていきましょう。

2-1 異母兄弟・異父兄弟が父親・母親の相続人になったときの相続割合

父親や母親が亡くなると、異母兄弟や異父兄弟であっても第一順位として相続人になれます。

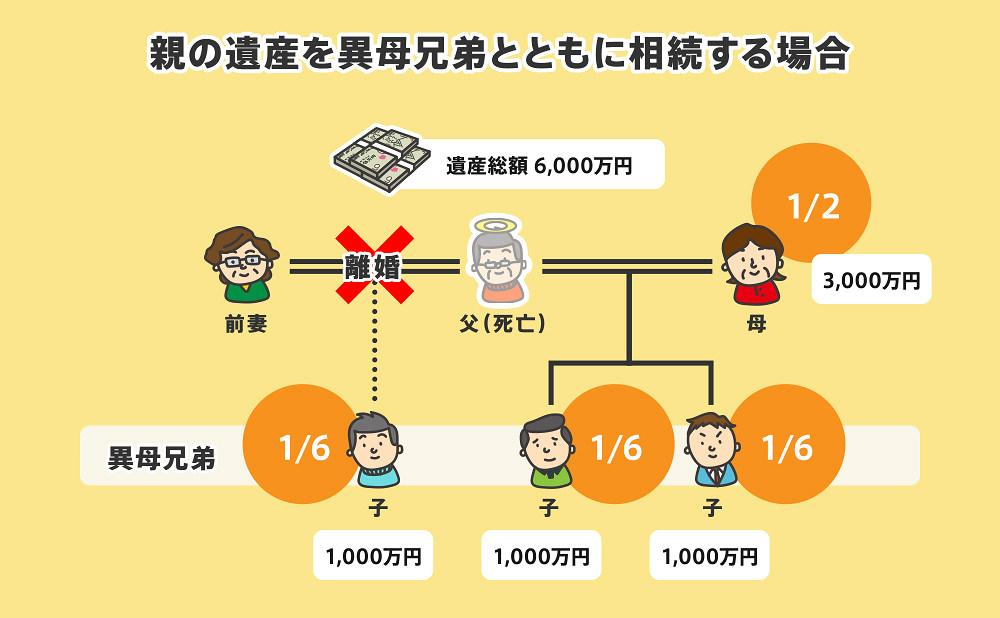

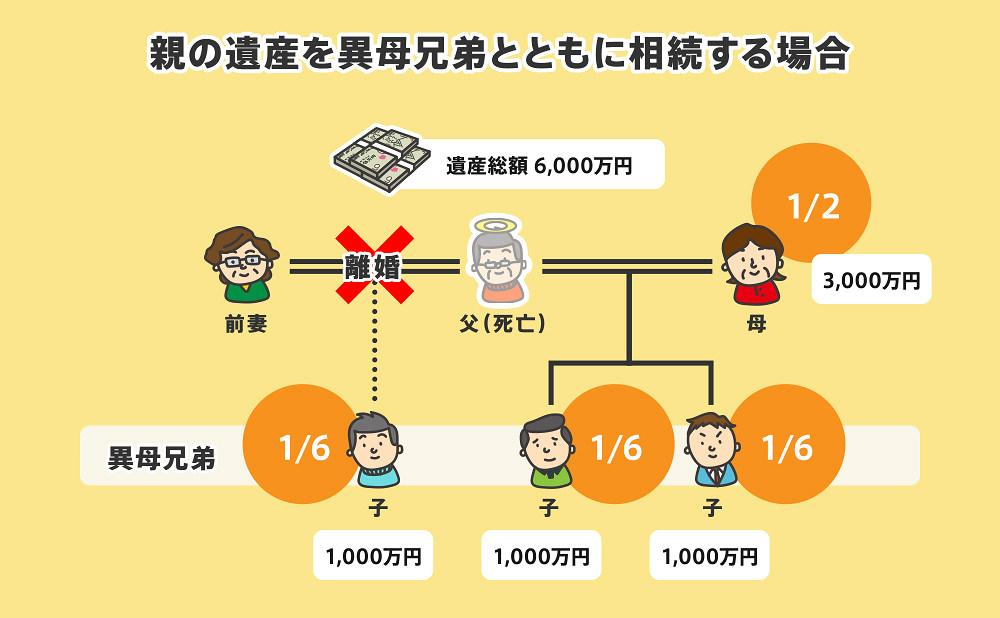

例えば、上記のイラストは1番左の子供とそれ以外の子供は異母兄弟の関係になります。

父親が死亡した場合、子供たち全員が相続人となり相続割合も変わりません。

したがって、相続人およびそれぞれの相続割合は、下記のようになります。

| 相続人 | 相続割合 |

| 配偶者 | 2分の1(3,000万円) |

| 子供たち | 6分の1ずつ(1,000万円ずつ) |

相続人が配偶者と子供の場合、2分の1ずつ財産を相続します。

本記事で紹介しているケースでは、子供が3人いるため相続分を等分して6分の1ずつ財産を受け継ぎます。

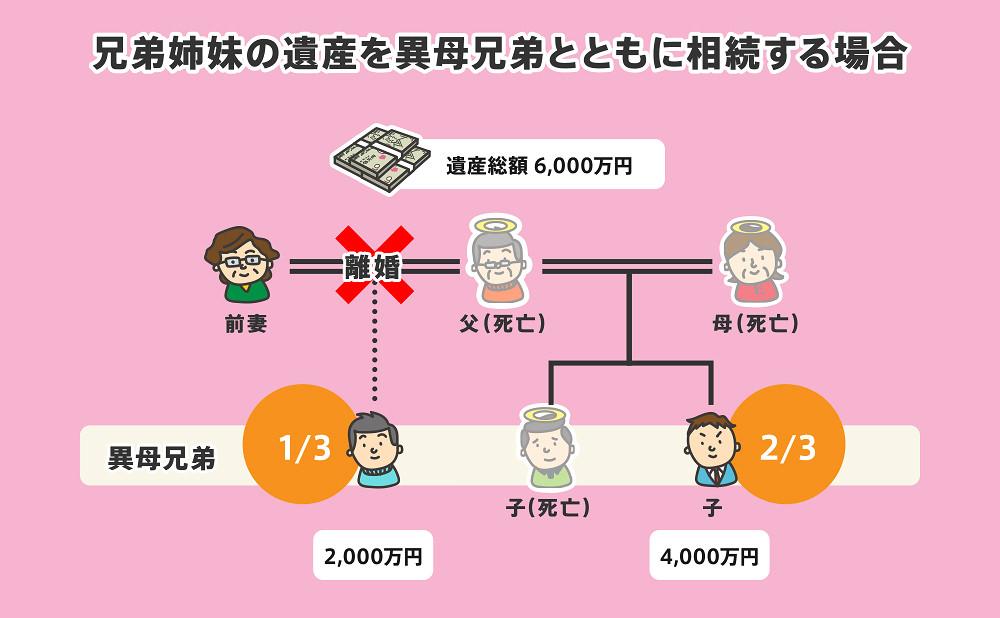

2-2 異母兄弟・異父兄弟が兄弟姉妹の相続人になったときの相続割合

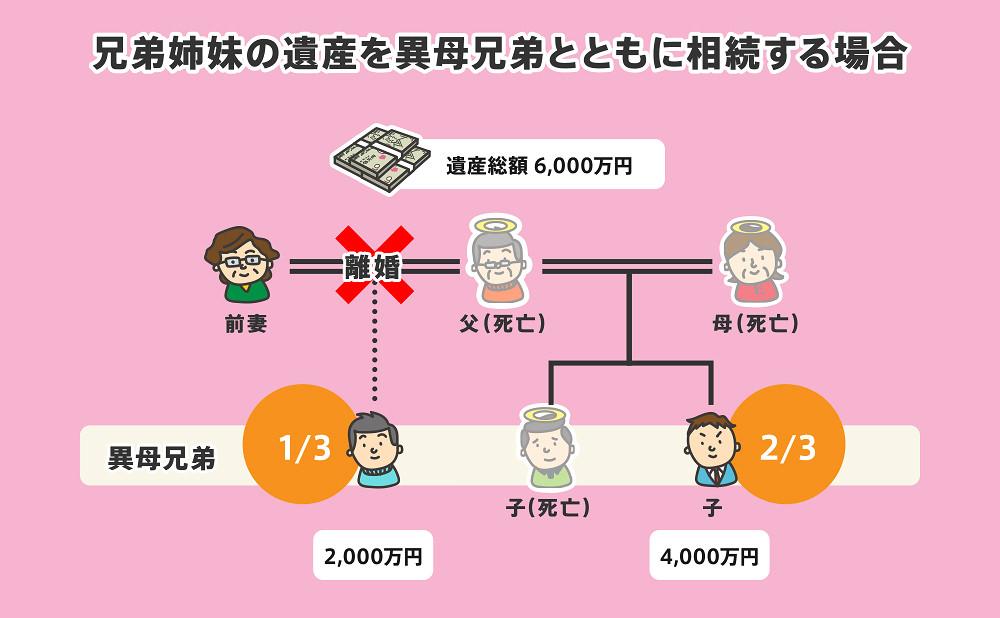

異母兄弟や異父兄弟であっても、兄弟姉妹の相続人になることがあります。

例えば、上記のイラストでは子供が死亡すると、下記の人物が相続人になります。

- 異母兄弟(イラストの1番左)

- 両親共に同じ兄弟(イラストの1番右)

このように、異母兄弟や異父兄弟も相続人になれますが、異母兄弟や異父兄弟の相続割合は両親が同じ兄弟姉妹の2分の1となります。

そのため、上記のケースではそれぞれの子供が受け継ぐ相続割合は、下記の通りです。

| 相続人 | 相続割合 |

| 異母兄弟(イラストの1番左) | 3分の1(2,000万円) |

| 両親共に同じ兄弟(イラストの1番右) | 3分の2ずつ(4,000万円ずつ) |

このように、異母兄弟と異父兄弟が相続人になるときには相続割合の計算が複雑になります。

また、異母兄弟や異父兄弟が相続人になると、子供たちの関係性が悪い、疎遠な可能性もあり、相続トラブルの発生にも注意しなければなりません。

次の章では、異母兄弟や異父兄弟が相続人になったときに起きやすいトラブルを解説します。

3章 異母兄弟・異父兄弟が相続人になったときに起きやすいトラブル・対処法

異母兄弟や異父兄弟が相続人になると、関係性の悪い人物同士で遺産分割協議や相続手続きを行わなければならない可能性があります。

異母兄弟や異父兄弟が相続人になったときに起きやすいトラブルは、下記の通りです。

- 異母兄弟・異父兄弟の連絡先がわからない

- 異母兄弟・異父兄弟と遺産分割割合・方法で揉める

- 相続手続きの後に異母兄弟・異父兄弟の存在が発覚する

それぞれ詳しく見ていきましょう。

3-1 異母兄弟・異父兄弟の連絡先がわからない

父親や母親が亡くなったとき、異母兄弟や異父兄弟が相続人になることがわかったら、まずは連絡先の調査をしましょう。

戸籍の附表を取得すれば、異母兄弟や異父兄弟の現在の住所がわかります。

連絡先や住所がわかったら、異母兄弟や異父兄弟に手紙を出してみましょう。

手紙を出す際にはすぐに遺産分割について話し合うのではなく、まずは父親もしくは母親が死亡した事実を伝え、遺産分割協議を行いたい旨を丁寧に伝えましょう。

また、異母兄弟や異父兄弟がいることはわかっているが「行方不明」「音信不通」「生死不明」の場合は、ケースごとに対応する必要があります。

3-2 異母兄弟・異父兄弟と遺産分割割合・方法で揉める

異母兄弟や異父兄弟が相続人として相続権を主張してくる、無理な遺産分割方法を指定して揉める可能性もあります。

亡くなった人が遺言書を用意していない場合、異母兄弟や異父兄弟を含む相続人全員で遺産分割方法を決定しなければなりません。

異母兄弟や異父兄弟と遺産分割方法で揉めた場合は、感情的にならず冷静に話し合うことを意識しましょう。

また、相続権は非常に強い権利ですので、遺産分割調停や審判を行っても異母兄弟や異父兄弟の相続権を奪うことはできません。

「遺産をすべて渡さない」などと頑なな態度では、トラブル解決が難しいのでご注意ください。

異母兄弟や異父兄弟が相続人になるときにはトラブルが起きやすく、当事者同士では解決が難しい場合もあります。

当事者同士の解決が難しく話し合いが平行線から進まないのであれば、相続に詳しい司法書士や弁護士に相談してみるのもおすすめです。

相続に精通した専門家であれば、それぞれの事情を考慮して公平な遺産分割方法を提案できます。

異母兄弟や異父兄弟が遺産を受け取ることに固執していないのであれば、相続放棄をしてもらうのも有効です。

相続放棄をした相続人は、最初から相続人でなかった扱いになるので、遺産分割協議に参加する必要もなくなります。

異母兄弟や異父兄弟の相続手続きの手間も減らせるので、双方にとってメリットが大きいといえるでしょう。

相続放棄をしてもらう場合、心づけ程度の金額や法定相続分の一定割合をハンコ代として支払う選択肢もあります。

3-3 相続手続きの後に異母兄弟・異父兄弟の存在が発覚する

遺産分割協議や相続手続きが完了した後に、異母兄弟や異父兄弟の存在が発覚し、遺産を受け取ることを主張してくる可能性もあります。

遺産分割協議は相続人全員で行う必要があるため、相続人が1人でも欠けていると無効になりやり直しが必要な可能性があります。

遺産分割協議や相続手続きが完了した後に、異母兄弟や異父兄弟の存在が発覚することを防ぐためには、家族や親族が亡くなったときに相続人調査を念入りに行っておく必要があります。

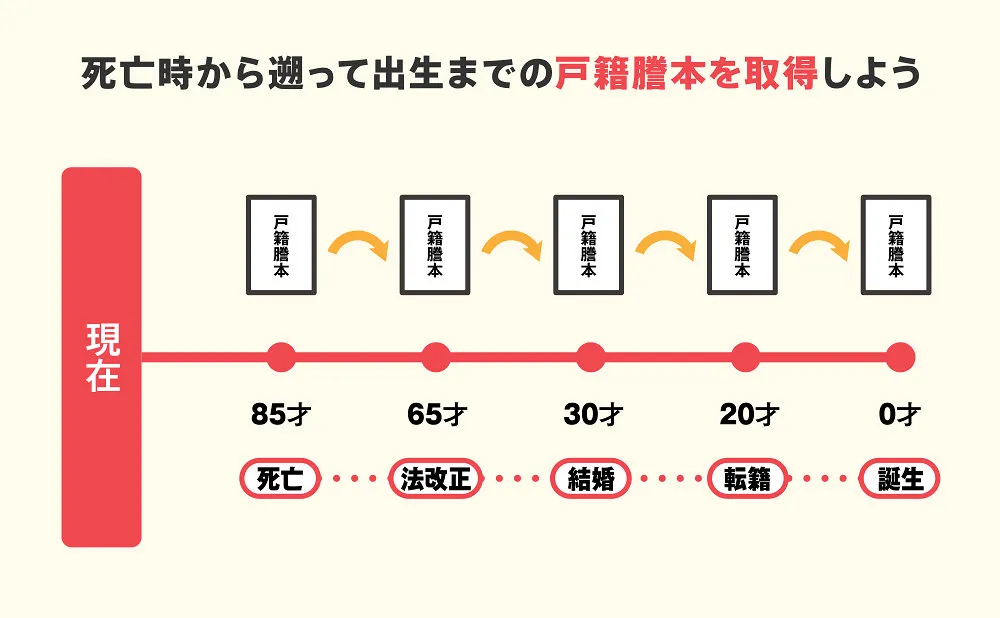

相続人調査とは、故人が生まれてから死亡するまでの連続した戸籍謄本を取得し、誰が相続人か確定させる作業です。

相続人調査を行う際には、故人が死亡したときの戸籍謄本から遡って順番に取得していけば、生まれてから死亡するまでの連続した戸籍謄本を集められます。

戸籍謄本の取得方法や必要書類は、下記の通りです。

| 取得できる人 |

|

| 取得先 | 本籍がある(あった)市区町村役場 ※郵送可 |

| 費用 |

|

| 必要書類 |

|

なお、愛人との間に子供がいる場合や、前妻・前夫との間に子供がいる場合は、自分が亡くなった後の遺族の負担や相続トラブルのリスクを減らすために、相続対策をしておくと良いでしょう。

次の章では、異母兄弟や異父兄弟が相続人になりそうなときにすべき相続対策を解説します。

4章 異母兄弟が相続人になるとき備えておくべき3つのこと

異母兄弟が相続人になる場合には、死亡時の家族と異母兄弟が話し合って遺産分割内容を決めなければなりません。

また、預金の解約や不動産の名義変更などの相続手続きには、相続人全員の合意が必要になります。

異母兄弟や異父兄弟との関係性が良好であれば相続手続きをスムーズに行える可能性がありますが、会ったこともない異母兄弟、父親が死亡するまで存在すら知らなかった異母兄弟との間ではスムーズに相続の話を進めにくいでしょう。

相続トラブルの発生を防ぐために、下記の対策をしておきましょう。

- 相続関係を明確にしておく

- 異母兄弟・異父兄弟の連絡先を確認しておく

- 遺言書を作成しておく

- 遺留分対策をしておく

それぞれ詳しく解説していきます。

4-1 相続関係を明確にしておく

前の配偶者との間に子供がいる場合や愛人との間に子供がいる場合は、自分が亡くなったときに誰が相続人になるのかを明確にしておきましょう。

自分が元気なうちに相続関係をはっきりさせておけば、相続発生後に異母兄弟や異父兄弟の存在が明らかになり相続人が戸惑うリスクを減らせます。

4-2 異母兄弟・異父兄弟の連絡先を確認しておく

異母兄弟や異父兄弟が相続人になることがわかるのであれば、相続発生前に連絡先を聞いておくと安心です。

相続手続きには様々なものがあり、相続放棄や限定承認、相続税申告など中には期限が決まっているものもあります。

相続人の連絡先がわかっていれば遺産分割協議も行いやすく、相続手続きの期限に間に合いやすくなります。

4-3 遺言書を作成しておく

自分が亡くなったときに異母兄弟や異父兄弟が相続人になることがわかっているのであれば、「遺言書」を作成するようおすすめします。

遺言書がない場合、死後に相続人が全員参加して遺産分割協議を行わねばならないからです。

遺産分割協議で合意ができないと激しい相続争いにつながってしまいます。

遺言書によって「誰に何を相続させるか」具体的に指定しておけば、相続人らが遺産分割協議を行う必要はありません。

今の配偶者やその子ども、同じ両親を持つ兄弟姉妹に、大切な家や預貯金などの遺産を遺す内容の遺言書を作成しましょう。

遺言は内容によって効果が大きく変わるので、必要事項など漏れのないように司法書士や弁護士など、専門家に相談することをおすすめします。

4-4 遺留分対策をしておく

遺言書だけでは相続対策は不十分であり、同時に遺留分対策をしておくことも重要です。

遺留分とは、兄弟姉妹以外の法定相続人に認められる最低限の遺産取得割合です。

父親や母親が亡くなった場合、異母兄弟や異父兄弟も「子ども」としての相続権が認められるので遺留分があります。

遺留分は遺言書の内容より優先されるので、遺言で配偶者や特定の子供だけに相続させることになると、相続できない子供の遺留分を侵害することになります。

異母兄弟や異父兄弟が遺された配偶者や特定の子供に対して、遺留分侵害額相当分の金銭を請求しトラブルに発展する可能性もあるでしょう。

遺留分対策をするには、生命保険の加入や生前贈与などを行い、遺産そのものを減らしておくのがおすすめです。

4-4-1 生命保険の活用

遺留分対策のひとつに生命保険の活用があります。

遺留分侵害額請求されたときに備えて、現在の妻や子どもに「死亡保険金」を受け取らせましょう。

生命保険金は「遺産」ではなく受取人固有の財産となるので、遺留分請求の対象になりません。

ただし、遺産のほとんどが生命保険金を占める場合などは、遺留分の計算対象に含める可能性があります。

そのため、生命保険を活用して遺留分対策を行うのであれば、相続に詳しい司法書士や弁護士に相談するのが良いでしょう。

4-4-2 早めの生前贈与(相続開始の10年以上前)

相続人に対する生前贈与は基本的に遺留分の対象になりますが、「相続開始の10年以上前」の生前贈与は遺留分の対象から外れます。

つまり死亡の10年以上前に生前贈与していれば、その財産部分についての遺留分請求をされる心配はないのです。

重要な財産については、できるだけ早めに子どもに生前贈与しておけば、遺留分トラブルを避けられます。

生前贈与は贈与税がかかるため敬遠される人もいますが、贈与税には控除や特例が用意されており、利用すれば贈与税を大幅に節税可能です。

贈与税や相続税の節税対策については、生前贈与に詳しい税理士に相談してみるのが良いでしょう。

4-4-3 遺留分の放棄

生前に異母兄弟に遺留分放棄させる方法もあります。

ただし、遺留分を放棄させるには、遺留分に相当する補償をしなければなりません。

例えば、お金を渡したり不動産を贈与したりする必要があります。

また本人の意思で家庭裁判所へ申立をしなければ生前の放棄は認められません。

死後であれば、特別な要件や手続きは不要で本人の意思によって簡単に放棄できます。

生前に遺留分放棄する方法および必要書類は、下記の通りです。

| 手続きする人 | 遺留分放棄したい人 |

| 手続き先 | 亡くなった人の住所地を管轄する家庭裁判所 |

| 費用 |

|

| 必要書類 |

|

まとめ

異母兄弟や異父兄弟でも父親や母親が亡くなると、子供として相続権を持ちます。

他にも、腹違いや父親違いの兄弟姉妹が亡くなっても異母兄弟や異父兄弟が相続人になる可能性があります。

関係性が悪い、疎遠な状態だった異母兄弟や異父兄弟が相続人になると、相続トラブルが発生し遺産分割協議や相続手続きが難航する恐れもあるのでご注意ください。

遺族の負担を減らし相続トラブルを回避するには、相続に詳しい司法書士や弁護士に相続対策を相談するのが良いでしょう。

グリーン司法書士法人では、相続対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

親違いの兄弟は相続できますか?

異母兄弟や異父兄弟にも相続権があります。ただし「親の相続」と「兄弟間の相続」とで次のとおり相続分が異なります。

【親の相続】・・・異母兄弟にも死亡時の家族の子どもと同じだけの相続権が認められる。

【兄弟間の相続】・・・腹違い、父違いの兄弟姉妹の相続人は親が同じ相続人の2分の1となります。

▶親違いの兄弟の相続について詳しくはコチラ