自分の面倒を見てくれた子供や特別に可愛がっていた孫など、特定の人物に生前贈与で財産を受け継ぎたいと考える人もいるでしょう。

しかし、生前贈与も条件を満たせば遺留分侵害額請求の計算対象に含まれるので注意が必要です。

相続トラブルを避けるため生前贈与を行ったとしても、相続発生後に遺留分侵害額請求が起こり泥沼化すると相続人同士の関係性も悪くなってしまうでしょう。

そのため、生前贈与を行う際には遺留分に関する必要最低限の知識を持ち、遺留分対策を行っておくことが肝心です。

本記事では、生前贈与に対して遺留分侵害額請求されるケースや生前贈与時にしておきたい遺留分対策を解説します。

生前贈与については、下記の記事でも解説していますのでご参考にしてください。

目次

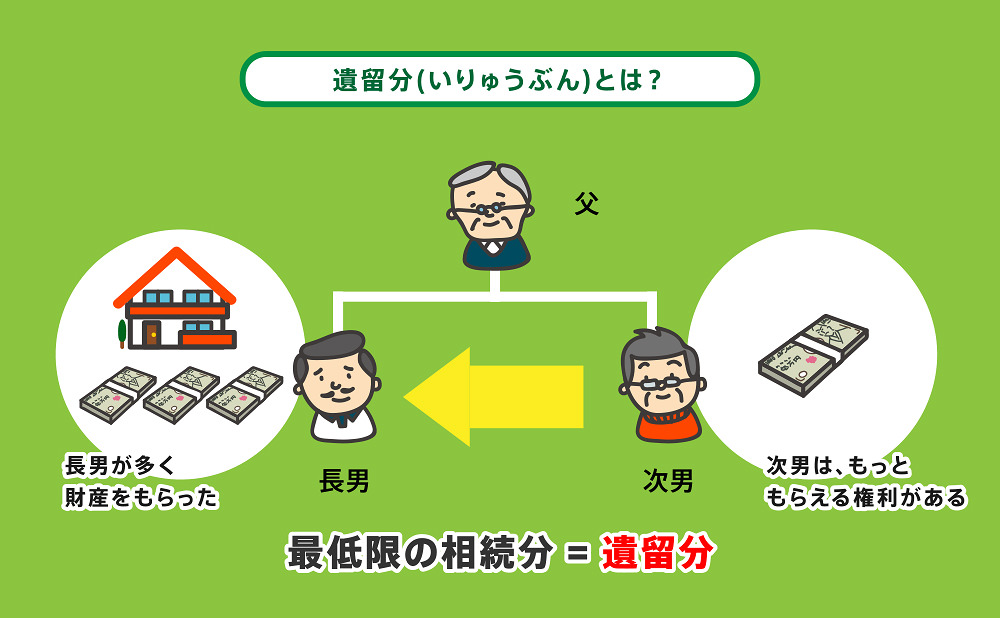

1章 遺留分とは

遺留分とは、故人の配偶者や子供、両親に認められている遺産を最低限度受け取れる権利です。

生前贈与や偏った内容の遺言書が原因で、上記の人物に相続財産がほとんど遺されていなかった場合、相続人が今後の生活に困らぬように遺留分が保障されています。

故人の配偶者や子供、両親が遺留分よりも少ない金額しか財産を相続できなかった場合、財産を多く受け継いだ人物に対して遺留分侵害額相当分の金銭を請求できます。

2章 生前贈与も遺留分侵害額請求の対象に含まれる

結論から言うと、生前贈与も条件を満たせば遺留分侵害額請求の対象に含まれます。

そのため、一部の人物に対して偏った生前贈与を行うと、贈与を受けた人が遺留分侵害額請求をされる恐れがあるのでご注意ください。

生前贈与が遺留分侵害額請求の対象になるかは、下記のチャートにて確認可能です。

生前贈与が遺留分侵害額請求の対象になるケースは、主に下記の3つです。

- 死亡前1年以内に行った生前贈与

- 遺留分権利者に損害を与えると知ってて行った生前贈与

- 相続人への生前贈与(特別受益)

それぞれ詳しく解説していきます。

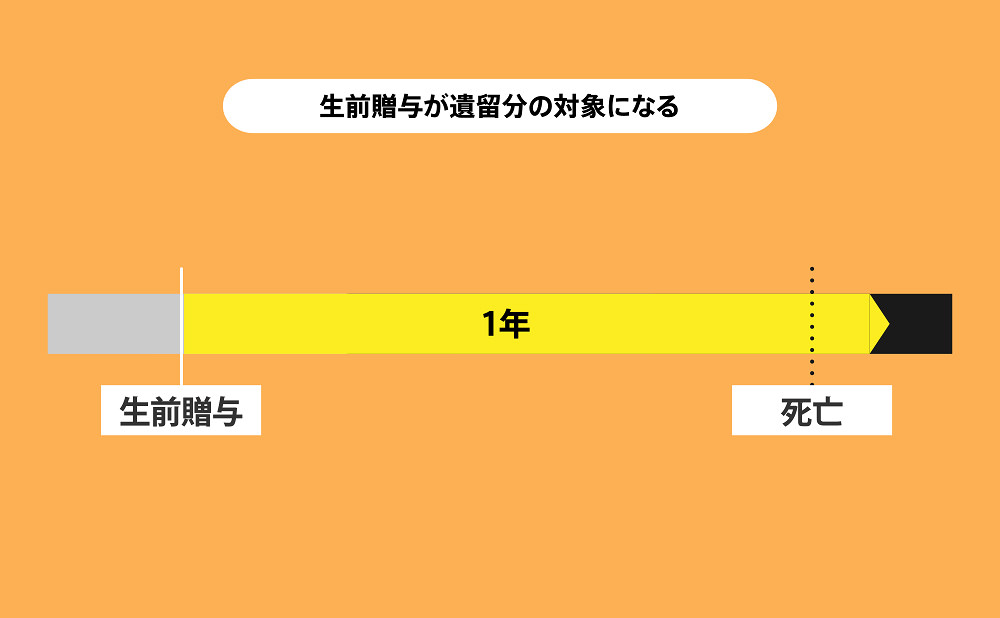

2-1 死亡前1年以内に行った生前贈与

贈与者の死亡1年以内に行われた生前贈与は、贈与者と受贈者の関係や遺留分を侵害する意思の有無に関わらず、一律で遺留分の計算対象として計算されます。

死亡直前に行われる生前贈与は「ほぼ相続」のようなものであり、余命宣告をされた人の自暴自棄の贈与など真意ではない生前贈与も多いと考えられているからです。

逆に言えば、贈与者が亡くなった日から1年以上前に行われた生前贈与に関しては、この後で解説する条件を満たさない限り遺留分の計算対象には含まれません。

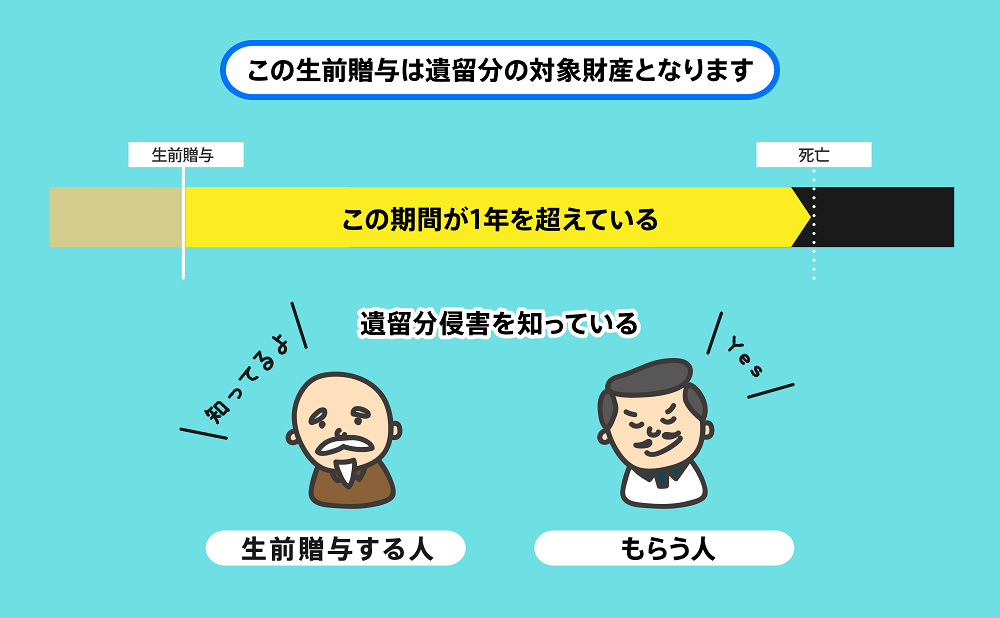

2-2 遺留分権利者に損害を与えることを知って行った生前贈与

贈与者が亡くなる何年も前に生前贈与が行われていたとしても、贈与者と受贈者が遺留分侵害にあたることを知っていた場合、贈与財産が遺留分の計算対象に含まれます。

相続より何年も前に生前贈与が行われている場合、受贈者が遺留分侵害額請求をされる恐れもあります。

しかし、生前贈与の時点で遺留分侵害を把握していたのであれば、将来的に遺留分侵害額請求をされることを予想できると考えられているからです。

例えば、妻子がいる人物が全財産1億円を孫に生前贈与していた場合を考えてみましょう。

贈与時点で贈与者と孫がそれぞれ贈与者の妻と子供の遺留分を侵害していると知っていた場合、贈与財産は遺留分の計算対象に含まれます。

2-3 相続人への生前贈与(特別受益)

相続人への生前贈与のうち、「特別受益」と呼ばれるものは遺留分の算定基準の財産に含めます。

特別受益とは、相続人が亡くなった人から個別に受けていた利益であり、具体的には下記の贈与が特別受益として扱われます。

- 生活費の援助

- 不動産の贈与

- 車の贈与

- 持参金

- 事業を始めるときの援助

- 学資の援助

例えば、下記のケースで遺留分はいくらになるのか計算してみましょう。

- 相続人:長男A・次男B

- 相続財産:預貯金3,000万円

- 特別受益:長男Aは事業資金1.7億円を故人に援助してもらった(相続発生の5年前)

上記の場合、遺留分の対象財産は「3,000万円+1.7億円=2億円」です。

遺留分は「法定相続分×2分の1」で計算できるので、長男Aと次男Bの遺留分はそれぞれ「2億円×2分の1=5,000万円」になります。

預貯金3,000万円をすべて次男Bが相続したとしても遺留分に満たないので、次男Bは長男Aに対して「5,000万円-3,000万円=2,000万円」の遺留分侵害額請求を行えます。

民法改正により、遺留分の計算対象に含められる特別受益は相続発生の10年以内と限定されるようになりました。

言い換えれば、相続人に対して相続発生から10年より前に行われた贈与は遺留分の計算対象に含まれません。

このように、生前贈与が遺留分の計算対象に含まれるかどうか判断するには、専門的な智識や経験が必要です。

生前贈与をしようとしている人や遺留分を請求された人、遺留分を請求したい人は間違えないように、遺留分計算を専門家に依頼するのが良いでしょう。

3章 生前贈与に対して遺留分トラブルが起きやすいケース

遺留分トラブルに発展しやすい生前贈与はある程度決まっています。

具体的には、トラブルが起きやすいのは下記の3つのケースです。

- 遺留分を全く考慮せず後からもめるケース

- 遺留分対策をしたのにトラブルになるケース

- 贈与財産が値上がりして遺留分が増えてしまうケース

それぞれ詳しく解説していきます。

3-1 遺留分を全く考慮せず後からもめるケース

当たり前ですが、生前贈与の時点で遺留分を全く考慮していないと、将来的に遺留分トラブルが発生しやすくなります。

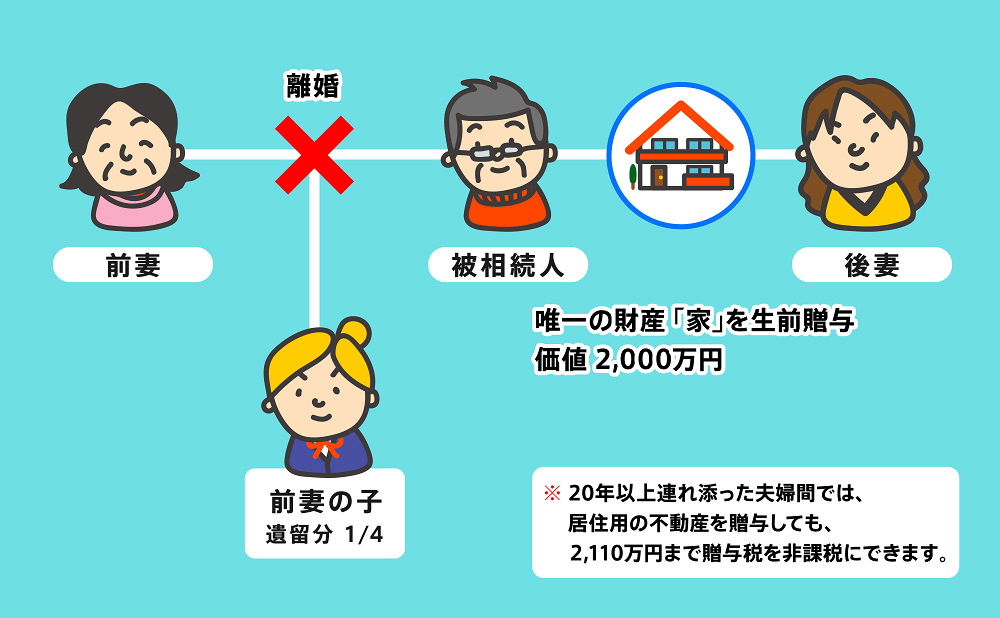

下図の具体例と共に見ていきましょう。

故人は後妻に対して唯一の相続財産である家を生前贈与しました。

しかし前妻の子は相続人に該当するので、後妻への贈与から10年以内に相続が発生すると、前妻の子が後妻に対して遺留分侵害額請求を行えます。

遺留分の計算対象が2,000万円で他に相続人がいないのであれば、前妻の子は「法定相続分1,000万円×2分の1=500万円」を後妻に対して請求可能です。

後妻が500万円の現金を用意できない場合、下記の方法で遺留分侵害額相当の現金を用意するしかありません。

- 安い住宅に買換え差額を遺留分として支払う

- 不動産担保ローンを組んで遺留分を支払う

どの方法で遺留分を払えば良いか判断がつかないケースも多いはずなので、遺留分侵害額請求をされた際には専門家へ相談することをおすすめします。

3-2 遺留分対策をしたのにトラブルになるケース

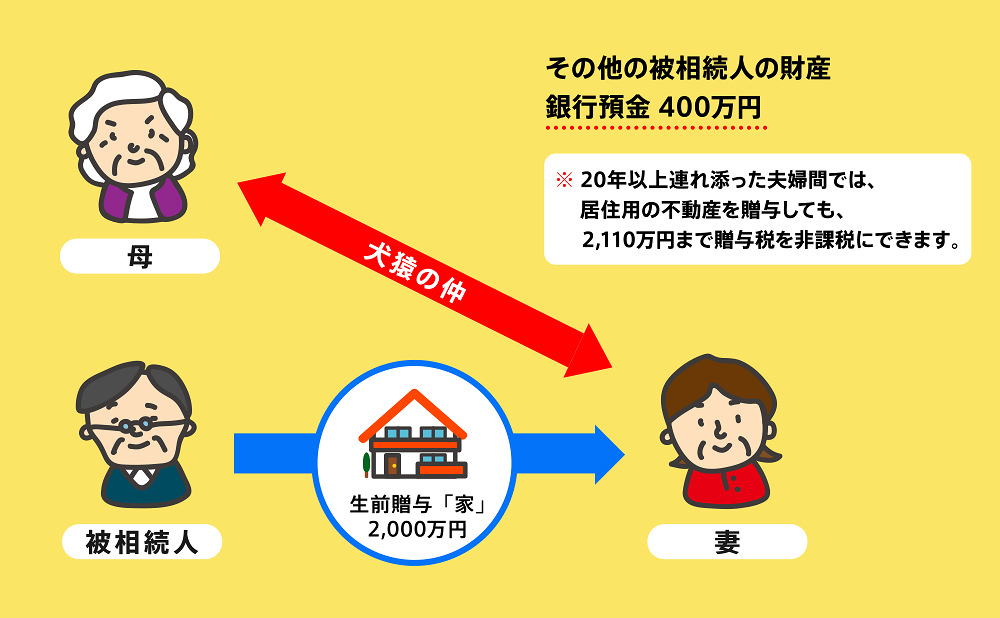

せっかく遺留分対策をしても対策が不十分だと効果が薄く、結果としてトラブルに発展してしまうケースもあります。

具体例とともに見ていきましょう。

- 夫から妻に2,000万円分の家を生前贈与し、10年以内に夫が死亡したと

- 夫婦には子供がいなく相続人は妻と母親

- 夫は預貯金400万円を遺して亡くなった

上記のケースで相続財産は「2,000万円+400万円=2,400万円」であり、母親は遺産総額の6分の1である400万円を遺留分として主張できます。

夫が遺して亡くなった預貯金400万円を母親が相続すれば遺留分トラブルは起きません。

しかし、預貯金400万円の相続手続きは遺された妻と母親が協力して行う必要があります。

具体的には、妻と母親で遺産分割協議を行い合意しなければなりません。

妻と夫の母親の関係が悪い場合、関わり合いを避けたがる可能性もありますし、母親が預貯金を相続する手続きに妻が協力しない恐れもあるでしょう。

妻と夫の母親が相続発生後に必要以上に関わらなくてすむためには、夫が生前のうちに遺言書を作成しておくのがおすすめです。

妻に家を生前贈与したときに「預貯金は母に相続させる」と遺言書を用意しておけば、相続発生後に母親が単独で預貯金の名義変更手続きを行えます。

3-3 贈与財産が値上がりして遺留分が増えるケース

贈与財産が生前贈与時点より相続発生時点の方が価値が値上がりしてしまうと、遺留分が予想より増えてしまう恐れがあります。

遺留分の計算をするときには、生前贈与時点ではなく相続発生時点の価格が基準となるからです。

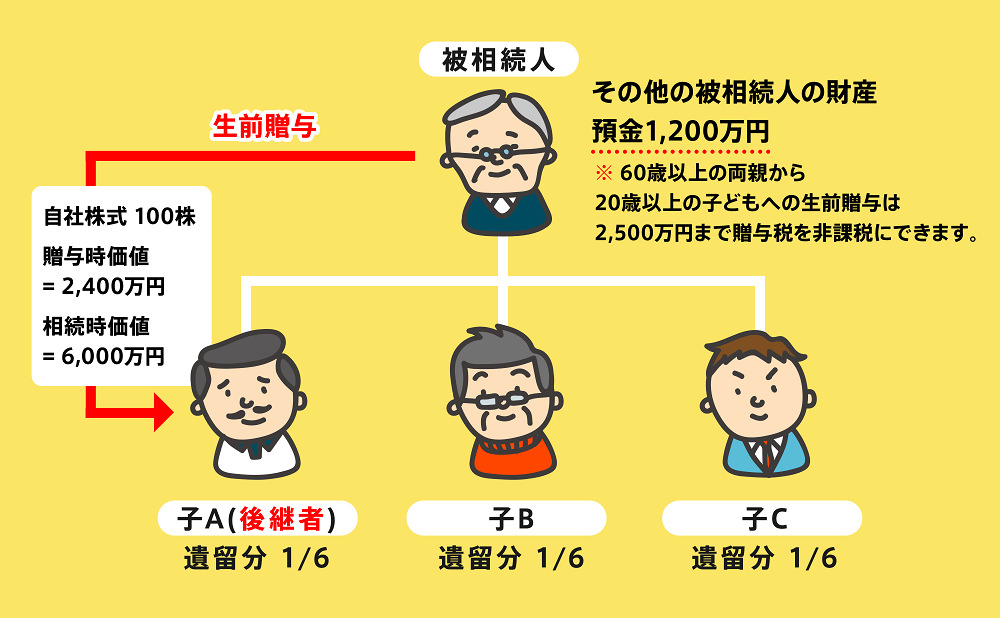

下記の具体例を見ていきましょう。

- 故人は自分の会社を子Aに継がせるため、株式を全て生前贈与した

- 株式の価値は生前贈与時点で2,400万円だった

- 故人は遺留分対策として1,200万円の預貯金を遺して亡くなった

- 子Aは会社を成長させ生前贈与された株式の時間は相続発生時点で6,000万円まで値上がりした

- 相続が発生し、当初の予定通り子B・子Cは預貯金を600万円ずつ相続した

遺留分は贈与財産を生前贈与時点ではなく、相続発生時点の価格で計算します。

そのため、上記のケースの相続財産の合計金額は「6,000万円+1,200万円=7,200万円」です。

子供たち一人ひとりの遺留分は1,200万円であるのに対し、子B・子Cはそれぞれ財産を600万円しか受け継いでいません。

結果として、子Bと子Cは600万円の遺留分侵害額請求を子Aに対して行えます。

後継者である子Aは受け継いだ会社経営を頑張っただけなのに、子Bや子Cから遺留分を請求されてしまい納得できないと感じる可能性も高いでしょう。

このようなケースで遺留分トラブルを防ぐには、子B・子Cに対して生前のうちに遺留分放棄をしてもらうしかありません。

子B・子Cに預貯金600万円ずつを生前贈与するかわりに遺留分放棄をしてもらえば、相続発生時点で株式の時価が上がっていても遺留分を請求される心配はなくなります。

4章 生前贈与に対して遺留分侵害額請求をする方法

本記事で解説したように、生前贈与であっても条件を満たせば遺留分の計算対象に含まれます。

一部の相続人だけ多額の生前贈与を受けていて納得できないと感じるのであれば、遺留分侵害額請求を検討しても良いでしょう。

遺留分侵害額請求の方法は法律によって決められているわけではありませんが、下記の方法で行うのが一般的です。

- 当事者間で話し合う

- 内容証明郵便を送る

- 遺留分侵害額請求調停を行う

- 遺留分侵害額請求訴訟を行う

それぞれ詳しく解説していきます。

4-1 当事者間で話し合う

遺留分侵害額請求は裁判所で調停や訴訟を行うことも可能ですが、まずは当事者間で話し合うのがおすすめです。

生前贈与を受けた相続人が遺留分について知らない場合、事情を説明すればすんなり遺留分を支払ってくれる可能性もあるからです。

その場合、調停や訴訟を行うよりも費用や手間が少なくてすみます。

当事者間による話し合いで双方納得できた場合は、当事者全員の署名と押印付きの和解書もしくは合意書を作成しましょう。

4-2 内容証明郵便を送る

当事者間による話し合いで解決が難しい場合、内容証明郵便にて遺留分侵害額請求書を送りましょう。

遺留分侵害額請求書を内容証明郵便で送ることで、遺留分侵害額請求の時効をストップできるからです。

4-3 遺留分侵害額請求調停を行う

内容証明郵便を送っても無視される場合や話し合いがまとまらない場合、家庭裁判所で遺留分侵害額請求調停を申し立てましょう。

調停では、調停委員が間に入り双方で話し合いを行います。

4-4 遺留分侵害額請求訴訟を行う

遺留分侵害額請求調停で双方が合意できない場合、地方裁判所で「遺留分侵害額請求訴訟」を起こしましょう。

調停と異なり、訴訟では証拠や主張が認められれば裁判所が相手方に遺留分侵害額の支払い命令を出してくれます。

遺留分侵害額調停や訴訟は法律に関する専門知識が必要であり、相手方が弁護士を用意してくる可能性も高いです。

そのため、調停や訴訟を起こす際には遺留分トラブルや相続トラブルに詳しい弁護士への相談をおすすめします。

5章 生前贈与時にすべき遺留分対策4選

過去に行われた生前贈与に対して遺留分侵害額請求がされてしまうと、相続人同士の関係性も悪化してしまいますし、生前贈与による相続対策の効果が薄れてしまう可能性もあります。

そのため、生前贈与時には下記の遺留分対策も行っておくのがおすすめです。

- 遺言書を作成する

- 生前のうちに遺留分を放棄してもらう

- 生命保険を活用する

- 養子縁組を活用する

それぞれ詳しく解説していきます。

5-1 遺言書を作成する

生前贈与時に遺言書を作成しておけば、遺留分解消のために不仲な相続人同士が協力する必要がなくなります。

例えば、生前贈与をしていない相続人に対して遺留分相当額の遺産を用意していた場合、遺言書で受け継ぐ人物を指定しておくと良いでしょう。

故人が遺言書を作成していれば相続人同士で遺産分割協議を行う必要がなく、遺言書で指定された人物が単独で相続手続きを行えるからです。

また、遺言書には「付言事項」といって遺言者の思いを書き加えられます。

付言事項は法的には拘束力がありませんが、読んだ遺族が遺留分の請求をしないでくれる可能性もあるでしょう。

例えば、障がいを持つ子に対して生前贈与をしたものの子供のケアにお金を使って遺産を遺せなかった場合、障がいを持つ子が遺留分侵害額請求をされるのは避けたいと考える人もいるでしょう。

その場合、付言事項にて生前贈与の理由や遺留分の請求をしないでほしいと記載しておくことも大切です。

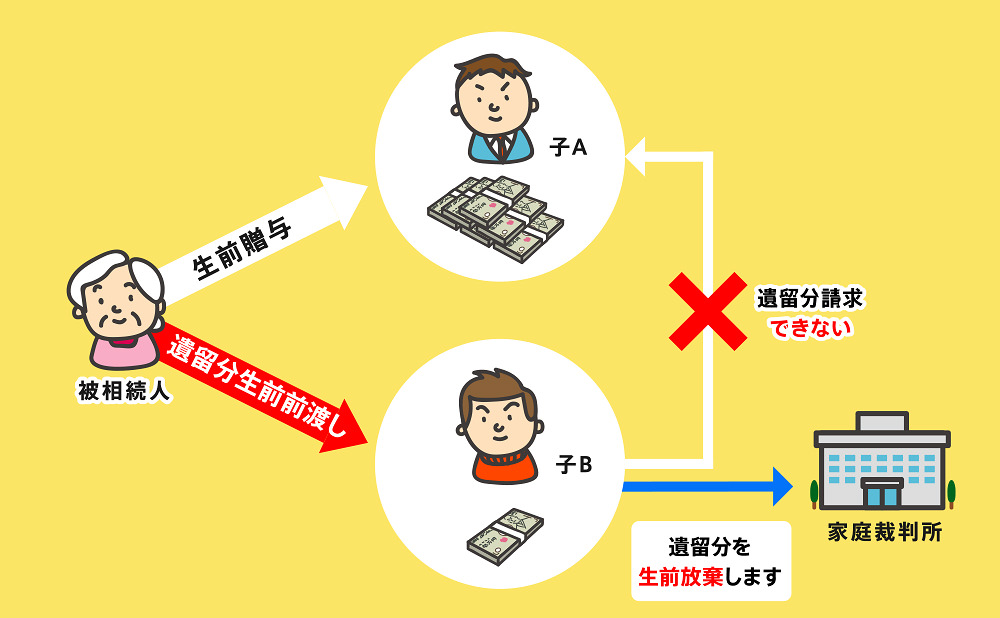

5-2 生前のうちに遺留分を放棄してもらう

遺留分権利者と故人や受贈者の関係性が良好であれば、生前贈与の事情を話す、遺留分権利者にも生前贈与を行うなどの対策を取った上で、相続発生前に遺留分を放棄してもらうのも良いでしょう。

遺留分は放棄することが認められており、相続放棄と異なり生前のうちに行えますし、遺留分を放棄したとしても財産を相続可能です。

本記事の2章で解説したように、上場予定株式など今後値上がりすることが予想される財産を贈与した場合は他の相続人に対して遺留分の放棄をお願いすることもご検討ください。

ただし、遺留分の放棄は家庭裁判所への申立てが必要であり手間がかかります。

また、遺留分の放棄をお願いすることで生前贈与の事実がバレてしまう点にも注意が必要です。

5-3 生命保険を活用する

受遺者を受取人とした生命保険に加入することは、遺留分対策として下記のメリットがあります。

- 相続財産そのものを減らせるので、遺留分の金額を減らせる

- 生命保険金を遺留分の支払いに充てられる

生命保険金は受取人固有の財産として扱われ、遺産分割の対象および遺留分の計算対象には原則として含まれません。

そのため、故人が生前のうちに生命保険に加入しておけば相続財産を減少させ、自分の希望通りの遺産分割を行いやすくなります。

また、生命保険金は故人が死亡した事実を保険会社が確認できた段階で支給されます。

相続手続きが完了する前でも保険金を受け取れるので、生命保険金自体を遺留分の支払いに充てることも可能です。

ただし、あまりにも不平等な保険利用は遺留分の対象財産となるという最高裁判例(平成16年10月29日)もありますのでご注意ください。

5-4 養子縁組を活用する

財産を遺したい人物を養子縁組にして相続人を増やしてしまうのも、遺留分対策として有効です。

養子縁組を行い相続人の人数を増やせば、相続人一人あたりの遺留分の金額を減らせるからです。

子供の配偶者や孫など、相続人ではないものの世話になっていて財産を遺したい相手がいる場合には、養子縁組もご検討ください。

また、養子縁組を行い相続人の人数が増えれば、相続税の基礎控除額も増やせます。

養子縁組は遺留分対策としてだけでなく、相続税対策にも有効な手段といえるでしょう。

ただし、単に他の相続人の遺留分を下げることのみを目的として行った養子縁組は、無効訴訟を起こされたり、税務上は有効と認められない可能性があるためご注意ください。

まとめ

生前贈与は希望のタイミングで自分の財産を子供や孫などに受け継げるメリットがあります。

その一方で、条件を満たすと生前贈与も遺留分の計算対象に含めなければならないので、贈与時には遺留分対策まで考慮しなければなりません。

遺留分対策をしておかないと、生前贈与をしたとしても自分が亡くなったときに受贈者が遺留分侵害額請求をされてしまう、受贈者と他の相続人の間で遺留分トラブルが起きる可能性もあります。

遺留分対策には複数の方法があり、相続人や資産状況によってベストな選択肢が異なります。

そのため、生前贈与の際には遺留分対策まで行ってくれる司法書士や弁護士に相談するのが確実です。

グリーン司法書士法人では生前贈与や遺留分対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

生前贈与は何年前まで遺留分の計算に含める?

遺留分の計算対象に含まれる生前贈与は、下記の通りです。

・死亡前1年以内に行った生前贈与

・遺留分権利者に損害を与えることを知って行った生前贈与

・相続人へ10年以内に行われた生前贈与(特別受益)

▶生前贈与と遺留分について詳しくはコチラ生前贈与はなぜばれる?

家族間の贈与、現金での贈与でも以下のタイミングで税務署に贈与があったとばれる可能性があります。

・相続発生時

・受贈者が収入に見合わない高額な買い物をしたとき

・不動産の名義変更時

▶贈与が税務署にばれる理由について詳しくはコチラ遺留分を放棄する方法はありますか?

相続発生前、相続発生後ともに遺留分の放棄をすることは可能です。

ただし、相続発生前に遺留分の放棄をする場合は、家庭裁判所で許可を得る必要があります。

▶遺留分の放棄について詳しくはコチラ遺留分を払わないとどうなりますか?

遺留分を渡したくないからと言って、請求を拒否することは難しいのが現実です。

遺留分とは、法律上、相続人に認められている最低限の遺産取得分だからです。

▶遺留分を払いたくないときの対処法について詳しくはコチラ遺留分をわたしたくない場合はどうすればいいですか?

遺留分侵害額請求をされた場合、遺留分を渡さなければなりません。 請求を受ける前であれば、遺留分の放棄をしてもらうことも検討しましょう。

遺留分と遺言はどちらが優先されますか?

遺留分と遺言では、遺留分の方が優先されます。 したがって、遺言内容によっては遺留分を侵害してしまう恐れがあります。

▶遺留分と遺言の関係について詳しくはコチラ