「相続税はいくらからかかるのか」という疑問は、多くの方が最初に抱くものです。

相続税は、被相続人(亡くなった方)の相続財産が一定の課税価格を超えた場合に課税される仕組みです。

相続財産には、預貯金・不動産・有価証券・生命保険金などが含まれます。

この相続財産を評価する際には、評価額の算定方法が重要です。

不動産であれば固定資産税評価額、株式なら市場価格など、財産の種類によって異なる計算方法が定められています。

相続税の基礎控除を超えた部分が課税対象となり、そこに定められた税率をかけて税金を納める必要があります。

たとえば、相続財産が2億円や3億円、さらには6億円を超える場合には、相続税の累進税率が上昇し、税負担が大きくなります。

ただし、税額控除制度や、配偶者控除、小規模宅地等の特例、事業用資産の特例などを活用すれば、負担を大きく減額できるケースもあります。

また、相続人が未成年者であったり、父母や実子が中心となって相続を行う場合には、特別な控除が適用されることがあります。

相続人が85歳以上など高齢の場合や、短期間に複数回の相続が発生する「相次相続」では、相続税の負担を軽減する制度もあります。

本記事では、「相続税はいくらからかかるのか」という疑問を軸に、課税の仕組みや控除、実際の計算例をわかりやすく解説します。

目次

1章 遺産相続にかかる税金について知る

相続税は課税価格(相続財産の総額から基礎控除を引いた額)に応じて課税されます。

相続財産には不動産、預貯金、有価証券、債権、未払金などが含まれます。

これらの財産を評価して税金を納める義務が生じるのは、基礎控除を超えた場合のみです。

相続税法という法律に則って課される税金で、被相続人が亡くなってから10ヶ月以内に申告・納付をする義務があるものです。

被相続人が亡くなって相続人が相続をした時に一定額以上の遺産があった場合に課されます。

2章 相続税の計算方法について知る

相続税の計算は、まずすべての相続財産の評価額を算出し、そこから基礎控除を差し引き、残りが課税価格となります。

この課税価格に基づき、速算表で税額を求め、各人の法定相続分に応じて按分します。

なお、税額控除を適用すれば、算出された相続税の一部を控除できる場合があります。

2-1 相続税の計算の基本的な考え方

相続税・贈与税の計算の基本的な考え方を知りましょう。

相続税や贈与税は、お金持ちがそのままお金持ちのまま代替わりし続けることを防止しようとするものです。相続や贈与があったら何が何でも取り上げる…というものではありません。

ですので、一定額までは税金を課さず、相続をするときの財産を評価すると「お金持ちである」といえる人にだけ課税する仕組みがとられています。

計算式にすると…

遺産総額―控除額(相続してもお金持ちとはいえない金額)=課税額

という引き算をして、+になった場合に税金を課そうという考え方です。

ですので、遺産総額をどうやって確定するか、そこからいくら引き算をするか(税金用語で控除といいます)という事を計算する必要があるのです。

相続税の控除は3000万円+600万円×法定相続人の数

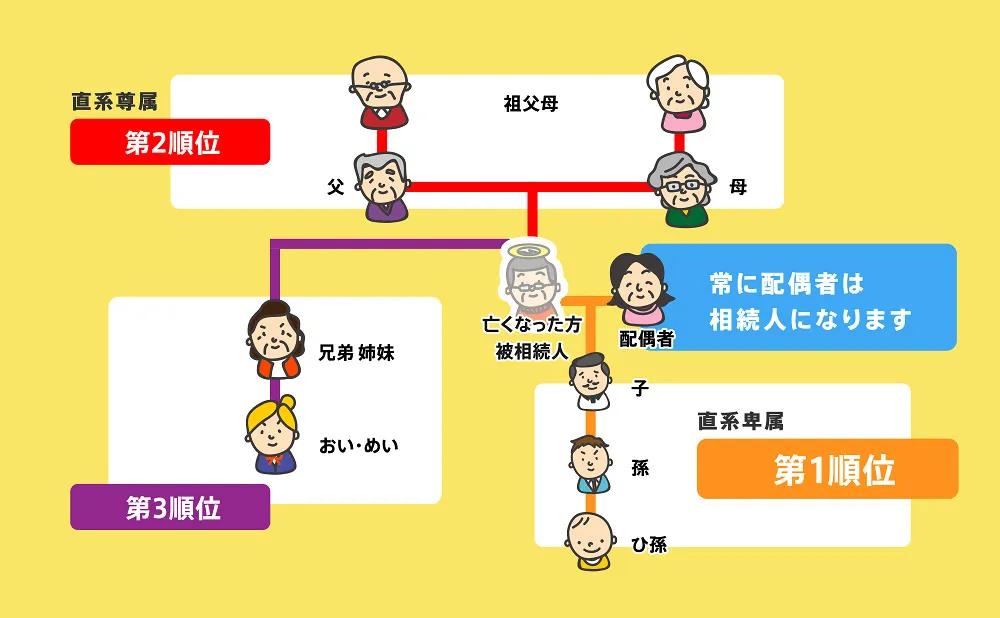

法定相続人は、次の図のように相続順位の早い順に相続人になります。

第1順位がいなければ第2順位、第2順位もいなければ第3順位の人が相続人となります。同じ順位であれば、被相続人に直近の世代の人が相続人となります。

相続税でいくらからお金がかかるか?という事についてベーシックな知識として、どのような相続をしても遺産から引き算をされる基礎控除といわれる部分について押さえておきましょう。

平成30年7月30日現在の日本の相続税法は、「3000万円+600万円×法定相続人の数」という金額を遺産から引き算(控除)をして、超える場合には相続税を課すという仕組みをとっています。

例えば、Aさんには妻Bさん・子Cさんが居たとします。

この場合には、Aさんの相続人は2名なので、3000万円+600万×2=4200万円までは税金はかからないようになっています。

ですので、遺産の総額が3000万円ならば、基礎控除の範囲内なので課税はされません。

一方、遺産の総額が5000万円ならば、800万円遺産のほうが上まわっているので、この800万円に対して課税されるという仕組みを取っています。

基礎控除について、より詳しく知りたい方はこちら

2-2 遺産の計算の仕方について注意

基礎控除について理解をすると、「では遺産はいくらなのか?」という遺産総額の計算の方法についても問題となります。

現金や預金のようなわかりやすいものばかりならば良いのですが、不動産・自動車・株式などは、相続税法に従った計算をしなければならない事について注意をしましょう。

いくつか、計算が難しいものの保有している事が多い資産についてみてみましょう。

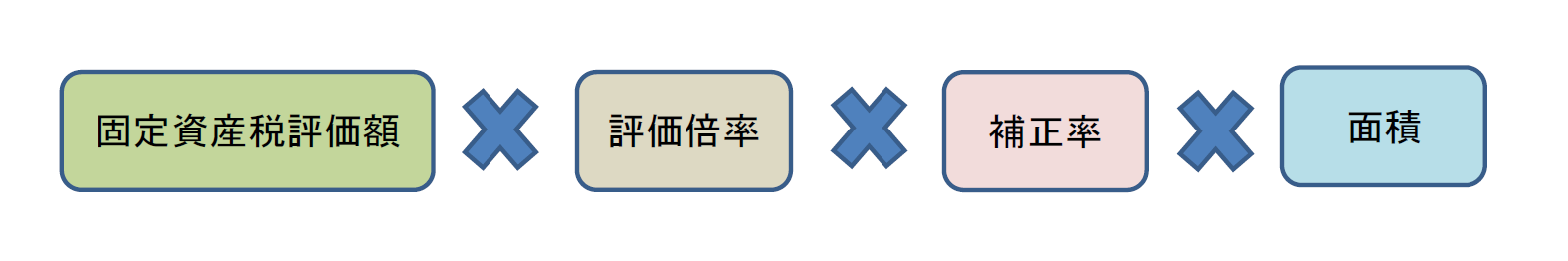

①土地

土地の価格については様々な考え方があるのですが、相続税の評価にあたっては次のように計算します。

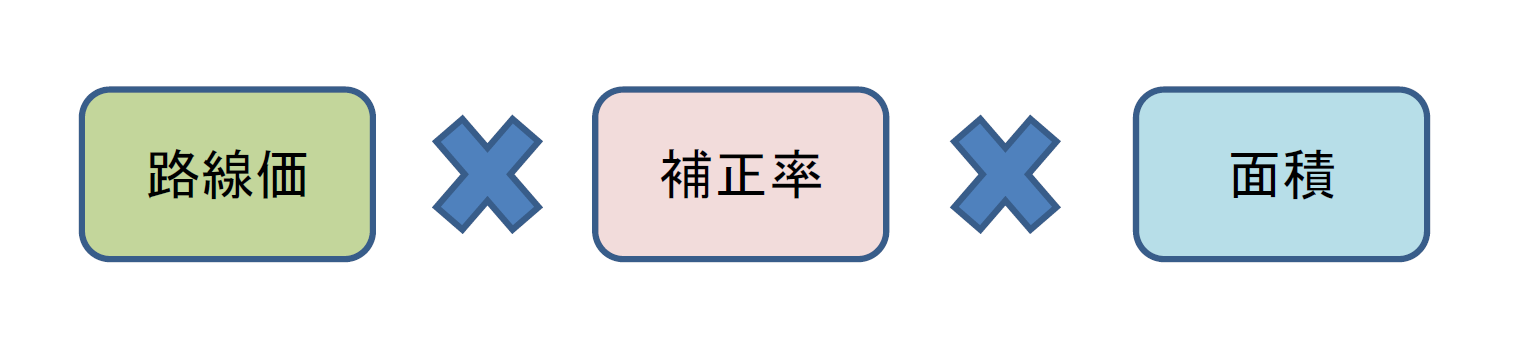

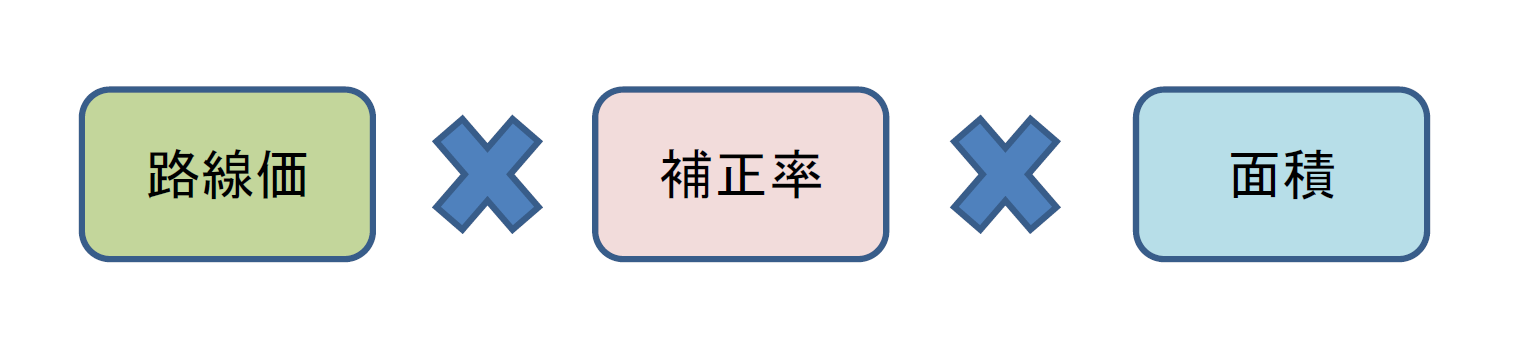

<路線価がついているケース>

この場合には路線価方式という計算の仕方をします。

- ステップ1.路線価を国税庁のホームページから調べます

- ステップ2.土地の形状に応じた補正率で補正をします

- ステップ3.面積を掛け算します

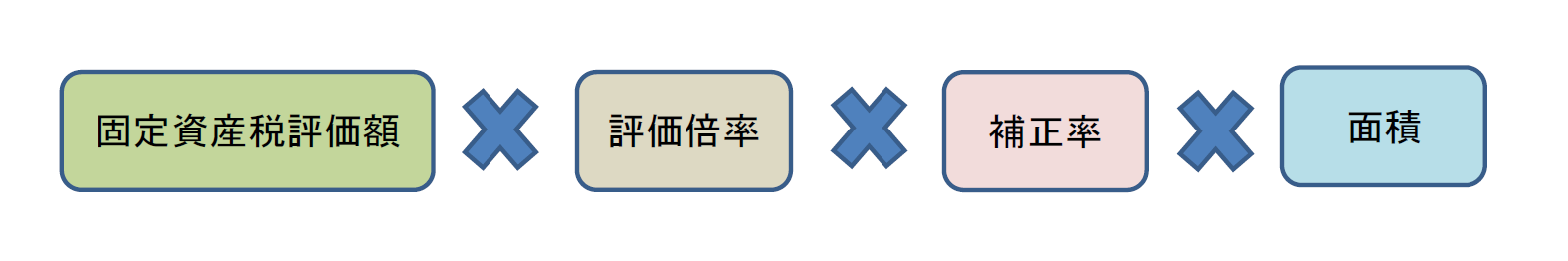

<路線価がついていないケース>

路線価がついていない場合には倍率方式をとります。

- ステップ1.国税庁のホームページで評価倍率をしらべます。

- ステップ2.固定資産税評価額を調べて、調べた評価倍率で掛け算をします。

- ステップ3.土地の形状に応じた補正率で補正をします

- ステップ4.面積を掛け算します

固定資産税評価額は、納付のために送られてくる固定資産税納税通知書を見る事で判明します。

②建物

建物は固定資産税評価額と同額とされています。

小規模宅地等の特例に注意

特に相続税がかかるかかからないかに大きな影響を及ぼす財産の評価方法として小規模宅地等の特例という制度があります。

日本は不動産が高い国です。ですので、マイホームを買った人の相続をそのまま計算をすると、かなりのケースで相続税がかかってくる事が多いのです。

しかし、たとえば夫や妻に先立てれ、その人名義の不動産はあっても預金はあまりなかったというようなケースでは、納税資金を準備できなくなったため、住む家をやむなく手離してなんとか居住できるところを探しにいかなくてはならない、という事にもなりかねません。

そのため、住む事を想定した自宅については、最大80%に割引をして評価する制度があります。

小規模宅地特例についてより詳しく知りたい方はこちら

③自動車

自動車は動産というくくりの資産として取り扱われます。

動産は売買実例価額、精通者意見価格といった方式で計算されます。

売買実例価額とは、簡単に言うと「売ったらどうなるか」で、中古車販売業者に査定を出したときに出てくる価格という考え方をします。

精通者意見価格とは、専門家の鑑定による評価なので、同様の査定の方法をします。

④株式

株式については保有株式が上場しているかどうかで決めます。

<上場株式のケース>

上場株式については証券取引所で価値が公になっておりますが、取引時間中は常に価格が変動するので、次の4つのパターンの中から一番安いもので評価をします。

- 亡くなった日の終値

- 亡くなった日を含むその月の全終値の平均の額

- 亡くなった日を含むその月の前月の全終値の平均の額

- 亡くなった日を含むその月の前々月の全終値の平均の額

終値は、証券会社に残高証明書の発行をお願いする事で取得が可能です。

<上場していない株式のケース>

たとえば上場していない株式会社の株をもっている場合です。計算の仕方は次の3つの方法から判断します

- 類似業種比準方式:保有している会社に類似した上場企業の終値を参考に計算をするものです

- 純資産価額方式:「会社を清算をしたらいくらになるのか?」を調べて計算するものです。

- 併用方式:2つの方式を一定割合で折衷して計算します。

2-3 相続税がいくらかかるか計算をする

資産の総額を計算して基礎控除を計算した結果、相続税がかかる事を把握したならば、次にいくらかかるか把握しましょう。

こちらの記事も合わせてご覧ください。

ステップ1 課税の対象となる遺産の総額を計算する

まずは課税の対象となる遺産の総額を計算します。

遺産―基礎控除の額で計算します。

例えば1億4800万円の資産を妻と子2人で相続した場合には、

基礎控除=3000万円+600万円×3=4800万円となり、

1億4800万円―4800万円=1億円が課税の対象となります。

ステップ2 相続分に応じて税額の合計を計算する

相続は相続人共同で行いますが、相続税の計算は次のとおりに行います。

まずは遺産の対象となる税額を算出したら、法定相続分で計算することにすると、妻1/2・子がそれぞれ1/4という事になります。

この割合で課税の対象となる遺産の総額を割り振ります。

- 妻=5000万円

- 子がそれぞれ2500万円

となります。

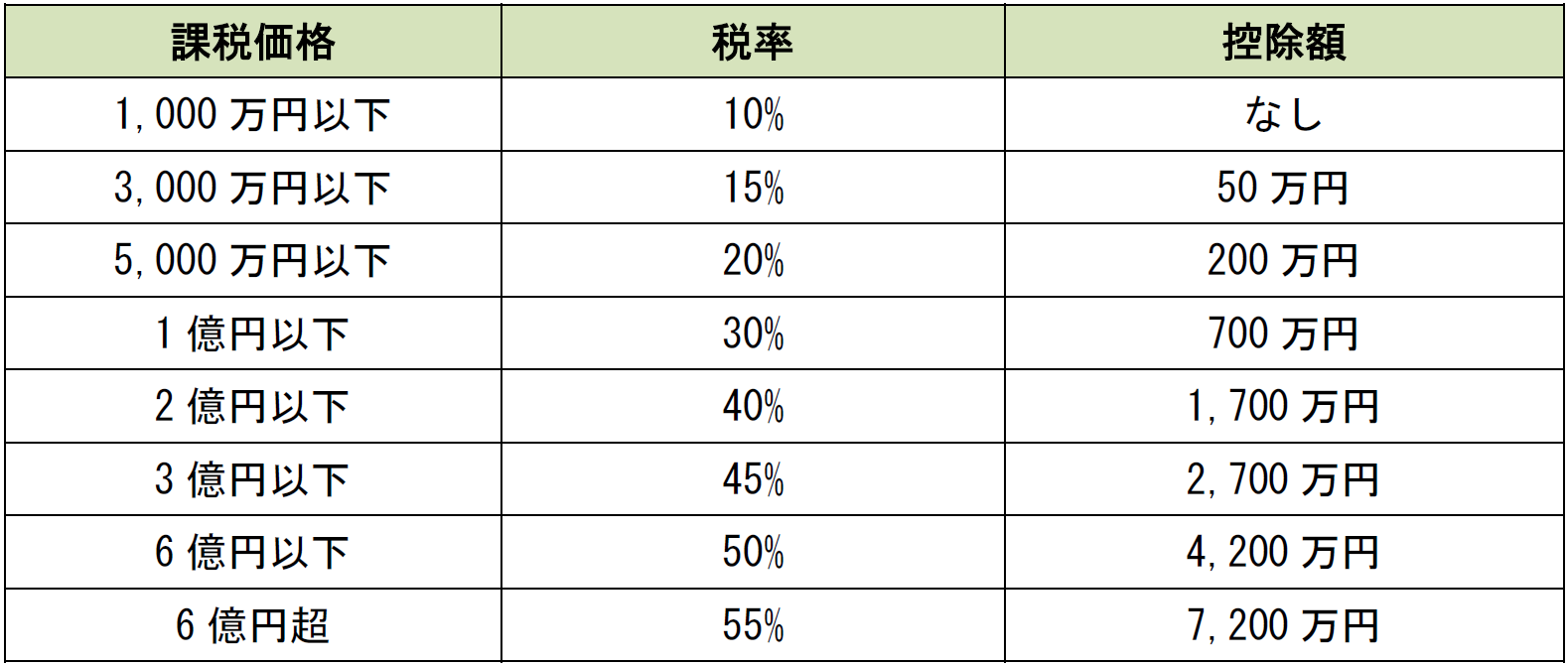

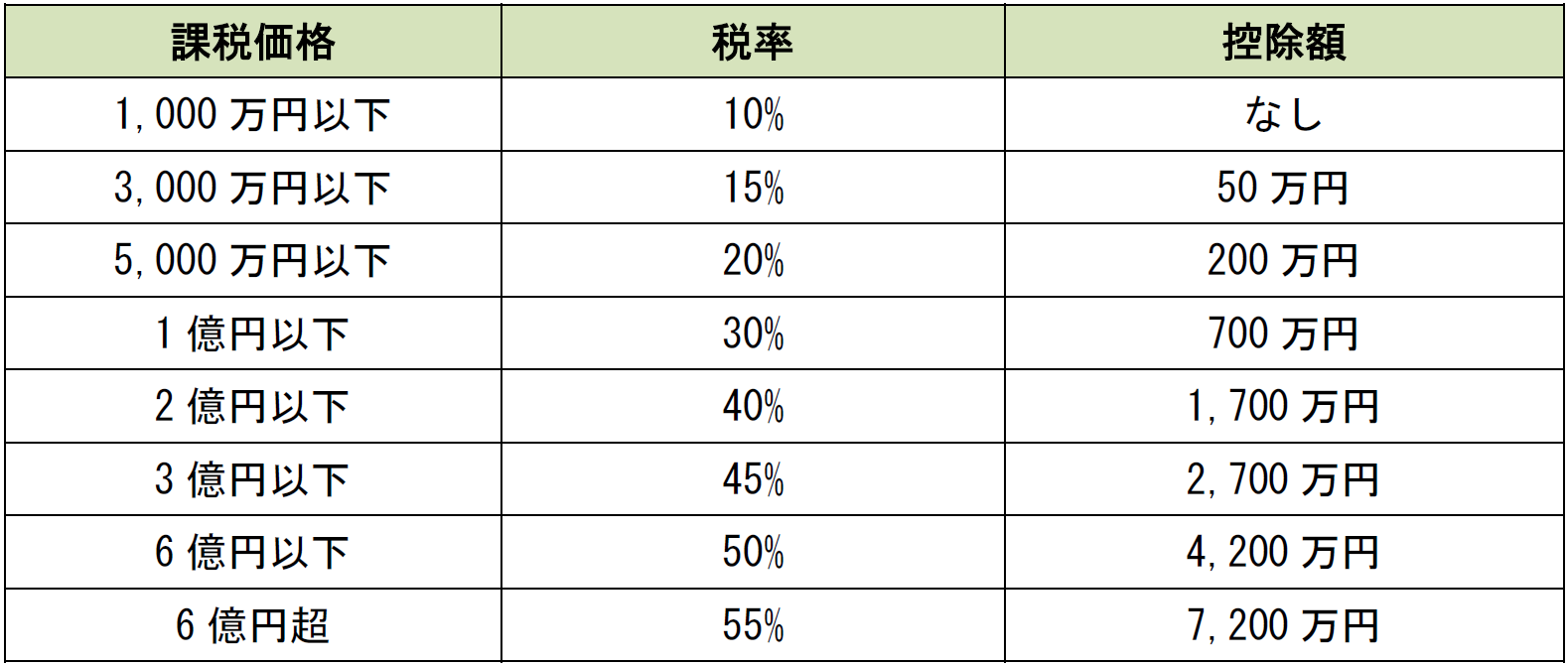

この金額に相続税の速算表に基づく税率・控除額を適用します。

相続税の速算表

この表にあてはめますと

妻は5000万円×20%-200万円=800万円

子はそれぞれ2500万円×15%-50万円=325万円

となります。

次に各自の税額を合算して相続税額の合計を算出します。

今回は妻800万円、子325万円×2なので、1450万円です。

ステップ3 合計額をもとに、実際の相続割合に基づいて計算をする。

今回は子の1人が相続しない事にしたとしてすすめると、

妻725万円・子725万円となります。

この金額に各自に適用される特別な控除を差し引きます。

本件でいうと、妻には相続税の配偶者控除が適用されますので、妻については全額控除となります。

子については725万円の相続税の負担となります。

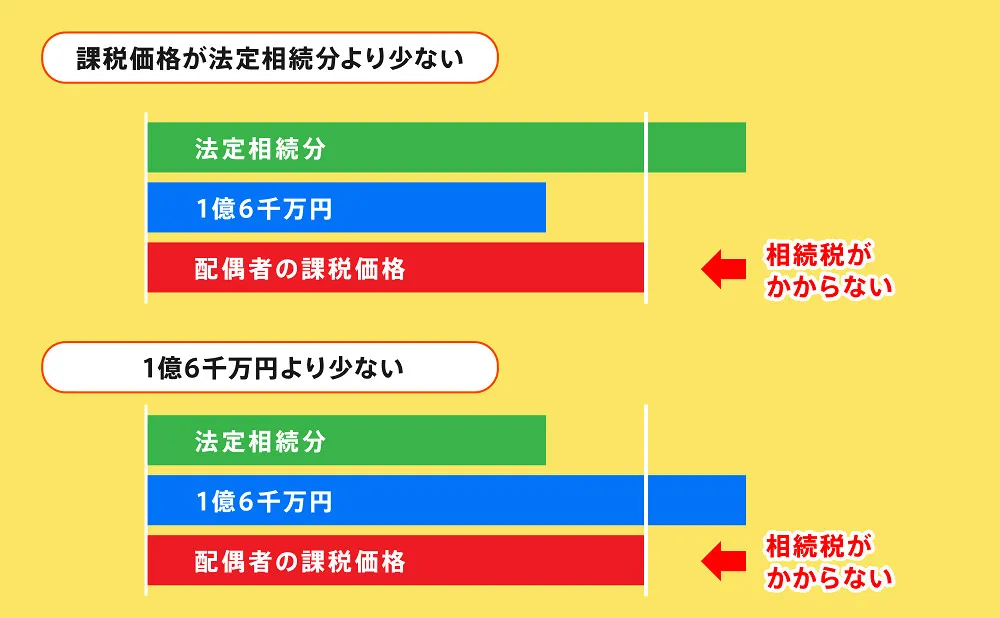

“相続税の配偶者控除”

戸籍上の配偶者が相続した遺産については、次のどちらか多い方までの範囲であれば相続税は課税されません。法定相続分を超えて多額の遺産を相続しない限り、配偶者に相続税は課税されないことになります。

- 配偶者が相続した遺産が1億6000万円以下

- 配偶者が相続した遺産が法定相続分以下

3章 他にもかかるこんな税金

遺産相続にあたっては他に下記のような税金がかかります。

①贈与税

相続税でかなりの負担がある場合には、生前贈与で対策を行う事が考えられます。

1億円の資産がある場合に、生前に贈与として1000万円を渡しておくことができれば、相続の際の資産は9000万円に減らすことができます。

では、生前に全部の資産を生前贈与すれば良いではないか?と思ってしまいませんか?

このような相続税に関する課税逃れが考えられる事から、贈与をする場合にも贈与税という税金が発生します。

こちらも根拠になる法律は相続税法で、前年の1月1日から12月31日までの贈与について翌年に申告・納付をする義務があるものです。

②登録免許税

相続で不動産を得た人は、不動産について移転登記を行う事になります。

この移転登記を行う際には、登録免許税という税金がかかる事になります。

相続による不動産の移転登記は、固定資産税評価額×1000分の4(0.4%)です。

4章 相続税がいくらになるのかや、節税の相談をするなら

このページでだいたいのケースでどんな税金がかかってくるのかについて把握できるようになったかと思うのですが、相続税がいくらかかるかは、被相続人の全部の資産と、相続人がどのような人でどんな控除を受けられるのかによります。

資産の確定額がいくらになるのか、節税の良い方法がないかは、個人の事情にもよります。

そのような場合には専門家に相談をすべきなのですが、相続税の相談は誰にすればよいでしょうか。

①税理士

個別の税務については税理士の専門領域です。

税理士にも専門があり、相続税などの個人の資産に関する資産税と呼ばれる分野に強い税理士に相談すると良いでしょう。

②ファイナンシャルプランナー

生前贈与や節税など、お金の事に関する専門資格としてファイナンシャルプランナーが居ます。

相続に限らず、資産の増やし方や全般的な節税の方法などをトータルでアドバイスしてくれます。

③中小企業診断士

事業承継を伴うような相続をする場合には、事業承継につよい中小企業診断士が相談にのってくれるでしょう。

まとめ

このページでは遺産相続にかかる税金についてお伝えしました。

相続税がかかる事がやはり一番念頭に入れなければならないのですが、計算方法は高度に専門的です。

もし相続税が気になるようであれば、専門家に相談することをお勧めします。