遺産の中に「株」が含まれていたら、どのようにして相続手続きを進めれば良いのでしょうか?

株には「上場株式」と「非上場株式」があり、それぞれ相続手続きの方法が異なります。

上場株式・・・証券取引所で取引が行われている株式

(例:テレビCMが流れているような、〇〇銀行や〇〇自動車など)

非上場株式・・株式公開されておらず証券取引所では取り引きされていない株式

(例:近所にある小さい工場や、個人商店など)

上場株式を相続するケースでは、相続人が証券口座を持っていないと、証券口座を開設しなければならないこともあります。

今回は株式取引したことない方には特にわかりにくい「株」の相続方法や節税方法まで、相続の専門家が解説していきます。

目次

1章 株を相続するときの流れと方法

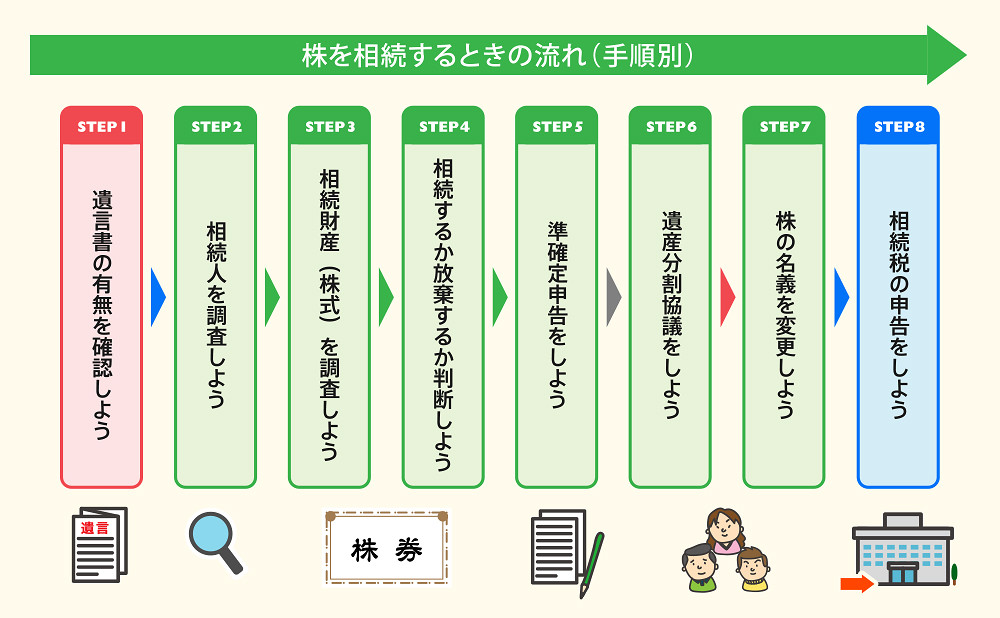

株を相続するときも、大きな流れは預貯金などを相続する場合と同じです。

よくわからない「株」だからといって、特に構える必要はないですが、上場株式と非上場株式の違いがあること、上場株式の場合は、証券口座を開設しなければならないことが、大きなポイントになります。

まずは以下のイラストで、株を相続するときの基本的な流れを確認しましょう。

次にそれぞれの手順について確認してみましょう。

STEP① 遺言書の有無を確認しよう

相続が発生したら、まずは「遺言書」があるかどうか確認しましょう。遺言書があれば、遺言通りに相続する必要があるためです。

自筆証書遺言や秘密証書遺言なら自宅内、貸金庫の中などに保管されているケースが多数です。公正証書遺言は最寄りの公証役場で「検索」のサービスを使うと調査できます。

STEP② 相続人を調査しよう

遺言書がなかったら「相続人調査」をしましょう。

相続人調査とは、そのケースでどのような法定相続人がいるか調べる手続きです。

遺言書がない場合は、相続人全員で遺産相続の分配について話し合う必要があるので、まずは誰が相続人になるか明確にする必要があるのです。

被相続人の生まれてから亡くなるまでのすべての戸籍謄本、除籍謄本、改正原戸籍謄本を順番に連続で取得し、知らない子どもがいないかどうかなど確認しましょう。

STEP③ 相続財産(株式)を調査しよう

株式があるのか、あるとすればどのような株がどれだけあるのか調べなければなりません。

株式の調査方法は、上場株式か非上場株式かによって異なります。

復習として、上場株式と非上場株式の違いを確認しておきましょう。

上場株式・・・証券取引所で取引が行われている株式

(例:テレビCMが流れているような、〇〇銀行や〇〇自動車など)

非上場株式・・株式公開されておらず証券取引所では取り引きされていない株式

(例:近所にある小さい工場や、個人商店など)

1-3-1 上場株式の調査方法

上場株式の場合、取引している証券会社に問い合わせればわかります。ただ、どこの証券会社に口座があるかは相続人が特定しなければなりません。自宅に届いている取引残高報告書や特定口座年間取引報告書などの書類、目論見書、口座開設したときの控えなどが残っていたら、そこの証券会社に問い合わせて取引内容や株式数、残高を教えてもらいましょう。

取引証券会社名がわからない場合、株主名簿管理人になっている信託銀行に聞けば詳細が判明します。配当金などの関係で信託銀行から手紙が届いている場合は、そちらに連絡してみましょう。

どこの会社の株かもわからない場合、証券保管振替機構(ほふり)に「登録済加入者情報開示請求」という手続きをすれば、詳細を知ることが可能です。

1-3-2 非上場株式の調査方法

非上場会社とは証券取引所で取引対象になっていない株式です。この場合、証券会社に聞いても何も分からないので、株式発行会社に直接問い合わせなければなりません。

通常、非上場株式の株を持っている人は、対象会社と何らかの関係を持っているものです。亡くなった人が会社経営者、同族会社の役員などであったならその会社の株主となっている可能性があるので、問合せをしてみましょう。

STEP④ 相続するか放棄するか判断しよう

相続人の立場になっても必ず相続しなければならないわけではありません。負債が超過していれば「相続放棄」して相続を免れることが可能です。相続放棄は「相続が開始してから3か月以内」にする必要があるので、早めに決断しましょう。

STEP⑤ 準確定申告しよう

準確定申告とは、被相続人が事業者などで確定申告義務がある場合に相続人たちが代わって行う確定申告です。

株式取引していた場合にも確定申告している場合があるので、そういったケースでは相続人が死亡後4か月以内に確定申告しなければなりません。

STEP⑥ 遺産分割協議しよう

遺言書によって相続するのであれば遺産分割協議は不要ですが、遺言書がない場合には相続人が全員参加して「遺産分割協議」をしましょう。遺産分割協議とは、相続人が自分たちで遺産の分け方を話し合い決定する手続きです。誰がどの株式を取得するのかなど、全員の合意によって決定します。

遺産協議をしても合意できず話がまとまらない場合には「遺産分割調停」を申し立てて家庭裁判所で話し合いをします。調停でも全員の意見が合致しないときには「遺産分割審判」となって裁判官が、誰が株の相続をするか決定します。

STEP⑦ 株の名義を変更しよう

1-7-1 上場株式の場合

遺産分割協議や調停、審判によって株の相続方法が決まったら、株式の名義変更をしましょう。

上場株式の場合には、まずは相続人名義の証券口座を用意してから株式の名義変更を行い、相続人名義の証券口座へと株式を移管します。証券口座を持っていない方が相続する場合、まずは自分名義の口座を開設する必要があります。

遺産分割協議書を使った名義変更の際には、以下のような書類が必要です。

- 遺産分割協議書

- 被相続人の出生から死亡までの戸籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

遺言書によって名義変更する場合、以下のような書類が必要です。

- 死亡を確認できる戸籍謄本または除籍謄本、死亡証明書

- 株式を取得する相続人の印鑑登録証明書

- 遺言書

- 検認調書(公正証書遺言の場合は不要)

具体的には証券会社に確認しながら手続きしましょう。

1-7-2 非上場株式の場合

非上場株式の場合、対象会社に直接通知をして株式の名義変更手続きをしてもらいます。

必要書類は、上場株式のケースとだいたい同じです。

父親の会社を息子が継いだケースなどでは、会社側も事情を分かっているのでスムーズに名義書換できることが多くなっています。

STEP⑧ 相続税の申告をしよう

相続した遺産の評価額が多額になる場合には相続税が発生する可能性があります。相続税が発生するのは、相続税の「基礎控除」を上回る遺産がある場合です。

相続税の基礎控除:3000万円+相続人の数×600万円

株式やその他の遺産を評価して合計額が上記を上回るなら、相続開始後10か月以内に税務署で相続税の申告と納税を行いましょう。

相続税の基礎控除について詳しく知りたい方はこちら

2章 株を相続したときの評価方法と節税方法

2-1 株を相続したときの評価方法

株を相続したら、それがどのくらいの価値なのか「評価」しなければなりません。遺産分割協議の際にも評価額が問題になりますし相続税の計算の際にも評価額を基準とするからです。

2-1-1 上場株式

上場株式の場合、以下の4つの数字のうちもっとも低い数字を選べます。

- 相続開始日の終値

相続開始日が取引所の営業日でなかった場合、最も近い日の終値。3連休の中日などの場合、前後の取引価格の平均。

- 相続開始月のすべての営業日の終値の平均

- 相続開始日の前月のすべての営業日の終値の平均

- 相続開始日の前々月のすべての営業日の終値の平均

2-1-2 非上場株式

非上場株式の評価方法は、会社の経営権を持つかどうかや会社の規模により、異なります。

大会社の場合は類似業種の複数企業の株式の平均値などを基準に計算します。これを「類似業種比準方式」といいます。

小会社の場合、会社を清算した場合の株主一人あたりの分配額によって計算します。これを「純資産価額方式」といいます。

中会社の場合は、上記の2つを併用して計算します。

会社の経営権を取得しない場合、株式の配当を元に計算する「配当還元方式」という手法を使います。

非上場株式の評価方法は素人にはわかりづらく正確に計算しにくいので、税理士に相談して計算してもらいましょう。

2-2 株を相続したときの節税方法

株式については、「生前贈与」をしておくと相続税を節税しやすいです。

具体的には株式の評価額が下がった時点で生前贈与すると、少ない贈与税負担で次世代に株式を残せます。

また非上場株式の場合一定の条件を満たせば「相続税の納税猶予制度」を使って相続税の支払い猶予・免除してもらえます。これを「事業承継税制」と言います。事業承継税制では、中小企業の株式を生前贈与・相続したときの贈与税や相続税の支払いが猶予・免除されます。

事業承継税制の概要

中小企業の後継者が相続で株式を取得し、引き続き会社経営を行う場合、後継者にかかる株式の相続税納税が猶予されます。その後に後継者が死亡したとき、一定要件を満たしていれば猶予されていた相続税は免除されます。

同族会社の事業承継の際には是非利用してみてください。

3章 株式を売却し、現金化する手順

次に株式を売却して現金化する手順をご紹介します。

3-1 上場株式の場合

上場株式の場合、株式を相続した相続人が自由に売却できます。自分で証券会社に連絡するかネットなどで操作をして、好きなタイミングで売却すると良いでしょう。

相続人全員が当初から「株式を売却する」と意見が一致しているなら、代表相続人を決めて株式売却の処理を委任し、代表相続人名義の証券口座に株式を移管して売却することも可能です。

売却後の金銭をどのように分配するかは、遺産分割協議で決定することになります。

3-2 非上場株式の場合

非上場株式の場合には、自由に譲渡できません。そもそも譲渡制限がついていたら譲渡は不可能ですし、そうでなくとも流通性のない株式を買い取ろうとする人はほとんどいないからです。

ただし、譲渡制限株式を相続した場合には、会社側から買取を求められるケースが多いです。その場合、自分からは何もしなくても株式を会社に買い取ってもらえます。

4章 株の手続きが面倒な人は司法書士や税理士へ依頼することもできる

株の相続手続きには大変な手間がかかります。

相続人調査だけでも労力がかかりますし、個別に証券会社や信託会社に問い合わせるのも煩雑です。同時並行で銀行口座や不動産などの相続財産についても調査しなければなりません。その後には遺産分割協議が待っており、協議が成立してからようやく具体的な分割手続きをするという流れです。

また株式の名義変更のためにたくさんの書類を用意しなければなりませんし、現在口座を持っていない人は口座開設から始めなければなりません。準確定申告や相続税の申告納税の手続きも控えています。

自分たちだけで手続きを進めるのが負担になる場合、専門家に対応を任せると楽になります。

4-1 各種の調査や名義変更は司法書士、行政書士に依頼

相続人調査や相続財産調査、株式の名義変更や売却などの手続きは「司法書士」や「行政書士」に依頼できます。

4-2 税関係は税理士に依頼

準確定申告や株の相続税申告に関しては「税理士」に相談しましょう。税理士からは生前贈与や相続開始後の節税対策についてもアドバイスを受けられます。

自分たちで対応するよりも専門家に任せた方が負担も軽くなって間違いも発生せずスムーズに進むので、是非とも上手に活用してみてください。

まとめ

株式を相続する手順は、普段株式取引をしない方には非常にわかりにくくなっていますし複雑です。

現実に相続したときには株式だけではなく不動産や預貯金などの他の遺産についてもそれぞれ相続手続きを進めなければなりません。

お困りの際には司法書士がお手伝いや手続の代行を行いますので、お気軽にご相談下さい。

よくあるご質問

株の相続税はいくら?

株を相続したときには相続税評価額を計算し、他の相続財産と合算して相続税が決まります。

相続税評価額の計算方法は、上場株式であれば下記の4つの数字のうち最も低い数字となります。

・相続開始日の終値

・相続開始月のすべての営業日の終値の平均

・相続開始日の前月のすべての営業日の終値の平均

・相続開始日の前々月のすべての営業日の終値の平均

▶株の相続手続きについて詳しくはコチラ株の相続手続きのやり方は?

株の相続手続きの流れは、下記の通りです。

①遺言書の有無を確認しよう

②相続人を調査しよう

③相続財産(株式)を調査しよう

④相続するか放棄するか判断しよう

⑤準確定申告しよう

⑥遺産分割協議しよう

⑦株の名義を変更しよう

⑧相続税の申告をしよう

▶株の相続手続きについて詳しくはコチラ