建物を所有する目的で土地を借りている権利を借地権と呼びます。

例えば、権利金と地代を払って地主から土地を借り自宅を建てて住む場合などでは、建物の所有権だけでなく借地権も有しています。

借地権は相続財産に含まれ、土地を借りている人が亡くなったときには相続税がかかることがあります。

借地権の相続税評価額は「自用地評価額×借地権割合」で計算可能です。

ただし、権利金や地代の金額によっては計算方法が変わってくるので注意しなければなりません。

本記事では、借地権の相続税評価額を計算する方法や相続時の注意点を解説します。

なお、相続税の計算方法法については下記の記事で詳しく紹介しています。

目次

- 1 1章 借地権の相続税評価額計算方法

- 2 2章 借地権割合の確認方法

- 3 3章 借地権の相続税評価額の計算例

- 3.1 3-1 通常の権利金が支払われているケース

- 3.2 3-2 通常の権利金が払われず実際の地代が「固定資産税等」より高く「通常の地代」より低いケース

- 3.3 3-3 通常の権利金が払われず実際の地代が「通常の地代」より高く「相当の地代」より低いケース

- 3.4 3-4 権利金を一切払っていなく地代は相当の地代と同額なケース

- 3.5 3-5 権利金を一切払っていなく地代も固定資産税以下のケース

- 3.6 3-6 権利金を一切払っていなく地代も固定資産税以下のケース(昭和48年10月以前に借りている)

- 3.7 3-7 借地権の取引慣行がないと認められる地域で借りているケース

- 3.8 3-8 構築物が建っているケース

- 4 4章 借地権を相続したときの注意点

- 5 まとめ

- 6 よくあるご質問

1章 借地権の相続税評価額計算方法

借地権も相続財産に含まれるので、土地を借りていた人が亡くなった場合には相続税評価額を計算しなければなりません。

借地権の相続税評価額計算方法は、借地権の種類によって異なります。

- 普通借地権の相続税評価額の計算方法

- 定期借地権の相続税評価額の計算方法

- 一時使用目的の借地権の相続税評価額の計算方法

それぞれ詳しく解説していきます。

1-1 普通借地権の相続税評価額の計算方法

普通借地権とは、定期借地権や一時使用目的の借地権に該当しないものを指します。

普通借地権の相続税評価額の計算式は、下記の通りです。

普通借地権の相続税評価額=自用地評価額×借地権割合

自用地評価額とは、自分で使用していて第三者が自由に使用できない土地のことです。

自宅が建っている土地や第三者に無償で貸している土地は自用地に含まれます。

自用地の相続税評価額は、路線価方式もしくは倍率方式で計算可能であり、国税庁ホームページにある「路線価図・評価倍率表」で調べられます。

また、借地権割合に関しても「路線価図・評価倍率表」で確認可能です。

借地権割合の確認方法は、本記事の2章で詳しく解説します。

例えば、先ほどの路線価図で借りている土地の面積が50㎡の場合の相続税評価額は下記のように計算可能です。

50㎡×27万円×60%=8,100万円

ただし、自用地評価額は土地の形状や広さなどによっても変わってくるので、複雑な立地にある土地の評価額を計算したい場合には、専門家への相談もご検討ください。

1-2 定期借地権の相続税評価額の計算方法

定期借地権とは、契約期間の更新ができないタイプの借地権です。

定期借地権では、契約満了後は所有者のもとに土地を利用する権利が戻ります。

定期借地権は土地の利用目的や契約内容によっていくつかの種類に分けられますが、相続税評価額の計算方法はすべて同じです。

定期借地権の相続評価額の計算式は、下記の通りです。

定期借地権の相続評価額=自用地評価額×(A/B)×(C/D)

A:定期借地権等の設定時における借地権者に帰属する経済的利益の総額(地代の相場と実際に支払っている地代の差額)

B:定期借地権等の設定時におけるその宅地の通常の取引価額

C:課税時期におけるその定期借地権等の残存期間年数に応じる基準年利率による複利年金現価率

D:定期借地権等の設定期間年数に応じる基準年利率による複利年金現価率

残存期間年数:定期借地権の期間のうち契約が残っている年数

基準年利率・複利年金原価率:国税庁ホームページで確認可能

上記のように、定期借地権の相続税評価額は非常に計算が複雑です。

基本的な考え方としては、定期借地権の相続税評価額は相続発生日に、借地権を有していた人の経済的利益と契約期間の残りをもとにして計算します。

上記の計算式に当てはめれば理論上は、自分で定期借地権の相続評価額を計算できますが、実際には難しいでしょう。

正しく定期借地権の相続税評価額をするためには、相続税に詳しい税理士への相談をご検討ください。

1-3 一時使用目的の借地権の相続税評価額の計算方法

一時使用目的の借地権は借地借家法による借主側の保護を必要としていない借地権を指します。

名前の通り、土地を一時的に使用する目的で借りていただけであり、建物の所有を目的としていない場合に該当します。

一時使用目的の借地権の相続税評価額は、下記のように計算可能です。

| 借地権の種類 | 評価額の計算方法 |

| 地上権に準ずる権利として評価できる借地権 | 自用地評価額×A A:法定地上権割合もしくは借地権割合の低い方 |

| 上記以外の借地権 | 自用地評価額×法定地上権割合×1/2 |

地上権に準ずる権利として評価できる借地権には、下記のものが当てはまります。

- 貸借権の登記がされている

- 権利金や一時金を支払っている

法定地上権割合は、法律によって下記のように決められています。

| 残存期間 | 地上権割合 |

| 10年以下 | 5% |

| 10年超15年以下 | 10% |

| 15年超20年以下 | 20% |

| 20年超25年以下 | 30% |

| 25年超30年以下 | 40% |

| 30年超35年以下 | 50% |

| 35年超40年以下 | 60% |

| 40年超45年以下 | 70% |

| 45年超50年以下 | 80% |

| 50年超 | 90% |

| 期間の定めなし | 40% |

2章 借地権割合の確認方法

借地権の相続税評価額では、土地の相続税評価額に借地権割合を掛けて計算するのが一般的です。

借地権割合は国税庁ホームページの「路線価図・評価倍率表」で確認可能です。

相続した借地権が路線価地域にある場合と倍率地域にある場合それぞれの確認方法を解説します。

なお、路線価地域と倍率地域の違いは、下記の通りです。

| 地域 | 特徴 |

| 路線価地域 | 「路線価図・評価倍率表」で道路に金額が記載されている |

| 倍率地域 |

|

2-1 相続した借地権が路線価地域にある場合

まずは、相続した借地権を「路線価図・評価倍率表」で調べてみましょう。

道路に数字が記載されていれば、その土地は路線価地域です。

実際に、路線価図の見本を使用して借地権割合を調べ方を解説します。

上図の「270」と記載されている数字がその土地の1㎡あたりの路線価であり、1,000円単位で記載されています。

そして「D]とアルファベットで記載されている部分が、その土地の借地権割合をあらわします。

各アルファベットの借地権割合は、それぞれ下記の通りです。

| アルファベット | 借地権割合 |

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

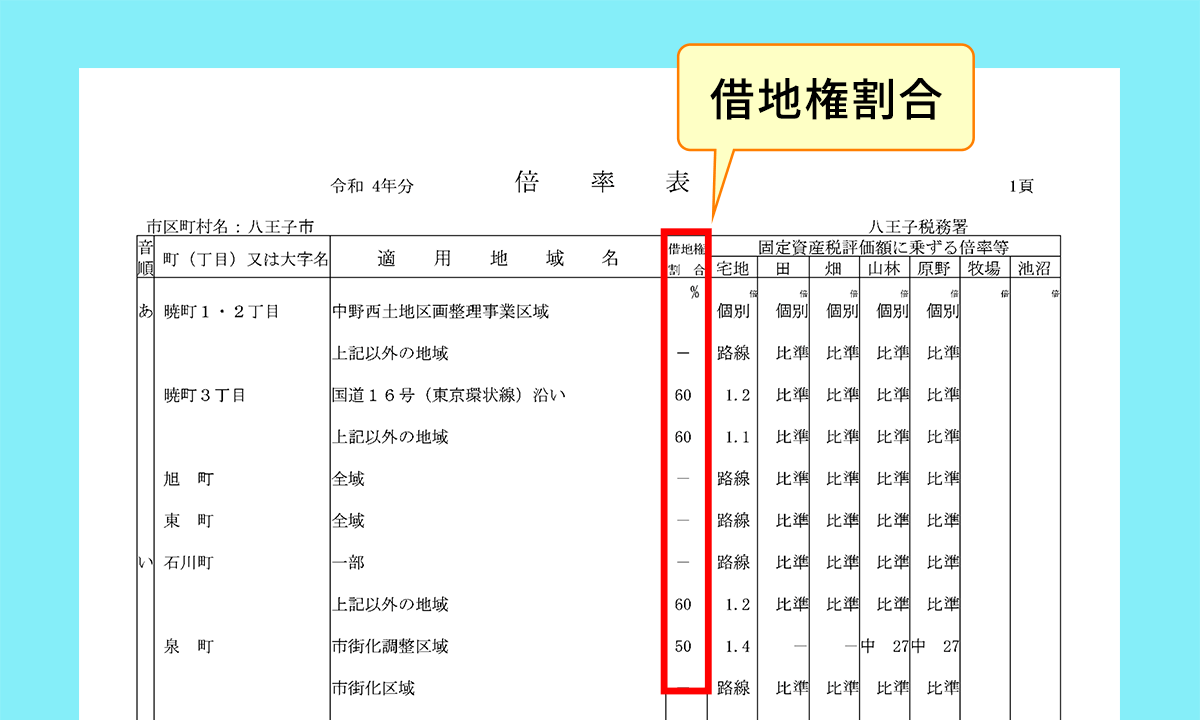

2-2 相続した借地権が倍率地域にある場合

「路線価図・評価倍率表」で借地権のある土地を調べた結果、道路に金額が記載されていない場合は倍率方式で相続税評価額の計算や借地権割合を調べます。

倍率方式では、固定資産税評価額に所定の評価倍率を掛けて土地の相続税評価額を計算します。

「路線価図・評価倍率表」の市区町村を選択する画面で「この市区町村の評価倍率表を見る」を選択すると、市区町村の評価倍率表が表示されます。

評価倍率表には、相続税評価額の計算に用いる倍率だけでなく、借地権割合も記載されています。

本記事の1章および2章で解説した内容をもとにすれば、借地権の相続税評価額は計算可能です。

ただし、地代や権利金の金額によっては通常の借地権割合と異なる計算式で評価額を算出しなければならない可能性もあるので注意が必要です。

次の章では、借地権の中でも特殊なケースの相続税評価額の計算方法を紹介します。

3章 借地権の相続税評価額の計算例

借地権の計算方法は複雑であり、地代や権利金の金額によって計算方法が異なる場合があります。

というのも、借地権の相続税評価額は土地を借りていた人が得ていた利益や貸主に対して主張できる権利に応じて評価額を計算することになっているからです。

本記事では、下記の8つのケースの借地権の相続税評価額の計算方法を紹介します。

- 通常の権利金が支払われているケース

- 通常の権利金が払われず実際の地代が「固定資産税等」より高く「通常の地代」より低いケース

- 通常の権利金が払われず実際の地代が「通常の地代」より高く「相当の地代」より低いケース

- 権利金を一切払っていなく地代は相当の地代と同額なケース

- 権利金を一切払っていなく地代も固定資産税以下のケース

- 権利金を一切払っていなく地代も固定資産税以下のケース(昭和48年10月以前に借りている)

- 借地権の取引慣行がないと認められる地域で借りているケース

- 構築物が建っているケース

それぞれ詳しく解説していきます。

3-1 通常の権利金が支払われているケース

借地権設定時に借主が貸主に通常程度の権利金を支払っている場合の借地権割合の計算方法は、最も単純です。

借地権の相続税評価額=自用地評価額×借地権割合

本記事の1章で紹介した方法で計算可能です。

3-2 通常の権利金が払われず実際の地代が「固定資産税等」より高く「通常の地代」より低いケース

借地権設定時に借主が貸主に対して権利金を支払っていなく、地代も固定資産税よりは高いものの通常の地代より低い場合は、下記の計算式で評価額を算出します。

借地権の相続税評価額=自用地評価額×借地権割合

なお、通常の地代とは「土地の価格×(1-借地権割合)×6%」で計算可能です。

3-3 通常の権利金が払われず実際の地代が「通常の地代」より高く「相当の地代」より低いケース

- 借地権設定時に借主が貸主に権利金を払っていない

- 地代が「通常の地代」よりは高いが「相当の地代」より低い

上記のケースでは、下記の計算式で評価額を算出します。

借地権の相続税評価額=自用地評価額×借地権割合×(1-「実際の地代-通常の地代」/「相当の地代-通常の地代」

相当の地代とは、「土地の価格×6%」で計算します。

権利金を支払わず、実際の地代が「通常の地代」よりは高いものの「相当の地代」より低いケースは、親族間の賃貸借契約で多いです。

他人同士の取引と比較して権利金および地代が安くなる傾向にあるので、借り得となっていた部分を相続税評価額に上乗せして計算します。

3-4 権利金を一切払っていなく地代は相当の地代と同額なケース

- 借地権設定時に借主が貸主に権利金を払っていない

- 地代が「相当の地代」と同額

上記のケースの借地権の相続税評価額は、下記の通りです。

借地権の相続税評価額=ゼロ

先ほどのケースと異なり、実際の地代が相当の地代と同額であり、土地を借りていた人にとって得がないケースでは相続税評価額はゼロになります。

3-5 権利金を一切払っていなく地代も固定資産税以下のケース

- 借地権設定時に借主が貸主に権利金を払っていない

- 実際の地代は固定資産税以下(払っていない場合も含む)

上記のケースの借地権の相続税評価額は、下記の通りです。

借地権の相続税評価額=ゼロ

土地を無償もしくは著しく安い金額で借りている場合には、使用貸借に該当します。

使用貸借では、そもそも借主側の権利は法律で保護されていなく貸主から「土地を明け渡して」と言われたらすぐに立ち退かなければなりません。

借主はそもそも借地権を持っていないと考えられるので、相続税評価額もゼロになります。

3-6 権利金を一切払っていなく地代も固定資産税以下のケース(昭和48年10月以前に借りている)

- 借地権設定時に借主が貸主に権利金を払っていない

- 実際の地代は固定資産税以下

- 昭和48年10月より前から借りている

上記のケースの借地権の相続税評価額は、下記の通りです。

借地権の相続税評価額=自用地評価額×借地権割合

先ほど紹介した「使用貸借は借地権の相続税評価額がゼロになる」といった考え方は昭和48年11月1日に発表された使用貸借通達がもとになっています。

そのため、使用貸借通達が発表される前から借りていた土地に関しては適用されず、通常の借地権と同じ方法で相続税評価額を計算します。

3-7 借地権の取引慣行がないと認められる地域で借りているケース

「路線価図・評価倍率表」に下記のように記載されている土地は、借地権の取引慣行がない地域です。

- 路線価方式:道路に記載されているのが数字のみでアルファベットが書かれていない

- 倍率方式:倍率表の借地権割合の項目が「ー」と記載されている

上記に当てはまる地域では、借地権の相続税評価額=ゼロとなります。

3-8 構築物が建っているケース

建物ではなく、構築物が建っている土地の借地権評価額は、下記のように計算できます。

借地権評価額=貸借権相当額

建物の所有ではなく、構造物の所有を目的として借りている土地は、借地権ではなく貸借権として相続税評価額を計算します。

なお、貸借権は下記の計算式で算出可能です。

貸借権=自用地評価額×貸借権割合

貸借権割合は、貸借権の残存期間に応じて下記のように決められています。

| 貸借権の種類 | 貸借権割合 |

| 地上権に準ずる権利として評価できる貸借権 | 残存期間が

|

| 上記以外の貸借権 | 残存期間が

|

なお、構造物とは建物以外の土地に接着させ設置した人工物であり、下記のものなどが含まれます。

- 門

- 塀

- 橋

- 鉄塔

- 看板

- 庭園

- 緑化設備

4章 借地権を相続したときの注意点

最後に、借地権を相続したときに注意すべきことを3つ紹介します。

- 借地権の上の建物は相続登記が必要

- 借地権相続時に契約更新などは不要

- 借地権にも小規模宅地等の特例を適用できる

借地権は相続税評価額の計算が複雑なだけでなく、借りている土地の上に建っている建物の相続登記の手続きも必要です。

また、小規模宅地等の特例を適用すれば、借地権にかかる相続税を大幅に節税できます。

それぞれ詳しく解説していきます。

4-1 借地権の上の建物は相続登記が必要

ほとんどのケースでは借地権自体には登記設定がされていなく、相続時にも借地権自体の相続手続きは特に必要ありません。

一方で、借りている土地の上に建設されている建物に関しては、相続時に名義変更手続きが必要です。

建物の名義変更手続きは、法務局で相続登記を行います。

また、借地権自体にも登記設定がされている場合には、建物だけでなく借地権の名義変更手続きも必要になります。

これまで相続登記は義務化されておらず、何代にもわたり名義変更手続きがされていない土地や建物もありました。

しかし、2024年4月からは相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科されます。

相続登記の義務化は過去に発生した相続に関しても適用されるので、まだ名義変更手続きがお済みでない不動産を所有している人は早めに手続きしましょう。

グリーン司法書士法人では、相続登記の手続きを税込8万8,000円からお受けしています。

4-2 借地権相続時に契約更新などは不要

誤解されがちですが、土地を借りていた人が亡くなったときに借地権は自動的に相続人に相続されるので、貸主の許可は不要です。

土地の賃貸借契約書の書き換えや再作成も必要なく、貸主から名義変更料や承諾料を求められたとしても支払い義務はありません。

ただし、名義変更料や承諾料が少額だった場合には、払ってしまった方が貸主との関係も円滑になる可能性があります。

故人と貸主との関係性や相続時の状況、要求された金額に応じて判断しましょう。

4-3 借地権にも小規模宅地等の特例を適用できる

借地権を相続したときにも適用要件を満たしていれば、小規模宅地等の特例を適用できます。

小規模宅地等の特例とは、相続した土地の評価額を最大8割減額できる制度です。

小規模宅地等の特例は、下記の土地に対して適用可能です。

| 用途 | 区分 | 限度面積 | 減額割合 |

| 自宅 | 特定居住用宅地等 | 330㎡ | 80% |

| 収益物件 | 貸付事業用宅地等 | 200㎡ | 50% |

| 事業用地 | 特定事業用宅地等 (特定同族会社事業用宅地等) | 400㎡ | 80% |

ただし、地代の金額によっては貸付事業用宅地等や特定事業用宅地等は適用できないケースもあるのでご注意ください。

本記事で解説したように、借地権の相続税評価額は複雑なので、相続時には小規模宅地等の特例の適用可否も含めて相続に強い税理士に相談することをおすすめします。

まとめ

借地権の相続税評価額は「自用地評価額×借地権割合」で計算可能です。

借地権割合や自用地評価額に関しては、国税庁ホームページにある「路線価図・評価倍率表」で確認できます。

ただし、借地権の種類や支払っている権利金や地代の金額、土地を借りている目的によっても、相続税評価額計算方法は変わってきます。

借地権の相続税評価額を自分で計算するのは難しいので、相続に詳しい税理士への相談をおすすめします。

また、借りている土地の上に建っている建物を相続したときには、建物の相続登記が必要です。

グリーン司法書士法人では、相続登記に関する相談をお受けしています。

相続に精通した税理士の紹介も可能なので、まずはお気軽にお問い合わせください。

よくあるご質問

借地権の相続税はいくらですか?

借地権にかかる相続税は「土地の評価額 × 借地権割合」で算出します。

例えば、土地評価額3,000万円、借地権割合60%なら借地権評価は1,800万円となり、この金額が相続税の課税対象になります。

土地の評価額は路線価方式や倍率方式によって決まります。