贈与を行う相手には制限がないので、兄弟姉妹にも贈与できます。

ただし、年間110万円を超える贈与を受け取ると、贈与税がかかる場合があるのでご注意ください。

また、不動産を贈与した場合は贈与税だけでなく、不動産取得税や登録免許税もかかります。

価値の高い不動産を一括贈与すると、多額の税金がかかる場合もあるので贈与する前に税額をシミュレーションしておくと良いでしょう。

本記事では、兄弟姉妹間の贈与で贈与税がかからないケースや贈与税を計算する方法を解説します。

贈与税については、下記の記事でも詳しく解説しているので、よろしければ合わせてお読みください。

目次

1章 兄弟間の贈与で贈与税がかからないケース

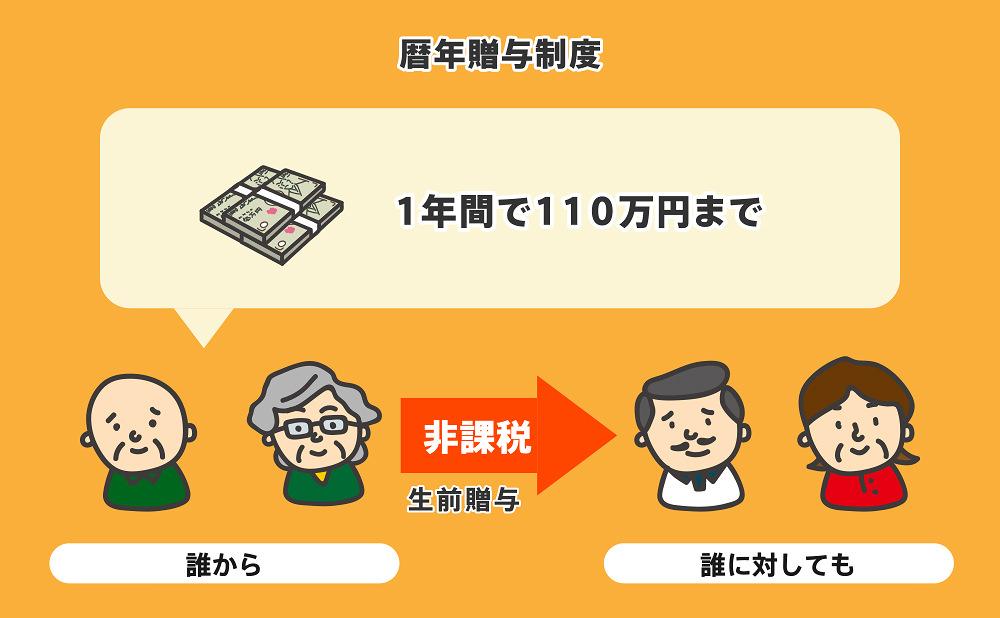

年間の贈与額が110万円以内の場合は、贈与税がかかることはありません。

また、兄弟姉妹から生活費や教育費として贈与を受けた場合にも、贈与税はかかりません。

それぞれ詳しく見ていきましょう。

1-1 贈与が年間110万円以内であるケース

その年の1月1日から12月31日までに贈与を受けた金額が110万円以内の場合は、贈与税がかかることはありません。

贈与税には、年間110万円の基礎控除が用意されているからです。

その年に贈与を受けた金額が基礎控除内に収まる場合は、贈与税の申告および納税は必要ありません。

1-2 生活費・教育費を贈与するケース

兄弟姉妹から生活費や教育費を贈与された場合、年間の贈与額が110万円を超える場合でも、贈与税がかからない可能性があります。

兄弟姉妹は互いに扶養義務者であり、扶養義務者間が生活費や教育費の贈与を行った場合、贈与税はかからないとされているからです。

ただし、下記の場合は生活費や教育費の贈与でも贈与税がかかる可能性があるのでご注意ください。

- 生活費や教育費を一括で贈与した場合

- 贈与契約書を作成しておらず、贈与の事実が認められない場合

- 贈与財産を生活費や教育費以外に使用した場合

- 贈与財産でブランド品など資産価値の高い品を購入した場合

生活費や教育費目的で多額の贈与をするのであれば、税理士に一度相談しておくとよいでしょう。

2章 兄弟間の贈与にかかる贈与税はいくら?

兄弟姉妹から年間110万円を超える贈与を受けると、贈与税がかかる場合があります。

贈与税は「(年間贈与額-110万円)×一般贈与税率」で計算可能です。

贈与税を計算する流れは、下記の通りです。

- 贈与財産から基礎控除を引いて課税対象額を計算する

- 課税対象額に贈与税率を掛ける

それぞれ詳しく解説していきます。

STEP① 贈与財産から基礎控除を引いて課税対象額を計算する

まずは、贈与財産から基礎控除を引いて課税対象額を計算しましょう。

贈与税には年間110万円の基礎控除が用意されています。

例えば兄から500万円の贈与を受けた場合の課税対象額は「500万円-110万円=390万円」です。

STEP② 課税対象額に贈与税率を掛ける

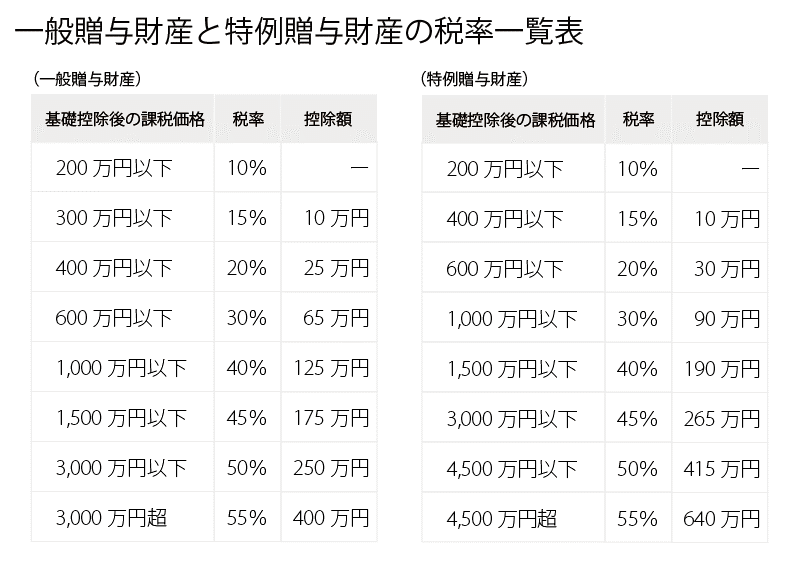

課税対象額を計算したら、贈与税率を掛けて贈与税額を計算しましょう。

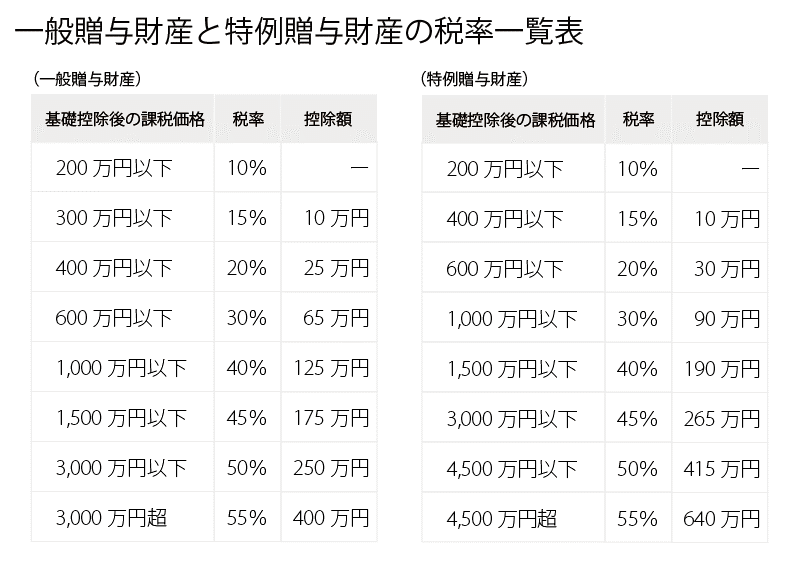

贈与税率は、下記の2種類が用意されています。

特例贈与税率は、親や祖父母など直系尊属から18歳以上の子供や孫などの直系卑属に対し、行われた贈与に対して適用されます。

したがって、兄弟姉妹間で行われた贈与は一般贈与税率を適用します。

例えば、先ほどのケースの場合、贈与税は「390万円×20%-25万円=53万円」で計算可能です。

3章 兄弟間の贈与で贈与税以外にかかる税金

不動産を贈与された場合は、贈与税だけでなく不動産取得税や登録免許税もかかります。

贈与時にかかる税金は、主に下記の通りです。

- 不動産取得税

- 登録免許税

- 印紙税

それぞれ詳しく解説していきます。

3-1 不動産取得税

不動産取得税とは、名前の通り、不動産を取得したときにかかる税金です。

贈与によって不動産を取得した場合は、下記の税率がかかります。

- 土地(宅地):評価額×4%

- 住宅(家屋):評価額×4%

ただし、2026年3月31日までは不動産取得税に軽減措置が適用されるので、税負担を減らせます。

3-2 登録免許税

登録免許税とは、贈与や相続などで不動産を取得し、名義変更をする際にかかる税金です。

贈与により名義変更する場合は「固定資産税評価額×2%」で登録免許税を計算します。

例えば、土地・住宅それぞれ1,000万円の不動産を贈与された場合にかかる登録免許税は「2,000万円×2%=40万円」です。

不動産が高額であればあるほど登録免許税の負担も増えるのでご注意ください。

3-3 印紙税

印紙税とは、契約書や領収書などに対して課される税金であり、収入印紙を貼って納付します。

不動産の贈与にて贈与契約書を作成する場合、贈与する不動産の金額にかかわらず一律200円の収入印紙を貼る必要があります。

一方、負担付贈与の場合は、取引金額に応じた金額の収入印紙を貼る必要があるのでご注意ください。

4章 兄弟間で贈与するときの注意点

兄弟姉妹間で贈与をするときは、相続時精算課税制度や贈与税の控除・特例を使えず税負担が重くなる恐れがあります。

他にも、兄弟姉妹間で贈与する場合は、下記の点に注意しましょう。

- 兄弟間では相続時精算課税制度や贈与税の控除・特例を使えない

- 贈与者が死亡する3~7年以内に行われた贈与は相続税の課税対象になる場合がある

- 兄弟間でトラブルが発生しないようにする

- 兄弟間の贈与でも贈与契約書を作成しておく

- 生前贈与時には相続対策・認知症対策もあわせて行っておく

それぞれ詳しく解説していきます。

4-1 兄弟間では相続時精算課税制度や贈与税の控除・特例を使えない

兄弟姉妹間の贈与では、相続時精算課税制度や贈与税の控除、特例を使用できないのでご注意ください。

贈与税の控除や特例制度はいくつかありますが、いずれも直系尊属から直系卑属に行われる贈与に対して適用できるものだからです。

そのため、兄弟姉妹から贈与を受けると贈与税の負担が重くなる恐れもあるのでご注意ください。

贈与税がいくらかかるのか、納税資金を用意できるか不安な場合は、贈与について詳しい税理士に一度税額をシミュレーションしてもらうと良いでしょう。

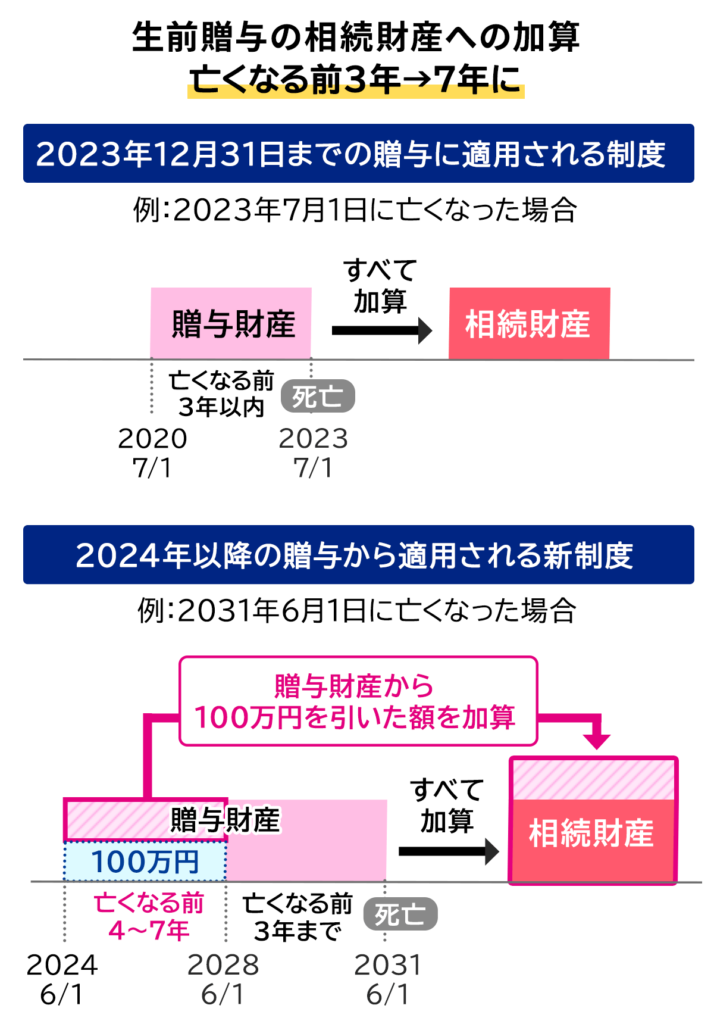

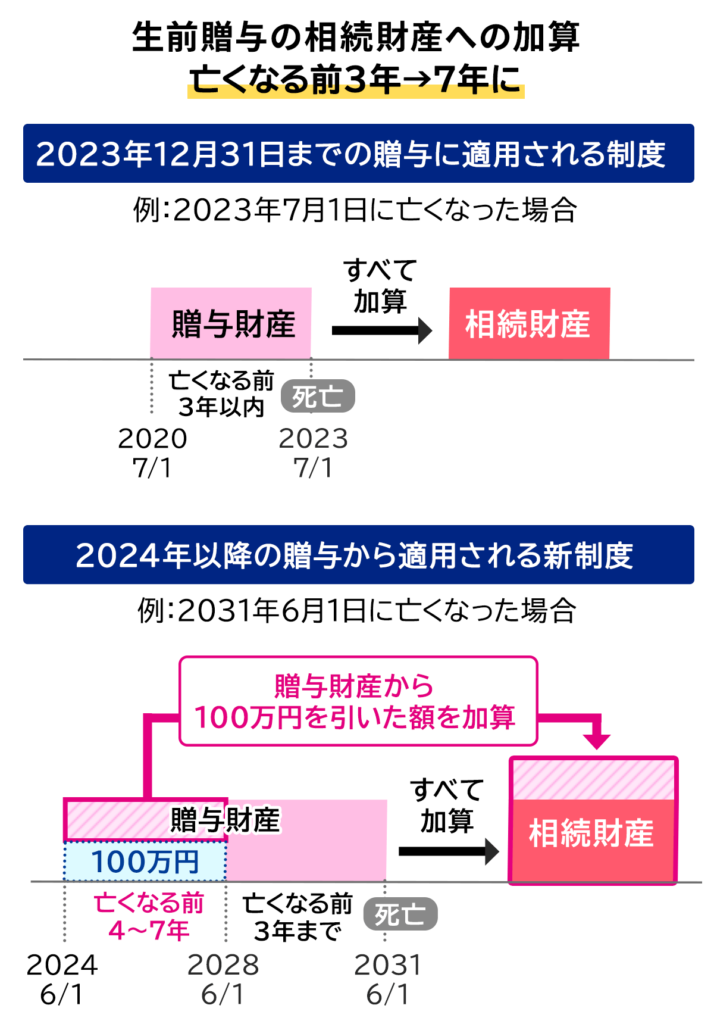

4-2 贈与者が死亡する3~7年以内に行われた贈与は相続税の課税対象になる場合がある

兄弟姉妹から贈与を受けたものの、贈与後3〜7年以内に贈与者が死亡すると、生前贈与加算の対象となり、贈与財産に相続税がかかる可能性があります。

相続人に対して相続発生前3〜7年以内に行われた贈与は、相続税の課税対象に含めると決められているからです。

ただし、生前贈与加算の対象になるのは、あくまでも相続人に対して行われた贈与のみです。

したがって、故人の子供や孫、両親が相続人になるケースでは兄弟姉妹への贈与は生前贈与加算の対象にはなりません。

生前贈与加算や誰が相続人になるかは、下記の記事でも詳しく解説しているので、よろしければ合わせてお読みください。

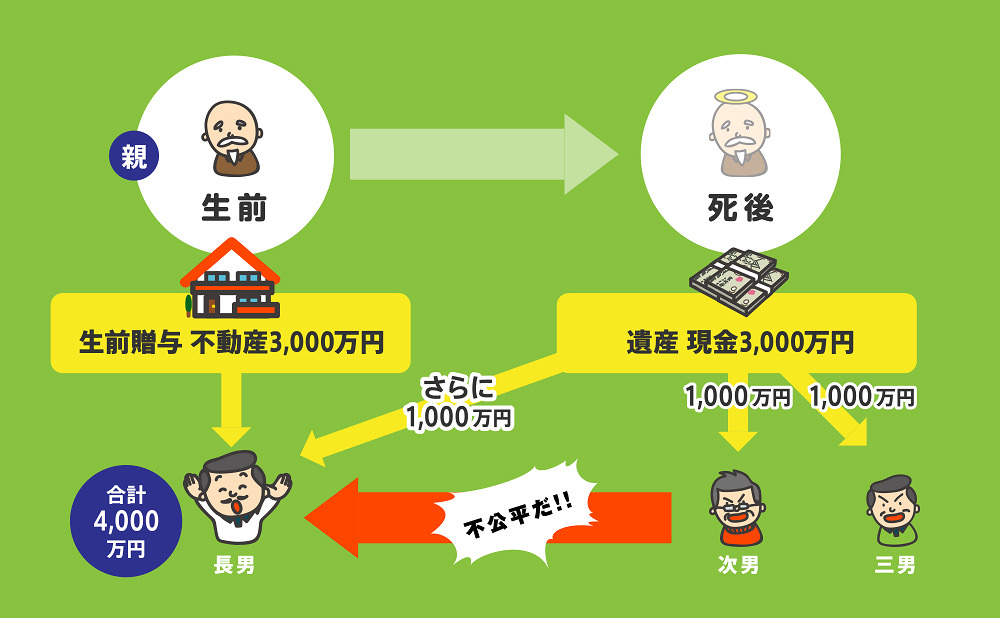

4-3 兄弟間でトラブルが発生しないようにする

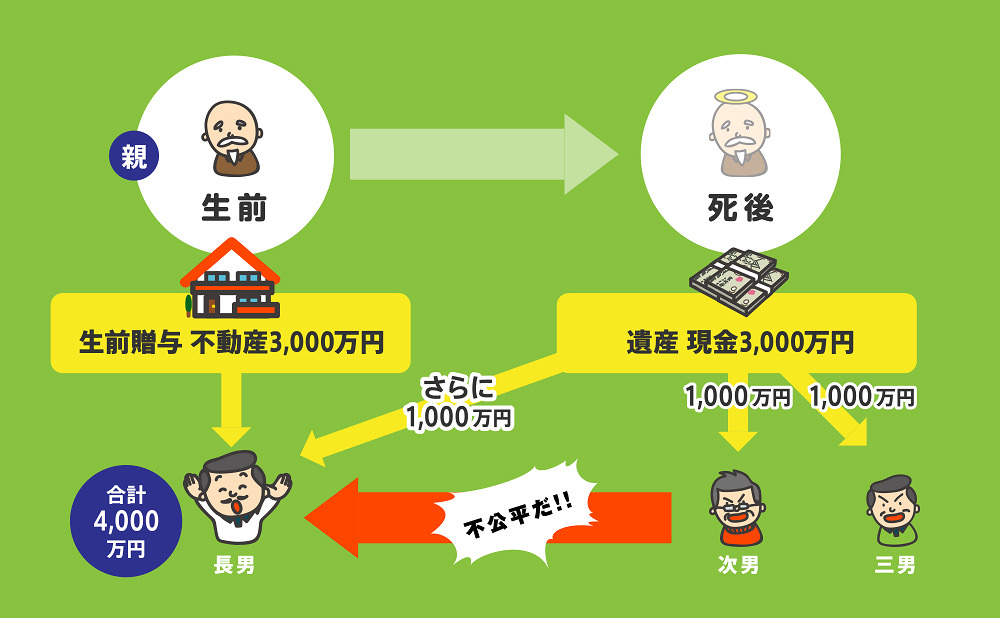

贈与をすれば自分の財産を希望の人物に譲れる一方で、トラブルに発展する恐れもあるので注意しなければなりません。

例えば、兄弟姉妹が複数人いて、仲の良い人物にだけ贈与をしてしまうと不公平感が生まれ、トラブルにつながる可能性もあります。

贈与によるトラブルを防ぐには、贈与の理由や目的をあらかじめ家族や親族に話しておく、贈与契約書を専門家に作成してもらうなどの方法が有効です。

4-4 兄弟間の贈与でも贈与契約書を作成しておく

仲の良い兄弟姉妹に贈与をする場合でも、必ず贈与契約書を作成しておきましょう。

法律上は、贈与者と受贈者の合意があれば、口約束だけでも贈与は成立します。

しかし、口約束のみで贈与を行ってしまうと、贈与者が亡くなったときに贈与の事実を否認される恐れやトラブルに発展する恐れがあります。

贈与者や受贈者に万が一のことがあった場合に備え、贈与契約書を作成して贈与の証拠を残しておきましょう。

4-5 生前贈与時には相続対策・認知症対策もあわせて行っておく

兄弟姉妹へ贈与を行う際には、相続対策や認知症対策もあわせて行っておきましょう。

兄弟姉妹が法定相続人の場合、過去の贈与は特別受益に該当する可能性があります。

特別受益とは、故人から相続人に対して与えられた特別な利益であり、生前贈与も含まれます。

特別受益として認められると、過去の贈与も含めて遺産分割方法を決めなければならない可能性もあるのでご注意ください。

特別受益の持戻しを防ぐには、遺言書を作成しておき特別受益の持戻し免除を記載しておくのが確実です。

また、認知症になり判断能力を失うと、自分で財産管理を行えなくなり銀行口座が凍結される恐れもあります。

介護費用を自分の資産から捻出できない事態を防ぐためにも、下記の方法で認知症対策をしておくことを強くおすすめします。

認知症対策には複数の方法があるので、司法書士や弁護士に相談して自分に合う方法を提案してもらうのも良いでしょう。

まとめ

生前贈与は誰に対しても行えるので、兄弟姉妹間でも贈与を行えます。

ただし、兄弟姉妹から年間110万円を超える贈与を受けると贈与税がかかる場合があります。

贈与税には控除や特例もあるものの、兄弟姉妹間の贈与には使えないものも多く、贈与税が高額になりやすいのでご注意ください。

また、生前贈与を行うときには、あわせて相続対策や認知症対策も行っておきましょう。

相続対策や認知症対策には複数の方法があるので、相続に詳しい司法書士や弁護士に相談することをおすすめします。

グリーン司法書士法人では、生前贈与や相続対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

兄弟にお金をあげると税金がかかりますか?

兄弟にお金をあげると、年間110万円を超えた分に贈与税がかかります。

兄弟間の贈与には特別な非課税制度はなく、超過分に10〜55%の税率が適用され、申告・納付は受け取った側が翌年2月1日〜3月15日に行います。

生活費や教育費として通常必要な範囲で渡す場合は非課税となることもあります。兄弟に仕送りすると贈与税がかかりますか?

兄弟姉妹は扶養義務の関係にあり、生活費の仕送りであれば贈与税がかかることはありません。