【この記事でわかること】

- 倍率方式・地域とは何か

- 倍率地域の相続税評価額を計算する方法

- 倍率地域の土地を相続したときの注意点

土地の相続税評価額を計算する方法には、①路線価方式と②倍率方式があります。

路線価が設定されていない倍率地域では、倍率方式を用いて相続税評価額を計算しなければなりません。

倍率方式では「固定資産税評価額×評価倍率」によって、相続税評価額を計算します。

本記事では、倍率地域にある土地の相続税評価額を計算する方法や、注意点を解説します。

土地を相続した際の流れについては、下記の記事でも詳しく解説しているので、よろしければ併せてお読みください。

1章 相続税評価額の計算には路線価方式と倍率方式がある

相続税を計算する際、土地の評価額を算出する方法は大きく分けて①路線価方式と②倍率方式の2つがあります。

路線価方式は、主に都市部における土地の評価に使用される方法であり、道路に面した土地の評価基準となる「路線価」を参考にして、土地の評価額を算出する方式です。

路線価は、国税庁が毎年公表するものであり、その道路に面した土地の1㎡当たりの価格が示されています。

一方で、倍率方式は、主に都市部以外の地域などといった路線価が設定されていない地域で使用される方法です。

倍率方式では、その土地の固定資産税評価額に決められた倍率を掛けて相続税評価額を計算します。

倍率は、各市町村ごとに国税庁が公表する「評価倍率表」によって確認可能です。

2章 倍率地域とは

倍率地域とは、路線価が設定されていない地域であり、土地の相続税評価額を計算するにあたり「倍率方式」を適用する地域のことです。

相続税評価額を計算する方法には、①路線価方式と②倍率方式がありますが、すべての土地が路線価方式を選択できるわけではありません。

路線価が設定されていない土地の相続税評価額を計算する場合には、倍率方式を用いる必要があります。

次の章では、倍率地域の相続税評価額を計算する方法を詳しく見ていきましょう。

3章 倍率地域の相続税評価額を計算する方法

倍率地域の土地の相続税評価額は、下記の流れで計算します。

- 評価方式を特定する

- 相続した土地の固定資産税評価額を調べる

- 相続した土地の評価倍率を調べる

- 補正計算を行う

それぞれ詳しく解説していきます。

STEP① 評価方式を特定する

土地の相続税評価額を計算する際には、①路線価方式と②倍率方式のどちらによって計算するかを確認しておく必要があります。

路線価が設定されている土地の場合には、路線価方式によって相続税評価額を計算する必要があります。

一方、路線価が設定されていない土地では、倍率方式によって相続税評価額を計算しなければなりません。

相続した土地に路線価が設定されているかは、下記の方法で確認できます。

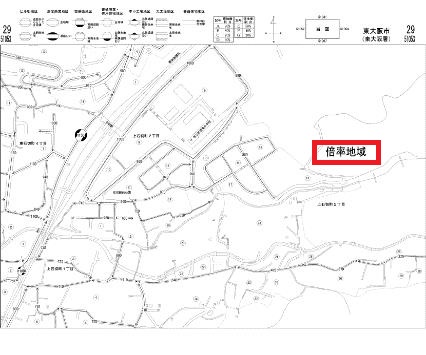

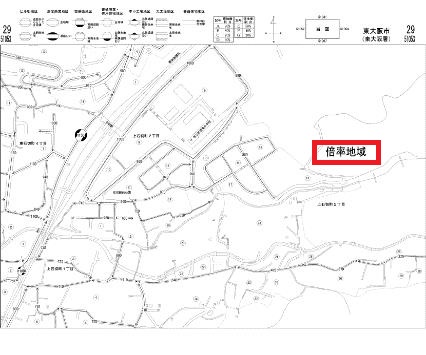

- 国税庁Webサイトの路線価図・評価倍率表にアクセスする

- 財産評価基準書目次で「路線価図」を選択する

- 区町村と町・丁目を選択し、路線価が書かれているか確認する

路線価図を確認した際に、下記のように「倍率地域」と記載されていれば、その土地には路線価は設定されていません。

STEP② 相続した土地の固定資産税評価額を調べる

倍率方式で相続税評価額を計算するためには、相続した土地の「固定資産税評価額」を調べる必要があります。

固定資産税評価額は、土地の所有者宛に毎年届く固定資産税課税明細書に記載されているので、故人の自宅などを整理し探してみましょう。

固定資産税課税明細書が見つからない場合は、自治体窓口で固定資産評価証明書を取得しましょう。

固定資産評価証明書の発行方法は、下記の通りです。

| 発行できる人 |

|

|---|---|

| 発行先 |

|

| 発行費用 | 1物件につき300円程度 |

| 必要書類(相続発生後に取得するケース) |

|

STEP③ 相続不動産の評価倍率を調べる

続いて、相続した土地の「評価倍率」を調べましょう。

評価倍率は、国税庁のWebサイトの「評価倍率表」にて確認でき、具体的な手順は下記の通りです。

- 国税庁のWebサイトの「評価倍率表」にアクセスし、地図上の調べたい地域をクリックする

- 「評価倍率表」の「一般の土地等用」を選択する

- 町名を選択し、評価倍率を確認する

評価倍率を確認できたら「固定資産税評価額×倍率」によって、相続税評価額を計算できます。

STEP④ 補正計算を行う

土地の面積や形状によっては、相続税評価額の補正を行える場合があります。

例えば、相続した土地が広大な場合は「地積規模の大きな宅地の評価」を適用できる場合がありますし、倍率地域にある土地でもセットバックの補正を適用できる場合があります。

適切に補正を適用すれば、相続税評価額を下げられ、相続税の負担を軽減できる可能性もあるでしょう。

しかし、どの補正を適用できるかの判断をしたり、実際にミスなく補正計算をしたりするには、専門的な知識が必要となります。

そのため、倍率地域にある土地を相続した場合は、相続に精通した税理士に相続税申告を依頼すると良いでしょう。

4章 倍率地域の土地を相続したときの注意点

倍率地域の土地を相続した際には、下記などに注意しましょう。

- 土地を相続したときには登記申請が必要である

- 固定資産税評価額は相続開始年の1月1日時点のものを使用する

- 地目は相続開始時点の現況によって決まる

- 地籍は相続開始時点の実際の面積を使用して計算する

それぞれ詳しく解説していきます。

4-1 土地を相続したときには登記申請が必要である

土地を相続したときには、故人から相続人へと名義変更手続きをしなければなりません。

土地の名義変更手続きは、法務局にて登記申請を行う必要があります。

これまで相続登記は義務化されていませんでしたが、2024年4月からは相続登記が義務化され、相続開始から3年以内に申請しないと10万円以下の過料が科せられる恐れもあります。

相続登記の義務化は、過去に相続した土地に対しても適用されるので、まだ相続登記が済んでいない土地をお持ちの場合には、早めに手続きすることをおすすめします。

相続登記は自分で手続きすることもできますが、司法書士に数万円程度で依頼することも可能です。

4-2 固定資産税評価額は相続開始年の1月1日時点のものを使用する

相続税の計算をする際に使用する固定資産税評価額は、相続が発生した年の1月1日時点のものを使用します。

固定資産税評価額は3年に一度評価替えを行うため、対象年度の固定資産税評価額を使用するようご注意ください。

4-3 地目は相続開始時点の現況によって決まる

相続した土地の地目は、相続開始時点の現況によって決まります。

場合によっては、登記上の地目と現況の地目が異なる場合もあるので、ご注意ください。

登記上の地目と現況の地目が異なる場合、現況の地目に合わせて固定資産税評価額を再計算しなければならない場合もあります。

4-4 地積は相続開始時点の実際の面積を使用して計算する

相続税評価額の計算に使用する地積(面積)は、登記上に記載されている面積ではなく、相続開始時点の実際の面積を使用する必要があります。

先祖代々で受け継いでいる土地などは、登記上の面積と実際の面積が異なる場合もあります。

このような土地では、固定資産税評価額および相続税評価額が下記のように変わる可能性もあるでしょう。

【登記上の面積>実際の面積】

固定資産税評価額・相続税評価額は下がる

【登記上の面積<実際の面積】

固定資産税評価額・相続税評価額は上がる

登記上の面積と実際の面積が明らかに異なる場合には、測量を行うこともご検討ください。

まとめ

倍率地域にある土地を相続した場合には、路線価が設定されていないので、倍率方式にて相続税評価額を計算しなければなりません。

倍率方式は「固定資産税評価額×評価倍率」で相続税評価額を計算するため、まずは相続した土地の固定資産税評価額を調べる必要があります。

また、土地を相続した場合には、故人から相続人へと土地の名義を変更する相続登記をしなければなりません。

相続登記は自分で行うこともできますが、司法書士に数万円程度で依頼することも可能です。

グリーン司法書士法人では、相続登記についての相談をお受けしています。

初回相談は無料ですし、グループ会社には不動産会社もありますので、相続した土地の活用や売却についての相談も可能です。