路線価とは、主要な道路に面した1㎡あたりの土地価格です。

路線価には「相続税路線価」と「固定資産税路線価」がありますが、一般的には「路線価=相続税路線価」を指すことが多いです。

相続税や贈与税は、相続や贈与を受けた人が自分で税額を計算しなければなりません。

そのため、遺産に不動産が含まれる場合や不動産の生前贈与を受けた場合は、自分で路線価を確認し不動産の相続税評価額を算出する必要があります。

一方で、固定資産税や都市計画税は自治体が税額を計算してくれるため、固定資産税路線価を調べるケースはあまりありません。

本記事では、路線価とは何か、路線価図の調べ方を詳しく解説します。

不動産の相続手続きは、下記の記事で詳しく解説しているので、ご参考にしてください。

目次

1章 路線価とは

路線価とは、主要な道路に面した1㎡あたりの土地価格です。

路線価には「相続税路線価」と「固定資産税路線価」がありますが、一般的に路線価と言われた場合は相続税路線価を指します。

相続税路線価と固定資産税路線価の違いについて、詳しく見ていきましょう。

1-1 相続税路線価

相続税路線価とは、相続税や贈与税の計算に用いる路線価であり、毎年7月頃に国税庁が発表しています。

なお、相続や贈与が発生したタイミングによっては、その年の相続税路線価が発表されていない場合もありますが、申告時には相続や贈与が発生した年の路線価を用いて計算しなければなりません。

相続や贈与が発生した時期と税金の計算に使用する路線価の関係の具体例は、下記の通りです。

| 相続・贈与が発生した時期 | 申告時に用いる路線価 |

| 2022年11月 | 2022年7月に発表された路線価 |

| 2023年5月 | 2023年7月に発表された路線価 |

相続税路線価の概要は、下記の通りです。

| 算出される税金 |

|

| 評価先 | 国税庁 |

| 評価頻度 | 毎年 |

| 価格時点 | 1月1日 |

| 公表時期 | 毎年7月頃 |

1-2 固定資産税路線価

固定資産税路線価とは、固定資産税や都市計画税、不動産取得税などを計算する際に使用する道路に面した1㎡あたりの土地価格です。

ただし固定資産税や都市計画税は相続税や贈与税と異なり、不動産の所有者が自分で計算する必要はなく、各自治体が計算した上で納税通知書を送付してくれます。

したがって、不動産の所有者や不動産を相続した人が固定資産税路線価を使用する機会はほとんどありません。

本記事でも、「路線価=相続税路線価」として次章以降の解説を行います。

固定資産税路線価の概要は、下記の通りです。

| 算出される税金 |

|

| 評価先 | 市町村(東京23区は東京都) |

| 評価頻度 | 3年に1度 |

| 価格時点 | 基準年の1月1日 |

| 公表時期 | 基準年の4月頃 |

2章 路線価と他の不動産評価額の違い

土地の評価額には路線価の他にも、実勢価格や公示価格などがあり、それぞれの特徴は下記の通りです。

| 土地の評価額 | 概要 | 使用目的の例 |

| 実勢価格 | 過去に取引された価格 | 過去の不動産取引の価格を知りたい 不動産の売却相場を知りたい |

| 公示価格 | 国土交通省が発表する1㎡あたりの標準価格 | 不動産の売却相場を知りたい 公的機関が発表している評価額を知りたい |

| 路線価(相続税評価額) | 相続税や贈与税の計算に使用される評価額 | 相続した土地の相続税を計算したい 生前贈与でもらった土地の贈与税を計算したい |

| 固定資産税評価額 | 固定資産税の計算に使用される評価額 | 毎年支払う固定資産税はいくらくらいなのか知りたい 不動産の売却相場を知りたい |

| 基準地価 | 各都道府県が発表している1㎡あたりの標準価格 | 不動産の売却相場を知りたい 公的機関が発表している評価額を知りたい |

| 不動産鑑定評価額 | 不動産鑑定士が経済価値を鑑定した評価額 | 亡くなった人が所有していた土地を相続人同士で公平に分けたい 不動産の適正価値を知りたい |

例えば、不動産を手放したい人が売却代金の見通しを立てるために使用すべきなのは、実勢価格や公示価格などです。

一方で、相続した不動産の相続税を計算したい人は路線価を使用しますし、不動産の遺産分割で揉めた場合には不動産鑑定評価額を使用して分割方法や割合を決定することがあります。

このように、調べる目的によって使用すべき不動産の評価額は変わります。

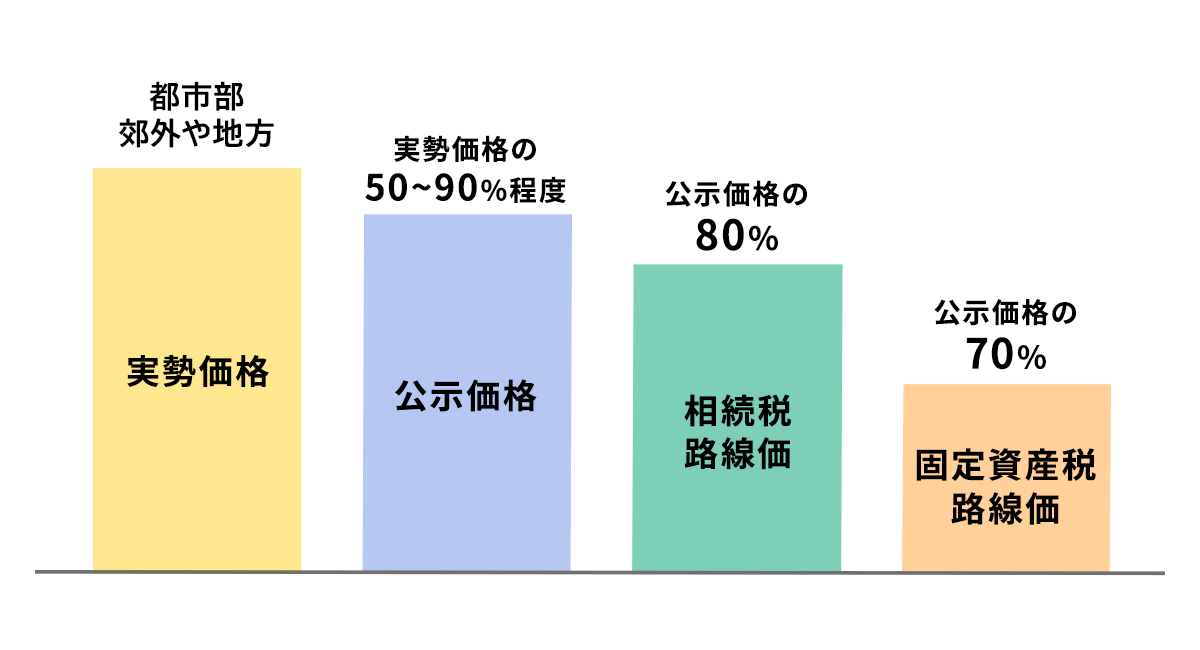

2-1 路線価と他の不動産評価額の関係

上記のように、路線価と他の評価額の関係はある程度決まっており、一般的には相続税路線価は公示価格の8割程度、固定資産税路線価は公示価格の7割ほどに設定されている場合が多いです。

実際の取引価格である実勢価格は、不動産の取引が比較的活発である都市部や郊外は公示価格より高い場合があります。

一方で、需要が低い田舎の土地では、実勢価格が公示価格よりも低くなってしまうことも珍しくありません。

そのため、相続した不動産の売却を検討する際には相続税路線価や公示価格のみで売却代金を予想するのではなく、下記の方法で実勢価格を調べることが大切です。

- 不動産会社に査定依頼をする

- 近隣地域で過去に行われた不動産取引の状況を調べる

3章 路線価図に記載されている内容

路線価は国税庁HPにある「路線価図・評価倍率表」にて確認可能です。

路線価図の見本は、下記の通りです。

上図のように、路線価図では主要な道路に数字とアルファベットが記載されています。

また、道路によっては数字とアルファベットに記号がついている場合もあります。

数字やアルファベット、記号の意味をそれぞれ確認していきましょう。

3-1 数字は路線価を表している

路線価図において道路に書かれた数字は「道路に面している標準的な形状の宅地1㎡あたりの価額」を示しています。

数字は千円単位で書かれているため、上記の赤い部分の路線価は1㎡27万円です。

例えば、土地面積が200㎡の場合の相続税評価額は「27万円×200㎡=5,400万円」と計算できます。

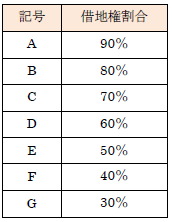

3-2 アルファベットは借地権の割合を表している

路線価の横に書かれているアルファベットは、借地権割合を示します。

地主から土地を借りて地代を支払っている人が亡くなった場合や逆に他人に土地を貸している人が亡くなった場合に、借地権割合を用いて土地の相続税評価額を算出します。

借地権割合は30~90%の範囲で設定されており、アルファベットと借地権割合の対照表は下記の通りです。

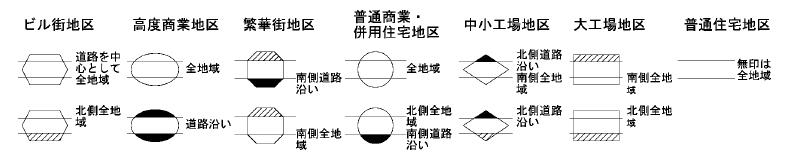

3-3 記号は地区区分を表している

路線価図の数字やアルファベット部分には、上図のように記号が記載されている場合があります。

路線価を囲む図形は、その道路に面する土地の地区区分や地区区分・借地権割合が適用される範囲を示しています。

本記事で紹介した具体例のように、記号が記載されていない土地は「普通住宅地区」として相続税評価額を計算可能です。

普通住宅地区の土地を相続した場合や標準的な形状の土地を相続した場合、路線価図をもとに相続税評価額を計算することはそれほど難しくありません。

しかし、いびつな形の土地や面積が大きい土地などの相続税評価額の計算は複雑になるので注意が必要です。

相続した土地の正確な相続税評価額を計算し、相続税の払い過ぎや申告漏れを防ぎたいのであれば、相続に詳しい税理士に依頼するのが確実です。

4章 相続した土地の路線価を調べる方法

土地を相続したときには、相続税の申告や遺産分割協議をする際に土地の相続税評価額を計算しなければなりません。

相続税評価額の計算に用いる路線価は、国税庁HPの「路線価図・評価倍率表」で確認可能であり、流れは下記の通りです。

- 「路線価図・評価倍率表」にアクセスする

- 地図やリストから路線価を調べたい都道府県を選択する

- 路線価図を選択する

- 表示された市区町村リストから路線価を調べたい市区町村を選択する

- 路線価図を確認し調べたい場所の路線価を確認する

上記のように、相続した土地の路線価を確認する際には土地の所在地を把握している必要があります。

故人が所有していた不動産が実家のみの場合などは路線価図の確認に手間取りません。

一方で、複数の不動産を持っていた場合や相続人が故人が所有していた不動産について把握していない場合は相続した不動産の特定から始める必要があります。

相続した不動産に関する情報を集めるのが難しい場合や故人が複数の不動産を所有していて漏れなく手続きを行いたい場合は、相続に詳しい司法書士に調査から相続手続きまで依頼してしまうのが良いでしょう。

5章 路線価を用いて相続した土地の評価額を計算する方法

路線価さえわかれば、相続した土地の相続税評価額を算出可能です。

土地の相続税評価額は「路線価×面積」で計算できますが、相続した土地が複数の道路に面している場合、補正が必要であり相続税評価額の計算が複雑になります。

土地の1面のみが道路に面しているケースと2面が道路に面しているケースの相続税評価額を計算方法を詳しく見ていきましょう。

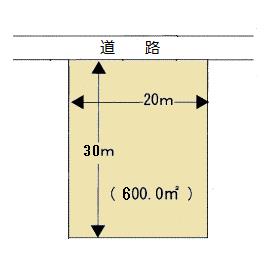

5-1 土地の1面のみが道路に面しているケース

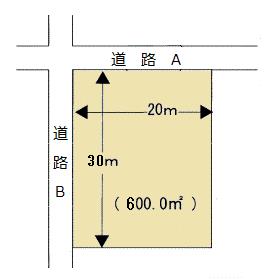

【条件】

- 路線価図には前面道路に100と記載されている

- 路線価図を囲む図形はなかった

上記のように、相続した土地の1面のみが道路に面しているケースでは「路線価×面積」で、相続税評価額を計算可能です。

上記の例では、「100,000円×600㎡=6,000万円」と計算できます。

ただし、普通住宅地区で道路からの奥行が30mある場合は奥行価格補正率が0.98となるため、正確な相続税評価額は「6,000万円×0.98=5,880万円」となります。

5-2 土地の2面が道路に面している(角地)ケース

【条件】

- 道路Aの路線価は100

- 道路Bの路線価は80

- 路線価図を囲む図形はなかった

- 側方路線影響加算率は0.03とする

相続した土地が角地であり2面が道路に接している場合は、土地の利便性が増すため「側方路線影響加算率」を使用して相続税評価額を補正しなければなりません。

速報路線影響加算率によって相続税評価額を計算する流れは、下記の通りです。

- 補正後の路線価が高い方の道路を「正面路線」、もう一方の道路を「側方路線」とする

- 正面路線価と側方路線価をもとに、1㎡あたりの相続税評価額を算出する

- 1㎡あたりの価格に面積をかけて相続税評価額を算出する

上記の計算方法や設定した条件をもとに、上記の具体例の相続税評価額は下記のように計算できます。

- 道路Aの路線価:100,000円×0.98(奥行価格補正率)=98,000円

- 道路Bの路線価:80,000円×1=80,000円

- よって、道路Aを正面路線、道路Bを側方路線とする

- 1㎡あたりの価格=98,000円+80,000円×0.03(側方路線影響加算率)=100,400円

- 100,400円×600㎡=6,024万円

このように、角地にある土地の相続税評価額の計算方法は側方路線影響加算率などの補正が必要であり、複雑です。

ミスなく相続税評価額を計算したいのであれば、相続に詳しい税理士に依頼するのが良いでしょう。

6章 土地を相続したときの注意点

路線価はすべての土地に設定されているわけではなく、設定されていない土地に関しては倍率方式にて相続税評価額を計算しなければなりません。

他にも、土地を相続したときには下記の3点に注意しなければなりません。

- 路線価が設定されていない土地は倍率方式で評価額を計算する

- 複雑な形状・立地の土地の評価額は税理士に計算を依頼する

- 不動産を相続したときには名義変更手続き(相続登記)が必要

それぞれ詳しく見ていきましょう。

6-1 路線価が設定されていない土地は倍率方式で評価額を計算する

路線価が設定されているのは主に市街地であり、相続した土地に路線価が設定されていないときには倍率方式で相続税評価額を計算します。

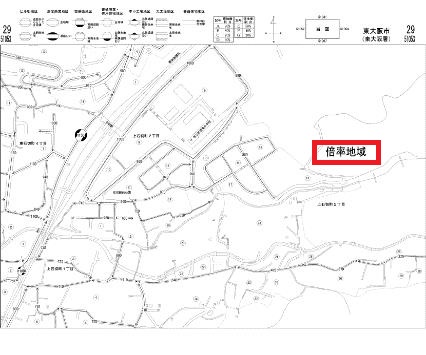

相続した土地に路線価が設定されていない場合は、下図のように路線価図に「倍率地域」と記載されています。

倍率方式では、固定資産税評価額に所定の評価倍率をかけて相続税評価額を計算します。

具体的な流れは、下記の通りです。

- 相続した土地の固定資産税評価額を調べる

- 国税庁HPの「路線価図・評価倍率表」から相続した土地の評価倍率を調べる

- 「固定資産税評価額×評価倍率」で相続税評価額を計算する

相続した土地の固定資産税評価額は、毎年届く固定資産税の納税通知書(課税明細書)を確認する、市町村役場(東京23区は都税事務所)の担当窓口を確認するなどの方法があります。

6-2 複雑な形状・立地の土地の評価額は税理士に計算を依頼する

本記事の4章や5章で解説した方法を用いれば、相続した土地の路線価を調べることや路線価を用いて相続税評価額を計算することが可能です。

しかし、相続人が自分で相続税評価額を計算できるのは標準的な地形の土地のみであり、複雑な形状や立地にある土地の評価額の計算は相続に詳しい税理士に任せるのが得策です。

というのも、いびつな形の土地は使い勝手が悪い分、土地の評価額を下げられる「不整形地の評価」を用いるなど複雑な形状や立地の土地は特別な方法で評価額を計算する必要があるからです。

土地の面積や立地によっては評価額も高くなり税負担が重くなるため、税理士への依頼費用を払ってでも相続税評価額の計算をプロに任せた方がお得になる可能性もあります。

6-3 不動産を相続したときには名義変更手続き(相続登記)が必要

不動産を相続したときには、相続税評価額の計算や相続税申告だけでなく、故人から相続人への不動産の名義変更手続きも必要です。

不動産の名義変更手続きは法務局にて相続登記の申請をする必要があります。

相続登記は必要書類の種類が多く、収集や作成をするのに非常に手間や時間がかかります。

平日日中は仕事をしていて役所で資料の収集ができない人やミスなくスムーズに手続きを終えたい人は、相続に詳しい司法書士に登記申請を依頼しましょう。

相続を専門とする司法書士であれば、相続人や相続財産の調査から名義変更手続きまでワンストップで対応可能です。

これまで相続登記は義務化されておらず、相続人の意思によって行うとされていました。

しかし、2024年4月からは相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される恐れがあります。

なお、相続登記の義務化は過去に発生した相続においても適用されます。

そのため、まだ相続登記がおすみでない土地をお持ちの人は早めに手続きをすませましょう。

相続登記は自分でも行えますが、司法書士に依頼すれば数万円程度で代行可能です。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

まとめ

相続税や贈与税は自治体が税額を計算するのではなく、遺産を相続した人や生前贈与を受けた人が税額の計算や申告手続きをしなければなりません。

したがって、不動産の相続や贈与があったときには不動産の相続税評価額を計算する必要があります。

土地の相続税評価額は「路線価」をもとに計算します。

路線価とは主要な道路に面した1㎡あたりの土地価格であり、「路線価×面積」で相続した土地の相続税評価額を計算可能です。

ただし、土地の形状や立地によっては相続税評価額の計算が複雑になりますし、相続手続きは相続税の申告だけでなく不動産の名義変更手続きなどもしなければなりません。

そのため、相続是評価額の計算や手続きを進めるのが難しい場合やミスなく完了したい場合は、相続に詳しい専門家に依頼するのが良いでしょう。

グリーン司法書士法人では、相続登記に関する相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。