高齢者が認知症になり、判断能力を失ってしまうと、預金の引き出しや定期預金の解約などができなくなります。

口座名義人が認知症になったことを銀行が知ると、口座を凍結してしまうからです。

口座が凍結されていない場合には、子供が親のキャッシュカードをATMで使用して預金の引き出しを行えるかもしれません。

しかし、ATMで連続して高額の引き出しをすると、金融機関の担当者に声を掛けられる恐れもありますし、怪しいと判断されると警察を呼ばれる可能性もあります。

長期的に正しい方法で高齢になった親の預金管理をするのであれば、成年後見制度や家族信託の活用も検討するのがおすすめです。

本記事では高齢者の預金管理を子供が行う方法を紹介していきます。

目次

1章 高齢者の預金管理は子供が勝手に行えない

親が高齢になり認知症になってしまうと、預金の引き出しや定期預金の解約などの手続きや契約行為ができなくなります。

認知症になってしまい、判断能力を失ったとされてしまうからです。

少額の金額を引き出す場合であれば、子供が親のキャッシュカードを使ってATMで取引を行えるかもしれません。

一方で窓口での本人確認が必要になるほどの大きな金額を引き出すのであれば、本人が銀行に行く必要があります。

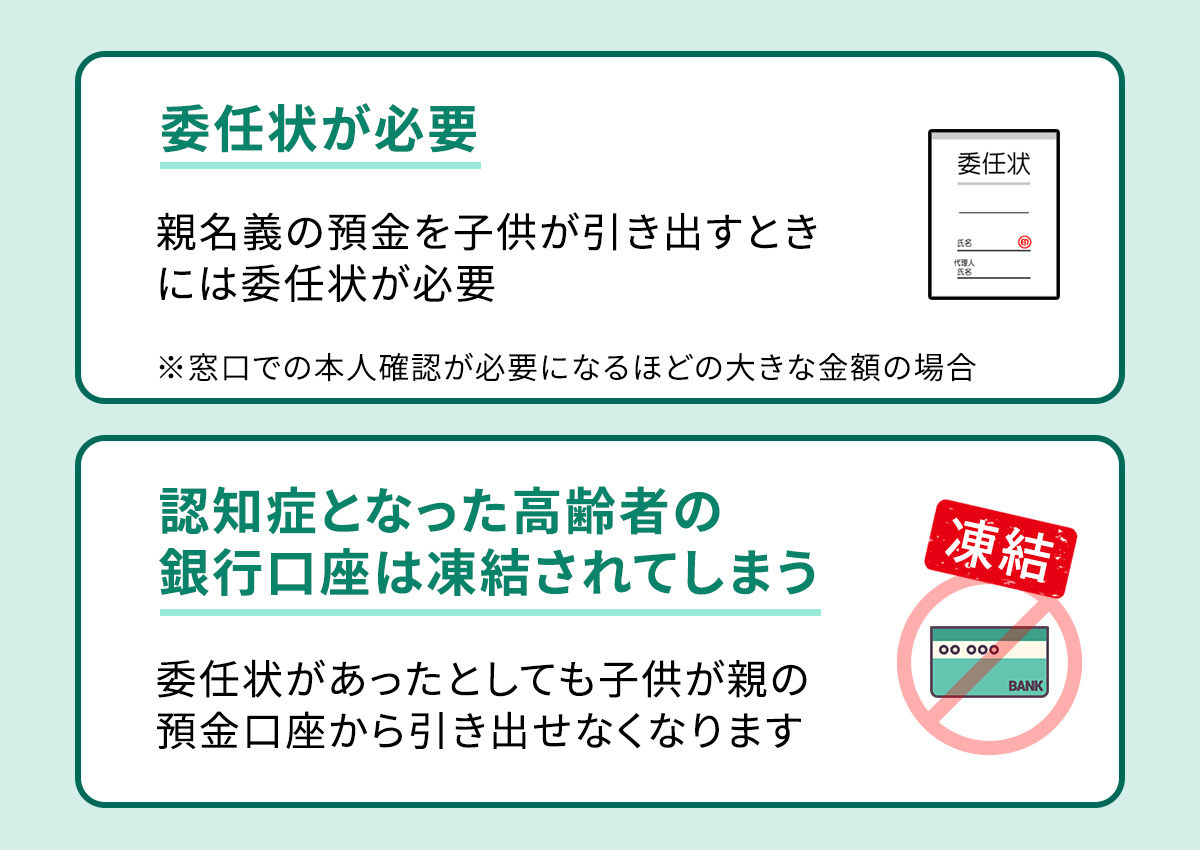

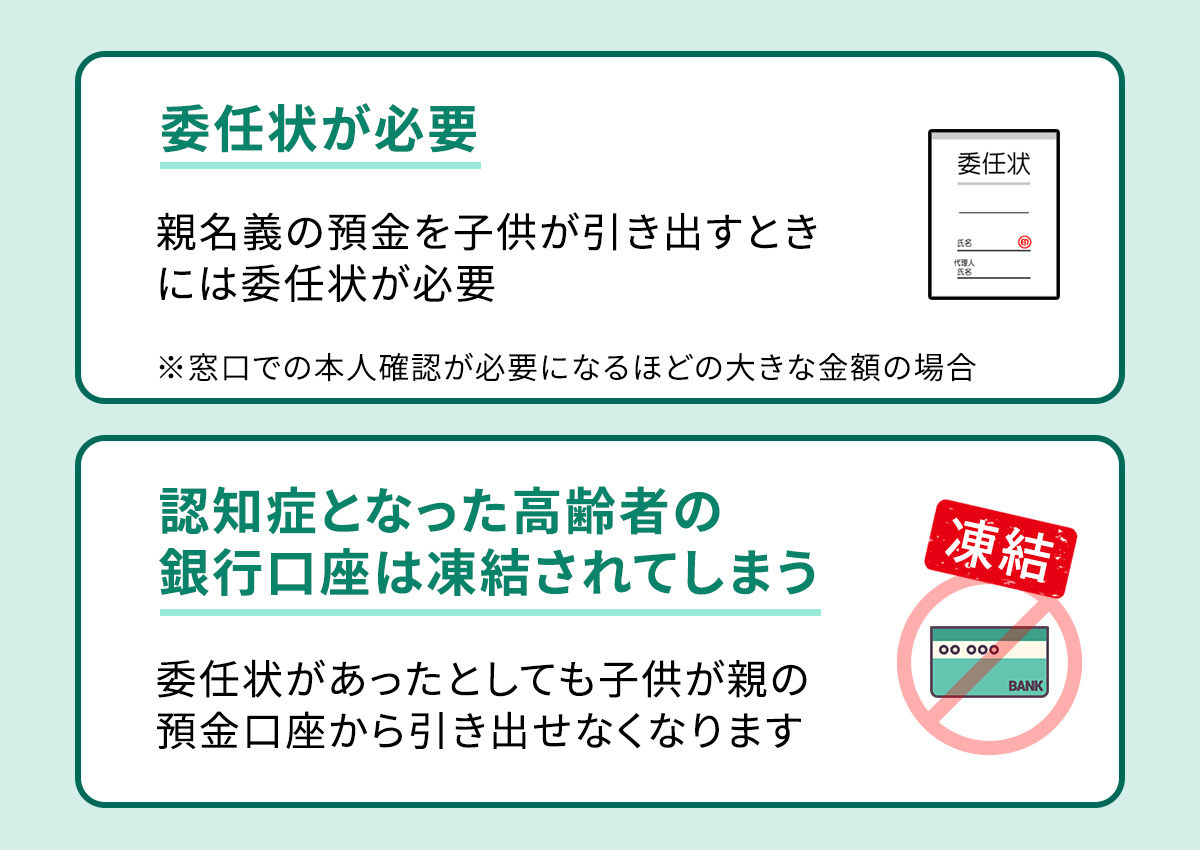

1-1 子供が親名義の預金を引き出す際には委任状が必要

子供であっても親の預金管理を勝手に行うことはできず、親名義の預金を子供が引き出すときには委任状が必要です。

委任状は引き出しの際に必要であり、口座名義人の年齢や状況、引き出す金額によっては委任状の内容や預金を引き出しに来た人の本人確認を詳しく行われる場合もあります。

1-2 認知症となった高齢者の銀行口座は凍結されてしまう

さらに、認知症となった高齢者の銀行口座は凍結されてしまうので、委任状があったとしても子供が親の預金口座から引き出せなくなります。

認知症の症状が進行すると、判断能力を失ったとみなされるからです。

口座名義人の認知症により、銀行口座が凍結されると預金の引き出しや定期預金の解約などができなくなります。

一方で、年金の振り込みや公共料金の引き落としなどは、銀行口座の凍結後も行われます。

そのため、ケースによっては認知症になった親の年金を引き出せず、生活費や介護費用の確保に困ってしまうケースもあるかもしれません。

高齢となった親の生活費や介護費用を確保するためにも、元気なうちから預金管理方法について親子で相談しておくのがおすすめです。

次の章では、高齢者の親の預金管理を行う方法を紹介していきます。

2章 高齢者の預金管理をする方法

さきほど解説したように、親が高齢になったとしても預金管理は本人が行うのが原則であり、子供が勝手に管理することはできません。

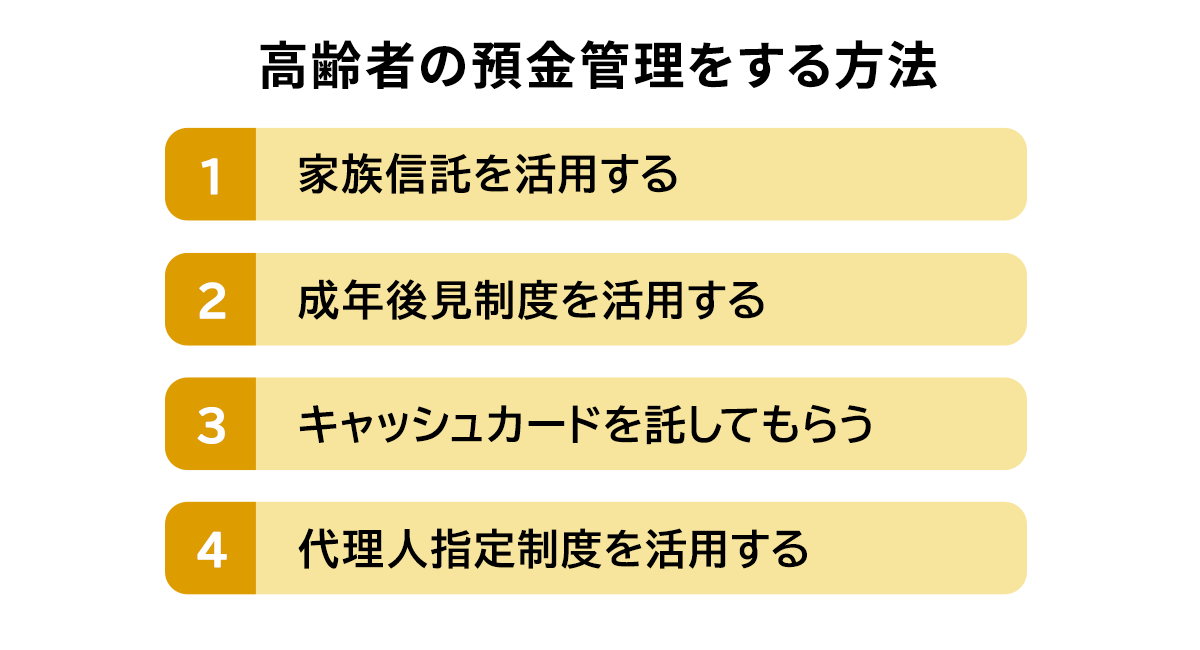

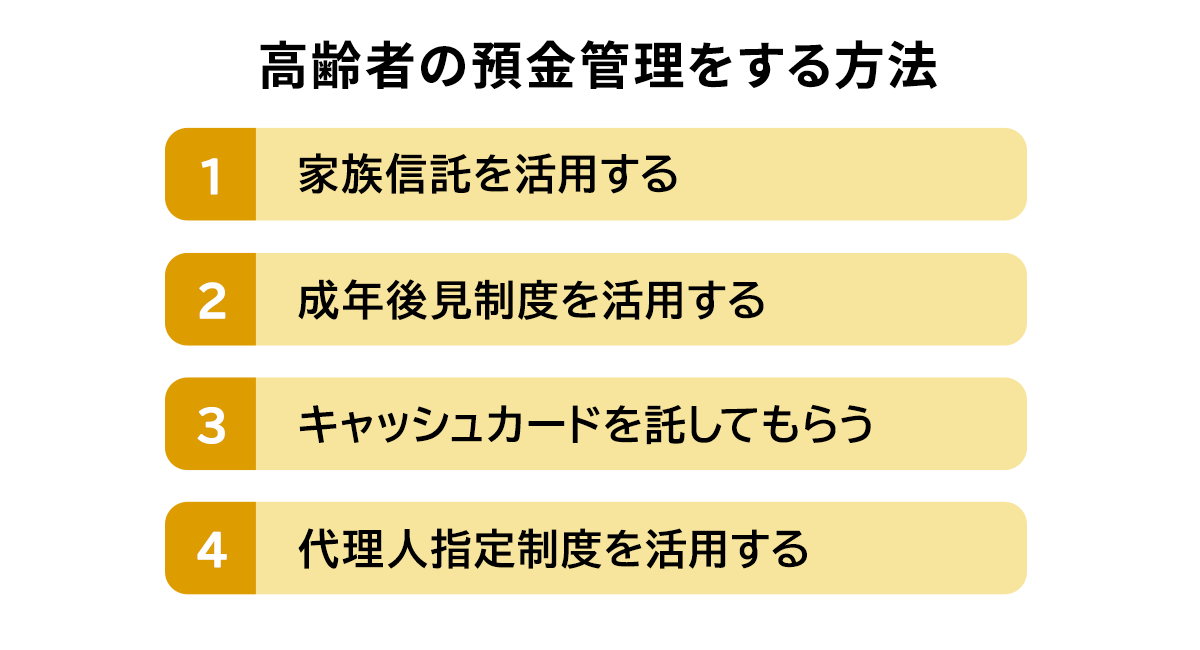

ただし、認知症になってしまうときや病気やケガで入院してしまうときに困らなくてすむように、以下の4つの方法で預金管理を行えます。

- 家族信託を活用する

→家族に自分の財産の管理や運用、処分を任せる家族信託であれば、認知症発症後も預貯金を引き出せます。 - 成年後見制度を活用する

→認知症などで判断能力を失った人の財産を成年後見人がかわりに管理可能です。 - キャッシュカードを託してもらう

→親名義のキャッシュカードや口座の暗証番号を託してもらえば、ATMで預金の引き出しは可能です。 - 代理人指定制度を活用する

→親が元気なうちに指定しておいた代理人がかわりに引き出しや定期預金の解約を行える制度があります。

それぞれ詳しく解説していきます。

2-1 家族信託を活用する

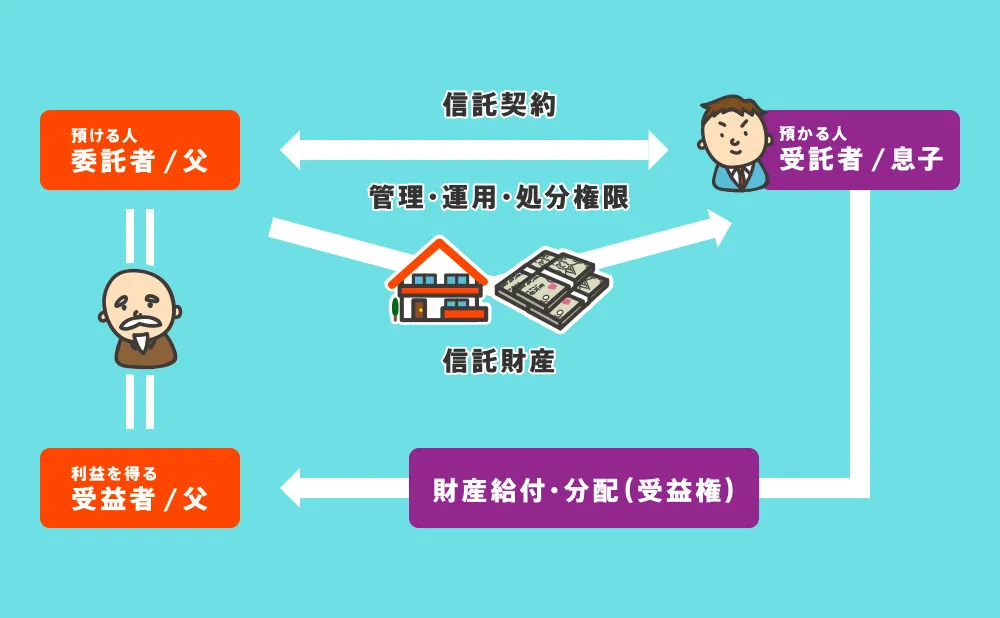

家族信託とは、自分が所有する財産を受託者として指定した家族に管理や運用、処分を任せる制度です。

家族信託のイメージは、下図の通りです。

家族信託は家族間で契約を結ぶので受託者に対する報酬が必要なく、契約内容によっては財産管理の自由度が高いのが魅力です。

家族信託のメリット、デメリットを詳しく紹介していきます。

2-1-1 家族信託のメリット

家族信託は成年後見制度と比較して、契約内容の自由度が高く財産の管理も柔軟に対応しやすい特徴があります。

家族信託のメリットは、主に以下の通りです。

- 成年後見制度よりも柔軟に財産の管理運用や処分ができる

- 二次相続対策もできる

- 家族間で契約を結ぶので受託者への報酬は原則不要

家族信託では契約内容によっては、財産の積極的な運用や処分も可能です。

そのため、高齢になった親が住んでいた自宅のリフォームや売却、他人への貸出も行いやすいです。

2-1-2 家族信託制度のデメリット

家族信託は家族間で信託内容を自由に決定できるので、大きなデメリットはありません。

家族信託のデメリットを強いてあげるのであれば、以下の通りです。

- 家族信託の専門家が少ない

- 信託した不動産は委託者の所得と損益通算ができない

- 受託者を誰にするかで家族間でトラブルになる場合がある

- 認知症の症状が進行してからでは家族信託を行えない

また、家族信託はあくまで財産の信託を目的とした制度です。

そのため、成年後見制度と異なり施設入所や入院の契約を本人のかわりに行う身上監護を行うことはできません。

とはいうものの、ほとんどの介護施設や病院では、本人のかわりに子供が対応することを認めているので問題になるケースは少ないです。

2-1-3 家族信託を利用する流れ

家族信託を行う際には、信託契約を結び契約書を公正証書で作成する必要があります。

また、信託財産の中に不動産がある場合には、不動産の所有者名義の変更登記が必要です。

具体的には、以下の手順で行います。

- 家族信託を行う目的を決める

- 信託契約の内容を決める

- 信託契約の内容を書面にする

- 信託契約書を公正証書にする

- 不動産の名義変更を行う

登記手続きの概要や必要書類は、以下の通りです。

| 申請する人 |

|

| 申請先 | 不動産の所在地を管轄する法務局 |

| 申請費用 |

|

| 必要書類 |

|

信託契約書の作成や登記申請は自分で行うこともできますが、必要書類も多く手間がかかります。

認知症の症状は一気に進むこともあるので、早めに家族信託を結んでしまいたいのであれば、司法書士等への専門家への相談もご検討ください。

2-2 成年後見制度を活用する

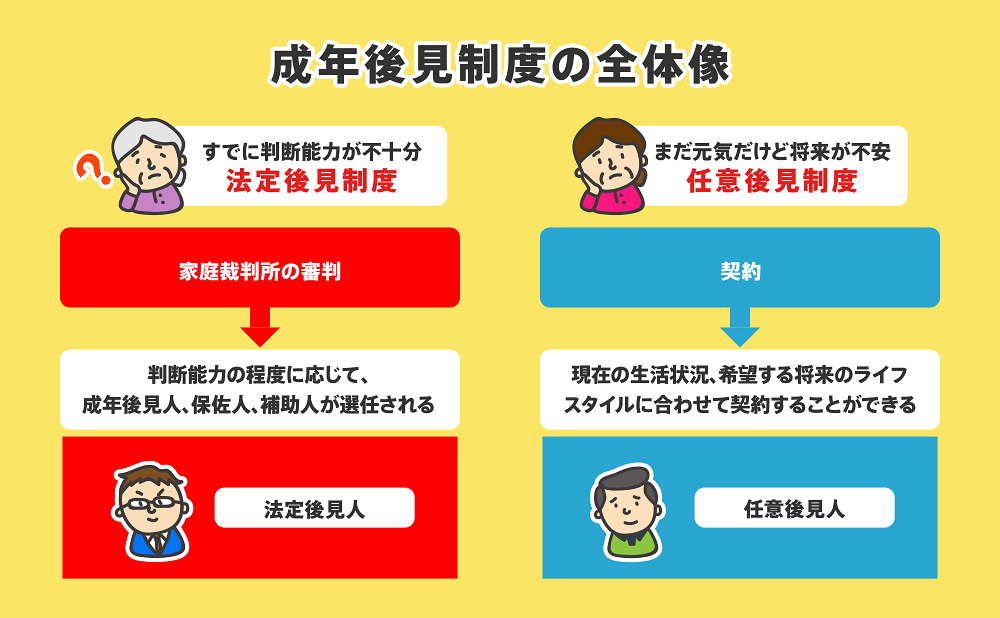

成年後見制度とは、認知症などで判断能力を失った方が生活を送る上で不利益を被らなくてすむように、後見人が手続きや契約行為をかわりに行える制度です。成年後見人になれば、法的に預金口座だけでなく全ての財産管理が可能になります。

上記のように成年後見制度には、2種類あります。

ただし、すでに認知症の症状が進行している場合には、法定後見制度のみ利用可能です。

一方で、まだ元気で判断能力がある場合には認知後見制度を利用できます。

2-2-1 成年後見制度のメリット

成年後見制度を利用すれば、高齢者の親の預金管理を後見人がかわりに行えるようになります。

成年後見制度のメリットは、主に以下の通りです。

- 認知症になった高齢者の預金を引き出せるようになる

- 認知症になった高齢者の定期預金を解約できる

- その他、認知症になった高齢者のかわりに契約行為や手続きができる

- 法定後見制度であれば認知症になった後も利用できる

高齢となった親の認知症症状がすでに進行している場合には、後述する家族信託は利用できず、成年後見制度を活用するしかありません。

2-2-2 成年後見制度のデメリット

成年後見制度はメリットばかりでなくデメリットもあります。

そのため、認知症の進行具合によっては成年後見制度以外の預金管理方法も検討しておくと良いでしょう。

成年後見制度のデメリットは、主に以下の通りです。

- 後見人が自由に財産を管理運用や処分できるわけではない

- 法定後見人は家庭裁判所が選任するので希望の人物が後見人になるとは限らない

- 任意後見制度の場合は制度開始時に任意後見監督人を選ぶ必要がある

- 専門家が後見人に就いた場合には報酬が発生する

2-2-3 成年後見制度を利用する流れ

成年後見制度を利用する流れは、法定後見制度と任意後見制度によって異なります。

法定後見制度を利用する場合には、家庭裁判所への申立て手続きが必要です。

申立て手続きの概要と必要書類は、以下の通りです。

| 申立てする人 |

|

| 申立て先 | 本人の住所地を管轄する家庭裁判所 |

| 申立てにかかる費用 |

|

| 必要書類 |

|

なお、任意後見制度を利用する場合には家庭裁判所への申立ては不要です。

制度を利用する人と後見人の間で公正証書による契約書を作成し、登記手続きを行えば制度を利用できます。

2-3 キャッシュカードを託してもらう

正しい方法ではなくリスクはありますが、親名義のキャッシュカードや口座の暗証番号を託してもらえば、ATMで預金の引き出しは行えます。

口座名義人が認知症になってしまうとその時点で銀行口座が凍結されてしまうので、高齢になった親の生活費や介護費用を確保するために、この方法に頼らざるを得ない方もいるでしょう。

しかし、親名義のキャッシュカードを使用して預金の引き出しを行う際には、以下の点に注意が必要です。

- 1回で引き出せる最大金額は50万円まで

- 定期預金の解約は本人でないと行えない

- 親の意思により行ったと証明するために、毎回指示書と受領書を作成しておく

ただし、ATMで引き出しているときに銀行員に声を掛けられる場合もありますし、怪しいと判断され警察を呼ばれる可能性もゼロではありません。

子供が勝手に親の預金を引き出していると、親が亡くなった後相続トラブルに発展する恐れもあります。

また、指紋認証タイプのATMも増えており、今後は親のキャッシュカードで子供が引き出しを行うことが物理的にできなくなる可能性もあるでしょう。

法的に正しい方法で高齢者の預金管理を行いたいのであれば、この後で紹介する成年後見制度や家族信託を活用するのがおすすめです。

2-4 代理人指定制度を活用する

金融機関によっては代理人指定制度を設けている場合もあります。

代理人指定制度とは親が元気なうちに代理人を指定しておけば、親が認知症になり預金を引き出せなくなったときに代理人がかわりに引き出しや定期預金の解約を行える制度です。

代理人指定制度は、この後で紹介する成年後見制度や家族信託と異なり法的な制度ではなく、金融機関ごとに独自で設定している制度です。

そのため、制度を設けていない金融機関もありますし、金融機関によっては代理人が行える行為に制限を設けている場合もあります。

まとめ

親が高齢になったとしても、本人が預金管理を行うのが原則です。

子供が親の口座から預金を勝手に引き出すことや定期預金を解約することは、認められていません。

子供が親のかわりに預金の引き出しを行うときには委任状が必要ですし、親が認知症になって判断能力を失った場合には親名義の銀行口座が凍結されてしまう恐れもあります。

親が認知症やケガ、病気になったときの生活費や介護費用の捻出に困らないようにするためにも、元気なうちから高齢になった親の預金管理方法を親子で相談しておくのがおすすめです。

ATMであれば、子供が親のキャッシュカードを使用して預金の引き出しを行えますが、リスクがありますし、できない場合もあるのでご注意ください。

親の認知症の症状が進行しても預金管理を行う必要があるのであれば、成年後見制度や家族信託など法的に正しい方法で預金管理を行っていくのが良いでしょう。

グリーン司法書士法人では、成年後見制度や家族信託に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能なので、まずはお気軽にお問い合わせください。

よくあるご質問

認知症になった親の預金管理はどうしたら良いの?

高齢者が認知症になり、判断能力を失うと、銀行により口座が凍結されてしまうので、預金の引き出しや定期預金の解約などはできなくなります。

口座凍結されていない場合には、預金を引き出せるかもしれませんが、連続して、高額の引き出しをすると、怪しまれる可能性があります。

なので、認知症になってしまったときに困らないように、以下の4つの方法を検討してみましょう。

①キャッシュカードを託してもらう

②代理人指定制度を活用する

③成年後見制度を活用する

④家族信託を活用する

詳しくは下記リンク先をご参考にしてください。

▶高齢者の預金管理をする方法について亡くなった親の預金はどうなるの?

口座名義人が亡くなり相続が発生すると、銀行口座が凍結され、預金の引き出しや口座引き落としなどの取引が一切できなくなってしまいます。

預金の相続手続きをする必要があり、預金は相続財産となるので、相続人の共有財産となります。

遺言がない場合は、相続人全員で遺産分割協議を行いましょう。

預金の相続手続きは、銀行ごとに異なるので、まずは銀行に問い合わせるところから始めましょう。

相続よりも時間と手間がかかるケースが多いので、司法書士や行政書士に代行してもらうことも検討してみましょう!

▶銀行口座の相続手続きの流れ定期預金を家族が解約することはできますか?

定期預金の解約は原則として口座名義人本人の手続きが必要です。

ただし、本人が病気やけがで来店できない場合には、委任状や本人・代理人の確認書類を揃えれば代理人が解約手続きを行えることもあります。親の定期預金をおろすことはできますか?

親名義の定期預金を解約するには、原則として親本人の意思による手続きが必要です。

本人が病気やけがなどで窓口に行けない場合は、金融機関所定の委任状や本人・代理人双方の本人確認書類を用意することで、代理人として解約できるか確認しましょう。