相続税を納税するまでに遺産分割協議や預貯金の名義変更手続きが完了していれば、遺産から相続税を支払えます。

相続税の納税期限は相続開始から10ヶ月以内であり、納税期限までに遺産分割協議や預貯金の名義変更手続きを行うのは大変です。

相続税がかかりそうだと予想される場合には、あらかじめ生命保険などで納税資金を用意しておくのも良いでしょう。

本記事では、相続税を遺産から払うことができるのか、納税資金を用意する方法を解説します。

相続税の計算方法や申告時の注意点は、下記のページでも詳しく解説していますので、ご参考にしてください。

目次

1章 相続税は各相続人が払う

相続税は、故人の遺産を受け継いだ相続人全員がそれぞれの相続税額を納める必要があります。

故人の遺産から相続税を支払いたい場合は、相続税の申告・納税期限までに遺産分割協議や預貯金の名義変更手続きを完了させましょう。

相続税の納税に関する取り扱いは、下記の通りです。

- 相続税の納税までに遺産分割が完了していれば遺産から払える

- 相続税には連帯納付義務がある

- 相続税の立替えは可能だが注意が必要

それぞれ詳しく解説していきます。

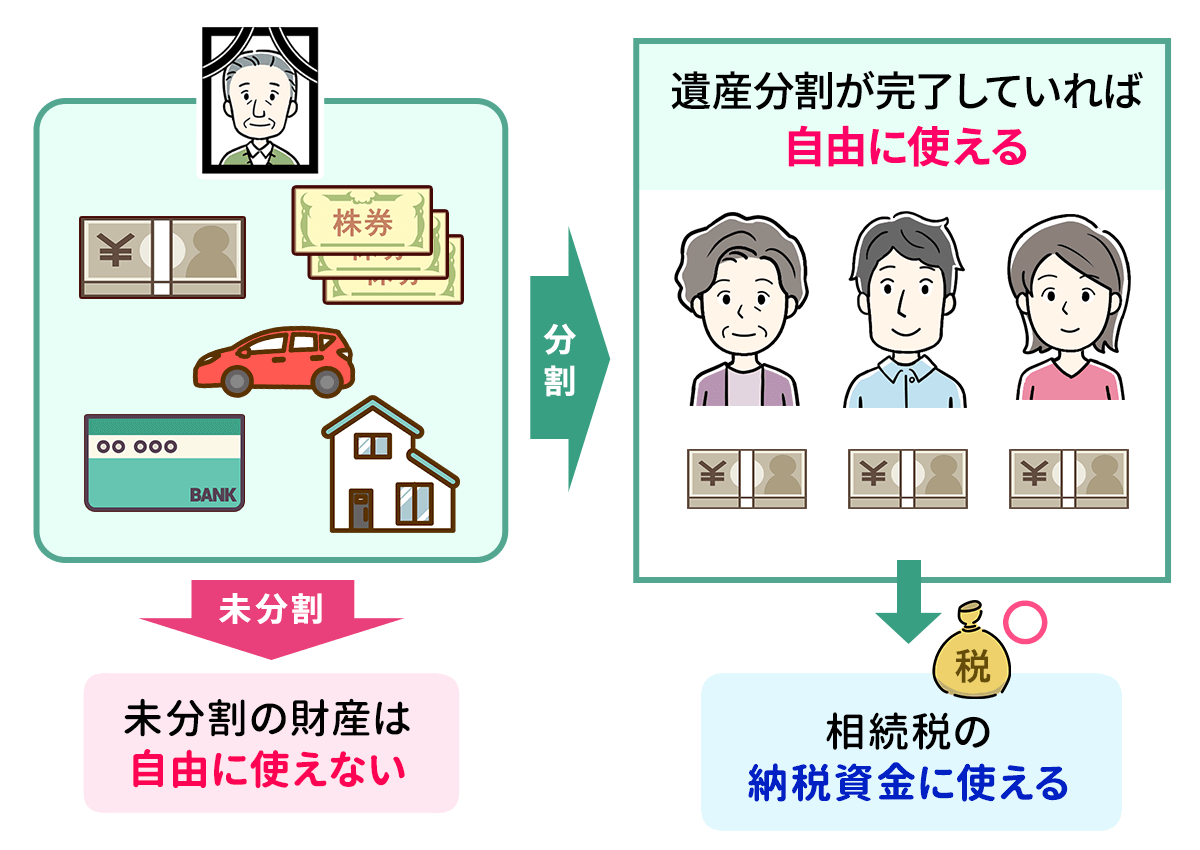

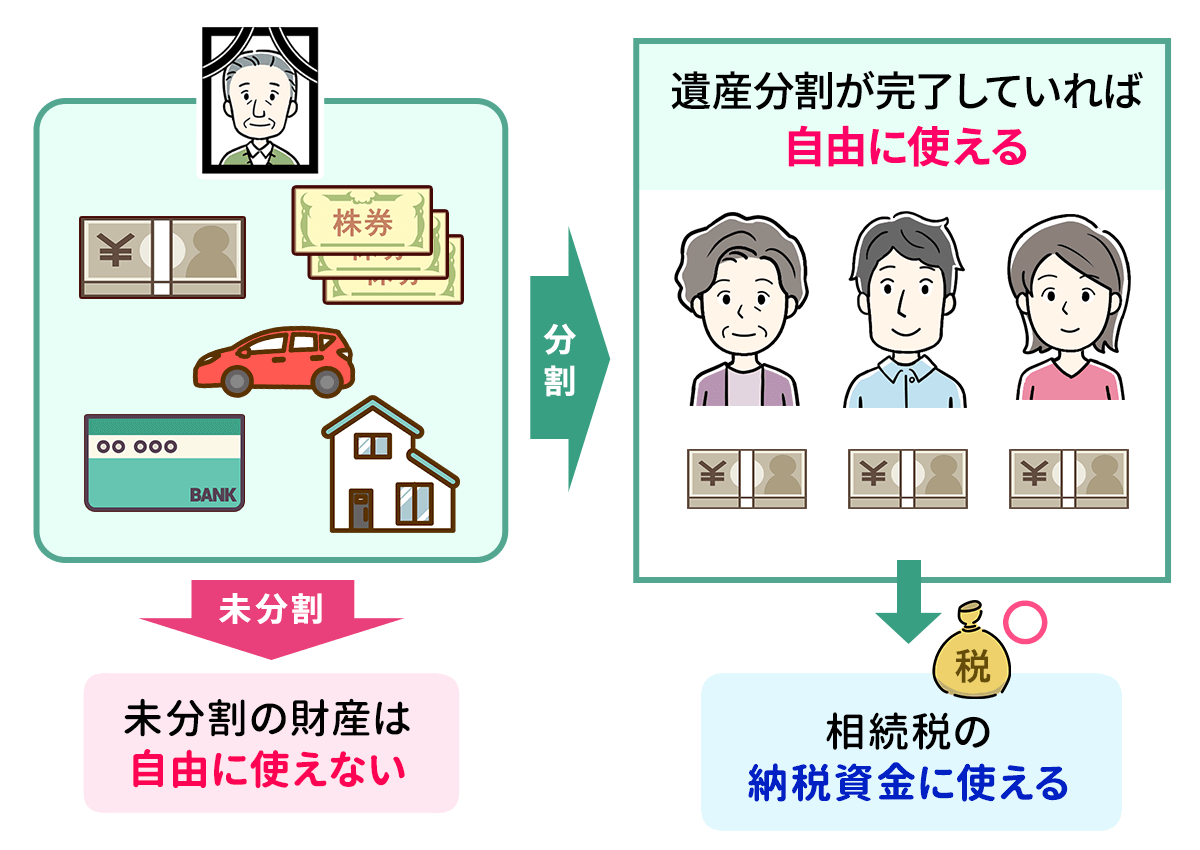

1-1 相続税の納税までに遺産分割が完了していれば遺産から払える

相続税は財産を受け継いだ相続人全員がそれぞれの納税分を払わなければなりません。

故人の遺産から相続税を払うこともできますが、その場合は相続税の納税期限までに遺産分割協議や預貯金の名義変更手続きが完了している必要があります。

故人が遺言書を用意していなかった場合、預貯金の相続手続きを行うまでには下記の調査や話し合いを行わなければなりません。

相続税の申告、納税期限は「相続開始から10ヶ月以内」と決められており、上記の調査や話し合いを自分たちで10ヶ月以内で終えようとすると難しいケースもあるでしょう。

相続開始から10ヶ月以内にすべての財産に関する遺産分割協議や相続手続きを終えられない場合は、下記の方法で預貯金のみ遺産分割してしまうこともご検討ください。

- 遺産のうち預貯金部分だけ遺産分割協議、名義変更手続きをすませてしまう

- 預貯金は遺産分割の割合、残りの遺産は法定相続分で相続税申告および納税をする

- 残りの遺産の分割方法も決定したら、相続税の修正申告を行う

ただし、上記の方法により遺産から相続税を払おうとした場合、相続人全員で預貯金の遺産分割方法を決定、合意しなければなりません。

相続人間で預貯金の遺産分割方法に揉めた場合、上記の方法は行えなくなってしまうのでご注意ください。

自分の預貯金から相続税の納税資金を用意するのが難しく、遺産から相続税を払いたい場合は相続手続きを効率よく行うために司法書士や弁護士に相続手続きを依頼することもご検討ください。

1-2 相続税には連帯納付義務がある

相続税は各相続人が納める税金ですが、相続人全員に連帯納付義務が課せられています。

そのため、相続人の一人が相続税を払わなかった場合、他の相続人に未納通知が届きます。

未納通知を放置すると、他の相続人に対しても相続税の納付通知書が届き最終的には督促状が届いてしまいます。

「自分の分の相続税は払っている」という言い訳は、税務署に認めてもらえないのでご注意ください。

1-3 相続税の立替えは可能だが注意が必要

遺産によっては相続税が高額になってしまい、支払い能力のある相続人がまとめて払う、立替ておくケースもあります。

しかし、相続税の立替えを放置すると「みなし贈与」に該当し、立替てもらった相続人に対して贈与税がかかる恐れがあるのでご注意ください。

なお、相続税を立替えた金額が110万円以内の場合は、贈与税が発生することはありません。

2章 相続税の納税資金を用意する方法

故人の遺産の額によっては相続税額が数百万円程度かかる場合もあるため、金額によっては相続人の預貯金から相続税を支払えないケースもあるでしょう。

相続税の納税資金は下記の3つの方法でも用意できます。

- 預貯金の仮払い制度を利用する

- 生命保険を活用する

- 相続税の申告期限までに遺産分割を完了させる

それぞれ詳しく解説していきます。

2-1 預貯金の仮払い制度を利用する

銀行が口座名義人の死亡を確認すると銀行口座を凍結してしまいますが、仮払い制度を利用すれば一定額まで預貯金を引き出せます。

仮払い制度を利用すれば、遺産分割協議書の提出や相続人全員の合意は必要ありません。

ただし、仮払い制度では預貯金をすべて引き出すことはできず、引き出せるのは「相続開始時の口座貯金額×1/3×相続人の法定相続分」までです。

なお、各銀行の仮払い上限は150万円までのため、上記の計算式で150万円を超えてしまった場合には150万円までしか引き出せません。

預貯金の仮払い制度を利用すれば故人の遺産から相続税を払えます。

しかし、相続税が高額なケースや相続財産のほとんどが土地であり預貯金の残高が少ないケースでは納税資金を用意できない可能性もあるでしょう。

2-2 生命保険を活用する

故人を被保険者とした生命保険に加入しておけば、生命保険金を相続税の納税資金に充てられます。

生命保険金は相続財産ではなく受取人の財産として扱われるので、遺産分割の対象にならないからです。

また、保険会社が被保険者の死亡を確認できた段階で保険金は振り込まれるので、遺産分割協議や相続手続きが完了していなくてもまとまった現金を用意できます。

2-3 相続税の申告期限までに遺産分割を完了させる

本記事の1章でも解説しましたが、相続税の申告、納税期限までに遺産分割協議や預貯金の名義変更手続きを完了させられれば、遺産から相続税を支払えます。

ただし預貯金の名義変更手続きを終えるには、相続税の納税期限までに下記のいずれかをしなければなりません。

- 故人が生前のうちに遺言書を用意しておく

- 相続人全員で相続人調査や相続財産調査、遺産分割協議を完了させる

生前のうちに遺言書を作成しておくと、遺産分割協議をせずに預貯金の名義変更手続きを行えます。

遺された家族や親族の負担を軽減したいのであれば、遺言書を作成しておくと良いでしょう。

また、相続人調査では故人が生まれてから死亡するまでの連続した戸籍謄本の収集をしなければならず、慣れていない人にとっては非常に時間と手間がかかります。

自分たちで行うのが難しい場合や遺産から相続税を払いたい場合は、相続に詳しい司法書士や弁護士に依頼することもご検討ください。

3章 相続税が支払えないときの対処法

遺産のほとんどが不動産を占めるケースなどでは、遺産から相続税を支払おうとしても難しい場合があります。

相続税は現金一括納付が原則ですが、分割払いや現金以外での支払いも認められています。

相続税の延納や物納を詳しく解説していきます。

3-1 延納を利用する

相続税を一括納付するのが難しい場合は、最大20年間で分割払いする「延納」を利用できます。

ただし、延納をすると0.2~1.3%程度の利子税がかかる点にご注意ください。

また、延納はすべてのケースで認められるわけではなく、下記の要件を満たさなければなりません。

- 相続税額が10万円を超えていること

- 金銭で納付することが難しい事情があり、納付が難しい金額の範囲内であること

- 延納税と利子税の額に相当する担保を提供すること

- 相続税の申請期限以内に、延納申請書と担保提供関係書類を税務署に提出すること

「預貯金は十分にあるものの相続税の支払いに充てたくないから延納したい」などのケースでは、延納を認めてもらえないのでご注意ください。

なお、担保に関しては延納税額が100万円以下で延納期間が3年以内の場合は不要です。

3-2 物納を利用する

相続税を延納しても支払うことが難しい場合は、不動産などの「物」で納める物納も認められています。

物納で納めることができる財産は相続した財産に限られ、相続人がもともと所有している財産を物納することはできません。

また、物納できる財産も下記のように優先順位が決められています。

- 第1順位:不動産、船舶、国際証券、地方債証券、上場株式等

- 第2順位:非上場株式等

- 第3順位:動産

上記のように、現金化しやすい財産から物納していくことと決められています。

また、物納時には納める財産を時価ではなく相続税評価額で計算しなければなりません。

そのため、相続した不動産を物納するよりも自分で売却して現金で納税する方が良い可能性も高いです。

物納を検討するときや相続税の納税資金を用意できないときは、一度相続に詳しい税理士や最寄りの税務署に相談してみることをおすすめします。

まとめ

相続税は各相続人がそれぞれ納める必要がありますが、相続税の納税までに預貯金の相続手続きが完了していれば、相続税を遺産から支払えます。

ただし、相続税の納税期限までに預貯金の相続手続きを終えるためには、相続人調査や相続財産調査、遺産分割協議が必要な場合もあります。

また、相続人同士で遺産分割方法や相続分について揉めてしまうと、預貯金の相続手続きを進められなくなってしまうのでご注意ください。

スムーズに相続手続きを完了させ納税資金を用意したい場合は、相続に詳しい司法書士や弁護士に相続鉄づきを依頼するのも良いでしょう。

また、故人が生前のうちに遺言書を用意しておけば、相続発生後に相続人が遺産分割協議を行う必要もなくなります。

グリーン司法書士法人では相続手続きに関する相談をお受けしています。

初回相談は無料ですし、オンライン相談も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

相続税は相続財産から払える?

相続税は財産を受け継いだ相続人全員がそれぞれの納税分を払わなければなりません。

故人の遺産から相続税を払うこともできますが、その場合は相続税の納税期限までに遺産分割協議や預貯金の名義変更手続きが完了している必要があります。遺産が1,000万円の場合に相続税はかかりますか?

遺産が1,000万円であれば相続税はかかりません。

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されているからです。

しかし、遺産が極端に少ない場合には、相続財産調査に漏れが発生している可能性があるのでご注意ください。