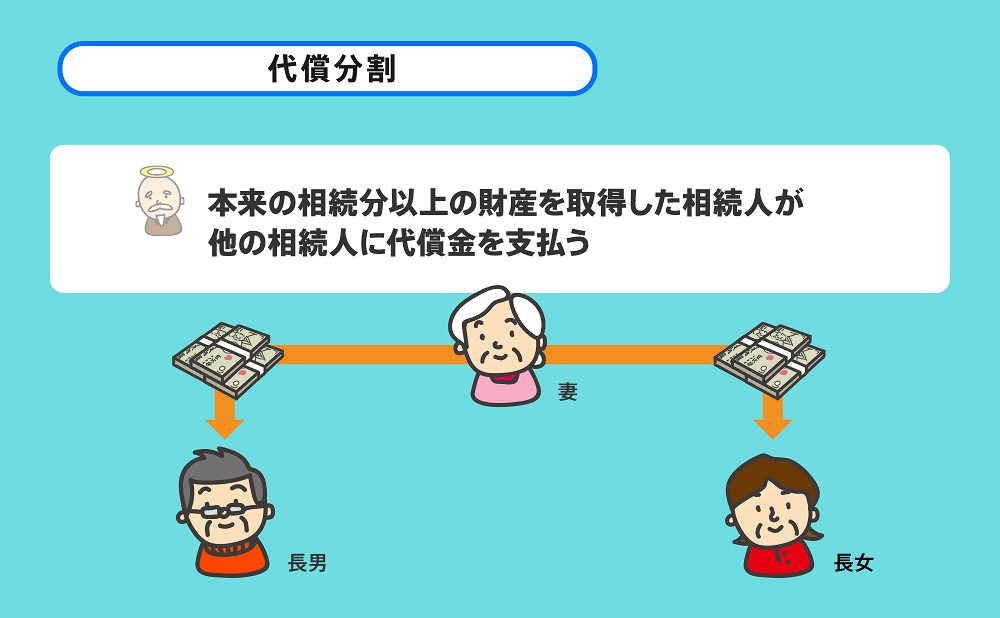

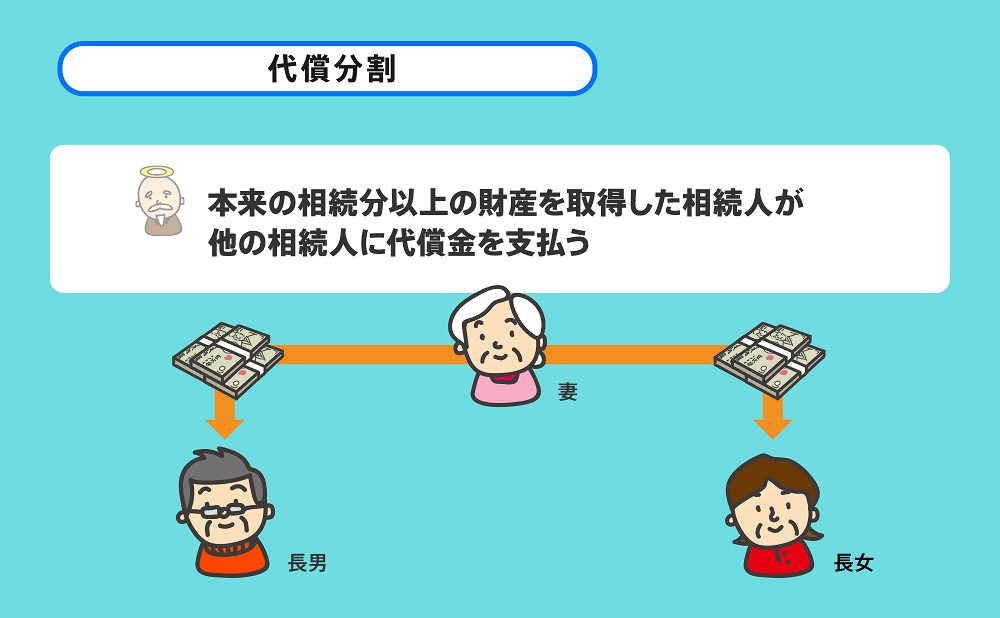

代償分割とは、本来の相続分以上の財産を取得した相続人が他の相続人に対し代償金を支払う遺産分割方法です。

代償分割を行えば、土地や非上場株式など分割しにくい財産を公平に相続できます。

代償分割の際に支払う代償金は、相続人同士の話し合いで自由に設定可能です。

代償金を決める際の基準には評価額を基準に決めることも多いですが、不動産の評価額は複数の種類があるため、どの評価額を用いて代償金を決定するか相続人の間で揉める可能性があります。

また金額決定時には、代償金が多すぎると贈与税がかかる恐れがあるなどの点にも注意をしなければなりません。

本記事では、代償分割の際に代償金を決める方法や決めるときに用いる評価額を解説します。

1章 代償分割とは

代償分割とは遺産分割方法のひとつであり、財産を多く受け継いだ人が他の相続人に現金などで補償をする方法です。

代償分割は土地や非上場株式など分割しにくい財産が多くても共有名義にしなくてすむのがメリットです。

一方で財産を多く受け継ぐ相続人は他の相続人に対して、代償金を用意しなければなりません。

また代償金の決め方は複数あるため、相続人同士でどの評価額を用いるか揉めてしまう場合があります。

次の章では、代償分割における代償金の決め方を解説します。

2章 代償分割における代償金の決め方

代償分割の際に、代償金をいくらにするか、どんな資産で支払うかは相続人同士の話し合いで自由に決定可能です。

代償金の決め方や決定後の手続きについて詳しく見ていきましょう。

2-1 相続人同士で自由に決定できる

代償分割を行う際の代償金の金額は決め方が法律で決められているわけではありません。

そのため相続人同士の話し合いにより、自由に決定可能です。

例えば、下記のケースを見てみましょう。

- 相続財産:3,000万円の自宅不動産のみ

- 相続人:長男および次男

上記のケースでは、自宅不動産を受け継いだ長男が次男に対し、法定相続分の1,500万円を支払っても良いですし双方が合意していれば500万円しか払わなくても問題ありません。

代償金を決める際には不動産などの評価額をもとにするのが一般的ですが、評価額には複数ありそれぞれ金額が異なるので相続人同士で代償金の金額に揉めてしまう場合もあります。

なお代償金は現金だけでなく、相続人が所有している不動産などで支払うことも認められています。

ただし代償金を不動産で支払うと、支払った側には譲渡所得税ががかかり、受け取る側は不動産取得税や登録免許税がかかる場合があるのでご注意ください。

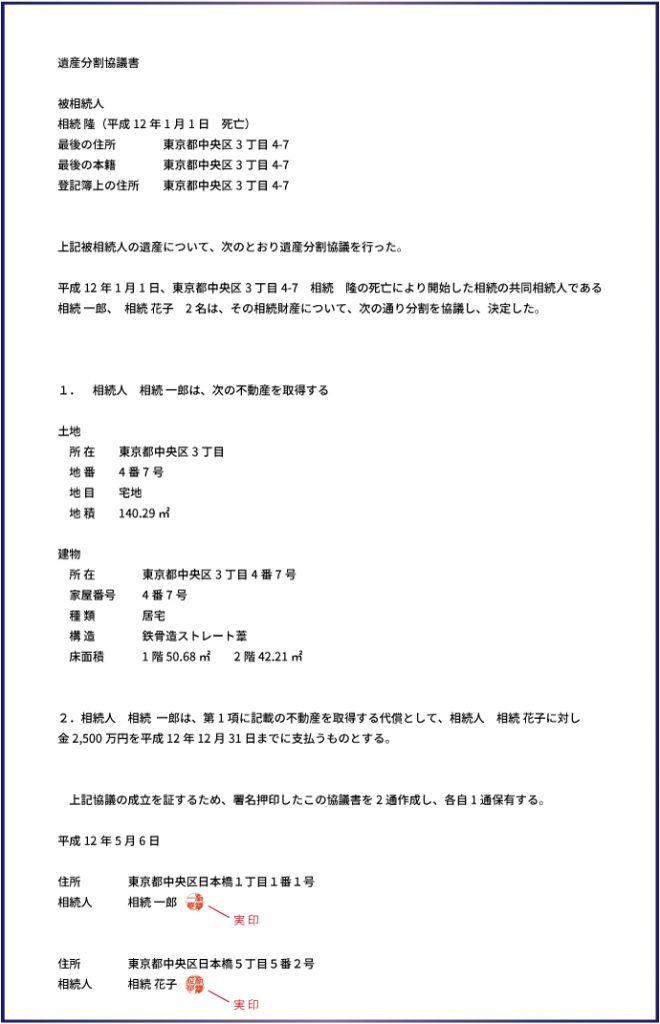

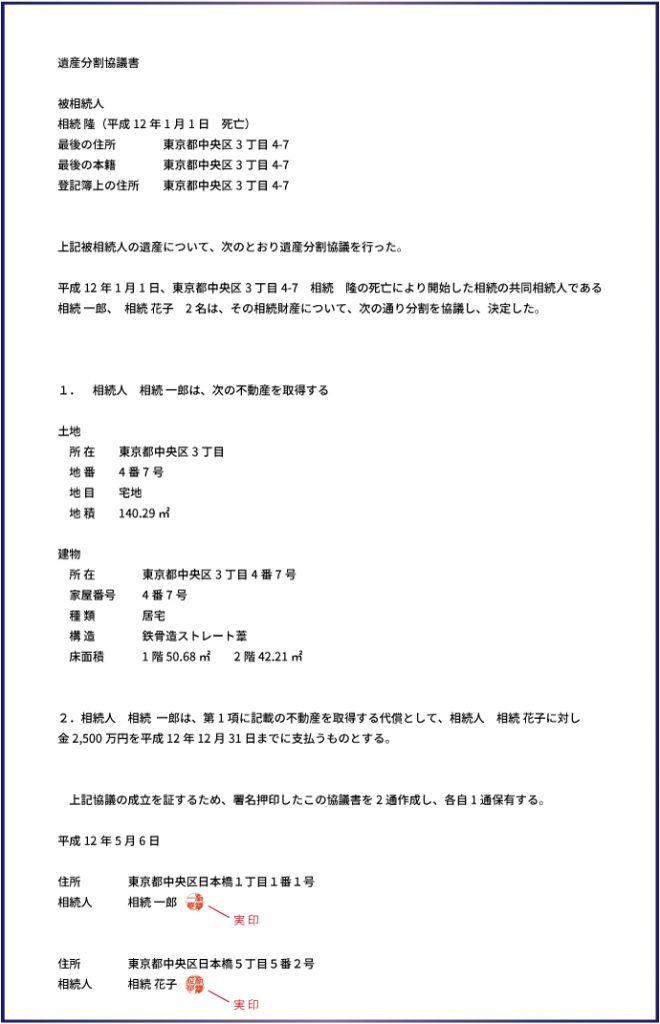

2-2 相続人全員で同意し遺産分割協議書に記載しておく

代償分割を行うことや代償金が決まった際には、遺産分割協議書に決定した内容についても記載しておきましょう。

代償分割や代償金の金額について記載しておかないと、税務署が代償金を贈与と判断し、代償金に対して贈与税がかかってしまう恐れがあるからです。

代償分割を行うときの遺産分割協議書の記載例は、下記の通りです。

なお、遺産分割協議書の雛形や記載例は下記の記事にて詳しく解説しているので、あわせてご参考にしてください。

3章 代償金を決めるときに用いる評価額

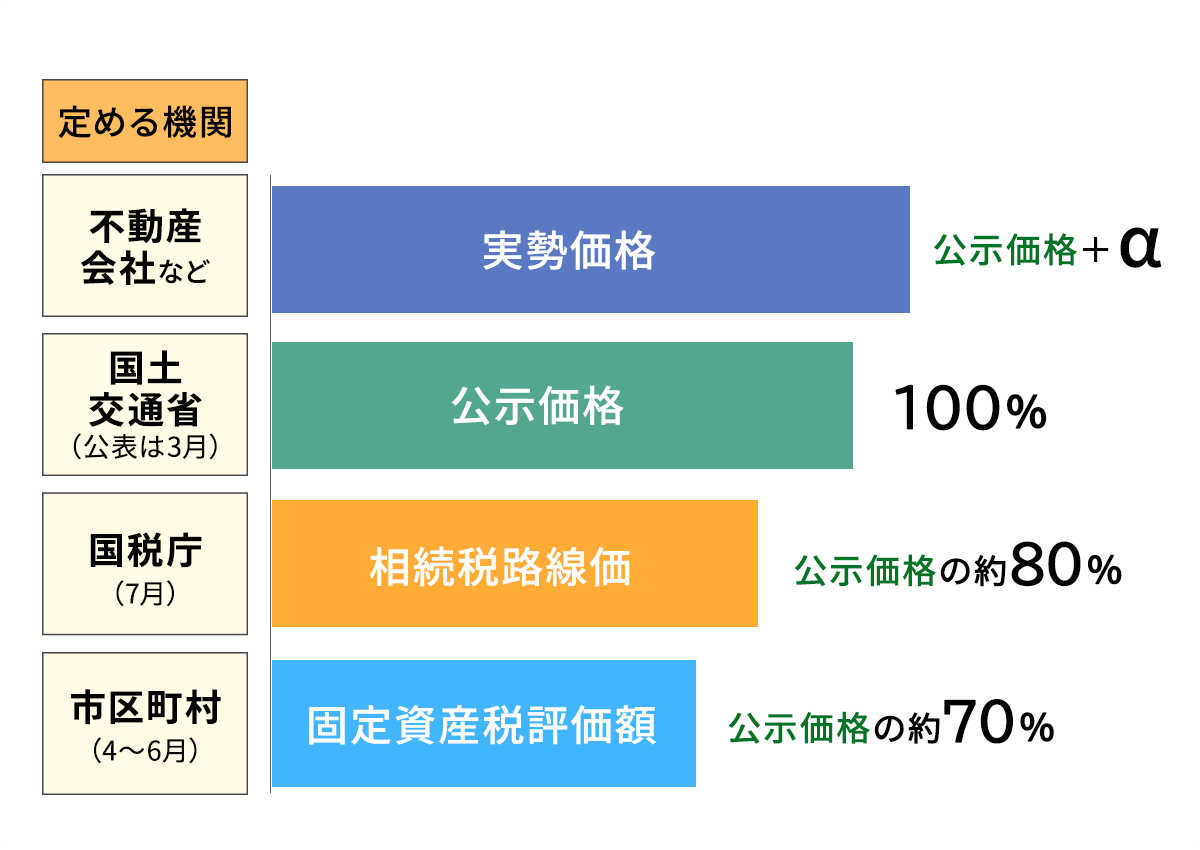

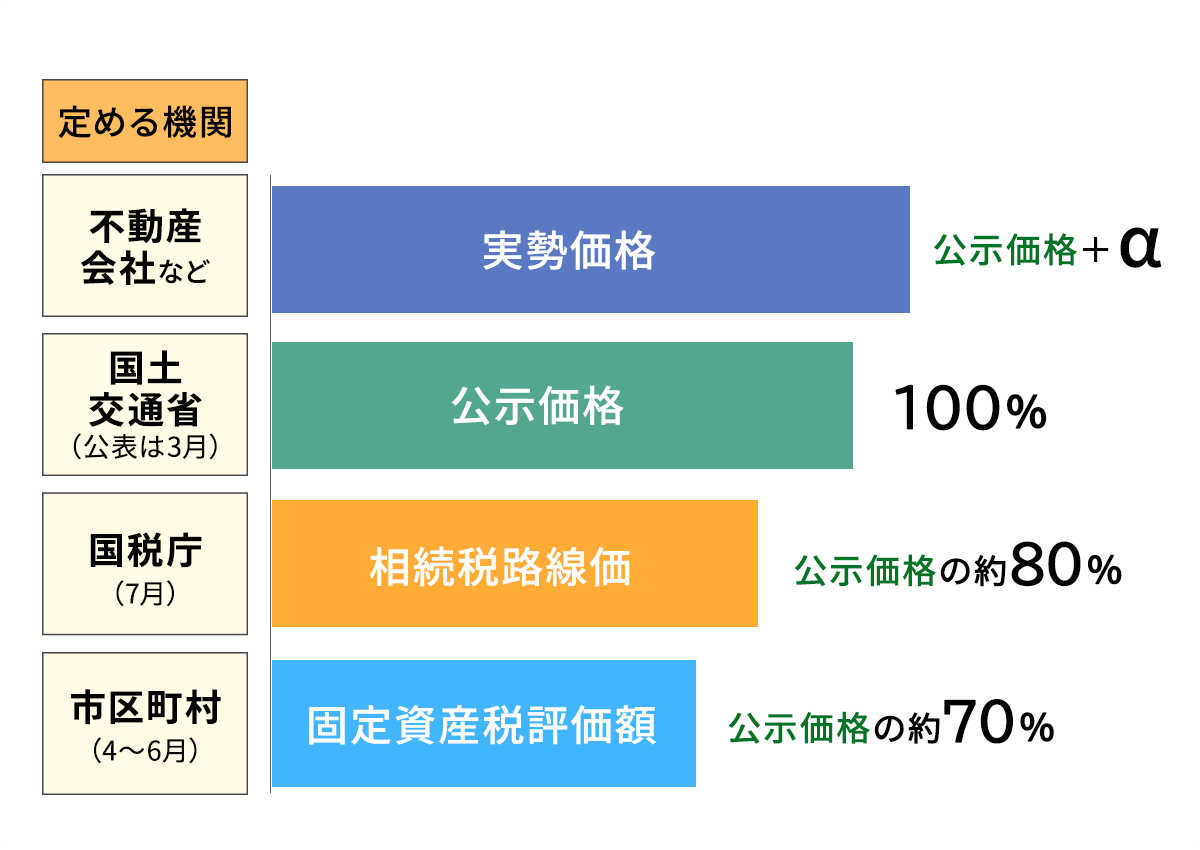

不動産などの代償金を決める際には実勢価格や相続税評価額が用いられます。

しかし不動産の評価額には複数あり、それぞれ価格が異なるので、どの評価額を用いるかは相続人同士で話し合い決定しなければなりません。

代償金を決めるときに用いられる評価額は、主に下記の4つです。

- 時価(実勢価格)

- 公示地価

- 相続税評価額

- 固定資産税評価額

それぞれ詳しく解説していきます。

3-1 時価(実勢価格)

代償分割の際に代償金を決める方法としては、時価(実勢価格)が一般的に用いられます。

相続した不動産の時価は国土交通省が提供している土地総合情報システムにて下記の流れで確認可能です。

- 土地総合情報システムにアクセスする

- 「不動産取引価格情報検索」を選択する

- 地域や時期など検索条件を絞り込む

- 相続した不動産に近い内容の取引価格を探す

ただし、上記の方法はあくまでも過去に行われた地域や面積が似ている不動産の取引情報を検索する方法であり、正確な時価を計算することはできません。

また相続した土地が田舎にある場合は、過去の取引事例も少なく時価に関する情報が集まらない可能性もあるでしょう。

相続した不動産の時価をできるだけ正確に知りたいのであれば、複数の不動産会社に査定依頼を出すこともご検討ください。

近隣地域の不動産売買に詳しい業者や担当者であれば、信頼できる査定結果を出してくれる可能性が高いです。

3-2 公示地価

公示地価とは、国土交通省が発表しているその年の1月1日時点の全国の標準値の土地価格です。

発表された公示地価は土地取引や相続税評価、固定資産税評価の目安になります。

公示地価は毎年発表されることやその他の評価額の基準になる価格であり信頼性が高いものの、代償金の金額決定時に参考にする際には下記の点に注意しなければなりません。

- 全国すべての土地に公示地価が設定されているわけではない

- 毎年3月下旬に発表されるため、直近の価格変動も考慮して代償金を決定する

なお、公示地価は国道交通省の「土地総合情報システム」にて確認可能です。

3-3 相続税評価額

相続税評価額とは相続税や贈与税の計算に用いる評価額であり、公示地価の80%程度の価格となることが多いです。

相続税評価額は路線価方式もしくは倍率方式で決定され、いずれも国税庁の「路線価図・評価倍率表」にて確認できます。

相続税評価額は取引価格の中間値になることも多いため、代償金決定時には参考にされることが多い評価額です。

しかし相続税評価額のうち路線価方式については毎年7月頃に公表されるので、代償金を決める際には直近の価格変動も考慮して金額を決める必要があります。

3-4 固定資産税評価額

固定資産税評価額とは固定資産税の計算をする際に用いる評価額であり、公示地価の70%程度の価格となることが多いです。

なお建物の場合は相続税を計算する際に相続税評価額ではなく、固定資産税評価額をもとに相続税を計算します。

そのため、建物の代償金を決める際には固定資産税評価額を基準にして計算しても良いでしょう。

ただし、固定資産税評価額の見直しは3年に1度行われるので、直近の価格変動や不動産取引の実態を代償金に反映できないデメリットがあります。

4章 代償分割を行うときの注意点

代償分割の際には相続人同士の話し合いで代償金を自由に設定できますが、代償金が高すぎると贈与税がかかる恐れがあるのでご注意ください。

他にも、代償分割時には下記の点に注意しなければなりません。

- 代償金が多すぎると贈与税がかかる恐れがある

- 遺産分割協議書に記載しないと贈与税がかかる恐れがある

- 代償金の支払いを現金以外で行うと譲渡所得税がかかる恐れがある

- 代償金を支払えないときは他の遺産分割や分割払いを検討する

それぞれ詳しく解説していきます。

4-1 代償金が多すぎると贈与税がかかる恐れがある

代償分割における代償金の金額は相続人同士で自由に決定できますが、代償金が法定相続分を上回る場合に贈与税の課税対象となる恐れがあります。

具体例とともに確認していきましょう。

- 相続財産:自宅不動産8,000万円および預貯金2,000万円

- 相続人:長男および次男

- 長男は自宅不動産を相続し、次男は預貯金を相続した。加えて長男は代償金として次男に4,000万円支払った

上記のケースでは、長男および次男の法定相続分はそれぞれ5,000万円です。

一方で長男は次男に対し4,000万円の代償金を支払っているため、次男の相続分は6,000万円となります。

実際の相続分6,000万円と法定相続分5,000万円の差額である1,000万円に関しては、税務署に長男から次男への贈与であると判断され、贈与税の課税対象となる恐れがあります。

代償金の金額は相続人同士で自由に決められますが、贈与税の負担を避けるためにも金額が高額な場合は税理士に相談しながら進めると安心です。

4-2 遺産分割協議書に記載しないと贈与税がかかる恐れがある

代償分割を行う際には「代償分割にて遺産分割を行うこと」や「代償金の金額」について遺産分割協議書に明記しておきましょう。

遺産分割協議書に記載していないと代償金の金額に関わらず、税務署が代償金ではなく贈与として判断する可能性があります。

代償分割を行う際には、ミスなく遺産分割協議書を作成するために、相続に詳しい司法書士や弁護士に相談することをおすすめします。

4-3 代償金の支払いを現金以外で行うと譲渡所得税がかかる恐れがある

代償金は現金や預貯金以外の財産で支払うことも可能です。

しかし、代償金を相続人が所有している不動産や有価証券などで支払った場合は、譲渡所得税がかかる場合があるのでご注意ください。

具体例とともに見ていきましょう。

- 相続財産:自宅不動産8,000万円および預貯金2,000万円

- 相続人:長男および次男

- 長男は自宅不動産を相続し、次男は預貯金を相続した。加えて長男は代償金として次男に自身が所有している不動産3,000万円を支払った

- 代償金の支払いに用いられた不動産3,000万円は長男が以前1,000万円で購入したものである

上記のケースでは、代償金の金額と不動産の取得費用の差額である「3,000万円-1,000万円=2,000万円」に対して譲渡所得税がかかります。

代償金として支払った際に長男が所有していた不動産に対して含み益が発生していると考えられるからです。

4-4 代償金を支払えないときは他の遺産分割や分割払いを検討する

代償金は相続人全員が同意すれば一括ではなく、分割で支払うことも可能です。

ただし、代償分割で代償金を分割払いにするときには後々のトラブルを避けるため、分割回数や期限について遺産分割協議書に明記しておきましょう。

また、財産を多く受け継ぐ相続人が代償金を用意できないときには下記の方法もご検討ください。

- 不動産ローンを活用する

- 現物分割や換価分割をする

- 土地を分筆する

例えば、相続した土地の面積が大きいのであれば土地を分筆し、それぞれ相続人が受け継げる可能性があります。

なお、遺産分割には共有分割もありますが、不動産の共有分割にはリスクがあるのでおすすめできません。

相続に詳しい司法書士や弁護士であれば、資産や相続人の状況に合った遺産分割方法を提案可能ですので、お気軽にご相談ください。

まとめ

代償分割の際に支払う代償金の金額は法律などで決められておらず、相続人同士で自由に決定できます。

不動産などの代償金を決める際には評価額を用いることが多いですが、不動産の評価額には複数の種類があるため、相続人同士で揉める恐れがあります。

代償金の決め方でトラブルになるのを避けたいのであれば、不動産会社に査定を依頼する、直近の価格変動も考慮に入れるなどの方法が有効です。

また、代償金の金額や支払い方法が決まった際には、遺産分割協議書に明記しておきましょう。

遺産分割協議書に明記しておかないと相続人同士のトラブルが起きる、税務署に贈与と判断されてしまうなどのリスクがあります。

代償分割を行う際の遺産分割協議書の書き方には、専門的な知識が必要になる場合もあるので、相続に詳しい司法書士や弁護士への依頼もご検討ください。

グリーン司法書士法人では、遺産分割協議書の作成や相続手続きに関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

代償分割の代償金はどのように決める?

代償分割を行う際の代償金の金額は決め方が法律で決められているわけではありません。

そのため相続人同士の話し合いにより、自由に決定可能です。代償分割の代償金は現金以外でも払える?

代償金は現金や預貯金以外の財産で支払うことも可能です。

しかし、代償金を相続人が所有している不動産や有価証券などで支払った場合は、譲渡所得税がかかる場合があるのでご注意ください。