【この記事でわかること】

- 数次相続とはなにか

- 数次相続の手続きの流れ

- 数次相続が発生したときの注意点

数次相続とは、相続が発生した後、遺産分割や名義変更手続きが完了する前に、次の相続が発生することです。

亡くなった祖父の遺産分割が済まないうちに、相続人である父親が亡くなるといった状況などが、数次相続に該当します。

数次相続が発生した際には、相続手続きが複雑になるので、慎重に進めなければなりません。

自分たちで手続きをすることが難しい場合には、相続に精通した司法書士や行政書士に手続きを依頼することも検討しましょう。

本記事では、数次相続とは何か、手続きの流れや、注意点について、解説していきます。

相続手続きの流れは、下記の記事でも詳しく解説しているので、よろしければ併せてお読みください。

1章 数次相続とは

数次相続とは、相続が発生した後、遺産分割や名義変更手続きが完了する前に、次の相続が発生することです。

例えば、亡くなった祖父の遺産分割、相続人である父親が亡くなるといった状況などが該当します。

このように、数次相続が発生した場合では、最初に発生した相続(祖父の相続)を一次相続、次に発生した相続(父親の相続)を二次相続と呼びます。

数次相続では、一次相続と二次相続をまとめて手続きしなければならない点が特徴といえるでしょう。

次の章では、数次相続の手続きについて詳しく解説していきます。

2章 数次相続の相続手続きの流れ

数次相続が発生した際には、一次相続と二次相続の手続き両方を進めていく必要があります。

しかし、相続人調査や相続財産調査については、それぞれの相続に対して行わなければならないので慎重に進めましょう。

数次相続の手続きの流れは、下記のように進めることが一般的です。

- それぞれの相続について相続人調査を行う

- それぞれの相続について相続財産調査を行う

- それぞれの相続について相続放棄・限定承認するか検討する

- 遺産分割協議を行う

- 相続税申告を行う

- 遺産の名義変更手続きを行う

それぞれ詳しく解説していきます。

STEP① それぞれの相続について相続人調査を行う

数次相続が発生した場合には、一次相続と二次相続のそれぞれについて相続人を確定する必要があります。

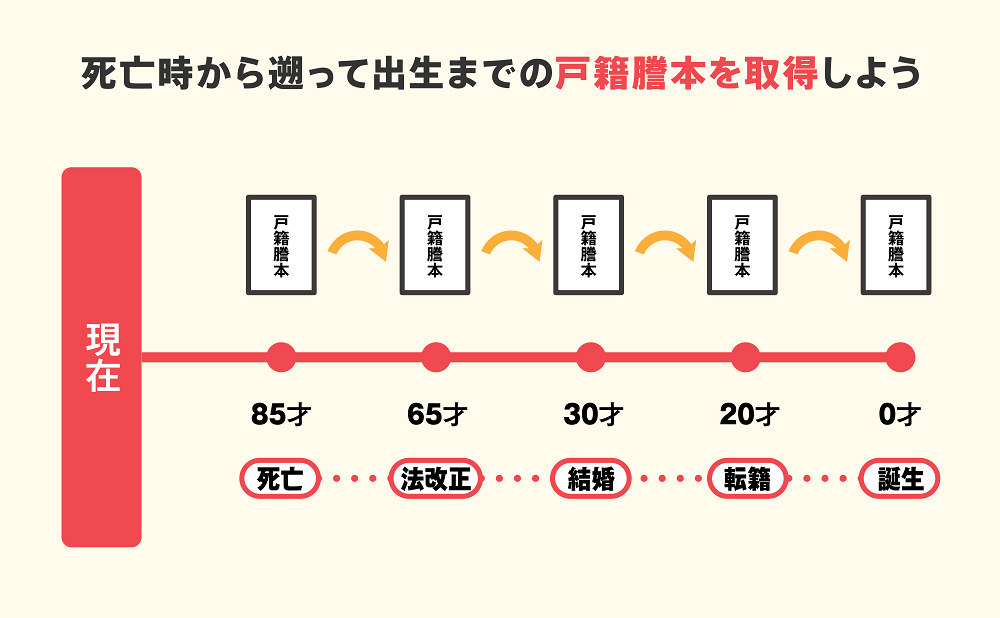

具体的には、戸籍謄本や除籍謄本を取得し、法定相続人を特定しましょう。

相続人調査では、故人が生まれてから死亡するまでの連続した戸籍謄本類を取得していく必要があります。

戸籍謄本類を取得する際には、故人が死亡したときの戸籍謄本から遡って取得していきましょう。

戸籍は結婚や離婚、本籍地の異動などの理由で、新しく作られるので、1人に対して複数あることが一般的です。

相続人調査が難しい場合や、漏れなく確実に行いたい場合には、相続に詳しい司法書士や行政書士に依頼するのも良いでしょう。

STEP② それぞれの相続について相続財産調査を行う

続いて、それぞれの相続に対して、相続財産の調査を行いましょう。

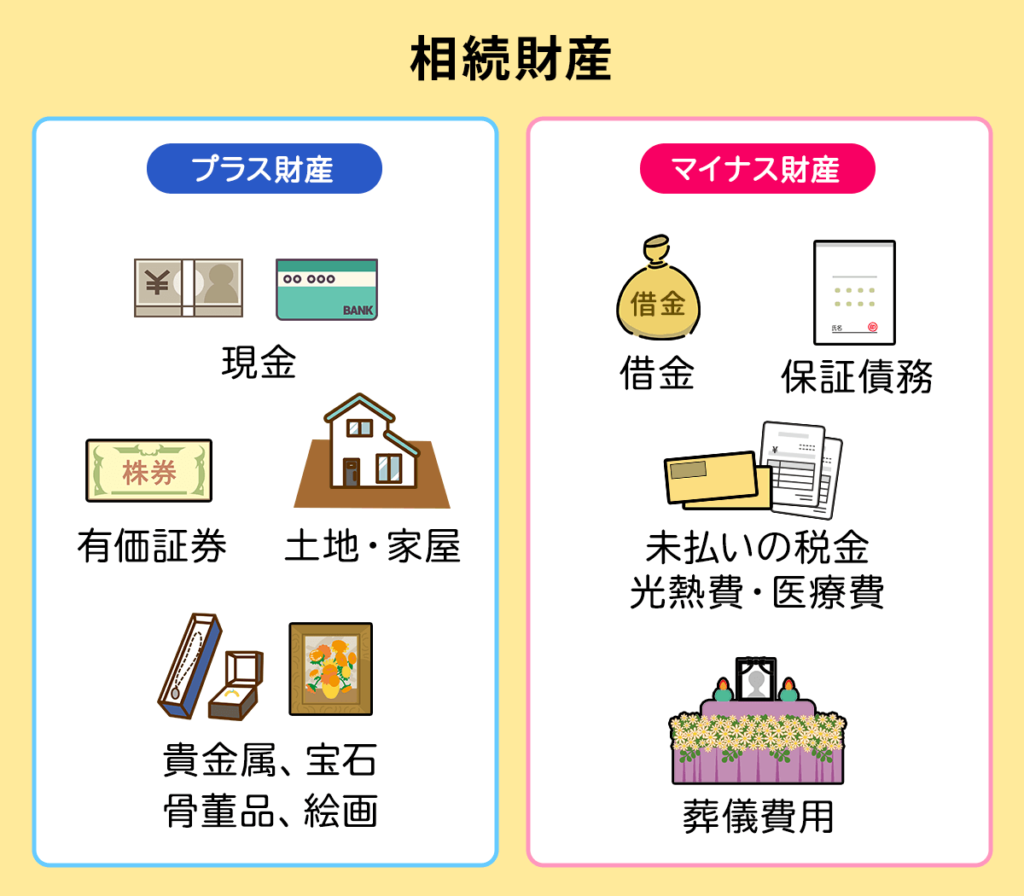

相続財産は、下記のように多岐にわたるので、漏れなく行うことが大切です。

相続財産調査に漏れが発生してしまうと、故人の借金を相続してしまったり、相続税の申告ミスをしたりする恐れがあります。

相続財産調査についても、自分で行うのが不安であれば、相続に精通した司法書士や行政書士に依頼することを検討しましょう。

そして、相続財産調査の結果、プラスの遺産よりマイナスの遺産が多いことがわかった場合には、後述する相続放棄や限定承認を検討する必要があります。

STEP③ それぞれの相続について相続放棄・限定承認するか検討する

相続財産調査が完了したら、それぞれの相続について、単純承認するか、相続放棄・限定承認するかを決定しましょう。

相続には、下記の3つの方法があります。

| 単純承認 | プラスの遺産もマイナスの遺産も相続する |

|---|---|

| 相続放棄 | プラスの遺産もマイナスの遺産も相続しない |

| 限定承認 | プラスの遺産の範囲内でマイナスの遺産を相続する |

故人が多額の借金を遺していた場合には、相続放棄や限定承認を検討しましょう。

相続放棄すべきか判断がつかない場合には、相続放棄に精通した司法書士や弁護士に相談することをおすすめします。

STEP④ 遺産分割協議を行う

相続人調査や相続財産調査を完了し、遺産を受け継ぐことを決めたら、相続人全員で遺産分割協議を行いましょう。

遺産分割協議とは、相続人全員で誰がどの遺産をどれくらいの割合で受け継ぐかを話し合うことです。

相続人同士の話し合いがまとまったら、内容を遺産分割協議書にまとめます。

数次相続の場合では、遺産分割協議書を作成する際に、下記の2つの方法が考えられます。

- 一次相続と二次相続の内容を1つの遺産分割協議書にまとめる

- 一次相続と二次相続でそれぞれ別々の遺産分割協議書を作成する

一次相続と二次相続の相続人が同じであり、トラブルが起きるリスクが低いのであれば、遺産分割協議書をまとめてしまうことも可能です。

しかし、トラブルのリスクを減らすためにも、別々の遺産分割協議書を作成しておくことをおすすめします。

STEP⑤ 相続税申告を行う

遺産が相続税の基礎控除を上回る場合には、相続税の申告をしなければなりません。

相続税の申告期限は、故人の死亡を知った翌日から10ヶ月以内です。

数次相続では、二次相続の申告期限が一次相続の申告期限と異なる点に注意しましょう。

ただし、数次相続が発生した際に、二次相続の被相続人が相続税の申告を済ませていなかった場合には、次の相続人の申告期限が延長される場合があります。

数次相続発生時の相続税の申告期限については、本記事の3章で詳しく解説します。

STEP⑥ 遺産の名義変更手続きを行う

相続税の申告をするとともに、遺産の名義変更手続きも行っていきましょう。

名義変更手続きは、遺産ごとに変わるため、それぞれ必要書類を揃え、行わなければなりません。

数次相続では、不動産の名義変更手続きである相続登記を一度で済ませる「中間省略登記」が認められる場合もあります。

中間省略登記については、本記事の3章で詳しく解説していきます。

いずれにせよ、遺産の種類が多ければ、名義変更手続きも大変になるので、状況に応じて、司法書士や行政書士に依頼することもご検討ください。

3章 数次相続が発生したときの注意点

数次相続が発生したときの注意点は、主に下記の通りです。

- 遺産分割協議書はそれぞれの相続で作成しておく

- 一次申告の相続税申告・納税義務は二次相続の相続人に受け継がれる

- 一次相続・二次相続両方の相続人は相続税の申告期限を延長できる

- 相続税の基礎控除は「故人が死亡したときの法定相続人の数」をもとに計算する

- 相次相続控除を適用できる場合がある

- 中間相続人が1人の場合は相続登記を省略できる

それぞれ詳しく見ていきましょう。

3-1 遺産分割協議書はそれぞれの相続で作成しておく

数次相続が発生した場合には、一次相続と二次相続の遺産分割協議は分けて行い、それぞれの遺産分割協議書を作成しておきましょう。

法律上は、一次相続と二次相続の遺産分割協議書をまとめることも認められています。

しかし、言った言わないのトラブルが発生するリスクもありますし、遺産の名義変更手続きが煩雑になる可能性もあるので、別々に作成しておく方が良いでしょう。

加えて、一次相続と二次相続では、相続人が異なるケースも十分にあり得ます。

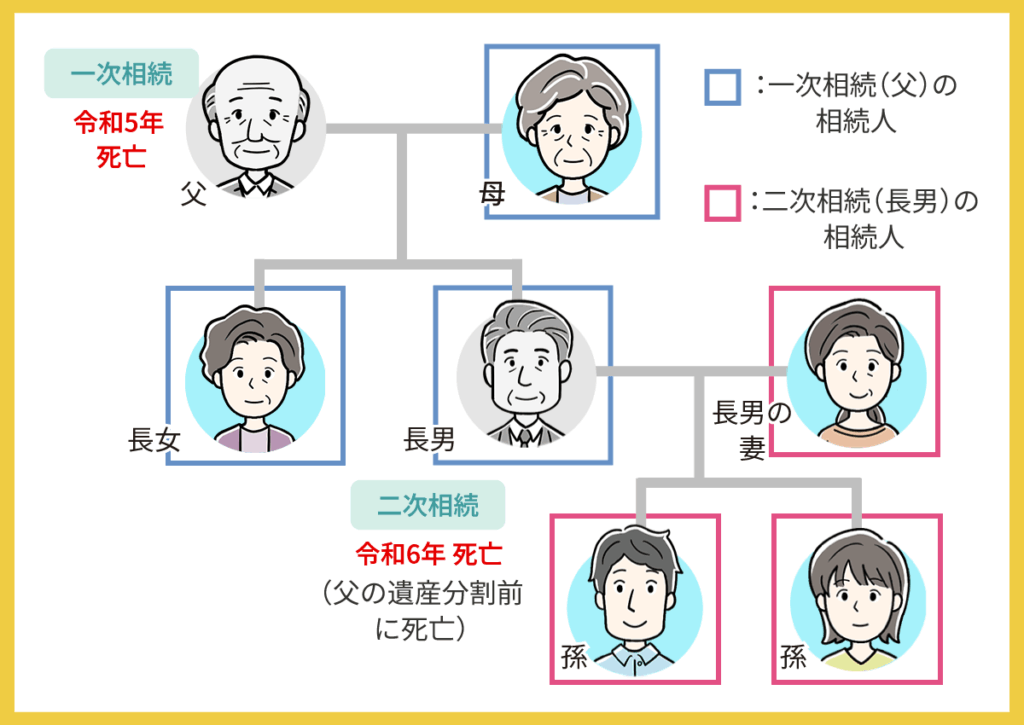

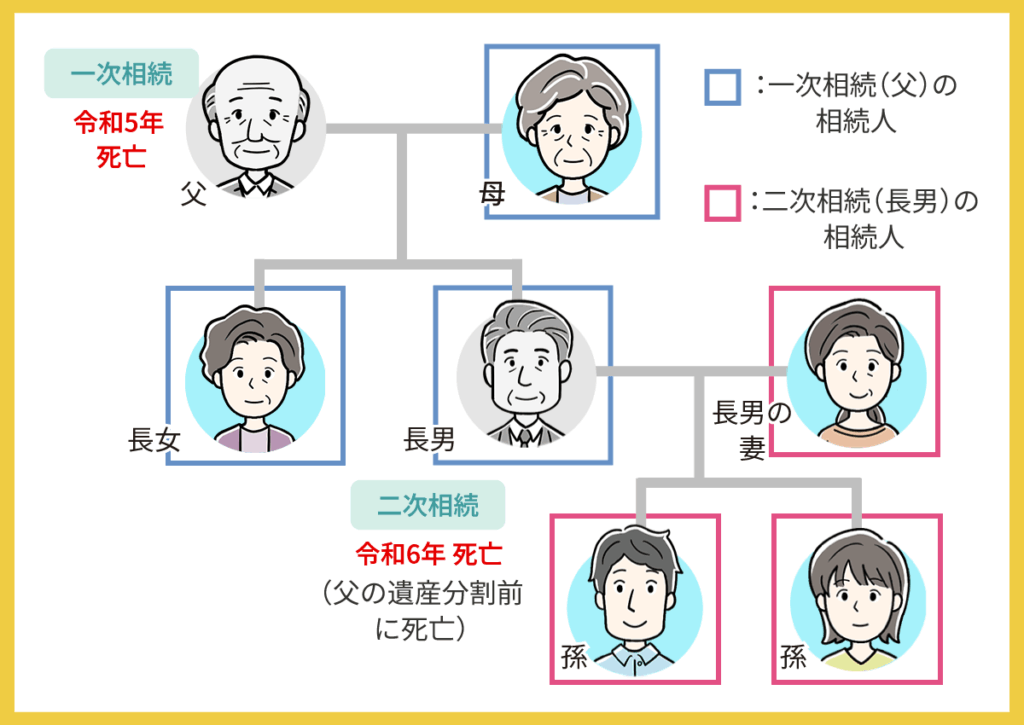

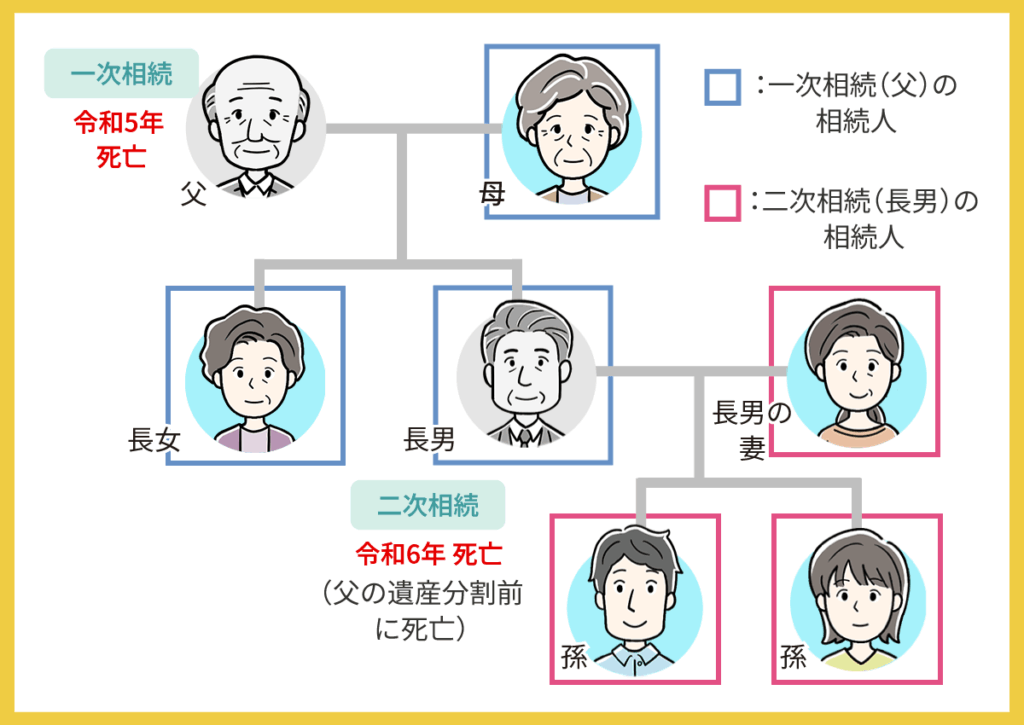

例えば、下記のイラストの一次相続および二次相続の相続人は、それぞれ下記の通りです。

- 一次相続:母、長女、長男(手続きの途中で死亡)

- 二次相続:長男の妻、孫2人

上記のように、相続人が異なるのに遺産分割協議書を1枚にまとめようとすると、協議の関係者も増え、話し合いもまとまりにくくなってしまうでしょう。

複数枚の遺産分割協議書を作成することが難しい場合や、できる限り相続手続きの負担を減らしたい場合には、司法書士や弁護士などの専門家に相談することもご検討ください。

3-2 一次相続の相続税申告・納税義務は二次相続の相続人に受け継がれる

数次相続では、一次相続において発生した相続税の申告・納税義務は、二次相続の相続人に引き継がれます。

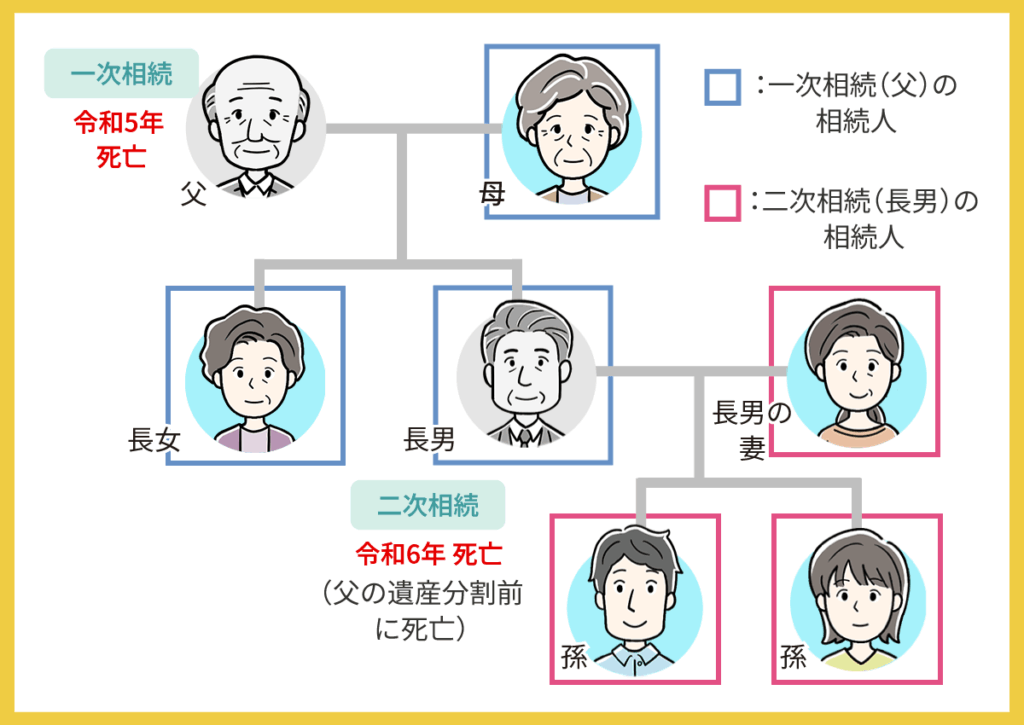

例えば、上記のイラストのように、祖父の相続税申告を行う前に父親が亡くなった場合には、祖父の相続税申告と納税義務は、父親の相続人が引き継ぎます。

そのため、数次相続が発生した際には、一次相続の相続手続きや申告準備がどこまで進んでいるかを確認し、処理をしなければなりません。

相続税申告が間に合うか不安な場合や、ミスなく確実に申告したい場合には、相続に精通した税理士に相談することをおすすめします。

3-3 一次相続・二次相続両方の相続人は相続税の申告期限を延長できる

相続税の申告期限は、故人の死亡を知った翌日から10ヶ月以内です。

しかし、数次相続発生時には、一次相続と二次相続両方の相続人になった場合には、申告期限を延長可能です。

上記のイラストのように、祖父が亡くなった直後に父親が亡くなった場合を考えてみましょう。

この場合では、父親の相続人が「延長申請」を行えば、祖父の相続税申告期限も父親の相続税申告期限まで延長可能です。

これにより、亡くなった父親から祖父の相続税申告義務を受け継いだ子供などは、余裕を持って相続税の申告準備を行えます。

3-4 相続税の基礎控除は「故人が死亡したときの法定相続人の数」をもとに計算する

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、遺産総額が基礎控除内に収まった場合には、相続税を申告する必要はありません。

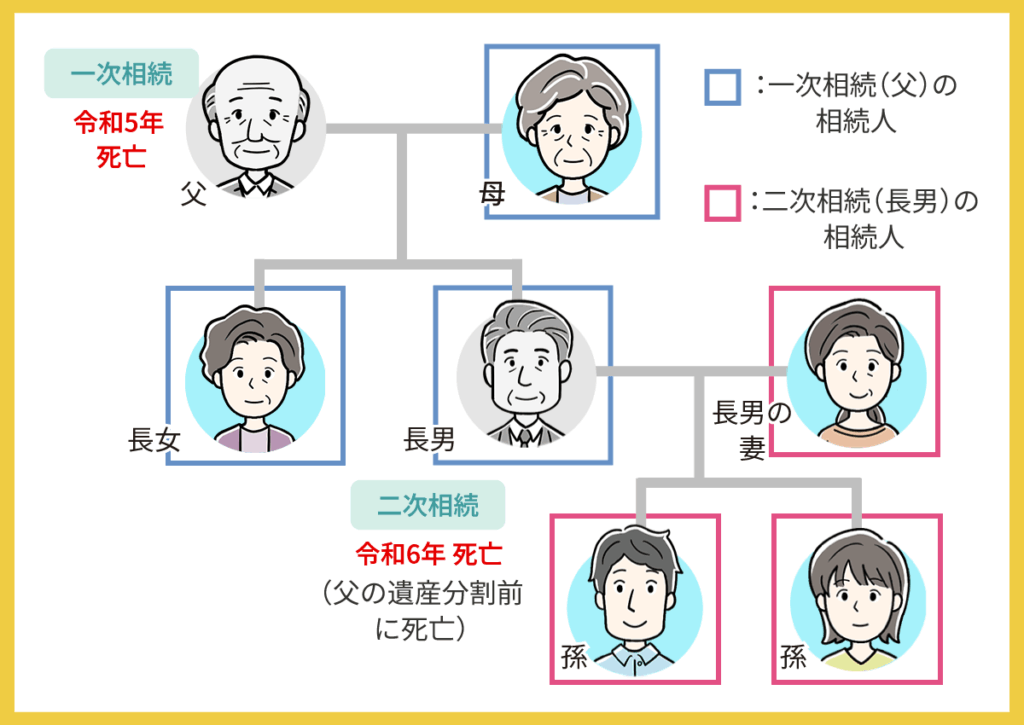

数次相続が発生した場合では、相続税の基礎控除は「故人が死亡したときの法定相続人の数」をもとに計算します。

例えば、上記のイラストにおいて、祖父が死亡したときの法定相続人は「母および長男、長女の合計3名」です。

二次相続が発生し、父親の相続権を母親や子供が受け継いだとしても基礎控除の人数が変わることはありません。

3-5 相次相続控除を適用できる場合がある

10年以内に相続が続いた場合には、相次相続控除を適用できる可能性があります。

相次相続控除を活用すれば、相続が繰り返されることによる税負担を軽減可能です。

ただし、相次相続控除の計算は非常に複雑ですので、適用する場合には、相続に精通した税理士に相談することを強くおすすめします。

3-6 中間相続人が1人の場合は相続登記を省略できる

数次相続が発生した際、中間相続人(一次相続で財産を承継した人)が1人しかいない場合は、一次相続の相続登記を省略可能であり、これを中間省略登記と呼びます。

相続登記の中間省略登記ができるケースは、下記の通りです。

- 中間の相続人が1人だけのケース

- 中間の相続人が複数人いるが1人だけが相続するケース

中間省略登記をすれば、相続登記の必要書類を減らせます。

中間省略登記をする際の必要書類は、主に下記の通りです。

- 登記申請書

- 遺産分割協議書(遺言書がない場合)

- 相続人全員の印鑑証明書(遺言書がない場合)

- 遺言書(故人が作成していた場合)

- 不動産のもともとの所有者の生まれてから死亡するまでの連続した戸籍謄本

- 中間の相続人の生まれてから死亡するまでの連続した戸籍謄本

- 相続人全員の戸籍謄本

- 不動産のもともとの所有者の住民表もしくは戸籍の附票

- 不動産を相続する人の住民票もしくは戸籍の附票

4章 数字相続と代襲相続・再転相続の違い

数次相続と似た相続に、代襲相続や再転相続があります。

それぞれ間違えやすいので、違いを詳しく確認していきましょう。

4-1 数次相続と代襲相続の違い

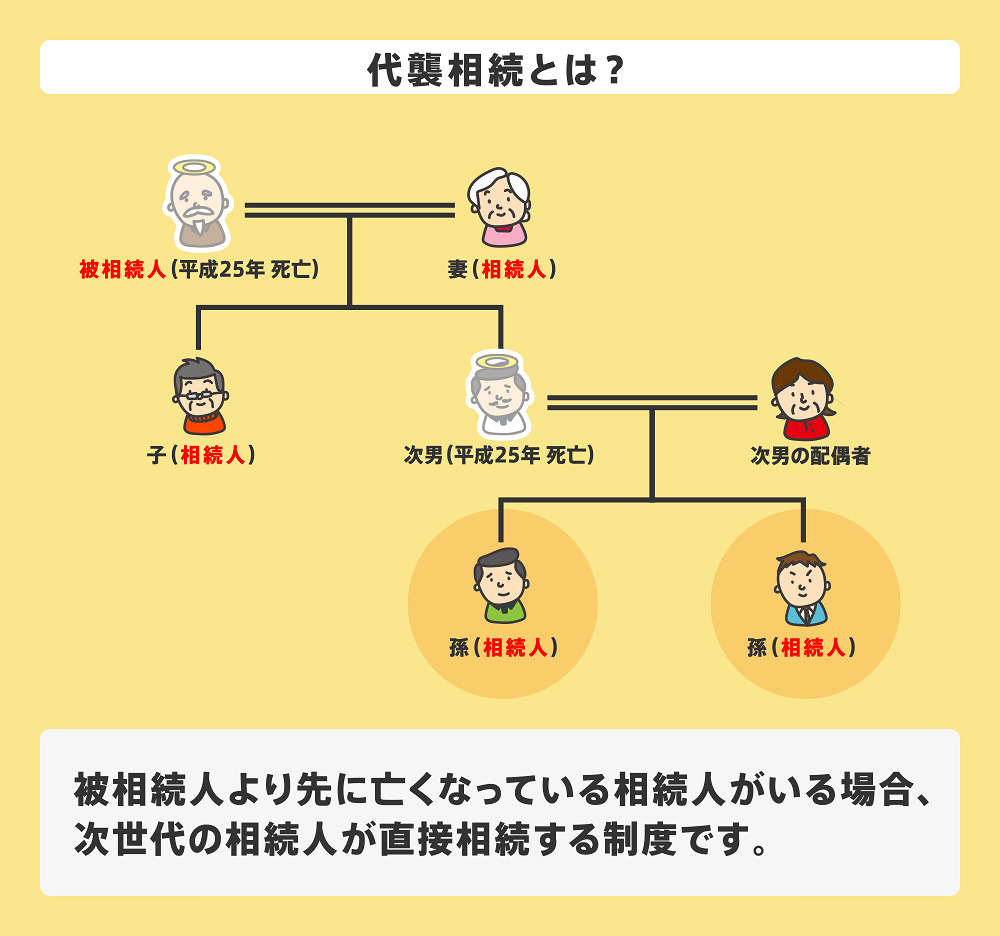

数次相続と代襲相続は、いずれも相続が連続して発生するケースですが、被相続人が死亡する時期が異なります。

数次相続とは、被相続人が死亡した後、相続手続きが完了する前に、相続人が亡くなり次の相続が発生してしまうケースです。

数次相続では、一次相続と二次相続の手続きを同時に進めていく必要があります。

代襲相続とは、本来相続人となるはずの人物が被相続人が死亡する前にすでに亡くなっている場合に発生します。

代襲相続では、本来相続人になる人物の代わりに、相続人の子供が相続権を持ちます。

代襲相続では、相続人の子供が相続権を受け継ぐだけであり、複数の相続手続きを同時に行う必要はありません。

数次相続と代襲相続の違いをまとめると、下記の通りです。

| 数次相続 | 代襲相続 | |

|---|---|---|

| 発生するタイミング | 被相続人Aの相続が発生し、相続手続きが完了する前に相続人Bが死亡する | 被相続人Aが死亡する前に、本来相続人であるBがすでに死亡している |

| 相続の取り扱い | 相続が順番に発生していく | すでに死亡している相続人Bの代わりにBの直系卑属であるCがAの遺産を相続する |

| 必要な手続き | それぞれの相続ごとに手続きを行う | 1回の手続きで完了する |

4-2 数次相続と再転相続の違い

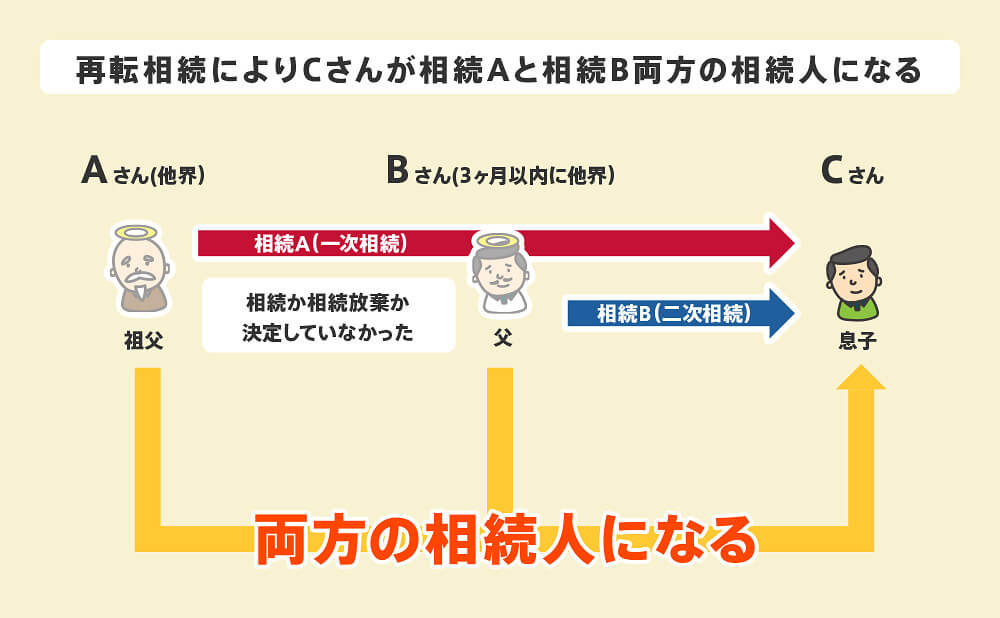

再転相続とは、相続人が相続の承認・放棄をしないまま死亡してしまうことです。

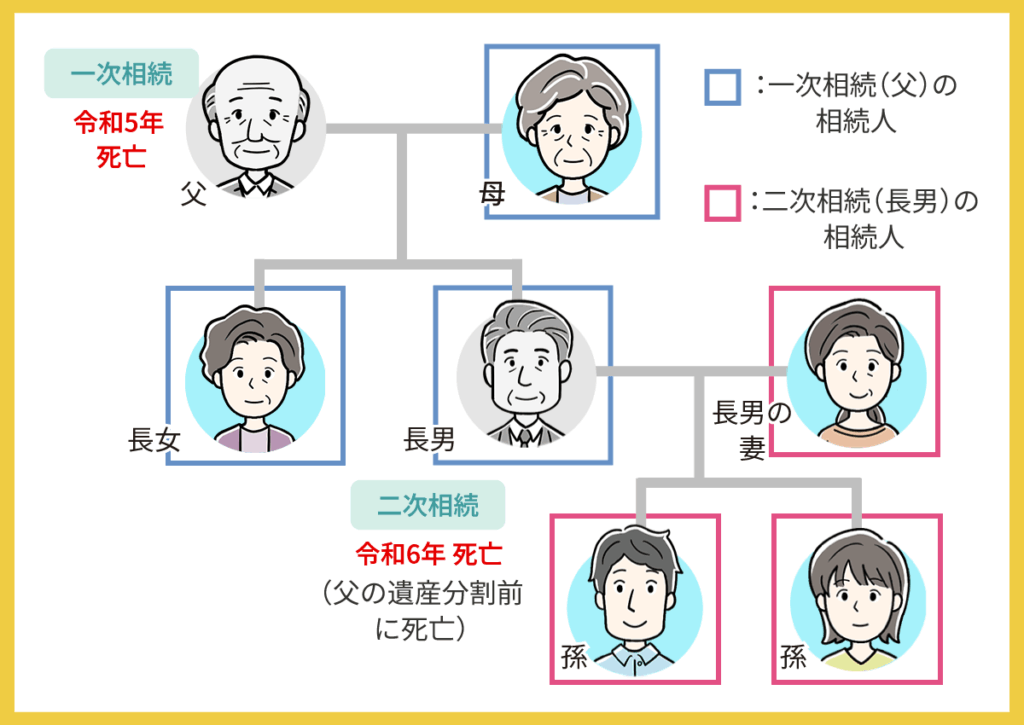

上記のイラストのように、祖父が亡くなり、3ヶ月以内に父も死亡した場合には、再転相続となります。

再転相続では、一次相続の相続人は承認・放棄を選択する前に死亡したため、二次相続の相続人が一次相続・二次相続両方について相続するかを決定します。

ただし、再転相続では、二次相続(後に発生した相続)のみを相続放棄することはできません。

後の相続である二次相続のみを放棄することはできず、一次相続を承認した場合は、二次相続も引き継がなければなりません。

数次相続と再転相続の違いをまとめると、下記の通りです。

| 数次相続 | 代襲相続 | |

|---|---|---|

| 発生するタイミング | 被相続人Aの相続が発生し、相続手続きが完了する前に相続人Bが死亡する | 被相続人Aが死亡し、相続人Bが承認・放棄するか決める前に死亡する |

| 相続の取り扱い | 相続が順番に発生していく | 死亡した相続人Bの代わりに、Bの相続人であるCがAの遺産を承認・放棄するかも決定する |

| 必要な手続き | それぞれの相続ごとに手続きを行う | 相続人CがA・Bの手続きをまとめて行える |

再転相続についても、数次相続と同様に、一次相続のみ承認して、二次相続のみ放棄することは認められません。

相続放棄するかどうか迷ってしまう場合や、相続手続きについて不安がある場合には、相続に詳しい司法書士などの専門家に相談しましょう。

まとめ

相続手続きの途中に相続人が亡くなることを数次相続と呼びます。

数次相続では、一次相続と二次相続それぞれの手続きを行う必要があり、手続きにかかる手間や時間が増えてしまいます。

数次相続が発生し、手続きをどのように進めれば良いかわからない場合や、相続放棄するか迷った場合には、相続に詳しい司法書士や弁護士などに相談することもご検討ください。

グリーン司法書士法人では、相続手続きや相続放棄についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。