父親や母親が亡くなったときには、相続手続きが必要です。

相続手続きには様々な種類があり順番通りに行わないと、遺産分割協議のやり直しが必要になる、相続税の申告漏れが発生するなどの恐れがあるのでご注意ください。

また、故人が所有していた財産の金額によっては、相続税がかかります。

相続手続きや相続税申告で慌てなくてすむようにするには、親が元気なうちから相続に関する話や相続対策をしておくのが良いでしょう。

本記事では、相続手続きの基本や相続税の計算方法を解説します。

目次

1章 相続手続きの基本:親の相続に必要なステップとは?

親が亡くなったときには、遺産分割協議や相続税申告、相続財産の名義変更手続きを行う必要があります。

相続手続きの流れや相続放棄などについて詳しく見ていきましょう。

1-1 相続手続きの流れと重要なポイント

父親や母親が亡くなったときには、下記の流れで相続手続きを行いましょう。

- 遺言書の有無の調査・検認手続き

- 相続人の調査

- 相続財産の調査

- 相続放棄・限定承認を検討

- 所得税の準確定申告

- 遺産分割協議の開始

- 遺産分割協議書の作成

- 預貯金・有価証券等の名義変更

- 不動産の名義変更

- 各種財産の名義変更

- 相続税の申告

亡くなった親が遺言書を用意していなかった場合は、相続人全員で遺産分割協議を行う必要があります。

遺産分割協議とは、誰がどの財産をどれくらいの割合で相続するかを決定する話し合いです。

遺産分割協議を行う際には、相続人や相続財産の調査を行い相続人や相続財産に漏れがないようにしなければなりません。

相続手続きの流れは、下記の記事でも詳しく解説しているので、ご参考にしてください。

1-2 相続放棄や遺言書の役割

亡くなった親が多額の借金を遺して亡くなった場合は、相続放棄を検討する必要があります。

相続人は預貯金や不動産などのプラスの相続財産だけでなく、マイナスの相続財産も受け継ぐからです。

親が遺した借金の返済義務を受け継ぎたくない場合は、自分が相続人であると知ってから3ヶ月以内に相続放棄の申立てを行いましょう。

相続放棄の申立て方法は、下記の通りです。

| 手続きする人 | 相続放棄する人(または法定代理人) |

| 手続き先 | 故人の住所地を管轄する家庭裁判所 |

| 費用 |

|

| 必要書類 |

|

また、亡くなった親が遺言書を用意していた場合、相続人は遺産分割協議を行う必要がなく、遺言書通りの方法で遺産分割を行います。

遺言書には、下記の3種類があり、保管場所は下記の通りです。

| 遺言書の種類 | 保管場所 |

| 自筆証書遺言 |

|

| 公正証書遺言 | 公証役場 |

| 秘密証書遺言 | 故人の自宅など |

亡くなった親が遺言書を作成していたか不明な場合は、遺言書が保管されていないか確認してみましょう。

なお、法務局による保管制度を利用していない自筆証書遺言や秘密証書遺言を親が遺していた場合は、家庭裁判所での検認手続きが必要なのでご注意ください。

1-3 相続の際の必要書類一覧

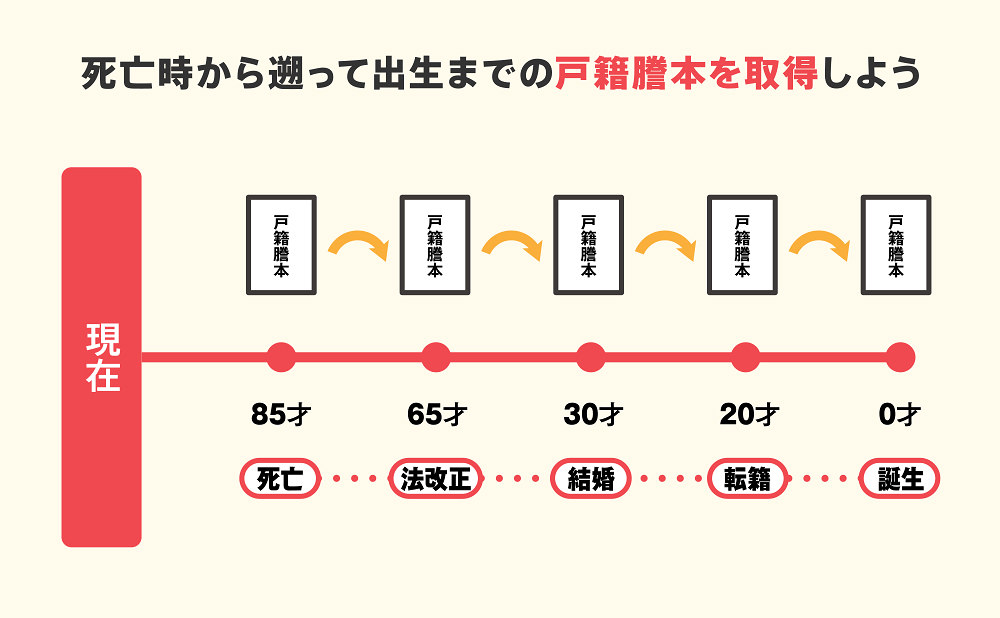

相続手続きにはさまざまな書類が必要ですが、収集に最も時間と手間がかかるのは亡くなった親の出生から死亡するまでの連続した戸籍謄本です。

相続発生時には誰が相続人かを確定させるために、亡くなった人が生まれてから死亡するまでの連続した戸籍謄本を用意しましょう。

なお、相続人にあたる人物がすでに死亡している場合などは、必要な戸籍謄本の種類が増えるのでご注意ください。

戸籍謄本の取得方法は、下記の通りです。

| 取得できる人 | 本人 配偶者 直系血族 代理人 |

| 取得先 | 本籍がある(あった)市区町村役場 ※郵送可 |

| 費用 |

|

| 必要書類 |

|

2章 相続税の計算方法:節税のポイントを掴もう

亡くなった親の財産を受け継いだときには、相続税がかかる場合があります。

相続税の申告期限は相続開始から10ヶ月以内であり、原則として延長は認められません。

相続税の計算方法や節税方法を見ていきましょう。

2-1 相続税の基本的な計算方法

相続税は預貯金や不動産など財産ごとにかかるのではなく、相続財産の合計額に対してかかります。

相続税を計算する流れは、下記の通りです。

- 財産を評価する

- 遺産の総額から基礎控除額を引く

- 基礎控除額を引いたあとの遺産を法定相続分で分ける

- 法定相続分で分けた遺産から相続税の総額を計算

- 相続税の総額を実際の相続割合で分けなおす

- 控除・加算で最終的な納付税額を求める

相続財産に不動産が含まれる場合や相続財産の種類が多い場合は、相続税の計算や申告が複雑になります。

必要に応じて、相続税に強い税理士に相談することもご検討ください。

2-2 節税対策の基礎知識

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、基礎控除内であれば相続税はかかりません。

また、相続税の基礎控除以外にも、下記の控除や特例を利用すれば相続税を節税可能です。

- 相続税の配偶者控除

- 小規模宅地等の特例

- 未成年者控除

- 障害者控除

- 贈与税額控除

- 相次相続控除

- 外国税額控除

相続税の控除や特例はそれぞれ適用要件が定められています。

控除や特例を漏れなく適用したい場合は、相続税に精通した税理士に相談するのが良いでしょう。

2-3 贈与と相続税:何が違う?

次世代に財産を受け継ぐときにかかる財産は、相続税の他に贈与税があります。

贈与税は、個人から個人に財産を譲った際にかかる税金です。

贈与税と相続税の税率を単純に比較した場合、贈与税のほうが税率は高くなります。

しかし、贈与税にはさまざまな控除や特例が用意されているため、利用すれば相続で財産を遺すより税金を節税できる場合があります。

3章 家族間のトラブルを避けるための予防策

父親や母親が亡くなり相続が発生すると、これまで仲が良かった兄弟や姉妹と揉めてしまい、相続トラブルが起きる恐れもあります。

なお、相続トラブルは父親もしくは母親の片方が亡くなった一次相続よりも、残りの親が亡くなる二次相続の方が発生しやすい傾向があります。

相続トラブルを避け、親が亡くなった後も兄弟姉妹と良好な関係を築くには、親に相続対策をしてもらいましょう。

遺言書の役割や相続トラブルの具体例を紹介します。

3-1 遺言書の役割と正しい書き方

父親や母親が遺言書を作成しておけば、遺言書の内容に従って遺産分割を行えます。

兄弟姉妹で遺産分割について話し合うのが難しいと予想されるケースでは、遺言書を作成してもらうのが良いでしょう。

相続対策で用いられる遺言書には、下記の3種類があります。

- 自筆証書遺言

- 公正証書遺言

- 秘密証書遺言

上記のうち、信頼性が高く最もおすすめできる遺言書は、公正証書遺言です。

公正証書遺言は自分で作成も可能ですが、自分の希望に合った内容の遺言書を作成する、不測の事態に対応した遺言書を作成するなら相続に詳しい司法書士や弁護士に相談するのが良いでしょう。

3-2 相続人間の円滑なコミュニケーション方法

相続トラブルを回避するには、遺言書の作成などの相続対策も重要ですが、同時に相続人間でよく話し合いコミュニケーションを取ることも大切です。

ただし、相続が発生してから話し合いをしても、相続人同士も自分の希望をぶつけ合うだけになってしまう、親が亡くなった悲しみで遺産分割に関する話し合いをしたがらない相続人が出てくる可能性があります。

そのため相続トラブルを回避するには、相続が発生する前から財産の所有者である親を交えて話をしておくのが良いでしょう。

3-3 事前に知っておくべき相続のトラブル事例

父親や母親が十分に相続対策をしていても、相続人や相続財産の状況によってはトラブルになってしまう可能性もゼロではありません。

万が一、トラブルが発生したときに対処法に悩まなくてすむようにするためにも、どんなときに相続トラブルは起きやすいのか把握しておくと良いでしょう。

相続トラブルの主な事例は、下記の通りです。

- 不動産をめぐるトラブルが起きる

- 兄弟間で遺産分割の割合に関して揉める

- 遺産に借金がある

- 遺言書の内容が偏っている

- 遺産の独占を主張する人がいる

- 寄与分に関して揉める

- 家族による財産の使い込みが疑われる

- 遺産分割協議に参加しない人がいる

- 被相続人に子供がいない

- 相続人の人数が多い

- 愛人の子を名乗る人が出てくる

相続トラブルに発展しそうなときには、相続に詳しい司法書士や弁護士に相談することもご検討ください。

4章 高齢の親の健康と相続準備

親が高齢になってくると、身体の衰えや認知症など生活をしていく中で様々な心配事が出てくるはずです。

また、認知症になり判断能力を失うと相続手続きを行えなくなるため、相続対策もあわせて進めていくと良いでしょう。

高齢の親と行っておきたい資産管理について詳しく解説します。

4-1 親の健康状態と相続手続きのタイミング

親が認知症になり判断能力を失うと、法的手続きや資産管理を行えなくなってしまいます。

そのため、遺言書の作成や生前贈与、家族信託などの相続手続きは元気なうちに行っておきましょう。

認知症になる前に行っておきたい相続対策は、主に下記の4種類があります。

- 家族信託を利用する

- 遺言書を残してもらう

- 任意後見制度を活用する

- 生前贈与をしておく

4-2 高齢者の資産管理とその注意点

認知症になり判断能力を失ってしまうと、相続対策が行えないだけでなく、自分の資産を管理することもできなくなってしまいます。

認知症になると行えなくなる資産の管理や運用、処分は主に下記の通りです。

- 銀行口座が凍結されてしまう

- 自宅の売却や不動産の活用ができなくなる

- 相続対策ができなくなる

その他、認知症になり判断能力を失うことで高額商品の購入をしてしまう、詐欺のターゲットにされるなどのリスクもあります。

認知症になり判断能力を失うと、自分で資産管理を行えなくなるため、成年後見制度の利用が必要になります。

成年後見制度の申請方法や利用するメリットは、下記の記事で詳しく解説しています。

4-3 ケアマネージャーや専門家との連携ポイント

認知症の患者や家族を支える役割を持つ専門家は複数いて、ケアマネージャーもそのひとつです。

ケアマネージャーは、認知症患者などが介護を受けるためのケアプランを作成します。

一方で、成年後見人は認知症患者の代理人として、介護サービスを受けるための手続きを代行する人物です。

成年後見人もケアマネージャーも対応できる業務範囲が異なるため、連携を取りながら認知症患者の生活をサポートしていくことが必要になります。

父親や母親が認知症になり、誰に相談すればよいかわからない場合は自治体の福祉課などに相談してみるのが良いでしょう。

5章 相続対策の重要性とその方法

先ほどの章で解説したように、認知症になり判断能力を失うと相続対策を行えなくなってしまいます。

そのため、相続対策は元気なうちに行っておくことが大切です。

相続対策をしておくべき理由や具体的な流れを解説していきます。

5-1 なぜ相続対策が必要なのか?

相続対策をしておかないと、相続人が遺産分割協議を行って、誰がどの財産をどれくらいの割合で受け継ぐか決定しなければなりません。

荷が重いと感じる相続人もいるでしょうし、財産や相続人の状況によっては相続トラブルに発展する可能性があります。

さらに、遺産分割協議完了後は故人から相続人へ各財産を名義変更しなければなりません。

相続対策をして遺産の全容をはっきりさせ、希望の分割方法も指定しておけば、遺された家族の負担を減らし相続トラブルも回避できます。

5-2 事前準備の具体的なステップ

相続対策には複数の方法があるため、相続財産や希望の遺産分割方法、相続人の状況によってベストな方法を選ぶ必要があります。

相続対策を行うときの流れは、主に下記の通りです。

- 自分が所有している財産について整理し、内訳をはっきりさせる

- 誰にどの財産をどれくらいの割合で相続させるか考える

- 希望の内容に合う相続対策はあるか、専門家に相談し手続きを進めてもらう

例えば、相続人同士の仲が悪く遺言書を作成していても揉めそうな場合は、各相続人を受取人にした生命保険に加入しておくと良いケースもあります。

他にも自分が亡くなった後の相続だけでなく、その次の相続も指定したい場合は遺言書ではなく、家族信託が有効です。

このように、希望する内容によって取るべき対策が変わってくるので、相続対策に関する知識や経験を持った司法書士や弁護士に相談するのが良いでしょう。

5-3 専門家との連携でスムーズな対策を

相続について相談できる専門家は複数いて、司法書士や弁護士、行政書士、税理士などに相談可能です。

各士業で対応できる業務範囲が異なるので、依頼内容を整理しどの士業に相談するかを選ぶことが大切です。

例えば、遺言書の作成や贈与契約書の作成であれば司法書士や弁護士に依頼するのが良いでしょう。

一方で、相続税のシミュレーションをしてほしい、相続税対策をしてほしい場合は、税理士に相談するのが確実です。

相続手続きを依頼できる専門家は、下記の記事で詳しく解説しているのでご参考にしてください。

6章 家族信託のメリットと活用方法

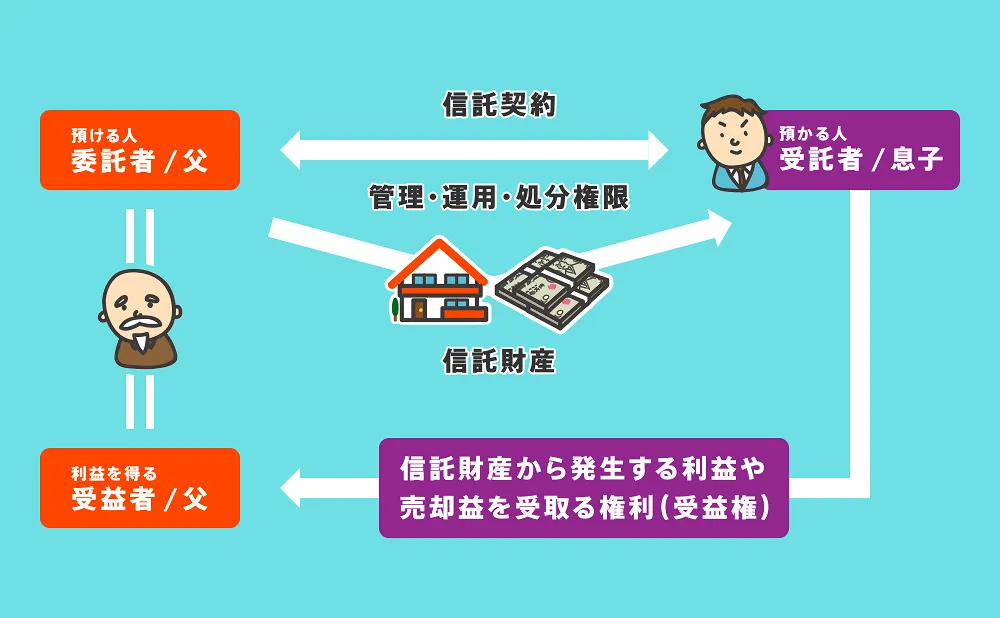

家族信託とは、認知症対策や相続対策のひとつであり、自分の財産の運用や管理、処分を家族に任せる制度です。

家族信託を利用すれば、自分が認知症になり判断能力を失っても、家族がかわりに資産管理を行なってくれます。

家族信託の概要や手続きの流れ、活用事例を見ていきましょう。

6-1 家族信託とは?その基本を解説

家族信託とは、信頼できる家族に自分の財産を託して適切な方法で財産を管理や運用、処分を任せる制度です。

例えば、長男を受託者として賃貸用不動産の信託をすれば、管理や運用、処分を長男に任せ、自分は賃料のみを受け取れます。

家族信託を利用しておけば、認知症発症後の資産管理も家族が行えるようになりますし、自分が亡くなった後に財産を受け継ぐ人物も指定できます。

6-2 家族信託の設定方法と手続き

家族信託は比較的新しい制度であり、柔軟性の高さが強みの制度です。

自分が希望する信託内容や様々なケースを考慮した契約内容を作成するには、専門的な知識が必要であり、自分たちで手続きを行うのは現実的ではありません。

家族信託を設定する流れは、下記の通りです。

- 家族信託を行う目的を考えよう

- 信託契約の内容を決めよう

- 信託契約の内容を書面にしよう

- 信託契約書を公正証書にしよう

- 不動産の名義変更をしよう

- お金を管理する専用口座を作って送金しよう

信託財産に不動産が含まれる場合、信託登記と呼ばれる登記申請が必要なので家族信託に詳しい司法書に相談するのが良いでしょう。

家族信託に精通した司法書士であれば、信託契約の提案から登記申請まで一括で対応可能です。

6-3 信託の活用事例と成功のポイント

家族信託は認知症対策や相続対策として有効な制度であり、柔軟な財産管理を行うのに適しています。

家族信託の活用に適している事例は、主に下記の通りです。

- 介護施設への入所費用や病院への入院費用に自宅の売却代金を充てたいケース

- 賃貸不動産の管理を子や孫に任せたいケース

- 兄弟姉妹で不動産を共有しているケース

- 代々受け継いできた資産を所有しているケース

- 年齢が若い孫に多額の財産を贈与したいケース

上記のように、家族信託は様々なケースに適しています。

一方で、財産を任せられる家族や親族がいない場合など、家族信託が適さないケースもあります。

家族信託を利用すべきか知りたい、複数ある相続対策のうちどの方法を選べば良いかわからない場合は、家族信託や相続対策に詳しい専門家に相談するのが良いでしょう。

7章 子供たちに伝えたい遺産の知識

人生の中で相続手続きを行う機会は専門家でなければ、そう多くはありません。

そのため、いざ相続が発生したときに「何をすれば良いかわからない」と悩まれる人は非常に多いです。

現在、ご両親の相続対策に悩まれている人は、同時に自分が亡くなったときに子供の負担を減らすことも考えておくと良いでしょう。

子供や孫など次の世代に相続についての知識や資産管理を伝えていく方法を紹介します。

7-1 子供たちへの子供たちへの伝え方とタイミング

子供たちに自分が亡くなった後の相続について話をしておくのであれば、元気なうちに話しておくのがおすすめです。

認知症になってしまい判断能力を失ってしまうと、相続に関する話し合いや相続対策を行えなくなってしまうからです。

また、ご自身も経験をお持ちの人もいるかもしれませんが、子供側から親に対して亡くなった後の話や相続に関する話をしにくいケースも多いです。

そのため、かしこまった場を設ける必要はありませんが、正月など家族が集まったタイミングで相続に関する話や老後の生活に関する話をする機会を増やすのが良いでしょう。

7-2 将来の資産管理を見据えた準備

家族が集まったタイミングで相続にする話を行うだけでなく、代々受け継いでほしい財産や所有している財産に関しても内容をまとめておくと、自分が亡くなった後の家族の負担を減らせます。

例えば、先祖代々受け継いできた財産があり子供や孫に受け継いでほしいのであれば、その内容を家族に伝えておき売却されることを防ぎましょう。

他にも自分が所有している財産に関する情報をまとめた財産目録を作成しておけば、遺された家族が相続財産調査を行う必要がなくなり、相続手続きをスムーズに行いやすくなります。

8章 グリーン司法書士法人の強みと実績

相続対策には様々な方法があるため、自分に合う方法を選び手続きするには、専門的な知識や経験が必要です。

また、相続対策を行うときには不測の事態に備え、様々なケースを網羅した対策が必要になります。

このような相続対策を行うには、相続に詳しい司法書士や弁護士に相談するのが良いでしょう。

グリーン司法書士法人では、累計1万件以上の相談実績があり、1人ひとりに合う相続対策を提案可能です。

8-1 1万件以上の相談実績とその内容

グリーン司法書士法人では累計1万件以上、年間3,000件を超える相続に関する相談をお受けしています。

グリーン司法書士法人がお受けしている相続に関する相談内容は、主に下記の通りです。

- 遺産分割協議書作成

- 相続登記申請

- 預貯金・株式などの払い戻しや解約・名義変更

- 遺産分割調停申立て

- 特別代理人選任申立て

- 相続放棄申立て

- 家族信託の提案・手続き

- 遺言書作成

- 遺言書の保管・執行

- 遺言書の検認申立て

- 生前贈与登記

- 贈与契約書作成

- 成年後見申立てサポート

相続対策や相続手続きのトータルサポートやシミュレーションも可能ですので、まずはお気軽にお問い合わせください。

8-2 夜間・休日の問い合わせ対応のポイント

グリーン司法書士法人は、平日は9時から20時まで、土日祝日は10時から17時までオープンし、相談をお受けしています。

平日日中は仕事をしていて役所や士業の事務所に行くのが難しい人でも、お気軽に相談可能です。

また、当事務所では司法書士や行政書士が10名以上在籍しており、期限が迫っている相続手続きにも対応できます。

8-3 なぜ当法人が選ばれるのか?お客様の声を紹介

グリーン司法書士法人には、日々多くの相続や登記などにまつわるご相談が寄せられます。

下記ページでは、実際にグリーン司法書士法人にご相談いただき、お手続きをさせていただいたお客様の声を掲載させていただいております。

8-4 初回相談から手続き完了までのステップ

グリーン司法書士法人では、初回相談は無料です。

初回相談も当事務所の司法書士が丁寧なヒアリングを行い、状況にあったアドバイスをいたします。

初回相談の流れは、下記の通りです。

- お問い合わせ

- 無料相談・無料お見積り

- 事前調査

- ご依頼

- 業務の着手

- ご署名・押印

- 各種申請手続き

- 解決・完了

初回相談の時間は無制限であり、ご相談者様の不安をヒアリングします。

相続に関する基本的な知識の提供やご相談者の状況に合う相続対策も提案できます。

オンライン相談も可能ですので、まずはお気軽にお問い合わせください。