- 1,000万円贈与すると贈与税はいくらかかるのか

- 1,000万円の贈与にかかる贈与税を節税する方法

- 1,000万円を贈与するときの注意点

住宅購入や結婚、出産などの節目のタイミングで子供や孫、甥・姪にまとまった金額を贈与したいと考えることもあるでしょう。

1,000万円を贈与した場合にかかる贈与税は0万円から231万円です。

金額に幅があるのは、贈与税には控除や特例があることや贈与者と受贈者の関係によって税率が変わることが理由です。

本記事では、1,000万円の贈与にかかる贈与税の計算方法や節税方法を解説します。

贈与税については、下記の記事でも詳しく解説しているので、あわせてお読みください。

目次

1章 1,000万円の贈与にかかる贈与税はいくら?

1,000万円を贈与したときに発生する贈与税は、0万円から231万円です。

- 相続時精算課税制度を利用した場合:0万円

- 暦年贈与(特例贈与税率)を利用した場合:177万円

- 暦年贈与(一般贈与税率)を利用した場合:231万円

金額に大きな幅があるのは、贈与税には控除や特例が用意されており、活用すれば贈与税を節税できることや贈与税は贈与者と受贈者の関係によって税率が変わってくることなどが理由です。

なお、贈与税とは贈与をした側ではなく、受け取った側にかかる税金であると理解しておきましょう。

例えば、父親から子供に1,000万円贈与した場合、贈与税を払うのは子供です。

本章では、いくつか具体例を出して1,000万円を贈与したときにかかる贈与税を計算してみます。

1-1 親・祖父母から成人している子供や孫に1,000万円贈与をした場合

親や祖父母などの直系尊属から18歳以上の子供や孫などの直系卑属に1,000万円贈与した場合にかかる贈与税は、177万円です。

贈与税を計算する流れは、下記の通りです。

- 基礎控除額を引き課税対象額を計算する:1,000万円-110万円=890万円

- 贈与税率を掛ける:890万円×30%-90万円=177万円

親や祖父母などの直系尊属が成人している子供や孫などの直系卑属に贈与した場合、特例贈与税率が適用されます。

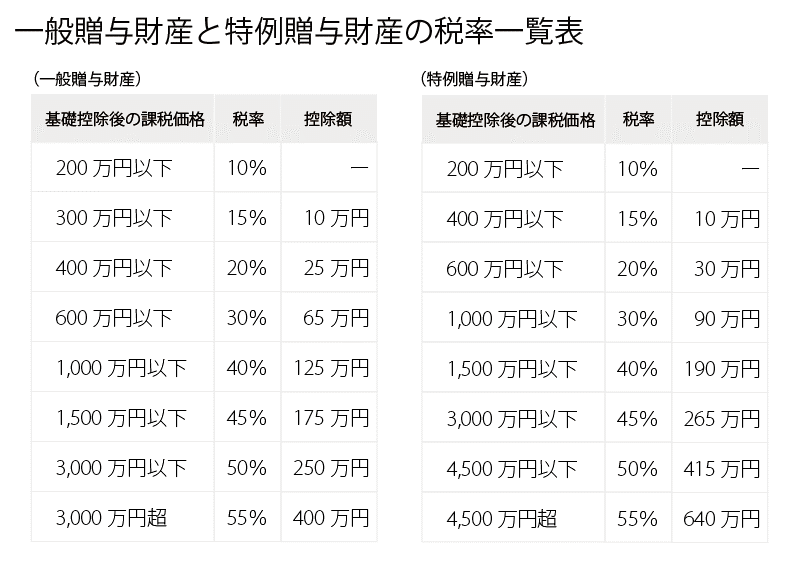

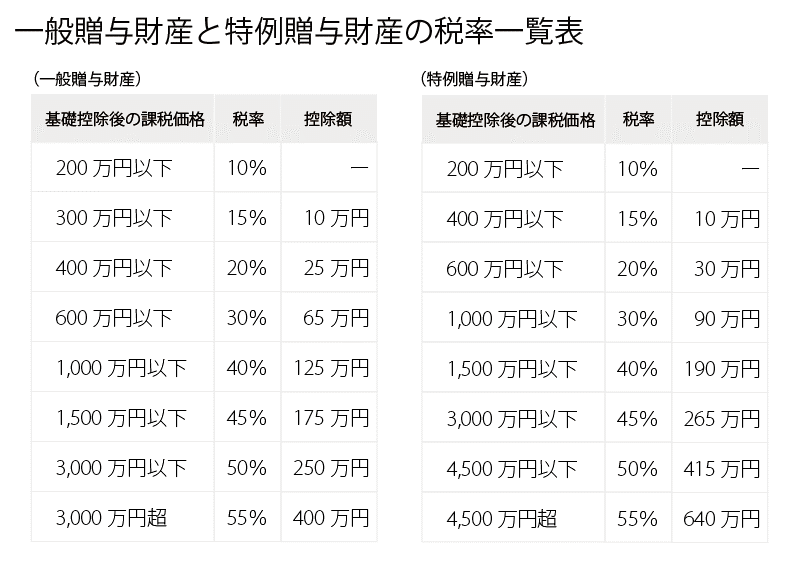

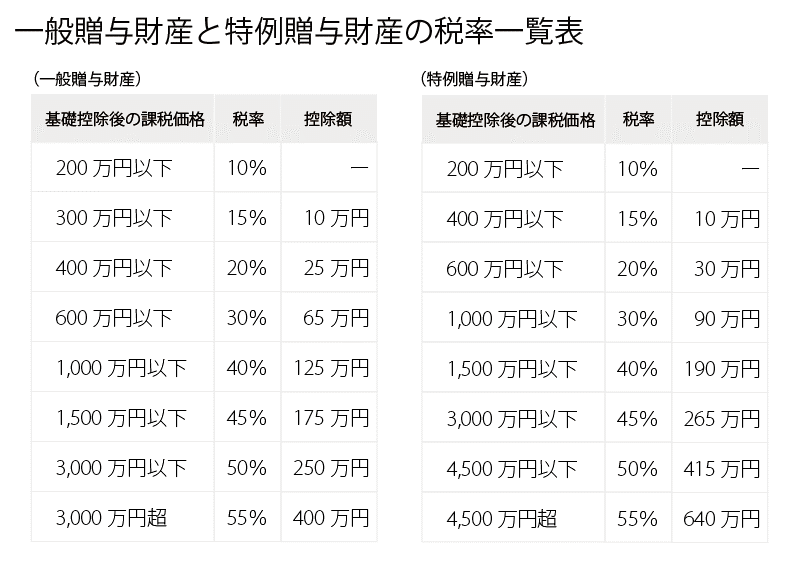

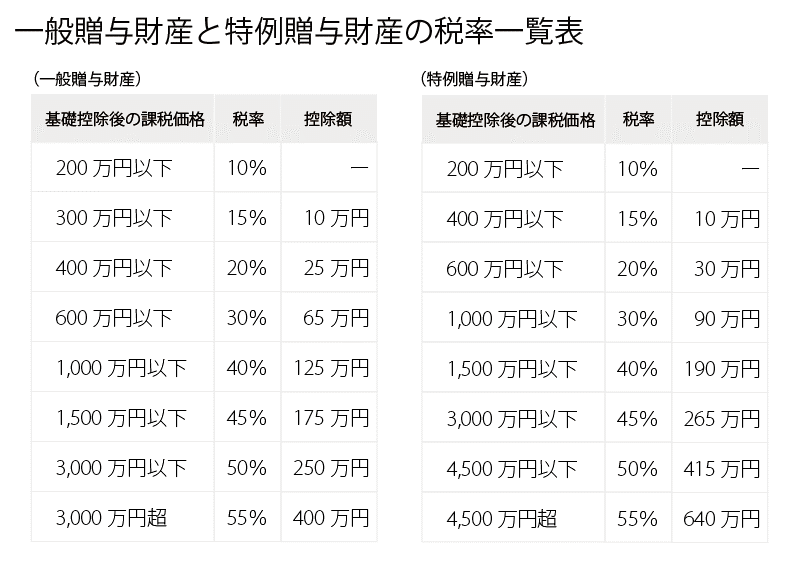

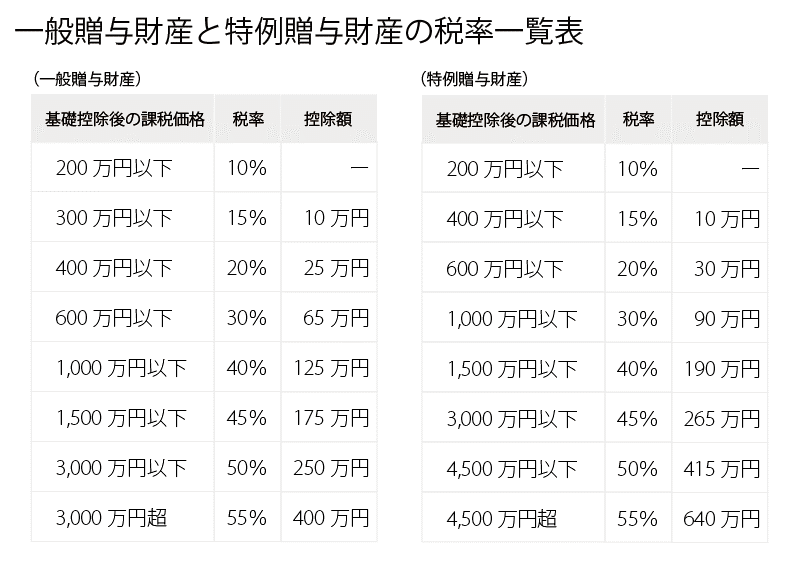

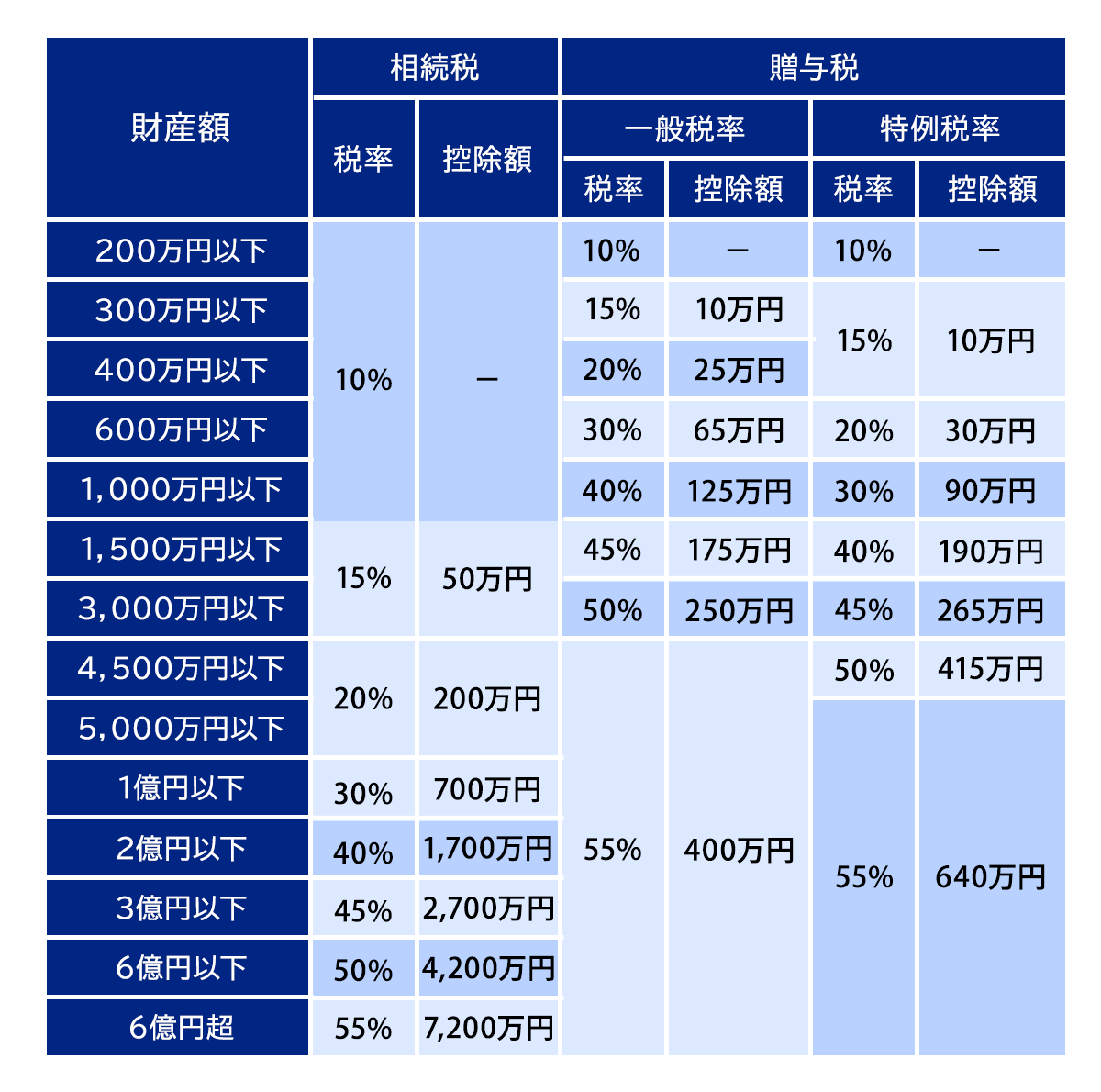

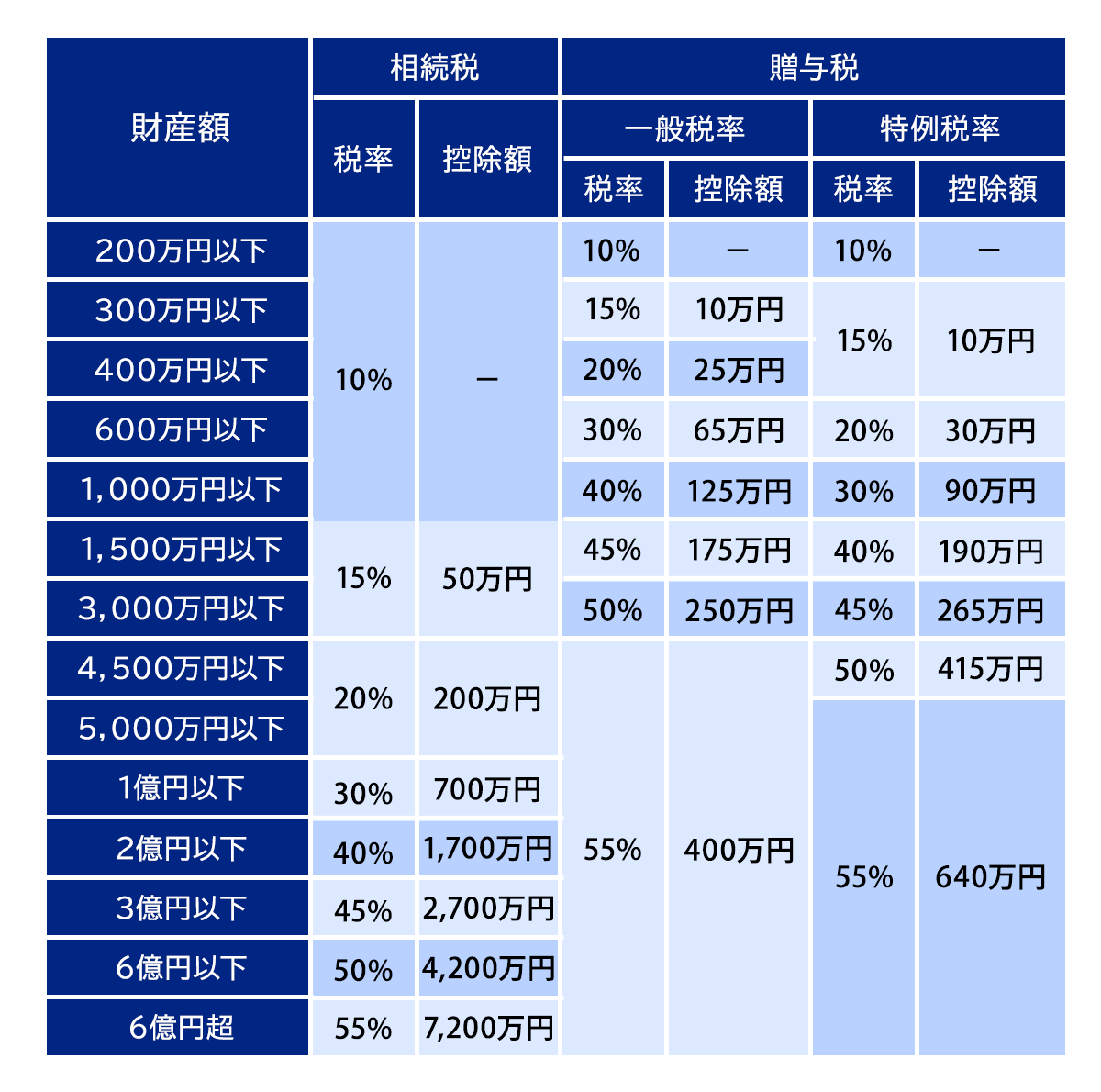

特例贈与税率は、一般贈与税率よりも税率が低く設定されているのが特徴であり、税率は下記の通りです。

1-2 他人同士で1,000万円贈与をした場合

続いて、他人に対して1,000万円を贈与した場合にかかる贈与税は、231万円です。

贈与税を計算する流れは、下記の通りです。

- 基礎控除額を引き課税対象額を計算する:1,000万円-110万円=890万円

- 贈与税率を掛ける:890万円×40%-125万円=231万円

知人や友人に贈与したケースなどでは、一般贈与税率をもとに贈与税を計算します。

一般贈与税率は、下記の通りです。

なお、兄弟姉妹で贈与を行ったケースや叔父から甥に贈与をしたケースなど、親族間の贈与であっても特例贈与に該当しない場合はすべて一般贈与税率によって贈与税を計算しなければなりません。

1-3 相続時精算課税制度を利用した場合

相続時精算課税制度を使用して贈与を行った場合、1,000万円の贈与にかかる贈与税額は0円もしくは178万円です。

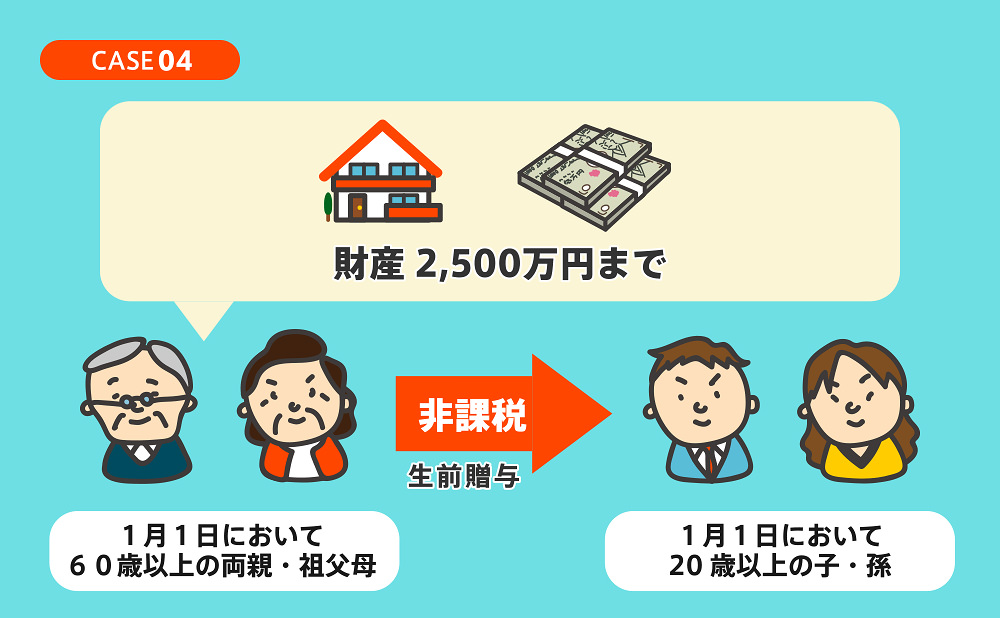

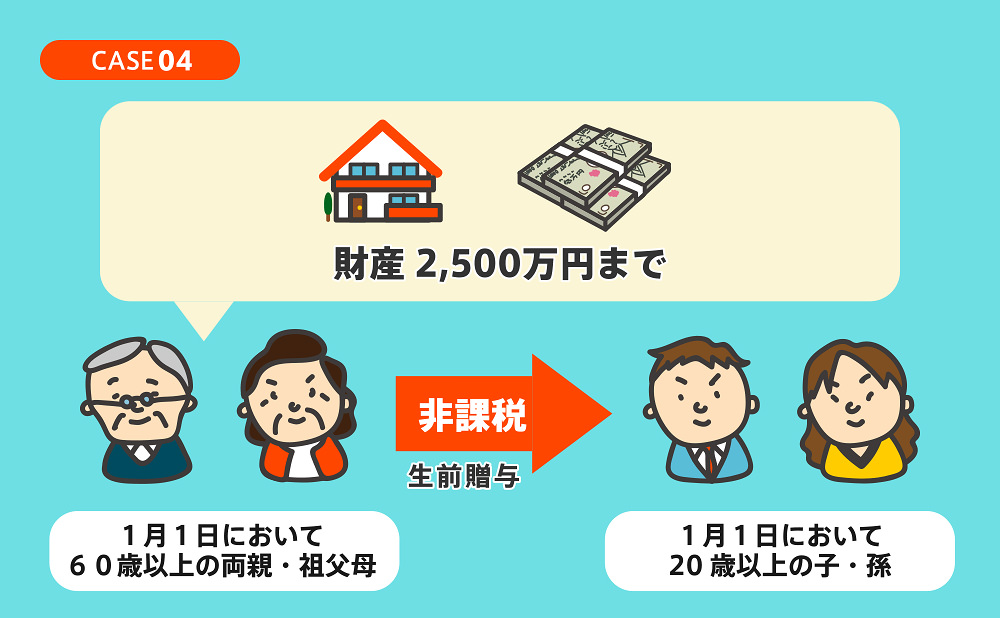

相続時精算課税制度とは、60歳以上の親や祖父母から18歳以上の子供や孫に贈与をした場合、最大2,500万円まで贈与税を非課税にできる制度です。

相続時精算課税制度は贈与税を大幅に節税できる一方で、贈与者が亡くなったときに贈与財産を相続税の計算対象に含めなければなりません。

相続時精算課税制度を利用して贈与を行った場合、2,500万円の非課税枠が残っている場合は贈与税がかかりません。

2,500万円の非課税枠をすでに使い切っている場合は、一律20%の税金がかかります。

相続時精算課税制度の非課税枠を使い切っている場合の贈与税を計算する流れは、下記の通りです。

- 基礎控除額を引き課税対象額を計算する:1,000万円-110万円=890万円

- 贈与税率を掛ける:890万円×20%=178万円

なお、2024年からは相続時精算課税制度に年間110万円の基礎控除が追加され、基礎控除内の贈与であれば贈与税および贈与者が亡くなったときの相続税がかからなくなります。

2章 1,000万円の贈与にかかる贈与税を節税できる控除・特例

贈与税には様々な控除や特例が用意されており、上手に活用すれば贈与税を大幅に節税可能です。

贈与税の控除や特例は、主に下記の通りです。

- 贈与税の配偶者控除

- 相続時精算課税制度

- 住宅取得等資金に係る贈与税の非課税措置

- 教育資金の一括贈与に係る贈与税の非課税措置

- 結婚・子育て資金の贈与税の非課税措置

それぞれ詳しく紹介していきます。

2-1 贈与税の配偶者控除

贈与税の配偶者控除とは、婚姻期間20年を超える夫婦が住宅用取得資金もしくは居住用不動産を贈与した場合、贈与税を2,000万円まで非課税にできる制度です。

贈与税の配偶者控除を利用すれば、1,000万円の贈与にかかる贈与税を非課税にできます。

贈与税の配偶者控除の適用要件は、下記の通りです。

- 婚姻関係が20年経過した後に贈与が行われたこと

- 贈与された財産が、居住用不動産またはそれを取得するための資金であること

- 贈与を受けた年の翌年3月15日までに、贈与によって取得した居住用不動産に住んでいること

贈与税の配偶者控除は節税効果が大きく魅力的に思えますが、配偶者には「相続税の配偶者控除」も用意されており、最低でも1億6,000万円までの遺産には相続税がかかりません。

そのため、相続税の負担軽減目的で贈与税の配偶者控除を利用する必要性は少ないとも考えられます。

2-2 相続時精算課税制度

相続時精算課税制度とは、60歳以上の両親・祖父母から18歳以上の子・孫に対して贈与をした場合に、2,500万円の贈与まで贈与税が非課税となる特例です。

2,500万円を超えた分に関しても、贈与税率を一律20%で計算できるので、贈与税を大幅に節税できます。

贈与税の節税効果は大きい一方で、相続時精算課税制度は贈与者が亡くなったときに贈与財産を相続財産に加えて相続税を計算しなければなりません。

そのため、相続時精算課税制度には相続税の直接的な節税効果は少ないことを理解しておきましょう。

2024年より、相続時精算課税制度に年間110万円の基礎控除が追加されました。

基礎控除内であれば、贈与税もかかりませんし、贈与者が亡くなったときに相続税の課税対象となることもありません。

基礎控除の追加により、贈与税および相続税の節税効果が大きくなった一方で、贈与税や相続税の計算が複雑になってしまいます。

そのため、相続時精算課税制度を利用するときは税理士に相談することをおすすめします。

2-3 住宅取得等資金に係る贈与税の非課税措置

住宅資金贈与の非課税措置とは、親や祖父母から子や孫に対して住宅購入資金やリフォーム資金を贈与したいときに最大1,000万円まで贈与税を非課税にできる制度です。

なお、贈与税の非課税額については取得する住宅の種類によって変わってきます。

住宅取得等資金の非課税措置では、受贈者および取得する住宅の条件が設定されています。

そのため、制度の利用を検討する場合は、不動産会社やハウスメーカー、税理士に相談してみるのが良いでしょう。

2-4 教育資金の一括贈与に係る贈与税の非課税措置

教育資金の贈与税の非課税措置とは、子供や孫に教育資金を贈与したときにかかる贈与税を最大1,500万円まで非課税にできる制度です。

非課税の対象となる教育資金は学校に支払う入学金や授業料だけでなく、習い事や学習塾の費用なども含まれます。

教育資金の贈与税の非課税措置を適用すれば、教育費を一括贈与したときの税金を節税できるものの手続きに手間がかかるなどといた下記のデメリットもあります。

- 贈与財産を引き出す際には対象費用の領収書や請求書が必要になる

- 制度利用後は贈与を取り消せない

- 制度の利用中に贈与者が亡くなると、使い切れていない贈与財産は相続税の課税対象になる

- 孫が30歳になるまでに贈与財産を使い切る必要がある

親子間や祖父母と孫など扶養義務者間は生活費や教育費を贈与しても、贈与税がかかることはありません。

そのため、教育資金の贈与税の非課税措置を利用する場合には、教育費や生活費の都度贈与ではなく一括贈与をする必要があるのかを検討しましょう。

2-5 結婚・子育て資金の贈与税の非課税措置

結婚・子育て資金一括贈与の非課税制度とは、両親や祖父母などが18歳から50歳までの子や孫などに子育てや結婚資金を贈与した場合、最大1,000万円まで贈与税が非課税にできる制度です。

非課税枠は大きいものの教育資金の贈与税の非課税措置と同様に、一括贈与を行う必要があること、金融機関で専用口座を開設しなければならないなどのデメリットがあります。

また、非課税枠1,000万円のうち、結婚資金として利用できるのは最大300万円までである点にも注意が必要です。

3章 1,000万円を譲る場合は相続と贈与のどちらが得?

子供や孫にかかる贈与税や相続税を負担を少しでも減らしたい場合、生前贈与をするのか相続で財産を譲る方が良いのか迷ってしまうケースもあるでしょう。

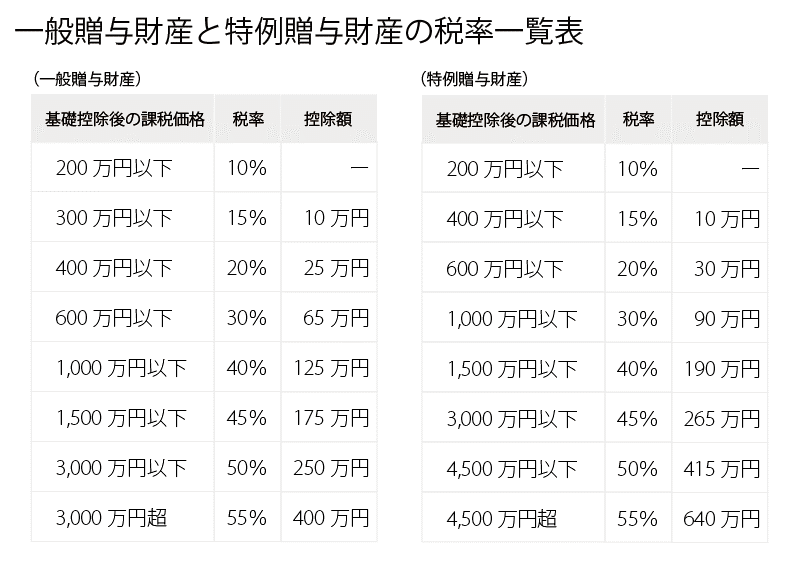

相続税と贈与税の税率は、それぞれ下記のように設定されています。

上記のように、単純に税率のみを比較すると、相続税の方が贈与税よりも税率が低いため、生前贈与をするのは損のように見えてしまいます。

しかし、相続税も贈与税も累進課税制度を採用しているため、将来の遺産を減らすために贈与税を払ってでも1,000万円生前贈与した方が結果的に得になるケースもあります。

一方で、相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、基礎控除内であれば相続税はかかりません。

そのため、遺産が相続税の基礎控除内に収まりそうな人がわざわざ1,000万円贈与して、贈与税がかかってしまうのはメリットが少ない可能性もあります。

このように、生前贈与と相続のどちらが得かは一概には言えないため、資産状況や相続人の状況を見てケースバイケースで判断するしかありません。

生前贈与および相続がおすすめな人の特徴は、主に下記の通りです。

| 生前贈与がおすすめな人 | 相続がおすすめな人 |

|

|

自分で判断するのが難しい場合は、相続に詳しい税理士に相談することをおすすめします。

4章 1,000万円の贈与をするときの注意点

相続人に贈与をする場合、相続3~7年以内に行われた贈与は相続税の計算対象になることや特別受益の持ち戻し対策などを行っておく必要があります。

1,000万円の贈与を行うときの注意点は、下記の通りです。

- 贈与財産によっては相続税評価額の計算が必要になる

- 相続3~7年以内に行われた贈与は相続税の計算対象になる

- 特別受益の持ち戻し免除を行っておく

それぞれ詳しく見ていきましょう。

4-1 贈与財産によっては相続税評価額の計算が必要になる

不動産や非上場株式などの資産を贈与する場合には、贈与税の計算にあたり、贈与財産の相続税評価額を計算しなければなりません。

例えば、不動産は下記の方法で相続税評価額を計算します。

- 土地:路線価方式もしくは倍率方式

- 建物:固定資産税評価額

贈与財産の相続税評価額の計算を間違えてしまうと、当たり前ですがその後に計算する贈与税額も誤りとなってしまいます。

贈与税の払いすぎもしくは過少申告を避けるためにも、不動産や株式を贈与したときは贈与税の計算を税理士に依頼するのが良いでしょう。

4-2 相続3~7年以内に行われた贈与は相続税の計算対象になる

贈与者が亡くなる3〜7年以内に行われた贈与は、相続税の計算対象に含まれる場合があります。

なお、相続発生から3〜7年以内に行われた贈与すべてが相続税の計算対象になるのではなく、対象となるのは下記の人物に対して行われた贈与のみです。

- 相続によって財産を受け継いだ人

- 遺言によって財産を受け継いだ人

- みなし相続財産で財産を受け継いだ人

例えば、相続人である子供に生前贈与をしていても、贈与して3〜7年以内に贈与者が亡くなってしまうと相続税の節税効果がなくなってしまう恐れもあります。

生前贈与により将来の相続税を節税したい場合は、相続時精算課税制度を活用し基礎控除内で贈与する、相続人ではない孫に贈与するなども検討しましょう。

贈与税や相続税を節税するには、専門的な知識が必要なので税理士に相談することをおすすめします。

4-3 特別受益の持ち戻し免除を行っておく

相続人に贈与する場合、特別受益の持ち戻し免除を行うこともご検討ください。

特別受益とは、ある相続人が故人から特別に受け取っていた利益であり、生前贈与も該当します。

生前贈与が特別受益として認められると、過去の贈与も含めて遺産分割の割合を決定しなければならない恐れがあります。

過去に行った生前贈与を特別受益に含めないでほしい場合は、遺言書などで「特別受益の持ち戻し」を主張しなければなりません。

このように、相続対策には複数あり、ひとつの対策を行うのではなく複数を組み合わせて行うことが一般的です。

相続対策の組み合わせを考え実行するには、専門的な知識や経験が必要なので、相続に精通した司法書士や弁護士に相談することをおすすめします。

まとめ

1,000万円の贈与にかかる贈与税は、0万円から231万円です。

贈与税の控除や特例を利用すれば、贈与税を節税できる可能性があります。

一方で、親や祖父母などの直系尊属から子供や孫などの直系卑属以外への贈与をした場合、贈与税の控除や特例は利用できず、税負担も重くなってしまうと理解しておきましょう。

贈与を行うと将来の相続税を減らせる可能性がありますが、一方で特別受益の持ち戻しなどが発生し相続トラブルが起きる可能性もあるのでご注意ください。

相続対策は生前贈与だけでなく様々な方法があるので、相続人や資産状況に応じてベストな方法を選ばなければなりません。

グリーン司法書士法人では、生前贈与や相続対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。