亡くなった人がアパートを所有していた場合、相続人が受け継ぎます。

新しく収益性も高いアパートであれば相続時に問題が起きず、相続人も賃貸経営を続けやすいでしょう。

一方で、古いアパートを相続すると空室が多く相続税を節税できない、入居者との契約内容がわからないなどの問題が起きる可能性があります。

故人が所有していた古いアパートを相続した場合は、アパートの経営状況や建物の状態を確認しておきましょう。

本記事では、古いアパートを相続したときに確認すべきことや活用、売却方法を解説します。

アパートを相続したときの流れは、下記の記事で詳しく解説しているのでご参考にしてください。

目次

1章 古いアパートを相続したときに起きうること

古いアパートを相続したときには、入居者が少なく相続税評価額が高くなってしまうケースや受け継ぐ相続人がいなくトラブルになってしまう場合もあります。

古いアパートを相続したときに起きうることは、下記の通りです。

- 空室割合が高いと相続税評価額が高くなる

- 相続トラブルが起きる場合がある

- 入居者との契約内容がわからない

- 売却が難しい場合がある

それぞれ詳しく見ていきましょう。

1-1 空室割合が高いと相続税評価額が高くなる

アパートやマンションは相続発生時に空室が多いと、賃貸割合が下がり相続税評価額が高くなってしまいます。

賃貸経営をしている建物および土地は、下記の方法で相続税評価額を計算可能です。

| 建物(貸家) | 建物の固定資産税評価額-(建物の固定資産税評価額×借家権割合×賃貸割合) |

| 土地(貸家付建物) | 自用地評価額×(1-借地権割合×借家権割合×賃貸割合) |

上記のように、他人に貸しているアパートやマンションは自分で使用している不動産よりも相続税評価額が下がります。

しかし、相続発生時に空室が多いと賃貸割合が下がってしまうため、相続税評価額があまり減額されなくなってしまう可能性があります。

なお、賃貸割合は「貸し出しされている床面積÷専有部分の床面積合計」で計算するため、貸し出している部屋数で計算するわけではない点にもご注意ください。

1-2 相続トラブルが起きる場合がある

古いアパートやマンションを相続した場合、相続人同士で遺産分割トラブルが起きる場合があります。

アパートやマンションの資産価値が低くなっていて管理コストだけかかる状態では、受け継ぎたいと考える相続人がいない可能性があるからです。

- 相続人全員が預貯金を受け継ぐと主張し、アパートの処分方法で揉める

- アパートを売却した代金を分割しようとするが、売却手続きが進まない

上記のトラブルが起きてしまうと解決に時間がかかり、相続税の申告期限までに遺産分割が完了しない恐れがあります。

相続税の申告期限までに遺産分割協議が完了しないと、相続税の節税効果が高い配偶者控除や小規模宅地等の特例を利用できない可能性があるのでご注意ください。

1-3 入居者との契約内容がわからない

古いアパートやマンションの場合、入居者との契約内容がわからず相続人が賃貸経営を受け継いだ際に、入居者とトラブルになる恐れがあります。

具体的には、下記のトラブルが起きやすいのでご注意ください。

- 入居者との契約書が見つからない

- 過去の家賃振り込み履歴が見つからない

- 契約書は見つかったが個別の事情や現在の状況がわからない

例えば、入居者と故人が個別に家賃の値下げに合意したとしても、契約書に記載されていなければ事実確認が難しくなります。

入居者に「オーナーが亡くなる前に家賃を1万円下げると言ってくれた」と言われても、契約書に記載されていないと入居者が真実を言っているか確認しようがありません。

1-4 売却が難しい場合がある

築年数が経過しており価値が下がったアパートやマンションを相続しても、売却できず困ってしまう場合があります。

周辺地域の賃貸需要が少ない場合、アパートやマンションの買い手が見つからず希望の条件で売却できず遺産分割や相続税の納税資金の用意に苦労する恐れもあるでしょう。

また、アパートやマンションに入居者がいる場合、立ち退き交渉をして解体するのが難しい場合もあるため、更地にしての売却も難しい可能性があります。

2章 古いアパートを相続したときに確認すべきこと

古いアパートやマンションを相続したときには、まず相続した不動産の経営状況や空室情報を確認しましょう。

アパートやマンションの築年数が古く想定していたよりも、空室割合が多いと相続税が高くなってしまう恐れもあるからです。

具体的には相続時に下記を確認しておくと良いでしょう。

- アパートの経営状況・空室状況

- アパートの状態

- 周辺地域の賃貸状況

それぞれ詳しく解説していきます。

2-1 アパートの経営状況・空室状況

亡くなった人がアパートやマンションを所有していた場合、まずは相続した賃貸を不動産の経営状況や空室状況を確認しなければなりません。

経営状況や空室状況が芳しくない場合は、賃貸経営を受け継ぐのではなく、アパートやマンションの売却や建て替えも検討しなければならないからです。

また、亡くなった人が長年にわたり不動産経営をしていた場合、知識や経験が豊富で物件自体が古くても賃貸経営がうまくいっていた可能性もあります。

そのため、経営状況を確認するだけではなく、相続人が形を受け継いでも引き続き問題なく継続できるの判断も必要でしょう。

2-2 アパートの状態

アパートやマンションを相続した際には経営状況だけでなく、建物の状態も確認しておきましょう。

古いアパートやマンションの場合、修繕や建て替えが必要な場合もあるからです。

具体的には下記を確認しておきましょう。

- 修繕が必要な箇所はどこか

- 建物や設備の損傷状況

- 修繕が必要な場合、いくらぐらいかかるのか

アパートやマンションの状態を確認せず相続してしまうと、いざ賃貸経営を受け継いだ後に高額な修繕費用がかかってしまう可能性もあります。

2-3 周辺地域の賃貸状況

亡くなった人が所有していたアパートやマンションを受け継ぎ、賃貸経営を続けるかどうか判断する際には、アパートの状況だけでなく、周辺地域の賃貸需要についても確認しましょう。

田舎にあるアパートやマンションの場合、昔は人口が多く賃貸需要が見込めたものの、現在では需要が少なくなってしまっている地域もあるからです。

残念ながら相続した土地の周辺地域で賃貸需要がない場合は、アパートやマンション以外の方法で活用することも検討しなければなりません。

土地活用はアパートやマンション経営以外にもいくつか方法があり、土地の広さや形状、周辺地域の状況によってベストな活用方法は異なります。

どのような活用をすべきかわからない場合は、不動産会社やハウスメーカーなどに相談してみるのもおすすめです。

3章 古いアパートを相続したときの活用・売却方法

古いアパートやマンションを相続したときには、故人の賃貸経営をそのまま受け継ぐだけでなく、アパートやマンションの建て替え売却なども検討しましょう。

具体的には、下記の方法をご検討ください。

- アパート経営を続ける

- アパートを建て替える

- 土地・建物を売却する

それぞれ解説していきます。

3-1 アパート経営を続ける

築年数が経っており古いアパートやマンションであっても、故人や管理会社が適切な管理を行っており、賃貸経営に問題がなければ相続人が経営を受け継ぐことも可能です。

ただし、築年数が経過しているアパートは建物の状態が悪い、入居者が集まりにくいリスクはあるので、相続時に建物の状態や経営状況を確認しておく必要はあります。

特に、古いアパートやマンションは修繕費用が高額になりやすいので、中長期的な資金繰りについても計画しておきましょう。

3-2 アパートを建て替える

相続したアパートやマンションの築年数が経っており、状態が悪い場合は建て替えもご検討ください。

築年数が経っているアパートは入居者も見つかりにくくなるため、賃貸経営のハードルが上がるからです。

土地や建物を受け継いだ相続人も賃貸経営を行っていきたいのであれば、建て替えをした方が賃貸経営が上手くいく可能性はあります。

ただし、アパートやマンションの建築費用は数千万円から数億円近くかかることもあるため、ローンを借りられそうか、初期費用を用意できそうかの計画を立てる必要があります。

3-3 土地・建物を売却する

相続したアパートやマンションが遠方にあり管理が負担になる場合は、土地や建物の売却を検討しましょう。

ただし、築年数が経っているアパートやマンションは建物自体に価値がほとんどないことも多いです。

アパートやマンションが建っている状態で売却が難しいのであれば、解体し更地として売却することも検討しなければなりません。

相続したアパートやマンションに入居者がいる場合、解体にあたり立ち退き交渉も必要になるので売却に時間がかかる恐れがあります。

4章 古いアパートを受け継いだときにかかる相続税

亡くなった人が所有していたアパートやマンションは相続税の課税対象となります。

なお、相続税は預貯金や不動産等個別の財産に対してかかるのではなく、遺産総額に対してかかります。

加えて、建物や土地などの不動産は市場価格ではなく相続税評価額をもとに相続税を計算することも理解しておきましょう。

古いアパートやマンションを相続したときにかかる相続税を具体例とともに確認していきましょう。

【相続財産】

- 建物:5,000万円(固定資産税評価額)

- 土地:1億円(200㎡)(相続税評価額)

- 借地権割合:50%

- 借家権割合:30%

- 賃貸割合:40%

【相続人】

子供2人

【備考】

- 土地・建物は賃貸経営に使用している

- 小規模宅地等の特例の貸付事業用宅地等の要件をすべて満たしている

- 上記の土地および建物以外に相続財産はない

上記のケースでアパートにかかる相続税額は下記のように計算できます。

①建物の相続税評価額を計算する

5,000万円-(5,000万円×30%×40%)=4,400万円

②土地の相続税評価額を計算する

1億円×(1-50%×30%×40%)=9,400万円

③土地に対して小規模宅地等の特例を適用する

9,400万円×50%=4,700万円

④建物および土地の課税対象額を合算する

4,400万円+4,700万円=9,100万円

⑤相続税の基礎控除を計算し、遺産総額を算出する

基礎控除:3,000万円+2人×600万円=4,200万円

遺産総額:9,100万円-4,200万円=4,900万円

⑥法定相続分で遺産分割した場合の相続税額を計算する

2,450万円×15%-50万円=317.5万円

317.5万円×2人=635万円

上記のように古いアパートや土地の価値によっては、数百万円近くの相続税がかかることも珍しくありません。

故人の遺産のほとんどが不動産を占める場合、相続税が納税資金を用意しなければならない可能性もあるのでご注意ください。

5章 古いアパートを所有しているときにすべき相続対策

現在、古いアパートやマンションを所有しており、次世代が相続する際の負担を減らしたいのであれば、元気なうちから相続対策や認知症対策を進めておく必要があります。

具体的には、下記の対策を行っておくのが良いでしょう。

- 認知症対策をしておく

- 遺産分割方法を検討しておく

- 資産の組み換えを検討する

- 空室が出ないようにする

- アパートの建て替えやリフォームを検討する

- 相続税額を試算しておく

それぞれ詳しく見ていきましょう。

5-1 認知症対策をしておく

アパートやマンション経営をしている人は、元気なうちに認知症対策をしておくことが大切です。

認知症になり判断能力を失ってしまうと、財産管理や法的手続き、契約行為を行えなくなるからです。

具体的には、下記の手続きを行えなくなる可能性があります。

- アパートやマンションのリフォーム

- 新たな入居者との賃貸借契約

- アパートやマンションの売却

認知症対策をしていないと、不動産所有者の子供であっても上記の行為を代理で行うことはできません。

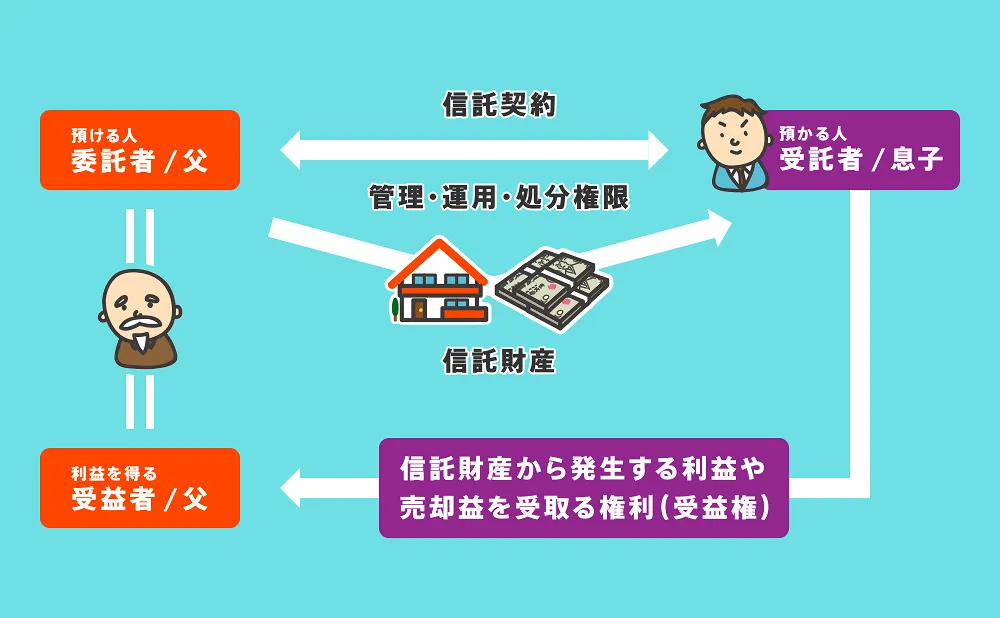

認知症対策には複数ありますが、賃貸経営をしている人に特におすすめしたいのは、家族信託です。

家族信託とは、信頼できる家族に自分の財産の管理や運用、処分を任せる制度です。

家族信託は認知症対策の中でも柔軟な財産管理を行えるので、賃貸用不動産の管理や処分にも適しています。

ただし、家族信託の契約書作成や手続きには専門的な知識が必要なので、自分で手続きをするのではなく、家族信託に精通した司法書士や弁護士に相談することをおすすめします。

5-2 遺産分割方法を検討しておく

アパートやマンションを所有している人は、将来の相続トラブルを防ぐために遺産分割方法を指定しておきましょう。

不動産は預貯金や株式と異なり平等に分割することが難しいため、相続人同士で遺産分割方法を決めるとトラブルになる恐れもあるからです。

遺産分割方法には、下記の種類があります。

| 種類 | 概要 |

| 現物分割 | 不動産は長男、預貯金は長女などのように財産ごとに分割する |

| 代償分割 | 遺産を多く受け継ぐ相続人が他の相続人に対して、代償金を支払う |

| 換価分割 | 相続した不動産や株式などを売却し代金を相続人同士で分配する |

| 共有分割 | 不動産を共有持分で分割する |

上記のうち、共有分割は不動産を共有名義で受け継ぐことになるため、将来的に権利関係者が増えて複雑になる、管理や売却が難しくなるなどのデメリットがありおすすめできません。

どの遺産分割方法が良いか判断がつかない場合は、相続に詳しい司法書士や弁護士に相談することも検討しましょう。

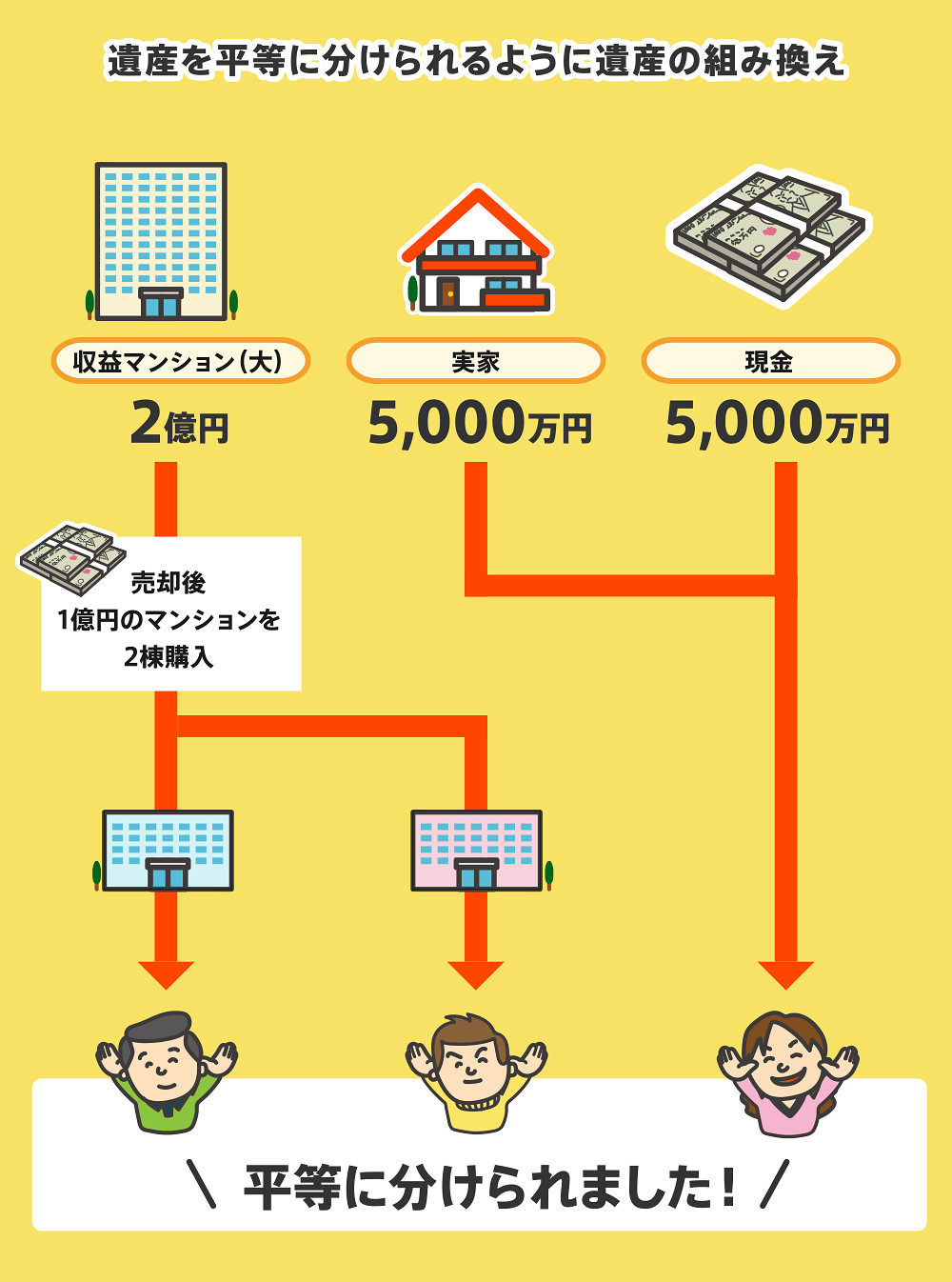

5-3 資産の組み換えを検討する

アパートやマンションの所有者は遺産分割方法を検討しておくだけでなく、必要に応じて資産の組み換えも行いましょう。

資産の組み換えとは相続人で分割しやすいように不動産の売却などを行い資産の内訳を変更することです。

例えば、下記のように資産の組み換えを行えば相続人同士で平等に遺産分割を行えます。

例えば、アパートやマンションを売却し相続人の人数分の区分マンションを購入するなども有効です。

資産や相続人の状況によってもベストな組み換え方法は変わってくるので、自分で判断するのではなく、相続に詳しい司法書士や弁護士に相談しながら行うことをおすすめします。

5-4 空室が出ないようにする

古いアパートやマンションを所有している場合は、相続発生時に空室が出ないように対策しておきましょう。

相続発生時に空室が多いと賃貸割合が下がるため、建物や土地の相続税評価額の節税効果が少なくなってしまうからです。

空室率の改善には、下記の方法が有効です。

- 家賃の見直しを行う

- 入居者の条件を緩和する

- アパートやマンションの管理状態をよくする

上記であれば、建物の建て替えを行わなくても空室率を改善できる可能性があります。

5-5 アパートの建て替えやリフォームを検討する

アパートやマンションの築年数が古く相続時に次世代が負担に感じることが予想されるのであれば、自分の代で建て替えやリフォームを検討しておきましょう。

相続発生前に建て替えやリフォームをすれば、遺産を減らせる、ローンの残債を相続税の債務控除に充てられるなどの理由で相続税の節税にもつながります。

ただし、アパートやマンションの建て替えやリフォームには費用がかかります。

建て替えやリフォームの前には周辺地域の賃貸需要などを調査し、費用対効果があるかどうかを分析しておきましょう。

5-6 相続税額を試算しておく

アパートやマンションを所有している場合、相続税額をシミュレーションしておきましょう。

不動産経営をしていた人が亡くなると、相続税が高額になることも多いからです。

加えて、不動産経営をしている人は遺産の中で不動産が占める割合が多くなるため、遺産から相続税を払うことが難しいこともあります。

遺産で相続税を払うのが難しい場合は、相続人を受取人とした生命保険に加入する、一部の不動産を現金にしておくなどの方法で納税資金を用意することも検討しなければなりません。

まとめ

古いアパートやマンションを相続したときには、物件の空室割合や経営状況を確認しておく必要があります。

築年数が経っており今後も賃貸需要が見込めないアパートやマンションを相続した場合は、経営を続けるだけでなくアパートやマンションの建て替え、売却も検討するのが良いでしょう。

また現在アパートやマンションを所有している人は、遺された家族の負担を軽減するため、認知症対策や相続対策をしておく必要があります。

例えば築年数が経っており処分に困るアパートを自分が元気なうちに売却し、新しい区分マンションを子供の人数分購入するなども相続対策として有効です。

相続対策には様々な方法があり、資産や家族の状況によってベストな対策が変わってきます。

自分に合う相続対策を行いたい人は、相続に関する知識が豊富な司法書士や弁護士、税理士などの専門家に相談するのがおすすめです。

グリーン司法書士法人では、認知症対策および相続対策に関する相談をお受けしています。

グループ会社には不動産会社もありますので、相続対策や不動産経営に関する相談を一括でお受けできます。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。