- 親から100万円もらうと贈与税がかかるのかがわかる

- 年間110万円を超えるぞうよを受けても贈与税がかからないケースがわかる

- 親から贈与を受けるときの注意点がわかる

夫が亡くなった後、自分は「どこで」「どんな手続き」「いつまでに」をしなくちゃいけないの…。

このような漠然とした不安をお持ちではないでしょうか?

相続に関する手続きは複雑で期限のあるものもあり、正直よくわからないと思われるのが普通です。

とはいえ、行うべき手続きしなかったり、期限を過ぎてしまうと次のようなリスクがあるので注意が必要です。

- もらえる手当や給付金がもらえない

- 多額の借金を負ってしまう

- 無駄な税金を支払うことになる

この記事では夫の死後「四十九日までにやらないといけないこと」「1年以内に行わなくてはならないこと」にわけて網羅的に解説しています。

どんな手続きが必要なのかわからないという人はぜひこちらの記事をご活用ください

目次

1章 夫が死亡して14日以内に行う手続き

最初に、夫が死亡してから14日以内に行わなければならない手続きを紹介します。

| 手続き名 | 期限 |

| 死亡を知った日から7日以内 |

|

| 5日以内 | 社会保険証 (通常は故人の勤務先が行う) |

| 死亡の事実が発生した日から14日以内 |

|

上記の手続きは、配偶者が亡くなってから14日以内に手続きを行わなければならず、非常に期限が短いのでご注意ください。

サラリーマンなど会社勤めの夫が亡くなった場合、社会保険の手続きについては勤務先に相談しましょう。

そして、児童扶養手当認定請求などは死亡届の提出時に自治体に相談しておくことをおすすめします。

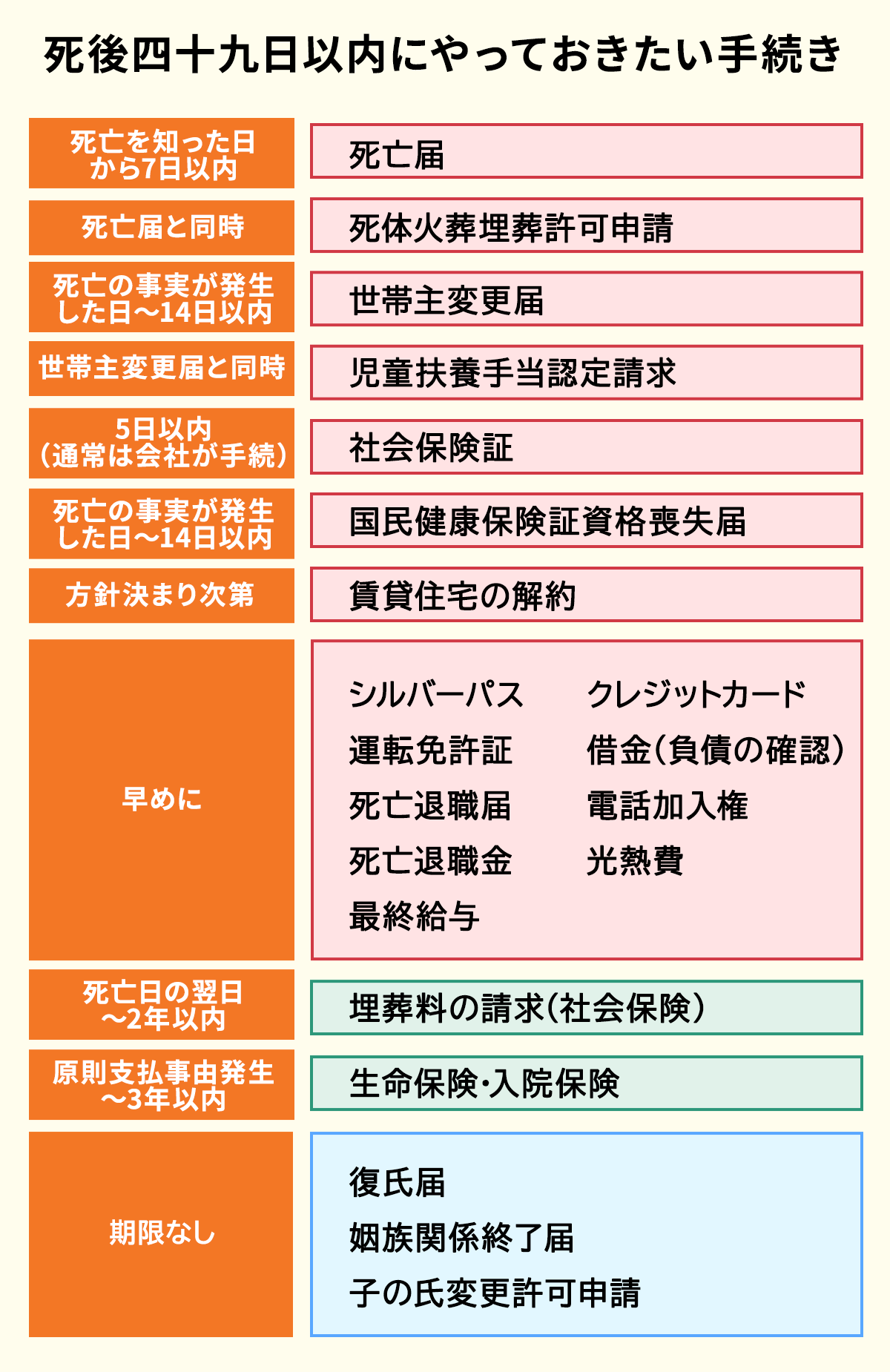

2章 死後四十九日以内にやっておきたい手続き

配偶者の葬儀や初七日が終わったら、徐々に下記の手続きを進めましょう。

死亡届や死体火葬埋葬許可書は葬儀会社が代行してくれるケースがほとんどですが、世帯主変更届や児童扶養手当認定請求、国民健康保険証資格喪失届などの手続きは自分で進めなければなりません。

特に、社会保険関連の手続きは期限が短いのでご注意ください。

届出・手続き | 手続き先 | 期限 |

● 死亡届 | 市区町村役場(7日以内) | 死亡を知った日から7日以内 |

● 死体火葬埋葬許可申請 | 市区町村役場(7日以内) | 死亡届と同時に提出 |

● 世帯主変更届 | 市区町村役場(14日以内) | 死亡の事実が発生した日から14日以内 |

● 児童扶養手当認定請求 | 市区町村役場 | 世帯主変更届と同時 |

● 復氏届 | 市区町村役場 | 期限なし |

● 姻族関係終了届 | 市区町村役場 | 期限なし |

● 国民健康保険証資格喪失届 | 市区町村役場 | 死亡の事実が発生した日から14日以内 |

● シルバーパス | 市区町村役場 | 早めに |

● 子の氏変更許可申請 | 家庭裁判所 | 期限なし |

● 運転免許証 | 警察 | 早めに |

● 死亡退職届 | 勤務先 | 早めに |

● 死亡退職金 | 勤務先 | 早めに |

● 最終給与 | 勤務先 | 早めに |

● 社会保険証 | 勤務先 | 5日以内(通常は会社が手続) |

● クレジットカード | クレジットカード会社 | 早めに |

● 借金(負債の確認) | 金融機関・ローン会社 | 早めに |

● 生命保険・入院保険 | 生命保険会社 | 原則支払事由発生から3年以内 |

● 埋葬料の請求(社会保険) | 勤務先・社会保険事務所 | 死亡した日の翌日から2年以内 |

● 賃貸住宅の解約 | 管理会社・家主 | 方針決まり次第 |

● 電話加入権 | 電話会社 | 早めに |

● 光熱費 | 電気・ガス会社・水道局 | 早めに |

以下、特に注意が必要なものについて解説していきます。

2-1 死亡届出の提出

まず真っ先にやらなければいけないのは死亡届の提出です。期限は死亡後7日以内と短いため注意が必要です。

届出先は本籍地、死亡地、届出人の所在地のいずれかの市町村役場の戸籍・住民登録窓口となっています。提出するものとして医師による死亡診断書(警察による死体検案書)、届出人の印鑑が挙げられます。

ただし、同居していない親族や同居者、家主、後見人なども届出を行えます。

また、誤解される方が多いですが、届出場所は亡くなった方の本籍地、死亡地、または、届出人の所在地の市町村役場です。

2-2 世帯主の変更

世帯主が死亡したときは、新たな世帯主を役所に届出なければなりません。この世帯主の変更も速やかに行う必要があります。期限は14日以内です。提出先は市町村役場の戸籍・住民登録窓口、提出するものは住民異動届出となります。

2-3 健康保険の資格喪失届出

こちらも期限は14日以内となっています。提出先は市町村役場の医療保険課です。提出するものは資格喪失届出、被保険者証、死亡の事実が分かる資料の3点です。

- 企業等に雇われている人が加入する健康保険組合、協会けんぽ(全国健康保険協会)などの被用者保険

- 自営業者などが加入する国民健康保険

- 75歳以上の方が加入する後期高齢者医療制度

上記の種類によって資格喪失届出の方法や期限が異なるのでご注意ください。

健康保険の種類問わず共通しているのは、死亡の日の翌日から、資格を喪失する点です。

(1)協会けんぽの手続き

夫がサラリーマンだった場合に当てはまります。資格の喪失を14日以内に市町村に届出なければなりません。保険証は、遺族から事業主に返還し、事業主から協会けんぽに返還されます。サラリーマンの妻などが夫の健康保険の扶養に入っている場合で、夫が死亡した場合には、妻は、自分で国民健康保険に加入するか、被用者保険に加入する必要があります。

(2)国民健康保険の相続手続き

自営業者、フリーランスの方に該当します。資格の喪失を14日以内に市町村に届出し、保険証を返還しなければなりません。

(3)後期高齢者医療保険の手続き

資格の喪失を14日以内に、後期高齢者医療広域連合に届出し、保険証を返還しなければなりません。

後期高齢者医療広域連合に対する届出は市町村が窓口になっています。ですから届け出も市町村役場に資格喪失届出を提出すればそれで済みます。

2-4 国民年金・厚生年金の資格喪失届出

年金の届出も期限は14日以内となっています。提出先は市町村役場の年金課などの窓口、または、年金事務所です。提出するものは役所の所定の資格喪失届出、年金受給権者死亡届(報告書)、年金手帳、死亡の事実が分かる資料などとなっています。死亡すると、死亡の翌日に国民年金や厚生年金保険の被保険者の資格を喪失します。

国民健康保険同様、年金制度もいくつか種類があり、種類ごとに手続きが異なるので注意しなければなりません。

【国民年金の被保険者が亡くなったとき】

14日以内に、市町村長または事業主を通じて厚生労働大臣に対して、国民年金の資格喪失届出を提出しなければなりません。

【会社員である夫が亡くなった場合】

自分が国民年金3号被保険者だった場合、①夫の厚生年金資格喪失届出の提出(事業主経由)と②自分の国民年金を3号から1号に切り替える手続き(市区町村にて手続き)をしなければなりません。

また、それぞれ14日以内に手続きを行わなければなりません。

【年金受給者が亡くなった場合】

年金受給者が亡くなった場合には、遺族は14日以内に年金事務所に「年金受給権者死亡届(報告書)」を提出しなければなりません。

2-5 住民票の除票の取得

期限が死亡届出の提出後、死亡から5年以内となっているので、緊急性は低いですが住民票の除票の取得についても説明しておきます。申請先は市町村役場の戸籍・住民登録窓口で提出するものは役所の所定の申請書です。

したがって、

住民票の除票は、保険会社の手続きや相続手続きで使用する機会が多いので、取得しておくと良いでしょう。

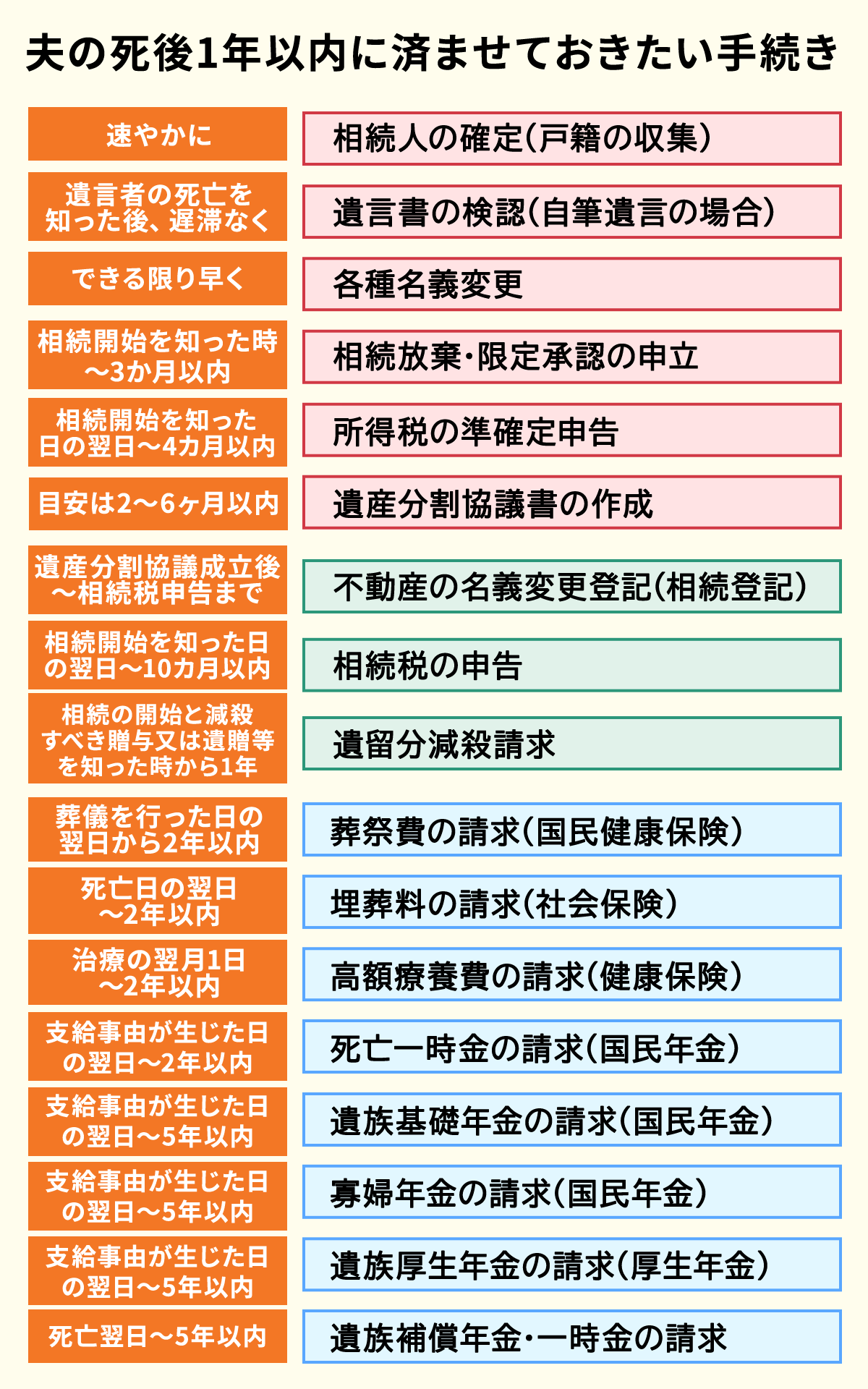

3章 夫の死後1年以内に済ませておきたい手続き

四十九日も終わると次は相続手続きが必要になってきます。特に注意が必要なのは相続放棄や準確定申告、相続税申告です。相続放棄は期限が決まっていますし、準確定申告、相続税申告は期限を過ぎるとペナルティを受けます。

この表を参考に、優先順位を付けて手続きを進めて行きましょう。

届出・手続き | 手続き先 | 期限・備考 |

● 相続人の確定(戸籍の収集) | 市区町村役場 | この後の手続きに必要になります。速やかに集めましょう。 |

● 遺言書の検認(自筆遺言の場合) | 家庭裁判所 | 遺言者の死亡を知った後、遅滞なく |

● 各種名義変更 | 市区町村役場など | できる限り早く |

● 相続放棄・限定承認の申立 | 家庭裁判所 | 相続開始があったことを知った時から3か月以内 |

● 所得税の準確定申告 | 税務署(税理士) | 相続開始を知った日の翌日から4カ月以内 |

● 遺産分割協議書の作成 | 相続人 | 期限は無いが目安は2~6ヶ月以内 |

● 不動産の名義変更登記(相続登記) | 法務局(司法書士) | 遺産分割協議成立後、相続税申告までに申請しましょう。 |

● 相続税の申告 | 税務署(税理士) | 相続開始を知った日の翌日から10ヶ月以内 |

● 遺留分減殺請求 | 相続人 | 相続の開始と減殺すべき贈与又は遺贈のいずれかがあった事を知った時から1年 |

● 葬祭費の請求(国民健康保険) | 市区町村役場 | 葬儀を行った日の翌日から2年以内 |

● 埋葬料の請求(社会保険) | 勤務先・社会保険事務所 | 死亡した日の翌日から2年以内 |

● 高額療養費の請求(健康保険) | 市区町村役場・社会保険事務所 | 治療の翌月1日から2年以内 |

● 死亡一時金の請求(国民年金) | 市区町村役場 | 支給事由が生じた日の翌日から2年以内 |

● 遺族基礎年金の請求(国民年金) | 市区町村役場 | 支給事由が生じた日の翌日から5年以内 |

● 寡婦年金の請求(国民年金) | 市区町村役場 | 支給事由が生じた日の翌日から5年以内 |

● 遺族厚生年金の請求(厚生年金) | 社会保険事務所 | 支給事由が生じた日の翌日から5年以内 |

● 遺族補償年金・一時金の請求 | 労働基準監督署 | 死亡翌日から5年以内 |

1年以内に済ませておきたい相続手続きの中でも厳格な期限が決まっている手続きをピックアップします。

保存しておいてイザという時にお役立て下さい。

3-1 相続放棄

相続は、借金等の負債も全部引き継ぎます。もしも故人に借金等が有る場合、相続放棄又は限定承認を検討しましょう。相続放棄の期限は3か月以内です。

詳しい内容はこちらの記事をご覧ください。

相続放棄の申立て先は、亡くなった人の最後の住所地を管轄する家庭裁判所です。

3-2 故人の所得税の準確定申告

故人に動産所得があったり自営業者等で所得税の確定申告が必要な場合は、相続人が代わりに確定申告をしなければなりません。これを準確定申告と呼びます。

準確定申告は期限が相続開始から4ヶ月以内と非常に短いのでご注意ください。準確定申告の期限を過ぎると延滞税や無申告加算税などのペナルティが発生してしまいます。

また、準確定申告の計算期間は亡くなった年の1月1日~死亡日までです。

3-3 相続税の申告

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、遺産総額が基礎控除を超えた場合は相続税を申告しなければなりません。

例えば、相続人が遺された妻および子供2人の場合の基礎控除は「3,000万円+600万円×3人=4,800万円」です。

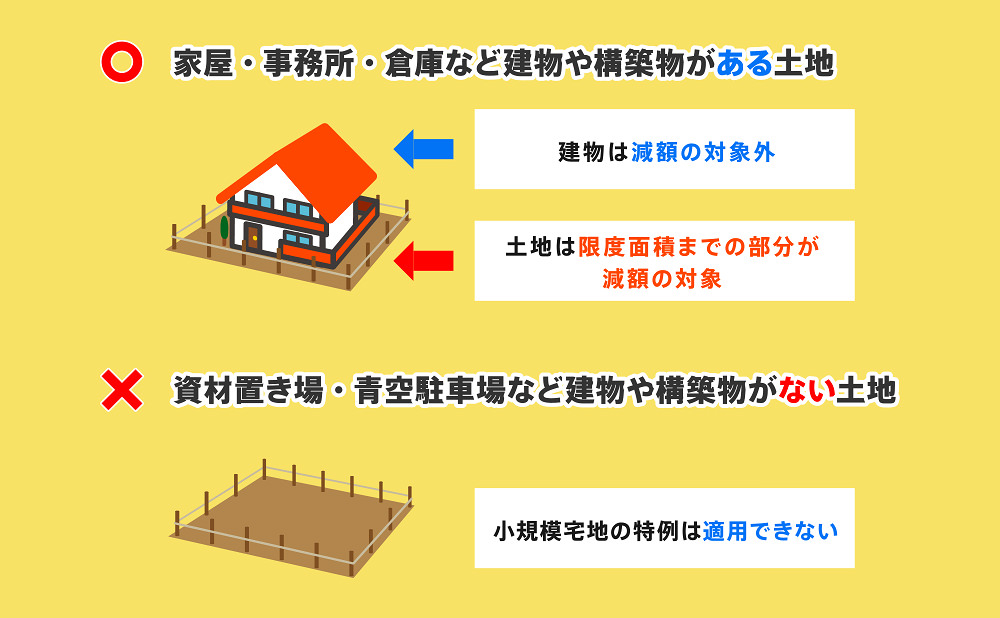

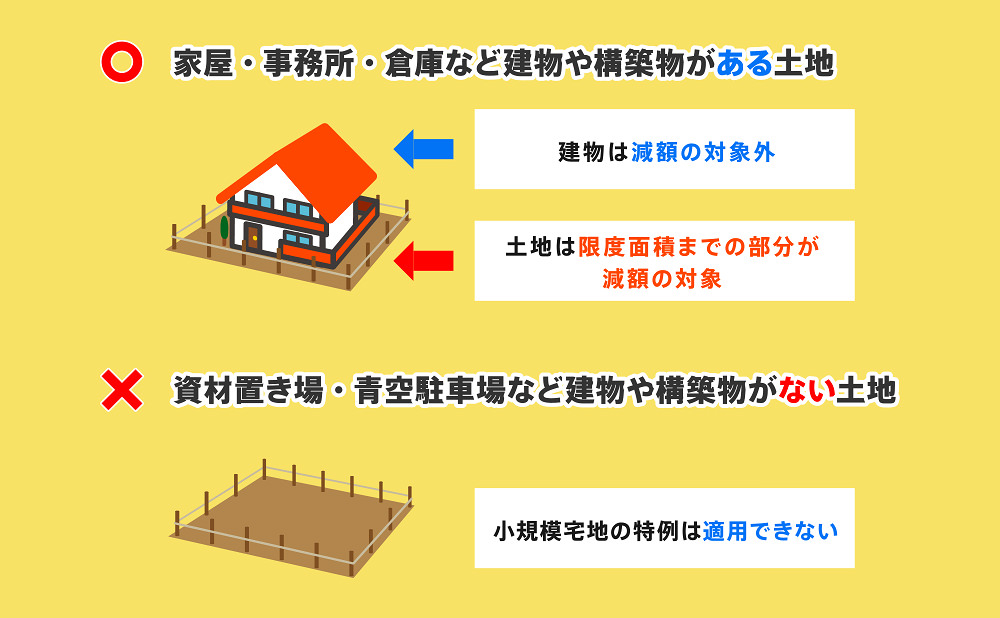

なお、配偶者が遺産を相続する場合、小規模宅地等の特例や相続税の配偶者控除を適用し、相続税を大幅に節税できる可能性があります。

詳しく見ていきましょう。

3-3-1 遺された妻が相続税の申告に使える控除・特例

配偶者が遺産を受け継ぐ場合、①小規模宅地等の特例や②相続税の配偶者控除を適用し、相続税を大幅に節税できる可能性があります。

小規模宅地等の特例とは、亡くなった人の土地を相続した場合、土地の評価額を最大8割軽減できる制度です。

小規模宅地等の特例を適用できる土地の種類、限度面積、軽減割合は、下記のように決められています。

| 用途 | 区分 | 限度面積 | 減額割合 |

| 自宅 | 特定居住用宅地等 | 330㎡ | 80% |

| 収益物件 | 貸付事業用宅地等 | 200㎡ | 50% |

| 事業用地 | 特定事業用宅地等 (特定同族会社事業用宅地等) | 400㎡ | 80% |

相続税の配偶者控除とは、亡くなった人の配偶者が遺産を相続したときに①法定相続分もしくは②1億6,000万円のうちいずれか多い金額まで相続税が非課税になる制度です。

したがって、遺された配偶者が遺産を相続した場合、相続税はほぼかからないと思っていて良いでしょう。

3-3-2 遺された妻が相続税の申告に使える控除・特例

相続税の申告期限・納税期限は、相続開始から10ヶ月以内です。

相続税の申告先は亡くなった人の最後の住所地を管轄する税務署であり、相続税は現金一括納付が原則ですのでご注意ください。

3-4 遺留分侵害額請求

遺言等があり、自身の相続する遺産が全く無い又は法定相続分より少ないというケースは遺留分侵害額請求という請求をする事により一定の割合を取り戻す事ができます。例えば「全財産を愛人に相続させる」という様な遺言があったら、その妻や子は遺言どおりでは全く財産を相続する事はできません。ですがこの遺留分侵害額請求をする事により、一定割合の遺産を相続する事ができます。

遺留分侵害額請求の期限は、①相続の開始及び遺留分の侵害がある事を知った時から1年以内、または②相続開始から10年以内となっています。

遺留分侵害額請求を検討される際には相続案件に強い司法書士・弁護士に相談されることをおすすめします。

4章 相続関係の相談先の一覧

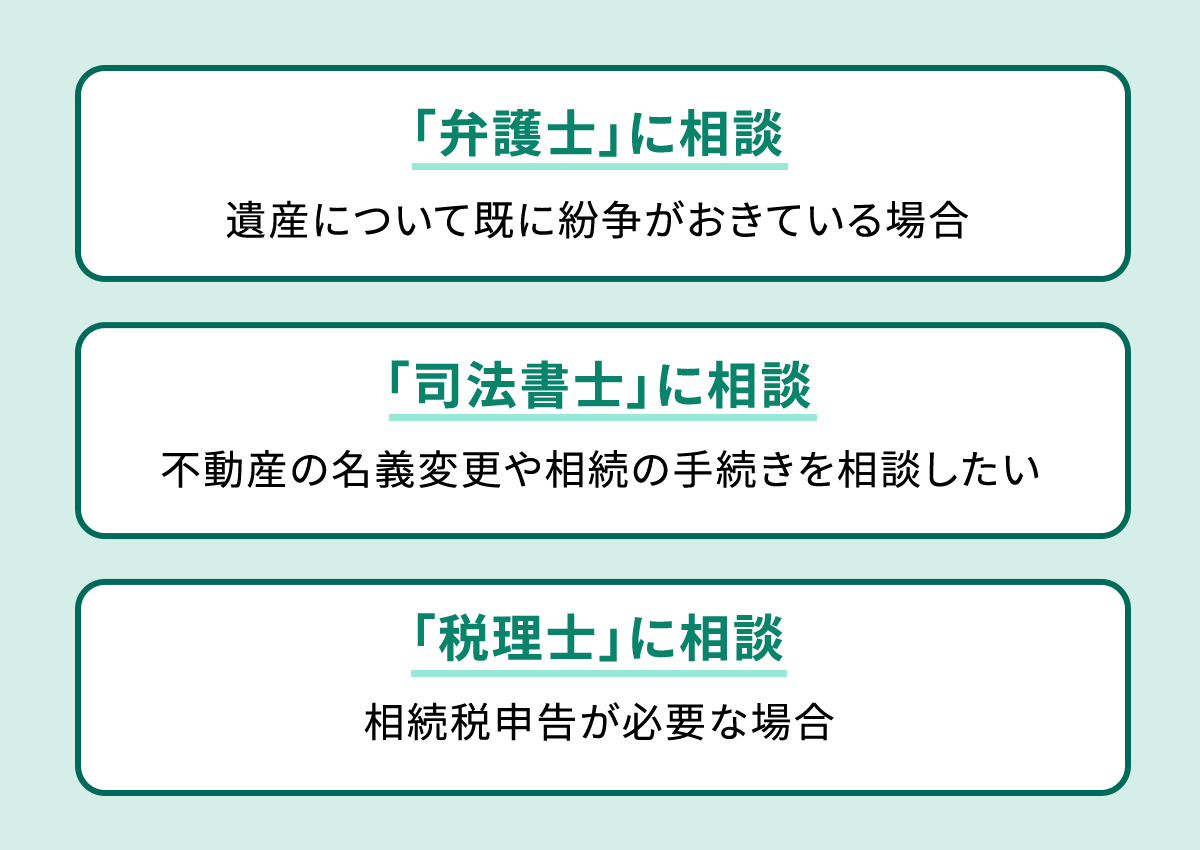

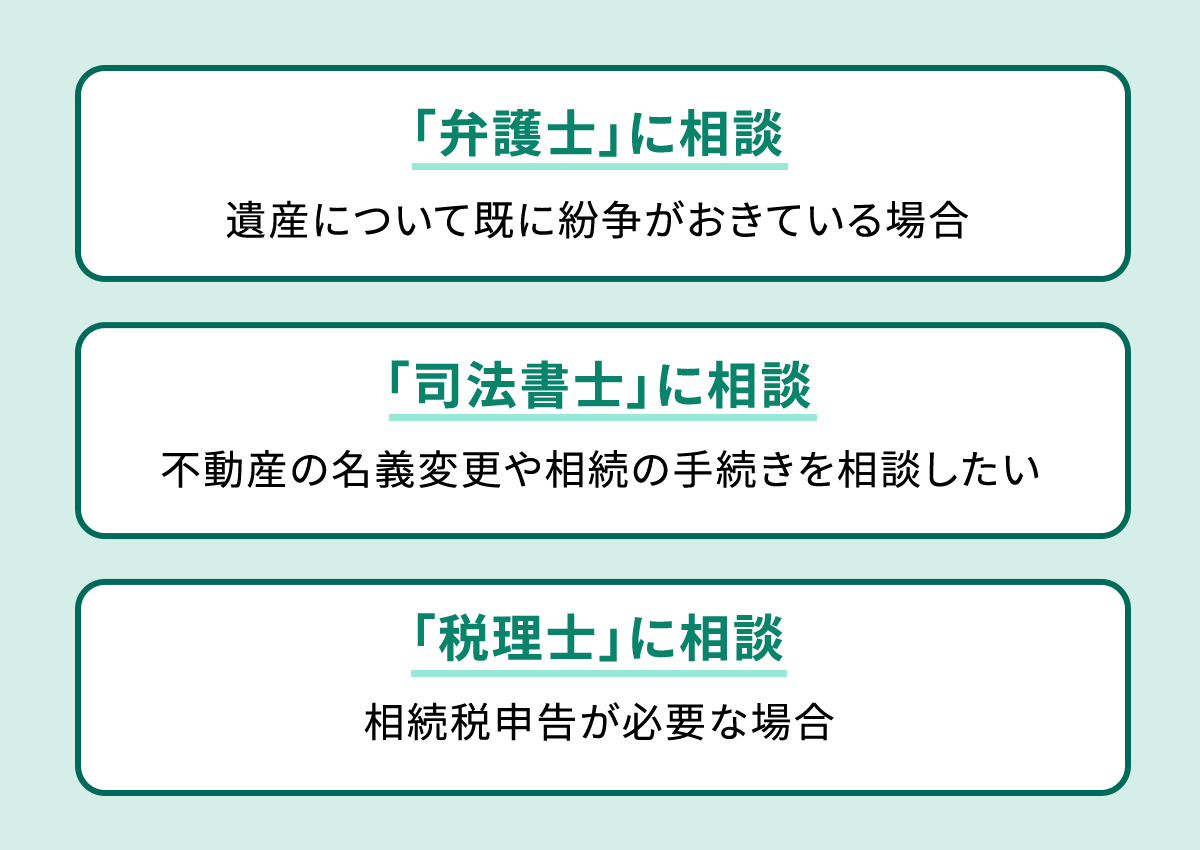

「相続手続きを自分でするのは知識も時間も無い」という方の場合、夫の死後に相続についての相談をどこにすれば良いのかが分からなかった、という声をよくききます。下記の表に、専門家の取り扱い業務等をまとめました。

基本的な考え方は、

遺産について既に紛争がおきている場合・・・・「弁護士」に相談

不動産の名義変更や相続の手続きを相談したい・・・「司法書士」に相談

相続税申告が必要な場合・・・「税理士」に相談

と考えておくと良いですね。

合わせてこちらの記事も是非ご覧ください。

まとめ

いかがだったでしょうか?やらなくてはいけない手続きの数はたしかに多いです。それに精神的にも厳しいかと思います。しかし、チェックリストにかかれた内容をひとつひとつやっていけば大丈夫です。

特に期限が短い死亡届出の提出、世帯主の変更、健康保険の資格喪失届出、国民年金・厚生年金の資格喪失届出については最優先でやっておきましょう。また、相続についても相続放棄、遺留分減殺請求は期限が決まっていますし、故人の所得税の準確定申告、相続税の申告は期限までにやらないとペナルティがありますのでこれらも優先的に行う必要があります。保険の支払いなどで住民票の除票の取得が必要になることもありますのでこちらもやっておきましょう。

よくあるご質問

夫が亡くなったらやることは何ですか?

夫が亡くなったら、以下のような手続きをしていきましょう。

・死亡届・火葬許可申請書の提出

・健康保険の手続き

・世帯主変更届の提出

・年金停止

・所得税の準確定申告

・相続税申告

・遺産の名義変更手続き夫(妻)の遺産は配偶者と子供でどう分ければいい?

法律で法定相続人、法定相続分が決められています。

遺言書がない場合は、法律で決められている法定相続分で遺産分割をするようにしましょう。

相続割合は相続人の構成ごとに異なるので、下記リンクから確認できる表を参考に法定相続分を確認してみましょう。

▶相続人の構成別、法定相続分について詳しくはこちらから世帯主が亡くなったらどうなる?

世帯主が亡くなったときには、一部のケースを除いて14日以内に世帯主変更届を提出しなければなりません。

世帯主変更届の提出期限を過ぎると過料が発生する恐れもあるのでご注意ください。

▶世帯主変更届について詳しくはコチラ亡くなった夫の銀行口座が凍結されたらどうすればいい?

銀行口座の名義人が死亡したことを銀行が把握すると、口座が凍結され預貯金の引き出しや口座振替を一切行えなくなってしまいます。

銀行口座の凍結を解除するには、銀行の相続手続きを行う必要があります。

▶銀行の口座凍結について詳しくはコチラ