- 長男の嫁と養子縁組するメリット・デメリット

- 長男の嫁と養子縁組する方法・必要書類

- 養子縁組以外で長男の嫁に財産を遺す方法

長男の嫁は法律上「法定相続人」には含まれません。

そのため、何も対策をしなければ義理の親から遺産を受け取ることはできないのです。

長男の嫁に遺産を譲りたい場合には、養子縁組も選択肢のひとつです。

養子縁組をすれば親子関係が成立し、実子と同じく相続権を得られます。

ただし、養子縁組には相続トラブルが起きる可能性や、離婚後も縁が切れないといったデメリットも伴います。

本記事では、養子縁組のメリット・デメリットをわかりやすく解説します。

目次

1章 長男の嫁は法定相続人ではない

相続人になれる人物は法律によって決められており、長男の嫁は法定相続人ではないため、義理の親の遺産を受け継ぐことはできません。

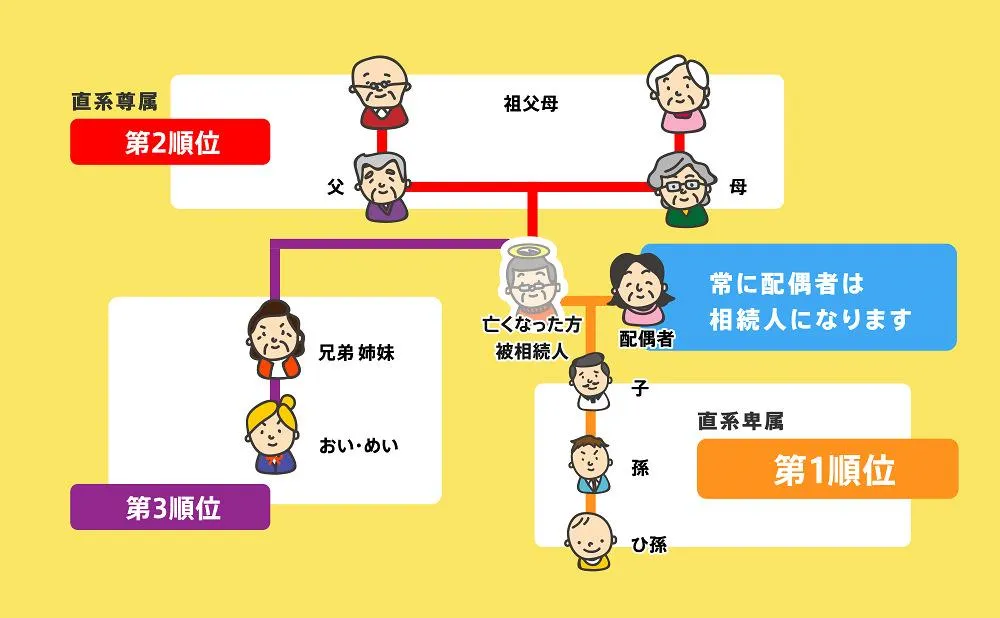

相続人になれる人物および優先順位は、法律によって下記のように決められています。

| 常に相続人になれる | 配偶者 |

| 第一順位 | 子供や孫 |

| 第二順位 | 両親や祖父母 |

| 第三順位 | 兄弟姉妹や甥・姪 |

一方、養子縁組をすれば長男の嫁と法律上の親子関係が生じるので、長男の嫁が相続人になり遺産を相続させられます。

なお、養子縁組をせずとも遺言書の作成や生前贈与、家族信託などの相続対策を行えば長男の嫁に財産を遺すことが可能です。

養子縁組以外の相続対策については、本記事の5章で詳しく解説しています。

2章 長男の嫁と養子縁組するメリット

長男の嫁と養子縁組すれば、法律上の親子関係が生じるため、自分が亡くなったときに遺産を受け継いでもらえます。

他にも、養子縁組をすることで下記のメリットがあります。

- 長男の嫁に財産を遺せる

- 相続税の基礎控除額が増える

- 相続税の金額が減る可能性がある

- 生命保険金・死亡退職金の非課税枠が増える

それぞれ詳しく見ていきましょう。

2-1 長男の嫁に財産を遺せる

長男の嫁と養子縁組すれば、自分と長男の嫁の間に法律上の親子関係が生じます。

養子は実子同様の相続権を得られるので、自分が亡くなったときに長男の嫁も遺産を相続できるようになります。

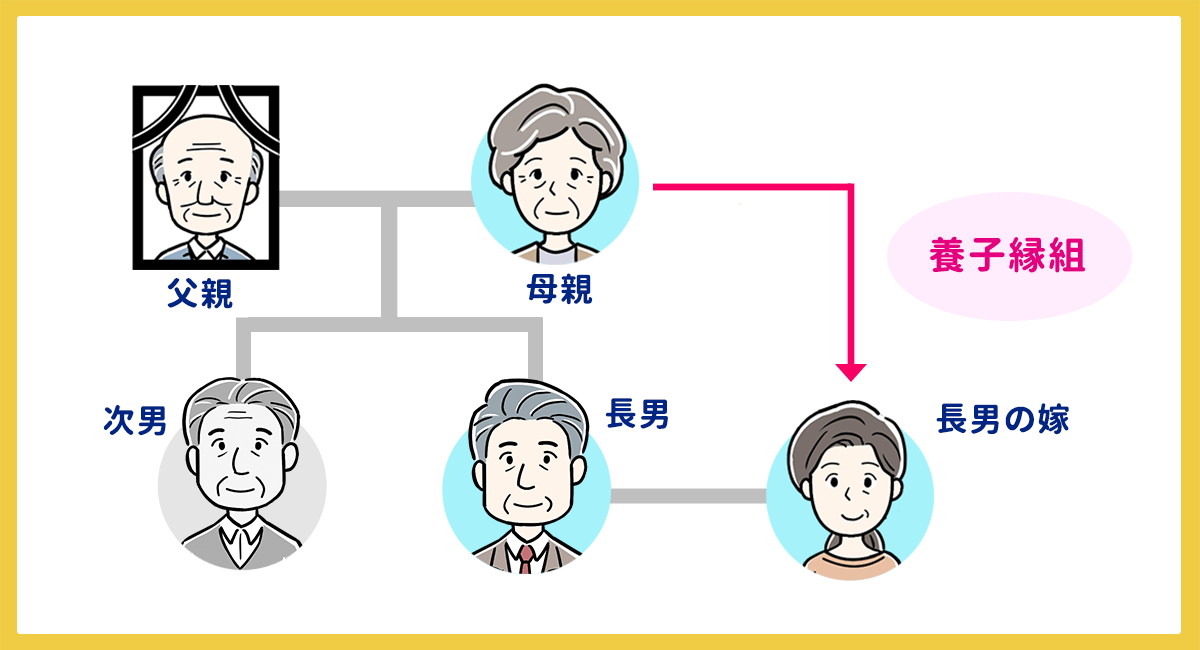

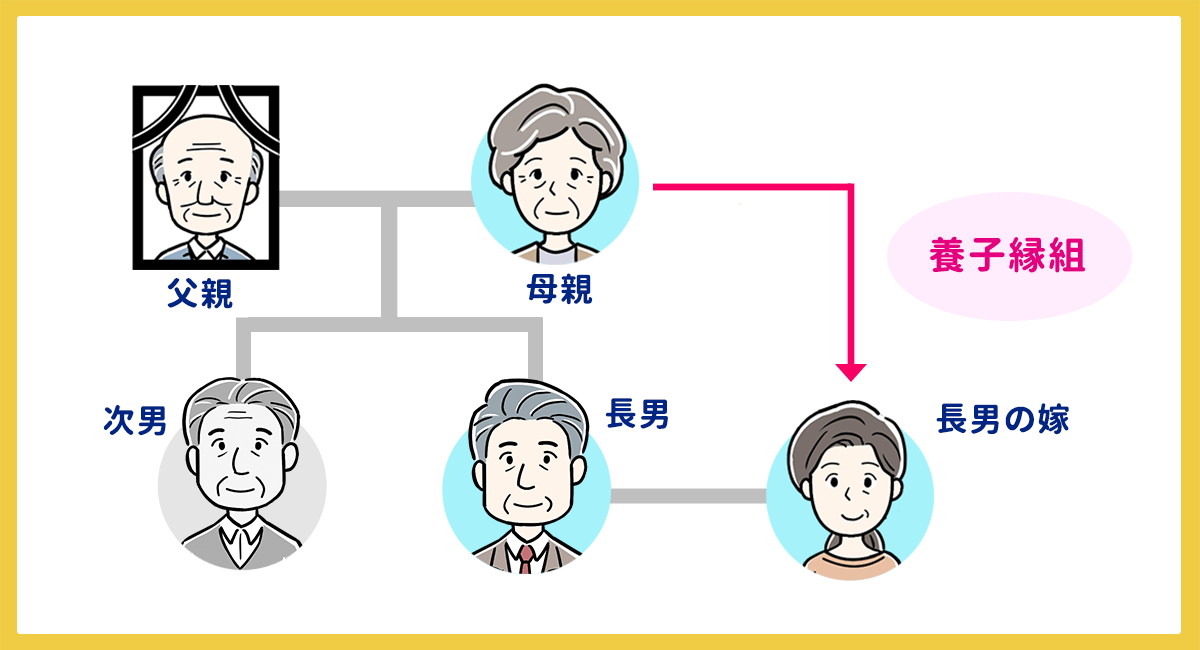

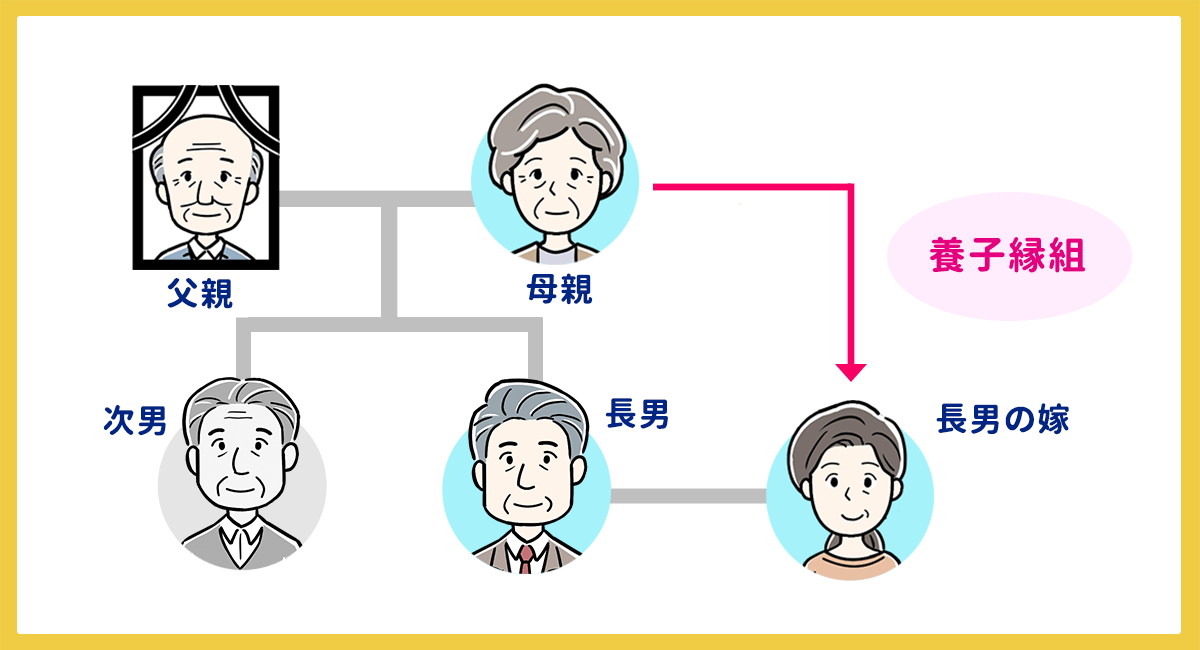

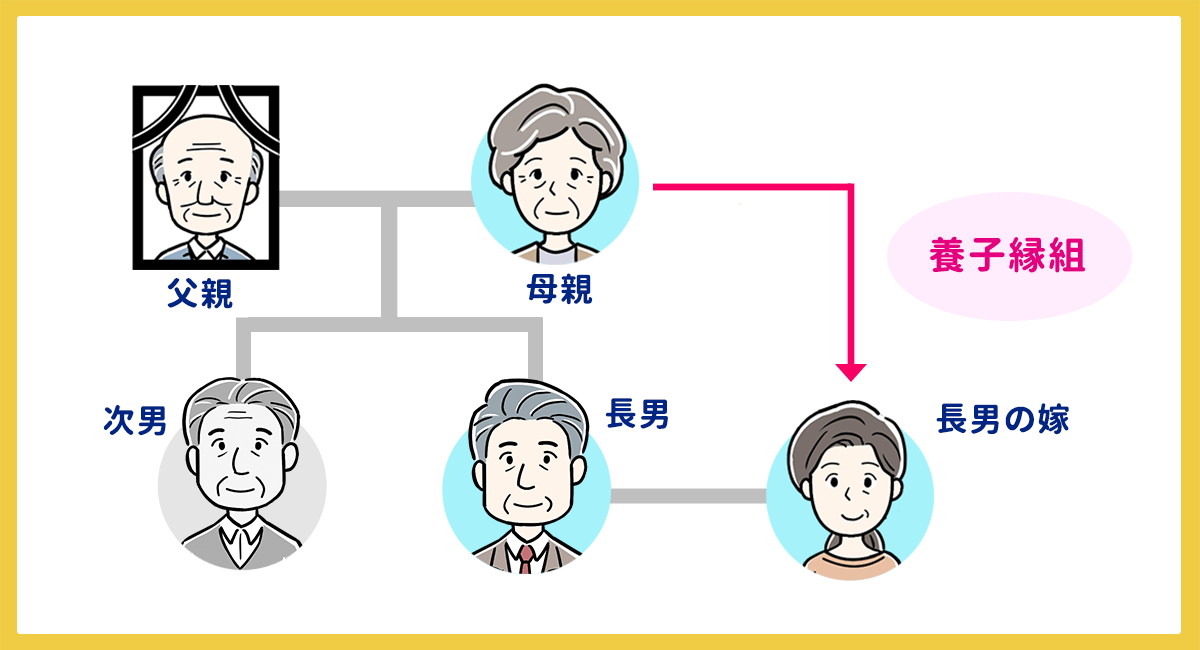

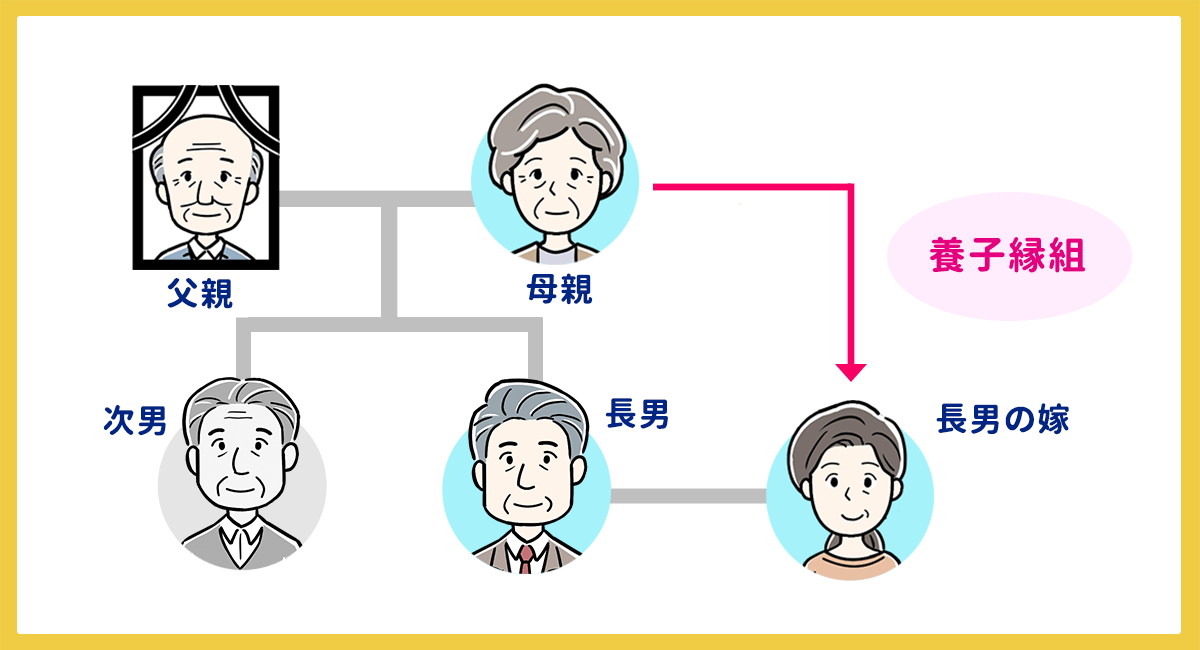

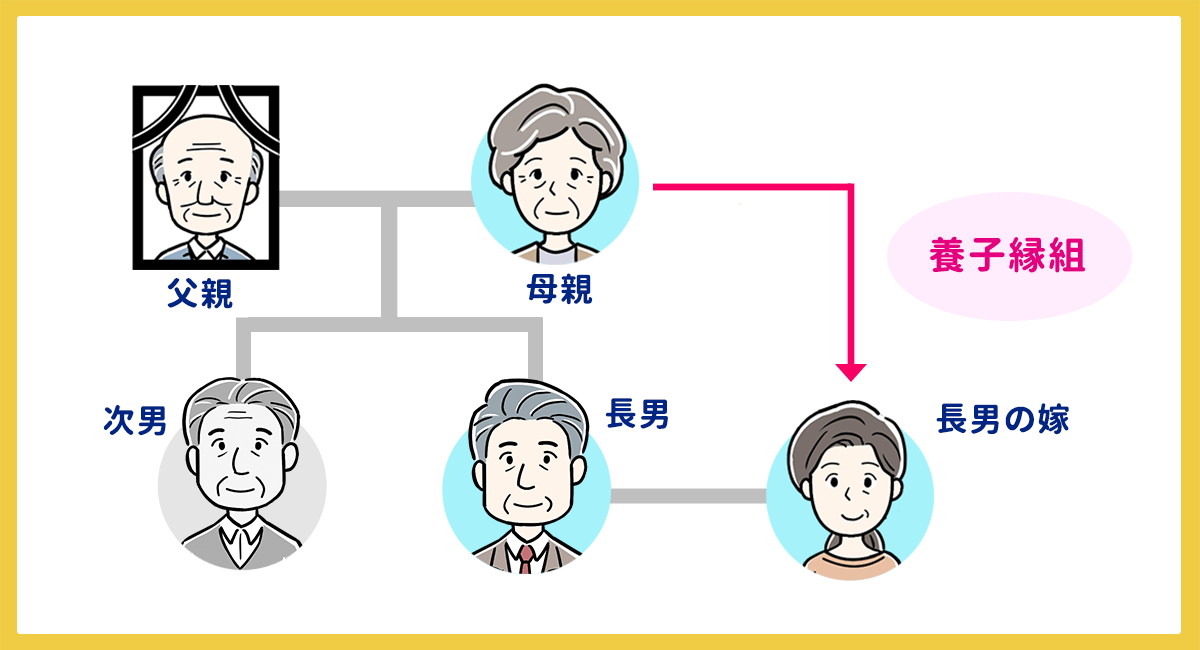

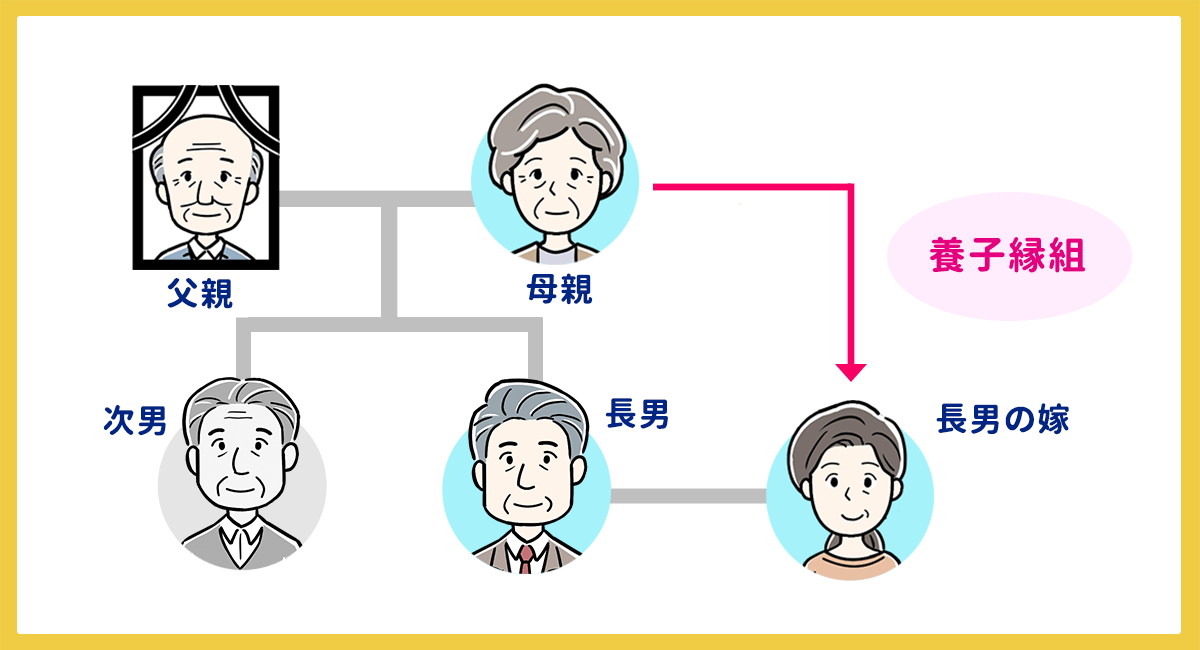

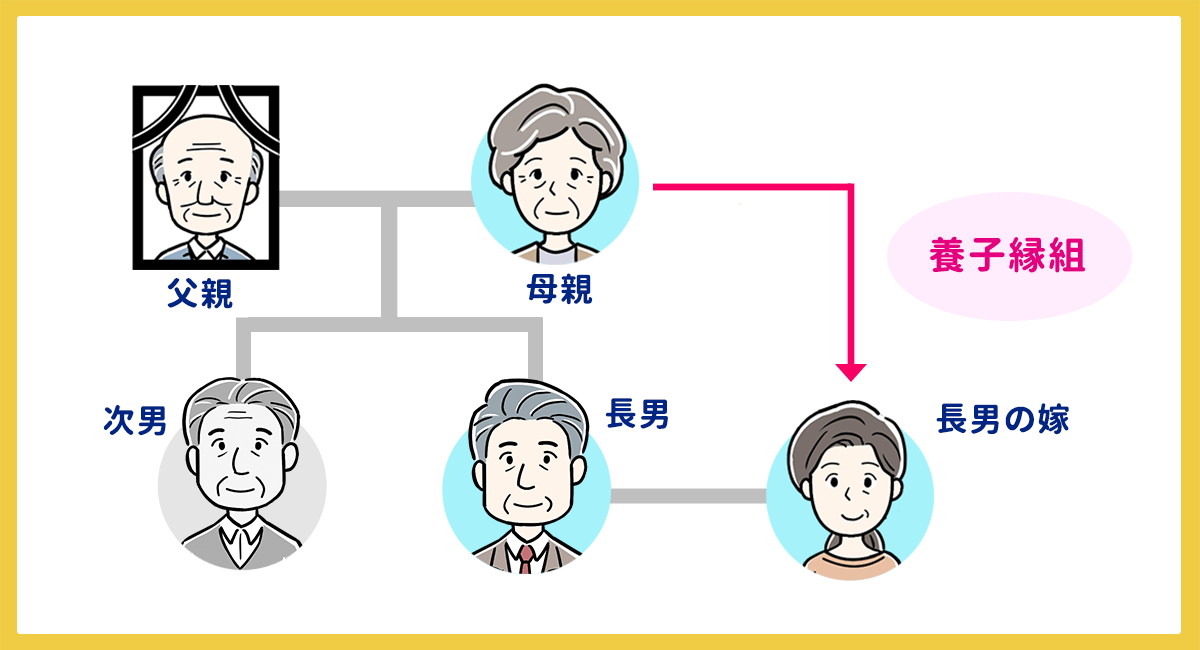

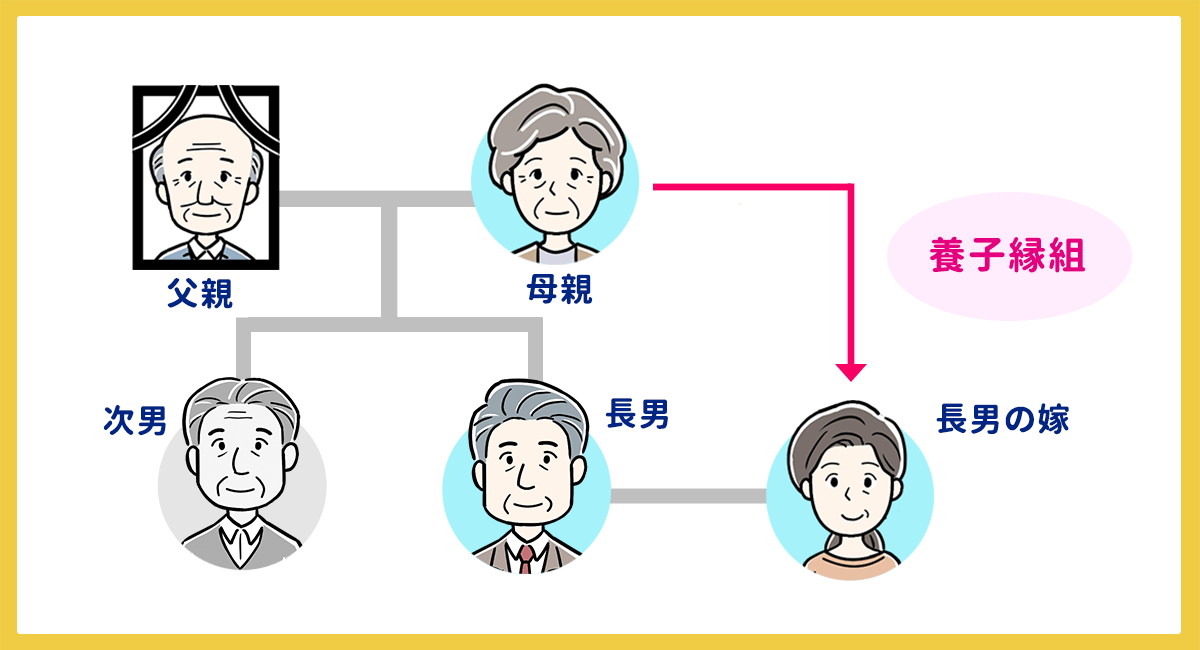

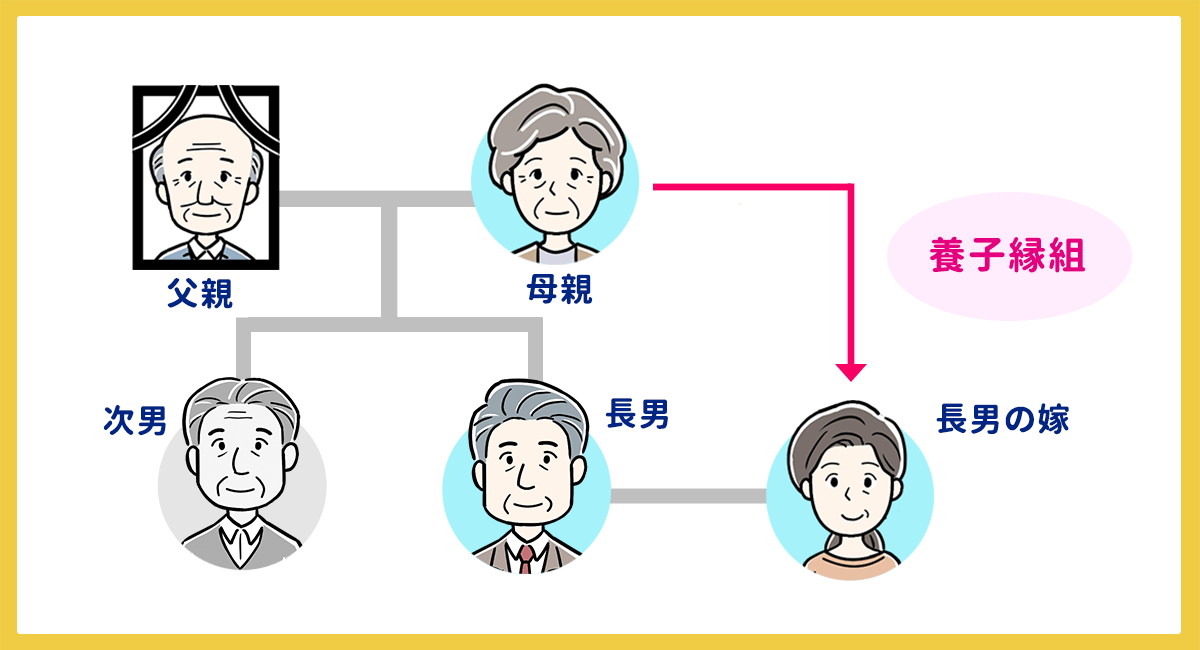

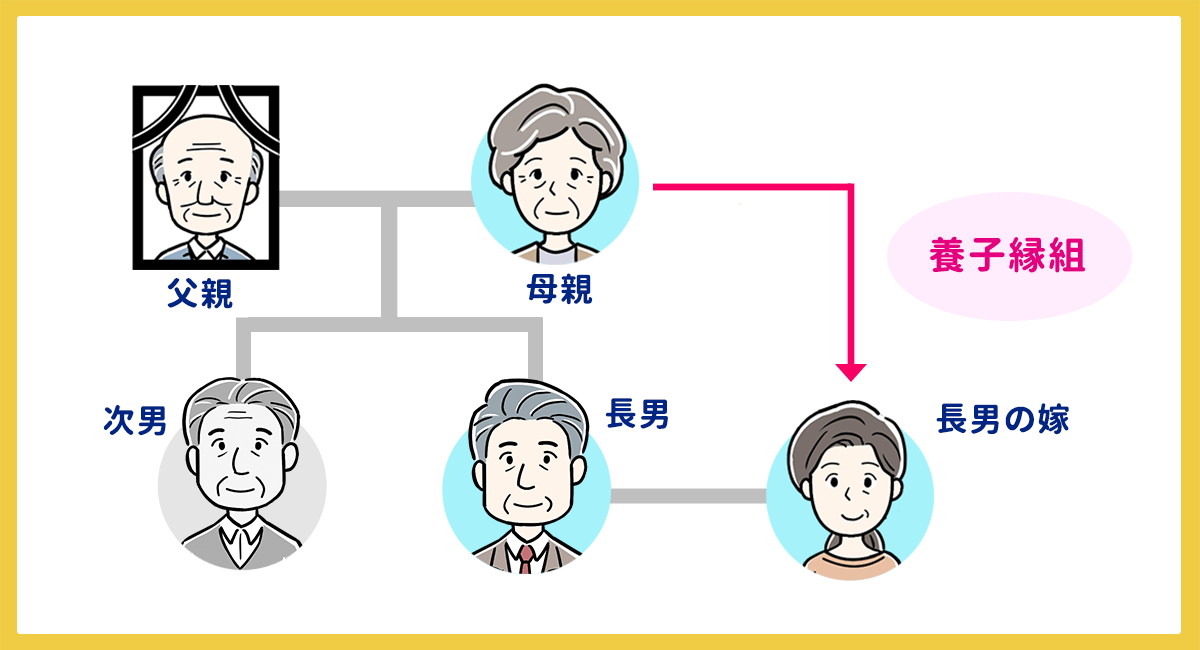

例えば、上記の図解のケースを考えてみましょう。

実子は長男と次男のみですが、長男の嫁と母親が養子縁組することで、長男の嫁も養子として相続権を持ちます。

したがって、養子縁組前と養子縁組後のそれぞれの相続分は下記のように変わります。

| 養子縁組前 | 養子縁組後 | |

| 長男 | 2分の1 | 3分の1 |

| 次男 | 2分の1 | 3分の1 |

| 長男の嫁 | なし | 3分の1 |

2-2 相続税の基礎控除額が増える

養子縁組をすると相続人の人数が増えるので、相続税の基礎控除額が増えます。

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、遺産総額が基礎控除内に収まる場合は相続税の申告・納税が不要となります。

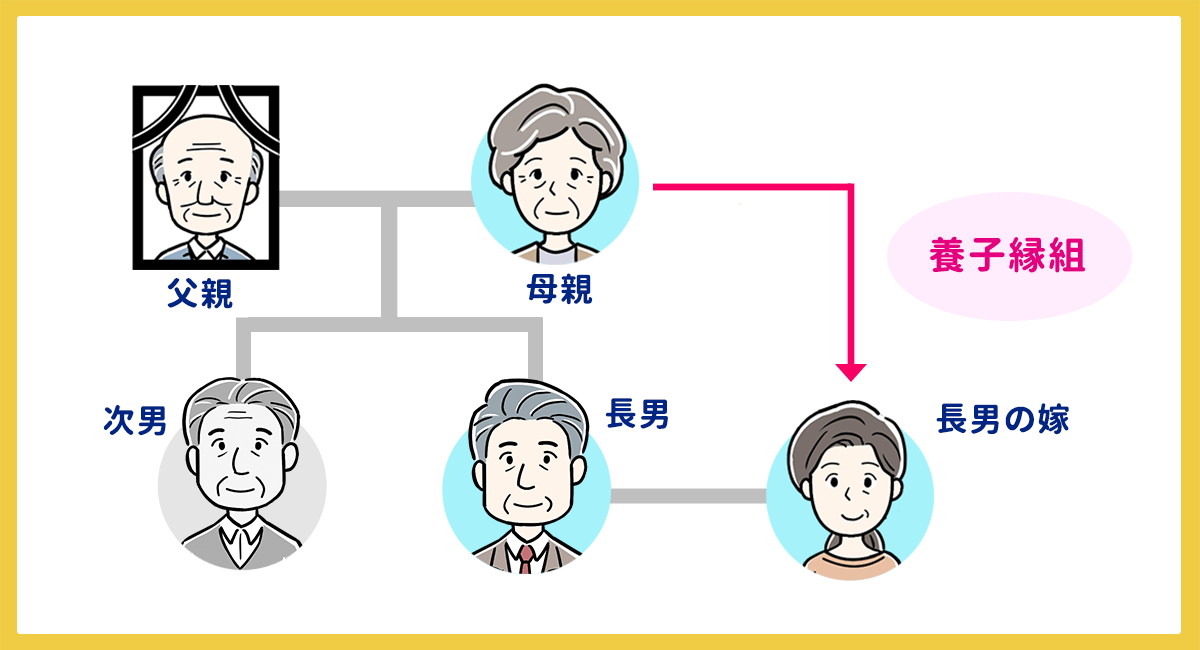

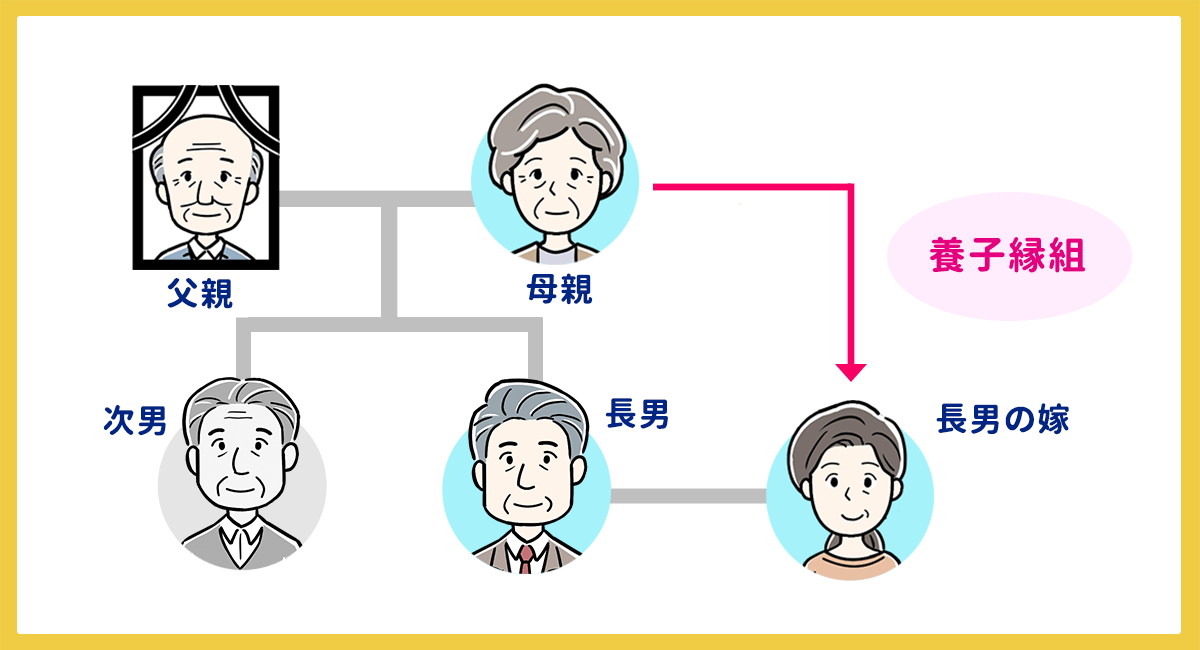

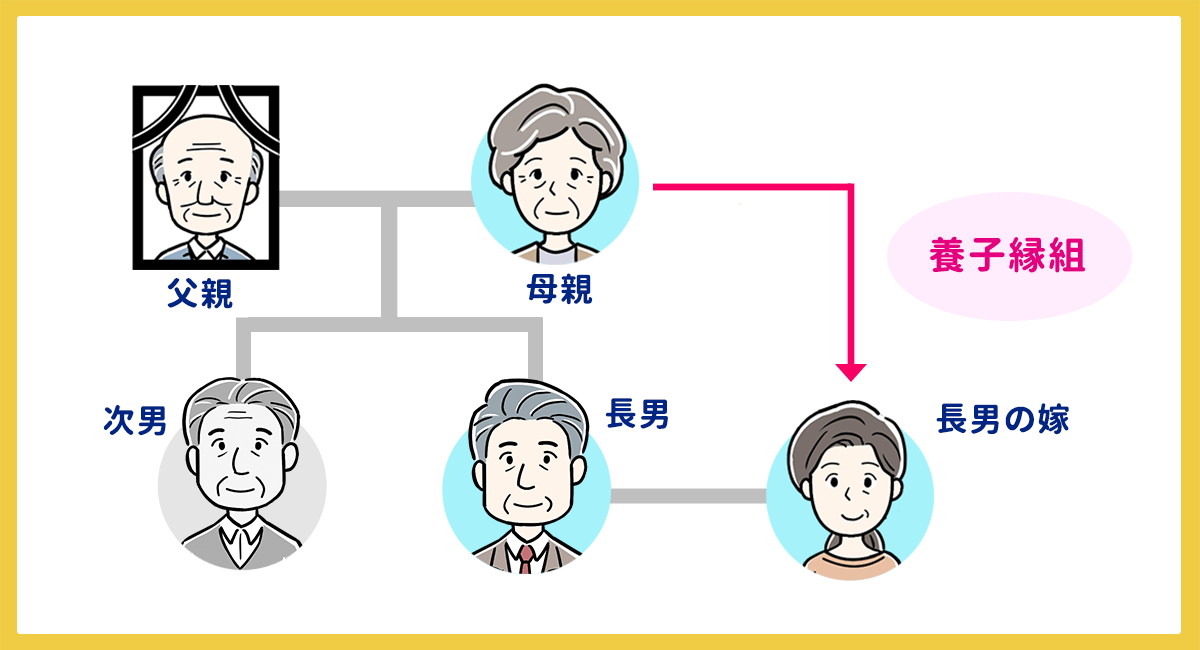

例えば、2-1のケースをもう一度見てみましょう。

上記の場合、養子縁組前と養子縁組後では相続税の人数が2人から3人に変わるため、相続税の基礎控除も下記のように変わります。

- 養子縁組前:3,000万円+600万円×2人=4,200万円

- 養子縁組後:3,000万円+600万円×3人=4,800万円

上記のように、基礎控除の金額が600万円増えるので、相続税の負担が軽減されます。

このように、養子縁組により相続税の負担が軽減される可能性があるのが長男の嫁と養子縁組するメリットのひとつといえるでしょう。

2-3 相続税の金額が減る可能性がある

長男の嫁と養子縁組すると、相続税の基礎控除が増えるだけでなく、下記の理由で相続税額が減る可能性があります。

- 相続税は各相続人の法定相続分による取得額に対して課税される

- 相続税は累進課税制度であり、相続財産が多ければ多いほど税率が上がる

養子縁組により相続人が増えると、1人あたりの相続分が減り、相続税額が下がる可能性があります。

ただし、遺産や相続人の状況によって養子縁組によって相続税の節税効果が得られるか変わってくるので、相続税の節税をしたいのであれば事前に税理士に相談してシミュレーションしてもらうのが良いでしょう。

2-4 生命保険金・死亡退職金の非課税枠が増える

長男の嫁と養子縁組をすると基礎控除額が増えるだけでなく、生命保険金や死亡退職金の非課税枠も増やせます。

生命保険金や死亡退職金は「みなし相続財産」に分類され、相続税の課税対象となります。

しかし、生命保険金および死亡退職金にはそれぞれ「500万円×法定相続人の数」の非課税枠が用意されており、受取額が非課税枠に収まれば相続税はかかりません。

例えば、上記のケースでは養子縁組により相続人が2人から3人になるので、生命保険金・死亡退職金の非課税枠は下記のように変わります。

- 養子縁組前:500万円×2人=1,000万円

- 養子縁組後:500万円×3人=1,500万円

また、生命保険金および死亡退職金の非課税枠は相続人が保険金や退職金を受け取ったときしか適用できません。

そのため、長男の嫁を受取人とした生命保険に加入しようと考えているのであれば、長男の嫁と養子縁組をしておき非課税枠を活用できるようにしておくと良いでしょう。

3章 長男の嫁と養子縁組するデメリット

長男の嫁と養子縁組すると、他の相続人が反発し相続トラブルに発展するリスクがあります。

他にも、長男の嫁と養子縁組すると下記のデメリットがあるので、理解した上で養子縁組するか判断しましょう。

- 相続トラブルが起きる恐れがある

- 長男と嫁が離婚しても養子縁組が解消されない

- 相続税対策のみの養子縁組は無効になる恐れがある

それぞれ詳しく解説していきます。

3-1 相続トラブルが起きる恐れがある

長男の嫁と養子縁組することで、他の相続人や親族が反発し相続トラブルに発展する恐れもあります。

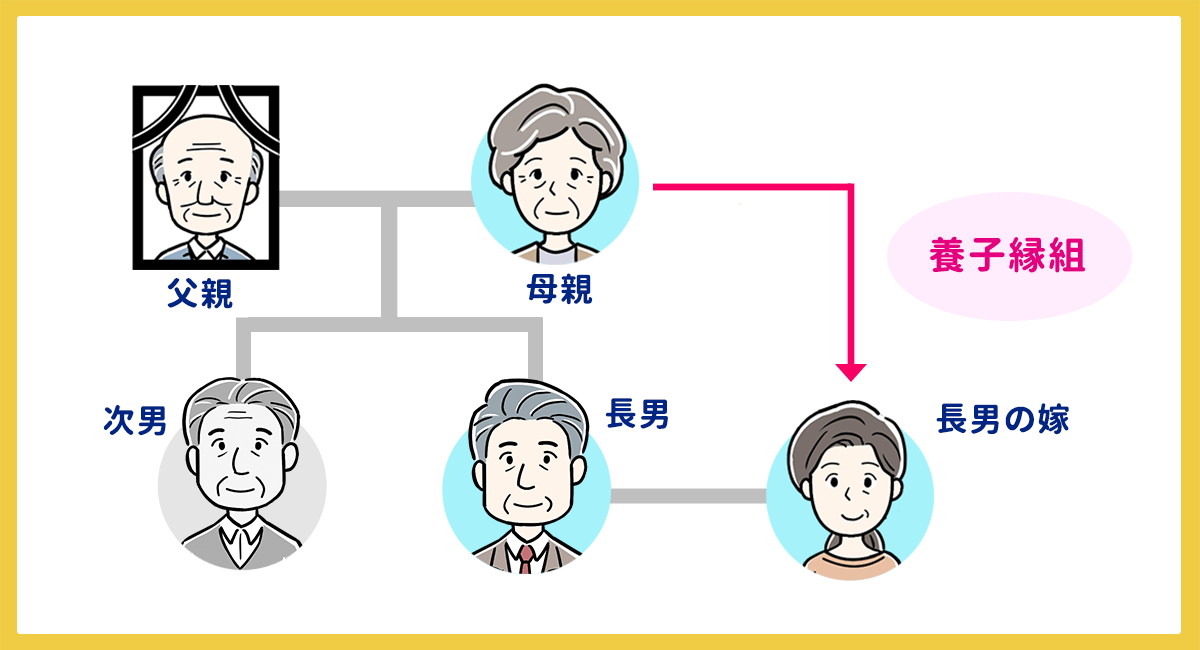

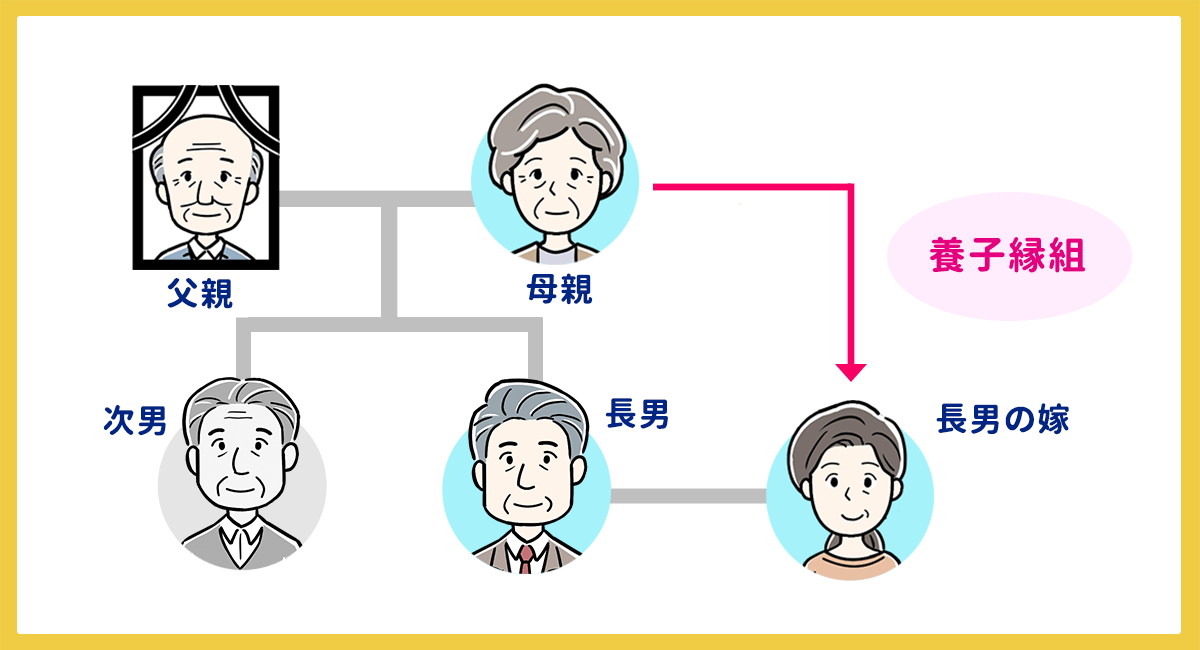

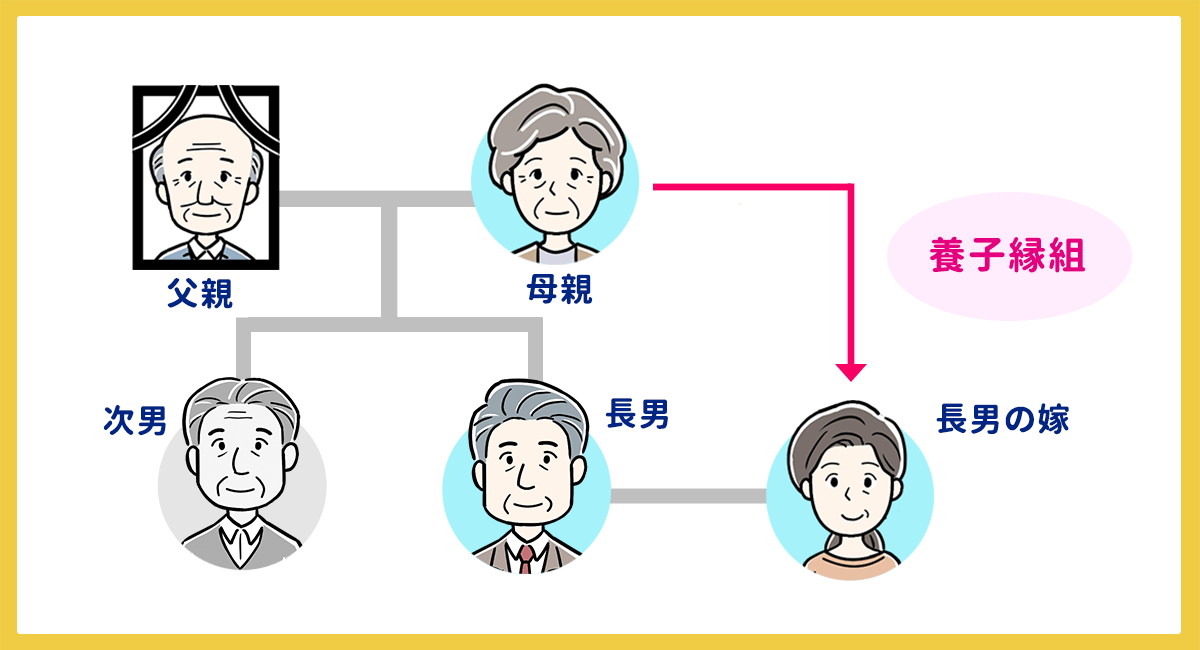

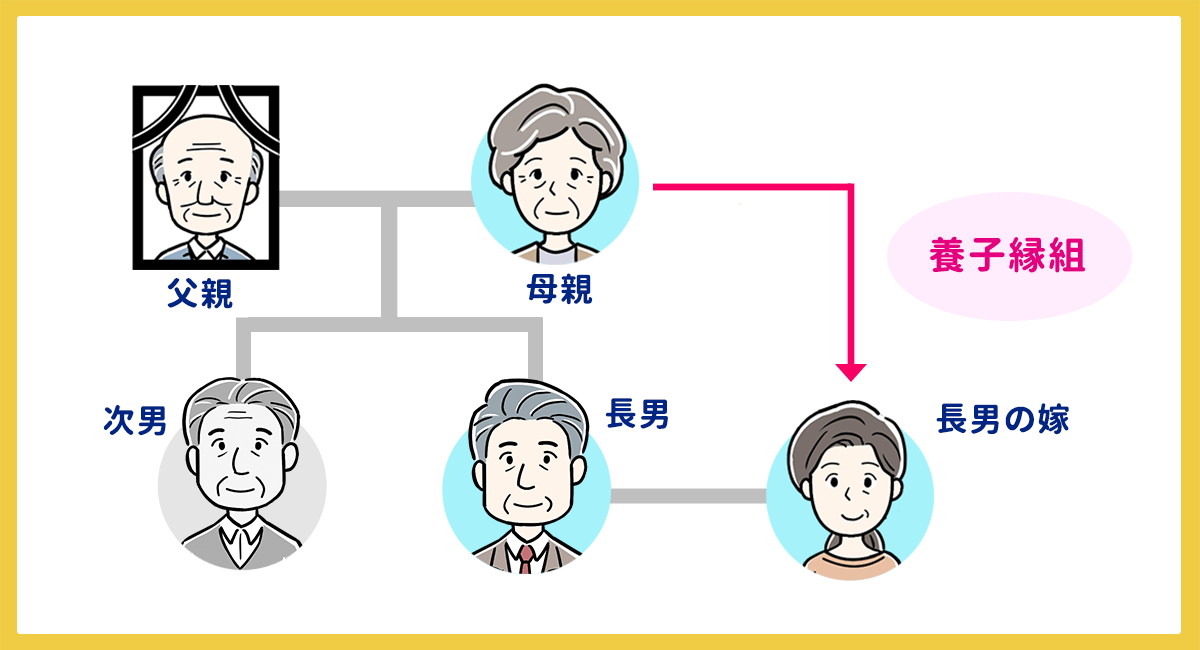

例えば、下記の例を見てみましょう。

上記の例では、長男の嫁を養子縁組することで次男の相続分は2分の1から3分の1へと減少してしまいます。

自分の相続分が減ってしまうため、養子縁組に反対する、相続が発生し遺産分割協議で揉める可能性もあるでしょう。

他にも、長男の嫁だけ養子縁組した場合、次男の嫁など養子縁組していない義理の娘・息子が不満を抱く可能性もあります。

養子縁組による相続トラブルを防ぎたいのであれば、当事者だけでなく他の家族や親族の理解も得ておくことが重要です。

また、相続人同士で遺産分割協議を行わなくてすむように、本記事の5章で解説する相続対策も合わせて行っておくと良いでしょう。

3-2 長男と嫁が離婚しても養子縁組が解消されない

長男の嫁と養子縁組した場合、万が一、長男夫婦が離婚することになっても自動的に養子縁組が解消されるわけではありません。

長男夫婦の離婚によって解消されるのは、あくまでも夫婦関係のみだからです。

長男夫婦の離婚を理由に養子縁組を解消する場合は、別途手続きが必要となります。

なお、養子縁組を解消するには養親と養子それぞれの同意が必要です。

離婚後も長男の元嫁が養子縁組の解消を拒む場合、調停離縁や審判離縁を行わなければならず、非常に手間や時間がかかる恐れもあります。

3-3 相続税対策のみの養子縁組は無効になる恐れがある

相続税の節税対策のみを目的とした養子縁組は、税務署に無効と判断される恐れがあるのでご注意ください。

無効とされてしまうと、養子縁組による相続税の節税効果を得られなくなってしまいます。

税務署が養子縁組を無効と判断するかは個々の事情によって変わります。

自分たちで判断することは難しいので、相続問題に詳しい司法書士や弁護士、税理士にアドバイスをもらうのが良いでしょう。

また、相続税の節税対策には養子縁組以外の方法もあるので、複数の方法を組み合わせて対策しておきましょう。

4章 長男の嫁と養子縁組する方法・必要書類

長男の嫁と養子縁組するには、普通養子縁組の手続きを行います。

養子縁組は①特別養子縁組と②普通養子縁組の2種類がありますが、特別養子縁組は子供の福祉のために行われるものですので相続対策には活用できません。

普通養子縁組の手続きをする場合、養子がすでに成人しているのであれば、戸籍の届け出をするのみで手続きが完了します。

手続き方法および必要書類は、下記の通りです。

| 手続きする人 | 養親・養子本人 |

| 手続き先 | 養親もしくは養子の本籍地・住所地の市区町村役場 |

| 費用 | 無料 |

| 必要書類 |

|

5章 養子縁組以外で長男の嫁に財産を遺す方法

養子縁組をせずとも遺言書の作成や生前贈与、家族信託などの相続対策を行っておけば、長男の嫁に遺産を相続させられます。

長男の嫁に財産を遺す方法は、主に下記の通りです。

- 遺言書を用意する

- 生命保険金の受取人を長男の嫁にする

- 生前贈与をする

- 長男の嫁が介護をしていた場合は特別寄与分を請求する

- 家族信託をする

それぞれ詳しく見ていきましょう。

5-1 遺言書を用意する

遺言書を作成しておけば、相続人以外の第三者にも自分の遺産を譲れます。

例えば、同居していて世話になっていた長男の嫁に遺産を遺したいのであれば、遺言書を作成しておくと良いでしょう。

相続対策で使用される遺言書には複数の種類がありますが、中でも信頼性が高く原本を公証役場で保管してもらえる公正証書遺言を作成するのがおすすめです。

ただし、様々なケースを考慮して漏れのない遺言書を作成するのは難しいため、相続対策に詳しい司法書士や弁護士に相談しながら遺言書を作成するのが良いでしょう。

遺言書を作成する際には、あわせて遺言執行者も選任しておくことをおすすめします。

遺言執行者とは、遺言の内容を実現するために手続きを行う人です。

遺言執行者を選任しておけば、単独で遺産の名義変更手続きを行えますし、相続人に遺言書の内容を伝えてくれます。

遺言執行者は相続人がなることもできますが、遺言書の作成を依頼した司法書士や弁護士を選任しておくと安心です。

特に、長男の嫁と他の相続人によるトラブルを回避したいと考えるのであれば、司法書士や弁護士などの専門家を遺言執行者として選任しておくと良いでしょう。

5-2 生命保険金の受取人を長男の嫁にする

生命保険金の受取人を長男の嫁にしておけば、自分が亡くなったときにまとまった現金を長男の嫁に遺せます。

生命保険金は原則として受取人の財産として扱われるので、遺産分割の対象になりません。

ただし、長男の嫁を生命保険金の受取人とする場合、下記の点に注意しましょう。

- 長男の嫁と養子縁組していない場合、生命保険金の非課税枠を適用できない

- 長男の嫁と養子縁組していない場合、長男の嫁の相続税は2割加算される

- 生命保険会社は、受取人として指定できる家族や親族を限定している場合がある

養子縁組をしていないと生命保険金による相続税の節税効果を得られない点に注意しなければなりません。

また、そもそも生命保険会社によっては長男の嫁を受取人として指定できない場合もあるので、事前に確認しておきましょう。

5-3 生前贈与をする

生前贈与をすれば、自分が生きているうちに長男に財産を譲れます。

生前贈与は相続人以外に対しても行えるため、養子縁組していない長男の嫁に対しても行えます。

ただし、年間110万円を超える贈与を受けると、贈与税がかかる点に注意しなければなりません。

長男の嫁と養子縁組していない場合、贈与税率が一般贈与税率となり、税負担が重くなることも理解しておきましょう。

5-4 長男の嫁が介護をしていた場合は特別寄与分を請求する

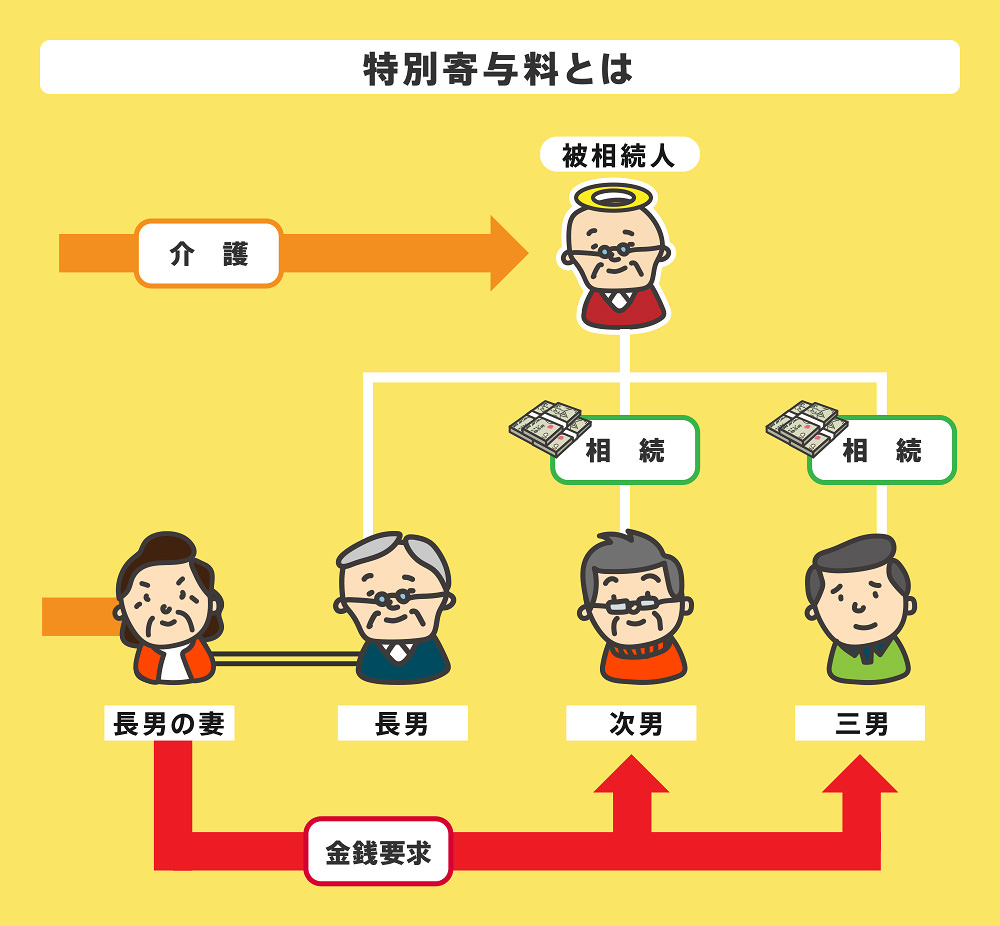

長男の嫁が亡くなった人の介護を長年していたケースでは、特別寄与料を請求できないか確認してみましょう。

特別寄与料とは、亡くなった人の親族で故人の財産の維持または増加に貢献した人物が、自分の貢献に見合った金額を相続人に対して請求できる制度です。

特別寄与料は相続人に限らず親族であれば請求できるため、養子縁組していない長男の嫁でも請求できます。

ただし、特別寄与料を請求する際には、下記の点にご注意ください。

- 特別寄与料はあくまでも貢献度合いによって決まる

- 特別寄与料の請求期限は「相続開始および相続人を知ってから6ヶ月以内」である

- 特別寄与者は遺産分割協議には参加できない

- 受け取った特別寄与料には相続税がかかる

例えば、亡くなった人の介護を長年にわたり長男の嫁がしていた場合の特別寄与料は「介護を外注した場合にはいくらかかるのか?」という考えをもとに金額を計算します。

亡くなった人の遺産総額にかかわらず介護を外注した場合の実費相当分で金額が決まるため、特別寄与料を請求しても受取金額に納得できるとは限りません。

また、他の相続人が特別寄与料の請求に反発し、解決までに時間がかかる可能性もあります。

長男の嫁がしてくれた介護や事業の手伝いに対して感謝を示したい気持ちがあるなら、他の相続対策を検討するのがおすすめです。

5-5 家族信託をする

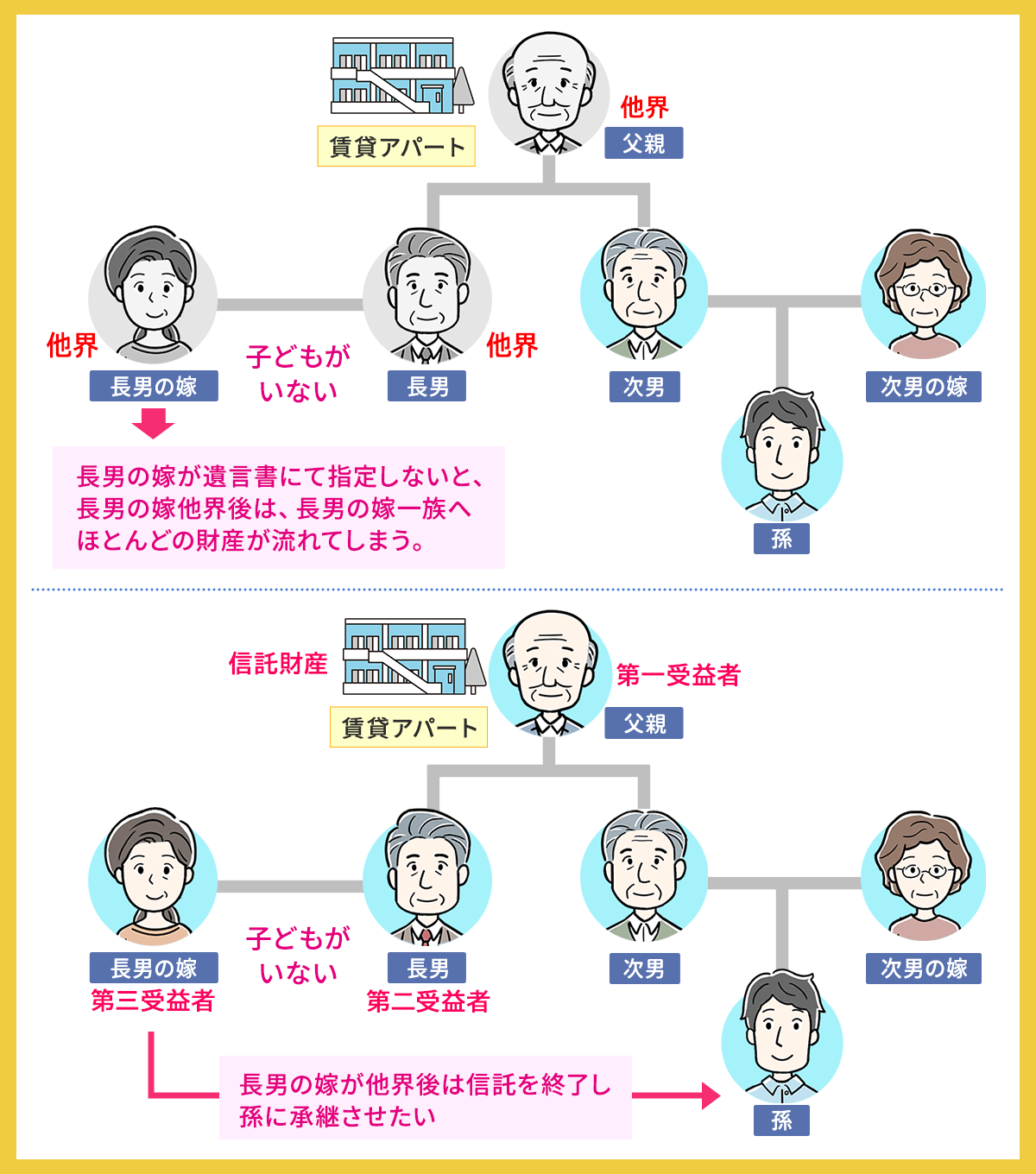

家族信託を活用すれば、段階的に長男の嫁に財産を譲ることも可能です。

家族信託とは、信頼できる家族に自分の財産の管理や運用、処分を任せる制度です。

家族信託は、自分が亡くなったときの遺産の承継先だけでなく、さらにその後に発生する相続の承継先まで決められる特徴があります。

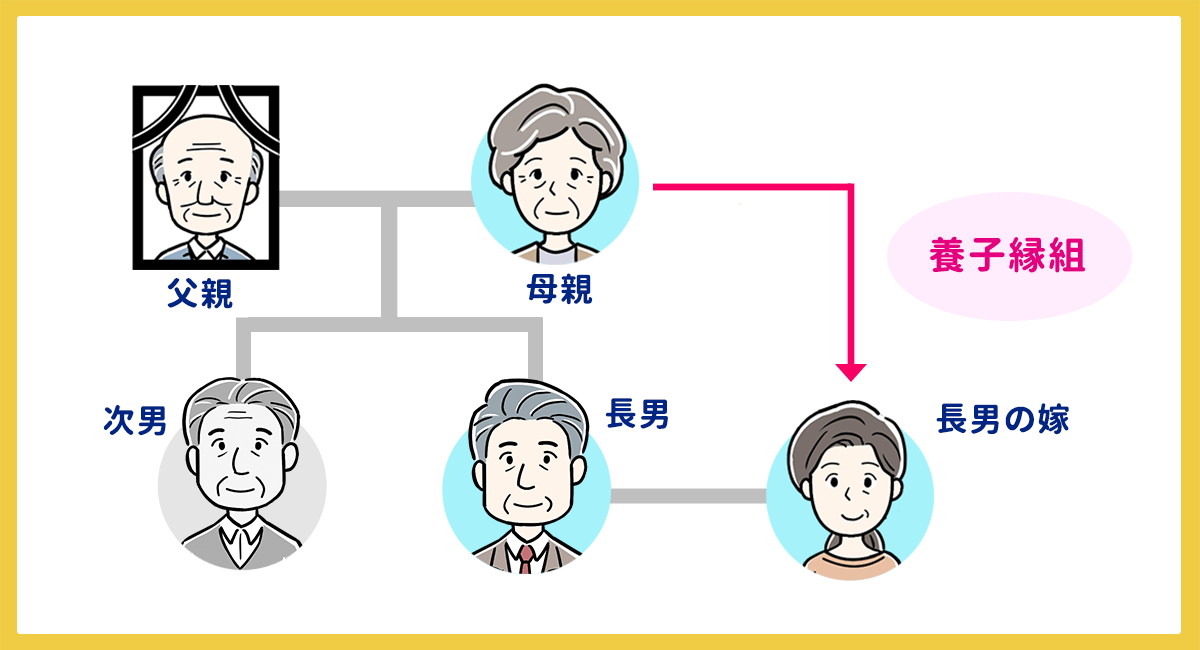

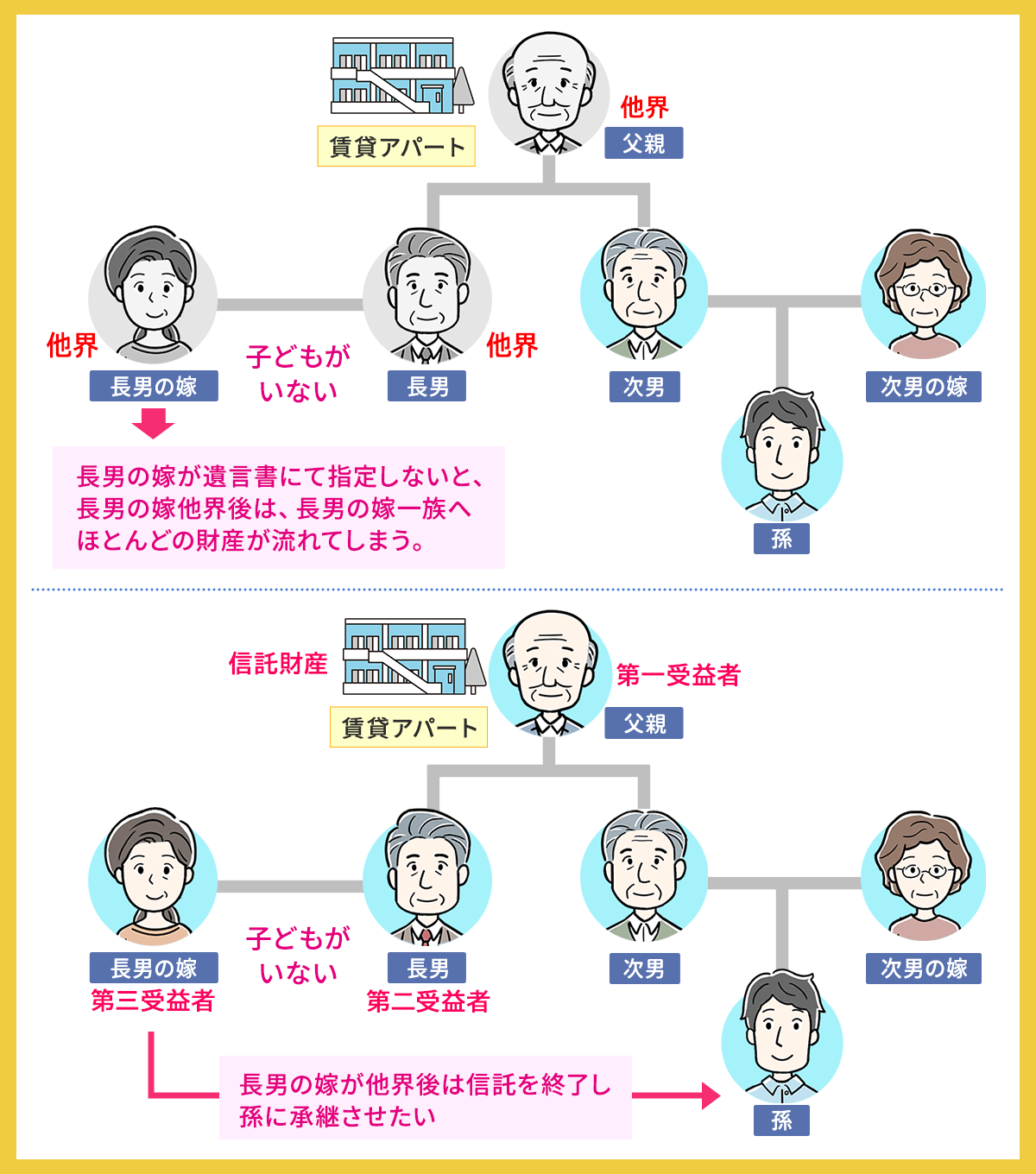

例えば、下記のケースを見てみましょう。

家族信託以外の方法で長男の嫁に財産を遺そうとすると、長男の嫁が亡くなったときの遺産の承継先を父親が決めることはできません。

そのため、長男の嫁が自主的に相続対策をしないと、最終的に遺産が長男の嫁の親族に流れてしまう恐れもあります。

一方、家族信託であれば二次相続以降の承継先も指定できるので、長男の嫁が亡くなった後は次男夫婦の子供(自分から見た孫)に遺産を相続させるといった内容も指定できます。

このように家族信託を活用すれば、長男の嫁親族に資産がわたることを防げますし、長男亡き後の長男の嫁の生活を保障することも可能です。

家族信託は柔軟な財産管理や相続対策を行えるメリットがありますが、自分たちの希望に合う信託契約書を作成し手続きを進めるのは非常に難易度が高いです。

自分たちで信託契約書の作成や手続きを進め内容に漏れがあると、途中で家族信託が終了してしまう恐れもあります。

このような事態を防ぐために、家族信託を行うときには、相続や家族信託に精通した司法書士や弁護士に相談するのがおすすめです。

まとめ

長男の嫁と養子縁組すれば、長男の嫁も相続人になり遺産を相続させられます。

ただし、養子縁組は解消する際には養親・養子双方の同意が必要であること、相続トラブルが起きるリスクがある点に注意しなければなりません。

長男の嫁に遺産を相続させる方法は養子縁組以外にもあるので、資産や相続人の状況に最も合う方法を選ぶのが良いでしょう。

相続対策はどれかひとつだけ行うのではなく、複数組み合わせて行うことも一般的です。

自分に合う相続対策を選択することや複数の相続対策を組み合わせるには、専門的な知識や経験が必要なので、相続に詳しい司法書士や弁護士に相談するのが良いでしょう。

グリーン司法書士法人では、相続対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

嫁を養子にするメリットはありますか?

はい。

例えば、嫁(長男の妻)を養子にすれば、法律上「子」として扱われ、相続の法定相続人となります。

これにより、故人が亡くなった際に嫁にも遺産を遺しやすくなるほか、養子の数が法定相続人に加わることで、相続税の基礎控除額が増え、相続税の節税につながる可能性があるでしょう。嫁に行った娘に相続権はありませんか?

「嫁に行った娘(=故人の娘ではなく、別の家族の娘)」には、特別に養子縁組などをしない限り、故人の法定相続人とはなりません。

そのため、単に「結婚して嫁に出る」だけでは相続権は発生しません。

一方、嫁に行っても実親との関係はなくならないため、実親の相続権は残り続けます。