亡くなった人から財産を受け継ぐと、相続税がかかる場合があります。

相続税は累進課税制度を採用しているため、遺産総額が多ければ多いほど相続税がかかります。

相続税を少しでも節税するには、生前贈与を行うなどして遺産を減らしておくのがおすすめです。

なお、相続が発生してから行える相続税対策には限りがあるため、可能であれば相続が発生する前の元気なうちから節税対策を進めるのが良いでしょう。

本記事では、相続税を節税する方法や節税対策をする際の注意点を解説します。

相続税の計算方法については、下記の記事でも解説しているのであわせてご参考にしてください。

1章 相続税を節税する9つの方法

相続税を抑えるには、生前贈与を行い遺産そのものを減らしておくなどが有効です。

具体的には、下記の方法で対策をしましょう。

- 暦年贈与を行う

- 将来値上がりしそうな財産を相続時精算課税制度で贈与する

- 贈与税の控除や特例を活用する

- 生命保険に加入する

- 小規模宅地等の特例を適用する

- お墓や仏壇を生前のうちに現金で購入する

- 不動産経営を行う

- 孫や子供の配偶者と養子縁組する

- 相続財産を寄付する

それぞれ詳しく解説をしていきます。

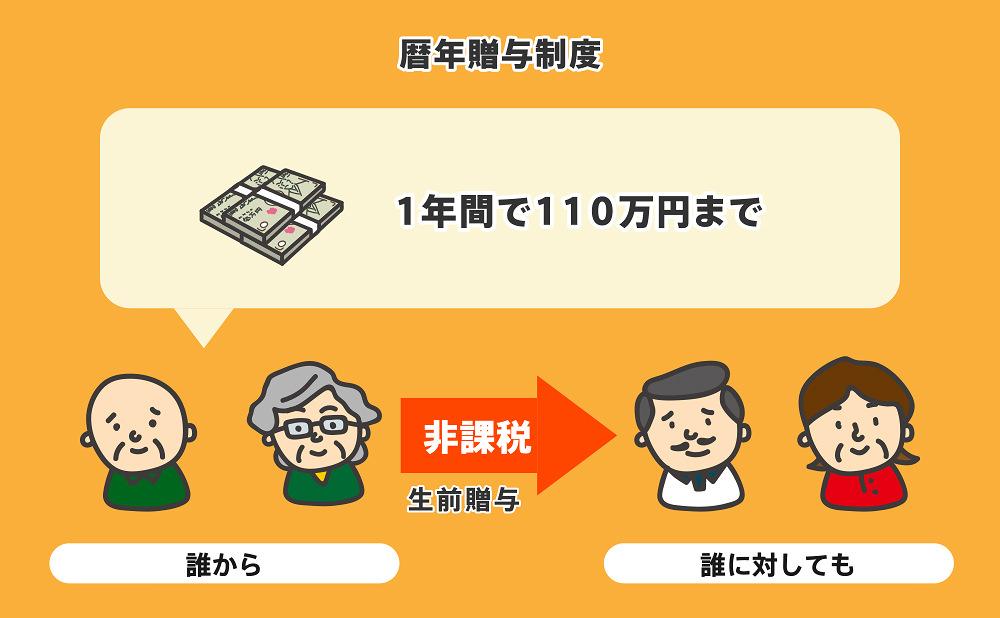

1-1 暦年贈与を行う

暦年贈与を行えば、贈与税、相続税の負担を抑えつつ子供や孫などに財産を遺せます。

暦年贈与とは、贈与税の基礎控除額110万円を利用し、複数年にわたり生前贈与を繰り返し、贈与税や相続税を節税する方法です。

例えば、長男に対し毎年110万円の贈与を10年繰り返した場合は、110万円×10年=1,100万円を節税できる計算になります。

暦年贈与は、贈与者の年齢が若く相続発生まで時間がかかることが予想されるケースや子供や孫など受贈者の人数が多いケースに向いています。

一方で、暦年贈与を行い贈与税や相続税を節税する場合は、下記の点にご注意ください。

- 相続開始3~7年前に行った贈与は、相続税の計算対象に含めなければならない場合がある

- 複数年にわたり同額の贈与を繰り返すと、定期贈与と判断される恐れがある

- 毎年贈与契約書を作成しておく

- 遺言書の作成など相続対策もあわせて行っておく

- 税務署に名義預金と判断されないようにする

複数年にわたり同額の贈与を繰り返す、複数の贈与を1枚の贈与契約書にまとめるなどの方法を取ると、税務署に定期贈与と判断される恐れがあります。

定期贈与と判断されると1回のまとまった贈与として扱われるため、贈与税の節税効果が薄れてしまいます。

暦年贈与は気軽に行える贈与税、相続税の節税方法といえますが、後々のトラブルを防ぐために税理士や司法書士に相談しながら行うのが良いでしょう。

1-2 将来値上がりしそうな財産を相続時精算課税制度で贈与する

株式や不動産など将来値上がりが予測される財産を持っている場合は、早い段階で子供や孫に贈与してしまうことで、贈与税や相続税の節税につながります。

贈与財産の贈与税や相続税を計算する際には、相続発生時点ではなく贈与時点の評価額をもとに計算するからです。

値上がりが予測される株式や不動産などを一度にまとめて贈与する場合は、相続時精算課税制度の利用も検討しましょう。

相続時精算課税制度とは、贈与税を2,500万円まで非課税にできる制度です。

2,500万円を超えた贈与に関しても、贈与税を一律20%で計算できるため、非常に節税効果が大きいのが特徴です。

一方で、相続時精算課税制度を利用した場合、贈与者が亡くなると贈与財産を相続税の計算対象に含める必要があります。

相続時精算課税制度は一度利用を開始すると暦年贈与に戻すことはできないので、利用する前には暦年贈与と相続時精算課税制度のどちらが良いかシミュレーションしておきましょう。

2024年1月1日以降は相続時精算課税制度に毎年110万円の基礎控除額が設定されます。

相続時精算課税制度の基礎控除の取り扱いは、下記の通りです。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

相続時精算課税制度にも暦年贈与同様に基礎控除額が用意されたことで、メリットが大きくなり相続時精算課税制度を選択すべき人が広がると予想できます。

1-3 贈与税の控除や特例を活用する

贈与税には控除や特例が用意されているので、利用すれば税金を大幅に節税可能です。

贈与税の控除や特例は、主に下記の種類があり、それぞれ控除額や適用要件が異なります。

| 控除・特例 | 概要 |

| 相続時精算課税制度 | 贈与税を2,500万円まで非課税にできる制度 |

| 贈与税の配偶者控除(おしどり贈与) | 婚姻期間が20年を超える夫婦が住宅や住宅取得資金を贈与した場合、2,000万円まで非課税にできる制度 |

| 教育資金の贈与税の非課税措置 | 親や祖父母から30歳未満の子供や孫が教育資金の贈与を受けた場合、最大1,500万円まで贈与税を非課税にできる制度 |

| 結婚・子育て資金の贈与税の非課税措置 | 親や祖父母から18歳以上から50歳未満の子供や孫が結婚・子育て資金の贈与を受けた場合、最大1,000万円まで贈与税を非課税にできる制度 |

| 住宅取得等資金の非課税措置 | 親や祖父母から18歳以上の子供や孫が住宅購入費やリフォーム費用の贈与を受けた場合、最大1,000万円まで贈与税を非課税にできる制度 |

贈与税の控除や特例の多くは、親や祖父母から子供や孫に対して行われる贈与に対して適用できます。

そのため、遺産を減らす目的で生前贈与を行いたいのであれば、控除や特例の中で利用できるものがないか確認してみるのが良いでしょう。

1-4 生命保険に加入する

遺産を預貯金で保有するより、貯蓄性の高い生命保険に加入する方が相続税を節税できる可能性があります。

生命保険金には「法定相続人の数×500万円」の非課税枠が用意されているからです。

例えば、相続人が配偶者と子供2人の計3人の場合、1,500万円までであれば生命保険金に対して相続税がかかることはありません。

加えて、生命保険は受取人を指定できますし、遺産分割協議が完了していなくても受取人がまとまった現金を受け取れます。

したがって、葬儀費用の支払いや遺された家族の生活費に役立てることもできるメリットがあります。

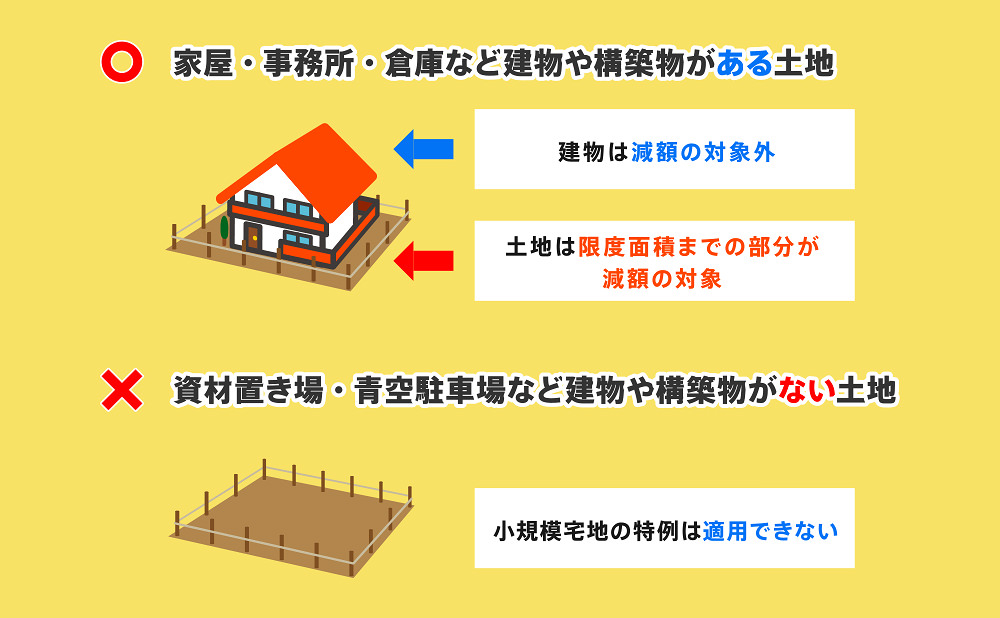

1-5 小規模宅地等の特例を適用する

小規模宅地等の特例を適用すれば、相続した土地の評価額を大幅に軽減可能です。

小規模宅地等の特例とは、土地を相続したときに評価額を最大8割軽減できる制度です。

小規模宅地等の特例の適用要件や限度面積、減額割合は土地ごとに決められており、それぞれ下記のように設定されています。

| 用途 | 区分 | 限度面積 | 減額割合 |

| 自宅 | 特定居住用宅地等 | 330㎡ | 80% |

| 収益物件 | 貸付事業用宅地等 | 200㎡ | 50% |

| 事業用地 | 特定事業用宅地等 (特定同族会社事業用宅地等) | 400㎡ | 80% |

小規模宅地等の特例の適用要件の中には、複雑なものもありますので、土地を相続した場合は相続に詳しい税理士に相談するのが確実です。

1-6 お墓や仏壇を生前のうちに現金で購入する

お墓や仏壇を生前のうちに現金で一括購入しておけば、その分だけ遺産総額を減らせます。

お墓や仏壇は祭祀財産と呼ばれ、相続税の課税対象には含まれないからです。

一方で、相続発生後に遺産からお墓や仏壇を購入した場合、購入費用を相続財産から控除できません。

また、相続発生時にお墓や仏壇のローンの残債が残っていた場合、残債に対して相続税の債務控除を適用することもできません。

そのため、お墓や仏壇を用意するのであれば、生前のうちに現金で支払ってしまうのがおすすめです。

1-7 不動産経営を行う

不動産の相続税評価額は市場価格の7〜8割であることが多いので、預貯金で遺産を保有するより不動産経営をした方が相続税を節税できる可能性があります。

他にも、不動産経営が相続税の節税に役立つ理由は、下記のものがあります。

- アパートローンの残債は相続発生時に債務控除できる

- 他人に貸している建物や土地は相続税評価額が安くなる

- 賃貸経営に使用している土地は小規模宅地等の特例を適用できる可能性がある

資金に余裕がある、納税資金も預貯金や生命保険で十分確保できるのであれば、遺産の一部を預貯金から不動産に切り替えても良いでしょう。

ただし、不動産経営をする際には利回りも考慮する必要がありますし、財産内容が分割しにくいと相続トラブルに発展する可能性もあります。

そのため、相続税対策で不動産経営をする際には、信頼できる専門家に相談するのが良いでしょう。

1-8 孫や子供の配偶者と養子縁組する

孫や子供の配偶者と養子縁組すれば、相続人の人数が増え、相続税を節税可能です。

養子は実子と同様に法定相続人になるため、基礎控除や生命保険金、死亡退職金の非課税枠の金額が増えるからです。

ただし、基礎控除や生命保険金、死亡退職金の計算対象に含めることができる養子の人数は下記のように上限が設定されています。

- 故人に実子がいない場合:2人まで

- 故人に実子がいる場合:1人まで

上記の決まりがあるため、養子の人数を増やしても相続税の節税効果には限りがあります。

加えて、家族や親族の理解を得ずに養子縁組をしてしまうと、相続トラブルに発展する恐れもあります。

養子による相続税対策や相続トラブル対策をする場合は、専門家に相談してから行うのが安心です。

1-9 相続財産を寄付する

公益団体や国、地方自治体に相続財産を寄付すれば、その分だけ相続税を節税可能です。

相続税には寄付金控除が用意されており、適用すれば寄付した財産には相続税がかからなくなります。

相続税の寄付金控除を適用するには、下記の要件をすべて満たさなければなりません。

- 相続税の申告期限までに寄付を完了させる

- 相続財産を現金化せず、そのままの形で寄付している

- 国や地方公共団体、特定の公益法人に寄付している

特定の公益法人に該当する団体や法人は、主に下記の通りです。

- 独立行政法人

- 社会福祉法人

- 一定の学校法人

- 公益社団・財団法人

- 認定NPO法人

一般社団法人や認定されていないNPO法人、宗教法人は対象外なのでご注意ください。

また相続財産による寄付は相続人が寄付をしたと考えられるため、寄付する団体によっては相続税の寄附金控除だけでなく、相続人の所得税の寄附金控除も適用できる可能性があります。

ただし、寄付を受け付けていない団体や自治体も中にはあるので、遺産の寄付を検討している場合は、まずは寄付先の団体に確認してみましょう。

2章 相続税を節税するときの注意点

相続税を節税するときには、過度な節税対策や節税目的のみで養子縁組を行うなどは避けた方が良いでしょう。

また、遺産の金額によっては相続税がかからず、節税対策自体が不要な場合もあります。

相続税を節税する際には、下記の3点にご注意ください。

- 相続税の過度な節税は税務署に否認される恐れがある

- 相続税の基礎控除より遺産が少なければ相続税はかからない

- 生前贈与などの相続税対策は相続トラブルにつながる恐れがある

それぞれ詳しく解説していきます。

2-1 相続税の過度な節税は税務署に否認される恐れがある

相続税の節税のみを目的とした養子縁組やその他の対策は、税務署に否認される恐れがあるのでご注意ください。

例えば、養子縁組が相続税対策のみを目的としているとして税務署に否認されると、節税効果がなくなってしまいます。

加えて、税務署も過度な節税対策に関しては、裁判や税制改正によって封じるように対策をしています。

ここ数年では、2022年4月に最高裁によってタワーマンション購入による相続税対策(タワマン節税)が否認され、話題になりました。

タワマン節税は、タワーマンションの市場価格と相続税評価額の差額が大きいことを利用し、相続税の節税を図るものでした。

しかし、2022年4月に最高裁によって否定され、2023年の税制改正によって適正化の流れが進んでいます。

そのため、将来的にはタワーマンション購入で相続税を節税するのは難しくなってくるでしょう。

このように、相続税の節税対策を行っても、税制改正の内容によっては節税効果がなくなってしまう恐れがあります。

そのため、過度な節税対策を行うのではなく、暦年贈与や相続時精算課税制度など税務署も認めている方法で行うのがより確実です。

2-2 相続税の基礎控除より遺産が少なければ相続税はかからない

相続税には「3,000万円+法定相続人の数×600万円」の基礎控除が用意されており、基礎控除内であれば相続税の申告や納税は必要ありません。

そのため、資産や相続人の状況によっては、そもそも相続税対策が必要ない人もいます。

例えば、相続税がかからないにもかかわらず生前贈与を行い、贈与税が余計にかかってしまうといった可能性もあるでしょう。

このような事態を防ぐためにも、相続税の節税対策を行うのであれば、事前に遺産がいくらあるのか、相続税がいくらかかるのかシミュレーションしておくことが大切です。

2-3 生前贈与などの相続税対策は相続トラブルにつながる恐れがある

相続税の負担を軽くするために、子供や孫に生前贈与する場合は、相続トラブルにも注意しましょう。

例えば、子供と孫全員に暦年贈与を繰り返した場合、子供(贈与者から見た孫)がいない人物やいても人数が少ない人物は不公平感を持つ可能性もあるはずです。

他にも、良かれと思って遺産の中で不動産が占める割合を増やした結果、相続人が分割しにくく揉めてしまう可能性もゼロではありません。

このように、相続税の節税対策をする際には、節税効果だけでなく相続トラブルの発生についても考慮する必要があります。

トラブルの発生や防止について、自分たちで漏れなく対策をすることは難しいので、相続に詳しい司法書士や弁護士に相談するのがおすすめです。

次の章では、相続税の節税対策によるトラブルを防ぐ方法や対策を紹介します。

3章 相続税対策によるトラブルを防ぐ方法

相続について対策するときには、税金対策だけでなくトラブルの防止についても対策しておかなければなりません。

相続対策によるトラブルを防ぐには、下記の対策もあわせてしておくのがおすすめです。

- 遺言書を作成しておく

- 相続人の理解を得ておく

- 財産目録を作成しておく

- 遺産分割しにくい財産を処分しておく

- 遺留分対策をしておく

それぞれ詳しく解説していきます。

3-1 遺言書を作成しておく

生前贈与を行うときには、遺言書をあわせて作成しておきましょう。

遺言書で特別受益の持ち戻し免除を指定しておかないと、過去に行われた生前贈与も含めて遺産分割を決定しなければならない可能性があるからです。

特別受益とは、故人が相続人に対して個別に与えた利益であり、学費や結婚費用の援助、生前贈与などが含まれます。

遺言書を作成しておけば、過去に行った生前贈与を特別受益の計算対象に含めないようにできます。

遺産を減らし相続税を減らす目的だけでなく、特定の人物に財産を受け継いでもらうために生前贈与をした場合は特別受益の持ち戻し免除まであわせて対策しておくと安心です。

3-2 相続人の理解を得ておく

相続税の節税対策を行うときには、贈与者と受贈者といった当事者が合意するだけでなく、相続人の理解も得ておきましょう。

理解を得ていないと、過去の生前贈与や養子縁組などに対して反発する相続人が現れる可能性もあるからです。

例えば、長男の嫁を養子にして財産を遺す場合も「同居してくれ将来も世話になる可能性が高い長男の嫁にも財産を遺したい」と説明しておけば、他の相続人も納得しやすくなります。

事前に理解を得ておけば、相続対策や遺言書の内容に反発する相続人も減らせるはずです。

3-3 財産目録を作成しておく

相続トラブルをなくし、遺族の負担を減らしたいのであれば、財産目録を作成しておきましょう。

財産目録とは、自分が所有している財産についてまとめたものです。

財産目録を作成しておけば、相続財産調査もスムーズに進められますし、一部の相続人による遺産隠しや使い込みも防げます。

加えて、財産目録により漏れなく相続財産調査を行うことができれば、相続税の申告漏れもなくせます。

3-4 遺産分割しにくい財産を処分しておく

相続人同士の関係性が悪く、相続トラブルが起きそうと予想できる場合は、遺産分割しにくい財産を処分してしまうのも選択肢のひとつです。

例えば、相続人の人数や相続分で分割しやすい預貯金に対し、不動産は分割しにくく公平に分割しようとすると共有分割せざるを得ないケースもあります。

しかし、共有分割は将来的に権利関係が複雑になる、活用や売却が難しいなどのリスクがあるためおすすめてぎません。

このような場合は、不動産を処分して預貯金に変えておく、戸建てを遺すのではなく分割しやすいようにアパートやマンションの部屋を相続人の人数分遺すなども有効です。

遺産分割については複数の方法があり、資産や家族の状況に合う方法を知りたい場合は、相続に詳しい司法書士や弁護士に相談することもおすすめします。

3-5 遺留分対策をしておく

遺言書の作成や生前贈与などを行うのであれば、遺留分対策もしておきましょう。

遺留分とは、亡くなった人の配偶者や子供、両親に認められる遺産を最低限度受け取れる権利です。

遺留分は遺言書の内容より優先されますし、下記の生前贈与は遺留分の計算対象に含まれます。

- 相続開始1年以内に行われた生前贈与

- 遺留分を侵害していると知ってて行われた生前贈与

- 相続人に対して行われた相続開始10年以内に行われた生前贈与

偏った内容の遺言書を作成する、特定の人物に多額の生前贈与をしている場合は、遺留分を侵害してしまう恐れがあります。

相続人同士の遺留分トラブルを防ぐには、遺留分を侵害しない遺言書作成や生前贈与を行う、遺留分対策を行い各相続人の遺留分を減らしておくなどが有効です。

いずれも専門的な知識が必要であり、状況によってベストな対策が変わってくるので、相続に詳しい司法書士や弁護士に相談するのが良いでしょう。

まとめ

遺産が多ければ多いほど相続税の金額も増えてしまうので、資産が多い人は元気なうちから相続税対策をしておくことが大切です。

相続税の節税方法には生前贈与や生命保険の加入など複数あるので、資産や家族の状況に合う方法を選択しましょう。

なお、遺産が多い場合は相続税の節税対策をしておくだけでなく、相続トラブルを防止するための対策も大切です。

相続人同士のトラブルを減らすためには、遺言書の作成や財産目録の作成、遺産や分割方法について相続人に話しておくなどが有効です。

自分に合う相続対策を知りたい、様々なリスクや事情を考慮した漏れのない対策を行いたい場合は、相続に詳しい司法書士や弁護士に相談することも検討しましょう。

グリーン司法書士法人では、相続対策に関する相談をお受けしています。

初回相談は無料ですし、信頼できる税理士も紹介できるので節税対策もあわせて行えます。

オンライン相談も可能ですので、まずはお気軽にお問い合わせください。