- 生命保険金に税金がかかるケース・かからないケース

- 生命保険金にかかる税金の計算方法

- 生命保険金に贈与税がかかる場合の申告方法

生命保険金は契約者や被保険者、受取人が誰かによってかかる税金が異なります。

例えば、契約者と被保険者が同じであり保険金受取人のみが異なるケースでは、生命保険金に対して相続税がかかります。

生命保険金にかかる税金の種類によって、税金の計算方法や申告方法も変わってくるのでご注意ください。

本記事では、生命保険金に贈与税がかかるケースや計算方法、申告方法を解説します。

贈与税については、下記の記事でも詳しく解説しているので、あわせてお読みください。

目次

1章 生命保険金に税金がかかるケース

生命保険金に対してかかる税金の種類は①贈与税と②所得税、③相続税の3種類です。

どの税金がかかるかは契約者と被保険者、保険金受取人が誰かによって決まり、それぞれ下記の通りです。

| 契約者 (保険料を支払う人) | 被保険者 | 保険金受取人 | 生命保険金にかかる税金 |

| 父 | 父 | 子 | 相続税 |

| 父 | 子 | 子 | 所得税 |

| 父 | 母 | 父 | 贈与税 |

それぞれ詳しく見ていきましょう。

1-1 贈与税がかかるケース

生命保険の契約者と被保険者、保険金受取人がすべて異なる場合は、受け取った生命保険金に対して贈与税がかかります。

例えば、父親が配偶者を被保険者とした生命保険に加入し、子供を保険金受取人に設定していた場合などが該当します。

なお、生命保険金に対して贈与税がかかるケースでは、保険の契約者から保険金受取人への贈与として扱われる点に注意が必要です。

1-2 所得税がかかるケース

契約者と保険金受取人が同じ場合は、生命保険金に対して所得税がかかります。

例えば、父が子供を被保険者とした保険に加入し、保険金受取人を自分に設定していた場合などが該当します。

なお、受け取った生命保険金が一時金か年金かによって、所得の種類および計算方法が変わるのでご注意ください。

1-3 相続税がかかるケース

被保険者と契約者が同じであり、保険金受取人のみ異なるケースでは、生命保険金に対して相続税がかかります。

例えば、父が自分を被保険者とした保険に加入し、子供を保険金受取人として設定していた場合などです。

なお、相続人が生命保険金を受け取った場合は「500万円×法定相続人の数」の非課税枠を適用可能です。

2章 生命保険金に税金がかからないケース

税法上は「身体の傷害に起因して支払を受けるもの」は非課税とすると決められているため、下記の生命保険金を受け取った場合は税金はかかりません。

- 通院給付金

- 入院給付金

- 手術給付金

- 先進医療給付金

- 就業不能給付金

- 特定疾病保険金

- がん診断一時金

ただし、医療保険などで被保険者と保険金受取人が故人である場合は、上記の保険を遺族が受け取ると相続税の課税対象となります。

手続き上は遺族が故人の代わりに保険金を請求していますが、厳密に言うと下記のように段階を踏んで保険金請求および相続が行われていると考えられるからです。

- 保険金請求権が保険金受取人に対して発生する

- 保険金受取人が亡くなる

- 保険金受取人の取得していた保険金請求権が相続人に受け継がれる

- 相続人が保険会社に保険金を請求する

3章 生命保険金にかかる税金の計算方法

本記事の1章で解説したように、保険契約の内容によってかかる税金が異なるため、税金の計算方法も変わってきます。

生命保険金にかかる税金の計算方法を具体例と共に見ていきましょう。

3-1 贈与税の計算方法

生命保険金に贈与税がかかる場合は、下記の手順で計算します。

- 生命保険金から基礎控除110万円を引き課税対象額を計算する

- 課税対象額に対して贈与税率を掛ける

贈与税には年間110万円の基礎控除が用意されており、基礎控除内の贈与であれば贈与税の申告や納税は必要ありません。

そのため、受け取った保険金が110万円を下回るケースでは贈与税はかかりません。

受け取った生命保険金が110万円を超える場合は、課税対象額を計算後に贈与税率を掛けて贈与税を計算します。

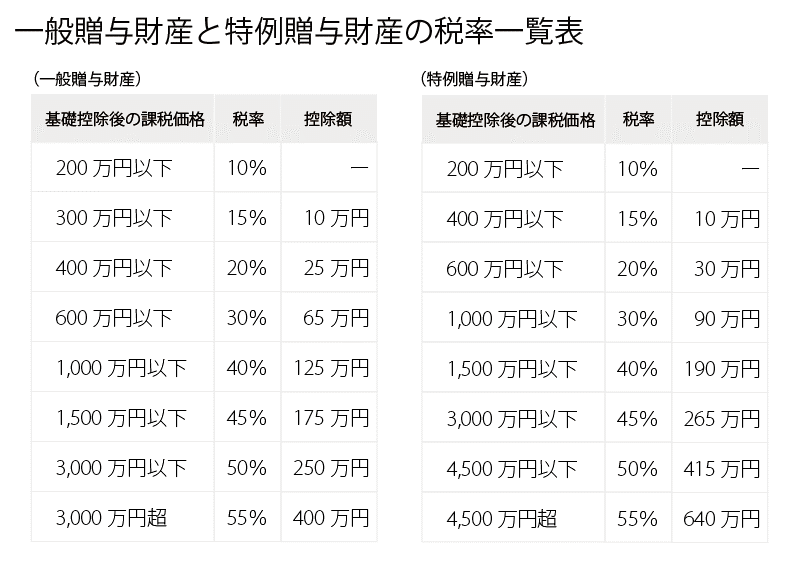

贈与税には、下記のように①一般贈与税率と②特例贈与税率の2種類が用意されています。

特例贈与税率は、下記の条件を満たす場合に適用可能です。

- 直系尊属(親や祖父母)から直系卑属(子や孫)に対して行われた贈与

- 受贈者(子や孫)が18歳以上

例えば、下記のケースの贈与税を計算してみましょう。

【具体例】

- 父親を契約者、母親を被保険者、長男を受取人とした生命保険金を受け取った

- 生命保険金は2,000万円

- 子供は18歳以上

上記のケースでは、生命保険金は贈与税の課税対象となり、課税対象額は「2,000万円-110万円=1,890万円」です。

そして、特例贈与税率が適用されるため贈与税額は「1,890万円×45%-265万円=585.5万円」となります。

3-2 所得税の計算方法

契約者と保険金受取人が同じである場合は、生命保険金に対して所得税がかかります。

そして、生命保険金が一時金の場合は「一時所得」、年金の場合は「雑所得」として計算しなければなりません。

それぞれの所得を計算する方法は、下記の通りです。

【一時所得の計算方法】

(生命保険金-払込保険料-50万円)×1/2

【雑所得の計算方法】

総収入額-必要経費

※必要経費については「その年の年金受け取り額×(払込保険料の総額/年金総支給見込み額)で計算可能

一時所得も雑所得も他の所得と合算して所得税を計算する「総合課税」となります。

所得税額は下記の速算表をもとに計算可能です。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 9万7,500円 |

| 330万円超~695万円以下 | 20% | 42万7,500円 |

| 695万円超~900万円以下 | 23% | 63万6,000円 |

| 900万円超~1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超~4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

所得税を計算する際には、生命保険金以外の所得の計算や各種控除の計算も必要です。

自分で所得税を計算することや確定申告することが難しい場合は、税理士に相談しましょう。

3-3 相続税の計算方法

生命保険金に対して相続税がかかるときには、受け取った生命保険金を他の遺産と合算して相続税を計算する必要があります。

相続税は預貯金や不動産、生命保険金など個別の遺産に対してそれぞれかかるのではなく、遺産総額に対してかかるからです。

なお、相続人が生命保険金を受け取った場合は「500万円×法定相続人の数」の非課税枠を適用できます。

例えば、下記のケースを見てみましょう。

【具体例】

- 相続人は配偶者と長男、次男の合計3名

- 契約者および被保険者が夫(故人)の生命保険金1,200万円を配偶者が受け取った

上記のケースでは「非課税枠1,500万円>生命保険金1,200万円」となるため、生命保険金に対しては相続税がかかりません。

なお、受け取った生命保険金が非課税枠を上回る場合は、下記の手順で相続税を計算します。

- 他の遺産に非課税枠を超えた保険金を合算する

- 遺産の総額から基礎控除額を引く

- 基礎控除額を引いたあとの遺産を法定相続分で分ける

- それぞれに税率を掛け、合計して相続税総額をだす

- 相続税の総額を実際の相続割合で分けなおす

- 控除・加算で最終的な納付税額を求める

遺産の金額が大きい、種類が多い、遺産に不動産が含まれる場合は相続税評価額の計算が複雑になるため、自分で計算することはあまり現実的ではありません。

自分で相続税を計算するのが難しい場合やミスなく申告したい場合は、相続に強い税理士に相談するのが良いでしょう。

4章 生命保険にかかる税金はどれが一番お得?

節税対策で生命保険に加入したい、自分に何かあったときに家族に遺すお金を生命保険で用意したいと考える場合「結局どのような契約内容で生命保険に加入するのが一番お得なのだろう」と疑問を持つ人も多いのではないでしょうか。

本記事では、それぞれ4,000万円の生命保険金を受け取ったケースを想定して、各種税金のシミュレーション結果を紹介します。

それぞれ詳しく見ていきましょう。

4-1 贈与税がかかるケース

まずは、4,000万円の生命保険金に贈与税がかかる場合の税額を計算してみましょう。

【条件】

- 父親を契約者、母親を被保険者、長男を受取人とした生命保険金を受け取った

- 生命保険金は4,000万円

- 子供は18歳以上

上記の例の計算結果は、下記の通りです。

【計算結果】

4,000万円-110万円=3,890万円

3,890万円×50%-415万円=1,530万円

本記事で紹介したケースでは4,000万円の生命保険金を受け取っても1,530万円の贈与税がかかるため、2,470万円しか手元に残らない計算となります。

4-2 所得税がかかるケース

本記事の3章で解説したように、生命保険金に所得税がかかる場合は「一時所得」もしくは「雑所得」として計算します。

本記事では、生命保険金を一時金で受け取り「一時所得」が発生したとして計算してみましょう。

【条件】

- 夫を契約者、保険金受取人とし、妻を被保険者とした生命保険金を受け取った

- 生命保険金は4,000万円

- 生命保険金は一時金で受け取る

- これまで支払ってきた保険料は500万円であり、他に一時所得は発生していない

上記の例の計算結果は、下記の通りです。

【計算結果】

(4,000万円-500万円-50万円)×1/2=1,725万円

上記の金額が生命保険金を受け取ったときの一時所得となり、給与所得や事業所得などの他の所得と合算して所得税を計算します。

所得税の税率は5%から45%までの累進課税であり、贈与税よりは税率が低く設定されています。

そのため、他の所得の有無や金額によって所得税の金額は変わってきますが、生命保険金に贈与税がかかるケースよりも所得税がかかるケースの方が税負担は少なくなる可能性が高いでしょう。

4-3 相続税がかかるケース

契約者と被保険者が同じである生命保険金を受け取ると、受け取った人には相続税がかかります。

相続人が生命保険金を受け取った場合は、相続税の非課税枠を適用可能です。

生命保険金4,000万円に相続税がかかる場合を計算してみましょう。

【条件】

- 父親を契約者、被保険者とし、長男を被保険者とした生命保険金を受け取った

- 生命保険金は4,000万円

- 長男は相続放棄していない

- 相続人は故人の配偶者と長男、次男の計3人

上記の例の計算結果は、下記の通りです。

【計算結果】

生命保険金の非課税枠:500万円×3人=1,500万円

生命保険金の課税対象額:4,000万円-1,500万円=2,500万円

なお、相続税は遺産ごとに個別でかかるのではなく遺産総額に対してかかります。

相続税は累進課税制度を採用しており、税率は10%から55%です。

また、相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されています。

本記事で紹介した例の場合「3,000万円+600万円×3人=4,800万円」が基礎控除であり、生命保険金含む遺産総額が4,800万円を超えるのであれば相続税はかかりません。

相続税については他の遺産の金額によって税額が変わるものの相続人が生命保険金を受け取ると非課税枠を適用できることや他にも控除や特例が用意されいてることから、贈与税よりも負担が軽くなる可能性が高いでしょう。

5章 生命保険金で贈与税がかかったときの申告方法・必要書類

生命保険金を受け取ったときに贈与税がかかる場合は、保険金を受け取った翌年の2月1日から3月15日までに贈与税を申告、納税しなければなりません。

贈与税の申告方法および必要書類は、下記の通りです。

| 申告する人 | 贈与を受けた人 |

| 申告先 | 贈与を受けた人の住所地を管轄する税務署 |

| 申告期限 | 贈与を受けた翌年の2月1日から3月15日 |

| 納税方法 |

|

| 必要書類 |

|

特例贈与財産で贈与税を申告する場合は、贈与者と受贈者の関係を証明する戸籍謄本類の提出が必要です。

まとめ

生命保険金にかかる税金は、契約者と被保険者、保険金受取人が誰かによって決まります。

かかる税金の種類によって、税金の計算方法や申告方法が変わってくるのでご注意ください。

なお、生命保険金にかかる税金のうち、贈与税は最も税負担が重くなる傾向があるので生前贈与として生命保険を活用する場合は、保険料相当分を贈与することや加入する保険契約の内容を精査することが大切です。

また、生前贈与などの相続対策には複数の方法があるため、司法書士や弁護士、税理士などの専門家に相談してみることもおすすめします。

グリーン司法書士法人では、相続対策や生前贈与についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

生命保険の受取人はどの範囲まで指定できる?

生命保険の受取人として指定できるのは、原則として配偶者および二親等以内の血族です。

なお、受取人として指定できる配偶者は、法律上の妻や夫であり、事実婚にある妻や夫は指定できませんが保険会社の規定を満たせば内縁の妻や夫も生命保険金の受取人に指定できます。生命保険の受取人は変更できる?

生命保険に加入後も受取人を変更可能です。

生命保険の受取人を変更したい場合は、保険会社の担当者やコールセンターに連絡して手続きしましょう。