親名義の家にタダで住むのは生前贈与にあたるのか?贈与税が発生するのだろうか?と心配してる人はいませんか?

結論から言うと、親名義の家に住んでも生前贈与にはあたらないし、贈与税もかかりません。

タダで親名義の家に住んだ場合の税金の取り扱いは、下記の通りです。

| 贈与税がかかるか | かからない |

|---|---|

| 生前贈与にあたるか | あたらない |

| 相続税の節税効果があるか | 節税効果はない |

親子間や夫婦間などの少額の贈与は贈与税の課税対象から外れると法律で決められていますし、そもそも扶養親族間での生活費や教育費の贈与には贈与税がかからないからです。

親名義の家にタダで住んでも贈与税がかからない一方で、親の所得税や相続税評価額を下げる効果もないのでご注意ください。

また、親が元気なうちはタダで住まわせてもらって問題が発生しなくても、将来的には相続トラブルや親が認知症になってしまい問題が発生する恐れもあります。

本記事では、親名義の家にタダで住む際の税金の取り扱いや注意点をわかりやすく解説していきます。

目次

1章 親名義の家にタダで住む場合でも贈与税はかからない

結論から言うと、親名義の家にタダで住んだ場合も贈与税はかかりません。

理由は、下記の通りです。

- 密接な関係がある夫婦や親子、祖父母などの間で行われる少額の贈与に関しては贈与税の課税対象から外れると定義されている

- 親子などの扶養義務者間での生活費の贈与に贈与税はかからない

また、タダで親名義の家に住んだ場合、生前贈与になるのか気になる人もいるのではないでしょうか。

次の章で詳しく見ていきましょう。

2章 親名義の家にタダで住むことは生前贈与にあたらない

親名義の家にタダで住むことは生前贈与にはあたりません。

というのも、生前贈与は親から子などに資産の所有権を移す行為です。

それに対し、親名義の家にタダで住むことは所有権を移しているわけではなく、あくまでも子供が住んでいる家は親が所有権を持っています。

そのため、親が亡くなり相続が発生したときに「タダで住んでいたこの家にこれからも住み続けたいから相続させてほしい」という主張をしても通らない可能性があるので注意が必要です。

他の相続人が親が所有していた不動産を相続する可能性もありますし、他の相続人から「親の家にタダで住んでいたのは遺産の前受行為だ」と言われ、特別受益の持ち戻しを主張される恐れもあります。

このように、親名義の家にタダで住むことは経済的なメリットが大きく感じますが、トラブルに発展する恐れもあるので注意しましょう。

親名義の家にタダで住むときの注意点は、本記事の3章で詳しく解説をしています。

3章 親名義の家にタダで住む場合でも所得税・相続税への影響はない

一般的には、不動産を有償で貸して利益を得た場合や不動産を持っていた人が亡くなった場合には以下の税金がかかります。

- 所得税:不動産を貸して得た利益に対してかかる

- 相続税:不動産を所有していた人が亡くなったときにかかる

しかし、親名義の家にタダで住んでいたとしても親子共に所得税や相続税の計算時に影響を受けることはありません。

親名義の家にタダで住んだとしても所得税や相続税に影響しない理由をそれぞれ詳しく見ていきましょう。

3-1 子供に不動産を貸した費用は必要経費に該当しない

不動産を有償で人に貸し得た利益は、不動産所得として計算され、他の所得と合算して所得税がかかります。

不動産所得は「賃料(売上)-かかった費用(経費)」の式で計算可能です。

子供にタダで貸した不動産も固定資産税や修繕コストがかかるので、不動産経営の経費に該当するのではないかと思われる人もいるかもしれません。

しかし、子供にタダで貸した不動産にかかる費用に関しては、不動産経営の必要経費には該当せず家事費として扱われるのでご注意ください。

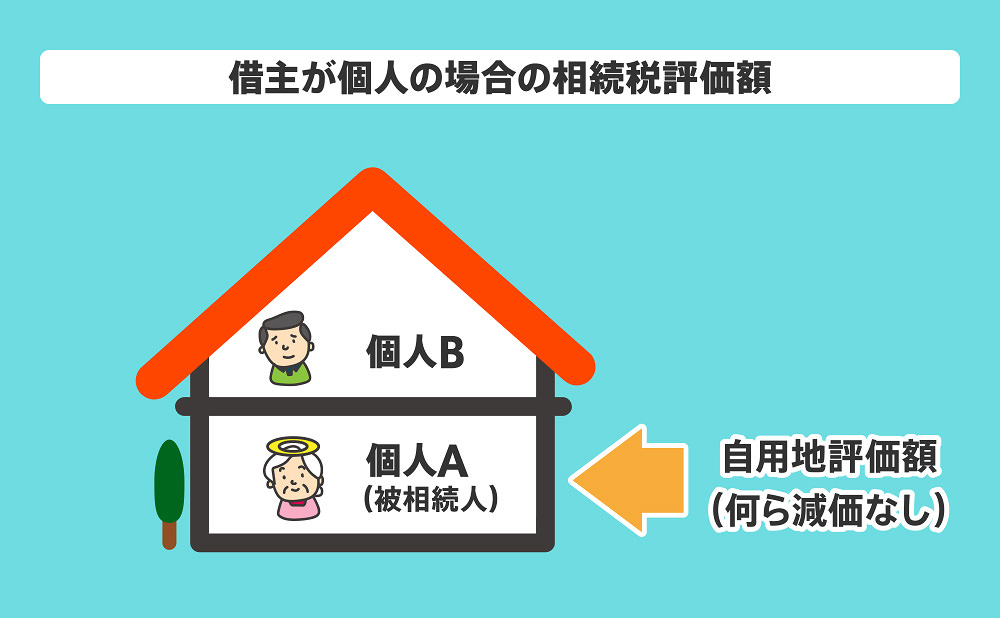

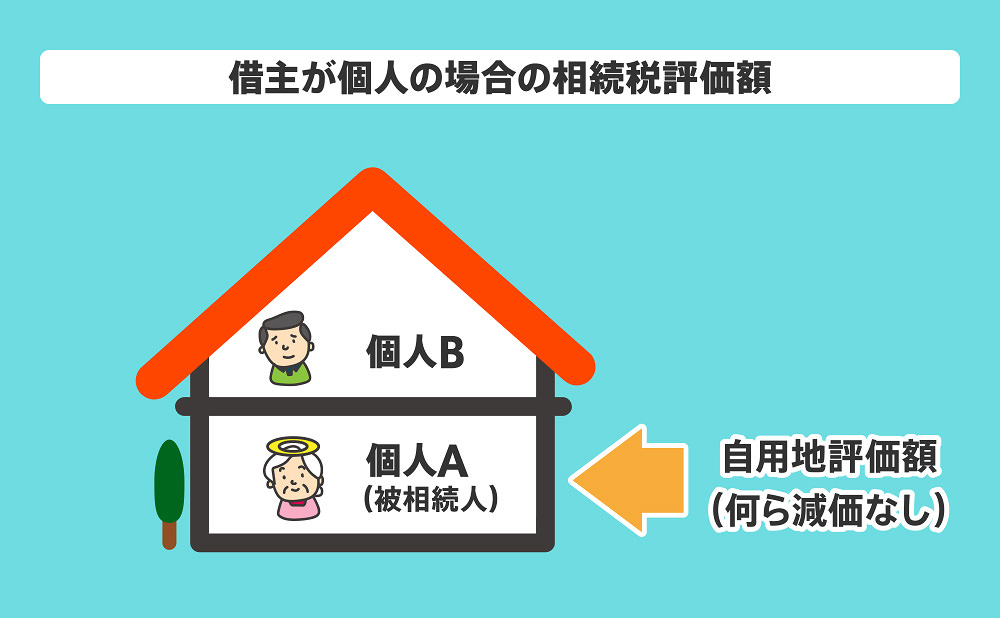

3-2 タダで貸した不動産は相続税評価額計算時に何の影響も与えない

タダで不動産を貸すことを使用貸借と呼びますが、個人に対して使用貸借していた不動産の相続税評価額は自分で使用している通常の土地や建物と同じ条件で計算されます。

そのため、親名義の家に子供がタダで住んでいたとしても、その不動産の相続税評価額が下がることはありません。

なお、有償で不動産を人に貸していた場合には住宅は貸家、土地は貸家建付地として計算され相続税評価額が減額されます。

というのも、不動産を有償で人に貸す場合、法律で借主の立場が守られており、所有者である貸主の都合のみで追い出すことはできないからです。

不動産を自由に扱えなくなる分、他人に有償で貸している不動産に関しては相続税評価額が減額される仕組みとなっています。

このように、親名義の家に子供がタダで住んだとしても、所得税や相続税の節税効果はないので注意が必要です。

次の章で、親名義の家にタダで住むときの注意点をもっと詳しく見ていきましょう。

4章 親名義の家にタダで住むときの注意点

2章で解説したように、親名義の家にタダで住んでいたとしても所得税や相続税の節税効果はありません。

また、相続トラブルや認知症対策などもしておく必要があります。

具体的には、親名義の家にタダで住むときには以下の3点に注意しておきましょう。

- 親名義の家にタダで住むことは相続税対策にはならない

- 相続トラブルに発展する恐れがある

- 親が認知症になると問題発生する恐れがある

それぞれ詳しく解説していきます。

4-1 親名義の家にタダで住むことは相続税対策にはならない

2章で解説したように、親名義の家にタダで住んでいたとしても、不動産の相続税評価額は下がらず通常の不動産と同じように計算されてしまいます。

有償で人に不動産を貸す場合と異なり、相続税対策にはならないのでご注意ください。

土地にかかる相続税を減らす特例として「家なき子の特例」がありますが、家なき子の特例は平成30年の税制改正で条件が厳しくなり、以下の要件が追加されました。

相続開始前3年以内に、その取得者やその取得者の配偶者、その取得者の3親等内の親族またはその取得者と特別の関係にある法人が所有する家屋に居住したことがないこと

親名義の家にタダで住んでいた人は、上記の要件を満たせなくなるので「家なき子の特例」を適用できず、相続税を節税できなくなる恐れがあります。

相続発生前に親名義の家にタダで住むことで経済的な利益を受けた方が良いのか、将来かかる相続税対策を最大限した方が良いのかは親の年齢や所有している不動産などによっても判断が変わってくるはずです。

将来かかる相続税の計算や自分に合う相続税対策をシミュレーションしてもらいたい場合には、相続に詳しい税理士に相談するのも良いでしょう。

4-2 相続トラブルに発展する恐れがある

親名義の家にタダで住んでいたときに、親が亡くなり相続が発生するとトラブルに発展する恐れもあるのでご注意ください。

兄弟のうち一人が親名義の家にタダで住んで経済的な利益を受け取っていた場合、残りの兄弟に不公平感を持たれる可能性もあるでしょう。

また、親名義の家にタダで住んでいた経済的な利益を遺産の前受である特別受益だと主張される恐れもあります。

親名義の家にタダで住む行為を特別受益だと主張された場合、自分が受け取れる相続分がその分減ってしまう可能性もあります。

さらに、タダで住んでいた親名義の家も相続財産に含まれるので、故人が遺言書を作成していなかった場合は、遺産分割協議で誰が相続するか話し合わなければなりません。

自分以外の相続人が不動産を相続した場合には、今まで通りタダで住み続けることが難しくなる可能性もあるのでご注意ください。

4-3 親が認知症になると問題発生する恐れがある

親が元気なうちにタダで不動産に住まわせてもらっていた場合でも、親が認知症になってしまうと以下のトラブルや問題が起きる恐れがあります。

- 住んでいる不動産が自分の持ち物ではないので、いざというとき管理や運用、処分ができない

- 認知症の初期症状として疑い深くなる、意見がコロコロ変わるケースがあり、急に追い出される可能性もゼロではない

- 親の認知症が進行し成年後見人がつき、介護費用捻出のために不動産を売却される可能性もある

上記のように、親が認知症になってしまい判断能力を失うと、今の家に住み続けられなくなる恐れもあるので注意が必要です。

対処法としては、親が元気なうちに家族信託などの制度を活用し、子供が管理や運用、処分する権限を押さえておくのが良いでしょう。

家族信託を利用すれば、親が所有している不動産を子供が契約の範囲内で自由に管理や運用可能です。

また、家族信託では管理や運用権限のみでなく承継先も決定できるので、相続発生時にも遺産分割協議の対象から外し自分の資産にしそのまま住み続けられます。

所有する資産や希望に合う家族信託のプランを設計するには、家族信託や相続に関する専門的な知識や経験が必要です。

相続に詳しい司法書士や弁護士などへの相談もご検討ください。

グリーン司法書士法人では、家族信託に関して累計1万件の相談をお受けしていますので、お気軽にお問い合わせください。

まとめ

親名義の家にタダで住むことは、家賃の節約になり経済的なメリットが大きいです。

無償もしくは著しく低い対価で利益を受け取ることは、贈与税の課税対象になりますが親子間では贈与税の課税対象にならないのでご安心ください。

親名義の家にタダで住んでいたとしても、贈与税がかかるケースはほとんどありません。

その一方で有償で不動産を貸しているケースとは異なり、所得税や相続税評価額の計算に影響を与えることもありません。

また、親名義の家にタダで住む行為は経済的なメリットが大きい一方で、将来的には相続トラブルや親の認知症に伴い問題が発生する恐れがあります。

将来の相続トラブルや認知症による問題を回避したいのであれば、親が元気なうちから家族信託や遺言書の作成、生前贈与などをしておくと安心です。

これらの方法には、それぞれメリットとデメリットがあり、個々の資産状況や希望によってベストな選択肢が異なります。

自分に合う相続対策を実行するためにも、相続に詳しい司法書士や弁護士に相談するのも良いでしょう。

グリーン司法書士法人では、家族信託や相続対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。