- 相続における持ち戻しとは何か

- 特別受益の持ち戻しとは何か

- 暦年贈与の持ち戻し(生前贈与加算)とは何か

家族や親族が亡くなり、遺産分割協議や相続税申告を行う際には、相続の持ち戻しを理解しておくことが大切です。

相続における持ち戻しには、①特別受益の持ち戻しと②暦年贈与の持ち戻し(生前贈与加算)があります。

それぞれ発生する条件や取り扱いが異なるので、両者の違いを理解しておくことが大切です。

本記事では、相続における持ち戻しとは何かを解説していきます。

目次

1章 相続における持ち戻しとは

相続における持ち戻しには、①特別受益の持ち戻しと②暦年贈与の持ち戻しの2種類があります。

それぞれ詳しく見ていきましょう。

1-1 特別受益の持ち戻し

特別受益とは、故人が相続人の1人に与えていた特別な利益のことです。

過去の生前贈与などが特別受益として認められると、その分の金額を遺産分割の対象にしなければならない場合があり、これを特別受益の持ち戻しと呼びます。

特別受益の持ち戻しにより、相続人同士で著しい不公平が生じることを防げます。

1-2 暦年贈与の持ち戻し(生前贈与加算)

暦年贈与の持ち戻しとは、故人が亡くなる3〜7年以内に相続人に対して行った贈与を相続税の課税対象に含めるという制度であり、生前贈与加算とも呼ばれます。

暦年贈与の持ち戻しは、故人が亡くなる直前に多額の贈与をし、相続税逃れをすることを防ぐために設けられています。

そのため、暦年贈与の持ち戻しは、あくまでも相続税の課税評価上の取り扱いであり、遺産分割の際には考慮されません。

次章以降で、特別受益の持ち戻しや暦年贈与の持ち戻しについて、詳しく解説していきます。

2章 特別受益の持ち戻しとは

特別受益の持ち戻しとは、故人が生前に、一部の相続人に対して行った贈与や援助を相続財産の一部とみなすことで、相続人の間の公平性を確保する制度です。

特別受益の持ち戻しが行われれば、生前に多くの財産を受け取った相続人がさらに相続財産を受け取ることがなくなり、他の相続人との間に生じる不公平を調整できます。

本章では、特別受益の持ち戻しの対象となる人物や、贈与について解説します。

2-1 特別受益の持ち戻しの対象になる人物

特別受益の持ち戻しが適用されるのは、相続人のうち、故人から特別な利益を受けた人物です。

例えば、長男が住宅購入資金を援助してもらった場合には、特別受益の対象となる可能性があります。

一方、相続人ではない孫などが贈与を受けても、代襲相続人となる場合などを除いて、特別受益の持ち戻しは発生しません。

2-2 特別受益の持ち戻しの対象となる財産

特別受益の対象となる財産には、以下のようなものがあります。

- 住宅取得のための援助

- 結婚に伴う費用の援助

- 開業・就職の援助

- その他、高額な贈与

ただし、故人が相続人に対し、上記のような贈与や援助を行っていたとしても、すべてのケースで特別受益となるわけではありません。

例えば、故人が子供全員に同程度の進学支援や生活援助を行っていた場合、特別受益に該当しない可能性が高いでしょう。

2-3 特別受益の持ち戻しを避ける方法

特別受益の持ち戻しを避けたいのであれば、遺言書にて持ち戻しの免除を指定しておくことをおすすめします。

例えば、同居してくれる長男に多額の資産を譲りたいと考え、贈与する場合には、遺言書を併せて作成しておくと良いでしょう。

遺言書にて特別受益の持ち戻し免除を指定しておけば、相続発生時にその贈与を遺産分割の対象から外せます。

結果として、長男に多額の資産を譲りたいといった当初の希望を実現しやすくなるはずです。

3章 暦年贈与の持ち戻し(生前贈与加算)とは

暦年贈与の持ち戻し(生前贈与加算)とは、故人が亡くなる3〜7年前に相続人に贈与した財産を相続税の計算対象に含める制度です。

これは、相続税の課税逃れを目的として、亡くなる直前に多額の資産を贈与することを防ぐ目的で設けられています。

本章では、暦年贈与の持ち戻しについて詳しく解説していきます。

3-1 暦年贈与の持ち戻しの対象になる人物

暦年贈与の持ち戻しの対象になるのは、相続や遺贈により財産を取得した方のうち、相続開始前3〜7年以内に贈与を受けた方です。

なお、贈与を受けた時点では相続人でなかったとしても、後から相続人になり、持ち戻しが発生する場合もあります。

例えば、相続発生時に子供がすでに亡くなっており、孫が代襲相続人になる場合、その孫が生前贈与を受けていたら、持ち戻し対象になる可能性があるのでご注意ください。

3-2 暦年贈与の持ち戻しの対象となる財産

暦年贈与の持ち戻し対象となる財産は、故人が亡くなる3〜7年以内に贈与した財産です。

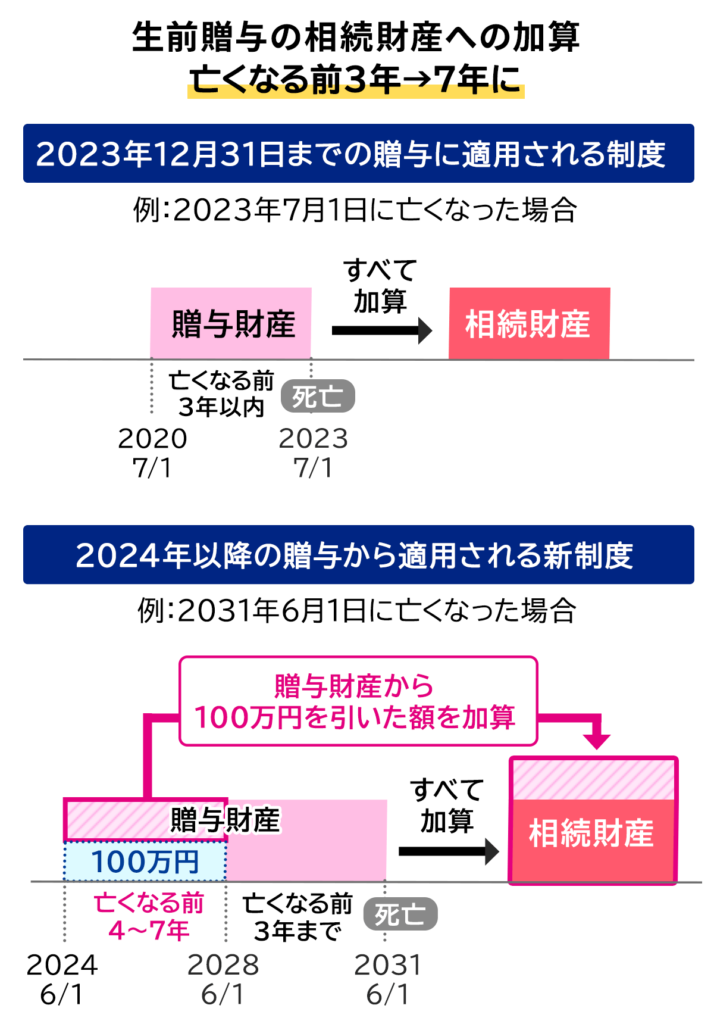

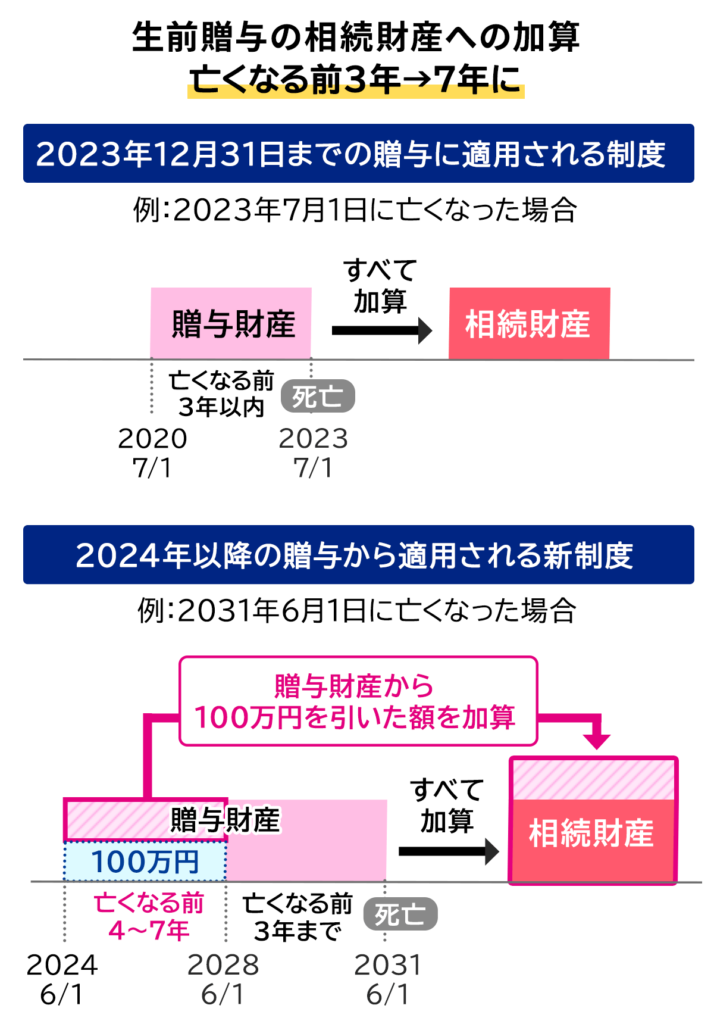

2024年の税制改正により、暦年贈与の持ち戻し期間が3年から7年に延長されました。

上記のように、故人が亡くなる直前の贈与財産の全額が持ち戻し対象になるわけではなく、亡くなる4〜7年以内に行われた贈与について100万円の控除が適用されます。

3-3 暦年贈与の持ち戻しを避ける方法

暦年贈与の持ち戻しを避けるためには、制度の仕組みを理解した上で、戦略的に生前贈与を行わなければなりません。

具体的には、以下のような方法で持ち戻しにより相続税の負担が重くなることを回避できます。

- 相続時精算課税制度を利用する

- 相続人以外に贈与する

- 元気なうちから贈与をする

まとめ

相続における持ち戻しには、特別受益の持ち戻しと暦年贈与の持ち戻し(生前贈与加算)の2種類があります。

相続人同士で持ち戻しについて話をするときには、どちらについてなのかを判断することが大切です。

特別受益の持ち戻しについては、相続人同士で意見がぶつかり合いトラブルになることもありますし、暦年贈与の持ち戻しを考慮せずにいると相続税の申告漏れとなる恐れもあるのでご注意ください。

相続対策や相続手続きをする際には、相続や法律、税金に関する知識が必要なことも多々あります。

自分たちで手続きすることが難しい場合には、相続に精通した司法書士や弁護士に相談することをおすすめします。

グリーン司法書士法人では、相続対策や相続手続きについての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。