相続対策は「まだ自分たちには必要ない」「もっと先の話だ」と感じる元気なうちから、行っておくことが非常に大切です。

親が亡くなり財産を受け継ぐ年齢としては40代以上の人が多いですが、中にはもっと早く親を亡くす人もいます。

さらに、親が認知症になり判断能力を失ってしまうと、法的手続きや資産管理を行えなくなるため相続対策もできなくなってしまいます。

また、30代は結婚や子供の誕生など重要なライフイベントが重なる時期でもあるため、親世代の相続対策だけでなく自分に万が一のことがあったときの対策もしなければなりません。

これらのことを考えると、30代という年齢は相続について学ぶのに良いタイミングともいえるでしょう。

本記事では、30代の人に向けて相続に関する基本的な知識や行っておきたい相続対策を解説します。

目次

1章 相続のAからZまで: 基本知識編

家族や親族が亡くなると相続が発生し、遺産分割や様々な手続きを行う必要があります。

なお、相続手続きの中には期限が設定されているものもあるので、効率よく行うことが大切です。

相続手続きの流れや家族が亡くなったとき、法定相続人は誰に当たるのか解説していきます。

1-1 相続が発生するタイミングとは?

相続が発生するのは、人が亡くなったときです。

「相続=亡くなった人の財産を受け継ぐ」と考え、故人の預貯金や不動産を受け継いだ日が相続発生日と誤解される人が中にはいます。

しかし、相続開始日=死亡日ですので、相続手続きの期限も死亡しに基づいて決定されます。

そのため、亡くなった人の遺産分割方法で揉めてしまい手続きを進められないと、相続税申告に間に合わないなどの事態に発展しかねないのでご注意ください。

1-2 相続のプロセス: 手続きの流れを簡単解説

まずは、家族や親族が亡くなったときに行う手続きの流れを確認しましょう。

相続手続きは、下記の順番で行うのが効率的です。

- 遺言書の有無の調査・検認手続き

- 相続人の調査

- 相続財産の調査

- 限定承認・相続放棄を検討

- 所得税の準確定申告

- 遺産分割協議の開始

- 遺産分割協議書の作成

- 預貯金・有価証券等の名義変更

- 不動産の名義変更

- 各種財産の名義変更

- 相続税の申告

上記の順番で行えば「相続発生日から10ヶ月以内」と期限が決まっている相続税申告の前に遺産分割協議を終えやすくなります。

さらに、最初に遺言書が用意されているか確認を行うことで遺産分割協議を行った後に故人の遺言書が見つかる事態を回避可能です。

相続手続きの流れや期限は、下記の記事で詳しく解説しているのでご参考にしてください。

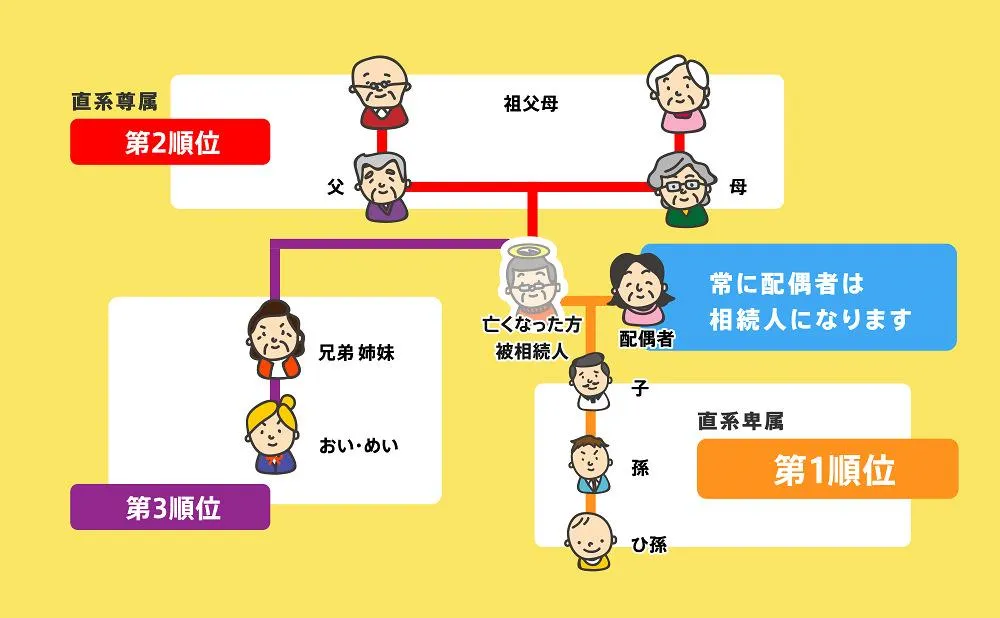

1-3 法定相続人とは?相続権の基礎知識

家族や親族が亡くなったときに財産を受け継ぐ人物は、法律によって決められています。

法定相続人の範囲および順位は、下記の通りです。

| 常に相続人になる | 配偶者 |

| 第1順位 | 子供や孫 |

| 第2順位 | 親や祖父母 |

| 第3順位 | 兄弟姉妹や甥・姪 |

同順位の相続人が複数人いる場合は、等分で相続します。

また、優先順位の高い相続人が1人でもいる場合は、優先順位の低い相続人は財産を受け継げません。

相続人になれる人物や相続割合は、下記の記事で詳しく解説しているのでご参考にしてください。

2章 若手世代のための相続ガイド

30代の人は自分や親の年齢も若く、相続対策といっても何をすれば良いかわからない、自分にはまだ必要ないと感じる人もいるでしょう。

しかし、将来のために若いうちから相続対策を行うことは非常に大切です。

30代が行っておきたい相続対策や親世代の認知症対策について解説していきます。

2-1 30代から準備すべき相続計画

30代は働き盛りの年齢であり、結婚や出産など大きなライフイベントが発生することも多い年齢です。

また、30代の人は親が60〜70代であるケースも多いため、自分たちの生活と合わせて親の老後や認知症対策について考え始める年代でもあるでしょう。

30代から相続対策について考えておくべき理由は、主に下記の通りです。

- 結婚や出産などを行う人も増え、不測の事態に備えなければならない人が増える

- 親が60〜70代の年齢になり認知症対策や相続対策が必要になる

上記を踏まえ、30代の人は遺言書の作成や親の認知症対策や相続対策を進める中で、相続や資産承継に関する知識を深めていくのがおすすめです。

2-2 資産管理と相続の関連性を理解する

相続対策をしていないと、自分が希望しない人物が財産を受け継ぐ恐れがあります。

例えば、夫が若くして急死したものの夫婦の間に子供がいなかった場合、夫の遺産は配偶者だけでなく夫の両親もしくは兄弟姉妹が受け継ぎます。

| 故人に子供がいない場合の相続割合 | |

| 配偶者+故人の父親・母親 | 配偶者:3分の2 故人の父親・母親:3分の1(複数人いれば等分で相続) |

| 配偶者+故人の兄弟姉妹 | 配偶者:4分の3 故人の兄弟姉妹:4分の1(複数人いれば等分で相続) |

遺された配偶者に財産をすべて遺したいと思った場合や自宅などの不動産を配偶者に相続させたいと思った場合には、遺言書などで希望の遺産分割方法を指定しておかなければなりません。

このように、30代と若い年齢であっても、万が一の事態に備えて遺言書の作成などの相続対策をしておく必要があります。

2-3 相続対策:早期から始めるメリット

相続対策のひとつである遺言書は手軽に作成できるだけでなく、有効期限もありません。

30代で作成した遺言書であっても、その後に新しい遺言書が作成されない場合は遺言者が70代、80代になっても効力を持ち続けます。

更新などは不要なので、結婚や子どもの誕生を機に遺言書を作成しておくこともおすすめです。

3章 シンプルに理解する相続税制

財産を受け継いだときには、相続税が課税される場合があります。

ただし、相続税には基礎控除が用意されており、控除内に遺産が収まるのであれば、相続税の申告および納税は必要ありません。

相続税の計算方法について詳しく見ていきましょう。

3-1 相続税の計算方法とは?

相続税は預貯金や不動産など遺産ごとにかかるのではなく、故人が遺した相続財産の合計額に対してかかります。

相続税を計算する流れは、下記の通りです。

- 財産を評価する

- 遺産の総額から基礎控除額を引く

- 基礎控除額を引いたあとの遺産を法定相続分で分ける

- 法定相続分で分けた遺産から相続税の総額を計算

- 相続税の総額を実際の相続割合で分けなおす

- 控除・加算で最終的な納付税額を求める

相続税を計算する方法や注意点は、下記の記事で詳しく解説しているのでご参考にしてください。

3-2 相続税がかかる財産とはかからない財産

相続税の申告漏れを防ぐためには、相続財産調査を行い、故人の財産を漏れなく把握しなければなりません。

相続税の課税対象財産は、主に下記の通りです。

- 自動車、骨董品、絵画、宝石類などの動産

- 不動産(宅地、農地、自宅、建物、借地権、借家権など)

- 現金預貯金

- 有価証券

- 賃貸人、賃借人などの契約上の地位

- 損害賠償請求権、損害賠償義務などの権利義務

- 借金、滞納家賃、滞納税金などの負債

- 死亡保険金

- 死亡退職金

- 死亡の3~7年前までに相続人へ贈与された財産

- 弔慰金

自分で相続財産調査を行う場合や故人が複数の不動産を所有していたケースでは、相続税の計算を相続人が強い税理士に任せるのも良いでしょう。

3-3 税金対策:節税できる合法的な方法

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除枠が用意されており、基礎控除内に遺産が収まるのであれば、相続税の計算や申告は不要です。

また、相続税には基礎控除以外にも、下記の控除や特例が用意されています。

- 相続税の配偶者控除

- 小規模宅地等の特例

- 未成年者控除

- 障害者控除

- 贈与税額控除

- 相次相続控除

- 外国税額控除

控除や特例にはそれぞれ要件が設定されています。

自分が利用できる控除や特例を漏れなく適用して相続税を節税したいのであれば、相続に強い税理士に税金の計算や申告を依頼しましょう。

4章 相続トラブルを防ぐ方法

仲が良い家族であっても、いざ相続が発生すると遺産分割方法についてトラブルになるケースも珍しくありません。

なお、相続トラブルは富裕層しか起きない、自分には心配ないと思われる人もいるのではないのでしょうか。

しかし、実際には実家以外の相続財産がないケースや遺産がそれほど多くないケースの方が相続トラブルが泥沼化しやすい傾向があります。

相続トラブルを回避するには、親が元気なうちから相続対策しておくのが確実です。

相続トラブルの事例や解決策を見ていきましょう。

4-1 事例で学ぶ相続トラブルとその解決策

相続トラブルが起きやすいケースやトラブルの内容はある程度決まっており、パターン化しています。

そのため相続トラブルを回避したいのであれば、トラブルの事例および対処法を事前に把握しておくと良いでしょう。

相続トラブルの代表的な例は、下記の通りです。

- 不動産をめぐるトラブルが起きる

- 兄弟間で遺産分割の割合に関して揉める

- 遺産に借金がある

- 遺言書の内容が偏っている

- 遺産の独占を主張する人がいる

- 寄与分に関して揉める

- 家族による財産の使い込みが疑われる

- 遺産分割協議に参加しない人がいる

- 相続人の人数が多い

- 愛人の子を名乗る人が出てくる

上記のように、相続トラブルは遺産や相続人の状況が原因となって起きることがほとんどです。

故人が遺言書を用意しておけば回避できるトラブルもありますが、遺言書の内容に関するトラブルや寄与分に関して意見が割れる場合は遺言書作成だけでは対処が難しい可能性もあるでしょう。

相続トラブルが起きそうな場合には、泥沼化する前に相続に詳しい司法書士や弁護士に間に入ってもらい、公平な立場で遺産分割方法の提案をしてもらうのも良いでしょう。

4-2 遺言書の重要性と作成時のポイント

相続トラブルを回避したい、相続人の負担を少しでも軽くしたいと思うのであれば、遺言書を作成しておくのが良いでしょう。

遺言書があれば、故人の希望する内容で遺産分割を行えますし、相続人は遺産分割協議を行う必要がありません。

例えば、子供がいない夫婦であれば「配偶者に全財産を遺す」といった内容の遺言書を作成しておかないと、夫婦のどちらかが亡くなったときに配偶者がすべての財産を相続できない恐れがあります。

そのため、年齢が若くリスクが少ない人であっても、家族のために遺言書を書いておくことをご検討ください。

相続対策で使用される遺言書は、下記の3種類があります。

| 種類 | 作成がおすすめな人の特徴 |

| 自筆証書遺言 | 遺言書の作成に費用をかけたくない人 |

| 公正証書遺言 | 信頼性が高い遺言書を作成したい人 |

| 秘密証書遺言 | 遺言の内容を誰にも知られたくない人 |

なお、秘密証書遺言は実務ではほとんど使用されていません。

信頼性が高く形式不備による無効リスクが少ないのは公正証書遺言ですが、作成時には証人2名が必要など手間と費用がかかります。

年齢が若く今後も遺言書の内容が変更される可能性があることを考えると、まずは自筆証書遺言を作成しておくだけでも良いでしょう。

4-3 共同相続人の意思疎通と円滑な決定過程

故人が遺言書を用意していなかった場合は、相続人全員で遺産分割協議を行い、誰がどの財産をどれくらいの割合で受け継ぐかを決定しなければなりません。

また故人が遺言書を用意していたとしても、遺言執行者を選任していなかった場合は相続人が協力して相続財産の名義変更手続きを行う必要があります。

相続が発生したとき、相続財産は相続人全員で共有状態になるため、手続きを進める際には相続人同士の協力がどうしても必要です。

家族が亡くなったときに協力して手続きを行うためにも、普段から相続に関する話をしておくのも良いでしょう。

5章 デジタル時代の資産管理と相続

近年ではデジタル化が急速に進んでいるため、口座管理や株取引などをデジタルでスマホやパソコンなどで行っている人も多いです。

そのため、相続財産調査や故人の遺品整理を行う際には故人のパソコンやスマホの中身を確認しなければならないケースもあります。

例えば、故人のネット銀行の口座やスマホで取引していたネット証券の口座を相続人が把握していないと、相続税の申告漏れにつながってしまいます。

万が一の事態に備え、スマホやパソコンのID・パスワードをメモしておく、ネット証券に関する情報をまとめておくなどの対策もしておきましょう。

電子資産やSNSアカウント、デジタルコンテンツの相続発生時における取り扱いを解説します。

5-1 デジタル資産と相続: 注意点と対策

近年話題になっている仮想通貨やNFTアートなどのデジタル資産も相続財産に含まれます。

故人が所有していた仮想通貨の金額が多い場合や他に遺産がある場合は、相続税がかかる恐れもあるのでご注意ください。

仮想通貨やNFTアートなどのデジタル資産は、スマホやパソコンを通じてネットで取引するため、一般的な銀行口座や不動産などの相続財産と異なり発見しにくい可能性があります。

相続財産の申告漏れにならないように注意しなければなりません。

5-2 SNSやデジタルコンテンツの相続

仮想通貨やNFTアートなどがデジタル資産として相続財産になる一方で、SNSアカウントなどは相続財産として扱われない可能性が高いです。

X(旧Twitter)やFacebook、Instagramなどのアカウントを所有している人が死亡した場合、運営会社ごとに定めた規約によってアカウントの地位の引継ぎや削除が行われます。

自分が亡くなった後にSNSに投稿してほしい、アカウントを削除してほしいなどの要望があれば、家族にわかる形で残しておくのが良いでしょう。

6章 知っておきたい!生前贈与の基礎知識

相続対策のひとつに生前贈与があります。

生前贈与は遺言書と異なり、相続発生前に財産を受け継ぐことができるので、子供の結婚や出産などお金がかかるタイミングで生前贈与を検討する人もいるでしょう。

生前贈与と相続の違いや贈与税の計算方法を詳しく解説していきます。

6-1 生前贈与と相続の関連性

生前贈与は贈与者と受贈者の双方が合意すれば任意のタイミングで行えるのに対し、相続は財産を所有している人が亡くなったタイミングで行われます。

他にも、生前贈与と相続には下記の違いがあります。

| 生前贈与 | 相続 | |

| 方法 | 贈与契約を締結 | 何もしない |

| 発生する税金の種類 | 贈与税(ただし相続開始前3~7年間の贈与については相続税) | 相続税 |

| 税制と節税効果 | 基礎控除は1人の受贈者について1年に110万円。親子間や配偶者間の贈与では様々な控除制度がある | 基礎控除は3000万円+法定相続人数×600万円。ケースに応じて控除制度がある |

| 税金の納税時期 | 贈与のあった翌年の2月1日から3月15日まで | 相続発生後10ヶ月以内 |

| 特定の人に多くの財産を譲れるか | 譲れる | 譲れない |

| 親族以外に財産を譲れるか | 譲れる | 譲れない |

| 遺産分割協議の必要性 | 不要 | 必要 |

| 放棄できるか | できない | できる |

| 特別受益持ち戻しの対象について | 法定相続人に対して行われた相続開始前10年間の贈与のみ | 法定相続人への遺贈や相続分の指定は特別受益持ち戻し計算の対象になる |

生前贈与と相続のどちらで次世代に財産を受け継ぐか悩んだら、相続対策に詳しい司法書士や弁護士に相談するのもおすすめです。

6-2 贈与税の基本と生前贈与の利点

1年間で110万円を超える贈与を受け取ると、贈与税がかかる場合があります。

なお、贈与税は贈与をした人ではなく贈与を受け取った人にかかる税金です。

例えば、親から200万円の贈与を受け取ると、贈与税がかかる可能性があります。

贈与税を計算する方法は、主に下記の通りです。

- 贈与財産の合計金額を計算する

- 基礎控除額を引く

- 贈与税の税率を掛ける

- 贈与税の控除額を引く

贈与税が発生する場合は、贈与を受けた翌年の2月1日から3月15日までに申告および納税をしなければなりません。

6-3 相続対策としての生前贈与のタイミング

相続対策として生前贈与をする、受けるのであれば、生前贈与と相続のどちらがお得かシミュレーションしておく必要があります。

生前贈与がおすすめといわれる人の特徴は、一般的に下記の通りです。

- 親や祖父母がまだ若く多額の財産がある人

- 贈与対象者(子どもや孫など)がたくさんいる人

- 特定の人に多くの財産を遺したい、特定の財産を遺したい人

- 早めに財産を渡してあげたい、必要なタイミングで財産を使いたい人

- 会社オーナーや事業主

- 複数の相続人がいるので遺産分割トラブルを防止したい人

- 収益不動産を所有している人

例えば、自分が結婚するタイミングや住宅購入するタイミングで、相続対策の一環で親や祖父母がまとまった金額を贈与してくれるケースもあるでしょう。

生前贈与と相続のどちらが適しているか判断がつかない場合は、相続に詳しい司法書士や税理士に相談してみるのもおすすめです。

7章 ライフイベント別 相続対策プランニング

本記事で解説してきたように、相続対策は年齢が若いうちから行っておく必要があります。

理想を言うのであれば、結婚や子供の誕生など重要なライフイベントのたびに相続対策を考えておくのが良いでしょう。

本章では、30代の人が行うべき相続対策をライフイベント別に紹介します。

7-1 結婚や出産

30代になり結婚をした人や子供が生まれた人は、自分に万が一のことがあったときのために遺言書などで相続対策をしておくのが良いでしょう。

子供のいない夫婦の場合、夫婦のどちらかが亡くなったときに遺言書がないと配偶者がすべての遺産を相続できない可能性があるからです。

具体的には、下記の内容で遺言書を作成しておけば、遺された配偶者や子供に財産を遺せます。

【結婚して、まだ子供がいない場合】

配偶者にすべての財産を相続させる

【子供が生まれたとき】

- 配偶者にすべての財産を相続させる

- 配偶者と子供に財産を相続させる(割合や相続させる財産を具体的に指定しておく)

未成年の子供が相続人になった場合、未成年者本人が遺産分割協議に参加することはできず、特別代理人の選任をしなければなりません。

特別代理人の選任には資料の収集などを含めて数ヶ月近くかかることもあるため、遺された家族の生活費などを遺産から工面したい場合は遺言書を作成しておくと良いでしょう。

遺言書があれば遺産分割協議を行う必要がなくなり、特別代理人の選任も不要になるからです。

7-2 住宅購入

結婚時や子供が誕生したタイミングで遺言書を作成していなかった場合は、住宅購入のタイミングで遺言書を作成しても良いでしょう。

遺産に不動産が含まれる場合、相続人同士で平等に遺産分割することが難しく、相続トラブルに発展する可能性もゼロではないからです。

相続トラブルを防止し、自分が亡くなった後も配偶者が自宅に住み続けられるように、遺言書などで自宅の相続方法を指定しておくと良いでしょう。

なお、住宅ローンは借入時に一般的に団体信用生命保険(団信)に加入することが一般的です。

住宅ローン返済中の人が亡くなった場合、住宅ローンの返済義務がなくなるので、亡くされた配偶者や子供が返済義務を負うことはないのでご安心ください。

8章 相続における専門家の役割

家族や親族が亡くなった場合、手続きを行わなければならないことは理解できるけど、気持ちがついていかないと感じる人も多いでしょう。

他にも故人と遠方に住んでいた人や平日日中は仕事をしていて相続手続きを自分で進められない人もいるはずです。

相続手続きは司法書士や弁護士、行政書士、税理士に依頼できます。

各士業で対応できる業務範囲が異なるので、依頼内容を整理しどの士業に相談するかを選ぶことが大切です。

相続手続きを依頼できる専門家は、下記の記事で詳しく解説しているのでご参考にしてください。

8-1 相続手続きに司法書士が必要な理由

相続手続きを依頼できる専門家の中でも、司法書士は弁護士などと比較して報酬が安く対応できる業務範囲も広いのが特徴です。

特に、相続した不動産の名義変更手続きは司法書士の専門分野なので、遺産の中に不動産が含まれる場合は司法書士に依頼し手続きを進めてもらうのが良いでしょう。

相続に強い司法書士であれば、相続税申告は税理士、遺族年金の申請は社会保険労務士などを紹介してくれる場合もあります。

相続手続きの窓口としての機能も司法書士が担ってくれるので、相続に関するお悩みや疑問を相談してみることをおすすめします。

8-2 グリーン司法書士法人のサポート内容

グリーン司法書士法人では、相続対策や相続手続きに関する相談をお受けしています。

当法人でお受けできる内容は、主に下記の通りです。

- 遺産分割協議書作成

- 相続登記申請

- 預貯金・株式などの払い戻しや解約・名義変更

- 遺産分割調停申立て

- 特別代理人選任申立て

- 相続放棄申立て

- 家族信託の提案・手続き

- 遺言書作成

- 遺言書の保管・執行

- 遺言書の検認申立て

- 生前贈与登記

- 贈与契約書作成

- 成年後見申立てサポート

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。