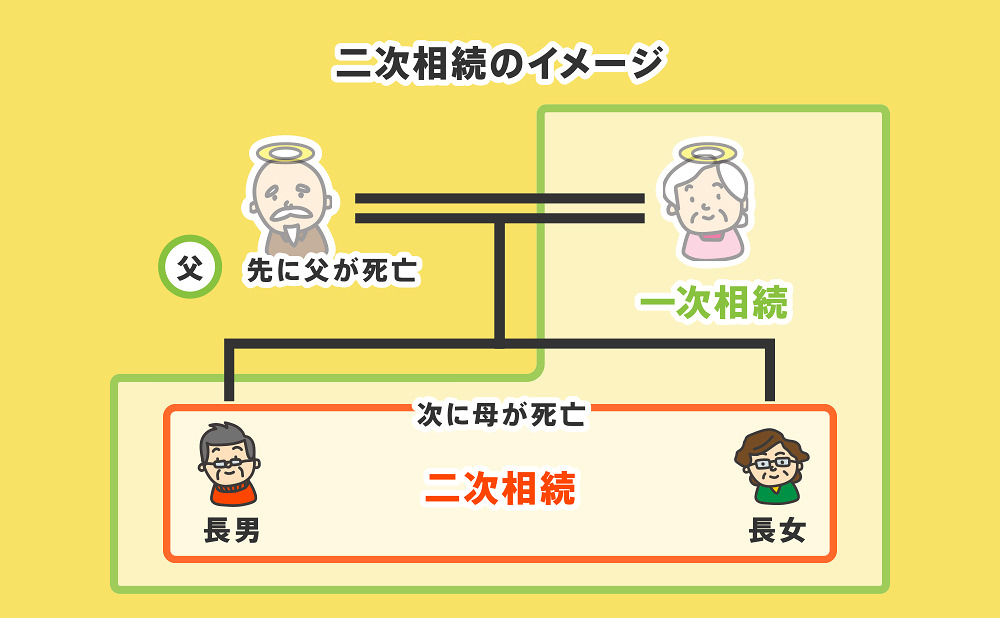

二次相続とは、両親(夫婦)がともに亡くなった際の「相続」のことです。

先に発生した相続を「一次相続」、その後、残された配偶者が亡くなった相続を「二次相続」といいます。

二次相続では、相続人が減り相続税の基礎控除が少なくなる、相続税の配偶者控除を適用できないなどの理由で一時相続よりも相続税が高くなりやすいです。

そのため、一次相続が発生した時点で二次相続まで見据え、相続税対策をしなければなりません。

また、一次相続後は遺された配偶者も高齢であり認知症対策が必要なことなどにも気を配る必要があります。

本記事では、二次相続で相続税が高くなりやすい理由や二次相続対策を解説します。

目次

1章 二次相続とは

二次相続とは、両親(夫婦)がともに亡くなったときの相続です。

最初に発生した相続を「一次相続」と呼び、一次相続で相続人になった配偶者が亡くなったときの相続を「二次相続」と呼びます。

二次相続は一次相続と比較して、下記の点に注意しなければなりません。

- 二次相続では相続税が高くなりやすい(2章・3章・4章で解説)

- 二次相続では相続トラブルが起きやすい(5章で解説)

- 二次相続が発生するまでに遺された配偶者が認知症になるリスクがある(6章で解説)

2章 二次相続で相続税が高くなりやすい理由

ご両親がご健在のケースで相続対策を行うのであれば、一次相続だけでなく二次相続まで見据えておきましょう。

二次相続は相続人が減り基礎控除額が減るなどの理由で、相続税が高くなりやすいからです。

二次相続で相続税が高くなりやすい理由は、下記の4つです。

- 1億6000万円の配偶者控除が使えない

- 相続人の減少により基礎控除額が減る

- 小規模宅地等の特例が利用できない可能性がある

- 1人あたりの相続分が増え相続税の税率が高くなる

それぞれ詳しく見ていきましょう。

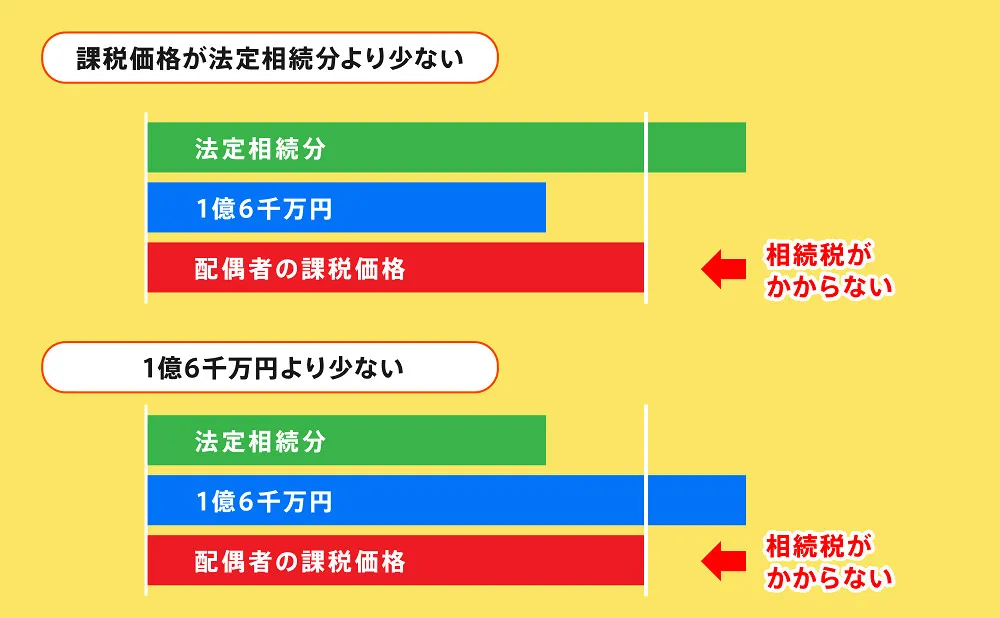

2-1 1億6000万円の配偶者控除が使えない

相続税の総額を大きく軽減することができる「相続税の配偶者控除」は二次相続では使えません。

相続税の配偶者控除を利用すると、下記のいずれか多い金額まで相続税がかかりません。

- 1億6,000万円

- 配偶者の法定相続分

上記のように相続税の配偶者控除は非常に節税効果が大きいですが、二次相続では配偶者がいないため利用できなくなってしまいます。

そのため、一次相続の段階で「配偶者控除を最大限利用したい」と考え配偶者に財産を多く相続させると、二次相続の相続税が高くなってしまうのでご注意ください。

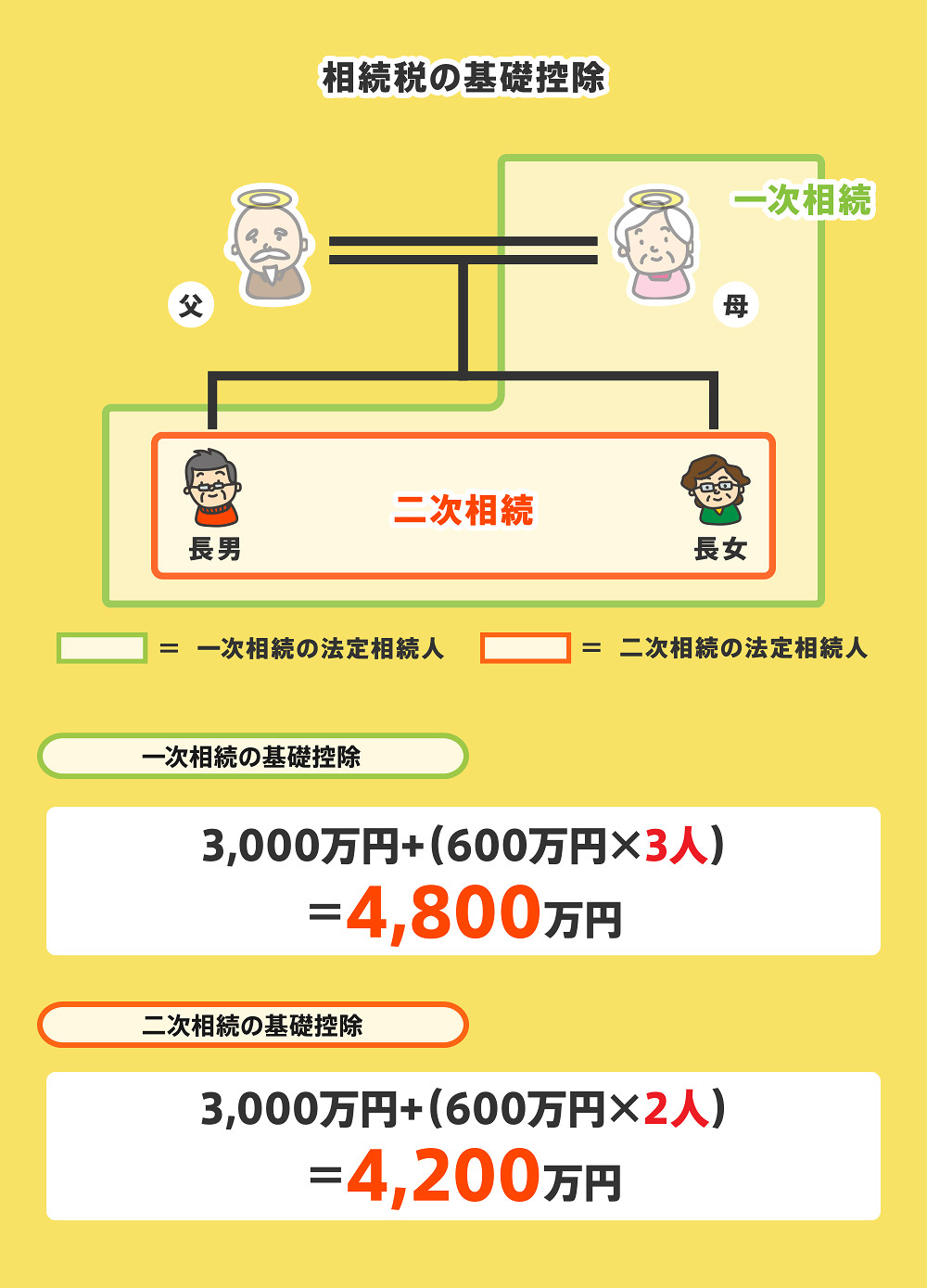

2-2 相続人の減少により基礎控除額が減る

二次相続では配偶者がいない分、相続人の人数が少なくなり基礎控除額が減ってしまいます。

相続税の基礎控除とは「3,000万円+法定相続人の数×600万円」で計算でき、基礎控除内であれば相続税の申告や納税が必要ありません。

また、相続税の基礎控除だけでなく「法定相続人の数×500万円」で計算される死亡保険金の非課税枠、死亡退職金の非課税枠も減ってしまいます。

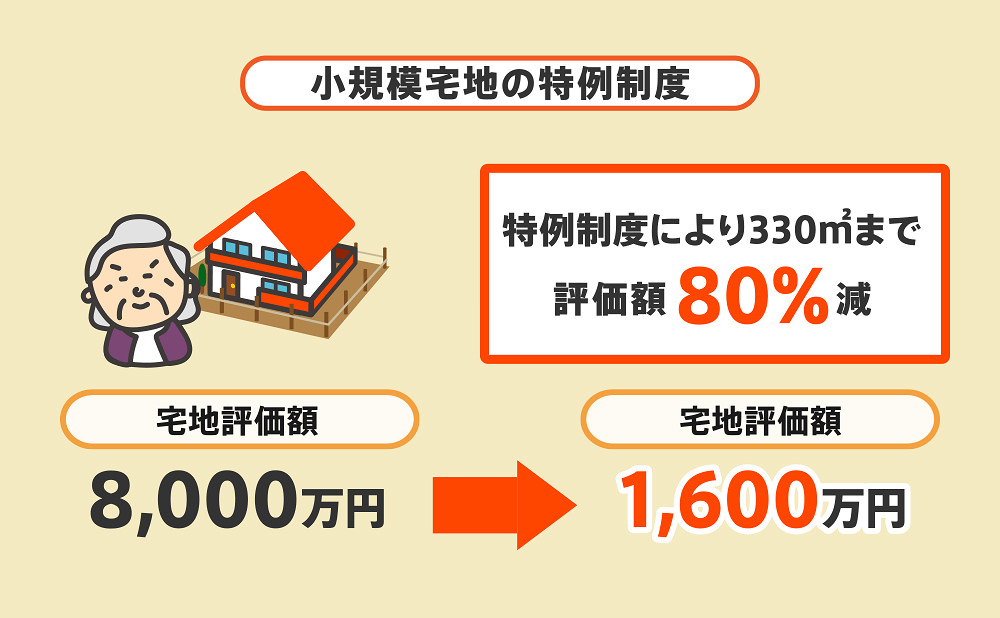

2-3 小規模宅地等の特例が利用できない可能性がある

小規模宅地等の特例は、亡くなった人の配偶者以外の適用要件が厳しいため二次相続では適用できない場合があります。

小規模宅地等の特例とは、亡くなった人の自宅などを土地を相続したときに土地の評価額を最大8割軽減できる制度です。

亡くなった人の自宅を相続した場合、配偶者は無条件で小規模宅地等の特例を適用できます。

それに対して、二次相続で子供が小規模宅地等の特例を適用するには下記の要件などを満たさなければなりません。

- 亡くなった人と同居していた

- 相続人がマイホームを購入していない

二次相続が発生したときは、子供の年齢も上がっており結婚してマイホーム所有率も高くなっています。

そのため、小規模宅地等の特例を適用できず二次相続で相続税が高くなっていまいます。

2-4 1人あたりの相続分が増え相続税の税率が高くなる

二次相続は下記の理由で1人あたりの相続分が増え、相続税の税率が高くなりやすい点にも注意が必要です。

- 相続人の人数が減るため

- 一次相続で相続した分+配偶者が元々所有していた財産が相続財産となるため

相続税の計算方法は複雑であり、各相続人の法定相続分に対して税率を掛けて合計額を算出します。

相続税は累進課税制度を採用しており、1人あたりの相続財産が増えれば増えるほど税率が上がってしまいます。

3章 一次相続と二次相続の相続税を比較してみよう

相続税対策をする際には、一次相続だけでなく二次相続対策もしなければなりません。

一次相続で配偶者に財産を相続させ過ぎてしまうと、二次相続で相続税が高くなってしまう恐れがあるからです。

そのため、一次相続が発生した段階で「配偶者にどれだけ相続させるのが最も得か」をシミュレーションしましょう。

具体例とともに一次相続と二次相続の相続税を比較してみましょう。

- 【一次相続】父の遺産は2億円・法定相続人は母、長女、長男の計3名

- 【二次相続】母の遺産は父から相続した財産のみ・法定相続人は長女、長男の計2名

※本例題では、配偶者の税額軽減以外の特例は適用せずに計算します。

【ケース①一次相続は法定相続分に応じて相続した場合】

【一次相続】

亡父の遺産につき、母は1億円、長女と長男は各5,000万円を相続

【二次相続】

亡母の遺産につき、長女と長男は各5,000万円を相続

【ケース②一次相続は最大限に配偶者の税額軽減を利用し相続した場合】

【一次相続】

亡父の遺産につき、母は1億6,000万円、長女と長男は各2,000万円を相続

【二次相続】

亡母の遺産につき、長男と長女は各8,000万円を相続

ケース①、ケース②のそれぞれの相続税額は次のとおりです。

ケース②の場合、一次相続では810万円得しますが二次相続まで踏まえた相続税の合計額では560万円損する結果になっています。

ご覧いただいたとおり、相続税を上手に節税するには一次相続だけでなく二次相続まで考慮しておく必要があります。

4章 二次相続に有効な8つの対策方法

本記事の2章で解説したように、相続税対策をする際には二次相続まで考慮して対策をしなければなりません。

二次相続対策としておすすめの方法は、下記の8つです。

- 生前贈与を行う

- 一次相続の財産取得割合を調整する

- 同居している子供がいれば実家を相続させる

- 納税資金を確保しておく

- 相続財産の資産組み換えを行う

- 相続する財産の種類を考える

- 生命保険金の非課税枠を活用する

- 数次相続控除を利用する

それぞれ見ていきましょう。

4-1 生前贈与を行う

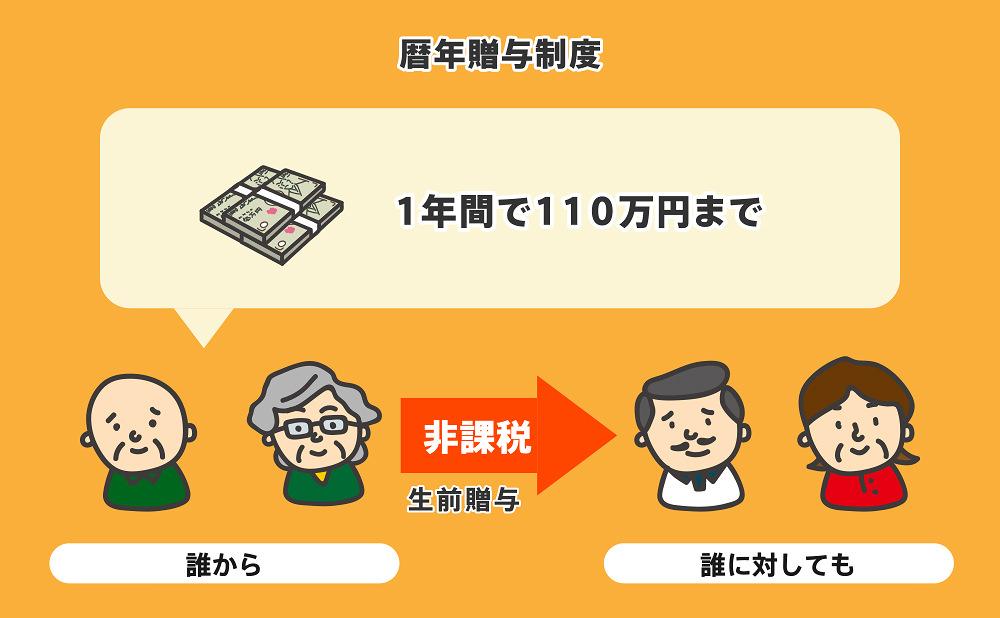

生前のうちに財産を子供や孫へ贈与しておくことは、相続税対策として最も有効な方法のひとつです。

贈与税には年間110万円の基礎控除額が用意されており、基礎控除内であれば贈与税の申告や納税は必要ありません。

このように基礎控除額を利用して毎年贈与を繰り返すことを「暦年贈与」と言います。

- 長期にわたり暦年贈与を行う

- 複数の子供や孫に暦年贈与を行う

上記のように贈与を行えば、贈与税や相続税を節税できます。

そのほか、夫婦間や子供、孫への贈与については様々な控除、特例が用意されています。

4-2 一次相続の財産取得割合を調整する

本記事の3章で解説したように、一次相続と二次相続の相続税を節税するには一次相続の段階で配偶者にどれだけ相続させるかを決めなければなりません。

一次相続の段階で配偶者が財産を多く受け継げば、一次相続の相続税は節税できます。

しかし、二次相続で相続税が高くなりトータルで考えると節税できなくなってしまいます。

一次相続と二次相続のシミュレーションを行うのは難しいので、相続税対策に詳しい税理士に相談するのが有効です。

4-3 同居している子供がいれば実家を相続させる

一次相続では亡くなった人が所有していた自宅を配偶者が相続するのが一般的ですが、同居している子供がいれば子供に相続させるのも二次相続対策になります。

亡くなった人と同居していれば、子供も小規模宅地等の特例を適用できますし、二次相続の相続財産を大幅に減らせるからです。

また、小規模宅地等の特例は自宅だけでなく賃貸住宅にも適用できます。

そのため、相続した不動産を賃貸として貸し出せば二次相続対策に繋がります。

4-4 納税資金を確保しておく

本記事の2章で解説したように、二次相続では相続税が高くなりやすいので納税資金を用意しておきましょう。

- 事前に財産を処分し現金化しておく

- 生命保険を活用して納税資金を用意する

上記の方法で納税資金を用意しておくのがおすすめです。

4-5 相続財産の資産組み換えを行う

相続財産のうち預貯金が多ければ収益物件の購入や建築を検討するなど、相続財産の評価額を下げる方法も二次相続対策として有効です。

具体的には、下記の方法で資産の組み換えを検討しましょう。

- 預貯金を収益物件の購入や建築に使用する

- 古いアパートや自宅をリフォームする

- 市場価格より相続税評価額が高い不動産を処分し別の不動産に買い替える

資産の組み換えは相続税対策だけでなく、遺された子供の相続トラブルを回避する方法としても有効です。

4-6 賃貸用不動産を子供に相続させる

両親が賃貸用不動産を所有している場合、一次相続で賃貸用不動産を子供に相続させることも検討しましょう。

一次相続で家賃収入がある不動産を配偶者が受け継ぐと、家賃収入の積み重ねにより配偶者の財産を増加させてしまい二次相続の相続財産が大きくなってしまいます。

同様に高配当株なども、一次相続の段階で配偶者ではなく子供に相続させるのも良いでしょう。

4-7 生命保険金の非課税枠を活用する

一次相続で財産を受け継いだ配偶者が生命保険に加入していないのであれば、子供を受取人にした生命保険に加入するのもおすすめです。

死亡保険金には「500万円✕法定相続人」の非課税枠が用意されているからです。

例えば、子供が3人いるのであれば二次相続でも「500万円×3人=1,500万円」の非課税枠を活用できます。

保険会社によっては、90歳まで入れる一時払い保険もあるようなので加入できる保険を探してみましょう。

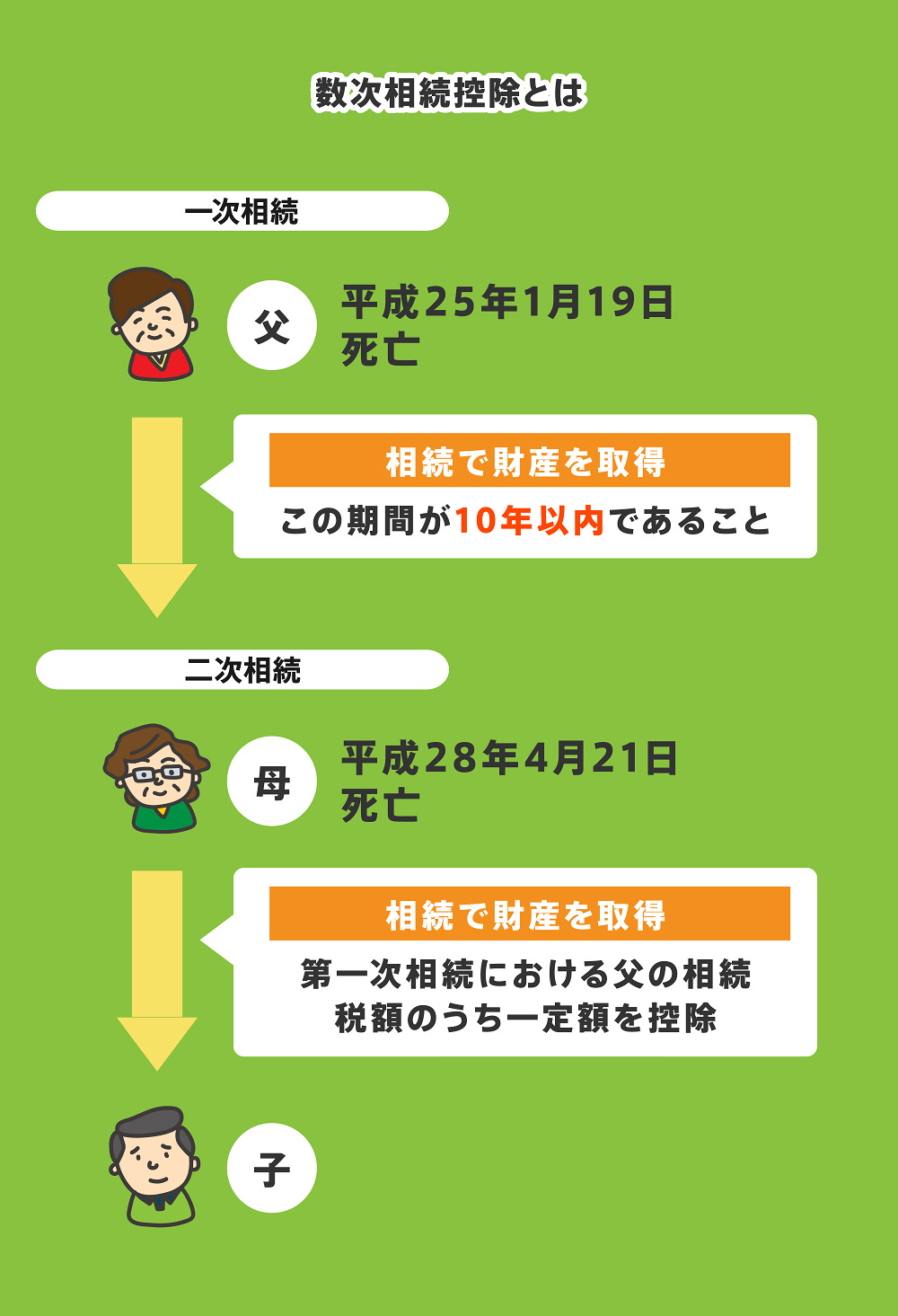

4-8 数次相続控除を利用する

一次相続と二次相続が連続して発生した場合は、数次相続控除を適用できます。

数次相続控除とは、10年以内に発生した場合に、二次相続の相続税の負担を一部軽減してもらえる制度です。

10年以内に相次いで両親が亡くなった場合は、数次相続控除を利用しましょう。

ただし、数次相続控除の計算は複雑なので、相続税の計算に詳しい税理士に相談するのがおすすめです。

5章 二次相続でしておきたい認知症対策

二次相続対策は相続税対策が注目されがちですが、認知症対策もしておく必要があります。

認知症になってしまい判断能力を失うと、生前贈与や生命保険の加入など相続対策ができなくなってしまうからです。

一次相続発生後は遺された配偶者の年齢も高いことが多く、認知症リスクもその分上がってしまいます。

そのため、下記の3つの方法で認知症対策を行いましょう。

- 家族信託の利用を検討する

- 任意後見制度の利用を検討する

- 遺言書の作成を検討する

それぞれ詳しく解説していきます。

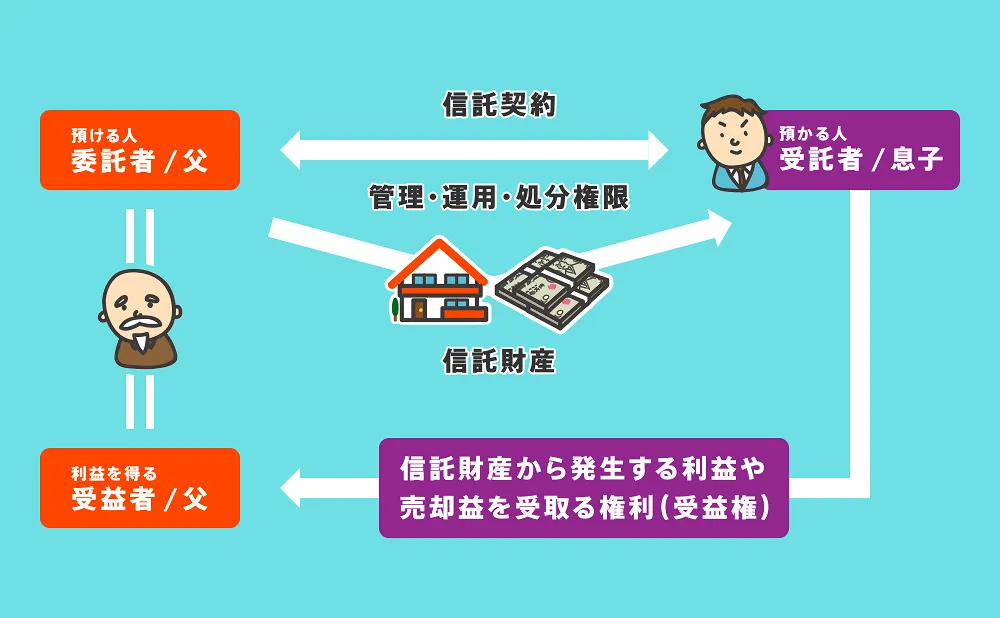

5-1 家族信託の利用を検討する

家族信託を利用すれば、認知症になった人のかわりに家族が財産の管理や運用、処分を行えます。

家族信託は成年後見制度や任意後見制度と異なり、裁判所の管理下に置かれないため柔軟な財産管理を行えます。

家族信託で認知症対策を行うメリットは下記の通りです。

- 認知症になっても資産が凍結されない

- 贈与税や不動産取得税がかからない

- 当事者の合意でキャンセルできる

- 裁判所で煩雑な手続きをする必要がない

- ランニングコストがかからない

- 柔軟な財産管理が行える

- 効力発生までタイムラグがない

家族信託には上記のメリットがある一方で、認知症になり判断能力を失った人は家族信託を利用できません。

5-2 任意後見制度の利用を検討する

任意後見制度とは、認知症などで判断能力が不十分になったときに備えて財産管理についてあらかじめ契約をしておく制度です。

任意後見制度では、財産の管理方法以外にも下記を事前に決められます。

- 医療・介護の方針

- 介護施設の選択基準

上記のように様々な内容を決定できるので、認知症になった後も希望通りの生活を送れます。

任意後見人となる人物も自分で選べるので、信頼できる子供と契約を結ぶことも可能です。

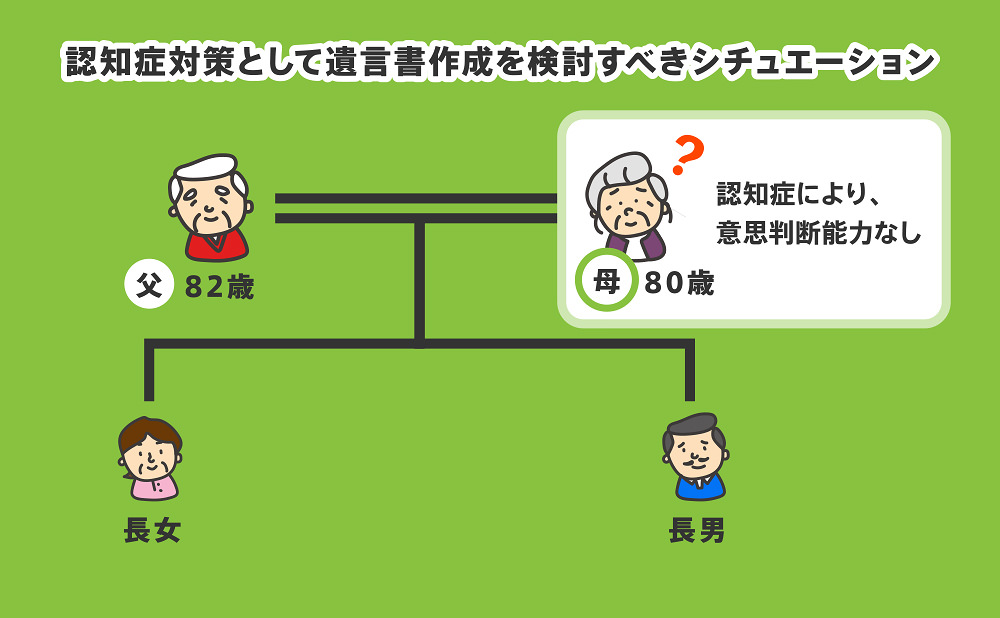

5-3 遺言書の作成を検討する

一次相続が発生する前に、夫婦のうち片方が認知症になり判断能力を失っているのであれば遺言書の作成が認知症対策に繋がります。

例えば、上記のイラストでは父が亡くなった場合、認知症の母が相続人になってしまい子供たちも相続手続きを行えなくなってしまいます。

しかし、父が遺言書を用意しておき遺言執行者を選任しておけば、遺言執行者が単独で遺産分割を行えます。

6章 二次相続における4つの争族対策

二次相続は両親ともに亡くなった状態であり、子供たちが相続人になります。

相続人の中に親がいなくなると、子供同士で遺産分割に揉めてしまいトラブルに発展するケースも少なくありません。

二次相続で相続トラブルが起きることを防ぐために、下記の4つの対策もしておきましょう。

- 資産を見える化する

- 家族間で相続について話し合っておく

- 資産の組み換えを検討する

- 遺言書作成を検討する

それぞれ詳しく解説していきます。

6-1 資産を見える化する

「資産の全体像が見えない」ことが原因で、相続人同士が疑心暗鬼になってしまうことが多々あります。

一次相続の遺産は勿論のこと、二次相続の本人(残された親)が保有する資産についても、家族に公開して財産目録などを作成しておきましょう。

なお、財産目録を作成する際には通帳口座のコピーなど目録の内容を証明する資料を用意しておくのがおすすめです。

6-2 家族間で相続について話し合っておく

一次相続が発生したタイミングで、二次相続のことについても話し合っておくことがベストです。

日常において兄弟や親子で相続について話し合う機会を持つことは難しいので、この機会を逃すべきではないでしょう。

また二次相続についてしっかり話し合い、相続人同士で意見を交換することは今後の二次相続対策の指針決定に役立ちます。

例えば、話し合いにより下記のように方針を決定できる可能性があります。

- 「長男が実家不動産を相続するつもりと思ってたが、実は違っていた」ため、早々に実家を売却して現金化し生前贈与を行うことになった

- 「多額の借金を相続するのは嫌だ、仕事が忙しいしアパート経営していく自信もない」と相続人が考えていたため、相続税減額のため多額の借金をしてでもアパートを建てようと考えていたが再検討することとなった

また、既に特定の相続人に生前贈与などを行っている場合もしくは今後行う予定の場合は、話し合いの機会に家族みんなで共有しておいたほうが良いでしょう。

6-3 資産の組み換えを検討しよう

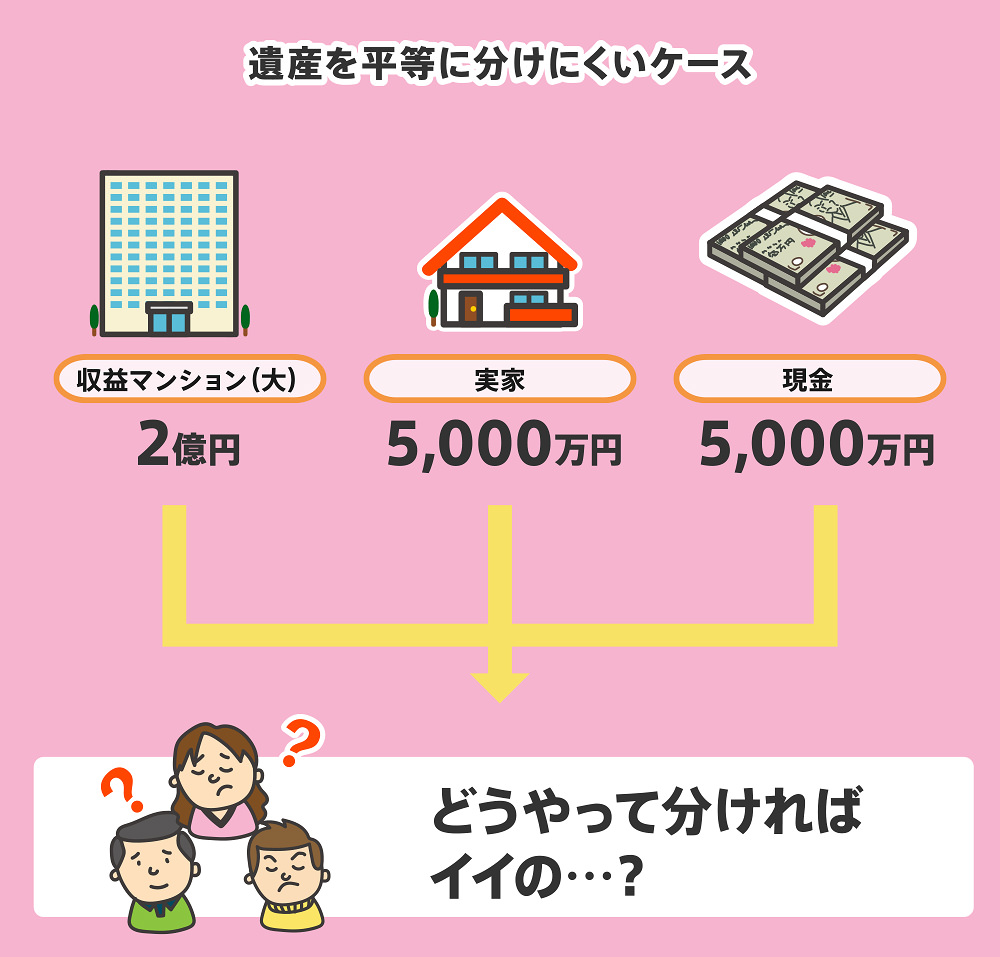

相続トラブルを回避する最大のコツは各相続人に平等に財産を遺すことですが、遺産のうち不動産の占める割合が多い場合、平等に分けにくい可能性があります。

そのため、遺産のうちほとんどを不動産が占めるケースでは、資産の組み換えを検討しましょう。

上記のケースでは、遺産を平等に分けようとした場合、不動産を共有状態で受け継ぐ選択肢があります。

しかし、不動産は一度共有にすると簡単に解消することはできず、将来的に所有者の意見が分かれて売却や大規模修繕できなくなるリスクがあります。

さらに共有名義人が亡くなり相続が発生すると、権利関係が複雑になってしまうリスクもあるのでおすすめできません。

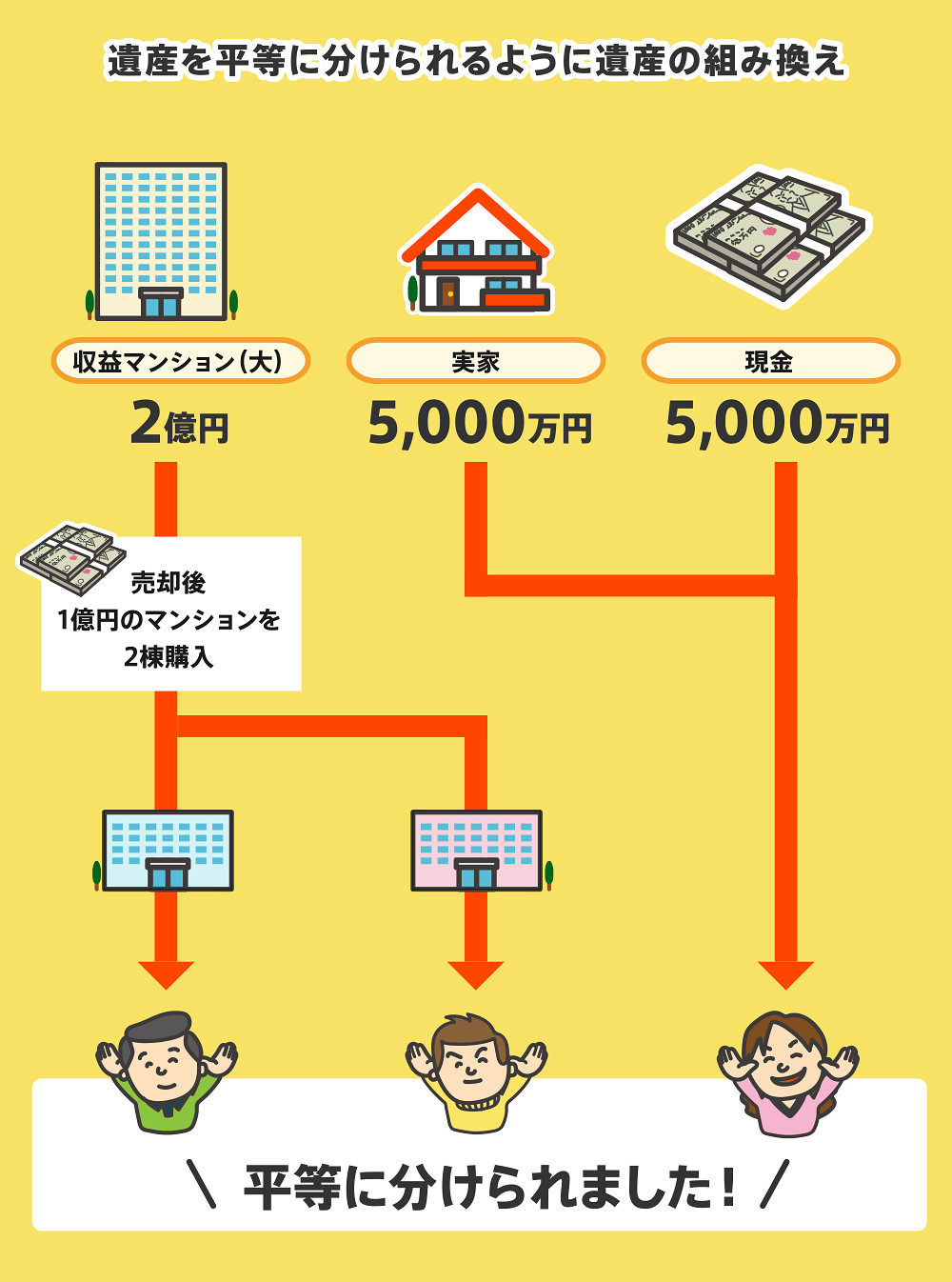

そのため、上記の例で平等に各相続人が受け継ぐことを考えた場合、下記のように資産の組み換えをするのが良いでしょう。

マンション(大)2億円を売却して、マンション(小)1億円を2棟購入しておきます。

このようにすれば、平等に相続することができるため相続人の不満がでる可能性が極端に少なくなります。

6-4 遺言書作成を検討する

相続トラブルを回避したいのであれば、遺言書を作成しておき遺産分割方法を指定しておきましょう。

「一次相続で遺言書が残されていなかったけど揉めなかったよ」という人も過信は禁物です。

二次相続では親の重石が外れるため、一次相続に比べ相続トラブルに発展する可能性が高いと言えます。

仮に仲良く法定相続分どおりで相続してもらおう(または相続しよう)と思っている場合でも、遺言書をしっかり残しておくことがベストです。

遺産分割協議は相続人全員が合意する必要があり、法定相続分での相続に合意しない相続人がいれば成立しません。

トラブルが泥沼化すれば弁護士を間に挟み、遺産分割調停や審判を行うことになるためご注意ください。

まとめ

ご覧いただいたとおり、相続対策は二次相続を想定して検討する必要があります。

また、二次相続対策を行う際に節税対策のみではなく、認知症や争続対策も合わせて行わないといけません。

これらの対策を自分で考えるのは難しいため、相続に精通した専門家に相談するのが良いでしょう。

専門家であれば、資産状況や相続人の状況、ご希望に合った最適の対策方法を提案可能です。

グリーン司法書士法人では、二次相続対策に関する相談をお受けしています。

初回相談は無料ですし、税金のシミュレーションなどについては提携先の税理士が担当しますので安心してご利用いただけます。

よくあるご質問

二次相続とは?

二次相続とは、両親(夫婦)がともに亡くなった際の「相続」のことです。

先に発生した相続を「一次相続」、その後、残された配偶者が亡くなった相続を「二次相続」といいます。

▶二次相続について詳しくはコチラ二次相続対策には何をすればいい?

二次相続対策は、主に下記の8つです。

・生前贈与を行う

・一次相続の財産取得割合を調整する

・同居している子供がいれば実家を相続させる

・納税資金を確保しておく

・相続財産の資産組み換えを行う

・相続する財産の種類を考える

・生命保険金の非課税枠を活用する

・数次相続控除を利用する

▶二次相続対策について詳しくはコチラ