- 相続税申告が必要なケース・不要なケース

- 相続税無申告が税務署にばれる理由

- 相続税を申告しないリスク・デメリット

相続税はすべての相続で課せられるわけではなく、遺産総額が基礎控除を上回るときのみかかります。

相続税の申告が必要にもかかわらず申告しないでいると、無申告加算税や延滞税が課せられる恐れもあるのでご注意ください。

本記事では、相続税申告が必要なケースや無申告がばれる理由について解説していきます。

目次

1章 相続税申告が必要なケース・不要なケース

相続税申告はすべてのケースで必要なわけではなく、遺産総額が基礎控除を上回ったときのみ必要となります。

本章では、相続税申告が必要なケースと不要なケースをそれぞれ解説していきます。

1-1 相続税申告が必要なケース

相続税の申告が必要かどうかは、「相続財産が基礎控除額を超えるか」を基準に判断します。

基礎控除額は「3,000万円+600万円×法定相続人の数」で計算し、例えば、相続人が3名であれば基礎控除額は4,800万円です。

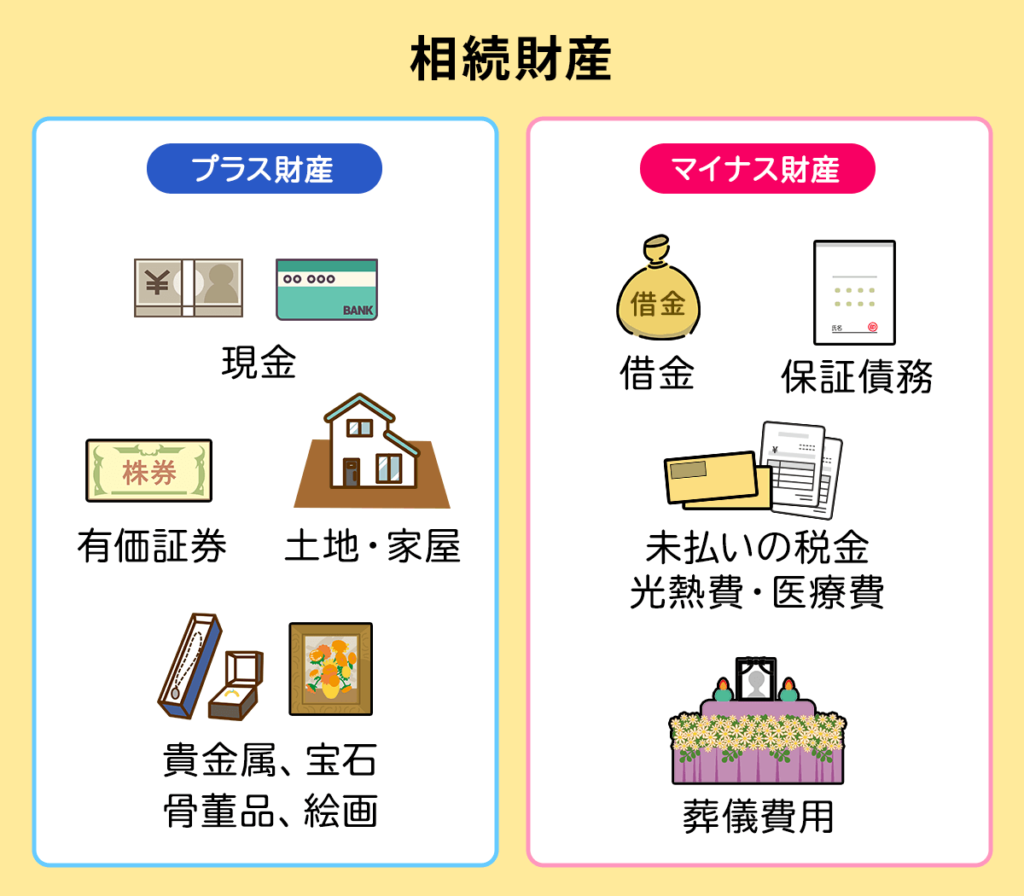

相続財産は預貯金や現金だけでなく、不動産や株式なども含まれるので、故人の財産を漏れなく調査することが大切です。

相続税には控除や特例が用意されており、代表的なものには小規模宅地等の特例や配偶者控除などがあります。

これらの控除や特例は節税効果が大きく、適用されると相続税額が0円になることも珍しくありません。

しかし、これらの控除や特例が適用され、相続税がかからなくなったとしても、相続税申告は必要なのでご注意ください。

1-2 相続税申告が不要なケース

遺産総額が相続税の基礎控除内に収まる場合、相続税申告は不要です。

例えば、故人に遺産がほとんどない場合には、相続税申告は不要でしょう。

ただし、家族や親族すら把握していない財産を故人が所有していた可能性はゼロではありません。

そのため、遺産が少ないと思っていても、相続財産調査を行い、本当に相続税申告が不要か確認しておくことをおすすめします。

2章 相続税無申告が税務署にばれる理由

相続税について「申告しなければばれないのでは」と考える方は少なくありません。

しかし、実際には相続税の無申告は高い確率で税務署に把握されます。

税務署は故人の所得税・住民税の申告履歴を把握しているため、生前の収入や生活水準から推定される保有資産を把握しています。

例えば、生前の株式取引履歴や確定申告の状況などから、所有している資産の種類も把握可能です。

また、税務署は金融機関の情報も照会でき、預貯金の残高や取引明細を確認できます。

ほかにも、生命保険会社からは死亡保険金の支払調書が税務署に提出されるため、遺族が保険金を受け取ったことを隠すことは難しいでしょう。

株式や不動産についても、証券会社や法務局の情報を確認できるので、遺産を隠すことはほぼ不可能です。

このような仕組みにより、相続税を申告しなければ、数年後の税務調査で指摘される可能性が高いでしょう。

3章 相続税を申告しないリスク・デメリット

相続税の申告が必要にもかかわらず申告しないでいると、控除や特例を適用できなくなったり、ペナルティを受けたりします。

それぞれ詳しく解説していきます。

3-1 控除・特例の適用を受けられなくなる恐れがある

相続税の控除や特例の中には、期限内申告が適用要件のひとつとなっているものもあります。

相続税申告をしないでいると、本来適用されるはずの特例が適用されず、結果として相続税額が大幅に増えることになります。

相続税の期限内申告が必要な控除や特例は、主に以下の通りです。

- 配偶者の税額軽減

- 小規模宅地等の特例

- 農地等の納税猶予

これらの控除や特例の適用を受けたい場合には、相続税額が0円だったとしても、期限内に申告書を提出しましょう。

3-2 ペナルティを受ける恐れがある

相続税の無申告には、加算税や延滞税などのペナルティが課せられる場合があります。

税務署は故人の財産情報を把握しているため、無申告はほぼ確実に発覚すると考えて良いでしょう。

ペナルティの内容や税率については、次の章で解説します。

4章 相続税無申告の際に受けるペナルティ

相続税の申告が必要にもかかわらず、申告しないでいると以下のようなペナルティを課せられる可能性があります。

- 無申告加算税

- 重加算税

- 延滞税

それぞれ詳しく解説していきます。

4-1 無申告加算税

無申告加算税とは、相続税を期限までに申告しなかった場合に課せられる税金です。

無申告加算税の税率は、自主的に申告した場合と税務署に指摘を受けた後に申告した場合で下記のように税率が変わります。

| 申告時期 | 税率 |

|---|---|

| 税務署から指摘を受ける前に自主的に申告した | 追加で納めた税金の5% |

| 税務調査後に申告した | 追加で納めた税金の15%(50万円以内) 追加で納めた税金の20%(50万円を超える部分) |

4-2 重加算税

相続税を脱税するために、意図的に財産隠しや偽装を行うと、重加算税がかかります。

重加算税の税率は、下記の通りです。

| 申告書の提出状況 | 税率 |

|---|---|

| 申告書を提出していた | 35% |

| 申告書を提出していなかった | 40% |

4-3 延滞税

延滞税とは、相続税の納付が遅れたときに課税される税金です。

延滞税の税率は下記の通りです。

| 延滞期間 | 税率 |

|---|---|

| 納付期限の翌日から2ヶ月後まで | 年利7.3%(令和8年は2.8%) |

| 納付期限の翌日から2ヶ月を経過した日以降 | 年利14.6%(令和8年は9.1%) |

5章 相続税の申告漏れを避ける方法

相続税の申告漏れを防ぐには、相続財産調査を念入りに行うことや、相続税の計算や申告を税理士に依頼することが有効です。

それぞれ詳しく見ていきましょう。

5-1 相続財産調査を念入りに行う

相続税の申告漏れを防ぐには、相続財産の洗い出しを徹底することが重要です。

相続財産は現金や預貯金だけでなく、以下のような財産も含まれます。

自分で相続財産調査するのが不安であれば、司法書士や行政書士に依頼することも可能です。

5-2 相続税の計算や申告を税理士に依頼する

相続税の申告漏れを確実に防ぐために、税理士に申告業務を依頼するのもおすすめです。

相続税は財産ごとに評価方法が決まっており、特に不動産の評価には専門的な知識や経験が必要となります。

相続税申告を税理士に依頼すれば、財産の評価誤りを防ぐことができ、税務調査のリスクを減らせます。

まとめ

相続税の申告をしないでいると、控除や特例の適用を受けられなくなったり、ペナルティを課せられたりする恐れがあります。

税務署は、個人の収入や資産を把握しているため、相続税の無申告は高い確率でばれてしまいます。

相続税の負担を抑えたいのであれば、正しく申告・節税しましょう。

自分で申告するのが不安な場合には、相続に強い税理士に相談することもご検討ください。

グリーン司法書士法人では、相続手続きについての相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

相続税を無申告にしたら何年後にばれますか?

相続税の無申告は、多くの場合、2〜3年以内に税務署へ把握されます。

ただし、相続税の時効は5年(悪質な隠蔽がある場合は7年)であり、時効ギリギリに調査が来る可能性もあります。相続税の配偶者控除が適用される場合、無申告でも良いですか?

いいえ、申告が必要です。

申告をしないままでは特例が適用されず、本来0円で済むはずの税金が課税されてしまいます。相続税が無申告でもバレないケースはありますか?

結論として、ほぼありません。

税務署は以下のような情報を把握できるためです。

・銀行の預金残高・取引履歴

・株式の取引履歴

・満期・死亡保険金の支払情報

・不動産の登記情報相続税の税務調査はいつ来ますか?

相続から1〜3年以内に調査が行われることが多くあります。

税務署は金融機関等からの調書をもとに財産の総額を推計し、「申告内容と不自然な点がないか」「申告なしであることに矛盾がないか」を確認します。相続税の無申告がバレるきっかけは何ですか?

税務署が無申告を把握するきっかけは様々なものがありますが、代表的なのは以下の通りです。

・金融機関からの残高照会・支払調書

・生命保険金の支払調書

・不動産の名義変更(登記)

・証券会社の取引情報

・税務署による口座照会

・相続人同士のトラブルや他者からの通報

・調査対象者の過去の収入から見た推定資産額