- 養子縁組の兄弟がいるときの相続の取り扱い

- 養子が相続人になるときの注意点

- 養子の兄弟姉妹に遺産を相続させない方法

親が養子をとっていた場合、自分と養子の間には兄弟関係が生まれます。

そのため、自分の親が亡くなったときには養子も相続人になりますし、養子が亡くなったときには自分が兄弟姉妹として相続権を持つ場合もあります。

養子に自分の財産を遺したくない、血が繋がった兄弟姉妹だけに遺産を相続させたい場合は、遺言書の作成など相続対策をしておきましょう。

なお、養子縁組は市区町村役場で申請するだけで手続きが完了するので広く利用されています。

年少者であれば養子にできるため、自分の弟や妹を養子にすることも可能です。

本記事では、養子縁組の兄弟がいるときの相続の取り扱いや養子の兄弟姉妹に財産を遺さない方法を解説します。

1章 【ケース別】養子縁組の兄弟がいると相続はどうなる?

親が養子を迎えていた場合、自分と養子の間には兄弟関係が生じます。

自分の親が亡くなったときには養子も相続人になりますし、養子が亡くなると自分が兄弟姉妹として相続人になる場合もあります。

本章では、養子縁組の兄弟姉妹がいた場合の相続の取り扱いをケース別に見ていきましょう。

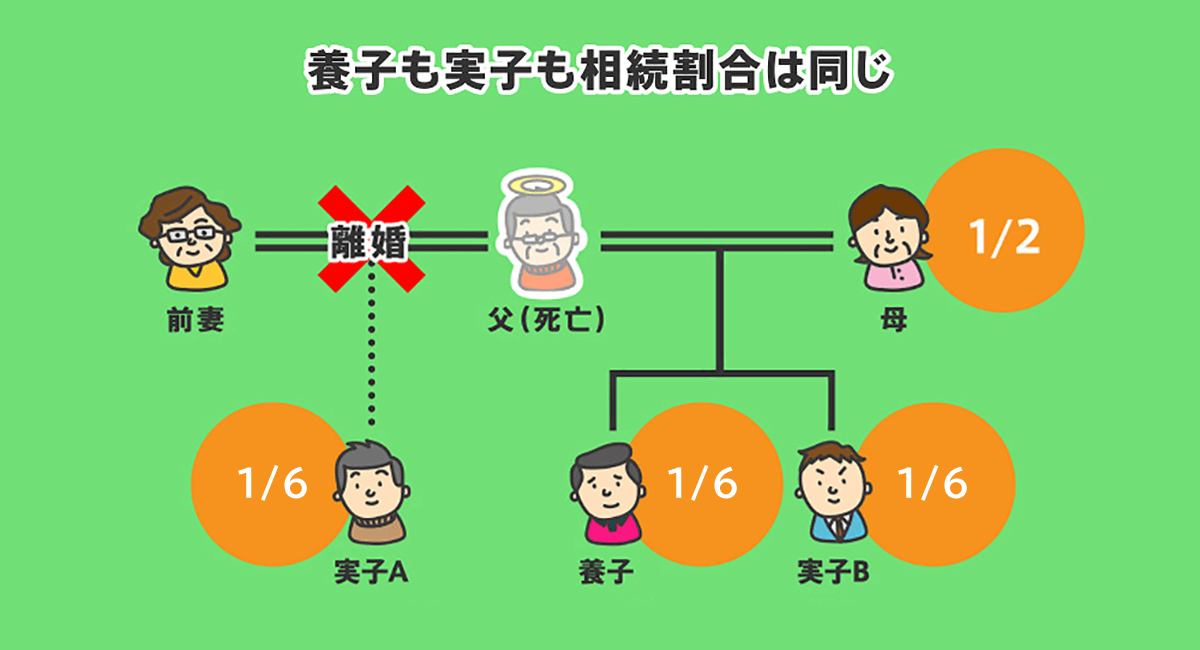

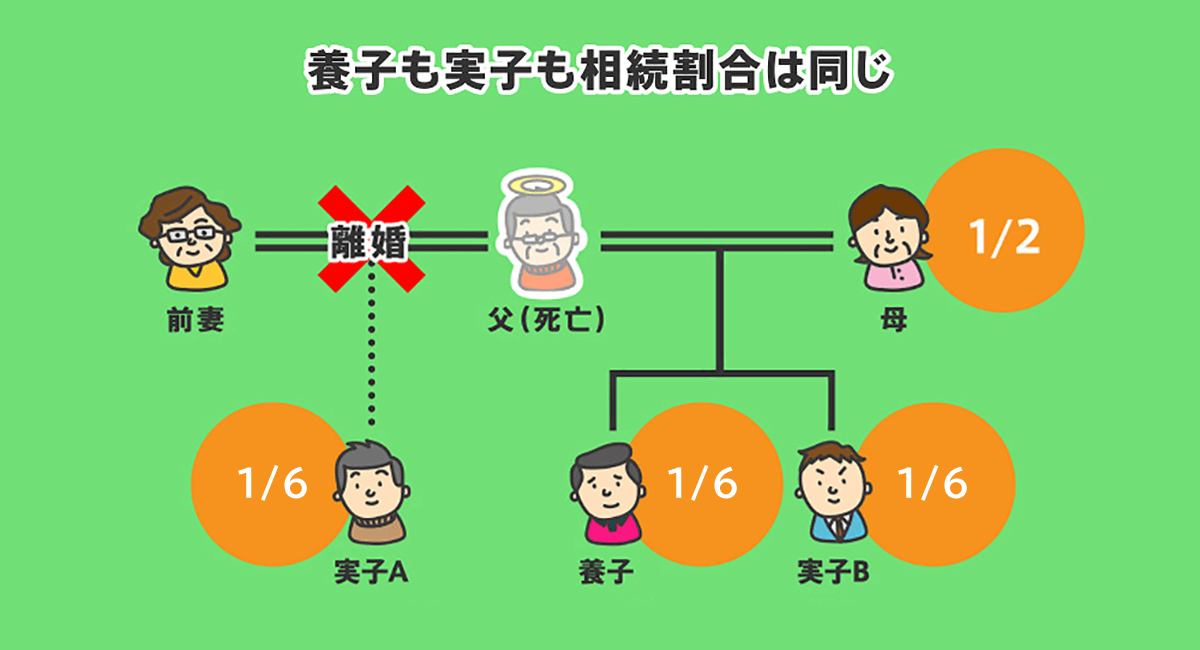

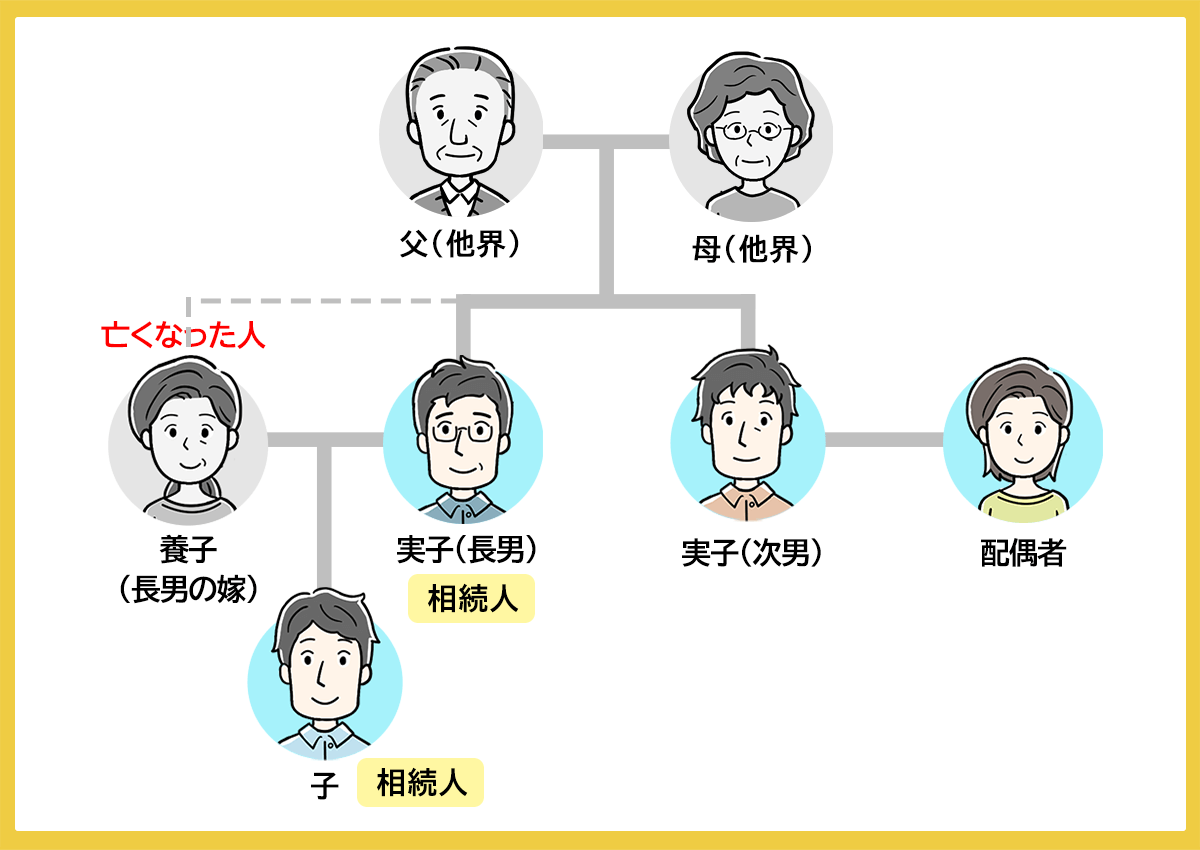

1-1 【親が亡くなった場合】養子も相続人になる

養子をとっていた親が亡くなった場合、実子だけでなく養子も相続人になります。

例えば、下記のケースを見てみましょう。

- 亡くなった人:父親

- 相続人:母、自分(実子A)、弟(実子B)、弟(養子)

上記のケースでは、実子である自分や弟だけでなく養子も相続人になります。

なお、実子と養子の相続分は同じであるため、上記のケースではそれぞれの相続分は6分の1となります。

1-2 【養子縁組の兄弟が亡くなった場合】子供がいなければ兄弟姉妹として相続人になる

自分の親の養子になっていた人物が亡くなった場合、兄弟姉妹として自分が相続人になる可能性があります。

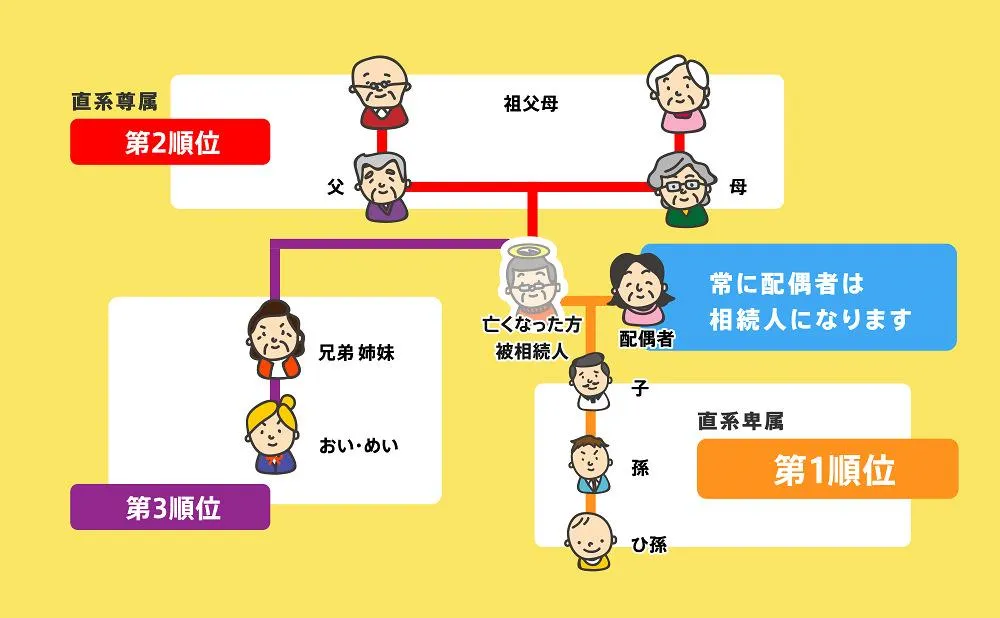

しかし、相続人になれる人物や優先順位は法律によって下記のように決められています。

| 常に相続人になる | 配偶者 |

| 第1順位 | 子供や孫 |

| 第2順位 | 両親や祖父母 |

| 第3順位 | 兄弟姉妹や甥・姪 |

優先順位の高い人物が1人でもいると低い人物は相続権を持ちません。

例えば、下記のケースを見てみましょう。

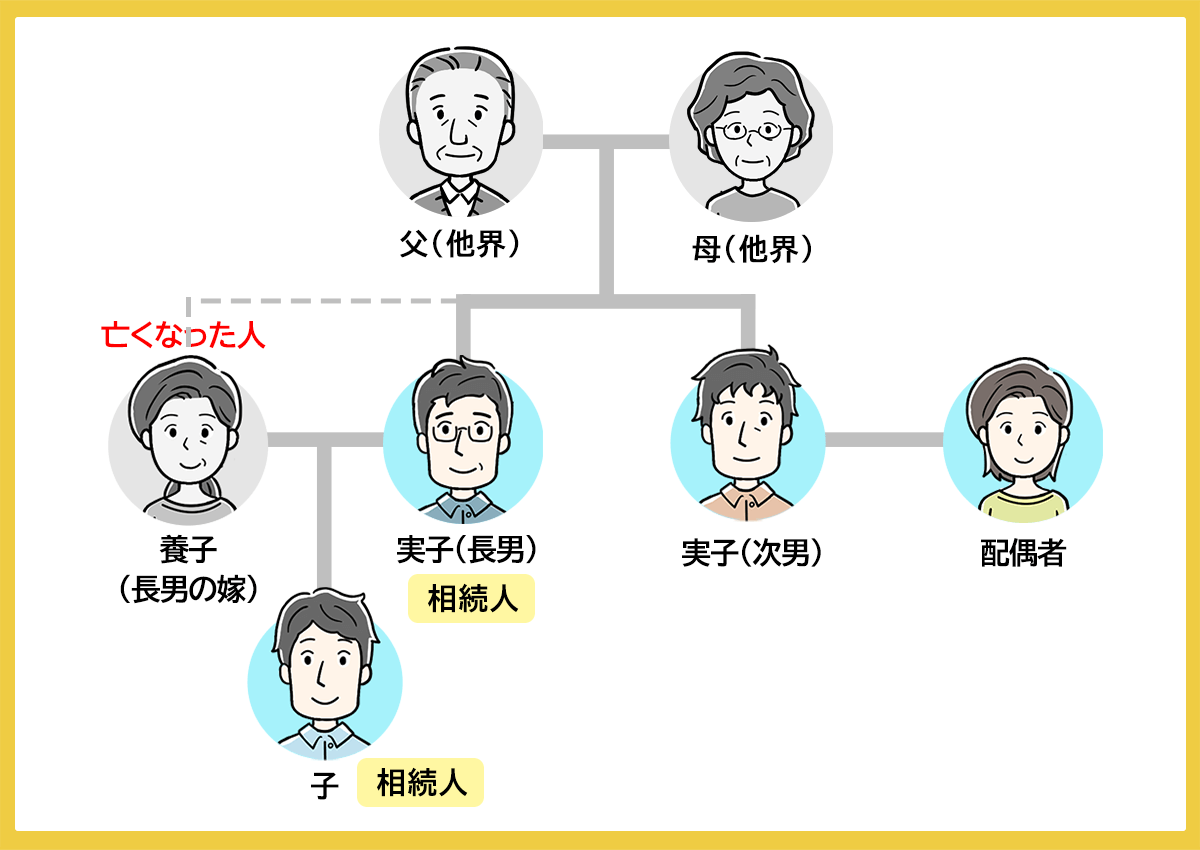

- 亡くなった人:養子(兄嫁)

- 相続人:兄・子供(自分から見た甥)

上記のケースでは、両親と養子縁組した兄嫁と自分の間には兄弟関係が生じています。

しかし、兄嫁には子供がいるため、子供が相続順位1位として相続権を持つため、自分が兄嫁の相続人になることはありません。

一方、養子に子供がいなく、すでに養親や実親が死亡している場合、自分が兄弟姉妹として相続権を持つ場合があります。

養子縁組には、①普通養子縁組と②特別養子縁組があり、それぞれの制度で実親や血がつながった兄弟姉妹との関係が変わってきます。

それぞれのケースごとに相続人が誰になるか見ていきましょう。

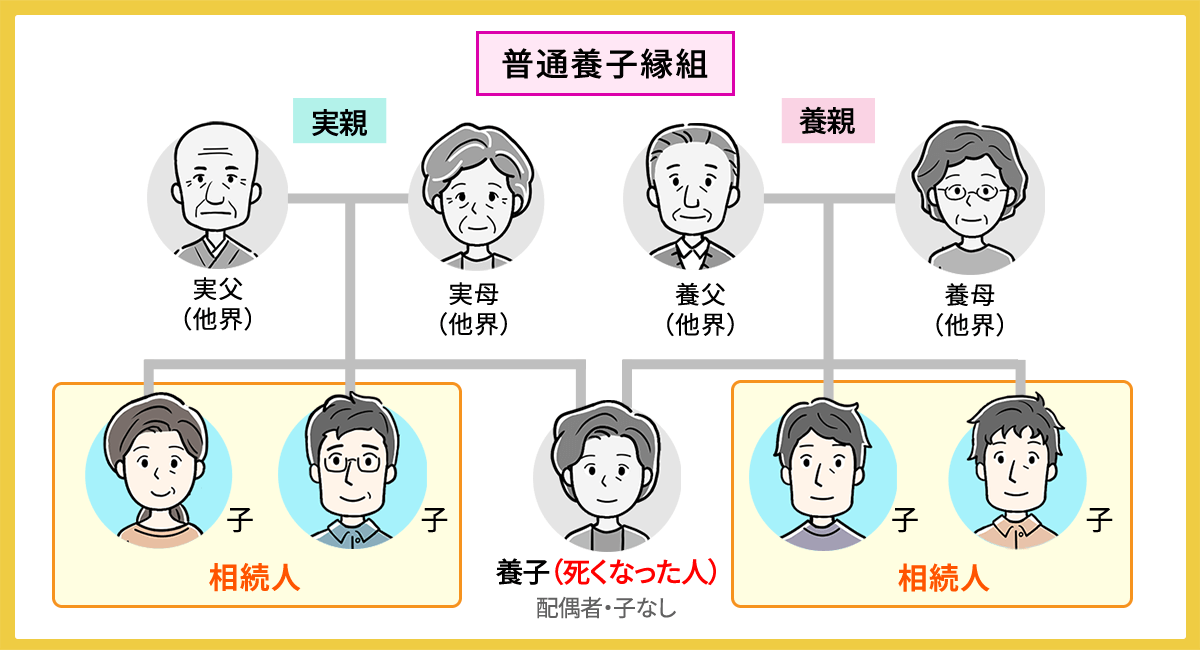

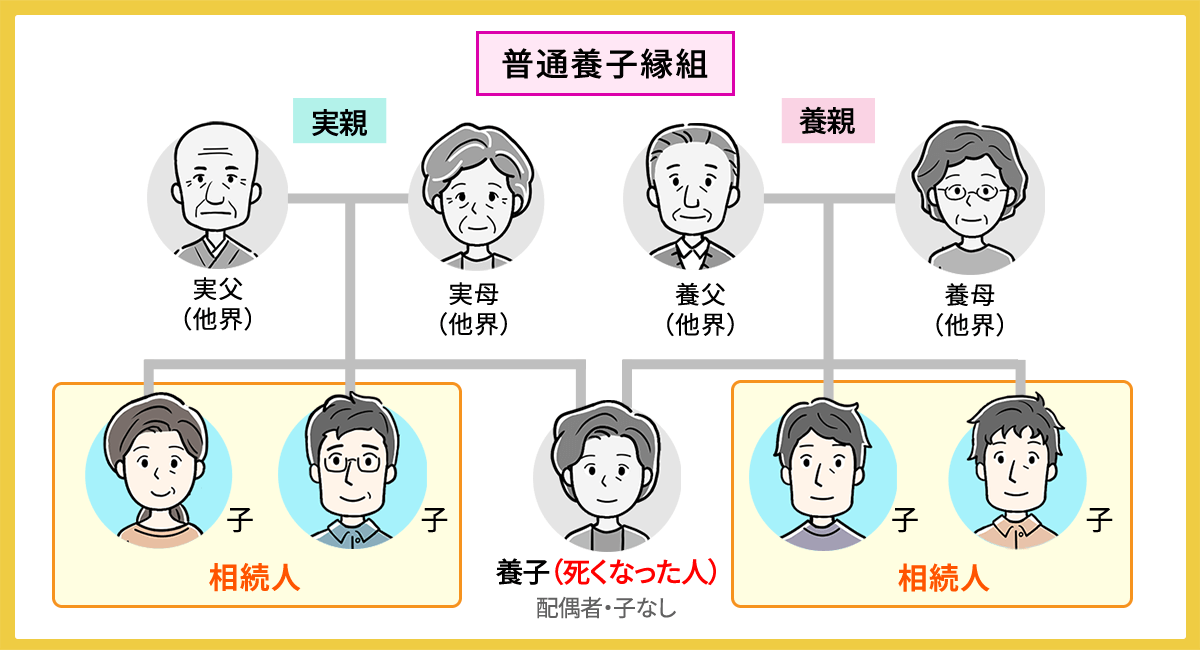

1-2-1 普通養子縁組により養子になった場合

普通養子縁組では、手続き後も実親と養子の親子関係が残り続けます。

したがって、普通養子縁組の手続きをした養子が亡くなった場合、①実親のもとに生まれた兄弟姉妹(血のつながった兄弟姉妹)と②養親の子供(法律上の兄弟姉妹)それぞれが兄弟姉妹として相続人になれます。

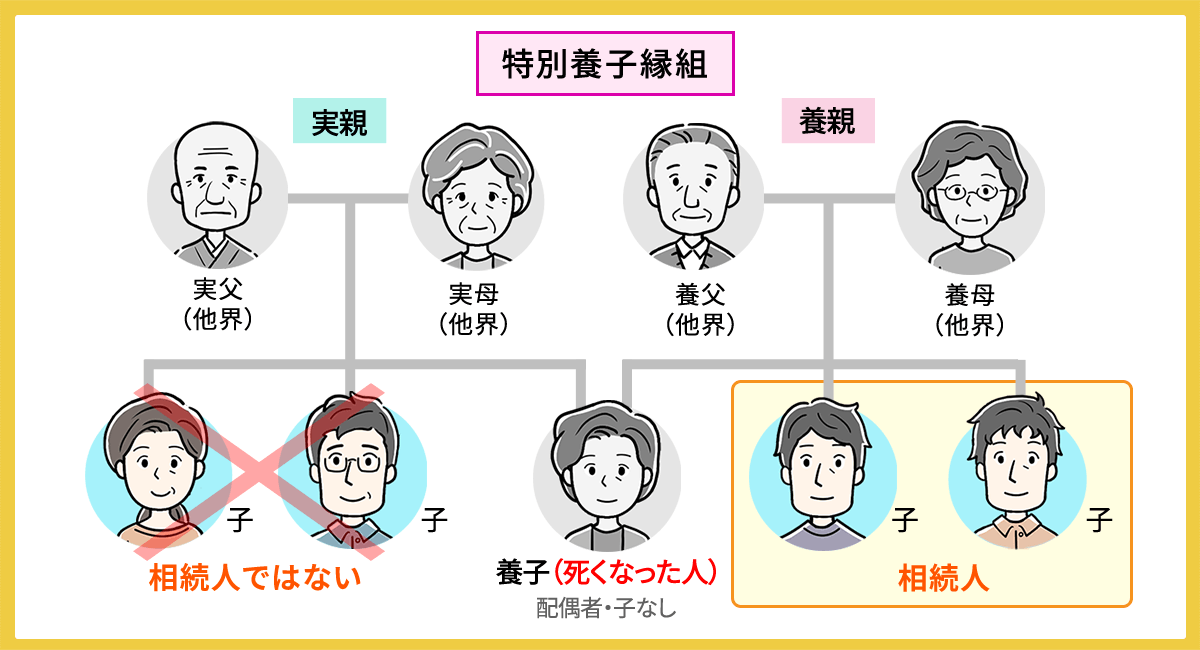

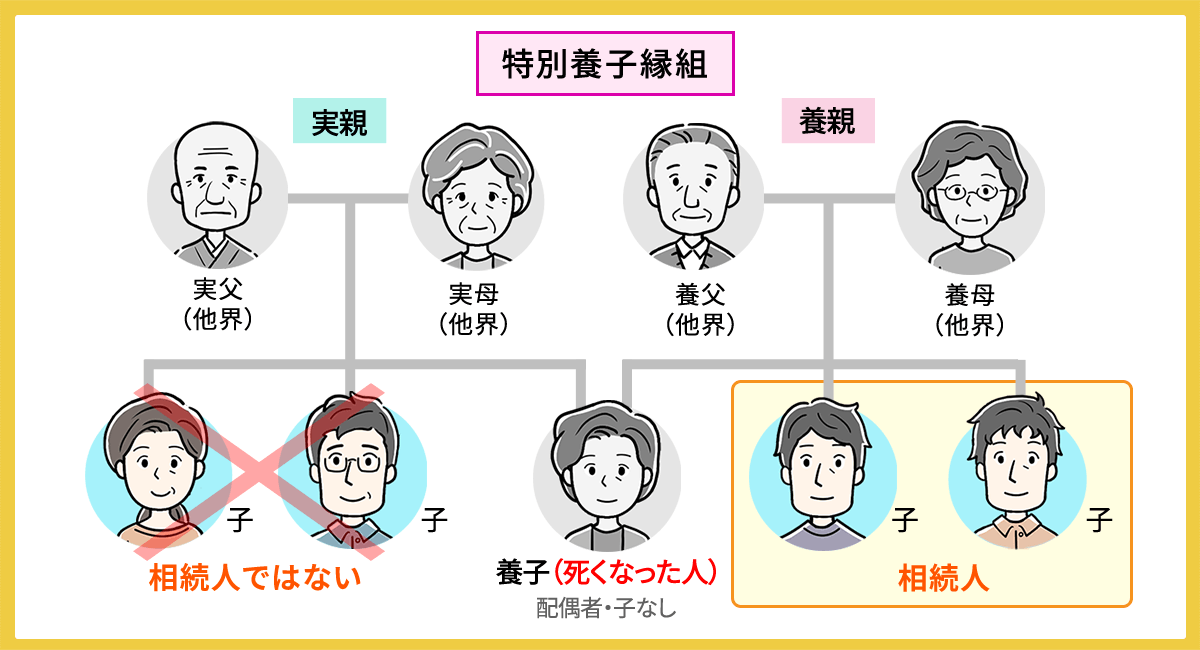

1-2-2 特別養子縁組によって養子になった場合

特別養子縁組では、実親と養子の親子関係が消滅します。

したがって、実親のもとに生まれた兄弟姉妹と養子の間の関係もなくなります。

そのため、特別養子縁組によって養子になった人物が亡くなった場合、養親の子供のみが兄弟姉妹として相続人になれます。

実親の子供と養子の間の関係はなくなっているため、相続人にはなれません。

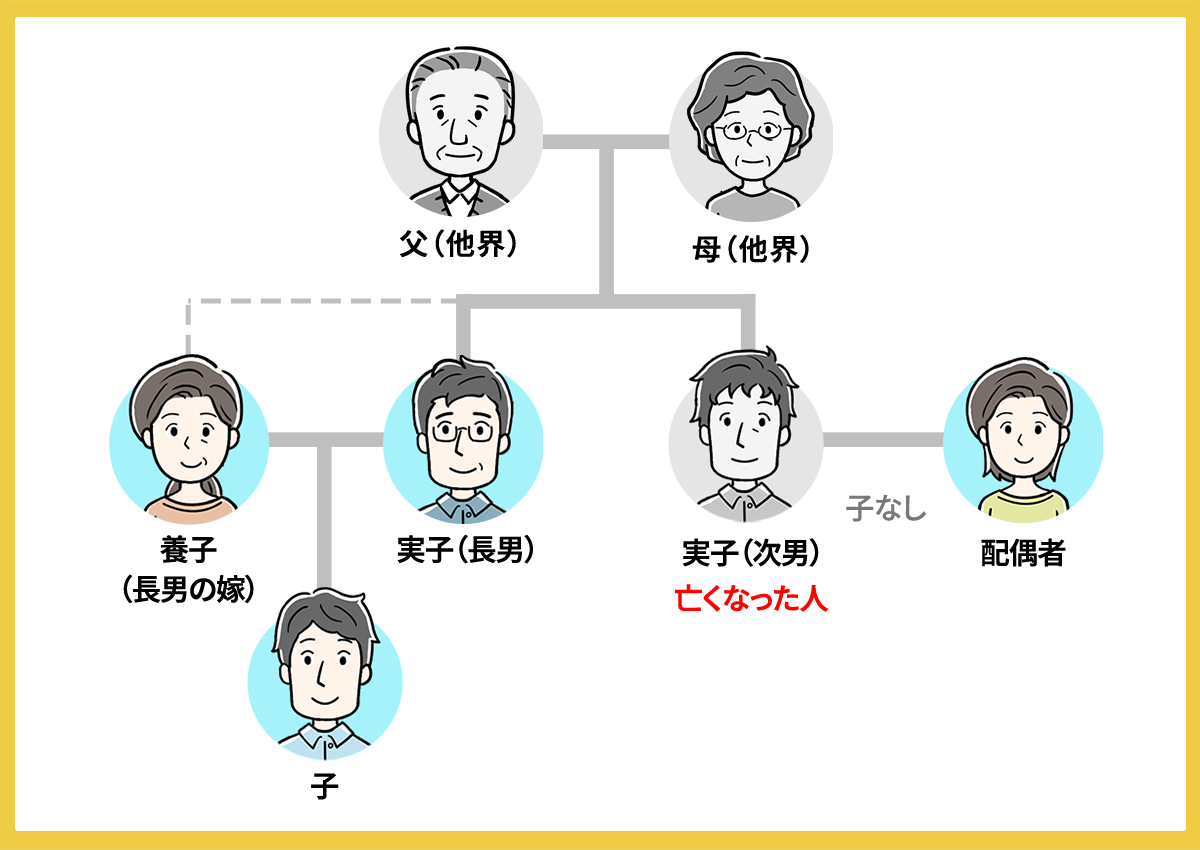

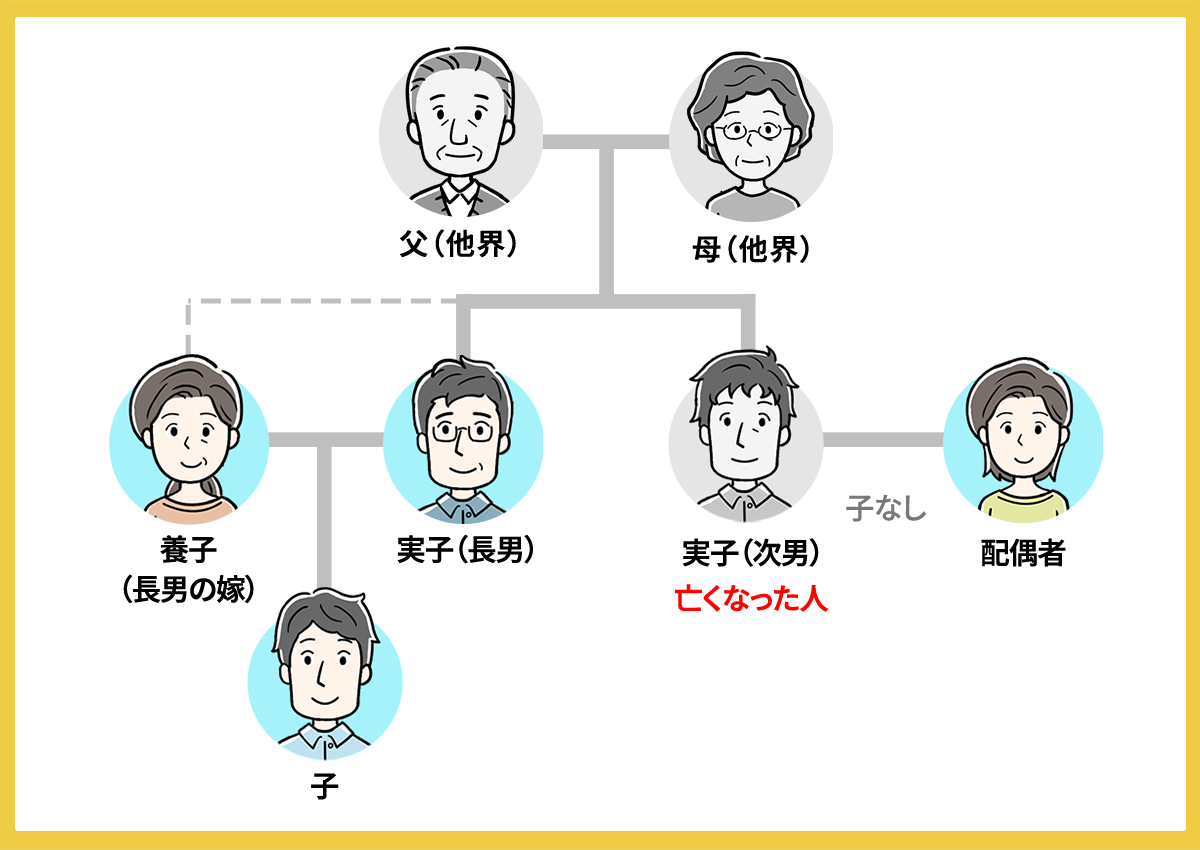

1-3 【自分が亡くなった場合】子供がいなければ養子の兄弟が相続人になる

養子が亡くなったときに自分が兄弟姉妹として相続人になる可能性があるのと同様に、自分が養子より先に亡くなると養子が兄弟姉妹として遺産を相続する可能性もあります。

上記のケースでは、自分に子供もいなく親も祖父母もすでに他界しているので、配偶者だけでなく兄と兄嫁(養子)が兄弟姉妹として相続人になります。

ケースによっては、自分の配偶者と養子が協力して相続手続きを行わなければならない可能性もあります。

養子に遺産を相続させたくない場合は、元気なうちに相続対策を行っておきましょう。

養子に相続させないための対策については、本記事の3章で解説します。

2章 養子が相続人になるときの注意点

養子が相続人になる場合、片親のみと養子縁組をしていると半血兄弟になり相続分が変わってきます。

また、養子の子が代襲相続人になるかは、養子縁組のタイミングと養子の子が生まれたタイミングによって変わってくるのでご注意ください。

養子が相続人になるときの注意点は、下記の通りです。

- 養子が片親のみと養子縁組をしていると半血兄弟として扱われる

- 養子の子が代襲相続人になるかは養子縁組と生まれた時期によって変わる

- 普通養子縁組の場合は相続税の控除の計算対象に含められる養子の人数は1~2人までである

それぞれ詳しく解説していきます。

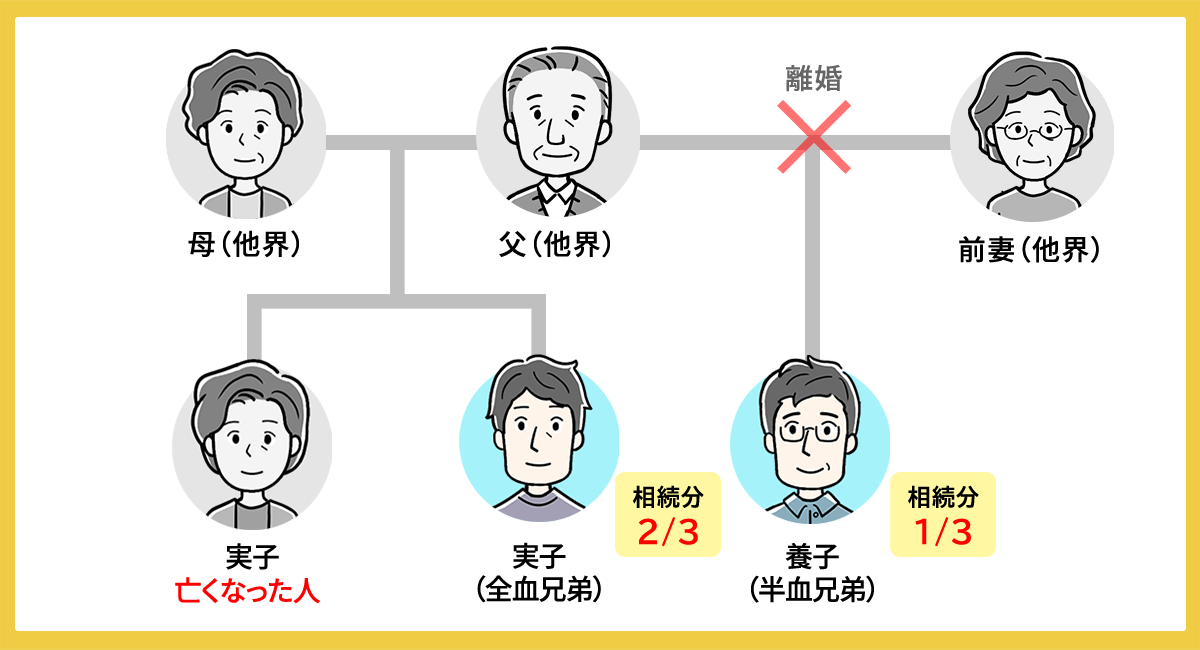

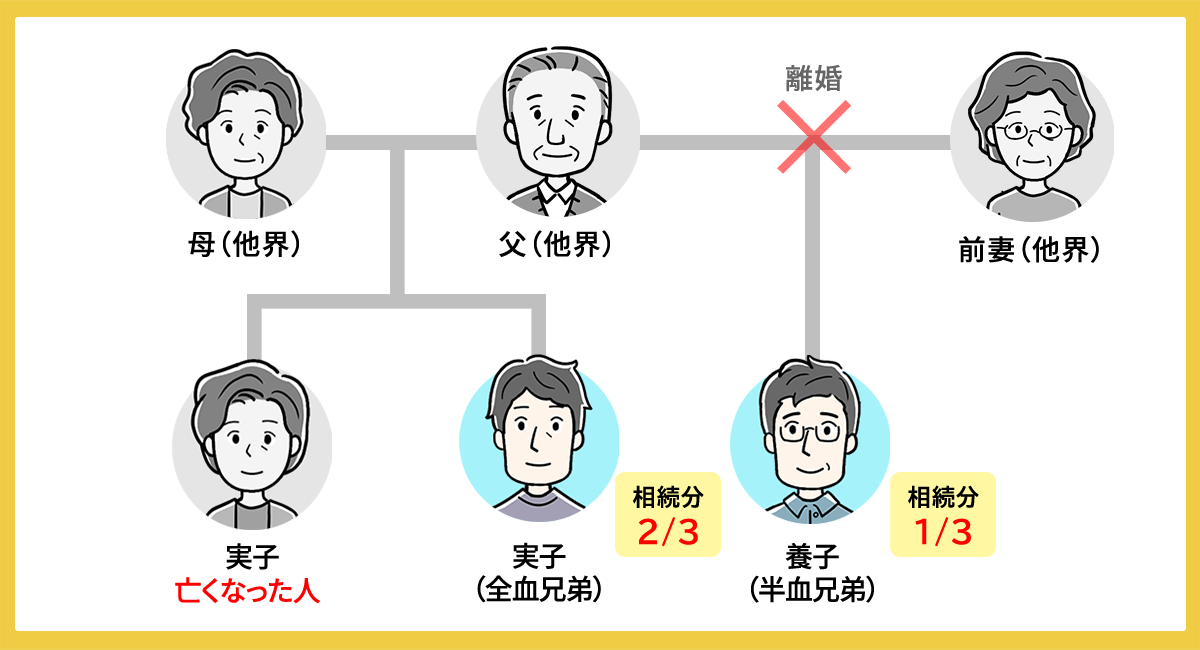

2-1 養子が片親のみと養子縁組をしていると半血兄弟として扱われる

養子が父親もしくは母親のどちらかのみと養子縁組している場合、半血兄弟として扱われます。

半血兄弟とは、父もしくは母どちらかのみが同じである兄弟姉妹です。

例えば、下記のケースでは父親のみが養子縁組をしているため、養子と亡くなった人は半血兄弟の関係になります。

半血兄弟が相続人になった場合、相続割合は全血兄弟の半分になると決められています。

したがって、亡くなった人に配偶者や子供がいなく兄弟姉妹のみで遺産を相続する場合、実子は3分の2、養子は3分の1の割合で遺産を受け継ぎます。

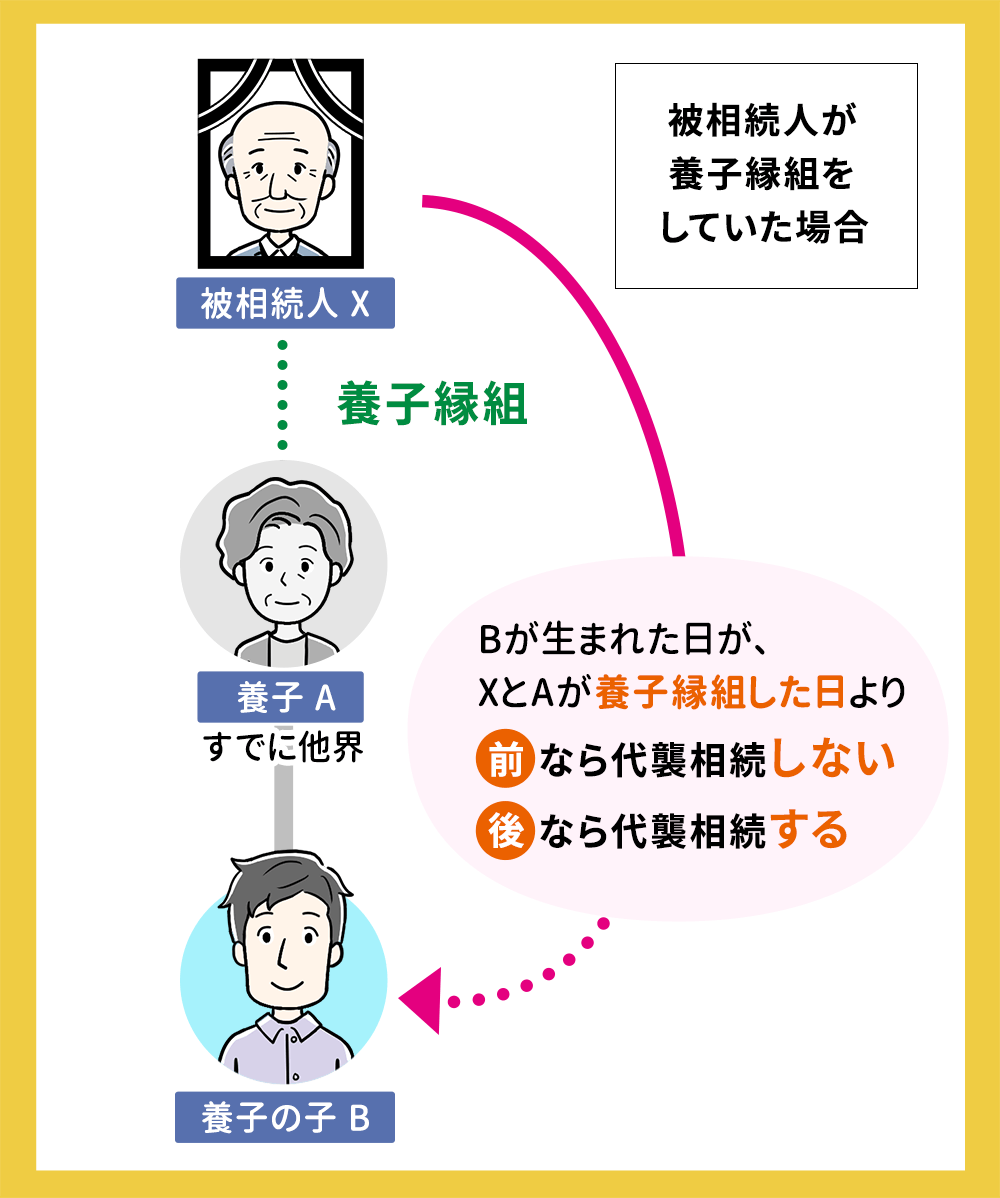

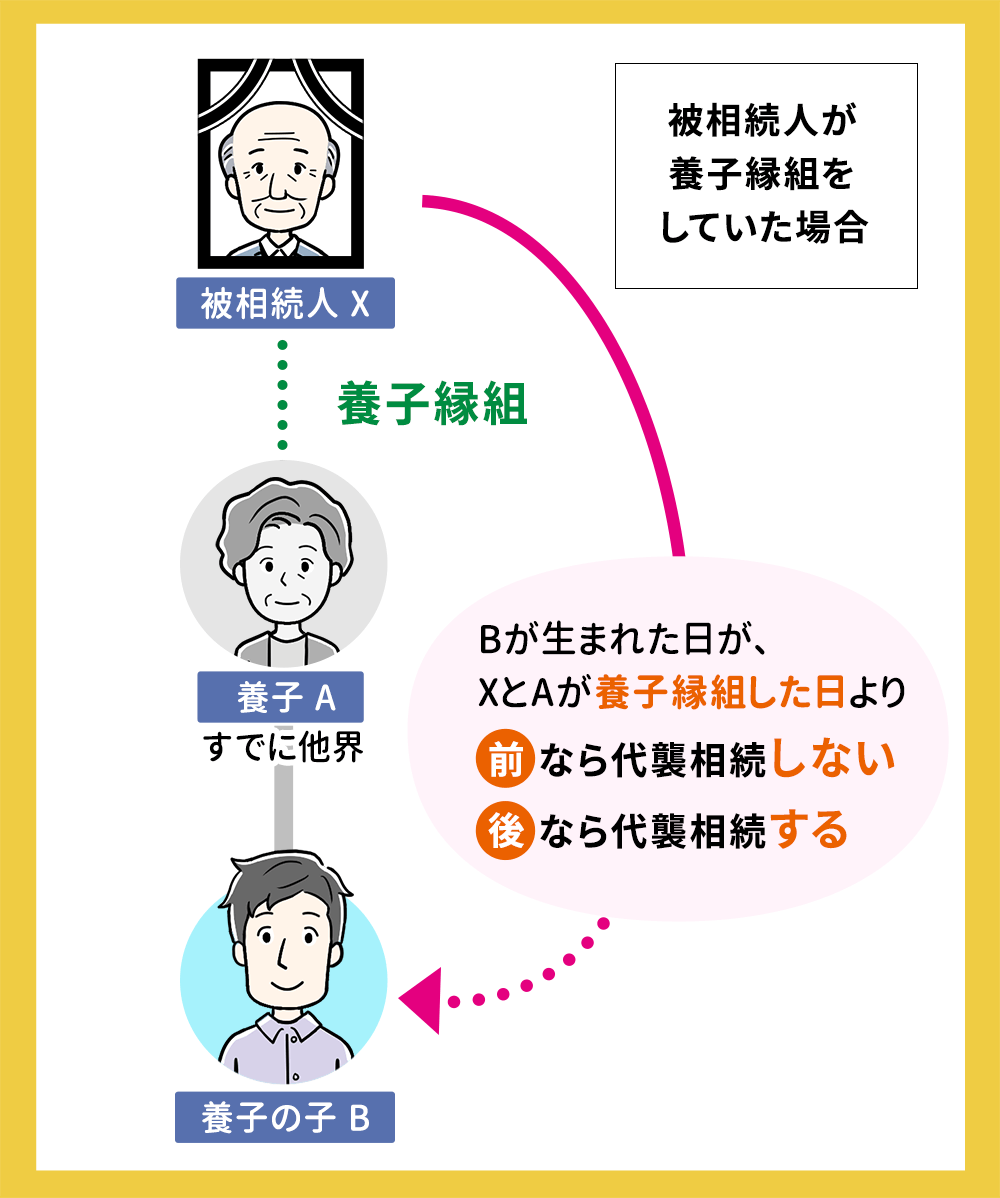

2-2 養子の子が代襲相続人になるかは養子縁組と生まれた時期によって変わる

養親が亡くなるより先に養子が亡くなっていた場合、養子の子が代襲相続人となるかは養子縁組の時期と養子の子が生まれた時期によって決まります。

代襲相続とは、故人が亡くなった時点で本来相続人となる人物が先に亡くなっている場合に、亡くなっている相続人の代わりに次の相続人が直接相続をする制度です。

養子の子が代襲相続人となれるのは、養子縁組より後に養子の子が生まれた場合です。

養子縁組より前に養子の子が生まれていた場合、養子の子と養親の間には血族関係が生じていないと考えられるからです。

このように、養子が養親より先に亡くなっている場合、代襲相続の取り扱いが複雑になるので注意しなければなりません。

2-3 普通養子縁組の場合は相続税の控除の計算対象に含められる養子の人数は1~2人までである

普通養子縁組によって養子を迎えた場合、法定相続人の数に含められる養子には上限が設定されています。

上限は養親に実子がいるかどうかによって、下記のように決まります。

| 養親に実子がいる | 1人まで |

| 養親に実子がいない | 2人まで |

養子縁組をすると法定相続人の数が増えるため、相続税を節税できる可能性があります。

しかし、普通養子縁組では法定相続人の数に入れられる養子の上限が決まっているので、むやみやたらと養子縁組をして相続税を節税できるわけではありません。

3章 養子の兄弟姉妹に遺産を相続させたくないなら相続対策しよう

親の養子になった兄弟姉妹に遺産を遺したくない、自分と血のつながった兄弟姉妹のみに遺産を相続させたい場合は、相続対策をしておきましょう。

希望の人物に遺産を相続させる方法は、主に下記の通りです。

- 遺言書の作成

- 生前贈与

- 生命保険の活用

- 家族信託

それぞれ詳しく解説していきます。

3-1 遺言書の作成

元気なうちに遺言書を作成しておけば、希望の人物に希望の財産を相続させられます。

例えば、配偶者にすべての財産を相続させることもできますし、養子の兄弟姉妹には遺産を相続させず自分と血のつながった兄弟姉妹に財産を譲ることも可能です。

相続対策で用いられる遺言書には、複数の種類がありますが、信頼性が高く原本の紛失や改善リスクがなくおすすめできるのは公正証書遺言です。

公正証書遺言の作成時には、公証人との相談や遺言内容を決定する必要があるので司法書士や弁護士に相談することをおすすめします。

遺言書を作成する際には、あわせて遺言執行者も選任しておきましょう。

遺言執行者とは、遺言の内容を実現するために手続きを行う人です。

遺言執行者を選任しておけば、単独で遺産の名義変更手続きを行えますし、相続人に遺言書の内容を伝えてくれます。

遺言執行者は相続人がなることもできますが、遺言書の作成を依頼した司法書士や弁護士を選任すれば、作成時の意図や遺志も伝えてもらえます。

3-2 生前贈与

生前贈与をすれば、希望のタイミングで財産を讓れます。

生前贈与は、血縁関係のない他人に対しても行えるため、両親の養子になった人物に遺産がわたってしまうくらいであれば友人やお世話になった知人、いとこなどに遺産を譲りたいと思っている人にも適しています。

ただし、年間110万円を超える贈与を受けると、贈与税がかかる場合があります。

友人や知人、いとこなどに贈与を行う場合、贈与税率が「一般贈与税率」となり、税負担が重くなる恐れもあるのでご注意ください。

遺言書を作成し財産を相続させた方が得か生前贈与した方が得かは、事前に税理士にシミュレーションしてもらうと良いでしょう。

3-3 生命保険の活用

生命保険に加入しておけば、自分が亡くなったときにあらかじめ指定しておいた受取人にまとまった現金を遺せます。

生命保険金は、原則として受取人固有の財産として扱われるため、遺産分割の対象にもならないからです。

加えて、生命保険金は遺産分割協議が完了する前にに受け取れるため、遺族の当面の生活費や葬儀費用に充てられます。

ただし、生命保険を活用して相続対策する際には、下記の点に注意しておきましょう。

- 生命保険金は相続税の課税対象となる

- 多くの生命保険会社では配偶者および2親等以内の親族のみを受取人として指定できる

例えば、兄弟姉妹の関係である養子に財産を譲りたくないが、自分に血縁者や配偶者がいない場合は、生命保険金の受取人として指定する人物が見つからない場合もあります。

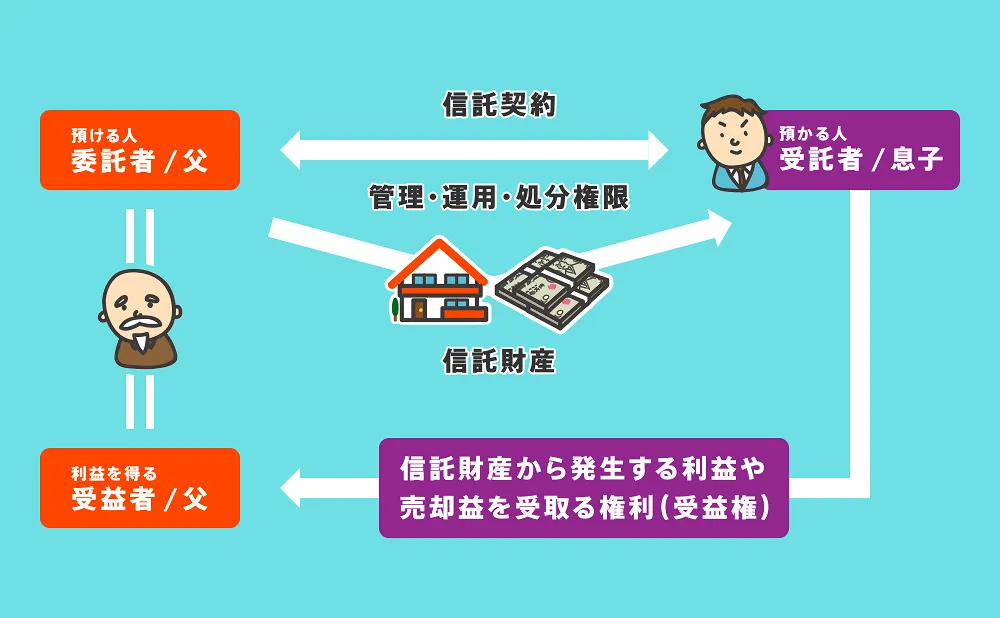

3-4 家族信託

家族信託を活用すれば、遺言書を作成するときと同様に、自分の財産を希望の人物に譲れます。

家族信託とは、信頼する家族に自分の財産の管理や運用、処分を任せる制度です。

家族信託では、自分の財産の管理などを任せるだけでなく、自分が亡くなった後の財産の承継先も指定可能です。

例えば、自分が亡くなった後は妹に信託財産を承継し、妹が亡くなった後は妹の子供(姪)に信託財産を承継すると契約書に盛り込むこともできます。

このように家族信託を活用すれば、自分が受け継いできた財産を血縁関係のない養子に相続させることを防げます。

まとめ

兄弟姉妹が両親の養子だったとしても、自分と養子との間には法律上の兄弟関係が生じます。

そのため、養子や自分に子供がいなくすでに両親も他界している場合は、互いに兄弟姉妹として相続権を持つ可能性があります。

そんなに関わることがなかった養子に財産を遺したくない、先祖から受け継いできた財産を自分の血縁者に遺したいと考えている場合は、自分が元気なうちに遺言書の作成や生前贈与、家族信託などの相続対策を行っておきましょう。

相続対策には複数の方法があり、相続人の状況や財産の状況、本人の希望によって行うべき対策が変わってきます。

自分に最も合う相続対策を知りたい場合は、相続に精通した司法書士や弁護士に相談することをご検討ください。

グリーン司法書士法人では、相続対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。