- 不動産の共有名義人が死亡した場合も相続登記の義務化の対象になるのか

- 不動産の共有名義人が死亡した場合の相続の取り扱い

- 不動産の共有名義人が死亡した場合の相続登記の流れ・必要書類

不動産の所有者が亡くなったとき、相続登記をして亡くなった人から相続人に名義変更をしなければなりません。

そして、2024年4月から相続登記は義務化され、相続発生から3年以内に登記申請をしないと10万円以下の過料が発生する恐れがあります。

なお、共有名義で所有している不動産についても、名義人が死亡した場合は相続登記をしなければなりません。

不動産の共有名義人が亡くなると、権利関係が複雑になる恐れもあるので注意しておきましょう。

本記事では、共有名義人の1人が死亡した場合の相続登記について詳しく解説していきます。

目次

1章 相続登記の義務化とは

不動産の持ち主が亡くなった場合、亡くなった人から相続人への名義変更手続きが必要であり、これを相続登記と呼びます。

2024年4月から相続登記が義務化され、相続から3年以内に登記申請をしないと、10万円以下の過料が発生する恐れがあります。

相続登記は過去の相続についても適用されるため、まだ相続登記がお済みでない不動産をお持ちの人は、早めに手続きをすませておきましょう。

不動産は単独所有ではなく複数人による共有名義で所有している場合があります。

共有名義人の1人が亡くなった場合も、亡くなった名義人から相続人へ名義を変更するための相続登記が必要になるのでご注意ください。

次の章では、共有名義人の1人が死亡したときの相続手続きについて解説していきます。

2章 共有名義人の片方が死亡したときの相続の取扱い

不動産の共有名義人の1人が死亡したときは、誰が共有持分を相続するかを確認する必要があります。

共有名義人同士の関係によっては、残りの共有名義人が相続するとは限らないのでご注意ください。

詳しく見ていきましょう。

2-1 亡くなった人の相続人が共有名義を相続する

不動産の共有名義人が亡くなった場合、相続人が共有持分を相続します。

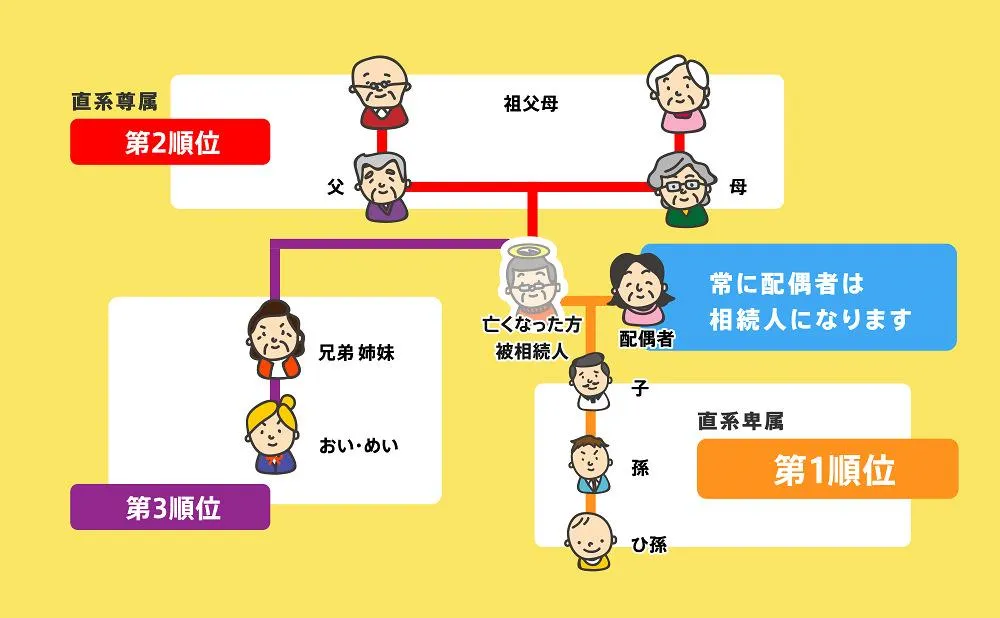

相続人になれる人や相続順位は法律によって決められており、下記の通りです。

| 常に相続人になる | 配偶者 |

| 第一順位 | 子供や孫 |

| 第二順位 | 親や祖父母 |

| 第三順位 | 兄弟姉妹や甥・姪 |

なお、亡くなった人が遺言書を作成していた場合、原則として遺言書に記載された内容の通りに遺産分割が行われます。

2-2 残りの共有名義人が不動産の持分を受け継がない可能性もある

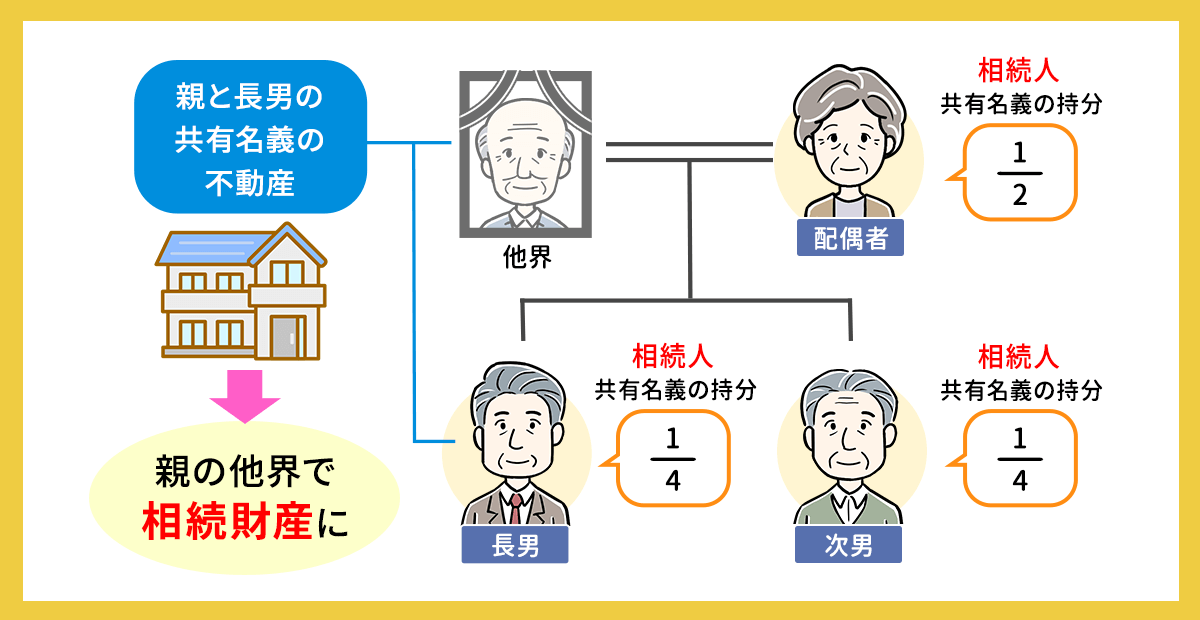

共有名義人の関係や亡くなった人に遺された家族・親族の状況によっては、残りの共有名義人が不動産の持分を相続できない可能性もあります。

具体例を見ていきましょう。

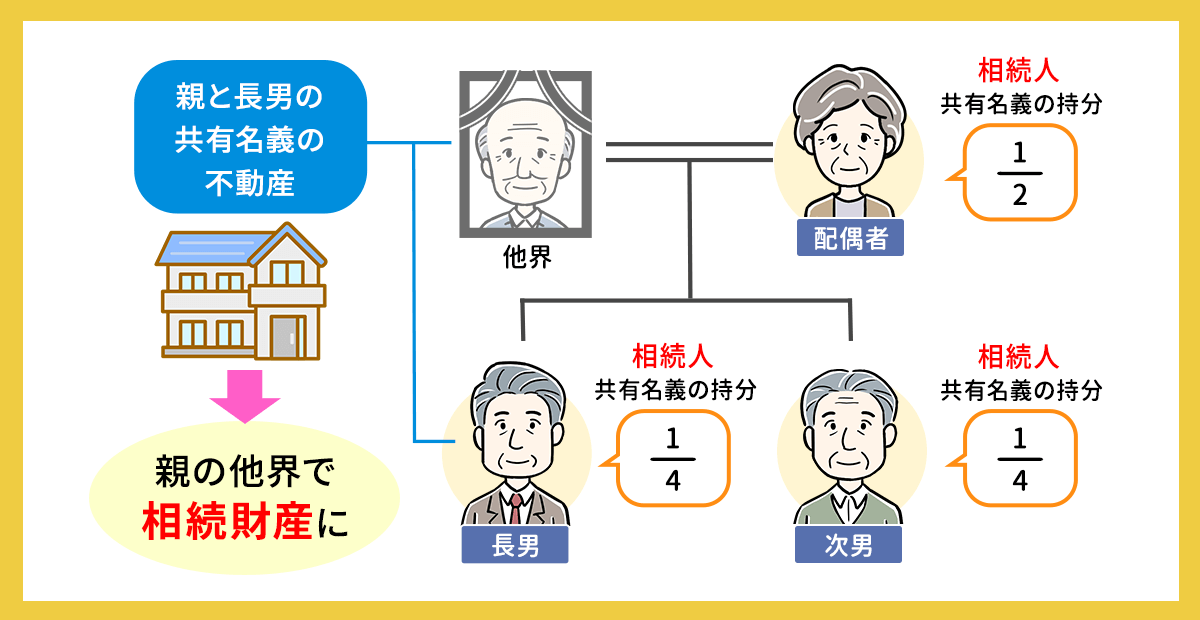

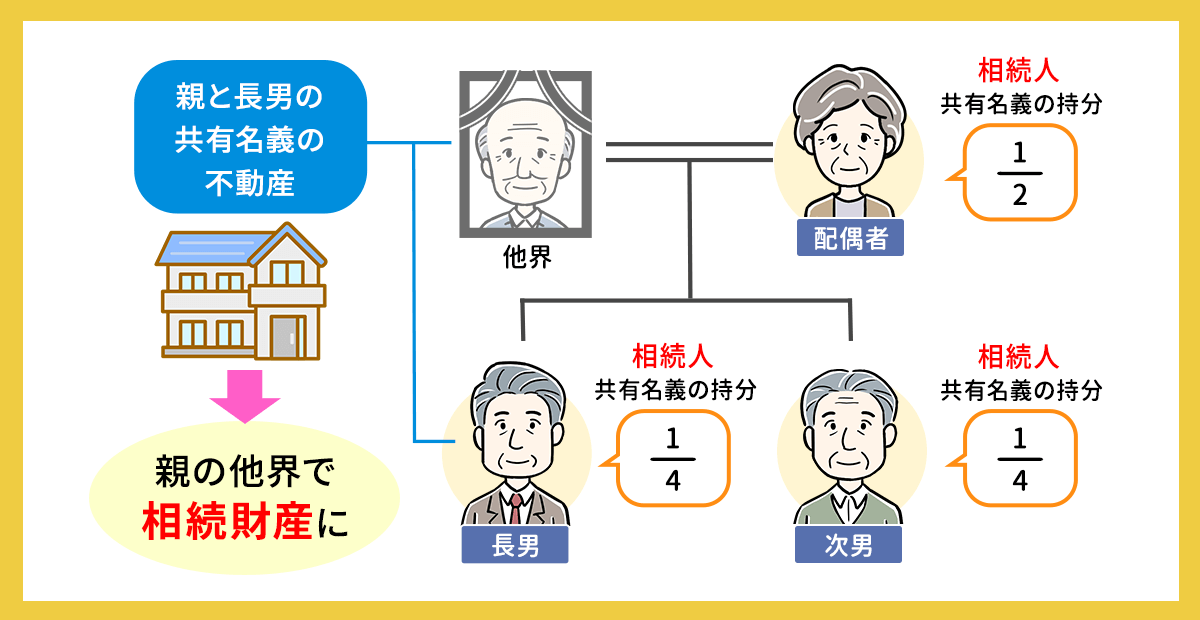

【条件】

- 親と長男で不動産を共有名義で所有していた

- 親が死亡し、共有名義で所有していた不動産も相続財産になった

- 相続人は配偶者、長男(共有名義人)と次男

上記のケースでは、不動産を共有名義で所有していた長男が共有持分を相続するのがスムーズに感じるはずです。

しかし、法律上は親が所有していた共有持分は長男だけでなく次男や配偶者にも相続権があります。

そのため、亡くなった人が遺言書を用意していなかった場合、相続人全員で遺産分割協議を行い、誰がどの遺産をどれくらいの割合で受け継ぐか決定しなければなりません。

話し合いで揉めてしまうと、長男だけで共有持分を相続することができず、配偶者や次男も共有持分を相続する可能性もあります。

このように、不動産の共有名義人の1人が亡くなると、不動産の権利関係がより複雑になる恐れもあるので注意しなければなりません。

3章 共有名義人の片方が亡くなったときの相続登記の流れ・必要書類

本記事の冒頭でも解説しましたが、不動産の共有名義人の1人が死亡しても相続登記をしなければなりません。

共有名義人の片方が死亡した場合の相続登記の流れは下記の通りです。

- 必要書類を収集する

- 登記申請書を作成する

- 法務局に登記申請書および必要書類を提出する

- 登記完了後に登記識別情報通知を受け取る

上記のように、相続登記をするときには登記申請書の作成や添付書類を用意しなければなりません。

相続登記の必要書類は、相続の状況によって変わります。

例えば、亡くなった人が遺言書を用意しておらず、遺産分割による登記申請を行う際に必要な書類は、下記の通りです。

- 故人の出生から死亡までの戸籍・除籍・腹戸籍

- 故人の住民票除票

- 相続人の戸籍謄本

- 登記名義人になる人の住民票

- 固定資産評価証明書

- 相続人全員の印鑑証明書

- 遺産分割協議書

- 亡くなった人の戸籍の附票(登記簿謄本に記載されている故人の住所と故人の死亡時の住所が異なる場合)

- 権利書(登記簿謄本に記載されている故人の住所と故人人の死亡時の住所が異なる場合かつ上記「戸籍の附票」でもつながりがつかない場合)

相続登記は自分でもできますが、司法書士に数万円程度での依頼も可能です。

グリーン司法書士法人でも相続登記をお受けしているので、お気軽にお問い合わせください。

4章 共有名義人の片方が亡くなったときの相続登記の注意点

本記事で解説してきたように、不動産の共有名義人の1人が亡くなると共有持分の権利関係が複雑になる恐れがあります。

残りの共有名義人に自分の持分を相続させたい場合は、遺言書を作成しておくと良いでしょう。

また、共有持分を誰が相続するか揉めてしまい登記申請が間に合わない場合は、相続人申告登記を行うことをおすすめします。

それぞれ詳しく見ていきましょう。

4-1 共有持分を解消したいのであれば遺言書を作成しておく

自分が亡くなったときに、不動産の共有状態を解消したいのであれば遺言書を作成しておくのがおすすめです。

亡くなった人が遺言書を作成していれば、原則として遺言書に記載された内容通りに遺産分割を行うとされているからです。

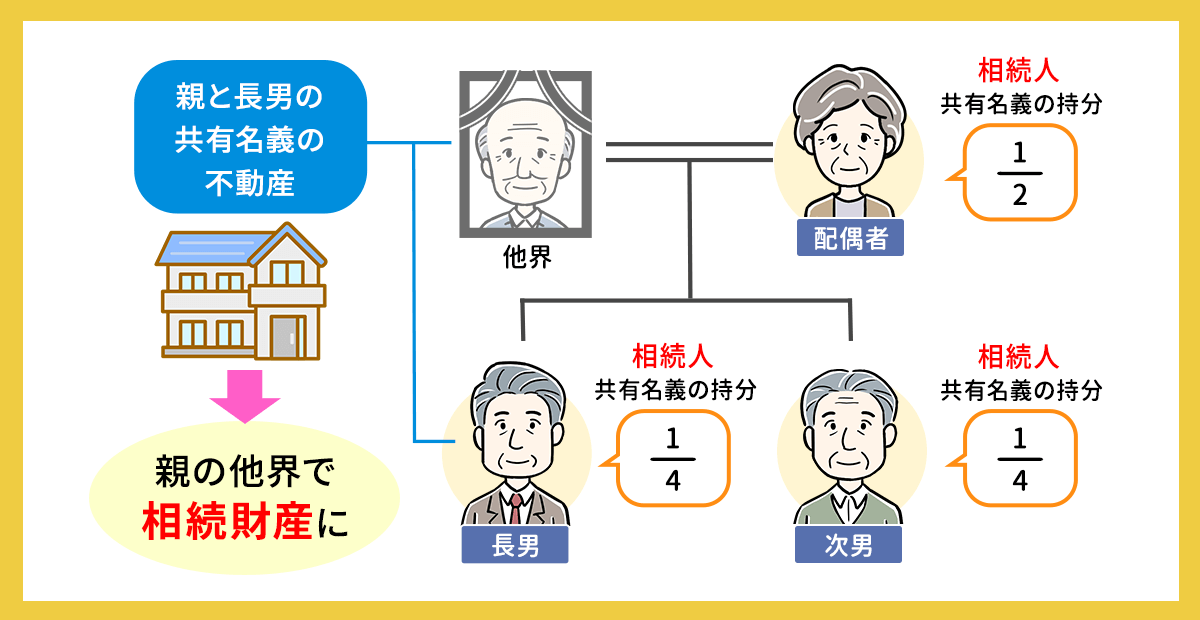

例えば、本記事の2章で解説したケースをもう一度見てみましょう。

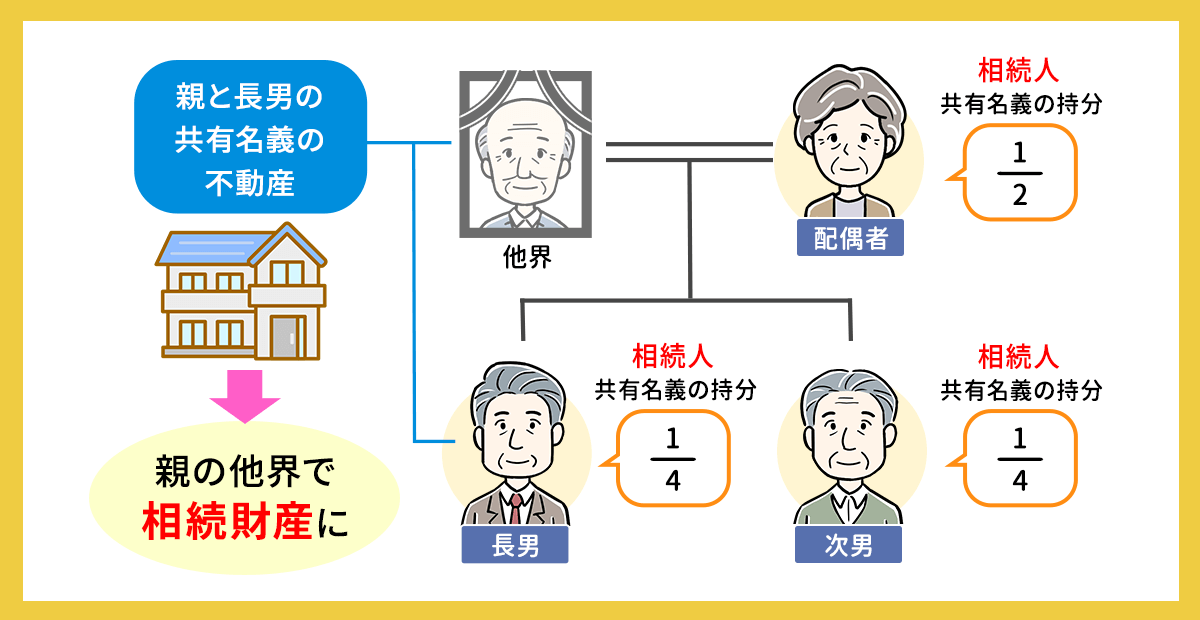

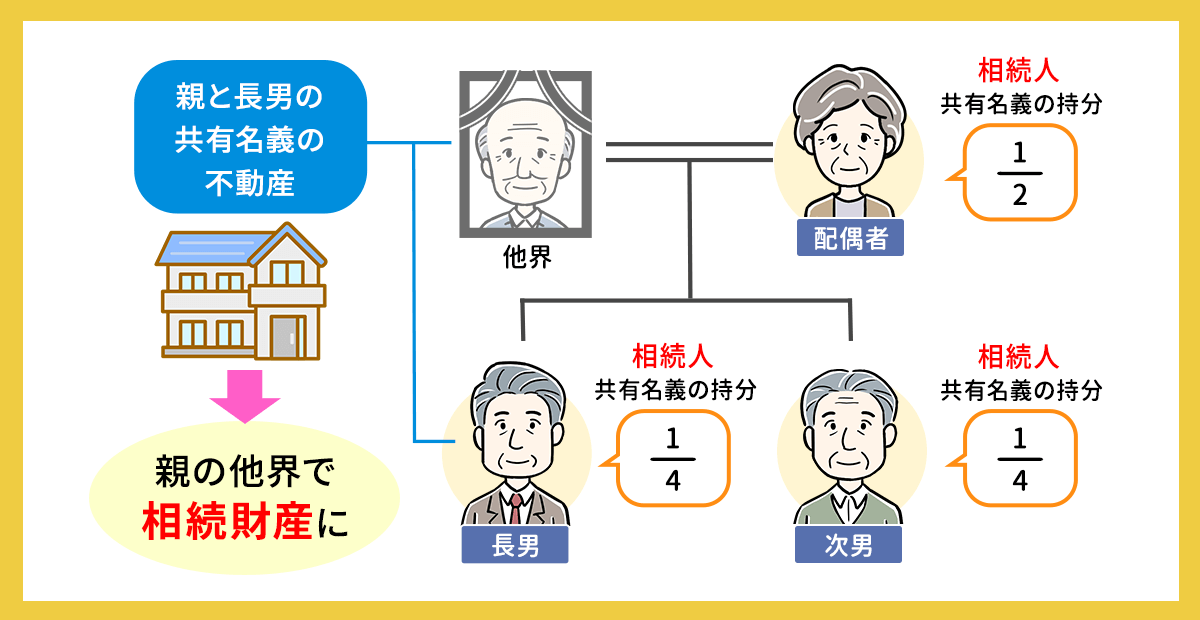

【条件】

- 親と長男で不動産を共有名義で所有していた

- 親が死亡し、共有名義で所有していた不動産も相続財産になった

- 相続人は配偶者、長男(共有名義人)と次男

上記のケースでは「長男に共有持分を相続させる」といった内容の遺言書を作成しておけば、自分が亡くなったときに共有状態を解消できます。

相続対策で使用される遺言書には複数ありますが、信頼性が高く原本を公証役場で保管してもらえる公正証書遺言を作成するのがおすすめです。

4-2 登記申請が間に合わない場合は相続人申告登記を行う

相続発生から3年以内に登記申請が間に合わない場合には、相続人申告登記を行いましょう。

相続人申告登記とは、①不動産の所有者が亡くなったことと②自分が相続人であることを申請する手続きです。

相続人申告登記を行えば、相続開始から3年以内に登記申請が完了しなくても過料の対象にはなりません。

また、相続人申告登記は相続人が単独で行えますし、手続きも無料で行えます。

共有名義人の1人が亡くなり共有持分を誰が相続するか決める場合には、権利関係が複雑になり遺産分割方法がなかなか決まらないこともあるでしょう。

そのようなケースでは、相続人申告登記だけでも行っておくと過料を払わずにすみます。

ただし、相続人申告登記を行った後に遺産分割協議が完了した場合は、完了後から3年以内に登記申請を行わなければなりません。

相続人申告登記の手続き方法および必要書類は、下記の通りです。

| 手続きできる人 |

|

| 手続き先 | 相続不動産の住所地を管轄する法務局 |

| 費用 | 無料 (戸籍謄本類の収集費用は別途かかる) |

| 必要書類 |

|

5章 共有名義人の相続で困らないために事前検討すべき4つの方法

本記事で解説してきたように、共有名義人の片方が亡くなると権利関係が複雑になり、相続トラブルや不動産の管理についてトラブルに発展する恐れもあります。

そのため、そもそも不動産を共有状態で所有しない、相続しないことが大切です。

不動産の共有状態を避けるためには、下記の方法が有効です。

- 共有持分の売買で名義を統一する

- 共有持分の生前贈与で名義を統一する

- 遺言書を作成しておく

- 家族信託しておく

それぞれ詳しく紹介していきます。

5-1 共有持分の売買で名義を統一する

不動産の共有状態を解消したいのであれば、自分の持分を他の共有名義人に売却する、もしくは自分が他の共有名義人の持分を買い取るのがおすすめです。

不動産の共有持分を売買し、1人にまとめれば不動産の共有状態を解消できます。

不動産を共有状態で所有していると、名義人全員が合意しないと活用や売却が難しいなどのデメリットがあります。

管理や売却が難しい状態を解消したいと共有名義人が考えているのであれば、売買交渉について応じてくれるはずです。

5-2 共有持分の生前贈与で名義を統一する

他の共有名義人が自分の持分を買い取ってくれないのであれば、生前贈与をして持分を手放すことも検討しましょう。

持分を無償で贈与するのであれば、応じてくれる可能性があるからです。

ただし、共有持分を贈与すると、贈与を受けた側に贈与税がかかる点に注意しましょう。

贈与税は高額ですので「税金として国にお金を払うのか」「売却にして家族にお金を払うのか」について共有名義人同士で話し合うことが大切です。

また、贈与税のほかにも、不動産取得税や登録免許税もかかることも理解しておきましょう。

5-3 遺言書を作成しておく

共有持分の相続によるトラブルを回避する、共有名義人が増え続けることを避けたいのであれば、遺言書を作成しておくのも有効です。

遺言書を作成しておけば、自分が所有する不動産の持分を希望の人物に受け継いでもらえます。

5-4 家族信託しておく

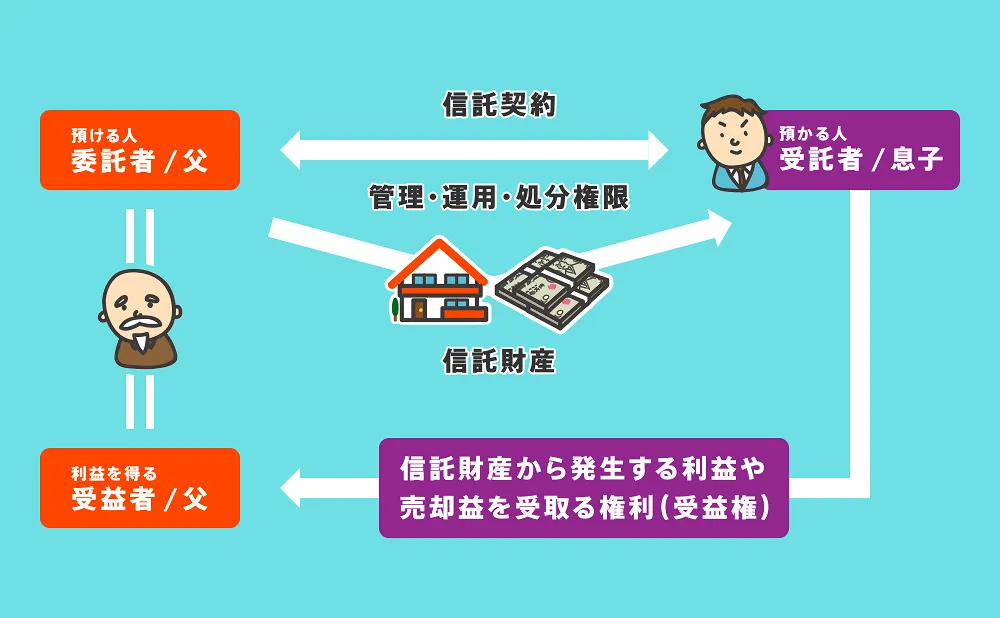

家族信託を活用すれば、不動産の共有状態を実質解消できます。

家族信託とは、信頼する家族に自分の財産の管理や運用、処分を任せる制度です。

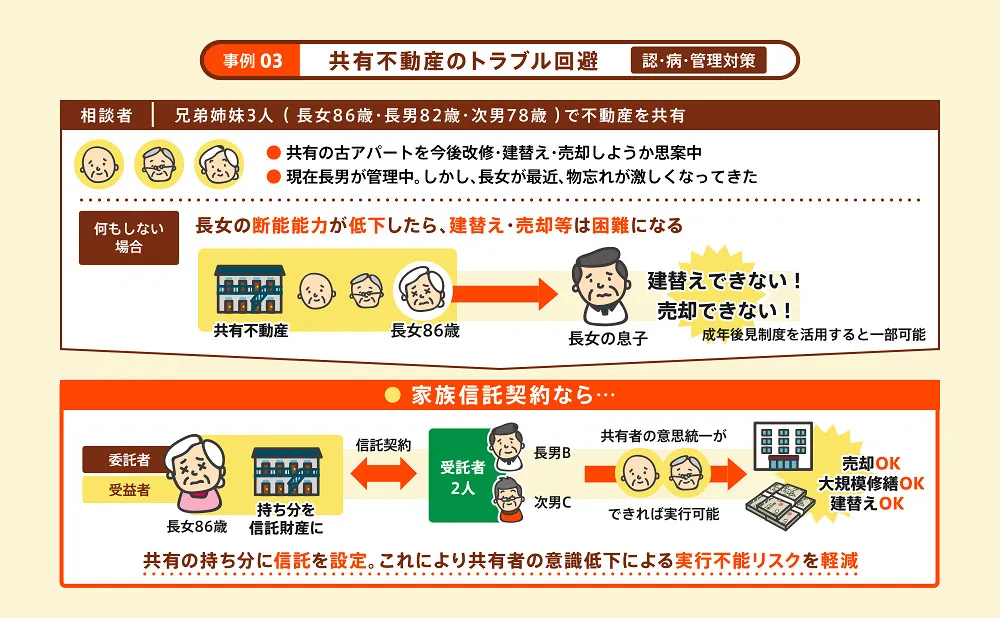

家族信託を活用して、不動産の共有状態を解消し活用や売却をしやすくする仕組みは下記の通りです。

上記のように、兄弟姉妹3人で不動産を共有しているケースで、長女の持分を信託財産にすれば、残りの兄弟で管理や売却について意思決定をしやすくなります。

ただし、自分たちの資産や状況に合う家族信託を設計するには、専門的な知識が必要です。

自分たちで契約書を作成、手続きを進めることは現実的ではないので、家族信託に精通した司法書士や弁護士に相談するのが良いでしょう。

まとめ

不動産の共有名義人の1人が亡くなった場合でも、相続登記をしなければなりません。

また、相続登記は2024年4月から義務化されたので、相続開始から3年以内に登記申請を済ませないと10万円以下の過料が発生する恐れがあります。

不動産の共有持分についても、相続登記義務化の過料の対象になるので、相続発生後は速やかに登記申請の準備をしましょう。

また、不動産の共有名義人が亡くなった場合、不動産の権利関係が複雑になってしまう恐れもあるので注意しなければなりません。

共有持分の遺産分割方法に迷った場合や相続登記の手続きをミスなく済ませたい場合は、相続に詳しい司法書士に相談するのがおすすめです。

グリーン司法書士法人では、相続登記について相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。