- 相続登記の際にかかる登録免許税とは

- 相続登記の際にかかる登録免許税の計算方法

- 相続登記の際に登録免許税を納める方法

故人が遺した不動産を相続したときには、相続登記、すなわち不動産の名義変更手続きが必要です。

相続登記の手続きでは、登録免許税という税金がかかりますが、不動産評価額から計算して納付する必要があります。

また登録免許税は自動で計算されるわけではなく、相続登記時に自分で計算しなければなりません。

相続登記の手続きは登録免許税の計算や納付だけでなく、登記申請書の作成や必要書類の収集などを行わなければならず、大変手間がかかります。

自分で相続登記を行うのが難しい場合やミスなく手続きを終えたい場合は、司法書士に相続登記を依頼可能です。

本記事では、相続登記時の登録免許税の計算方法や納付方法をわかりやすく解説します。

相続登記に関しては、下記の記事もご参考にしてください。

目次

1章 相続登記の登録免許税とは

1-1 相続登記と登録免許税の基本

相続により不動産(土地・建物)の登記名義人(= 所有者の名義)を、被相続人から相続人へ変更する手続を相続登記といいます。

このとき法務局へ行う所有権移転登記(名義変更)の申請に対して登録免許税が課税されます。登録免許税は不動産登記など各種の登記・許認可に対して国が課す税で、根拠は主に「登録免許税法」にあり、特例は租税特別措置法の条項で定められます(個別の措置は6章で詳述)。

登録免許税の税率や計算方法は取得原因(相続・遺贈・売買・生前贈与 等)により異なります。本章では相続の場合の総論を押さえ、具体的な計算は2章で段階的に解説します。

1-2 課税対象・課税標準・税率(相続の場合の全体像)

相続登記における登録免許税は、原則として課税標準額(計算の基礎となる金額)に所定の税率を掛けて算出します。

- 課税標準額:相続した不動産の固定資産税評価額をベースに計算(評価の証明資料は2章で説明)。

- 税率:相続・遺贈に伴う所有権移転の税率は原則0.4%。

- 端数処理:課税標準の1,000円未満の切り捨て、算出税額の100円未満の切り捨てなど、実務上のルールがあります(2章STEPで具体化)。

なお、一定の要件を満たすと一律1,000円で済むケース(例:共有持分の移転、敷地権付き区分建物の取り扱い等)も存在します。これは3章で整理します。

1-3 相続税・固定資産税との違い

しばしば混同されますが、

- 登録免許税は「登記という手続に伴って納める税」。

- 相続税は「財産を取得した事実」に対してかかる国税。

- 固定資産税は「毎年の資産保有」に対して市町村が課す地方税。

目的も課税根拠も異なります。たとえば、固定資産税が非課税の土地(後述の4章)であっても、相続登記の登録免許税は原則として必要になり得ます。ここを取り違えると、申告や納付を失念しやすいので注意が必要です。

1-4 納付の方法とタイミング

相続登記の申請書を作成し、法務局に提出する際、収入印紙により納付します。

実務では、登記申請書・必要証明書類・明細書(課税標準や評価額の根拠の記載)をそろえ、法務局の受付時に金額を確認のうえ収入印紙を貼付します(詳しい手順は5章で解説)。

1-5 義務化と期限(ここでは全体像のみ)

相続登記は不動産登記法の改正により義務化され、「自身が相続人となったことを知ってから3年以内」の期限までに申請しないと過料(行政罰)の対象となる制度が導入されています。ここでは、「相続登記を放置しないこと」が結果的に登録免許税の正確な算定・納付にも直結する、という全体像だけ押さえておきましょう。

2章 相続登記の登録免許税を計算する方法

相続登記の登録免許税は、固定資産税評価額を基準に課税標準額を算出し、そこに税率0.4%を掛けて計算します。さらに、課税標準と税額には切り捨て処理があるため、計算の順番を誤らないことが重要です。以下ではSTEP形式で解説します。

STEP① 相続した不動産の固定資産税評価額を調べる

まず、対象となる土地や建物の固定資産税評価額を確認します。評価額は以下の資料から確認可能です。

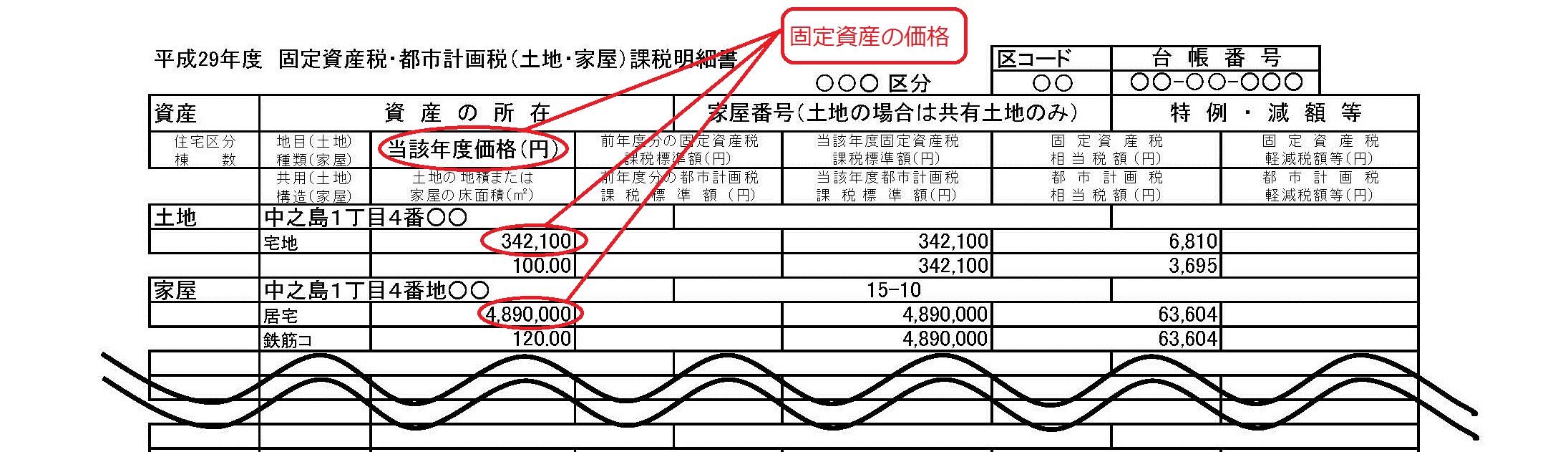

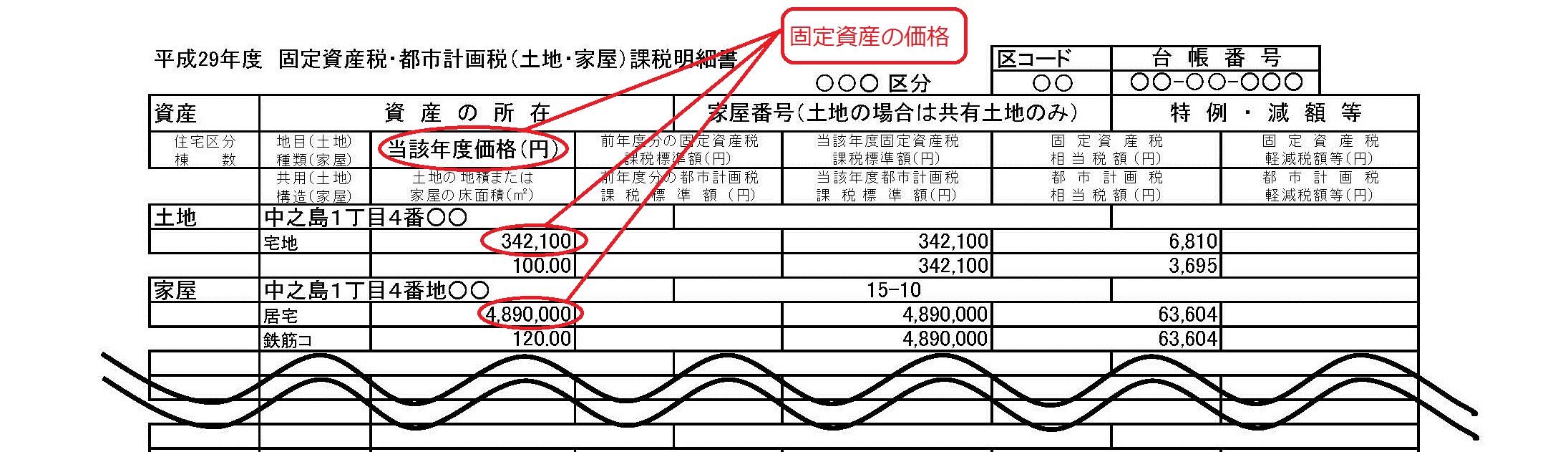

- 課税明細書(納税通知書に同封される、固定資産税の課税内容を知らせる書類)

- 固定資産課税台帳(市町村役場で閲覧可能)

- 固定資産評価証明書(相続登記の申請時に法務局へ提出することが多い)

これらの書類が証明書として、相続登記の申請書に添付されるケースがあります。評価額は、不動産登記法上の所有権移転登記における課税標準額算定の根拠となるため、正確に把握する必要があります。

課税明細書とは、毎年4~5月頃に送られてくる固定資産税の納税通知書(振込用紙)についてくる書類です。

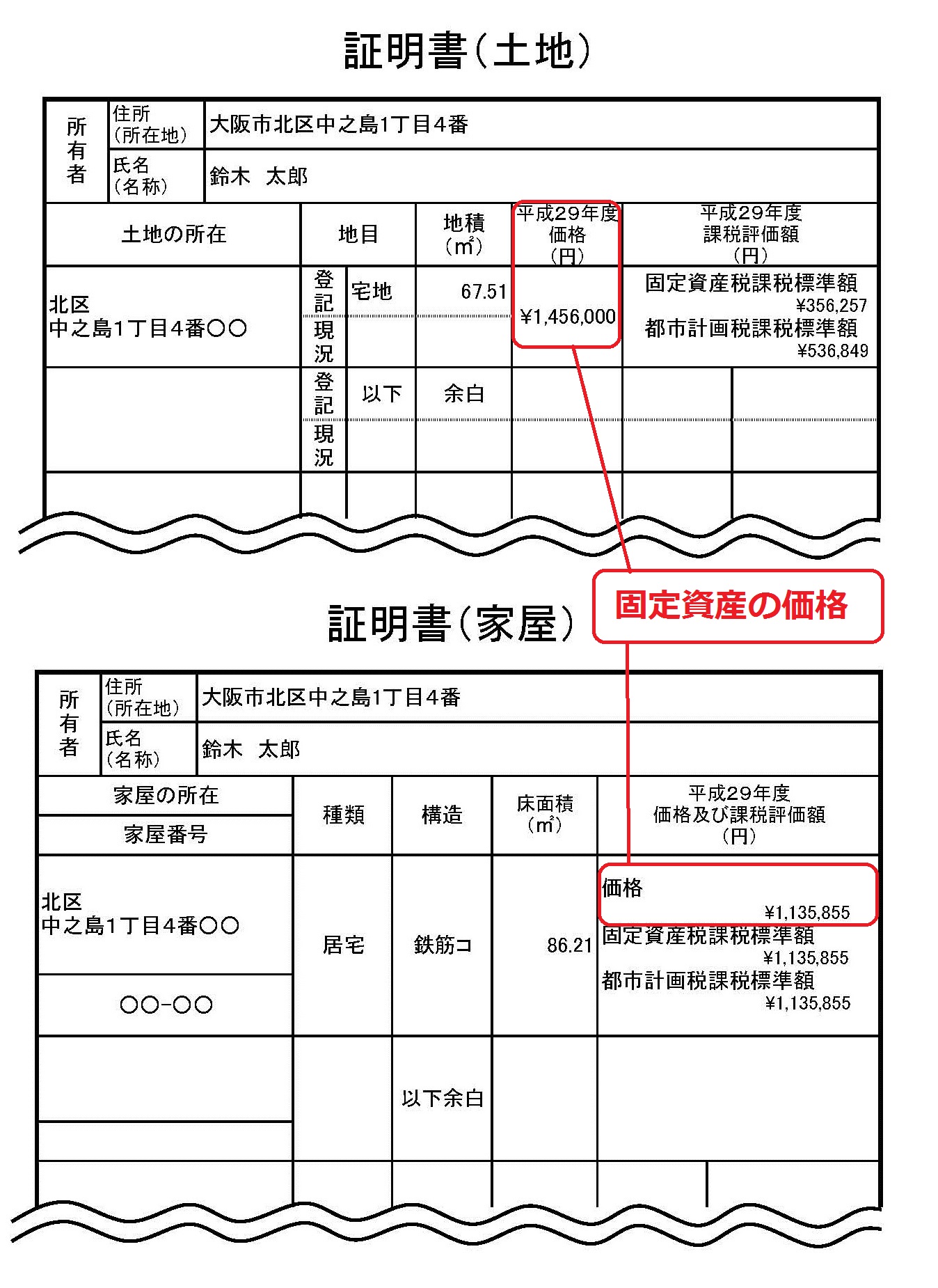

課税明細書には不動産の固定資産税評価額が記載されており、見本は下記の通りです。

故人宛に届いた課税明細書が見つからない場合は、固定資産評価証明書を用意する必要があります。

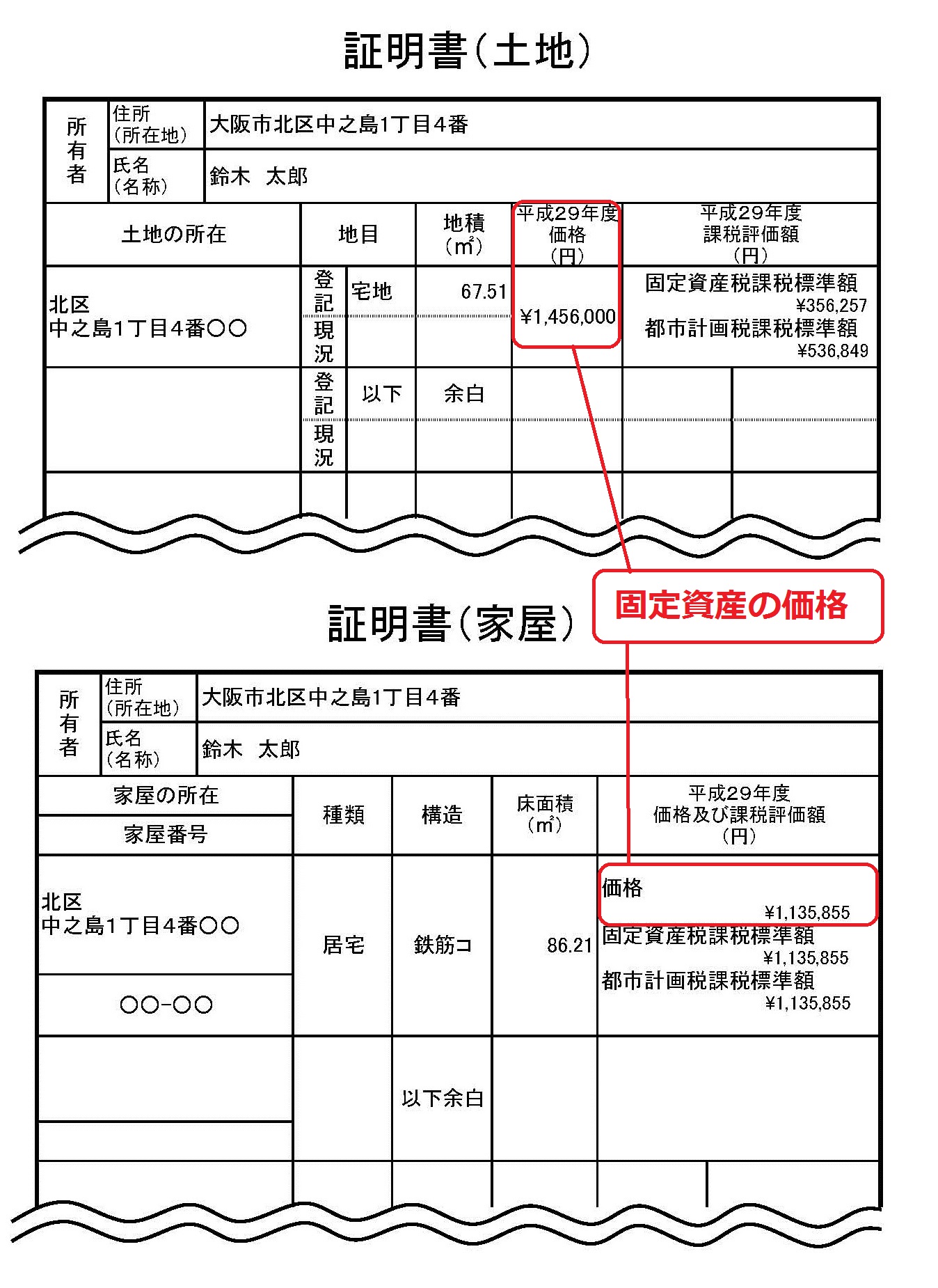

固定資産評価証明書とは、各市町村が管理している不動産評価額などの情報が記載された証明書です。

自治体ごとに細かいフォーマットは異なりますが、下記のサンプルに近いものが発行されます。

固定資産評価証明書は市役所の市税課や政令指定都市クラスの市税事務所にて発行可能です。

固定資産評価証明書の発行方法は、下記の通りです。

| 発行できる人 |

|

| 発行先 |

|

| 発行費用 | 1物件300円程度 |

| 必要書類(相続後に取得するとき) |

|

なお、登録免許税の計算に使用する固定資産税評価額は最新のものを使用しなければなりません。

そのため、固定資産評価証明書を取得する際は、最新年度のものを用意しましょう。

STEP② すべての不動産の評価額を合算する

相続により複数の不動産(例:自宅建物とその敷地権を含む土地)を取得する場合、それぞれの評価額を合算します。

この際、遺産分割の結果、複数の相続人で分ける場合は、各人の持分に応じた額を計算します。遺言書や法定相続分に従う場合も同様に調整されます。

- 固定資産評価額1,327万8,421円の建物

- 固定資産評価額2,112万3,974円の土地

- 固定資産評価額376万5,923円の土地

例えば、上記の不動産を相続して名義変更手続きをする場合は、3,816万8,318円の不動産に対して登録免許税がかかります。

STEP③ 合算額のうち1,000円未満の端数を切り捨て課税標準額を計算する

合算した総評価額から、1,000円未満を切り捨てた金額が課税標準額となります。

例えば、先ほどの例である3,816万8,318万円であれば、課税標準額は3,816万8,000円です。

なお、市区町村によっては固定資産評価証明書に記載されている評価額が、最初から1,000円未満の端数を切り捨てた額で記載されている場合もあります。

STEP④ 課税標準額に税率0.4%を掛ける

次に、課税標準額に対して税率0.4%を掛けます。

そのため、課税標準額が3,816万8,000円であれば登録免許税は「3,816万8,000円×0.4%=15万2,672円」が登録免許税の金額です。

STEP⑤ 税額のうち100円未満の金額を切り捨てる

最後に、算出した税額から100円未満を切り捨てます。

先ほどの例であれば、15万2,600円が最終的な登録免許税の納税額です。

3章 相続登記の登録免許税が一律1,000円になるケース

3-1 一律1,000円となる制度の概要

通常、相続登記の登録免許税は課税標準額に税率0.4%を掛けて算出します。しかし、例外的に一定のケースでは、税額が評価額に関わらず一律1,000円となります。これは、手続の簡素化や実務上の配慮から設けられている制度で、法律上は登録免許税法や租税特別措置法の規定によって認められています。

3-2 適用対象となるケース

(1)敷地権付き区分建物を相続した場合

マンションなどの区分建物を相続するときは、建物とその敷地権(敷地の利用権)がセットで移転します。この場合、通常であれば建物部分と土地部分をそれぞれ評価して課税しますが、制度上は登録免許税が一律1,000円とされています。

(2)共有不動産の持分を相続した場合

被相続人が共有名義で土地や建物を所有していた場合、相続によりその持分が相続人へ移転します。このときの所有権移転登記についても、課税は定額の1,000円です。

(3)租税特別措置法による定額規定

特定の相続関係や数次の相続(相続人が登記しないまま死亡した場合の承継登記など)では、租税特別措置法の条項に基づき、一律1,000円とされるケースがあります。これらは第6章の免税・免除規定と関連するため、後ほど詳しく解説します。

3-3 注意点

一律1,000円となるケースは限定的であり、次の点に注意が必要です。

- すべての相続登記が対象になるわけではない

- 「免税」「非課税」とは異なる(あくまで定額課税の仕組み)

- 適用対象の判断を誤ると、申請時に不足額が指摘され、法務局での受理が遅れる可能性がある

そのため、実務上は司法書士や司法書士法人に相談し、対象となるかを確認することが望ましいでしょう。

4章 【注意】固定資産税がかからない土地を相続した場合も登録免許税がかかる

4-1 固定資産税がかからない土地の具体例

相続した土地の中には、固定資産税が課されない、いわゆる「非課税の土地」が含まれることがあります。代表的なケースとしては以下のようなものがあります。

- 固定資産税評価額が非常に低く、課税最低限を下回る土地

- 公共的利用が前提とされる土地

- 山林や農地などで、市町村の判断により非課税とされている土地

このような場合、毎年の固定資産税については納税の義務が生じないため、納税通知書が届かないこともあります。

4-2 固定資産税と登録免許税の違い

ここで重要なのは、「固定資産税が非課税 = 登録免許税も不要」ではないという点です。

- 固定資産税は毎年の保有に対する地方税

- 登録免許税は不動産登記の所有権移転登記などの手続に伴い法務局で課す国税

つまり、固定資産税がかからない土地であっても、相続登記の申請をすれば登録免許税が必要となります。

4-3 登録免許税を算定する方法(非課税土地の場合)

非課税土地の相続登記においても、通常どおり課税標準額を基準に算出します。

- 評価額が存在する場合:固定資産課税台帳や固定資産評価証明書を取得し、評価額を基に計算。

- 評価額が0円とされる場合:その旨の証明書を添付して登記申請。

評価額が0円であっても、登録免許税が一律1,000円となる規定や、別の措置が適用される場合があります。

4-4 実務上の注意点

- 法務局に登記申請を行う際は、固定資産税がかからない土地であっても評価証明書や明細書を添付しなければなりません。

- 「非課税」であることを示す証明がなければ、登記申請が受理されないこともあります。

- 実際の判断は複雑になることが多いため、専門家に依頼して正しく計算・申告することが推奨されます。

5章 相続登記時の登録免許税の納付方法

5-1 登録免許税の納付方法の基本

相続登記に必要な登録免許税は、原則として収入印紙で納付します。

これは、法務局に提出する登記申請書に、算出した税額分の収入印紙を貼り付けて納める仕組みです。

5-2 収入印紙の購入と貼付

収入印紙は、主に以下の場所で購入できます。

- 郵便局

- 一部の金融機関

- 法務局の窓口

購入した収入印紙は、登記申請書に貼り付け、さらに印紙の再利用を防ぐために消印します。通常、司法書士に依頼した場合は、申請書類の作成とあわせて印紙貼付まで行ってもらえます。

5-3 申請書と添付書類の流れ

登記申請書には、以下のような書類を添付するのが一般的です。

- 固定資産評価証明書(または納税通知書に記載された固定資産税評価額の写し)

- 明細書(課税標準額や計算根拠を記載)

- 被相続人の死亡を証明する戸籍関係書類

- 相続人を特定する遺言書や遺産分割協議書

- 必要に応じた成年後見や信託に関する書類

これらを整えて、収入印紙を貼付した申請書とともに法務局に提出します。

5-4 納付時の実務上の注意点

- 税額の不足があると、申請は受理されても補正を求められ、登記完了が遅れる可能性があります。

- オンライン申請(電子申請)の場合、収入印紙の貼付ではなく「電子納付」が必要になります。

- 相続登記の場面では、複数の不動産について数次相続や名義変更を同時に行うことも多く、計算の誤りが起こりやすいため、司法書士へ依頼することで安心して手続きを進められます。

6章 相続登記時の登録免許税の免税措置

通常、相続登記を行う際には固定資産税評価額を基準に課税標準額を計算し、税率0.4%を乗じて税額を求めます。

しかし、例外的に租税特別措置法に基づき、一定の条件を満たす相続登記では登録免許税が免除(免税)されるケースがあります。

これらの措置は、納税者の負担軽減や円滑な不動産登記の推進を目的としており、2024年以降の税制改正により一部見直しも行われています。

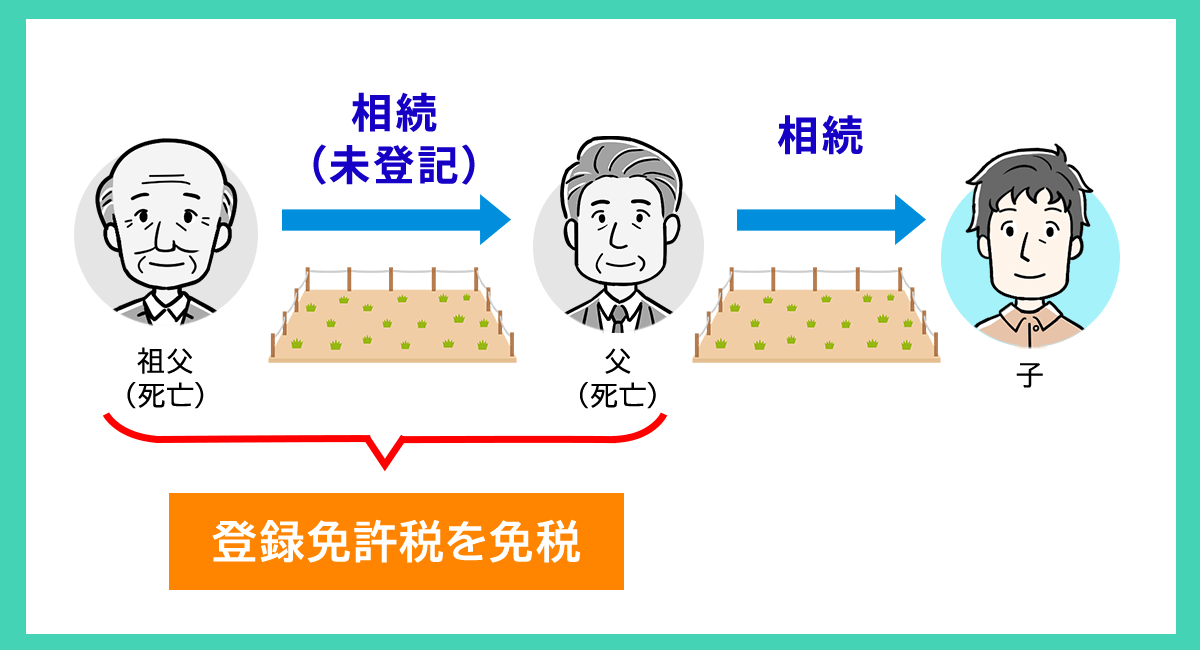

6-1 相続により土地を取得した人が相続登記をしないで死亡した場合

相続により土地を取得したものの相続登記前に亡くなったケースなどでは、複数代にわたり土地の相続登記が行われていない場合もあります。

このような土地は相続登記の中間省略が認められておらず、過去の相続分も名義変更手続きが必要です。

しかし、令和7年3月31日までに相続登記を行えば、すでに亡くなった相続人へと名義変更する相続登記に関しては登録免許税が課税されません。

ただし、登録免許税の免税を受けるには「租税特別措置法第84条の2の3第1項により非課税」と登記申請書に記載する必要があります。

なお、先祖代々土地の名義変更が行われていない場合、必要書類の数が増え収集自体が難しいこともあるでしょう。

自分で手続きするのはあまり現実的ではないので、司法書士に依頼することをおすすめします。

6-2 相続した不動産の価額が100万円以下の土地の場合

相続もしくは遺贈によって取得した土地の課税標準額が100万円未満の場合、令和7年3月31日までに登記申請をすれば登録免許税がかかりません。

まとめ

土地や建物などの不動産を相続したときには名義変更手続きが必要であり、法務局で手続きをする際には登録免許税がかかります。

相続登記の登録免許税は「相続した不動産の固定資産税評価額×0.4%」で計算します。

固定資産税評価額が決められている土地であれば自分で登録免許税を計算できますが、固定資産税がかからない土地を相続した場合は計算が複雑になるので司法書士への依頼をご検討ください。

また相続した土地が先祖代々名義変更されていなかった場合は、すべての相続に対して登記申請が必要であり、手続きに手間と時間がかかります。

このような複雑なケースは自分で相続登記を行うことが難しいので、司法書士に相談しましょう。

グリーン司法書士法人では相続登記に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

相続登記の登録免許税はいくら?

相続登記の登録免許税は、固定資産税評価額×0.4%で計算できます。

▶相続登記にかかる登録免許税について詳しくはコチラ相続登記の登録免許税はいつ払う?

登録免許税は、収入印紙を購入し、それを名義変更の申請書に張り付けて法務局へ支払います。

▶相続登記の登録免許税の納付方法について詳しくはコチラ相続登記の登録免許税はどこで払いますか?

登録免許税は現金で納付するのではなく、金額分の収入印紙を購入して登記申請書に貼り付けて法務局に提出することで納付します。

▶登録免許税の納付方法について詳しくはコチラ相続登記の登録免許税を用意できないとどうなる?

相続登記の登録免許税を用意できないと登記申請を行うことができません。

なお、2024年4月から開始される相続登記の義務化では、正当な理由があれば相続登記をしていなくても過料の対象にならないと決められています。

そして、正当な理由のひとつには「相続登記の義務者が登記申請の費用を用意できないケース」も含まれるとされています。

したがって、経済的に困窮していてて登録免許税を用意できない場合は、相続登記義務化違反の過料が発生しない可能性が高いです。