資産が多く子供達の相続税負担が気になるのであれば、土地活用を始めてみるのも良いでしょう。

他人に貸している土地は相続税評価額が下がりますし、賃貸経営や事業に使用している土地は、小規模宅地等の特例を適用できるからです。

そのため預貯金で資産を保有しているよりも、不動産を購入、活用した方が相続税を接続できる可能性があります。

ただし、土地活用にはリスクがあるため、相続税対策を目的に土地活用する場合は、活用方法や活用する土地の状態を精査する必要があるでしょう。

本記事では、土地活用が相続税対策になる理由やおすすめの活用方法、注意点を紹介します。

1章 土地活用が相続税対策につながる理由

不動産の相続税評価額は市場価格の7〜8割程度ですし、他人に貸している建物や土地はさらに評価額が下がります。

そのため、同程度の価値の預貯金を保有するより、土地を保有し活用をした方が相続税の節税につながります。

土地活用が相続税対策につながる理由は、主に下記の通りです。

- 他人に貸している建物・土地は相続税評価額が下がる

- 賃貸・事業に使用している土地は小規模宅地等の特例を適用できる

- 土地活用の際に行った借入は債務控除の対象になる

それぞれ詳しく見ていきましょう。

1-1 他人に貸している建物・土地は相続税評価額が下がる

他人に貸している建物や土地は、所有者が自由に扱うことができないため、相続税評価額が下がります。

なお、他人に貸している建物や土地は、それぞれ下記のように呼ばれます。

- 他人に貸している建物:貸家

- 貸家が建築されている土地:貸家建付地

貸家および貸家建付地の相続税評価額の計算方法を見ていきましょう。

1-1-1 貸家の相続税評価額の計算方法

アパートやマンションなど他人に貸している建物の相続税評価額は、下記のように計算可能です。

貸家(建物)の相続税評価額=建物の固定資産税評価額ー(1-借家権割合×賃貸割合)

具体例をもとに貸家の相続税評価額を計算してみましょう。

- 建物の固定資産税評価額:3,000万円

- 借家権割合:30%

- 賃貸割合:80%

貸家の相続税評価額=3,000万円-(1-30%×80%)=2,280万円

自宅など自分で使用している建物の相続税評価額=固定資産税評価額なので、上記のケースでは他人に貸すことで相続税評価額を「3,000万円-2,380万円=720万円」も減額できています。

なお、借家権割合は一律30%と決められています。

そして、賃貸割合は「(課税時期に賃貸されている各独立部分の床面積の合計)÷(その貸家の各独立部分の床面積の合計)」で計算可能です。

貸している部屋数ではなく、床面積によって賃貸割合を計算する点にご注意ください。

1-1-2 貸家建付地の相続税評価額の計算方法

アパートやマンションなど他人に貸している建物が建築されている土地を貸家建付地と呼び、「自用地評価額×(1-借地権割合×借家権割合×賃貸割合)」で相続税評価額を計算可能です。

それぞれの項目は、下記のように算出します。

| 項目 | 概要・算出方法 |

| 自用地評価額 |

|

| 借地権割合 | 国税庁HPの「路線価図・評価倍率表」にて確認可能 |

| 借家権割合 |

|

| 賃貸割合 | 貸し出しされている床面積÷専有部分の床面積合計で算出する |

具体例と共に貸家建付地の相続税評価額の計算方法を見ていきましょう。

- 自用地評価額:6,000万円

- 借地権割合:60%

- 借家権割合:30%

- 賃貸割合:80%

上記のケースでは貸家建付地の相続税評価額は「6,000万円×(1-60%×30%×80%)=5,136万円」と計算可能です。

1-2 賃貸・事業に使用している土地は小規模宅地等の特例を適用できる

賃貸や事業に使用している土地は、自分で使用している土地より相続税評価額を下げられるだけでなく、小規模宅地等の特例を適用可能です。

小規模宅地等の特例とは、亡くなった人の土地を相続したときに相続税評価額を最大8割軽減できる制度です。

小規模宅地等の特例は、土地の用途により下記のように限度面積および減額割合が決められています。

| 用途 | 区分 | 限度面積 | 減額割合 |

| 収益物件 | 貸付事業用宅地等 | 200㎡ | 50% |

| 事業用地 | 特定事業用宅地等 (特定同族会社事業用宅地等) | 400㎡ | 80% |

アパートやマンション経営をしていた土地は貸家建付地として評価できるだけでなく、小規模宅地等の特例の貸付事業用宅地等に該当するため、大幅に相続税を節税可能です。

1-3 土地活用の際に行った借入は債務控除の対象になる

アパートやマンションの建築費用のローン残債など、故人が遺した借金は相続税計算時に遺産総額から減額可能です。

このように、故人が遺した借金を遺産総額から控除することを「債務控除」と呼びます。

例えば、遺産が1億円あったとしても故人がアパートローンの残債3,000万円を抱えていた場合は、相続税の課税対象額は「1億円-3,000万円=7,000万円」と計算可能です。

2章 相続税対策におすすめの土地活用7選

土地活用には様々な方法があり、土地の立地や大きさ、周辺地域の需要によってもベストな活用方法は変わってきます。

相続税対策におすすめの土地活用の方法は、主に下記の通りです。

- アパートやマンション経営をする

- テナントビルを建築する

- 土地を貸す

- 等価交換する

- 高齢者向け住宅を建築する

- トランクルームを建築する

- 駐車場経営をする

それぞれ詳しく紹介していきます。

2-1 アパートやマンション経営をする

所有している土地にアパートやマンションを建築すれば、賃貸収入を得られるようになります。

加えて、アパートやマンションなど他人に貸している建物が建築されている土地は貸家建付地に該当し、相続税評価額が下がります。

賃貸経営に使用している土地は小規模宅地等の特例も適用できるため、相続人が賃貸経営を受け継ぐ場合は相続税をさらに節税可能です。

一方で、アパートやマンション建築には費用がかかるため、周辺地域の賃貸需要を調べてから行う必要があります。

賃貸需要がないことがわかったら、別の方法で土地活用をすることを検討しましょう。

2-2 テナントビルを建築する

賃貸経営はアパートやマンションなどのように住宅を貸し出すだけでなく、オフィスビルやテナントビルなどを建築し、貸し出す方法もあります。

土地が駅近などの好アクセスの場所にある場合は、アパートやマンション経営ではなくテナントビル経営も良いでしょう。

また駅近でない土地も、保育園や病院、高齢者向けの介護施設などの需要がある可能性もあります。

活用予定の土地の需要を自分だけで調べることは難しいので、不動産会社や建築会社、ハウスメーカーなどに相談してみるのがおすすめです。

2-3 土地を貸す

費用を抑えて土地活用を行いたいのであれば、アパートやマンション、ビルなどを建築せず更地として貸し出すのも有効です。

他人に貸している土地を相続した場合は、借地として相続税評価額を計算するため、相続税を節税可能です。

例えば、企業などに土地を貸し出すことができれば、長期に渡り地代や更新料を受け取れます。

2-4 等価交換する

費用負担を抑えて土地活用するのであれば、等価交換もおすすめです。

等価交換とは、土地の所有者とデベロッパーなどの開発業者が共同でマンションやテナントビルを建築する方法です。

土地の所有者は土地を無償提供すれば良いので、建築費用を負担する必要がありません。

建築後は建物と土地の価値が等しくなるように、土地の所有者とデベロッパーがそれぞれ区分所有します。

建築費用を用意できない、ローンを組みたくない場合は検討しても良いでしょう。

等価交換によりアパートやマンションを建築した場合、土地が貸家建付地として扱われるため、相続税評価額をさらに軽減可能です。

2-5 高齢者向け住宅を建築する

活用予定の土地の面積が大きいのであれば、高齢者向け住宅を建築しても良いでしょう。

土地活用で高齢者向け住宅建築を行う場合、事業者に土地を貸し建物の建築や経営は事業者が行う形が一般的です。

そのため、相続時に土地は借地として扱われ、相続税評価額を軽減可能です。

高齢者向け住宅は駅から離れていてもバス停が近くにあれば需要がある可能性があります。

200坪以上のまとまった土地をお持ちの人は検討しても良いでしょう。

2-6 トランクルームを建築する

賃貸需要やテナントビルなどの需要がない土地は、トランクルームを建築し経営するのも選択肢のひとつです。

ただし、自分でトランクルームを建てて経営すると借地借家法が適用されないため、土地の相続税評価額を貸家建付地ではなく自用地として計算しなければなりません。

そのため、アパートやマンション経営、テナントビル経営と比較して相続税の節税効果が少なくなる場合があります。

なお、トランクルームを経営している事業者に土地を貸した場合は借地として扱われるため、相続税を節税できる可能性があります。

土地活用としてトランクルーム経営を行うときには周辺地域の需要やトランクルームの賃料相場を調べ、収益性が高いかも確認しておきましょう。

2-7 駐車場経営をする

土地活用の方法を決められない、費用を用意するのが難しい場合は駐車場経営をしても良いでしょう。

ただし、駐車場経営は収益がそれほど期待できないだけでなく、相続税の節税効果もそれほどありません。

コインパーキングなどに土地を貸している場合は、相続発生時に借地として扱われますが、自分で空き地を他人に貸している場合は借地でなく自用地として扱われてしまいます。

加えてアスファルト舗装をしていない青空駐車場の場合は、貸付事業用宅地等として小規模宅地等の特例を適用することもできません。

一方で、駐車場はアパートやマンションなどのように建築物が必要ないので、遺産分割や活用方法に迷う土地を暫定的に活用する方法としては適しています。

3章 相続対策目的で土地活用をするときの注意点

土地活用は相続税の節税効果がある一方で、リスクがありますし想定していた利回りを回収できない場合もあります。

相続税の節税目的で土地活用するときには、下記に注意してきましょう。

- 土地の状態やニーズを調べておく

- 土地活用のリスクや費用を把握しておく

- 土地活用の利回りを意識しておく

- 相続トラブルが起きないように対策しておく

- 認知症対策をしておく

- 相続税の納税資金を用意しておく

それぞれ詳しく解説していきます。

3-1 土地の状態やニーズを調べておく

土地の立地や面積によっても需要が異なるので、土地活用をする際には土地の状態や形、周辺地域のニーズを調べておきましょう。

例えば、賃貸需要のない地域にアパートやマンションを建てても、入居者が集まらず予想していた利回りを確保できない恐れもあります。

自分で土地の状態やニーズを調べるのが難しい場合は、不動産会社やハウスメーカーに相談してみるのもおすすめです。

3-2 土地活用のリスクや費用を把握しておく

土地活用は収益が出る可能性がある一方で、リスクもありますし費用がかかるものもあります。

「こんなはずじゃなかった」とならないように、始める前にリスクや費用を理解しておきましょう。

例えば、アパートやマンション経営の場合、下記のリスクがあります。

- 入居者が集まらないリスク

- 災害リスク

- 金利上昇リスク

- 家賃滞納リスク

- 入居者とのトラブルリスク

また費用に関しても、建築費用以外に下記の費用がかかります。

- リフォーム費用

- 管理費用

- 保険料

- アパートローンの金利

上記について把握した上で利回りを計算する際には、表面利回りだけでなく実質利回りについても考慮しておくことが大切です。

3-3 土地活用の利回りを意識しておく

相続税対策を目的として土地活用する場合も、利回りは意識しておく必要があります。

収益性が低い土地を受け継いでも、相続人が扱いに困る恐れもあるからです。

加えて、土地の収益性は今後の経済状況や周辺環境の変化によって変わる可能性も大きいです。

そのため、今は収益性が高くても将来もそれが維持できるのかは定期的に調べることをおすすめします。

万が一、将来的に収益性が下がることが予想されるのであれば不動産の売却など出口戦略も考えなければなりません。

3-4 相続トラブルが起きないように対策しておく

遺産の中で不動産が占める割合が多いと、相続トラブルが起きる可能性があるのでご注意ください。

不動産は預貯金などと比較して分割しにくく、公平な遺産分割を行うのが難しいからです。

相続トラブルを回避するには、下記の方法で対策しておくのが良いでしょう。

- 遺言書の作成

- 生前贈与

- 家族信託

- 生命保険

例えば、遺言書を用意しておけば指定した人物に土地を受け継いでもらえます。

他にも、土地を受け継ぐ人物を受取人にした生命保険に加入しておけば、生命保険金を他の相続人に払う代償金や相続税の納税資金に充てられます。

万が一、相続対策をしておらず10ヶ月以内に遺産分割協議できないと、小規模宅地等の特例や相続税の配偶者控除を使えない恐れもあるのでご注意ください。

このように、相続対策はトラブルを回避するだけでなく、相続税の節税にも役立ちます。

相続対策には複数の方法があり、資産や家族の状況によって取るべき対策が変わってきます。

そのため、自分に合う相続対策を知りたい場合は、相続に詳しい司法書士や弁護士に相談するのが良いでしょう。

3-5 認知症対策をしておく

相続税対策で土地活用をすることを検討しているのであれば、認知症対策をしておきましょう。

認知症になり判断能力を失うと、土地の活用や売却などの契約行為を行えなくなるからです。

例えば、認知症になり判断能力を失うと、下記の行為ができなくなる恐れがあります。

- アパートやマンションのリフォーム・建て替え

- 活用している不動産の売却

最悪の場合、活用している不動産を売却できなくなり、本人の財産から介護費用を支払えず家族の負担が大きくなってしまうケースもあるでしょう。

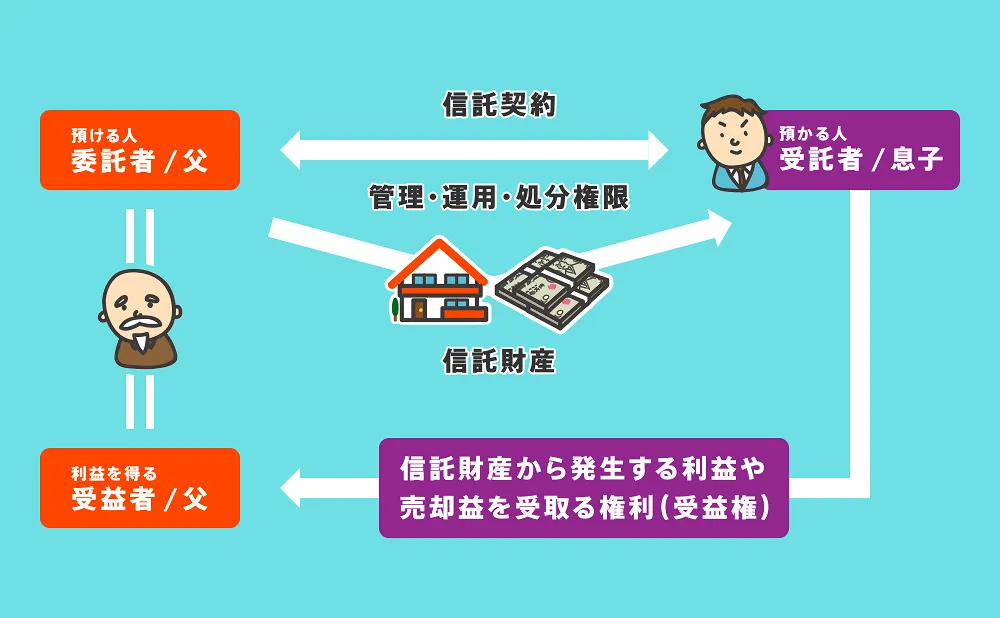

このような事態を回避するには、家族信託で認知症対策を行うのがおすすめです。

家族信託とは、信頼できる家族に自分の財産の管理や運用、処分を任せる制度です。

認知症対策にはいくつかありますが、その中でも家族信託は柔軟な財産管理を行える、ランニングコストがかからないなどのメリットがあります。

ただし、様々なケースを考慮した信託契約書を作成するには、家族信託や税金、法律に関する専門的な知識が必要です。

そのため、自分で信託契約書の作成や家族信託の手続きを行うのではなく、家族信託に精通した司法書士や弁護士に相談することをおすすめします。

3-6 相続税の納税資金を用意しておく

相続税対策として土地活用をするケースなど、遺産のうち不動産が占める割合が多い場合は、納税資金も用意しておくと安心です。

相続税は現金一括納付が原則であり、遺産のうち不動産が多いと遺産から相続税を支払うことが難しいからです。

具体的には、下記の方法で納税資金を用意しておくと良いでしょう。

- 相続人を受取人にした生命保険に加入しておく

- 一部の遺産は預貯金で遺しておく

- 収益性の高い不動産の一部を生前贈与しておく

相続税は遺産総額や相続人の人数によって金額が変わります。

納税資金を用意できず収益性が高い相続不動産を売却するなんてことがないように、相続税額をシミュレーションしておくと良いでしょう。

まとめ

アパートやマンション経営、テナントビル経営などの土地活用を行えば、建物および土地の相続税評価額が下がるため、相続税を節税可能です。

現在、預貯金で多額の資産を所有している人は、土地活用ができそうか検討してみるのも良いでしょう。

一方で、遺産に不動産が多いと相続トラブルも起きやすくなりますし、土地活用をする際には資産が凍結することがないように認知症対策もしておく必要があります。

このように、相続対策で土地活用を行うときには、様々なことを考慮しなければならないため、相続に詳しい司法書士や税理士に相談しながら行うと安心です。

グリーン司法書士法人では、相続対策および認知症対策に関する相談をお受けしています。

グループ会社に不動産会社があるので土地活用の方法まで一括で提案可能です。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問合せください。