- 特例贈与財産とは何か

- 特例贈与財産の贈与税を計算する方法

- 直系尊属から贈与を受けたときの注意点

贈与財産は「特例贈与財産」と「一般贈与財産」の2種類に分けられます。

特例贈与財産とは、親や祖父母などの直系尊属から18歳以上の子供や孫に贈与した財産です。

特例贈与財産以外は一般贈与財産に分類されます。

特例贈与財産は一般贈与財産よりも税率が低く、贈与税の負担が軽くなります。

また、1年間で特例贈与財産と一般贈与財産の両方の贈与を受け取ったときには、贈与税の計算方法が複雑になるので注意が必要です。

本記事では、特例贈与財産とは何か、贈与税の計算方法や贈与時の注意点を解説します。

生前贈与については、下記の記事でも解説しているのでご参考にしてください。

目次

1章 特例贈与財産とは

特例贈与財産とは、親や祖父母などの直系尊属が18歳以上の子供や孫などの直系卑属に贈与した財産です。

受贈者の年齢は、贈与時点のものではなく、贈与した年の1月1日時点の年齢となるのでご注意ください。

贈与財産には特例贈与財産と一般贈与財産の2種類があり、特例贈与財産以外の贈与は一般贈与財産と呼ばれます。

特例贈与財産は一般贈与財産より贈与税の税率が低いのが特徴です。

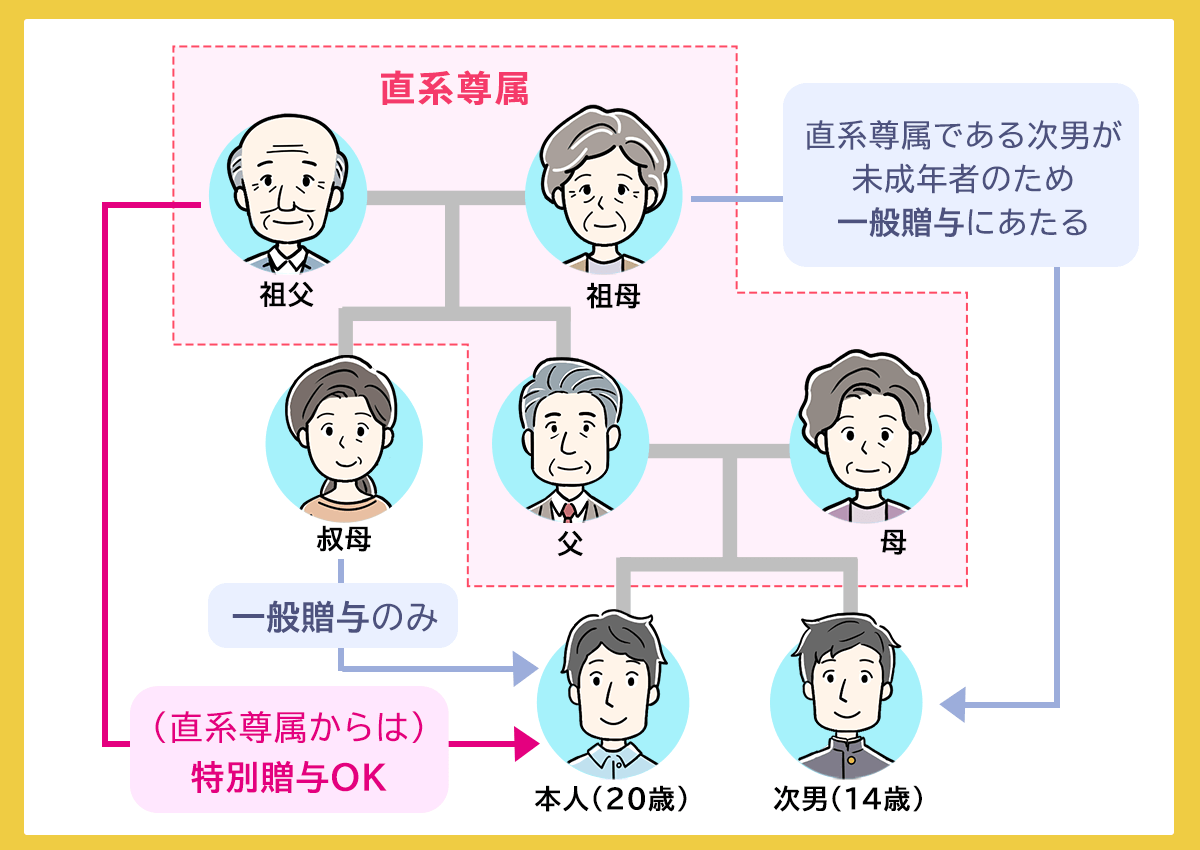

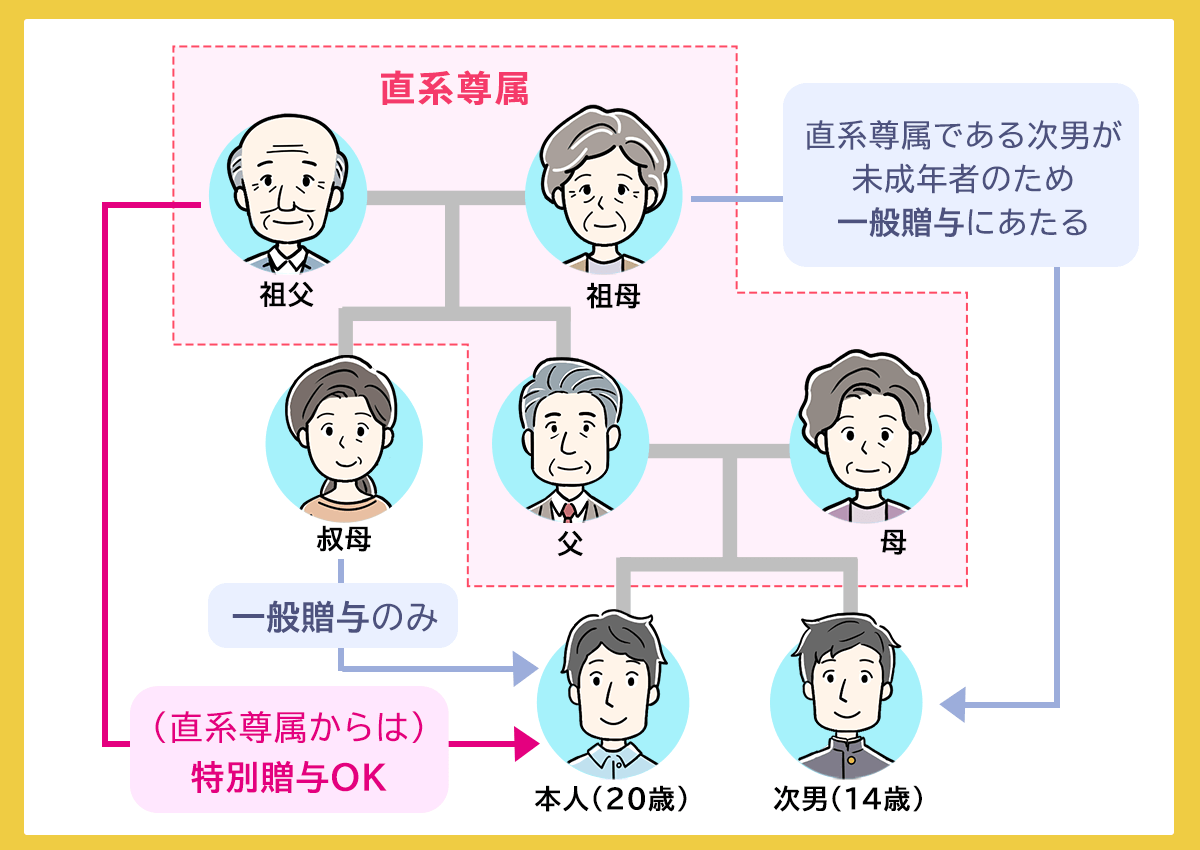

特例贈与財産および一般贈与財産の具体例は、それぞれ下記の通りです。

| 特例贈与財産 | 祖母が20歳の孫に1,000万円贈与した 両親が18歳の娘に100万円ずつ贈与した |

| 一般贈与財産 | 祖父が5歳の孫に200万円贈与した 叔母が20歳の姪に300万円贈与した |

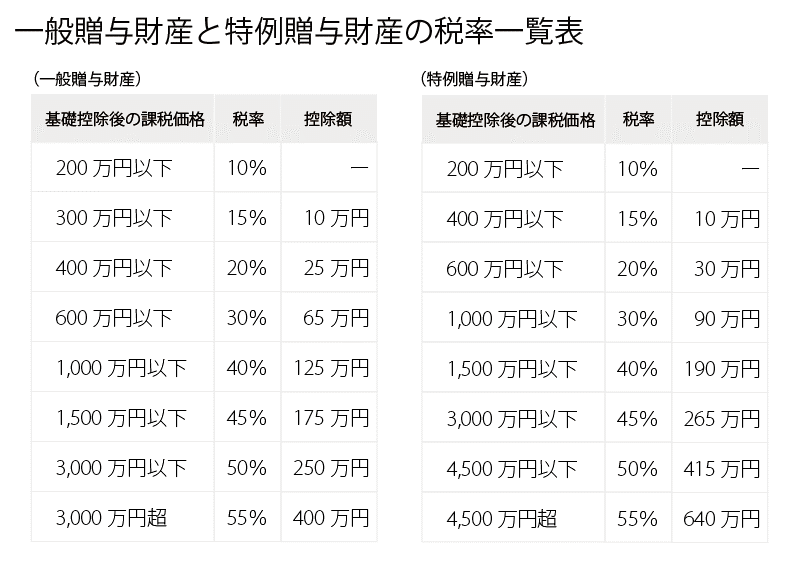

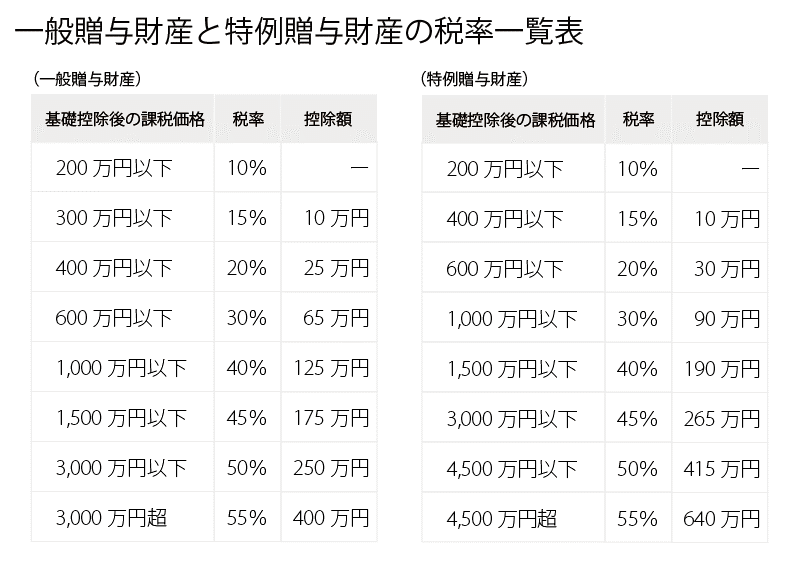

特例贈与財産と一般贈与財産では贈与税の税率が異なり、それそれ下記の通りです。

上記のように、特例贈与財産の方が税率が低く設定されています。

そのため、同額を贈与した場合でも父親から贈与を受けるのと叔父から贈与を受ける場合では、贈与税の金額が変わってくる場合があります。

2章 特例贈与財産の贈与税を計算する方法

親や祖父母などの直系尊属が18歳以上の子や孫に贈与した場合、特例贈与財産に該当し一般贈与財産よりも税額が低くなる可能性があります。

特例贈与財産の贈与税を計算する方法を詳しく解説していきます。

2-1 特例贈与財産のみの贈与税計算方法

父親から200万円の贈与を受け取った場合など、1年間で贈与が特例贈与財産のみだった場合の贈与税の計算方法を見ていきましょう。

例えば、父親から1,000万円の贈与を受け取った場合の贈与税額は下記の流れで計算可能です。

- 1,000万円−110万円=890万円(課税対象額の計算)

- 890万円×30%-90万円=177万円(特例贈与税率を掛ける)️

2-2 特例贈与財産・一般贈与財産の両方を受け取ったときの贈与税計算方法

続いて、1年間のうちに特例贈与財産と一般贈与財産の両方を受け取ったときの贈与税の計算方法を解説します。

例えば、叔母から300万円、父親から700万円の贈与を受けたときは、下記の流れで贈与税額を計算します。

①一般贈与財産の贈与税額を計算する

- (1,000万円-110万円)×40%-125万円=231万円

- 231万円×300万円÷1,000万円=69.3万円

②特例贈与財産の贈与税額を求める

- (1,000万円-110万円)×30%-90万円=177万円

- 177万円×700万円÷1,000万円=123.9万円

③一般贈与税額と特例贈与税額を合計する

- 69.3万円+123.9万円=193.2万円

上記のように一般贈与財産と特例贈与財産の両方を受け取ったときは、すべて一般贈与財産もしくは特例贈与財産として受け取った場合の贈与税額を計算し、実際の贈与の割合に応じて税額を決定します。

複数の贈与者から受け取った場合の贈与税の計算方法は複雑なので、自分で行うのが不安な場合やミスなく申告書を作成したい場合は生前贈与に詳しい税理士への相談がおすすめです。

3章 特例贈与財産の申告方法

特例贈与財産を受け、贈与税の申告書を提出する際には通常の贈与税の申告書や添付書類に加え、贈与者と受贈者の関係を証明する書類などの提出が必要です。

特例贈与財産の申告方法および必要書類は、下記の通りです。

| 申告する人 | 贈与を受け取った人 |

| 申告期限 | 贈与を受けた翌年の2月1日から3月15日まで |

| 申告先 | 受贈者の住所地を管轄する税務署 |

| 必要書類 |

|

贈与税の申告書を提出する際には、特例贈与財産の適用要件である下記を満たしていることを証明しなければなりません。

- 贈与者が受贈者の直系尊属である

- 受贈者が18歳以上である

両親から贈与を受けた場合は、受贈者の戸籍謄本もしくは抄本のみで、受贈者の生年月日および受贈者と贈与者の関係を証明できます。

一方で、祖父母から贈与を受けた場合は受贈者の戸籍謄本のみでは贈与者と受贈者の関係を証明できません。

したがって、受贈者の親(祖父母から見た子)の戸籍謄本を添付することにより、贈与者が受贈者の直系尊属であることを証明します。

なお、戸籍謄本は本籍地のある市区町村役場で取得でき、親の戸籍謄本を子供が取得する際には委任状は必要ありません。

4章 直系尊属から贈与を受けたときの注意点

子供や養子縁組した孫などの相続人が故人から亡くなる3〜7年前に贈与を受けた場合は、贈与財産を相続税の計算対象に含めて計算しなければならない場合があります。

また特例贈与財産に該当する場合でも贈与税の負担は決して軽くないので、贈与のタイミングや金額によっては相続時精算課税制度の利用を検討しましょう。

親や祖父母から贈与を受けるときの注意点は、主に下記の3点です。

- 相続開始3~7年以内の贈与には相続税がかか場合がある

- 相続人への贈与は特別受益に該当する恐れがある

- 一度に多額の贈与を行うときは相続時精算課税制度の利用を検討する

それぞれ詳しく解説していきます。

4-1 相続開始3~7年以内の贈与には相続税がかか場合がある

故人が亡くなる3〜7年前に相続人が贈与を受けていた場合、贈与財産も相続税の計算対象に含めなければなりません。

相続直前に行われた贈与を相続税の課税対象に含めることを「生前贈与加算」と呼び、対象となる贈与の期間は下記の通りです。

| 贈与が行われた時期 | 生前贈与加算の対象期間 |

| 2023年12月31日まで | 相続開始から3年以内 |

| 2024年1月1日以降 | 相続開始から7年以内 |

なお、生前贈与加算が行われるのは相続人に対して行われた贈与のみです。

そのため、遺贈などで財産を受け継いでいない孫は贈与の時期にかかわらず、生前贈与加算の対象になりません。

一方で、孫が下記の方法で財産を受け取った場合や故人の相続人になっているときは贈与の時期によって生前贈与加算が行われます。

- 相続人である子供(孫から見た親)がすでに死亡しており、孫が代襲相続人になっている

- 孫が故人と養子縁組していて相続人になっている

- 孫が遺贈で財産を受け取っている

- 孫が故人の生命保険金の受取人になっている

4-2 相続人への贈与は特別受益に該当する恐れがある

故人が相続人に行った生前贈与は「特別受益」に該当する恐れがあるのでご注意ください。

特別受益とは、ある相続人が亡くなった人から特別に得ていた利益です。

故人から相続人への贈与が特別受益として認められると、過去の生前贈与も相続財産に加えて各相続人の相続分を決定する必要があります。

「世話になった長男に財産を遺そう」と思って生前贈与したとしても、特別受益に該当すると自分の希望通りに財産を承継できない恐れもあるのでご注意ください。

なお、特別受益は遺言書などで「持ち戻し免除」を行い、相続財産の計算対象に含めないように指定できます。

このように、生前贈与を行う際には将来の相続対策までセットで行う必要があります。

生前贈与や相続対策には専門的な知識も必要になりますので、相続対策に詳しい司法書士や弁護士に相談しながら行うのがおすすめです。

4-3 一度に多額の贈与を行うときは相続時精算課税制度の利用を検討する

親や祖父母などの直系尊属から子や孫の直系卑属へ不動産や非上場株式などの財産をまとめて生前贈与したいときには、相続時精算課税制度の利用も検討しましょう。

相続時精算課税制度とは、直系尊属から18歳以上の直系卑属に対して行われる贈与を2,500万円まで非課税にする制度です。

ただし、相続時精算課税制度を利用した場合、贈与者が亡くなったときに贈与財産を相続税の計算対象に含める必要があります。

そのため、相続時精算課税制度は贈与税の節税効果は大きいものの相続税の直接的な節税効果はなく、利用をおすすめするのは下記に該当するケースです。

- 相続財産が相続税の基礎控除内に収まりそうなケース

- まとまった金額を一度に贈与したいケース

- 将来値上がりしそうな不動産や株式を贈与したいケース

- 贈与者の年齢が高く暦年贈与での節税が難しいと予想されるケース

相続時精算課税制度は途中で取り消せないので、制度利用前には相続税対策に詳しい税理士にシミュレーションしてもらうのがおすすめです。

2024年1月1日から相続時精算課税制度に年間110万円の基礎控除が追加されます。

1年間の贈与額が110万円以内の場合は、相続時精算課税制度を利用していたとしても贈与税の申告をする必要がありません。

また基礎控除の範囲内で行われた贈与に関しては、贈与者が亡くなったときも相続税の課税対象に含める必要がありません。

基礎控除の追加により、相続時精算課税制度を利用して贈与税や相続税の節税をしやすくなる一方で、贈与税や相続税の計算が複雑になると予想されます。

そのため、相続時精算課税制度を利用する際には、税理士に相談しながら贈与税や相続税の計算をするのが良いでしょう。

まとめ

贈与財産には2種類あり、18歳以上の受贈者が直系尊属から受けた贈与は「特例贈与財産」に分類されます。

特例贈与財産はそれ以外の一般贈与財産より税率が低く設定されており、贈与税の負担を軽くできます。

そのため、直系尊属から贈与を受けたときには受贈者の年齢や贈与者との関係を証明できる戸籍謄本を申告書に添付し、特例贈与税率を適用するのが良いでしょう。

ただし、相続人が生前贈与を受けた場合は贈与が行われた時期や贈与の金額によっては「生前贈与加算」や「特別受益」に該当する恐れがあり、贈与時に注意しておく必要があります。

生前贈与は単独で行うだけでなく、将来の相続対策まで考慮して行うことが非常に大切です。

相続に詳しい司法書士や弁護士であれば、相続対策まで考慮した生前贈与を提案できます。

グリーン司法書士法人では、相続対策や生前贈与に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

特例贈与とは?

特例贈与財産とは、親や祖父母などの直系尊属が18歳以上の子供や孫などの直系卑属に贈与した財産です。

▶特例贈与財産について詳しくはコチラ現金での贈与はバレる?

不動産や預貯金の生前贈与ほどではないですが、現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

贈与者が贈与するために預貯金を引き出したときに、税務署にバレる可能性が高いからです。

▶現金での贈与について詳しくはコチラ