車の購入費用や車そのものをプレゼントされたときは、贈与税がかかる可能性があります。

贈与税には年間110万円の基礎控除額が用意されており、その年の1月1日から12月31日までに贈与された金額が110万円を超えると贈与税の申告および納税が必要です。

なお、著しく安い金額で車を売ってもらった場合も贈与とみなされ、金額によっては贈与税の申告が必要なのでご注意ください。

車をプレゼントされるときの贈与税を節税したいのであれば、価値が下がったタイミングで車をもらう、基礎控除に収まる現金を贈与してもらい車の購入費用に充てるなどの対応もおすすめです。

本記事では、車をプレゼントされたときに贈与税がかかるケースや贈与された車の価値の評価方法を解説します。

生前贈与については、下記の記事でも詳しく解説しています。

目次

1章 車のプレゼントで贈与税がかかるケース

贈与税は現金の贈与にかかるだけでなく、車や不動産などをプレゼントしたときにも発生します。

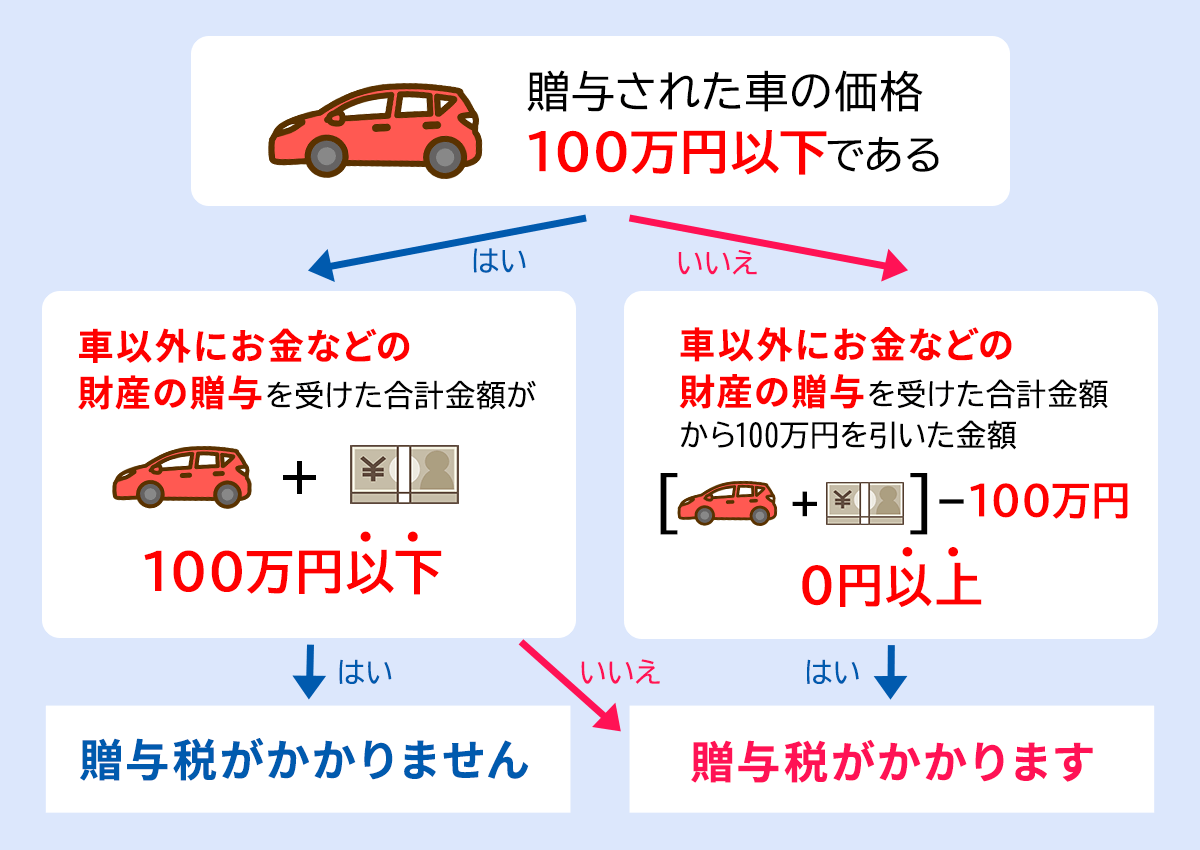

ただし、贈与税には年間110万円の基礎控除枠が用意されているので、車のプレゼントによって毎回贈与税がかかるわけではなく、基礎控除を上回った分のみ贈与税がかかります。

車のプレゼントで贈与税が発生するケースを詳しく解説していきます。

1-1 110万円を超える車を購入・贈与されたケース

金額が110万円を超える車を購入、贈与されると贈与税がかかります。

贈与税には年間110万円の基礎控除枠が用意されており、基礎控除内に収まる贈与であれば贈与税の申告および納税は必要ありません。

車のプレゼントで贈与税が発生する例は、下記の通りです。

- 200万円の車を購入する費用を現金で贈与した

- 200万円の車を購入してあげた

- 100万円の車と100万円の現金を贈与した

- 査定額150万円の中古車を子供に贈与した

上記のように、贈与者が元々所有していた車をプレゼントしたとしても、査定額によっては贈与税が発生します。

贈与された車の価値は、贈与時点の査定額で計算されるからです。

なお、贈与税の申告や納税が必要なのは、贈与した側ではなく贈与を受け取った側です。

例えば、父親が子供に200万円の車を贈与したケースでは、子供が贈与税の申告および納税をする必要があります。

1-2 査定額より安い金額で車を譲渡されたケース

車を査定額より著しく低い金額で贈与すると、みなし譲渡と判断され「査定額−売却代金=贈与額」として計算されます。

例えば、査定額150万円の車を子供に10万円で売ると「150万円−10万円=140万円」の贈与が行われた扱いとなります。

「相場より安い金額であるものの代金を受け取ったから贈与ではない」という言い訳は税務署には通らないのでご注意ください。

2章 プレゼントする車の価値の評価方法

本記事の1章で解説したように、車をプレゼントされると車の評価額の贈与が行われた扱いになります。

贈与時点の車の評価額は車を購入してプレゼントするときと贈与者が乗っていた車をプレゼントするときで計算方法が異なります。

それぞれ詳しく見ていきましょう。

2-1 車を購入してプレゼントする場合

親や祖父母がディーラーなどで車を購入しプレゼントする場合は「購入金額=贈与した車の評価額」になります。

なお、新車ではなく中古車販売店で中古車を購入しプレゼントしたときも同様の扱いです。

2-2 所有している車をプレゼントする場合

親や祖父母が自分が乗っていた車をプレゼントする場合、贈与税の計算をするために車を査定してもらう必要があります。

贈与税の申告書に添付する必要があるので、査定額の証明書も発行してもらいましょう。

車の査定額は、一般財団法人日本自動車査定協会(JAAI)の基準に基づいて行われ、下記の内容などをもとにして査定額の計算されることが多いです。

- 外装・内装の傷み具合

- エンジンやブレーキの性能

- 車検の残り期間

- 走行距離

また、査定額は車そのものの状態だけで決まるのではなく、車種の人気にも影響を受けます。

少しでも査定額を下げたいのであれば、中古車の需要が下がったタイミングで査定を依頼するのも良いでしょう。

3章 車をプレゼントしたときにかかる贈与税の計算方法

車にかかる贈与税の計算方法は現金や預貯金、不動産を贈与されたときの計算方法と同じです。

具体的には、下記の流れで計算しましょう。

- 贈与財産の合計金額を計算する

- 基礎控除額を引く

- 贈与税の税率を掛ける

贈与税の計算、申告に不安がある場合や車の査定額が正しいか心配なのであれば、生前贈与に詳しい税理士に贈与税の申告を依頼するのもおすすめです。

4章 車をプレゼントされたときの贈与税の申告方法・期間

110万円を超える車をプレゼントしたときには、贈与を受けた翌年の2月1日から3月15日までに贈与税の申告をしなければなりません。

税務署は個人の資産状況をある程度把握しているため、贈与税を申告しないでいると調査を受ける恐れもあるのでご注意ください。

5章 車をプレゼントするときの贈与税を節税する方法

本記事で解説してきたように、車をプレゼントされると車の価値によっては贈与税がかかります。

贈与税を少しでも抑えたいと考えているのであれば、下記の3つの方法もお試しください。

- 所有している車の価値が下がったときにプレゼントする

- 110万円以下の現金を贈与し車の購入資金にしてもらう

- 車をプレゼントせず無料で貸してあげる

それぞれ解説していきます。

5-1 所有している車の価値が下がったときにプレゼントする

車のプレゼントにかかる贈与税を抑えたいのであれば、贈与者が一定期間使用した車をプレゼントするのも良いでしょう。

贈与した車の評価額は贈与時点の査定額で計算されるからです。

贈与者が購入し一定期間乗り新古車や中古車となった車をプレゼントすれば、車の価値が大幅に下がり贈与税を節税できます。

5-2 110万円以下の現金を贈与し車の購入資金にしてもらう

車そのものをプレゼントするのではなく、110万円以下の現金を贈与して車の購入資金に充てた場合、贈与税はかかりません。

年間110万円までの生前贈与であれば、贈与税の申告も納税も必要ないからです。

なお、たとえ現金手渡しの贈与であっても金額が年間110万円を超えると贈与税がかかりますし、贈与者が預貯金から現金を引き出したタイミングで税務署に贈与がバレる可能性も高いです。

そのため、贈与税の申告をせず現金手渡しで車の購入資金をまるまる贈与しよう、と考えるのはやめましょう。

5-3 車をプレゼントせず無料で貸してあげる

そもそも車の名義を受贈者にせず、贈与者のままにしておけば贈与税はかかりません。

例えば、下記のケースでは名義人以外が車を使用したとしても生前贈与にはあたりません。

- 父親が所有している車を子供が使用する

- 父親が車を購入し子供に貸す

- 子供が乗る車を父親名義で購入し父親がローンも支払う

ただし、万が一のことを考え車を子供や孫に無料で貸す場合には、自動車保険の運転者限定や運転者年齢条件などを見直しておきましょう。

6章 車をプレゼントするときの注意点

車のプレゼントにかかる贈与税を節税しようと考え、贈与の事実を隠し贈与税の申告をしないでいると高確率で税務署にバレます。

また、贈与税の基礎控除枠を利用して複数年にわたり購入資金を贈与すると、定期贈与と判断され贈与税が課税される恐れもあるのでご注意ください。

車を贈与するときの注意点を詳しく解説していきます。

6-1 贈与税の無申告は税務署にバレる

家族間の贈与であっても、贈与の事実や贈与税の無申告は高確率で税務署にバレてしまいます。

特に、車の贈与は名義変更時に国土交通省の運輸支局にて手続きを行うため、名義変更手続きを通じて税務署に知られてしまう可能性が高いです。

- 車の名義変更手続き

- 車の購入資金の贈与

税務署は車の名義変更が行われたときに陸運局から連絡を受け、贈与が行われていないか監視しています。

また、車の購入資金の贈与を無申告で行いバレなかったとしても、受贈者が資産状況や収入に見合わない車を購入すると税務署から指摘や調査を受ける恐れがあります。

贈与税の無申告は加算税や延滞税などが発生し税負担も重くなってしまうので、贈与があった際には必ず贈与税の申告および納税をしましょう。

6-2 複数年にわたる購入資金の贈与は定期贈与にあたる恐れがある

贈与税の年間110万円の基礎控除額を利用して複数年にわたり車の購入資金を贈与すると、贈与開始時点から金額が決まっていたものを分割して贈与していた「定期贈与」と判断される恐れがあります。

税務署に定期贈与と判断されると、1回のまとまった贈与として贈与税を計算しなければなりません。

例えば、1年間で100万円の贈与を5年間繰り返し500万円の車を購入した場合、500万円分の贈与があったとして贈与税が課税されます。

毎年同じ時期に行われる贈与や同じ金額の贈与は、税務署に定期贈与と判断されやすいのでご注意ください。

また、定期贈与ではなく都度贈与を行っていただけと主張するためには、贈与契約書を毎回作り直すことも大切です。

毎年行われる贈与が定期贈与にあたるかどうか判断するのは難しいので、相続に詳しい税理士に相談することをおすすめします。

まとめ

車をプレゼントされたときも現金や預貯金、不動産をプレゼントされたときと同様に贈与税がかかります。

年間を通して110万円を超える贈与を受けたら、贈与税の申告および納税が必要です。

なお、車の贈与があったときには、贈与時点の車の評価額をもとに贈与税を計算します。

販売店で車を購入した場合や車の購入資金を贈与した場合は、購入金額をそのまま評価額として計算可能です。

自分が乗っていた車を子供や孫にプレゼントする場合は、贈与税の計算をするために車の査定をしてもらいましょう。

贈与時のトラブルを避け、ミスなく税金の計算、申告を行うには専門的な知識が必要です。

グリーン司法書士法人では、贈与契約書の作成など生前贈与に関する相談をお受けしています。

初回相談は無料ですし、生前贈与に強い税理士の紹介も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

車の贈与時に申告しないとバレますか?

家族間の贈与であっても、贈与の事実や贈与税の無申告は高確率で税務署にバレてしまいます。

税務署は、個人の資産・収入状況をある程度把握しているからです。車をプレゼントすると贈与税がかかる?

車のプレゼントで贈与税がかかるケースは、下記の2つです。

①110万円を超える車を購入・贈与されたケース

②査定額より安い金額で車を譲渡されたケース

▶車の贈与について詳しくはコチラ200万円の車を贈与するといくらかかる?

親や祖父母など直系尊属から18歳以上の子供や孫に200万円の車を贈与した場合にかかる贈与税は、9万円です。

現金での贈与はなぜバレる?

現金手渡しによる生前贈与であっても税務署が気付く可能性はあります。

気付かれなかったとしても、相続発生時に現金手渡しでの生前贈与を税務署に否認され贈与財産が相続税の課税対象になる恐れもあります。

▶現金での贈与について詳しくはコチラ車を買ってあげる際に贈与税がかからなくする方法はありますか?

110万円以下の車を購入してあげれば、贈与税の基礎控除により贈与税がかからなくなります。

しかし、受贈者がその年に他の贈与を受けている場合には、贈与税がかかる恐れがあります。