- 教育資金贈与を使い切れない場合、贈与税がかかるのか

- 教育資金贈与を使い切れないときに贈与税がかかるケース

- 教育資金贈与を使い切れなくても贈与税がかからないケース

教育資金贈与とは、親や祖父母から30歳未満の子供や孫に贈与したときに1,500万円まで贈与が非課税になる制度です。

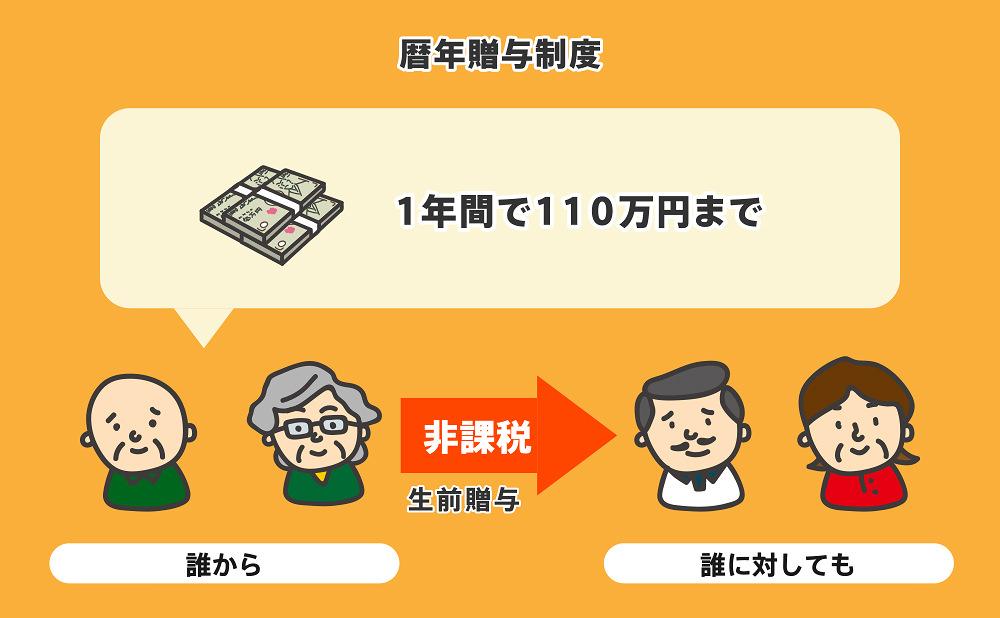

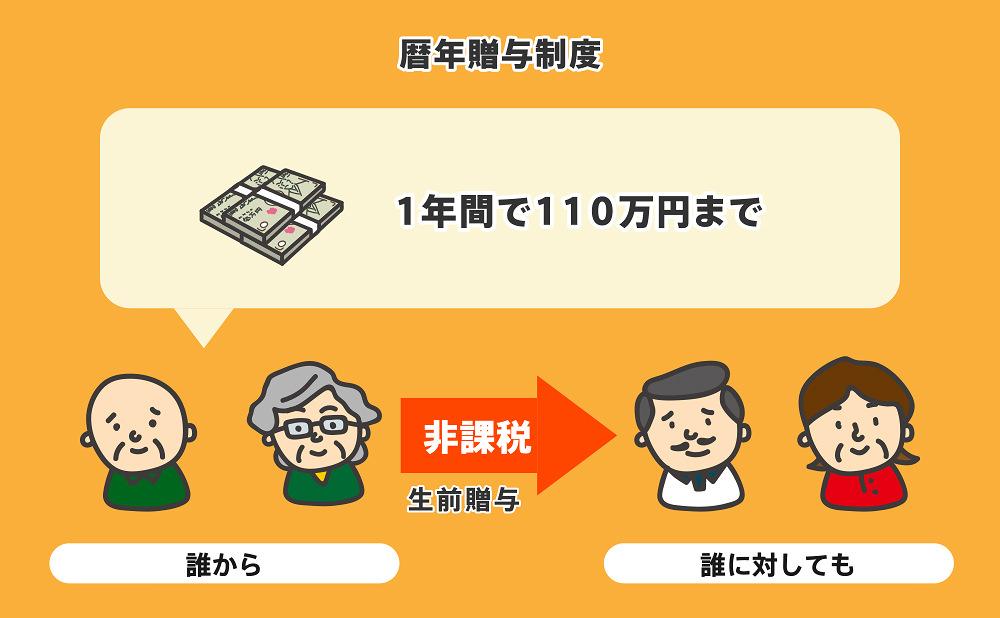

教育資金贈与は暦年贈与と異なり、一括で贈与するため、贈与者が高齢な場合やまとまった金額を一度に贈与したい場合に適しています。

教育資金贈与の非課税制度とは、使い切れない残額が「30歳の契約終了時」や「贈与者死亡時」などといった状況次第で、贈与税や相続税の課税対象になる可能性があります。

本記事では、教育資金贈与を受けたものの贈与財産を使い切れない場合の取り扱いを解説します。

教育資金贈与については、下記の記事で詳しく解説しているので、あわせてお読みください。

目次

1章 教育資金贈与で贈与された金額を使い切れないと贈与税がかかる場合がある

教育資金贈与の残額に贈与税がかかるのは、受贈者が30歳に到達して契約が終了した時点で基礎控除超の残高がある場合です。

一括で1,500万円を贈与しても、30歳到達時に残額があれば非課税にならないことがあります。

なお、残額は贈与税を納めれば教育目的以外にも自由に使えます。

2章 教育資金贈与を使い切れないときに贈与税がかかるときの条件

教育資金贈与を利用したものの贈与財産を使い切れなかった場合、下記の条件を満たすと残額に対して贈与税かかります。

- 受贈者が学校などの教育機関を卒業した

- 受贈者が30歳になり、教育資金口座契約が終了した

- 受贈者が30歳に達した時点で贈与した祖父母(贈与者)が生きている

- 使い切れなかった教育贈与資金が110万円以上残っている

教育資金贈与を利用する際には信託契約を結ぶ必要がありますが、受贈者の年齢や卒業によって契約が終了となります。

契約完了時点で使い切れず口座に残っている贈与財産については、贈与税がかかります。

また、贈与税には年間110万円の基礎控除が用意されています。

したがって、上記の条件をすべて満たし教育資金贈与の信託契約が終了し、贈与財産の残額が110万円を超えると贈与税がかかってしまいます。

3章 教育資金贈与を使い切れなくても贈与税がかからないケース

教育資金贈与を利用し贈与財産を使い切れなかった場合でも、一部のケースでは贈与税が課税されません。

贈与財産に贈与税がかからないケースは、主に下記の通りです。

- 受贈者が30歳の時点で学校などに在籍しているケース

- 40歳になるまでに学校などを卒業し卒業時点で教育資金口座の残高がないケース

- 23歳以降もしくは学校卒業後に贈与者が死亡したケース

それぞれ詳しく見ていきましょう。

3-1 受贈者が30歳の時点で学校などに在籍しているケース

受贈者が30歳になったものの学校などに在籍している場合は、教育資金贈与制度の適用および金融機関との信託契約を最長40歳になるまで継続できます。

ただし、30歳以降も教育資金贈与を利用し続ける場合は、在学中であることなどを証明できる書類を金融機関に提出しなければなりません。

30歳以降も教育資金贈与を利用したい場合は、信託契約を結んだ金融機関に手続き方法や必要書類を確認してみましょう。

3-2 40歳になるまでに学校などを卒業し卒業時点で教育資金口座の残高がないケース

受贈者が40歳になるまでに学校などの教育機関を卒業し、卒業時点で教育資金口座に残高がない場合は、贈与税がかかりません。

なお、先ほど解説したように教育資金贈与は通常であれば、受贈者が30歳になった時点で信託契約が終了し口座の利用が停止となります。

受贈者が30歳になるときに下記の条件を満たす場合は、最長40歳まで教育資金贈与制度を利用可能です。

- 教育資金の贈与口座に残高がある

- 教育訓練給付金の支給対象となる教育を受けている

- 教育資金管理契約継続届を提出する

教育資金管理契約継続届については、教育資金贈与信託を結んだ金融機関にて取得できるので、確認してみましょう。

3-3 23歳以降もしくは学校卒業後に贈与者が死亡したケース

受贈者が23歳以降もしくは学校を卒業した後に贈与者が死亡した場合は、教育資金贈与の残額にかかわらず贈与契約が終了します。

この場合は、教育資金の残額は贈与者から受贈者への贈与ではなく遺贈として扱われます。

したがって、贈与税がかかるのではなく、他の遺産同様に相続税がかかることを理解しておきましょう。

4章 教育資金贈与を使い切れなかったときの贈与財産の取扱い

教育費が思ったよりかからなかったなどの理由で、教育資金贈与を使い切れなかった場合、贈与財産は贈与税ではなく相続税がかかる可能性があります。

また、教育資金贈与の非課税制度を活用しなければ、受贈者は贈与財産を教育費以外に活用できます。

教育資金贈与を使い切れなかった場合の取り扱いで特に注意すべきものは、下記の通りです。

- 契約終了前に贈与者が死亡すると相続税がかかる場合がある

- 贈与税を支払えば使い切れなかった贈与財産は受贈者が自由に使える

- 受贈者が贈与者より先に死亡すると受贈者の相続財産となる

それぞれ詳しく解説していきます。

4-1 契約終了前に贈与者が死亡すると相続税がかかる場合がある

教育資金贈与を利用していた贈与者が死亡すると、使い切れなかった残額については相続税の課税対象になる場合があります。

教育資金贈与については過去に何度か改正されています。

令和6年時点では贈与の時期にかかわらず、贈与者死亡時の残額はすべて相続税の計算対象となってしまうのでご注意ください。

特に受贈者が孫であり、代襲相続人ではない場合、相続税が2割加算されてしまうので、税負担が重くなる可能性があります。

なお、贈与者が亡くなったときに、下記の条件を満たす場合は教育資金贈与の信託契約が続き残額に対して贈与税も相続税もかかりません。

- 受贈者が23歳未満である

- 受贈者が学校などに在籍している、もしくは教育訓練給付金の支給対象となる教育訓練を受けている

4-2 贈与税を支払えば使い切れなかった贈与財産は受贈者が自由に使える

教育資金贈与を利用していたとしても、贈与税さえ支払えば受贈者が教育資金以外に贈与財産を使用しても問題ありません。

教育資金贈与は非課税になる使い道が限定されているので、状況によっては贈与財産を使い切れないケースや非課税にならないことに使いたいケースもあるでしょう。

贈与財産を使い切れなかった場合や非課税になる使い道以外で使用した場合も、贈与者に贈与財産を返す必要はないのでご安心ください。

4-3 受贈者が贈与者より先に死亡すると受贈者の相続財産となる

考えたくないことですが、受贈者が贈与者より先に死亡してしまった場合、教育資金贈与の残額については受贈者の相続財産として扱われます。

残額を贈与者に変換する必要はありません。

5章 教育資金贈与を使い切れずに贈与税がかかるのを避ける方法

教育資金贈与を使い切れずに贈与税や相続税がかかることを防ぐには、①非課税対象の教育費を広く活用していくことと、②教育資金贈与以外の控除・特例も活用していくことが大切です。

それぞれ詳しく解説していきます。

5-1 教育資金贈与を活用できる教育費の範囲を理解しておく

教育資金贈与として非課税になる教育費の範囲は、あらかじめ決められています。

下記のように、学費以外にも学用品の購入費や修学旅行費、学習塾代にも利用可能です。

入学金、授業料、入園料、保育料、施設設備費または入学(園)試験の検定料など

学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用など

教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

スポーツ(水泳、野球など)または文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

教育の役務の提供またはスポーツの指導で使用する物品の購入に要する金銭

学用品に充てるための金銭であって、学生等の全部または大部分が支払うべきものと学校等が認めたもの

通学定期券代、留学のための渡航費などの交通費

引用:教育資金の範囲/国税庁

例えば、学費にしか使えないと思っていた場合、教育資金贈与を利用する機会が限られてしまい、信託契約終了時に贈与財産が余ってしまうこともあるでしょう。

教育資金贈与を利用するのであれば、あらかじめ非課税にできる教育費の範囲を理解しておきましょう。

費用の内容や範囲について迷った場合は、文部科学省の公式ホームページをチェックするか、税理士に相談してみることをおすすめします。

5-2 教育資金贈与の特例以外の控除・特例を利用して贈与をする

教育資金贈与以外にも、親や祖父母などの直系尊属から子や孫などの直系卑属の贈与に使える控除や特例はいくつか用意されています。

贈与税の控除や特例は、主に下記の通りです。

| 控除・特例 | 概要 |

| 相続時精算課税制度 |

|

| 結婚・子育て資金の贈与の特例 |

|

| 住宅取得等資金贈与の特例 |

|

例えば、教育資金贈与として1,500万円贈与しても使い切れないことが予想されるのであれば、結婚・子育て資金の贈与の特例や住宅取得等資金贈与の特例を活用して贈与するのも良いでしょう。

贈与税の控除や特例には要件が設定されているため、活用できる控除や特例を知りたい場合は、税理士に相談することをおすすめします。

まとめ

教育資金贈与は最大1,500万円まで贈与税を非課税にできますが、信託契約終了時に贈与財産を使い切れていないと残額に対して贈与税がかかります。

また、贈与者が亡くなったときに受贈者が23歳以上であり学校などに通っていない状態だと、残額に対して相続税がかかってしまいます。

特に、相続税については孫が代襲相続人ではない場合2割加算となってしまうのでご注意ください。

贈与税には様々な控除や特例が用意されており、贈与目的によって利用できるものが異なります。

そのため、教育資金贈与のみを利用するのではなく複数の控除や特例を組み合わせて活用しても良いでしょう。

どの控除や特例を利用すべきかわからない場合や贈与税および相続税をできるだけ節税したい場合は、贈与や相続に詳しい税理士に相談することをおすすめします。

グリーン司法書士法人では、生前贈与についての相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

教育資金贈与で使い切れない場合にどのような税金がかかりますか?

教育資金贈与を使い切れなかった場合には、残額分に対して贈与税がかかる可能性があります。

また、贈与財産を使い切れないうちに贈与者が死亡した場合には、相続税がかかる可能性があります。教育資金贈与でピアノを購入することはできますか?

教育資金贈与の使用が認められているものは、学校に関する費用だけではなく習い事の費用なども含まれます。

そのため、ピアノの購入費用も認められる可能性があります。