連帯債務とは、1つの債務を複数の債務者がそれぞれ全額支払う義務を負う形式の借金です。

1人の債務者が連帯債務を全額支払った場合には、残りの債務者も連帯債務の返済義務がなくなります。

相続財産は預貯金や不動産などもプラスの財産だけでなく、連帯債務などのマイナスの財産も含まれます。

そのため、亡くなった人が連帯債務をしていた場合には、相続人は連帯債務の返済義務を受け継ぎます。

連帯債務を免れるには、相続放棄や連帯債務の負担割合を相続人間で話し合うなどが必要です。

本記事では、亡くなった人が連帯債務をしていたときの相続時の取り扱いについて解説します。

亡くなった人が借金を遺していた場合の対処法については、下記の記事でも解説しています。

目次

1章 連帯債務は相続財産に含まれる

相続人はプラスの財産もマイナスの財産もすべて相続します。

そのため、亡くなった人が連帯債務による借り入れをしていた場合には、相続人が連帯債務の返済義務も相続してしまいます。

2章 遺産に連帯債務があるときの相続割合

遺産に連帯債務がある場合も通常の法定相続人・相続分で相続をします。

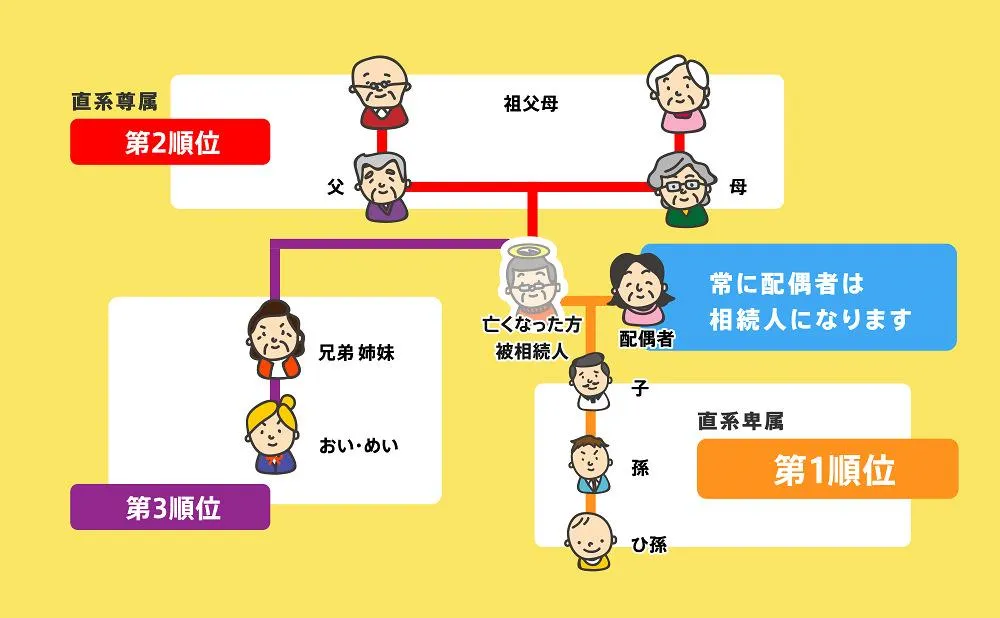

法定相続人の優先順位と相続分は、下記の通りです。

| 相続人 | 優先順位 | 配偶者と相続人になったときの相続分 |

| 配偶者 | 常に相続人になる | – |

| 子供や孫などの直系卑属 | 第1順位 | 配偶者と2分の1ずつ |

| 親や祖父母など直系尊属 | 第2順位 |

|

| 兄弟姉妹や甥・姪 | 第3順位 |

|

相続財産に連帯債務が含まれた場合の相続割合について具体例とともに見ていきましょう。

【相続人】

配偶者と長女・次女

【相続財産】

連帯債務4,500万円

上記のケースでは、配偶者が2分の1を相続し、長女と次女が4分の1ずつ相続します。

そのため、上記のケースでは相続人ごとの相続割合は下記の通りです。

- 配偶者:2,250万円

- 長女・次女:1,250万円ずつ

なお、上記はあくまでも法律で決められた通りの相続人と相続分で分けた場合です。

故人が遺言書を作成していた場合は、記載内容通りに遺産分割するのが原則です。

また、遺言書がないケースでも法定相続人全員で遺産分割協議にて話し合えば法定相続分以外の割合で相続することも認められています。

3章 連帯債務は原則として債務控除できない

連帯債務は複数人の債務者による借金であり、原則として相続税計算時に債務控除できません。

ただし、下記に当てはまるケースでは、連帯債務であっても債務控除できます。

| 債務控除できるケース | 連帯債務の相続税評価額 |

| 各連帯債務者の返済分があらかじめ決められているケース | 故人の返済分 |

上記の2つを満たすケース | 故人や相続人が返済した額 |

上記以外のケースでは、債務控除の対象にならないので相続税計算時にはご注意ください。

4章 相続した連帯債務を免れる方法

連帯債務は他の債務者が返済してくれれば、自分の返済義務もなくなります。

逆に言えば、残りの債務者全員が返済しない場合には自分が返済しなければなりません。

「故人が遺した連帯債務を相続したくない」と考える人も多いでしょう。

連帯債務を相続しなくてすむ方法は、主に以下の4つです。

- 相続放棄

- 限定承認

- 連帯債務の負担割合を相続人間で話し合う

- 免責的債務引受を交渉する

ただし、上記のうち相続人間の話し合いは債権者に対して返済義務がなくなったと主張できない点に注意しなければなりません。

それぞれの方法について詳しく解説します。

4-1 相続放棄

相続放棄とは、プラスの財産もマイナスの財産も全て相続しなくてすむ手続きです。

相続放棄をすれば、連帯債務を含む故人の借金の返済義務がなくなります。

相続放棄をする際には、以下の点に注意しましょう。

- 相続放棄すると、預貯金や不動産などのプラスの財産も相続できなくなる

- 自分が相続人であると知ってから3ヶ月以内に行わなければならない

- 家庭裁判所での申立て手続きが必要

- 一度、相続放棄をすると撤回できない

- 相続放棄すると次の優先順位の相続人に相続権が移る

上記のように、相続放棄にはデメリットもあるので慎重な判断が必要です。

ただし、相続放棄には期限があるので、判断に時間をかけ過ぎるのもリスクがあります。

相続に詳しい司法書士や弁護士に依頼すれば、相続財産の調査や相続放棄すべきかの判断、相続放棄の申立て手付きまで代行可能です。

4-2 限定承認

限定承認とは、故人が遺したプラスの財産の範囲内で連帯債務などのマイナスの財産を相続する方法です。限定承認であれば、通常の相続と異なり相続人自身の財産を相続した連帯債務の返済をしなくてすみます。

故人が遺した自宅を手放したくないなどの理由があるときに限定承認は向いていますが、以下の点に注意が必要です。

- 限定承認は自分が相続人と知ってから3ヶ月以内に行うと期限が決められている

- 限定承認は家庭裁判所へ申立て手続きが必要

- 限定承認は相続人全員で行わなければならない

相続に詳しい司法書士や弁護士であれば、限定承認と相続放棄のどちらを選択すべきかもアドバイスできるので、まずはお気軽にお問い合わせください。

4-3 連帯債務の負担割合を相続人間で話し合う

法律で法定相続人や相続分は決められているものの相続人全員で合意すれば、それ以外の割合で遺産分割をすることも認められています。

そのため、下記のように特定の相続人に連帯債務の相続を集中させるのも可能です。

- 不動産や預貯金を受け継ぐ配偶者が連帯債務も相続する

- 生前贈与を受けていた長男が連帯債務を相続する

- 故人と親子ローンで二世帯住宅を建てていた長女が連帯債務を相続する

ただし、法定相続人間で連帯債務の相続割合に合意していたとしても、債権者に対しては主張できません。例えば、生前贈与を受けていた長男が連帯債務を相続すると決めていた場合でも、債権者は長男以外の相続人にも返済を要求できます。

完全に故人が遺した連帯債務の返済義務をなくしたい場合には、相続放棄や限定承認をしなければなりません。

4-4 免責的債務引受を交渉する

免責的債務引受を行えば、故人が遺した連帯債務の返済義務をなくせます。

免責的債務引受とは、連帯債務を相続した相続人から引受人に新たな返済義務を受け継ぐ方法です。

例えば、故人が事業を営んでいて、事業に使うお金を連帯債務として借りていた場合を考えてみましょう。相続人の1人が事業を受け継ぐ場合、事業を受け継いだ相続人が連帯債務も引き受けるケースも多いです。この場合、免責的債務引受を行えば事業を継がない相続人は連帯債務の返済義務を相続しなくてすみます。

ただし、免責的債務引受を行うには債権者の同意が必要です。

債権者の心情としては、免責的債務引受により債権を回収できないリスクを抑えたいと考えます。

そのため、下記に当てはまらない場合は免責的債務引受に合意しない可能性が高いでしょう。

- 引受人が連帯債務を払うべき正当な理由がある

- 引受人に十分な収入があり、返済能力がある

債権者が免責的債務引受に合意しない場合には、相続放棄を検討しましょう。

まとめ

複数人が共同で1つの借金を背負う連帯債務は、相続財産に含まれます。

相続人は故人が遺した連帯債務の返済義務を負いますが、一方で連帯債務は原則として相続税計算時の債務控除の対象になりません。

相続した連帯債務の返済義務をなくしたい場合には、相続放棄や限定承認、連帯債務の負担割合の話し合いなどを行う必要があります。

ただし、連帯債務の負担割合の話し合いで決めた内容は債権者に対して返済義務をなくすように主張できないのでご注意ください。

相続放棄は期限が決まっているだけでなく、相続財産の処分をしてはいけないなど相続人では判断が難しいです。

相続に詳しい司法書士や弁護士に依頼すれば、相続放棄の手続きだけでなく、そもそも相続放棄すべきかの判断や故人の遺品の処分など判断に迷ってしまう部分の対処法も教えてもらえます。

グリーン司法書士法人では、相続放棄に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。