貸金庫を利用すれば、大切な書類や貴金属、思い出の品などを銀行の貸金庫にて安全に保管できます。

しかし、貸金庫に遺言書や保険証券など自分が亡くなったときに家族が確認する書類を保管するのはおすすめできません。

貸金庫の利用者が亡くなると、金融機関が貸金庫を凍結してしまうからです。

貸金庫にて遺言書を保管しておくと、遺族が貸金庫を開けられず遺言書の内容を確認できない恐れもあります。

貸金庫は相続手続きの際に必要になる書類の保管は避け、大切なアルバムや日記などを預けておくのが良いでしょう。

本記事では、貸金庫に入れてはいけないものを解説していきます。

目次

1章 貸金庫に入れてはいけないもの

貸金庫は安全面に優れているため、大切にしたいものを入れるのに適しています。

しかし、銀行が貸金庫を利用している人の死亡を確認すると、貸金庫を凍結するため遺言書や保険証券などを入れるのには不向きです。

貸金庫に入れるべきでないもの、入れてはいけないものは下記の通りです。

- 遺言書

- 保険証券

- 現金

- 違法物品や危険物

- 生き物や食品

- 他人の個人情報を含む物

- 大きすぎる品物

それぞれ詳しくみていきましょう。

1-1 遺言書

遺言書の紛失や改ざんを防ぐため、貸金庫で大切に保管しようと考える人もいるかもしれませんが、遺言書を貸金庫に入れるのはおすすめできません。

貸金庫の利用者が亡くなったことを銀行が知ると、貸金庫を凍結するからです。

凍結を解除するには相続人全員の合意が必要であり、相続トラブルが発生するといつまでも貸金庫を開けられない可能性もあります。

したがって、遺言書を貸金庫で保管してしまうと、遺族が貸金庫を開けられず遺言書の内容も確認できなくなってしまう恐れがあります。

遺言書の紛失や改ざんリスクが心配であり自分で保管するのが難しい場合は、公正証書遺言の作成や法務局による自筆証書遺言の保管制度を利用するのがおすすめです。

1-2 保険証券

遺言書と同様に、保険証券に関しても貸金庫に入れないようにしましょう。

保険証券を貸金庫に入れてしまうと、相続が発生したときに遺族が保険証券の内容を確認できず生命保険金の請求も行えなくなるからです。

1-3 現金

貸金庫に入れてはいけないもののひとつが現金です。

現金を入れること自体は銀行が禁止していないケースが多いものの実際には、貸金庫は預貯金と異なり利息もつかず入れるメリットが少ないです。

加えて、貸金庫に現金を入れておくと、所得隠しやマネーロンダリングなどを疑われるリスクもあります。

1-4 違法物品や危険物

違法物品や危険物などは、金融機関が貸金庫に入れることを禁止しています。

違法物品や危険物に関しては法的に問題があるものだけではなく、倫理的に問題があるものも貸金庫に入れられない可能性があります。

1-5 生き物や食品

貸金庫は冷凍、冷蔵機能がないため、腐敗の恐れがある生物や食品は保管できません。

メガバンクの貸金庫規定でも腐敗の恐れがある品物は、貸金庫に入れることを禁止しています。

1-6 他人の個人情報を含む物

自分が亡くなった後に相続人が貸金庫を開けることを考慮すると、他人の個人情報を含む品物も、貸金庫にて保管しない方が良いでしょう。

1-7 大きすぎる品物

貸金庫は大きさが決まっているため、貸金庫よりも大きすぎる品物は入れられません。

また、貸金庫に入れられる重量も金融機関ごとに決められています。

2章 貸金庫に入れられるもの

本記事の1章で解説したように、貸金庫には遺言書や保険証券を入れるのには適していません。

貸金庫に入れられるものは金融機関が規定にてまとめているので、そちらを確認してみるのが良いでしょう。

メガバンクでは、主に下記の品物を貸金庫に入れることができます。

- 契約証書や権利書

- 貴金属や宝石

- 手形や小切手、公社債券

- 預金通帳、証書

- コレクション

- 思い出の品や日記

ただし、上記に当てはまる書類でも、相続後に遺族が確認する必要がある遺言書や保険証券などは貸金庫に入れない方がよい可能性があります。

本記事で解説してきたように、貸金庫は利用者が亡くなると金融機関によって凍結されてしまうからです。

3章 貸金庫の費用相場

貸金庫を利用する際には、年間数万円程度の費用がかかります。

2023年時点のメガバンクの貸金庫の費用は、それぞれ下記の通りです。

| 金融機関 | 貸金庫の年間手数料 |

| みずほ銀行 | 支店や貸金庫の大きさによって異なる (例:高さ65mm×幅245mm×奥行540mm、半自動型の場合は21,780円) |

| 三菱東京UFJ銀行 | 16,170〜29,700円 |

| 三井住友銀行 | 11,000〜23,100円 |

三菱東京UFJ銀行や三井住友銀行は貸金庫のサイズが複数用意されており、サイズごとに費用が異なります。

4章 貸金庫では認知症・相続対策として不十分な理由

本記事で解説したように、貸金庫の利用者が死亡したことを金融機関が確認すると、貸金庫を凍結してしまいます。

凍結を解除するには、相続人全員で所定の手続きをしなければなりません。

また、貸金庫の利用者が認知症により判断能力を失った場合や入院などで身動きが取れなくなった場合は、貸金庫を開けられなくなる恐れもあります。

そのため、貸金庫に財産や重要書類を保管しておくことは、認知症対策や相続対策としては不十分であると言わざるをえません。

認知症対策や相続対策をしたいのであれば、家族信託や生前贈与などを行うのが良いでしょう。

次の章では、認知症対策や相続対策について詳しく解説します。

5章 認知症になる前にすべき4つの相続対策

認知症になり判断能力を失うと財産管理や法的手続きを行えなくなってしまいます。

したがって、認知症になる前に相続対策や自分に何かあったときの財産管理方法を準備しておきましょう。

認知症になる前にすべき相続対策は、主に下記の4つです。

- 家族信託

- 遺言書の作成

- 生前贈与

- 任意後見制度

それぞれ詳しく解説していきます。

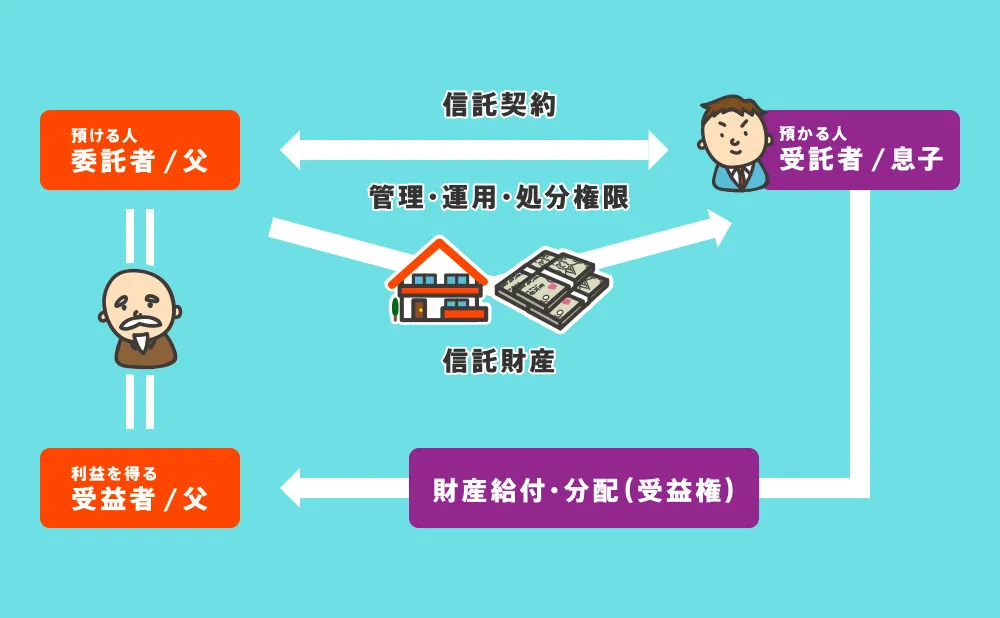

5-1 家族信託

家族信託とは、自分の家族に財産の管理や運用、処分を任せる制度です。

他の相続対策や認知症対策として柔軟な財産管理を行えるのが特徴です。

家族信託であれば、下記の行為も行えます。

- 自宅の売却

- 収益不動産の売却やリフォーム

- 株式や投資信託の売却

- 自分が亡くなった後に財産を誰が受け継ぐかの指定

- 信託財産によって発生した利益を受け取る人物の指定

一方で、家族信託は認知症になり判断能力を失った後には手続きをすることができません。

そのため、認知症になる前に契約や手続きを行う必要があります。

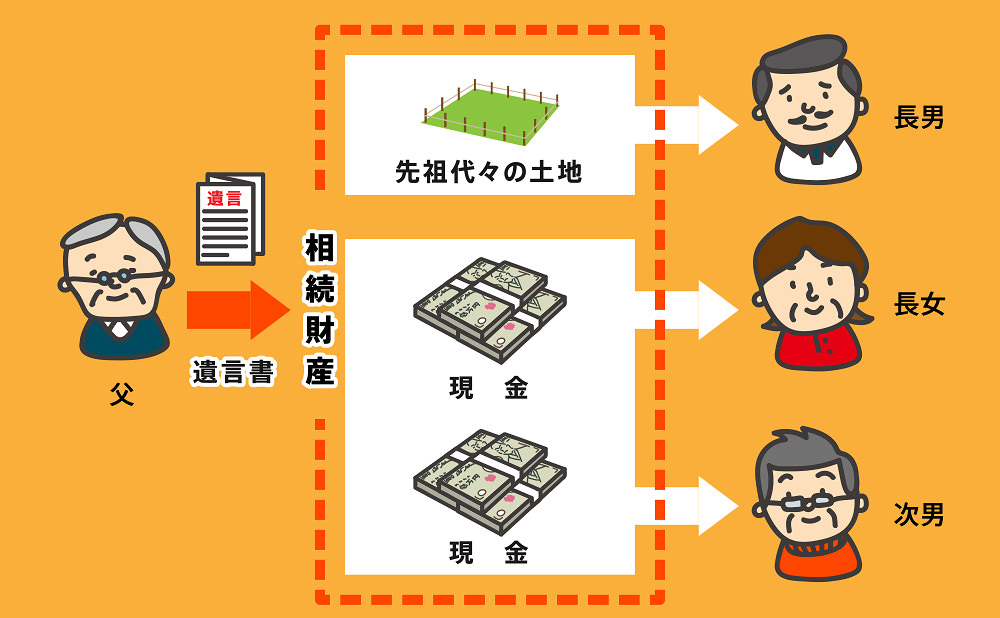

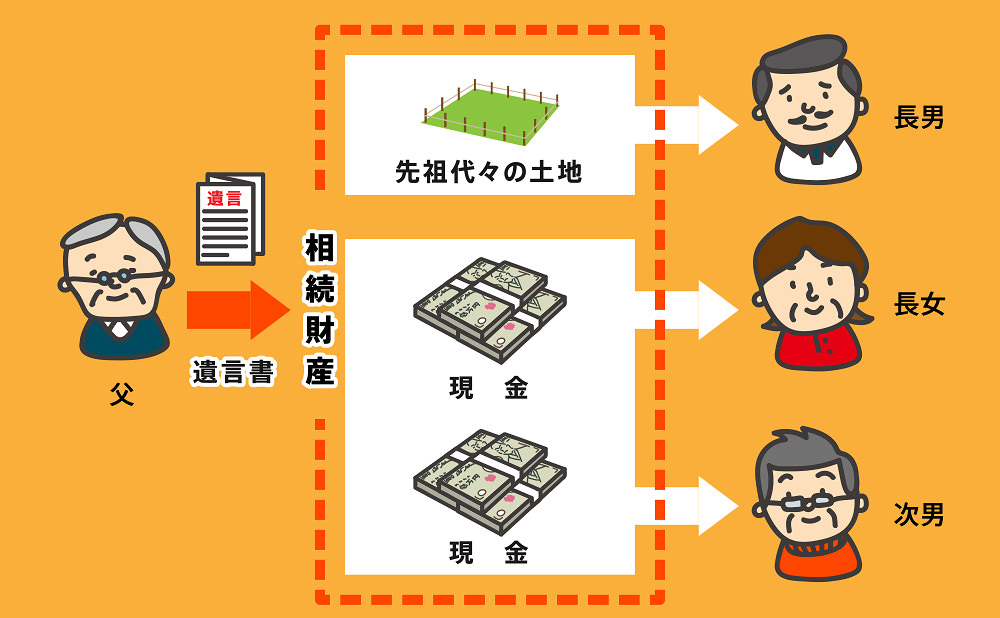

5-2 遺言書の作成

元気なうちに遺言書を作成しておけば、自分が亡くなった後に財産を遺す人物を指定可能です。

また遺言書の作成は、相続人の中に認知症の人物がいるときにもおすすめできます。

認知症になった人物が相続人になると、判断能力がないため遺産分割協議に参加することができません。

一方で、遺言書を作成しておけば認知症になった相続人がいても問題なく遺産分割を行えます。

認知症対策や相続対策で遺言書を作成する際には、遺言執行者を選任しましょう。

遺言執行者とは、遺言の内容を実現するための相続手続きを単独で行う義務・権限を持つ人物です。

遺言執行者を選任しておけば、認知症の相続人や遺言書の内容に納得していない相続人がいても相続手続きを行いやすくなります。

遺言執行者は相続人がなることもできますが、相続トラブルを回避し相続手続きをスムーズにするには、司法書士や弁護士に遺言執行者を依頼するのがおすすめです。

5-3 生前贈与

認知症になる前に生前贈与をしておけば、子供等に財産を受け継げます。

生前贈与を行えば認知症発症後も、子供や孫が自由に財産を管理や運用、処分できる一方で、年間110万円を超える贈与には贈与税がかかる場合があります。

生前贈与を行う際には相続とどちらが適しているか、シミュレーションを行うのが良いでしょう。

自分で判断するのが難しい場合は相続や生前贈与に詳しい税理士に相談してみるのもおすすめです。

5-4 任意後見制度

認知症になる前に任意後見制度の契約を結んでおけば、自分が認知症などで判断能力を失ったときに後見人に財産の管理をしてもらえます。

任意後見制度を利用すれば信頼できる後見人に財産を任せられる一方で、制度を利用した後は任意後見人や任意後見監督人に報酬を払い続ける必要があります。

任意後見制度を利用する際には、家族信託や生前贈与など他の方法と比較検討してみるのが良いでしょう。

認知症対策に詳しい司法書士や弁護士に相談すれば、財産や家族の状況に合う対策方法を提案してもらえます。

まとめ

貸金庫は大切なものを保管するのに適していますが、遺言書や保険証券など相続発生後に遺族が確認する書類は貸金庫に入れるのを避けましょう。

相続発生後は貸金庫が凍結され、相続人全員で手続きをしないと開けられない恐れがあるからです。

また相続発生時だけでなく認知症発症時にも、自分の意思で貸金庫を開けられなくなる可能性があるのでご注意ください。

貸金庫を活用するだけでは認知症対策や相続対策として不十分ですので、必要に応じて別の対策をしていくのが良いでしょう。

自分に合う認知症対策や相続対策がわからない場合は、認知症対策に詳しい司法書士や弁護士に相談することをおすすめします。

グリーン司法書士法人では、認知症対策や相続対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。