【この記事でわかること】

- 銀行の代理人カードとは何か

- 銀行の代理人カードを作るメリット・デメリット

- 銀行の代理人カードの作り方

銀行の代理人カードとは、あらかじめ指定しておいた代理人が本人の代わりに預貯金の入出金などの取引を行えるカードです。

代理人カードがあれば、本人以外が入出金する際に委任状が不要であり、ATMでも手続きできるようになります。

一方で、代理人カードを作ると代理人が預金残高の確認や入出金を行えてしまうので、発行すべきかどうかは慎重に判断しなければなりません。

また、代理人カードの発行のみでは口座名義人の認知症リスクを対策することができない点にも注意が必要です。

本記事では、銀行の代理人カードとは何か、発行するメリット・デメリットを解説します。

目次

1章 銀行の代理人カードとは

銀行の代理人カードとは、あらかじめ指定しておいた代理人が本人の代わりに預貯金の入出金などの取引を行えるカードです。

代理人として指定できるのは、同居している子供や配偶者などであり、金融機関ごとにルールを定めています。

銀行の代理人カードについて詳しく見ていきましょう。

1-1 代理人として指定できる人

銀行の代理人カード発行時に代理人として指定できるのは、契約者本人と生計を一にしている家族とされているケースが大半です。

具体的には、口座名義人と同居している子供や配偶者などが該当します。

また、金融機関によっては「2親等以内の親族」などと設定している場合もあるので、事前に確認しておきましょう。

メガバンク3行およびゆうちょ銀行が設定している代理人の条件は、下記の通りです。

| 金融機関 | 代理人として指定できる人 |

|---|---|

| 三菱東京UFJ銀行 | 本人会員と生計を同一にする親族1名 ※原則として成人を対象としているが、16歳以上であれば申し込みできる |

| 三井住友銀行 | 契約者本人と生計を共にする親族2名まで |

| みずほ銀行 | 本人会員と生計を同一にする親族1名 |

| ゆうちょ銀行 | 本会員と生計を共にする配偶者、子供、両親 |

1-2 代理人カードでできること・できないこと

銀行の代理人カードを発行すれば、本人の代わりに預貯金の入出金などを行えます。

一方、定期預金の解約や投資信託の売却はできないとされていることがほとんどです。

代理人カードでできること、できないことは主に下記の通りです。

【できること】

- ATMでの入出金

- 窓口での預貯金払戻し

- 残高確認

【できないこと】

- 定期預金の解約

- 投資信託の売却

- 口座名義人が認知症になった後の取引

注意すべきなのは、代理人カードはあくまでも口座名義人の判断能力が残っている場合にしか利用できないということです。

口座名義人が認知症になり判断能力を失ってしまうと、口座が凍結され預貯金を引き出せなくなるのでご注意ください。

1-3 代理人カードを作れる銀行

高齢化社会の進行に伴い、代理人カードを作れる銀行は年々増えています。

メガバンク3行およびゆうちょ銀行でも、代理人カードを作成可能です。

メガバンク3行とゆうちょ銀行で代理人カードを作る方法は、本記事の後半で解説します。

2章 銀行の代理人カードを作るメリット

銀行の代理人カードを作ると、口座名義人だけでなく代理人も預貯金の入出金を行えるようになります。

銀行の代理人カードを作成するメリットは、主に下記の通りです。

- 代理人に預金の管理を任せられる

- 家計管理にも活用できる

- 口座名義人が暗証番号を忘れても対応できる

それぞれ詳しく紹介していきます。

2-1 代理人に預金の管理を任せられる

代理人カードを発行すれば、代理人に預貯金の管理を任せられます。

- 足腰が悪くて銀行に行くのが大変になってきた

- 入院中で銀行に行けない

上記の場合は、代理人カードを発行し、子供や配偶者などに代わりに預貯金を引き出してもらうのが良いでしょう。

2-2 家計管理にも活用できる

銀行の代理人カードを発行すれば、代理人が本人の代わりに家計管理をしやすくなります。

代理人カードを活用すれば、預金残高も確認できるようになるからです。

生活費の管理だけでなく、入院費用や介護費用の管理もしやすくなるでしょう。

2-3 口座名義人が暗証番号を忘れても対応できる

銀行の代理人カードを発行しておけば、口座名義人が万が一暗証番号を忘れてしまっても対応可能です。

代理人カードがあれば、代理人が暗証番号を覚えておき預貯金を引き出せるからです。

とはいえ、暗証番号を頻繁に忘れてしまう場合、本人の認知症が進んでいる可能性もあるのでご注意ください。

認知症の症状は一気に進むこともあるので「物忘れが激しくなってきた」など気になることがある場合は、早めに病院に行くと安心です。

3章 銀行の代理人カードを作るデメリット

銀行の代理人カードを作った場合、代理人が預金残高や入出金履歴を確認できてしまいます。

他にも、代理人カードを作成しても認知症による口座凍結リスクは避けられないので注意しなければなりません。

銀行の代理人カードを作るデメリットは、主に下記の通りです。

- 代理人が預金残高や履歴を確認できてしまう

- 口座名義人が認知症になったときの凍結リスクは防げない

- 代理人カードでできることは限られている

- 金融機関ごとに代理人カード発行が必要である

- 口座名義人が死亡すると代理人カードは使えない

- 代理人以外の家族・親族から反発を受ける可能性がある

それぞれ詳しく紹介していきます。

3-1 代理人が預金残高や履歴を確認できてしまう

代理人カードを発行すると、預金残高や入出金の履歴も代理人が確認できるようになってしまいます。

例えば、子供の1人が代理人になった場合、親の預金残高を知ることができてしまいます。

口座名義人がプライバシーの侵害を気にする可能性もありますし、代理人以外の家族・親族と代理人の関係が悪化する可能性もゼロではありません。

3-2 口座名義人が認知症になったときの凍結リスクは防げない

代理人カードを作るだけでは、口座名義人が認知症になり判断能力を失ったときの口座凍結リスクを防げないのでご注意ください。

口座名義人が認知症になり判断能力を失うと、本人が財産管理を行えないため、銀行口座が凍結されてしまう恐れがあります。

口座が凍結されると代理人カードを使用しても預貯金を引き出せなくなってしまいます。

したがって、認知症による口座凍結リスクを解決するには、家族信託や任意後見制度などの認知症対策を併せて行わなければなりません。

元気なうちに行っておきたい認知症対策については、本記事の後半で解説します。

3-3 代理人カードでできることは限られている

代理人カードで行える手続きは限定されているため、取引内容によっては本人が行わなければなりません。

代理人カードでできる手続きは金融機関ごとに異なりますが、定期預金の解約や投資信託の売却などは本人でないと行えないことが多いです。

先ほどの認知症対策とも重複しますが、より幅広い手続きを行いたいのであれば、家族信託や任意後見制度を合わせて活用しておきましょう。

3-4 金融機関ごとに代理人カード発行が必要である

代理人カードを発行する場合、金融機関ごとに手続きが必要です。

代理人カードは、あくまでも金融機関が個別に発行してくれるカードだからです。

例えば、高齢になった親が複数の金融機関を利用している場合、代理人カードの発行手続きや管理が大変になるのでご注意ください。

高齢になってくると自分の財産を管理するのも大変になってくるので、普段利用するメインバンクを絞っておくのも良いでしょう。

3-5 口座名義人が死亡すると代理人カードは使えない

代理人カードは、口座名義人が死亡すると利用できなくなるのでご注意ください。

あくまでも、代理人カードは本人の代わりに入出金を行えるカードだからです。

口座名義人が死亡したことを金融機関が確認すると、不正取引やトラブルを避けるために口座を凍結してしまいます。

口座凍結後は、銀行の相続手続きが完了するまで預貯金を引き出せなくなるのでご注意ください。

3-6 代理人以外の家族・親族から反発を受ける可能性がある

代理人カードを発行する際に、代理人以外の家族や親族から反発を受ける恐れもあります。

代理人以外の家族や親族からしたら「親の預貯金を使い込むんじゃないか」「兄さんばかり頼られていて、何だか不公平だ」などの不満を持つ可能性もゼロではないからです。

銀行の代理人カードは口座名義人の手続きのみで発行できる場合も多いですが、家族・親族からの反発を防ぐためにも事前に話してから手続きをすると良いでしょう。

また、銀行の代理人カードを発行していたことを相続発生まで隠していた場合、遺族から遺産の使い込みを疑われ相続トラブルに発展する恐れもあるので、注意しなければなりません。

4章 銀行の代理人カードの作り方

銀行の代理人カードを発行してもらう際には、各金融機関で手続きを行う必要があります。

メガバンクおよびゆうちょ銀行の手続き方法は、それぞれ下記の通りです。

| 金融機関 | 手続き方法 |

|---|---|

| 三菱東京UFJ銀行 | 三菱東京UFJ銀行の窓口にて手続きする |

| 三井住友銀行 | 口座名義人本人が三井住友銀行の窓口にて手続きする |

| みずほ銀行 |

|

| ゆうちょ銀行 | 営業時間内にゆうちょ銀行の窓口で手続きする(郵送・インターネット申し込みは不可) |

インターネット支店の場合を除き、各金融機関の窓口に行き口座名義人本人が手続きをしなければならないことが多いです。

したがって、口座名義人本人がすでに認知症であり判断能力を失っている場合は、窓口で手続きできず代理人カードを発行できない可能性が高いのでご注意ください。

他にも、口座名義人が突然入院して代理人カードが必要になっても、すぐに発行できない可能性があります。

そのため、高齢になった家族の預金管理として代理人カードを発行するのであれば、元気なうちから準備しておくことが大切です。

5章 【注意】代理人カードは認知症対策には不十分である

本記事の3章でも解説しましたが、代理人カードは口座名義人の認知症対策としては、不十分であると理解しておきましょう。

というのも、代理人カードはあくまで代理人が委任状なしで預貯金を入出金できるカードであり、口座名義人の意思能力があることが前提とされているからです。

口座名義人が認知症になり判断能力を失ってしまうと、代理人カードの有無にかかわらず、口座が凍結されてしまう恐れがあります。

口座名義人が認知症になり口座を凍結された場合、成年後見人を選任しないと預貯金の入出金や各取引を行えなくなるのでご注意ください。

このような事態を防ぐために、元気なうちから認知症対策を進めておくことをおすすめします。

次の章では、認知症による口座凍結を防ぐ方法を紹介していきます。

6章 認知症による口座凍結を防ぐ方法

認知症による口座凍結を防ぐには、本人の判断能力がしっかりしているうちに、家族信託や任意後見制度などで認知症対策をしておく必要があります。

一方、すでに口座名義人が認知症になり判断能力を失っている場合、残念ながら成年後見制度しか選択肢がありません。

本章では、口座凍結を防ぐための認知症対策を詳しく紹介していきます。

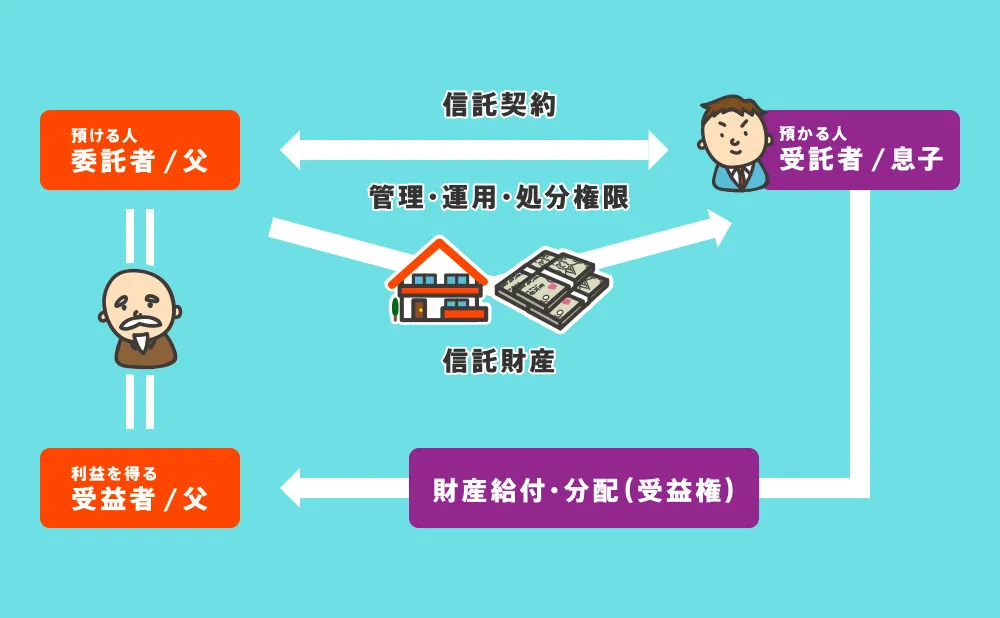

6-1 家族信託

家族信託とは、親が元気なうちに家族間で信託契約を結び、認知症などで判断能力を失ったタイミングで受託者が信託財産の管理や運用をする制度です。

家族信託を結んでおけば、親が認知症になった後は、親の預貯金を受託者となった子供が管理できます。

親の生活費や医療費、介護施設入居費用などを親の預貯金から支払えるので、介護費用を子供たちが負担する必要もありません。

また、家族信託では預貯金だけでなく自宅などの不動産も信託財産にできるので、親が施設に入所する際に実家を売却して入所費用に充てることも可能です。

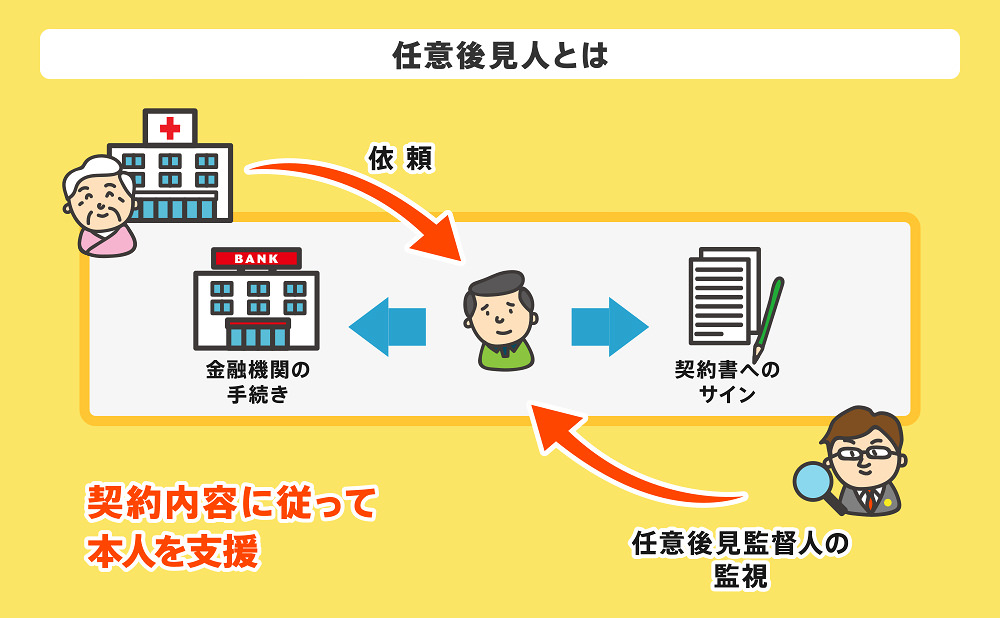

6-2 任意後見制度

任意後見制度とは、将来自分の判断能力が不十分になったときに備えて、支援してくれる人と支援してもらう内容を事前に契約しておく制度です。

任意後見制度では、被後見人があらかじめ元気なうちに後見人になってもらう人物を選び、後見内容を取り決め契約を交わします。

そのため、後述する成年後見制度よりも自由度が高く、家族や親族など信頼できる人物に後見人となってもらうことも可能です。

そして、任意後見制度は後見契約を結んだ後、すぐに制度の利用が始まるわけではありません。

被後見人が実際に認知症になり判断能力を失った段階で家庭裁判所に申立てを行って任意後見監督人の選任を受け、制度の運用が開始されます。

6-3 成年後見制度

成年後見制度とは、認知症や知的障害によって判断能力が不十分な人が、生活をする上で不利益を被らないよう「成年後見人」が本人の代わりに適切な財産管理や契約行為の支援を行うための制度です。

成年後見制度はこれまで紹介した家族信託や任意後見制度と異なり、すでに認知症になり判断能力を失っている人のための制度です。

すでに認知症になった人でも成年後見人を選任すれば、本人の代わりに預貯金の引き出しや各種取引を行ってもらえます。

ただし、成年後見人は家庭裁判所が選任するため、被後見人や家族の希望が反映されるとは限りません。

弁護士や司法書士が成年後見人に選任されることが増えていますし、専門家が成年後見人になった場合、月額報酬がかかる点にも注意しなければなりません。

まとめ

銀行の代理人カードを発行すれば、高齢になった親の代わりに預貯金の入出金や金銭管理を行えます。

病気がちになってきて銀行に行くのが難しくなってきた親がいる場合、代理人カードの利用を検討しても良いでしょう。

一方、代理人カードでは口座名義人が認知症になったときの口座凍結リスクに対処できないのでご注意ください。

親が認知症になった後の財産管理については、親が元気なうちに家族信託や任意後見制度を設定しておくのが有効です。

認知症対策には複数の方法があり、資産や家族、本人の状況によってベストな選択肢が変わってきます。

認知症対策に精通した司法書士や弁護士であれば、個々の状況に合う対策を提案可能です。

グリーン司法書士法人では、認知症対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。