- 農地・田んぼにかかる相続税の計算方法

- 農地の納税猶予の特例とは何か

- 農地を相続したときの注意点

農地や田んぼを相続した場合、相続税がかかります。

なお、相続税は農地や田んぼなどの個別の財産に対してかかるのではなく、遺産総額に対してかかります。

そのため、農地や田んぼにかかる相続税を計算するには、相続人調査や相続財産調査を行わなければなりません。

加えて、農地や田んぼなどの不動産については、相続税評価額の計算も必要です。

農地や田んぼの相続税評価額計算方法は、農地の種類によって決まるのでご注意ください。

相続税申告には相続開始から10ヶ月以内と期限が決まっているので、家族や親族が亡くなったときには速やかに準備を進めていきましょう。

本記事では、農地や田んぼにかかる相続税の計算方法を解説します。

相続税については、下記の記事で詳しく解説しているので合わせてご参考ください。

目次

1章 農地・田んぼにかかる相続税を計算する方法

相続税は農地や田んぼなど個別の遺産に対してかかるのではなく、遺産総額に対してかかります。

そのため、相続税を計算する際には相続人調査や相続財産調査をして、相続人の人数や遺産の内容をハッキリさせなければなりません。

相続税を計算する流れは、下記の通りです。

- 遺産総額を計算する

- 基礎控除額の計算をする

- 課税遺産総額の計算をする

- 相続税の総額を計算する

- 相続税額を実際の取得割合で分ける

- 各相続人の相続税納付額を計算する

また、農地や田んぼなどの不動産については、相続税評価額の計算もしておく必要があります。

次章以降では、農地や田んぼにかかる相続税評価額の計算方法を詳しく見ていきましょう。

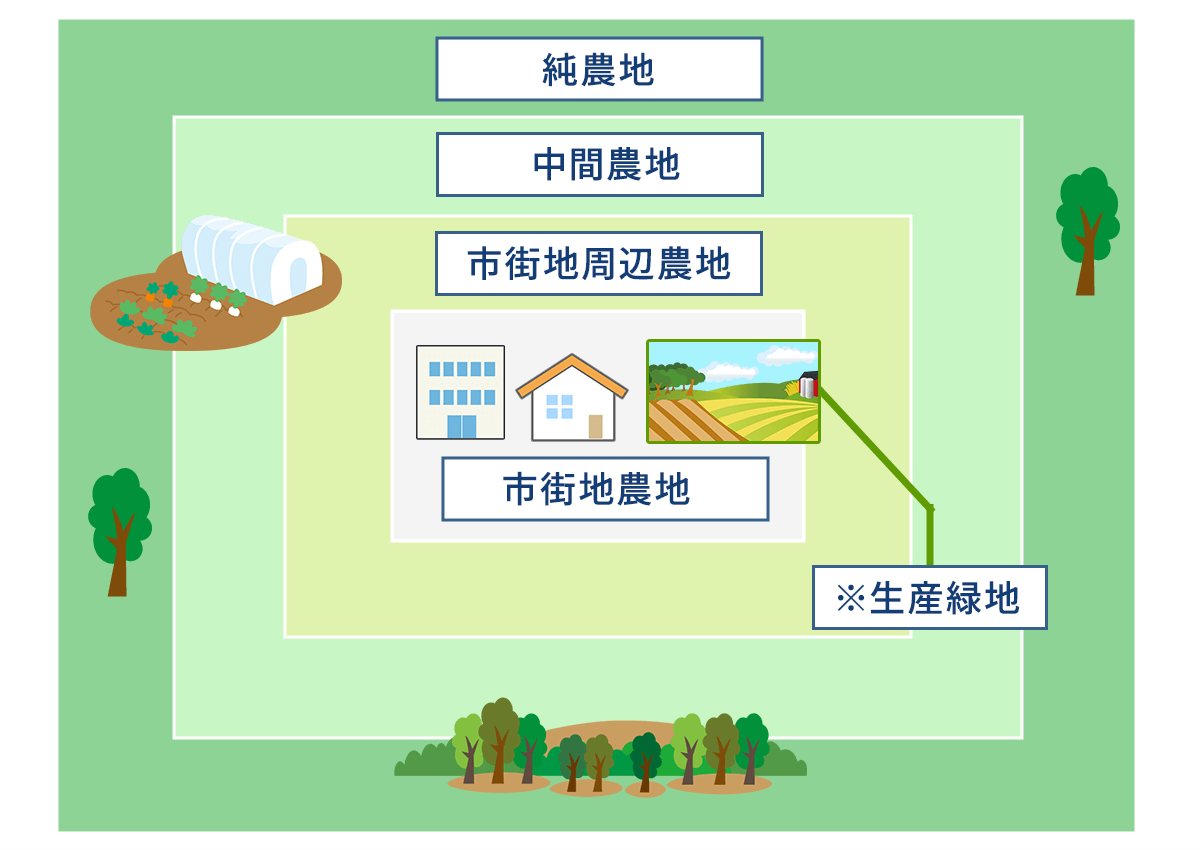

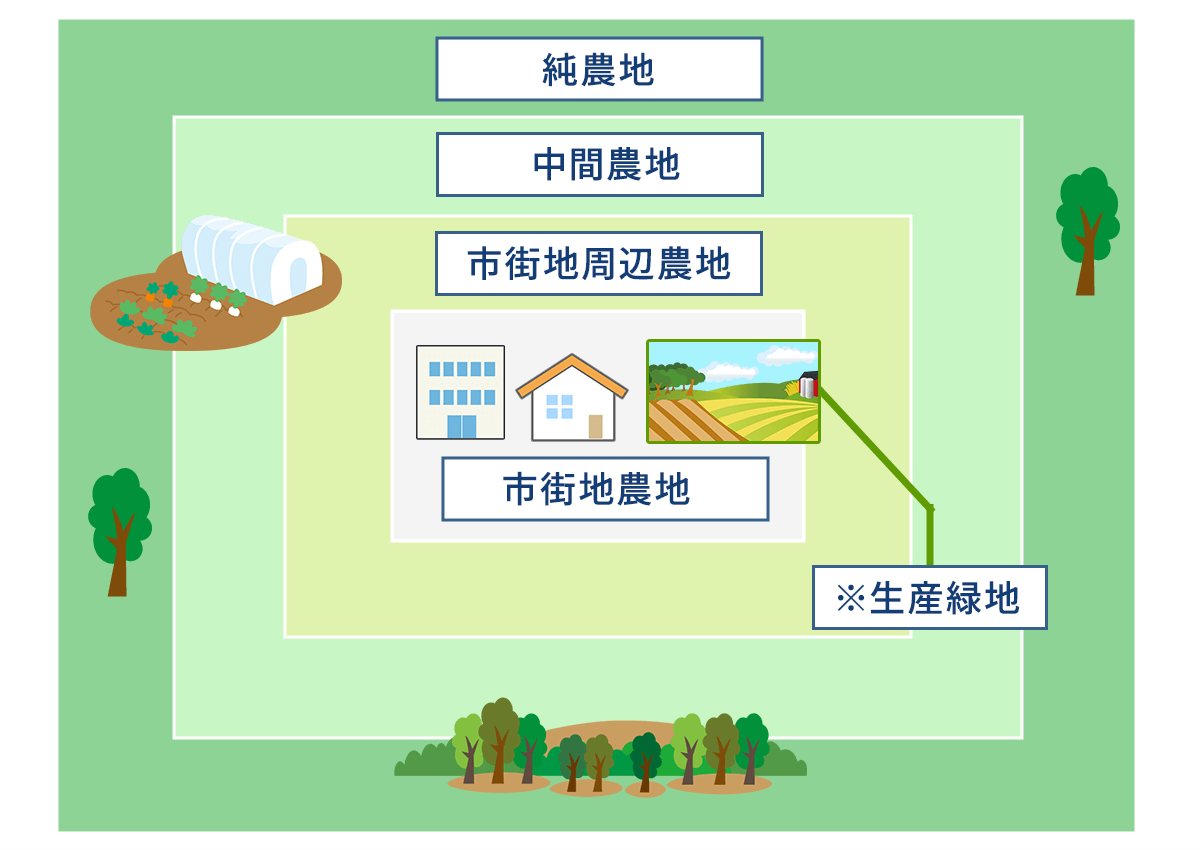

2章 農地・田んぼの相続税評価額は種類によって決まる

農地や田んぼの相続税評価額は、農地の種類によって評価方法が決まります。

そのため、農地や田んぼにかかる相続税を計算する際には、自分が受け継いだ農地や田んぼの種類を確認しなければなりません。

農地や田んぼの種類および特徴は、それぞれ下記の通りです。

| 種類 | 特徴 |

| 純農地 | 生産性がかなり高く、宅地に転用することは難しい農地・田んぼ |

| 中間農地 | 許可を得れば宅地への転用も可能な農地・田んぼ |

| 市街地周辺農地 |

|

| 市街地農地 |

|

| 生産緑地 |

|

2-1 相続した農地・田んぼの種類を確認する方法

先ほど解説したように、農地や田んぼの相続税評価額を計算するには、相続した農地や田んぼの種類を確認しなければなりません。

相続した農地および田んぼの種類を確認するには、国税庁の「路線価図・評価倍率表」を使用します。

具体的には、下記の流れで相続した農地や田んぼの種類を確認できます。

- 国税庁の「路線価図・評価倍率表」にアクセスする

- 相続した土地の都道府県を選択する

- 「評価倍率表」の「一般の土地等用」を選択する

- 相続した土地の市区町村を選択する

- 倍率表の「固定資産税評価額に乗ずる倍率等」を確認する

倍率表に記載されている漢字にて農地の種類を判別可能であり、それぞれ下記の通りです。

- 比準又は市比準:市街地農地

- 周比準:市街地周辺農地

- 中:中間農地

- 純:純農地

相続した農地や田んぼの種類がわかったら、相続税評価額を計算していきましょう。

次の章では、農地や田んぼの相続税評価額を計算する方法を詳しく解説していきます。

3章 農地・田んぼの相続税評価額を計算する方法

農地や田んぼの相続税評価額は農地の種類によって決まります。

下記の種類ごとに相続税評価額を見ていきましょう。

- 純農地

- 中間農地

- 市街地周辺農地

- 市街地農地

- 生産緑地

それぞれ詳しく解説していきます。

3-1 純農地

純農地の相続税評価額は倍率方式で計算します。

倍率方式とは「固定資産税評価額×倍率」をもとに相続税評価額を計算する方法です。

相続した農地や田んぼの固定資産税評価額を計算するには、毎年自治体から送られてくる固定資産税の通知書に記載されている金額を確認するのが手軽でおすすめです。

そして、倍率については国税庁「路線価図・評価倍率表」をもとに計算します。

3-2 中間農地

中間農地も純農地と同様に、倍率方式によって相続税評価額を計算します。

3-3 市街地周辺農地

市街地周辺農地の相続税評価額を計算する際には「市街地農地とした場合の価額×80%」で計算します。

市街地周辺農地は、宅地への転用が認められるもののまだ許可を受けていない農地や田んぼが該当します。

したがって、市街地農地よりも相続税評価額が安くなるように設定されているのが特徴です。

市街地周辺農地の相続税評価額を計算する方法は、後述します。

3-4 市街地農地

市街地農地の相続税評価額を計算する方法は①宅地批准方式と②倍率方式の2種類があり、それぞれの方式を使用する農地の条件は下記の通りです。

| 種類 | 条件 |

| 宅地批准方式 | 市街地農地のうち市街化区域以外にある |

| 倍率方式 | 市街化区域内かつ倍率地域にある |

倍率方式については、純農地や中間農地と同様の手順で計算可能です。

宅地批准方式の計算方法について詳しく見ていきましょう。

宅地批准方式は「(農地が宅地であるとした場合の1㎡あたりの価額-宅地転用に必要な1㎡あたりの造成費)×地積」で相続税評価額を計算できます。

農地が宅地であるとした場合の1㎡あたりの価額は、下記の方法で算出可能です。

| 農地・田んぼが路線価地域にある場合 | 路線価×調整率 |

| 農地・田んぼが倍率地域にある場合 | 近傍宅地の価額×宅地の倍率×調整率 |

「近傍宅地の価額」については、農地の所在地を管轄する市区町村に問い合わせて確認しましょう。

そして「宅地転用に必要な1㎡あたりの造成費」については、国税庁「宅地造成費の金額表」にて確認できます。

3-5 生産緑地

生産緑地の相続税評価額は「その農地が生産緑地でないものとして評価した金額×(1-下記の①・②の割合)」で計算可能です。

①・②の割合は、それぞれ下記の通りです。

①相続開始日において市町村に対して買取の申出を行えない生産緑地の場合は、下記のように買取の申出を行える期間によって割合が変わってきます。

| 相続開始日から買取の申出を行えるようになるまでの期間 | 割合 |

| 5年以下 | 10% |

| 5年超~10年以下 | 15% |

| 10年超~15年以下 | 20% |

| 15年超~20年以下 | 25% |

| 20年超~25年以下 | 30% |

| 25年超~30年以下 | 35% |

そして、②相続開始日において市町村に対し買取の申出が行われていた生産緑地もしくは買取の申出を行える生産緑地の場合は一律5%で計算します。

受け継いだ生産緑地が買取申出を行えるかや残り期間についての確認は、農地や田んぼの所在地を管轄する市町村にて確認可能です。

また「その農地が生産緑地でないものとして評価した価額」は宅地批准方式もしくは倍率方式によって計算した評価額となります。

4章 農地の納税猶予の特例とは

農地や田んぼを相続し、相続人が農業経営を続ける場合は「農地の納税猶予の特例」を適用できる可能性があります。

農地の納税猶予の特例とは、農業を営む人が農地を相続することになったときに、農業を継続する間はそれにかかる相続税の支払いに猶予が与えられる制度です。

農地の納税猶予の特例を適用する要件や申請方法について、詳しく見ていきましょう。

4-1 適用要件

農地の納税猶予の特例は、①亡くなった人と②相続人のそれぞれに適用要件が設定されています。

適用要件は、それぞれ下記の通りです。

【亡くなった人の要件】

- 死亡日まで農業を営んでいた人

- 生前に一括贈与をした人

- 死亡日まで特定貸付けまたは認定とし農地貸付などを行っていた人

【農業相続人の要件】

- 相続税の申告期限までに農業経営を開始し、その後継続して農業を行う人

- 生前に一括贈与を受けた人

- 相続税の申告期限までに特定貸付または認定の内貸付等を行っていた人

また、農地の納税猶予の特例を適用できる農地は「農業用に使用していた、または特定貸付けもしくは認定都市農地貸付け等を行っていた農地等」であり、下記に該当するものです。

- 亡くなった人から相続により取得した農地等で遺産分割がされているもの

- 贈与税納税猶予の対象となったもの

- 相続の年に亡くなった人から生前一括贈与されたもの

なお、農地等とは「農地または採草牧草地およびこれらとともに取得した準農地」であり、下記が該当します。

| 農地 | 農地法第2条第1項に規定する一定の農地で耕作の目的に使われる土地 |

| 採草放牧地 | 農地法第2条第1項に規定する一定の採草放牧地で、主に耕作・養畜の事業のための採草、または家畜の放牧のための採草または家畜の放牧の目的に使われる土地 |

| 準農地 | 農地、採草放牧地以外の土地で、10年以内に農地または採草放牧地に開発し、農業相続人が農業を営むのに適していると市町村長が証明した土地 |

4-2 申請の流れ・必要書類

農地の納税猶予の特例は自動で適用されるわけではなく、下記の手続きをする必要があります。

- 各市区町村農業委員会で証明書を発行する

- 相続税の申告期限内に税務署に報告する

- 「相続税の納税猶予に関する適格者証明願」を提出する

- 税務署に申告する

税務署に申告する際に必要な書類は、主に下記の通りです。

- 相続税の納税猶予に関する適格者証明書

- 特例適用農地の明細書

- 納税猶予の特例適用の農地の該当証明書

- 担保提供書

- 抵当権設定登記申請書

4-3 注意点

農地の納税猶予の特例とは、相続人が農業を続けるための制度であり、相続人が農業をやめる際には猶予されていた税金を納税しなければなりません。

他にも、農地の納税猶予の特例を利用する際には、下記の点に注意しなければなりません。

- 納税を猶予してもらった相続人が農業をやめる際には税金を払わなければならない

- 猶予されていた税金を払う際には年3.3~6.6%の利子税が上乗せされる

- 相続人以外が農地や田んぼを受け継いだ場合には納税猶予の特例を適用できない

- 耕作をしていない農地には納税猶予の特例を適用できない

- 農地を共有名義で相続した場合、農業を行わない人は納税猶予の特例を適用できない

- 未成年者や学生などすぐに農業を開始できない人も納税猶予の特例を適用できる

農地の納税猶予の特例を適用する際には様々な手続きが必要ですし、上記のように注意点もあります。

そのため、特例を適用する際には事前に相続税に詳しい税理士に相談することをおすすめします。

5章 農地を相続したときの注意点

農地や田んぼを相続したときには、相続税申告の他にも亡くなった人から相続人へ面木変更手続きが必要となります。

農地や田んぼを相続したときには、下記の点に注意しなければなりません。

- 相続税申告とは別に名義変更手続きが必要になる

- 農地には小規模宅地等の特例を適用できない

- 相続トラブルが発生する可能性がある

- 農地を相続したくないときは法的な手続きが必要である

それぞれ詳しく見ていきましょう。

5-1 相続税申告とは別に名義変更手続きが必要になる

農地や田んぼを相続した際には、相続税申告とは別に亡くなった人から相続人へ名義変更手続きをしなければなりません。

農地や田んぼの名義変更手続きは、法務局にて相続登記の申請を行う必要があります。

他にも、農地や田んぼを相続した際には相続登記の他に農業委員会へ相続の届け出をする必要があります。

農業委員会への届け出は相続開始から10ヶ月以内に行う必要があり、期限を過ぎると過料が発生する恐れもあるのでご注意ください。

なお、農業委員会への届け出をする際には相続登記を行った際の「登記事項証明書」を提出しなければなりません。

そのため、農地や田んぼを相続した際には、下記の順番で手続きをしましょう。

- 相続登記の申請をする

- 農業委員会や相続の届け出をする

相続登記に関しては自分で行うこともできますが、司法書士に依頼も可能です。

必要書類の収集などを行うのが難しい場合は、司法書士に相談することもご検討ください。

5-2 農地には小規模宅地等の特例を適用できない

相続した農地や田んぼについては、小規模宅地等の特例を適用できないのでご注意ください。

小規模宅地等の特例とは、亡くなった人の土地を相続したときに相続税評価額を最大8割軽減できる制度です。

小規模宅地等の特例は節税効果が大きい一方で、特例を適用できる土地は下記のように用途が限定されています。

| 適用できる土地の種類 | 概要 |

| 特定居住用宅地等 | 亡くなった人の自宅が建築されていた土地 |

| 貸付事業用宅地等 | 亡くなった人が収益物件を建築していた土地 |

| 特定事業用宅地等 | 亡くなった人が事業を営んでいた土地(事務所や工場などが建築されていた土地) |

農地や田んぼは特定事業用宅地等に該当するように感じますが、小規模宅地等の特例を適用するには土地の上に建物や構築物が建っていることが条件です。

農地や田んぼは建物や構築物が建築されていないので、小規模宅地等の特例を適用できません。

本記事の3章で解説したように、市街地周辺農地や市街地農地を受け継いだ場合、相続税評価額が高くなり税負担が重くなる可能性もあります。

農地の納税猶予の特例を適用できない場合、相続税の納税資金を用意する、農地を手放すなども検討しなければならないでしょう。

5-3 相続トラブルが発生する可能性がある

亡くなった人が農地を所有していた場合、農地を誰が受け継ぐかなどについて相続トラブルが発生する恐れがあります。

具体的には、下記の相続トラブルが発生しやすいのでご注意ください。

- 農地を受け継ぐ相続人がいない

- 農地を相続してしまったが手放したい

- 農地を受け継ぐ相続人に対して、他の相続人が代償金を請求する

農地による相続トラブルが発生しそうであり、相続人同士での解決が難しい場合は、相続に詳しい司法書士や弁護士に相談するのも良いでしょう。

相続に詳しい専門家であれば、第三者の公平な立場から遺産分割方法や相続手続きについて提案可能です。

5-4 農地を相続したくないときは法的な手続きが必要である

相続人が全員農業を営んでいないケースなど、農地を誰も受け継ぎたくないと考えるケースもあるでしょう。

農地を相続したくない場合には、下記の方法があります。

- 相続放棄

- 相続土地国庫帰属制度

それぞれ詳しく解説していきます。

5-4-1 相続放棄

相続放棄とは、プラスの財産もマイナスの財産も一切相続しなくなる手続きであり、農地を受け継がずにすみます。

ただし、相続放棄は個別の財産に対してのみ行うことはできないので、相続放棄を選択すると農地以外の財産も一切相続することができません。

そのため、故人が農地以外にも資産を持っていた場合、相続放棄を選択すると損をする可能性もあるので慎重に判断すべきです。

他にも、相続放棄には下記のデメリットがあります。

- 農地以外の財産も受け継ぐことができなくなる

- 自分が相続人になってから3ヶ月以内に家庭裁判所で申立てをしなければならない

- 相続放棄の申立て前に故人の財産を処分してしまうと、相続放棄が認められなくなる可能性がある

相続放棄の手続きは自分でも行えますが、必要書類を収集するのは手間がかかります。

加えて相続放棄を検討する場合、亡くなった人の財産の処分や管理についての判断も難しくなるため、確実に相続放棄をしたいのであれば、司法書士や弁護士に相談することをおすすめします。

相続に詳しい司法書士や弁護士であれば、相続放棄をすべきかの判断や手続きまで一括で対応可能です。

5-4-2 相続土地国庫帰属制度

相続土地国庫帰属制度を利用すれば、相続放棄と異なり、受け継ぎたくない農地だけを国に返還できます。

相続土地国庫帰属制度とは、相続や遺贈によって取得したいらない土地を国に返せる制度です。

ただし、相続土地国庫帰属制度を利用する際には下記の点に注意しなければなりません。

- すべての土地が相続土地国庫帰属制度を利用できるわけではない

- 負担金を納めなければならない

農地に対して相続土地国庫帰属制度を適用する際の負担金は、農地の種類や地積によって変わってきます。

また、相続土地国庫帰属制度を適用する際には、事前に亡くなった人から相続人へ名義変更手続きをすませておく必要がある点にもご注意ください。

まとめ

農地や田んぼを相続した際にも相続税はかかります。

ただし、相続税は遺産ごとにかかるのではなく、遺産総額に対してかかるので相続発生時には農地や田んぼを含む相続財産調査を行う必要があります。

農地や田んぼの相続税評価額は、相続した農地の種類によって変わるため、まずは受け継いだ農地の種類をご確認ください。

また、農地や田んぼを相続した際には相続税申告だけでなく、農地の名義変更手続きや農業委員会への届け出も行わなければなりません。

農地や田んぼの名義変更手続きは自分で行うこともできますが、司法書士への依頼も可能ですので、自分で行うのが難しい場合は相談するのも良いでしょう。

グリーン司法書士法人では、相続登記に関する相談をお受けしています。

初回相談は無料ですし、農地を相続したくない場合の相談にも乗れますので、まずはお気軽にお問い合わせください。