包括遺贈とは、受け継がせる財産を「全部」もしくは「割合」で指定する遺贈です。

包括遺贈では「財産の全てを遺贈する」や「全財産の3分の2を遺贈する」などといった内容を遺言書に記載します。

包括遺贈では、受け継がせる財産を具体的に記載する必要がないので、年齢が若く将来的に相続財産に変更が生じる可能性が高い方にも向いています。

その一方で、包括遺贈はプラスの相続財産だけでなくマイナスの相続財産も相続する必要があるなど、注意すべき点もあります。

包括遺贈を行う際には、メリットやデメリットを把握して、将来発生する恐れがある相続トラブルを考慮した上で行うのが大切です。

本記事では、包括遺贈のメリットやデメリット、注意点を詳しく解説していきます。

目次

1章 遺贈とは

遺贈とは、遺言によって財産を受け継がせることです。

遺贈の相手は相続人であっても、相続人以外でも構いません。

遺贈を行う財産に関しても制限なく、預貯金や不動産、株式などで行えます。

遺贈は2種類あり「包括遺贈」と「特定遺贈」に分けられます。

特定遺贈とは、「自分のA銀行の預貯金1,000万円を長男に相続させる」などと受け継ぐ財産の種類や金額を指定する方法です。こちらの違いについては2章で詳しく解説します。

本章では「遺贈と相続の違い」「遺贈と生前贈与の違い」について確認したいと思います。

1-1 遺贈と相続の違い

相続は人が亡くなったときに民法に従って、財産が相続人に受け継がれることです。

そのため、相続ではあらかじめ民法によって決められている法定相続人以外に財産を受け継ぐことができません。

一方で遺贈の場合には、遺言で財産を受け継ぐ相手を指定できるので、法定相続人以外にも財産を受け継ぐことができます。

1-2 遺贈と生前贈与の違い

生前贈与は名前の通り、自分が生きているうちに財産を第三者に贈与することです。

贈与は贈与を行う側と受ける側の契約行為であり、無償で行う場合でも双方の合意が必要です。

生前贈与の場合では双方の合意があれば、契約書を取り交わさず口頭でも行えます。

一方で遺贈は要件を守った遺言書で行わないと無効になります。

ただし亡くなった方と遺贈を受け取る方(受遺者)の合意がなくても、遺贈を行えます。

2章 包括遺贈とは

包括遺贈とは、遺贈2種類のうちの一つであり、財産を特定せずに行う遺贈です。

包括遺贈に当てはまるのは、以下のように遺言書で指定されている場合です。

- 全財産を配偶者に遺贈する

- 相続財産のうち、2分の1を孫Aに遺贈する

包括遺贈は遺贈する財産の種類や金額を指定しないので、相続同様にプラスの財産もマイナスの財産も受遺者に遺贈されます。

また受遺者が受け継ぐ財産が具体的に決められていないので、他の相続人と一緒に遺産分割協議に参加し、どの財産をどれだけ受け継ぐが話し合う必要があります。

2-1 包括遺贈と特定遺贈の違い

遺贈には、2種類あり先ほど解説した包括遺贈と特定遺贈に分けられます。

特定遺贈とは、「自分のA銀行の預貯金1,000万円を長男に相続させる」などと受け継ぐ財産の種類や金額を指定する方法です。

包括遺贈と特定遺贈の違いは、以下の通りです。

| 包括遺贈 | 特定遺贈 | |

| 制度の概要 | 遺言書で財産の全部または一定の割合を包括的に指定して遺贈する方法 | 遺言書でどの財産をどれだけ受け継がせるか特定して遺贈する方法 |

| 遺産分割協議への参加 | 参加が必要 | 参加が不要 |

| 相続放棄は可能か | 相続の開始があったことを知った3ヶ月以内に家庭裁判所で申立が必要 | 期限はなく、遺贈者が亡くなった後に相続人等の遺贈義務者に相続放棄の意思表示をすれば相続放棄できる |

| 借金も相続してしまうか | 遺言書で指定された割合については、相続してしまう | 具体的に遺言書で指定がなければ相続しない |

| 死亡時までに財産が変わると遺贈が無効になるか | 遺贈を割合で指定するので、無効にならない | 遺贈を具体的な財産で指定するので、無効になる恐れがある |

| 不動産取得税は課税されるか | 非課税 | ・法定相続人の場合は非課税 ・法定相続人以外の第三者の場合は課税される |

次の章では、具体的に包括遺贈のメリットを解説していきます。

3章 包括遺贈のメリット

包括遺贈のメリットは、主に2つです。

それぞれ確認していきましょう。

財産内容が変わっても遺贈が無効にならない

包括遺贈は、遺言書で受遺者が受け継ぐ財産を「全ての財産」としたり、「割合を指定」したりすることができます。

そのため、遺言書作成後に財産内容が変わっても、遺贈が無効になりません。

例えば、遺言書を作成した年齢が比較的若く、今後生活していく中で財産の種類や金額が変わると予想できる場合には、包括遺贈の方が適しているといえるでしょう。

財産を受け取る方が希望の財産を指定できる

包括遺贈では、遺贈者が受遺者に受け継がせたい財産の割合を指定することもできます。

一部の割合となったときには、受遺者は他の相続人と遺産分割協議に参加して、自分が受け継ぎたい財産の希望を伝えられます。

受遺者の希望にそった形で遺贈が行われやすいのは、包括遺贈のメリットといえるでしょう。

4章 包括遺贈のデメリット

包括遺贈には残念ながら、以下の3つのデメリットもあります。

- 相続財産のうち借金も相続してしまう

- 相続放棄をする場合の期限は3ヶ月以内

- 遺産分割協議に参加しなければならない

それぞれ詳しく解説していきます。

相続財産のうち借金も相続してしまう

包括遺贈は、財産を受け継がせる相手と割合を指定するので、プラスの相続財産だけでなくマイナスの財産も相続してしまう可能性があります。

包括遺贈で財産を受け継ぐ場合には、亡くなった方に借金がないかどうか、確かめておくと安心です。

相続放棄をする場合の期限は3ヶ月以内

包括遺贈で受遺者になったものの亡くなった方に借金がある場合など、相続放棄をしたいと考える方もいるでしょう。

包括遺贈を相続放棄したい場合には、通常の相続と同様に、相続の開始を知ってから3ヶ月以内に家庭裁判所で申立手続きが必要です。

相続放棄は自分で行うこともできますが、相続に関する専門的な知識が必要になる場合もあります。

場合によっては、司法書士や弁護士といった専門家への相談もご検討ください。

遺産分割協議に参加しなければならない

包括遺贈では受遺者がどの財産を受け継ぐか決められていないので、他の相続人と同様に遺産分割協議に参加する必要があります。

受遺者も亡くなった方と血縁関係にあり他の相続人との関係が円満なら良いですが、内縁の妻や愛人などが受遺者に指定されていた場合には、遺産分割協議がスムーズに進まない恐れがあります。

場合によっては、他の相続人とのトラブルに発展する、余計なストレスが発生する可能性もあるでしょう。

他の相続人と受遺者の関係が円満でないのであれば、包括遺贈ではなく、特定遺贈を検討しておくのがおすすめです。

5章 包括遺贈がおすすめなケース

3章、4章で解説したメリット、デメリットをもとに、包括遺贈の利用をおすすめできるケースは、以下の通りです。

- すべての財産を一人に受け継いでほしい場合

- 遺言書の作成後、財産内容に変更が生じる可能性が高い場合

- 遺言書作成時点も、将来的にも借金をする予定がない場合

- 受遺者も遺産分割協議に参加してほしい場合

包括遺贈の特徴は、遺産分割協議に参加できることと借金も相続してしまう可能性があることです。

他の相続人と受遺者の関係が良好であり、遺産分割協議で相続内容を話し合ってほしい場合には、包括遺贈がおすすめです。

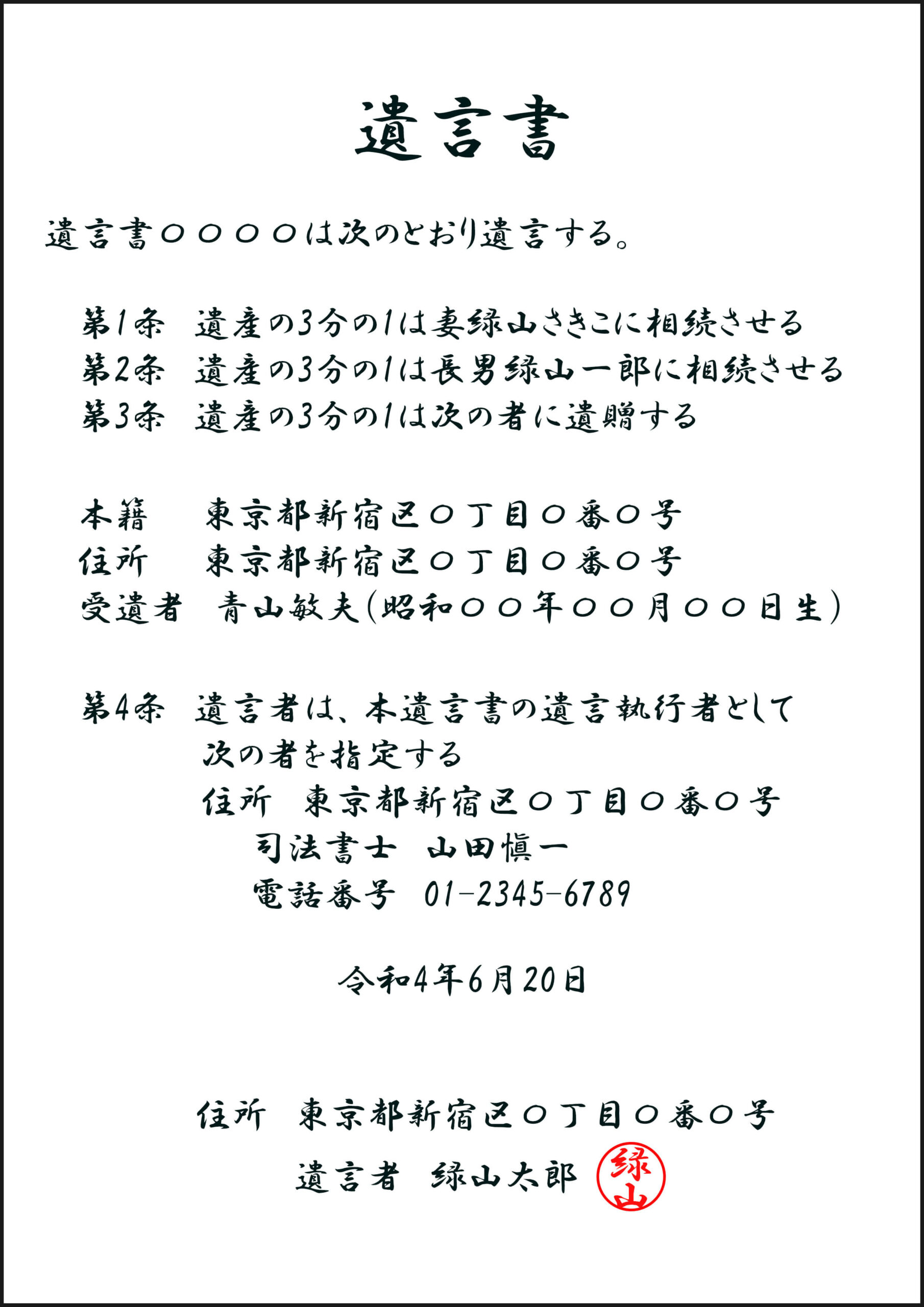

6章 包括遺贈を遺言書で指定する方法

包括遺贈では、受遺者に受け継がせたい財産の全部もしくは割合を遺言書で指定します。

具体的には、以下のように遺言書に記述する必要があります。

【他の文例】

- すべての遺産を孫Aに遺贈する

- 遺産の3分の2を孫Aに遺贈する

なお、遺言書を作成する際には、民法によって決められた要件を守って作成する必要があります。

遺言書の詳しい作成内容については、以下の記事もご参考にしてください。

7章 包括遺贈をするときの注意点

最後に包括遺贈を行うときの注意点を3つ紹介します。

- 遺留分を考慮した遺言書を作成する

- 受遺者が亡くなった場合の対策をしておく

- 遺言執行者を指定しておく

それぞれ詳しく解説していきます。

7-1 遺留分を考慮した遺言書を作成する

包括遺贈を行う際には、遺留分を考慮した遺言書を作成しておきましょう。

遺留分とは、配偶者や父母などの直系尊属、子供や孫などの直系卑属に認められている最低限度の遺産を受け取ることができる権利です。

例えば、「愛人に全ての財産を相続させる」と書いた遺言書は、配偶者や子供の遺留分を侵害してしまう可能性があります。

遺留分が侵害された部分の遺言書に関しては無効になってしまいますし、遺留分が侵害された相続人は受遺者に対して「遺留分侵害額請求権」を行使する可能性があります。

自分が亡くなった後の遺留分トラブルを避けるためにも、遺留分を侵害していない遺言書を作成しましょう。

遺留分に考慮した遺言書をミスなく作成したいのであれば、相続に詳しい司法書士や弁護士に相談するのもおすすめです。

7-2 受遺者が亡くなった場合の対策もしておく

親より子供が先に亡くなってしまうケースなど、本来であれば法定相続人になるはずの方が既に亡くなっている場合には、相続人の子供が相続権を持つ代襲相続が発生します。

その一方で受遺者には代襲相続が発生しないので、遺贈者よりも受遺者が先に亡くなってしまった場合、包括遺贈が無効になってしまう恐れがあります。

例えば、「財産の半分を子供である長女Aに相続する」と遺言書に記載した上で「遺言者より先に長女Aが亡くなった場合には、長女Aの子供Bに遺贈する」などと指定をしておけば、自分の希望に合った遺贈を実現しやすいです。

7-3 遺言執行者を指定しておく

包括遺贈を行う際には、遺言書の作成だけでなく遺言執行者の選任もしておきましょう。

遺言執行者とは、遺言書に記された内容を実現するための代理人です。

遺言執行者を選任しておけば、相続人全員と受遺者が共同で相続手続きを進めるかわりに、遺言執行者が単独で相続手続きを行えます。

遺言執行者は司法書士や弁護士などの専門家に依頼可能なので、遺言書の作成と共に依頼しておくのが良いでしょう。

まとめ

包括遺贈とは、遺贈のひとつであり、財産の全部もしくは割合を指定して遺贈を行う方法です。

特定遺贈とは異なり、遺贈する財産を細かく指定しなくて良いので、将来的に相続財産の種類や金額が変わる可能性が高い方に向いています。

その一方で、包括遺贈の受遺者は、他の相続人と一緒に遺産分割協議を行う必要があります。

相続人と受遺者の関係が円滑でなければ、遺産分割協議を始めとした相続手続きがスムーズに進まない恐れがあるのでご注意ください。

包括遺贈を行う際には、民法で決められた要件を満たした遺言書の作成が必要です。

相続手続きの手間を減らし、遺された家族や受遺者の負担を減らしたいのであれば、遺言執行者も選任しておくのが良いでしょう。

遺言書の作成や遺言執行者の選任は、相続に詳しい司法書士や弁護士への相談もご検討ください。

グリーン司法書士法人では、遺言書の作成や相続手続きに関する相談をお受けしています。

初回相談は無料、かつオンラインでの相続も可能なので、まずはお気軽にお問い合わせください。

よくあるご質問

包括遺贈と特定遺贈の違いは?

遺贈には、2種類あり先ほど解説した包括遺贈と特定遺贈に分けられます。

包括遺贈とは、遺贈2種類のうちの一つであり、財産を特定せずに行う遺贈です。

特定遺贈とは、「自分のA銀行の預貯金1,000万円を長男に相続させる」などと受け継ぐ財産の種類や金額を指定する方法です。

▶包括遺贈と特定遺贈の違いについて詳しくはコチラ包括遺贈のデメリットとは?

包括遺贈のデメリットは、下記の3つです。

・相続財産のうち借金も相続してしまう

・相続放棄をする場合の期限は3ヶ月以内

・遺産分割協議に参加しなければならない

▶包括遺贈のデメリットについて詳しくはコチラ