故人が財産を「どこに」「どれだけ」所有していたか、一から調査するのは非常に大変です。

亡くなった方が所有していた不動産を確認する際には、「名寄帳(なよせちょう)」という書類で確認するのがおすすめです。

名寄帳とは、個人が所有している不動産が一覧になっている書類です。

名寄帳を確認すれば、亡くなっていた方がどんな不動産を所有していたか調べられます。

本記事では名寄帳の取得方法や活用方法、取得時の注意点を解説していきます。

目次

1章 名寄帳とは

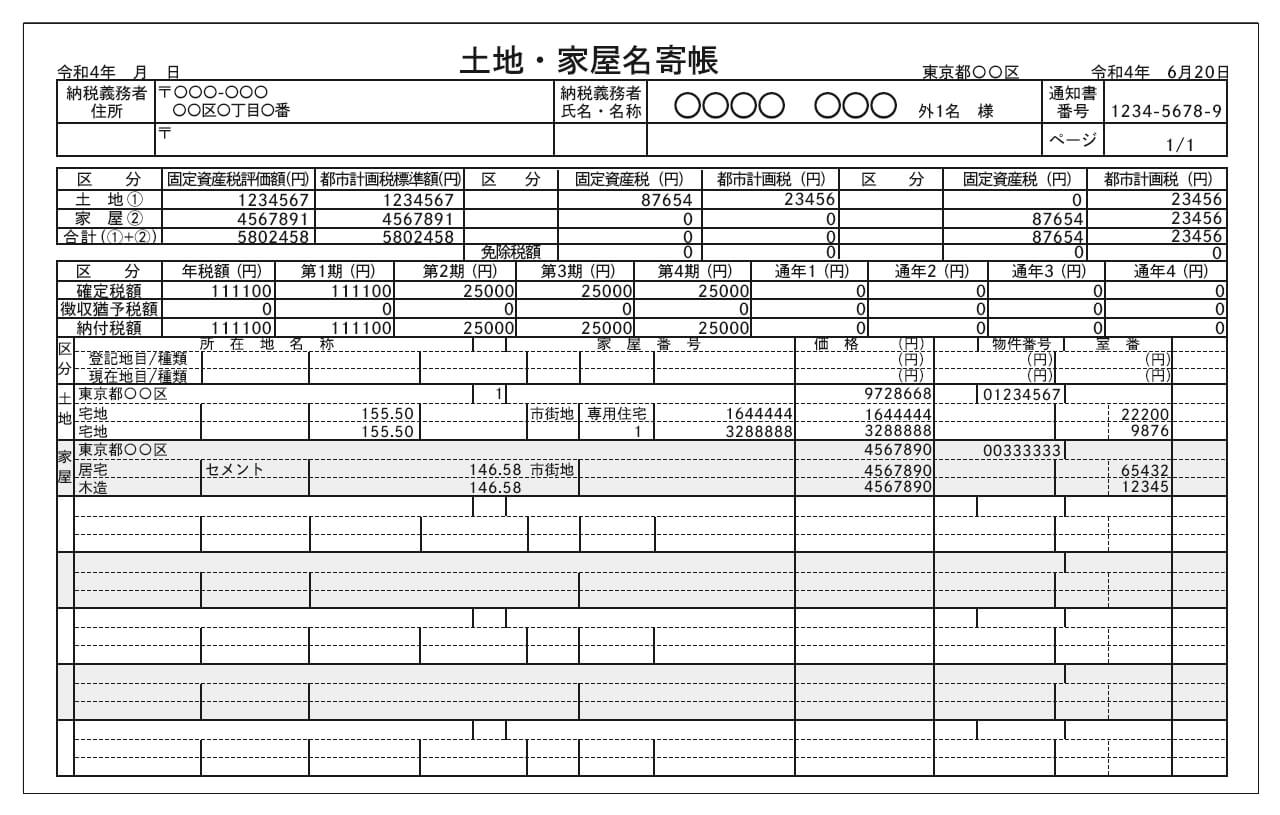

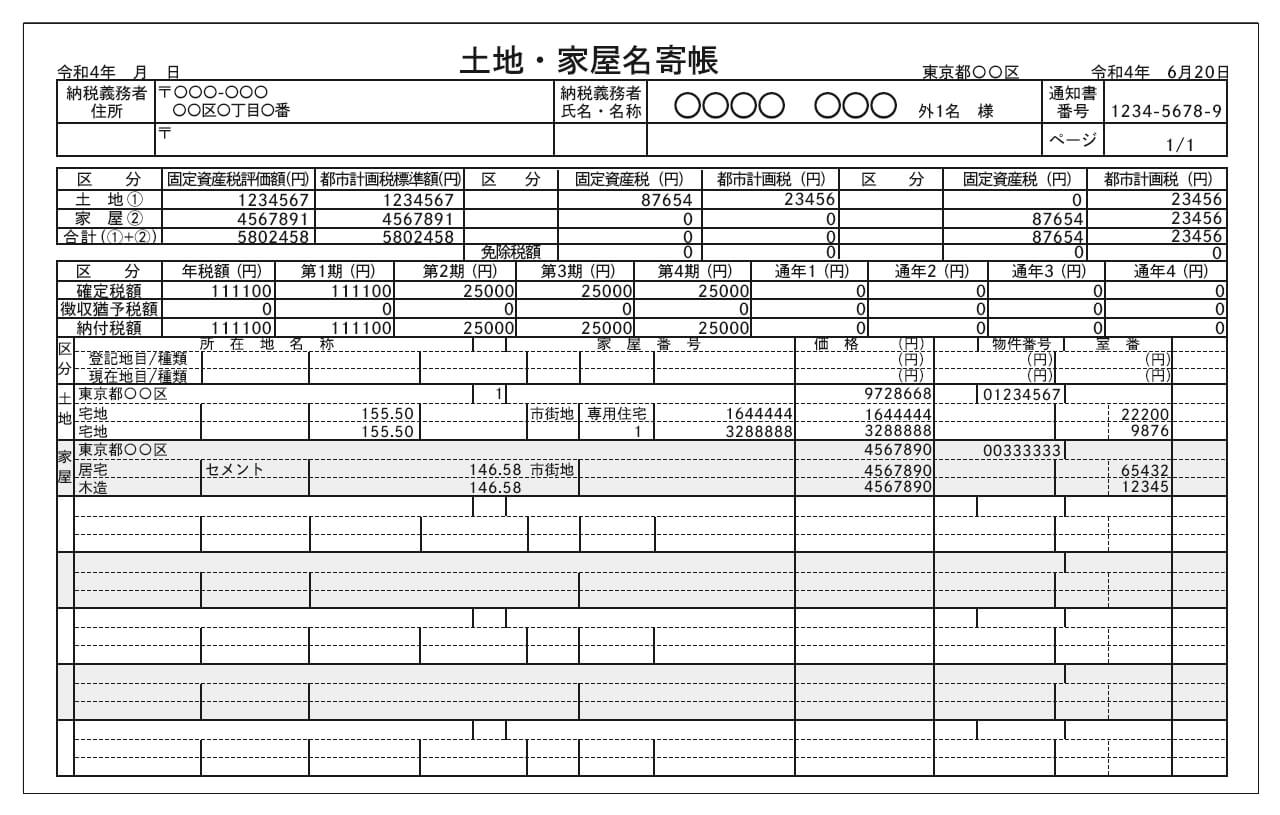

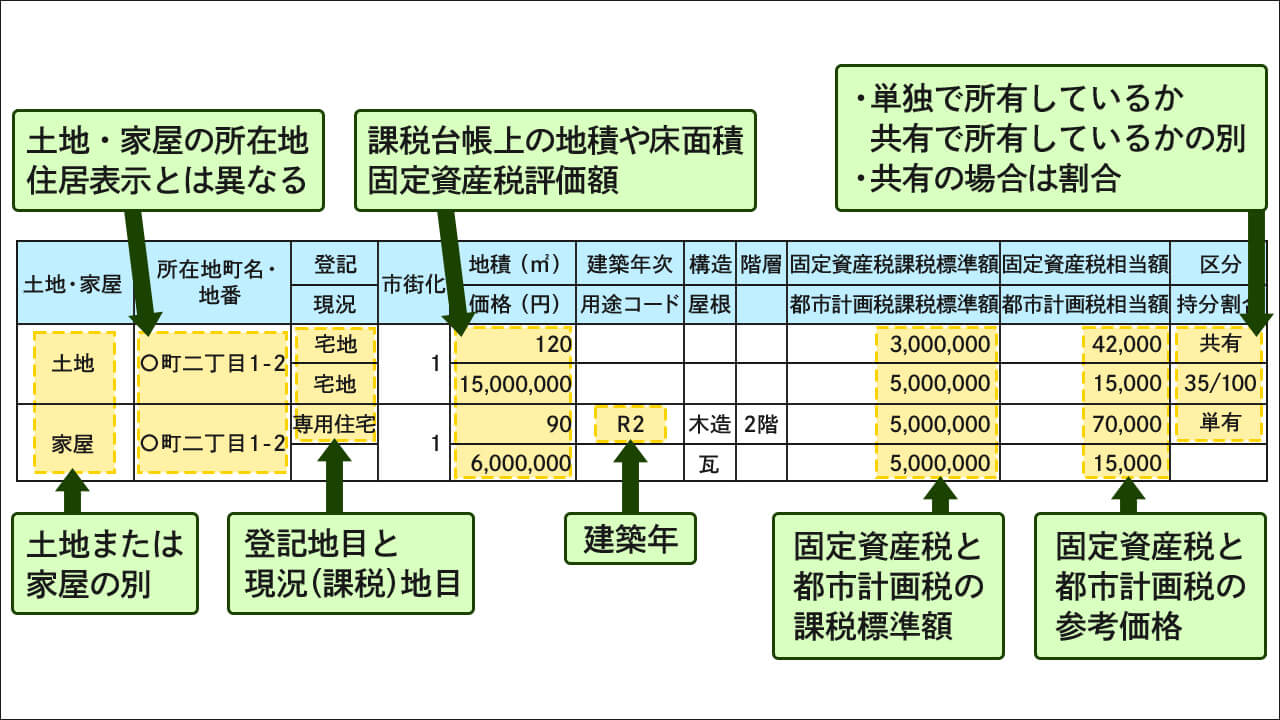

名寄帳とは、土地や家屋の情報を所有者ごとにまとめた一覧表であり、故人が所有していた不動産に関する情報も確認できます。

名寄帳は各自治体が発行しており、自治体によっては「固定資産課税台帳」「土地・家屋名寄帳」などの名称で管理されている場合もあります。

名寄帳には、以下の情報が一覧となって記録されています。

- 所有者の氏名・住所

- 不動産に関する情報(地番や地目、地積など)

- 固定資産税の評価額

- 固定資産税の課税標準額

- 固定資産の税額

名寄帳を発行してもらえば、個人が発行先の市区町村で所有している不動産の一覧情報を確認できます。

そのため、亡くなった方が複数の不動産を所有していた場合や固定資産税課税通知書が見つからない場合に相続財産の特定をする際に便利です。

1-1 相続時には名寄帳の確認をしておく理由

相続発生時には名寄帳で亡くなった方が所有していた不動産の一覧を確認しておきましょう。

相続では亡くなった方の財産を全て調査し、評価額を計算する必要があるからです。

名寄帳を取得すれば、私道や山林など「固定資産税がかかっていなかった不動産」も含め、亡くなった方が所有していた不動産を全て確認できます。

相続手続きが完了した後に、把握していない不動産が見つかったとき、以下のような問題が発生する恐れがあります。

- 遺産分割協議がやり直しになる

- 相続税に加えて、贈与税や不動産取得税がかかる

- 相続税申告のやり直し(更正)や追加の納税が必要になる

遺産分割協議を始めとした相続手続きのやり直しや追加の納税を避けるためにも、相続財産を調査する際には名寄帳を活用するのが良いでしょう。

2章 名寄帳を取得する方法と必要書類

名寄帳は市区町村単位で発行されており、不動産の所在地の自治体役場にて請求可能です。

名寄帳の請求ができるのは原則として不動産の持ち主のみですが、相続手続きに使用する際には亡くなった方と請求者の関係性を証明すれば取得できます。

名寄帳を取得する方法や必要書類は、以下の通りです。

| 申請する人 |

|

| 提出先 | 不動産所在地の市区町村役場の資産税課 (東京都23区の場合には都税事務所) |

| 費用 | 約300円程度 |

| 必要書類 |

|

亡くなった方が遠方に住んでいる場合などは、郵送で名寄帳を取得することも可能です。

郵送で名寄帳を申請する際には、手数料と同額の定額小為替と切手を貼った返信用封筒を追加で用意しましょう。

名寄帳の取得に必要な書類は、取得目的や不動産の所有者と申請者の関係性によっても異なる場合があります。

スムーズに書類を取得したいのであれば、申請前に市区町村役場にて必要書類を確認しておくと安心です。

3章 名寄帳の活用方法

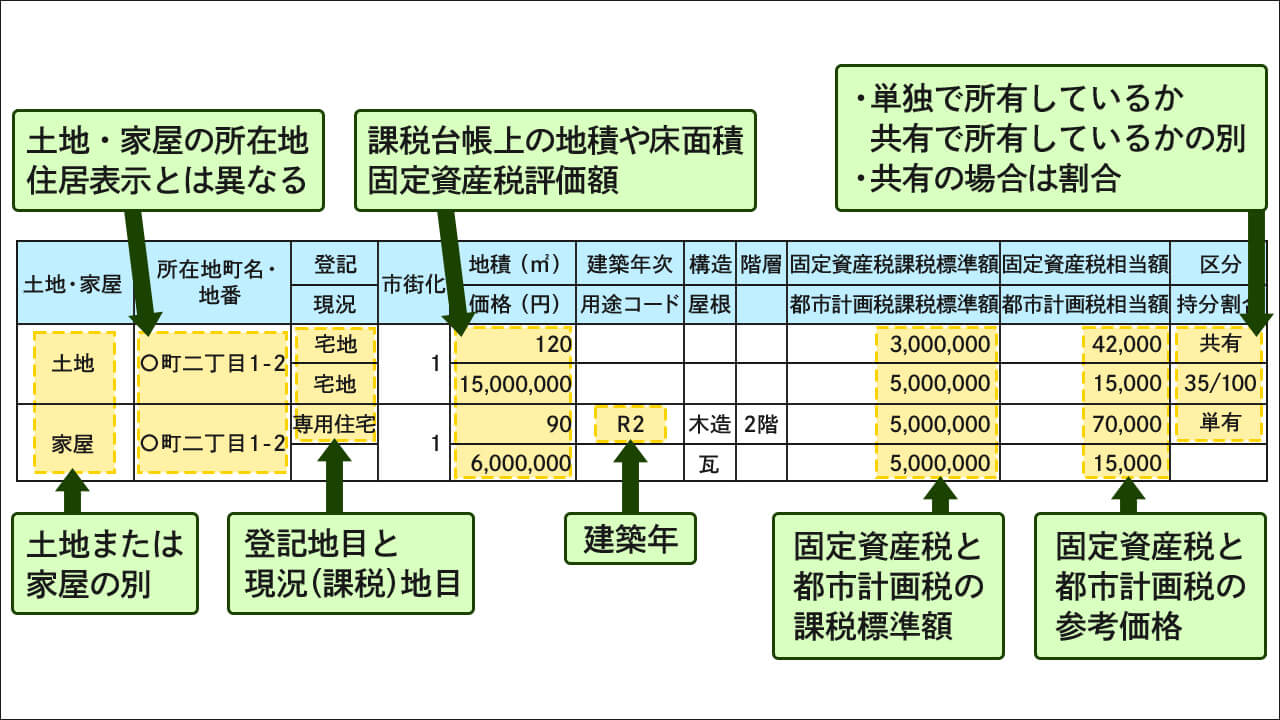

名寄帳は亡くなった方が所有している不動産情報が一覧で確認できます。

便利な一方で情報量が多いので、どの部分を確認すれば良いかわからなくなってしまうかもしれません。

相続手続きを行う目的で名寄帳を取得した場合、確認すべき内容は「亡くなった方がどんな不動産を所有していたかどうか」です。

そのため最低限、不動産の種類や地番、固定資産税評価額が確認できていれば良いでしょう。

固定資産税評価額は、不動産市場で売買される価格の約7割です。

遺産分割協議や相続税申告を行う場合にも、一つの目安として確認しておくと便利です。

4章 名寄帳を取得・活用するときの注意点

名寄帳は、相続発生時に亡くなった方が所有していた不動産を確認するときに便利な書類です。

とはいえ、名寄帳を取得、活用する際には以下の5つに注意する必要があります。

- 名寄帳は不動産の所在地ごとに管理されている

- 未登記や非課税の不動産も名寄帳に記載される

- 名寄帳には1月1日時点に所有していた不動産情報が記載される

- 名寄帳の正式名称は役所ごとで異なる

- 名寄帳に記載されるのは個人名義の不動産のみ

それぞれ詳しく解説していきます。

4-1 名寄帳は不動産の所在地ごとに管理されている

名寄帳は市区町村単位で管理しています。

そのため一つの自治体で取得できる名寄帳には、あくまでその自治体が管理している不動産のみが記載されています。

亡くなっていた方が複数の市区町村で不動産を所有していた場合には、複数の名寄帳が必要になるのでご注意ください。

亡くなった方がどこにどんな不動産を所有していたかわからない場合には、自宅を整理して不動産の権利証や固定資産税通知書などを探してみましょう。

なお、名寄帳は役場で直接申請するだけではなく、郵送請求も可能です。

以下のケースでは、郵送請求も活用するのが良いでしょう。

- 亡くなった方が複数の市区町村で不動産を所有していた場合

- 申請先の市区町村役場と相続人の自宅が離れている場合

4-2 未登記や非課税の不動産も名寄帳に記載される

名寄帳には、未登記や非課税の不動産に関する情報も一覧となって記載されています。

それに対し毎年5月頃に届く固定資産税納税通知書には、固定資産税が非課税になっている不動産に関しては記載されていません。

固定資産税が非課税になっている土地とは、主に以下の通りです。

- 減額適用中で課税されていない不動産

- 私道や公衆用道路

共有名義の不動産にも注意しよう!

ほかにも共有名義となっている不動産の場合、実際に納税している人(代表者)にしか固定資産税納税通知書や課税明細書が送られないケースが多くあります。

亡くなった方が所有していた「固定資産税非課税の不動産」や「共有名義の不動産を発見するため」にも、名寄帳を取得しておくのが良いでしょう。

名寄帳を取得すれば、亡くなった方が不動産の所有者として固定資産税を払っていたものの登記はしていない未登記不動産を発見できる可能性もあります。

【不動産の名義変更(相続登記)していない方は司法書士へ相談しよう!】

相続した土地を活用するしないに関わらず、2024年より相続登記を行うことが義務になります。

もし相続した土地の変更登記がお済みでないのであれば、まずは相続登記を行いましょう。

相続登記は司法書士に代行してもらうことも可能ですし、相続登記を司法書士に依頼すれば、土地活用の相談や必要に応じて不動産会社や税理士など別の専門家も紹介してもらえます。

相続登記の義務化に関しては、以下の記事で詳しく解説しています。

4-3 名寄帳には1月1日時点に所有していた不動産情報が記載される

名寄帳は、自治体が固定資産税課税台帳を不動産の所有者ごとにまとめた一覧表です。

固定資産税は不動産を1月1日時点に所有していた方に課税される仕組みであり、名寄帳に記載されている不動産情報も1月1日時点に所有していたものが記載されます。

その年の1月2日から亡くなるまでに不動産売買をしていた場合には、名寄帳と最新情報にずれが生じる恐れがあるのでご注意ください。

「名寄帳に記載されている情報が必ず正しい」と考えるのではなく、不動産の売買がなかったかどうかを確認しておきましょう。

例えば、亡くなった方の自宅で不動産売買の契約書や登記簿謄本を見つけた場合には、いつの記録のものか調査することをおすすめします。

亡くなった方が死亡したときに、名寄帳に記載されている不動産を所有していたかどうかは、法務局にて登記事項証明書を取得すれば確認できます。

相続人の正確な財産調査をするのであれば、個人で行うのではなく司法書士や弁護士などの専門家への依頼もご検討ください。

司法書士や弁護士は、名寄帳だけでなく不動産の権利証や公図なども確認して相続人の財産調査を行います。

4-4 名寄帳の正式名称は役所ごとで異なる

名寄帳とは全国で使用されている正式名称ではなく、「名寄帳兼課税台帳」「固定資産税課税台帳」「土地・家屋名寄帳」などと各市区町村で名称が異なります。

とはいえ、記載されている内容に大きな違いはありませんし、役場で「名寄帳の請求をしたい」と言えば名称が違う場合でも請求祖方法を教えてもらえるのでご安心ください。

4-5 名寄帳に記載されるのは個人名義の不動産のみ

名寄帳に記載されるのは、個人名義の不動産に関する情報のみです。

法人名義で所有されている不動産に関しては、法人名で名寄帳を別途取得しなければなりません。

亡くなった方が会社を経営していた場合や不動産管理会社を所有していた場合には、法人名でも名寄帳を請求しておきましょう。

まとめ

名寄帳を利用すれば、亡くなった方が所有していた不動産情報の一覧を確認できます。

亡くなった方が財産目録を用意していなかった場合の相続財産調査に役立つ一方で、名寄帳は万能ではありません。

名寄帳にはその年の1月1日時点に所有していた不動産情報しか記載されません。

更に、亡くなった方が複数の市区町村で不動産を所有していた場合には、市区町村ごとに名寄帳を請求する必要があります。

相続人の財産調査を正確に行い、遺産分割協議や相続税申告のやり直しを防ぎたいのであれば、司法書士や弁護士などの専門家へ相続財産の調査を依頼することもご検討ください。

相続に詳しい司法書士や弁護士であれば、様々な情報から相続財産の調査を行えます。

グリーン司法書士法人では、相続に詳しい司法書士が相続登記や相続手続きの相談をお受けしています。

初回相談は無料かつオンラインでの相談も可能なので、まずはお気軽にお問い合わせください。

よくあるご質問

名寄帳とは?

名寄帳とは、土地や家屋の情報を所有者ごとにまとめた一覧表であり、故人が所有していた不動産に関する情報も確認できます。

名寄帳を取得できる人とは?

名寄帳には個人情報が記載されているため、原則として請求できるのは本人のみです。

名寄帳を取得できる人物は、下記の通りです。

・原則として本人

・相続の場合には、亡くなった方と請求者の関係性を証明する必要がある

・第三者が請求する際には委任状が必要