みなし譲渡とは、【無償】もしくは【相場より著しく低い価額】で資産を譲渡した場合、時価で譲渡したとみなされる税制上の規定です。

例えば法人から個人に対し無償で建物などの不動産を譲渡した場合にはみなし譲渡と判断されます。

みなし譲渡は贈与者と受贈者が個人か法人かによって発生する税金が変わってくきます。

みなし譲渡について詳しく知らない状態で資産や金銭のやり取りをしてしまうと、後から思わぬ税金がかかってしまう可能性があるので注意が必要です。

本記事ではみなし譲渡に該当するケースやみなし譲渡の際に発生する税金について解説していきます。

1章 みなし譲渡とは

みなし譲渡とは、無償もしくは市場取引価格(相場)よりも低い価額で資産を譲渡した場合、時価で譲渡があったとみなされる税制上の規定です。

個人から法人へのみなし譲渡があったと判断されると、譲渡を行った側は譲渡所得税が課税されます。

一方で法人間のみなし譲渡もしくは法人から個人へのみなし譲渡があった場合には、譲渡を行った法人は譲渡額を益金算入しなければなりません。

次の章ではみなし譲渡と判断されたときにかかる税金の種類を解説していきます。

2章 みなし譲渡によってかかる税金

みなし譲渡と判断されたときにかかる税金は譲渡をした側が「個人」か「法人」かによって変わります。

みなし譲渡によって発生する税金の種類は以下の通りです。

| 譲渡の形 | 納税義務者 | かかる税金 |

| 個人間の譲渡 | 譲渡を受けた側 | 贈与税 |

| 個人から法人への譲渡 | 譲渡を行った個人 | 譲渡所得税 |

| 遺産の限定承認 | 故人 | 譲渡所得税 |

| 法人から個人への譲渡 | 譲渡を行った法人 | 消費税 |

詳しく確認していきましょう。

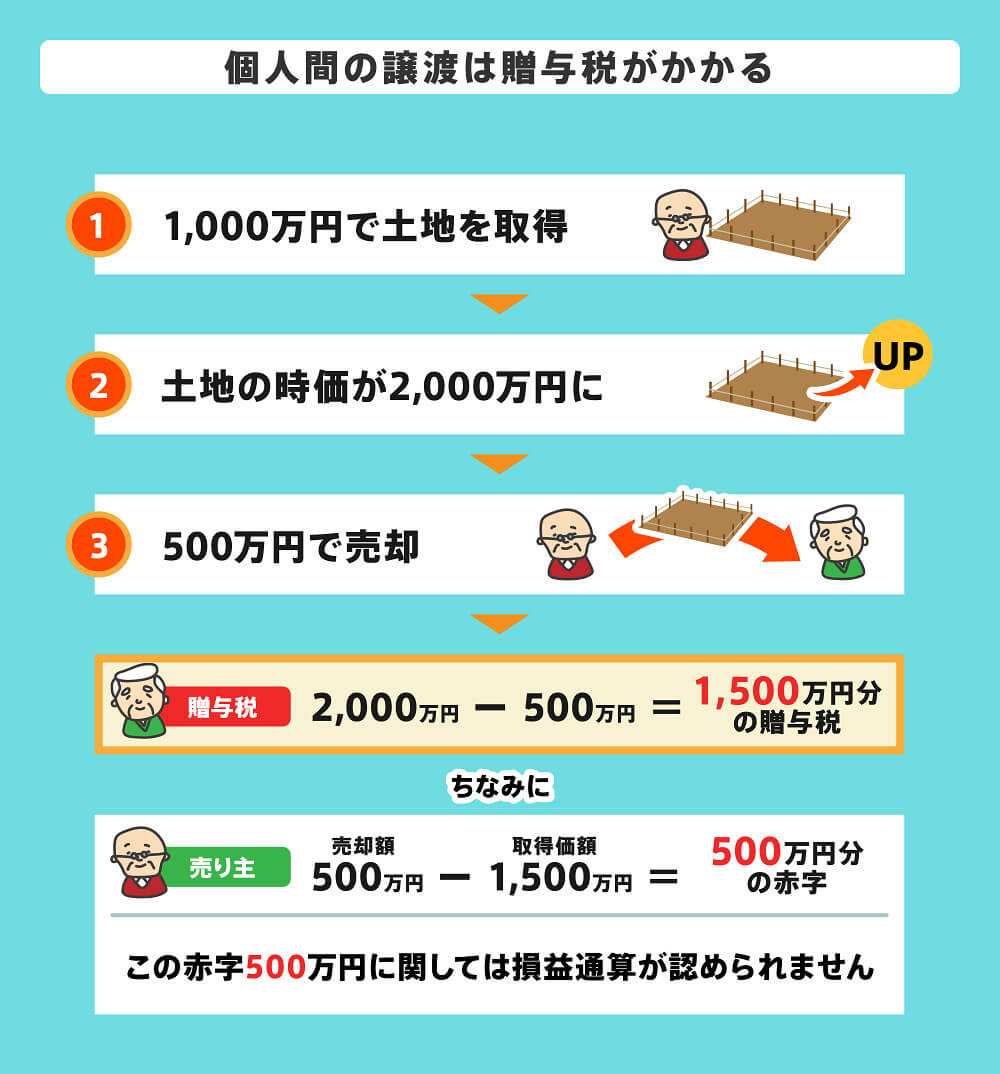

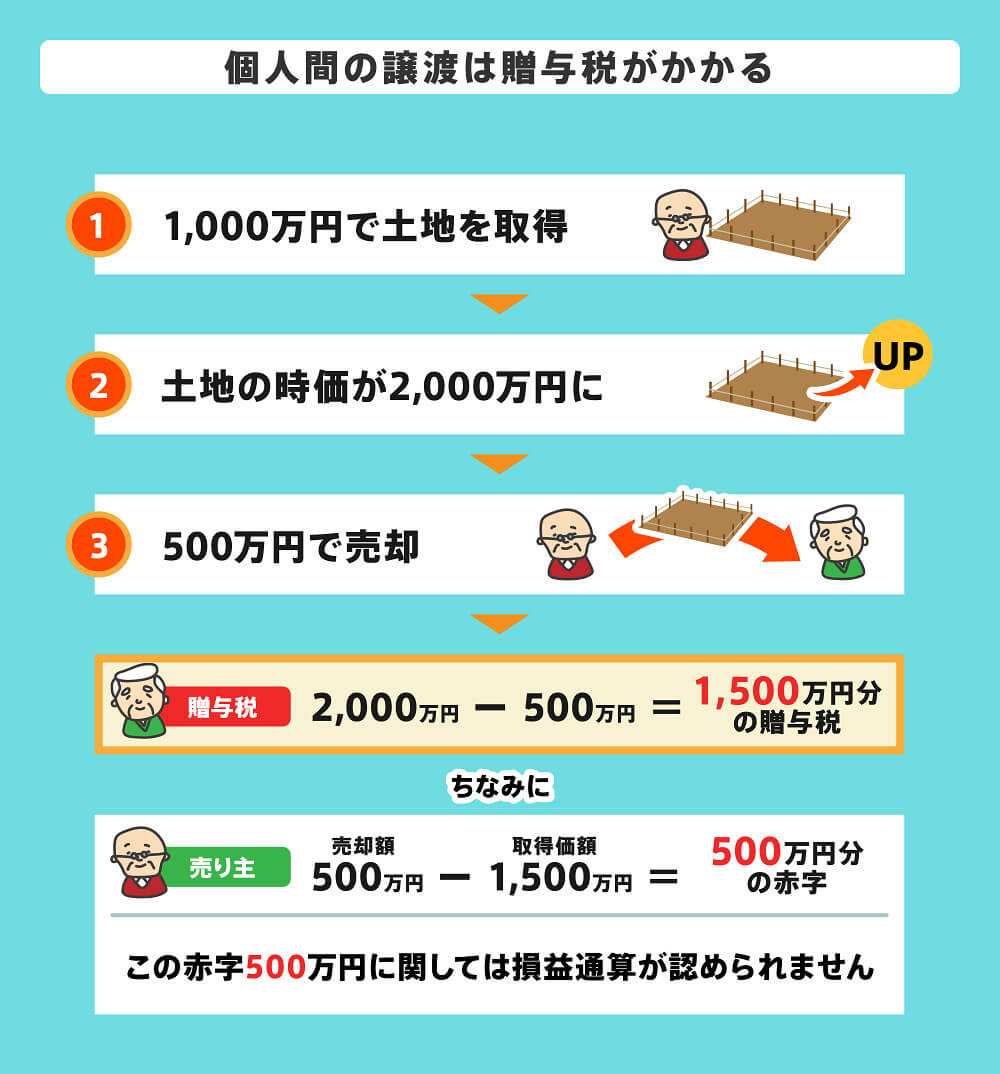

2-1 個人間の譲渡は贈与税がかかる

個人間で無償もしくは市場価格より著しく低い金額での譲渡があった場合、みなし贈与と判断され贈与を受けた側は時価と取得価額の差額に対して贈与税が課税されます。

更に譲渡をした側は、取得価額より低い価額で売却したとしても、譲渡損失として計上できません。

例えばAさんが1,000万円で取得し、時価が2,000万円になった土地を500万円で知人Bに売却した場合、Bさんには2,000万円ー500万円=1,500万円分の贈与税がかかります。

またAさんに関しては売却額500万円ー 取得価額1,000万円=赤字500万円となっていますが、この500万円に関しては損益通算が認められません。

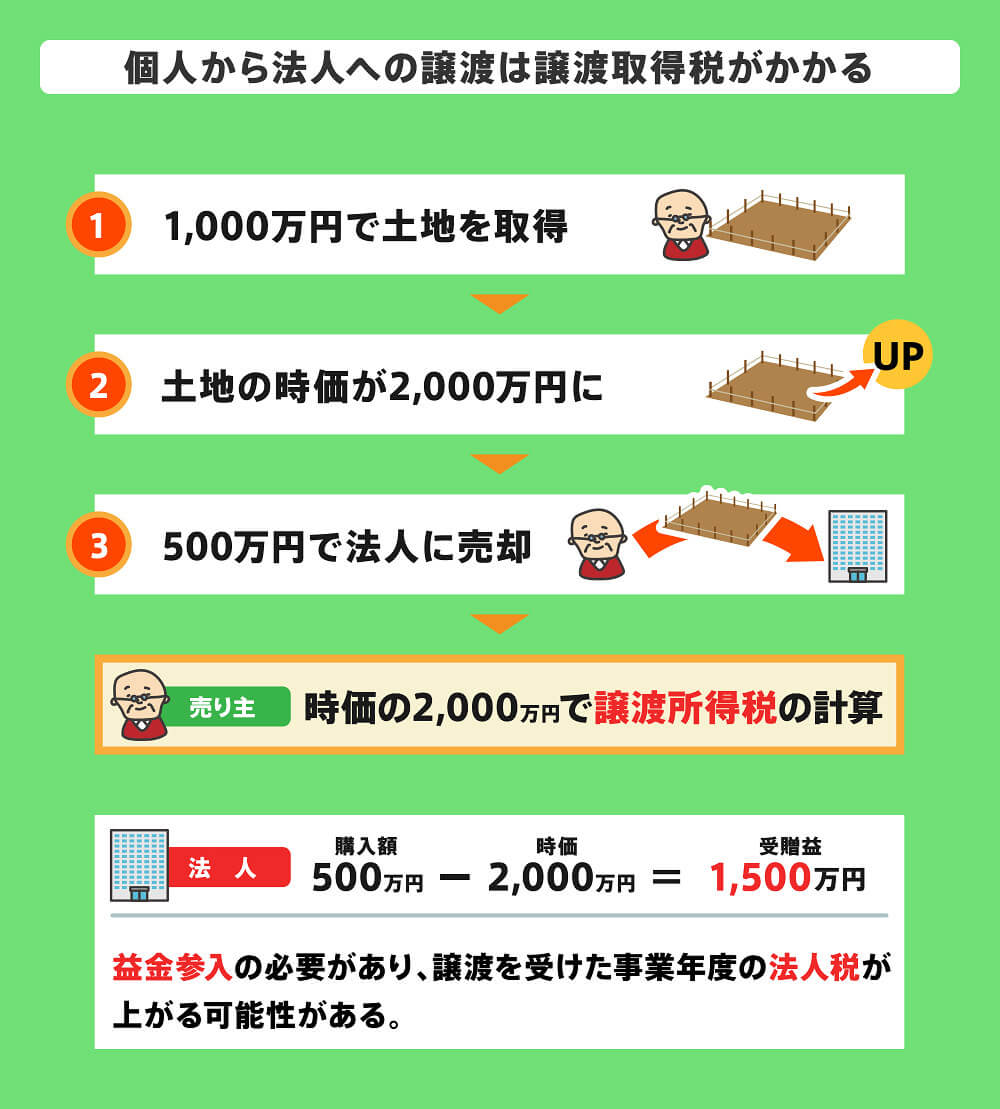

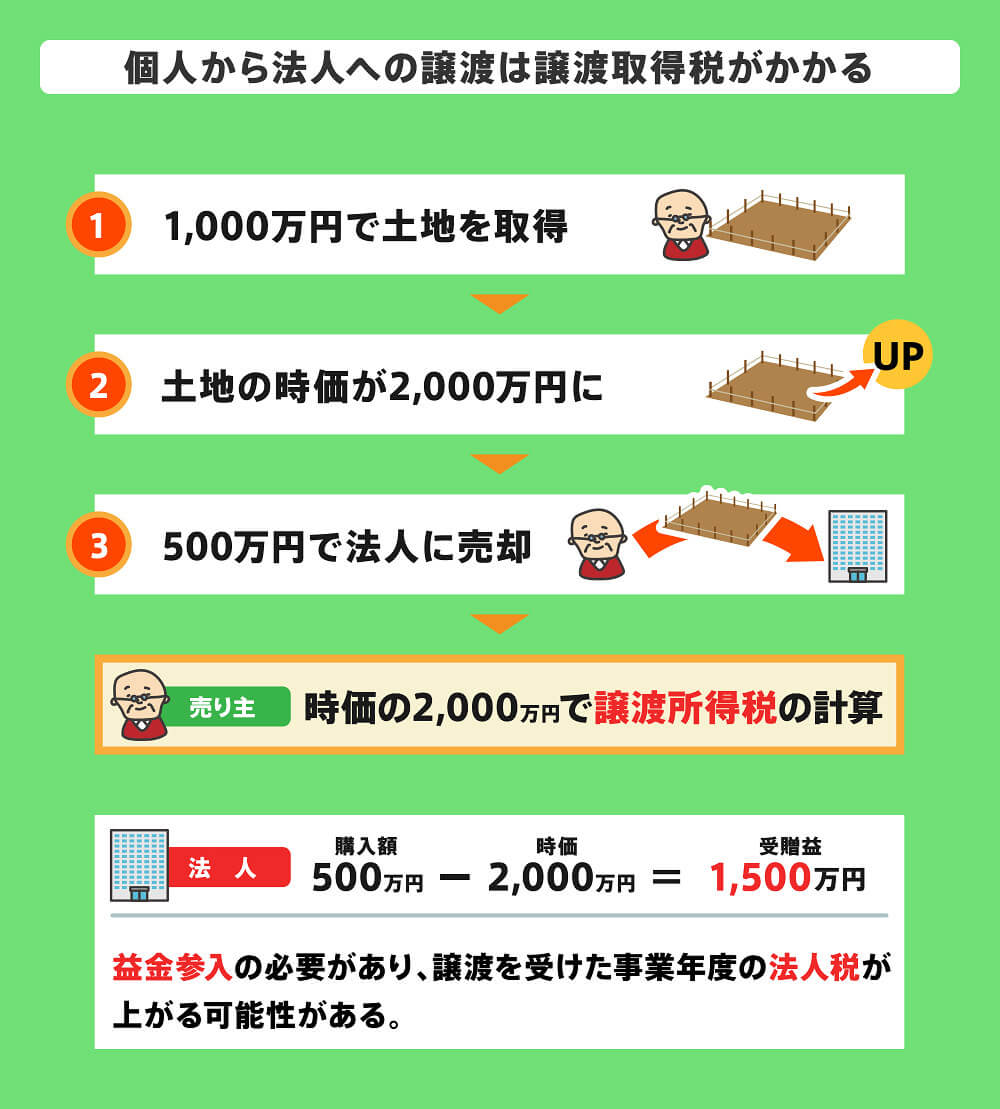

2-2 個人から法人への譲渡は譲渡所得税がかかる

個人から法人に無償もしくは著しく低い価額で譲渡をした場合、譲渡をした側の個人には譲渡所得税がかかります。

例えば先ほどと同じ条件でAさんが取得した土地を法人Bに500万円で売却した場合、Aさんは実際の売却価額の500万円ではなく、時価の2,000万円で譲渡をしたとして譲渡所得税の計算をしなければなりません。

また譲渡を受けた側の法人は購入価額と時価の差額を受贈益として益金算入する必要があります。

その結果として、法人Bは譲渡を受けた事業年度の法人税が上がる可能性があります。

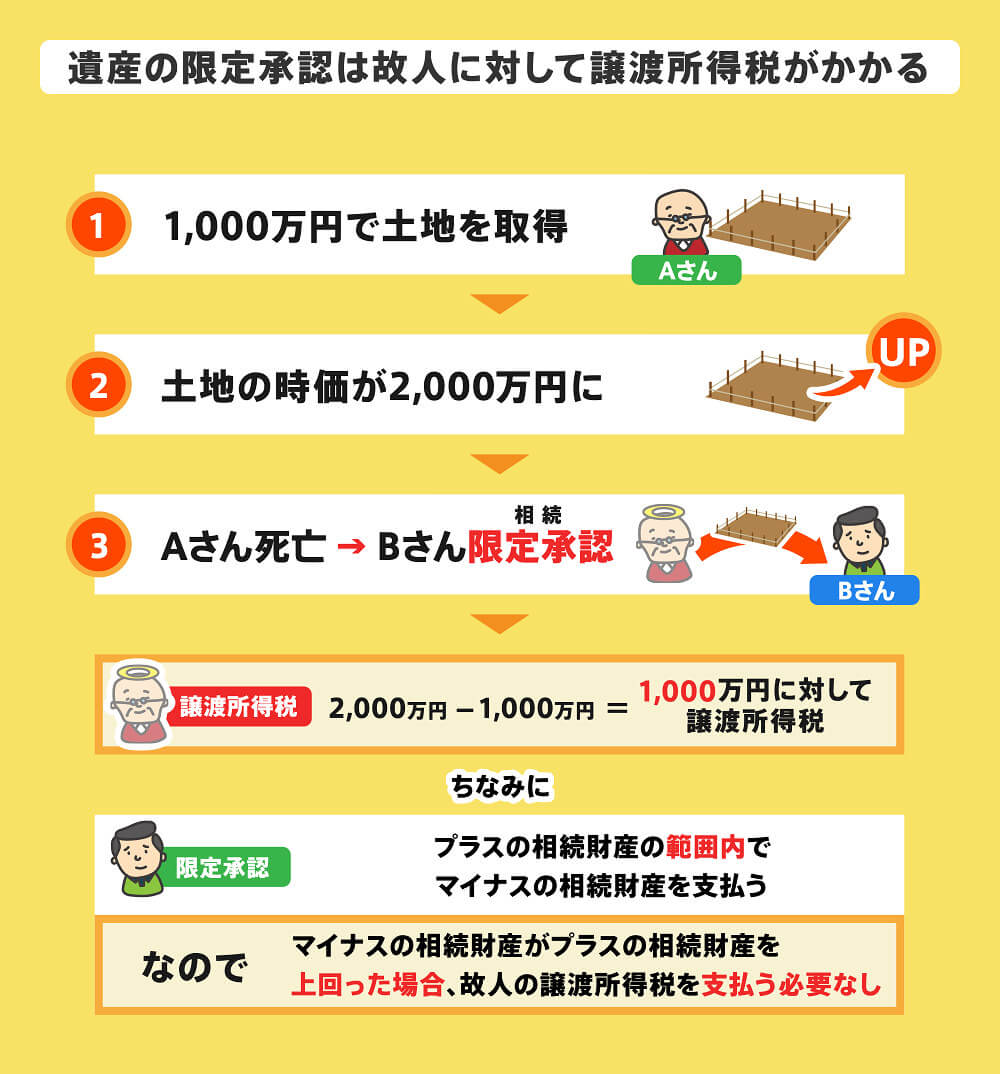

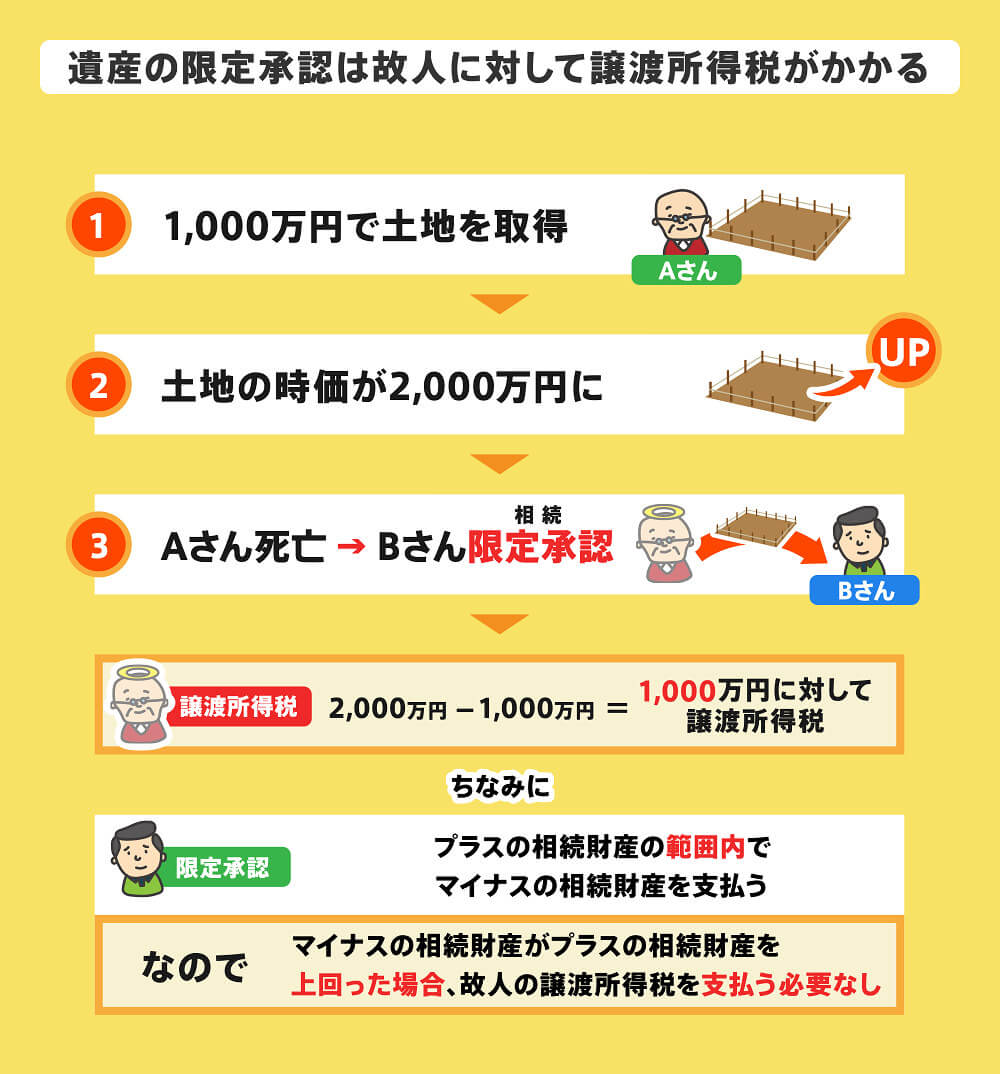

2-3 遺産の限定承認は故人に対して譲渡所得税がかかる

相続時に土地や預貯金などのプラスの相続財産から借金などのマイナスの相続財産を引いた残りの分を相続する限定承認をした場合、亡くなった方から相続人に対して、相続時の時価でみなし譲渡があったと判断されます。

よって、Aさんが取得した金額よりも相続時の時価が値上がりしていた場合、差額を譲渡所得税として計算します。

この場合、故人には譲渡所得税が発生するので、相続が開始してから4ヶ月以内に準確定申告を行い、亡くなった方の所得税を申告及び納税しなければなりません。

例えばAさんが亡くなり、Bさんが限定承認をしたとします。

Aさんが生前1,000万円で購入した土地が相続時には2,000万円になっていた場合、Aさんには2,000万円ー1,000万円=1,000万円分の譲渡益に対して譲渡所得税がかかります。

このように譲渡所得税は故人であるAさんにかかります。

限定承認はプラスの相続財産の範囲内でマイナスの相続財産を支払う相続方法なので、亡くなった方の債務とみなし譲渡によって発生した所得税がプラスの相続財産を上回った際には、相続人は亡くなった方の譲渡所得税を支払う必要はありません。

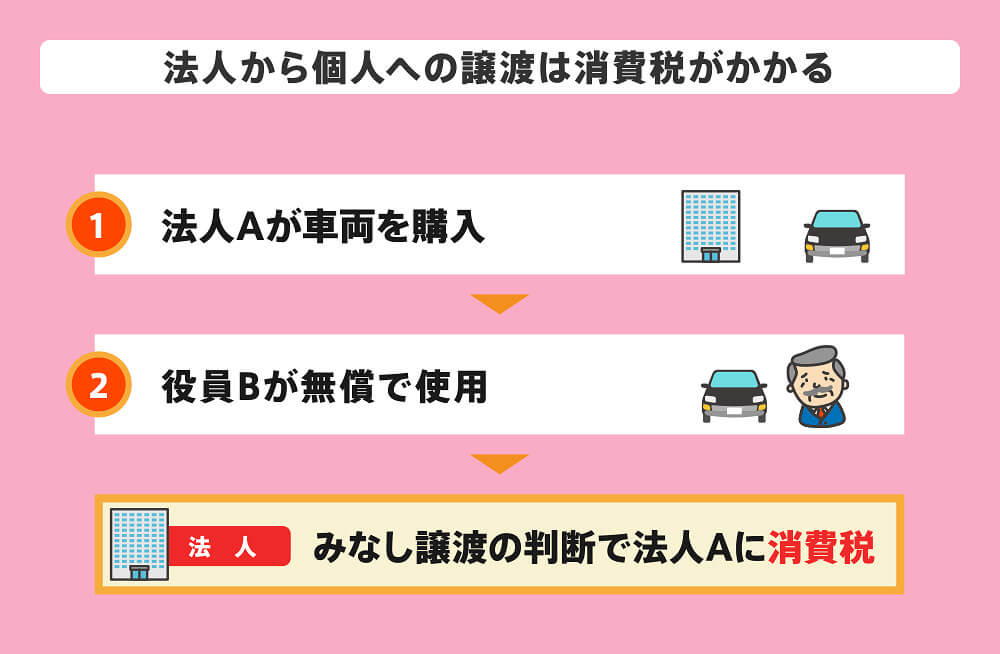

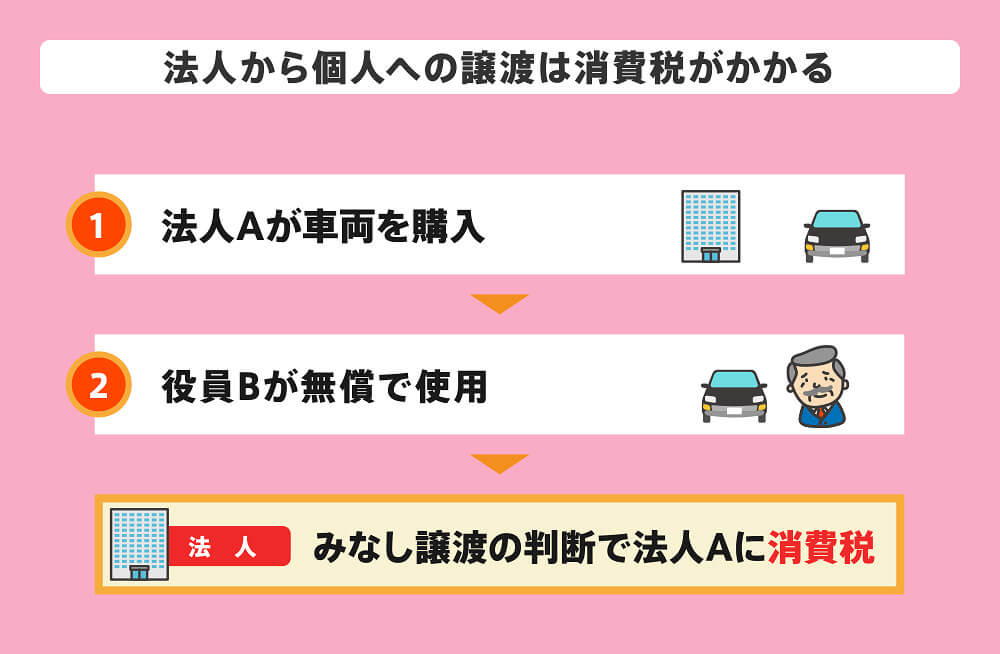

2-4 法人から個人への譲渡は消費税がかかる

法人から個人に対し無償もしくは時価より著しく低い価額で譲渡した場合には、法人はみなし譲渡に対して消費税が課せられます。

本来であれば、みなし譲渡は対価を得ていない取引なので消費税の課税対象ではありません。

しかし譲渡を受けた個人は消費税を支払わず、資産を手に入れている状態になり不公平なので、みなし譲渡の場合には時価による譲渡があったものとして消費税の支払いが必要です。

例えば法人Aが購入し所有していた車両を役員であるBが無償で使用していた場合には、みなし譲渡と判断され、法人Aには消費税がかかります。

本章では、時価よりも著しく低い価額で譲渡を行った場合を具体例にして解説をしてきました。

しかし実際には無償もしくは時価よりも著しく低い価額による譲渡以外でも、みなし譲渡と判断されてしまうケースは多くあります。

次の章で詳しく確認していきましょう。

3章 みなし譲渡・贈与と判断されるケース10選

単純に土地や建物などの資産を譲渡するケース以外にも、みなし譲渡と判断されてしまうケースは多いので注意が必要です。

なぜなら、みなし譲渡と税務署に判断されると贈与税が課税されるなど、思いもよらない税金がかかってしまう恐れがあるからです。

みなし譲渡やみなし贈与と判断される主なケースは以下の10通りです。

- 建物や土地を譲渡するケース

- 株式を譲渡するケース

- 時価の半額未満で譲渡するケース

- 預金を移動したケース

- 生命保険の名義変更をしたケース

- 借金を無利息・低利息でしたケース

- 債務免除をしたケース

- 離婚の財産分与でかかるケース

- 納税義務の肩代わりをしたケース

- 限定承認によってかかるケース

それぞれ詳しく確認していきましょう。

3-1 建物や土地を譲渡するケース

建物や土地の無償譲渡もしくは時価よりも著しく低い価額による譲渡は、みなし譲渡と判断されます。

建物や土地を譲渡する場合には、物件の購入費用や諸費用といった取得価額を控除できるだけでなく、譲渡する物件の種類によっては特別控除額も利用可能です。

不動産の譲渡所得税は譲渡所得に対して所有期間別の税率を掛けて計算します。

3-2 株式を譲渡するケース

株式の譲渡も不動産の譲渡同様に無償で譲渡をした場合、みなし譲渡と判断されます。

株式の譲渡所得税を計算する際には、時価から取得価額を差し引いて譲渡所得を計算し20.315%の税率を掛けて計算します。

ただし株式の場合には、以下の理由で取得価額がわからないケースもあるでしょう。

- 購入時期が古く、当時の株価がわからない

- 亡くなった方から株式を相続した場合

上記のように取得価額がわからない場合には、同一銘柄ごとに売却代金の5%を取得価額として計算可能です。

3-3 時価の半額未満で譲渡するケース

無償による譲渡だけでなく、時価よりも著しく低い価額で譲渡をしたときにもみなし譲渡として判断されてしまいます。

「時価よりも著しく低い価額とはいくらだろう?」と悩んでしまいがちですが、時価の2分の1未満の金額による譲渡は、みなし譲渡と判断されるので注意が必要です。

3-4 預金を移動したケース

親族に一時的にお金を預かってもらう場合など、預金を移動したときには譲渡の意思がなくてもみなし譲渡と税務署に判断される可能性があるので注意が必要です。

個人間での預金の移動は、みなし譲渡ではなくみなし贈与と判断され、預金を預け入れた側に贈与税が課税されてしまいます。

3-5 生命保険の名義変更をしたケース

生命保険の受取人を名義変更した場合には、みなし贈与と判断される可能性があります。

生命保険は以下の人物が全て異なるとき、保険金受取時に受取人に対して贈与税がかかります。

- 契約者(保険料を支払っている方)

- 被保険者

- 受取人

また契約者と被保険者が同じで受取人だけ異なる場合には、被保険者が死亡して保険金を受け取った際に相続税が課税されます。

このように生命保険は、契約者と被保険者、受取人の関係によって課税される税金が異なるので、名義変更の際には注意が必要です。

3-6 借金を無利息・低利息でしたケース

直接的に贈与をしていなくても、無利息もしくは低利息でお金を貸した場合にはみなし贈与と判断される場合があります。

親族間でお金の貸し借りを行う場合、情がある、親族間で細かいお金の話をするのは避けたいなどの理由により無利息でお金を貸してしまうケースもあるかもしれません。

みなし贈与と判断されると、お金を借りた側が借金分の贈与を受けたと税務署に判断されてしまう可能性もゼロではありませんので、注意が必要です。

3-7 債務免除をしたケース

無利息や低利息の借金だけでなく、貸していたお金をチャラにしてしまう債務免除もみなし贈与と判断されてしまいます。

全額免除だけでなく一部免除した場合も、みなし贈与に該当するので注意が必要です。

免除された借金の分だけ贈与があったと判断され、債務免除を受けた側に対して贈与税がかかります。

3-8 離婚の財産分与でかかるケース

離婚が性格の不一致や片方が有責などの理由ではなく、離婚が贈与税の課税回避目的であった場合には離婚の財産分与がみなし贈与として扱われてしまいます。

- 離婚時の財産分与が多すぎる

- 結婚前の財産も財産分与の対象にしている

上記のケースはみなし贈与と判断されるので注意が必要です。

3-9 納税義務の肩代わりをしたケース

子供や孫が支払えない税金を肩代わりして支払うのも、みなし贈与と判断されます。

肩代わりして支払った分の税金額の贈与があったとして、贈与税が課税されるのでご注意ください。

3-10 限定承認によってかかるケース

本記事で解説したように、限定承認によって不動産や株式などの資産を相続した場合、亡くなった方から相続人へのみなし譲渡と判断されます。

相続時の時価から亡くなった方が取得した金額を引いた金額が、亡くなった方の譲渡所得税として課税されます。

亡くなった方の所得に関しては、相続開始から4ヶ月以内に準確定申告で申告及び納税をしなければなりません。

4章 みなし譲渡を避ける方法

最後にみなし譲渡と判断され課税されないようにする方法を紹介します。

みなし譲渡を回避する方法は主に以下の3つです。

- 時価の半額以上の価格で贈与をする

- 個人への贈与は年間110万円以内にする

- 生活費として贈与をする

それぞれ詳しく確認していきましょう。

4-1 時価の半額以上の価格で贈与をする

みなし譲渡は無償もしくは時価よりも著しく低い価額で贈与したときに発生します。

時価よりも著しく低い価格とは、時価の2分の1未満の金額を指すので、時価の半額以上の価格で譲渡を行えばみなし譲渡には該当しません。

上場株式などは時価がわかりやすいので判断に迷う心配は少ないですが、不動産は周辺の取引相場などを確認して適切な金額に設定する必要があります。

4-2 個人への贈与は年間110万円以内にする

個人間で無償もしくは時価よりも著しく低い価額で贈与をした場合には、みなし贈与と判断され、贈与を受けた側に贈与税がかかってしまいます。

しかし1年間で110万円の贈与であれば、贈与税はかかりません。

そのため、みなし贈与と判断されそうな譲渡があったとしても、年間110万円以内であればそもそも問題にはなりません。

4-3 生活費として贈与をする

家族の生活費や教育費、介護費などの使用目的であれば贈与税の課税対象外として扱われます。

ただし生活費などが目的の贈与でも一括で金額が大きい贈与は、税金がかかってしまいます。

子供への仕送りや両親の介護費用などを贈与する場合には、毎月必要な金額のみを贈与するようにしましょう。

まとめ

みなし譲渡は個人から法人に無償もしくは著しく低い価額で譲渡した場合に、時価で譲渡があったと判断され譲渡所得税が課税される制度です。

会社経営者や個人事業主が個人の財産を会社で使用するために売却するケースなどでは、特に注意が必要です。

また相続時に限定承認をした場合には、亡くなった方の財産を相続開始時の時価で相続人に譲渡したものとして扱われます。

亡くなった方に譲渡所得税がかかり、相続開始から4ヶ月以内に準確定申告が必要になるのでご注意ください。

このようにみなし譲渡は、判断が難しいケースも多くあり、個人で判断してしまうのはあまりおすすめできません。

後々の税負担やトラブルを避けるためにも、税理士などの専門家への相談もご検討ください。

よくあるご質問

みなし譲渡とは?

みなし譲渡とは、無償もしくは市場取引価格(相場)よりも低い価額で資産を譲渡した場合、時価で譲渡があったとみなされる税制上の規定です。

▶みなし譲渡について詳しくはコチラみなし譲渡に税金はかかる?

個人から法人へのみなし譲渡があったと判断されると、譲渡を行った側は譲渡所得税が課税されます。

一方で法人間のみなし譲渡もしくは法人から個人へのみなし譲渡があった場合には、譲渡を行った法人は譲渡額を益金算入しなければなりません。

▶みなし譲渡にかかる税金について詳しくはコチラ