相続時精算課税制度と暦年贈与はどちらも贈与税の課税制度です。

それぞれの制度は併用できないため、どちらか自分に合った方を選択しなければなりません。

相続時精算課税制度を利用した場合、二度と暦年贈与に戻すことはできないので慎重に判断する必要があります。

自分に合った生前贈与や課税方法がわからない場合は、生前贈与に詳しい専門家に相談してみるのもおすすめです。

本記事では、相続時精算課税制度と暦年贈与は併用できないこと、どちらの制度がおすすめなのかを解説していきます。

生前贈与については、下記の記事で詳しく解説しているのでご参考にしてください。

目次

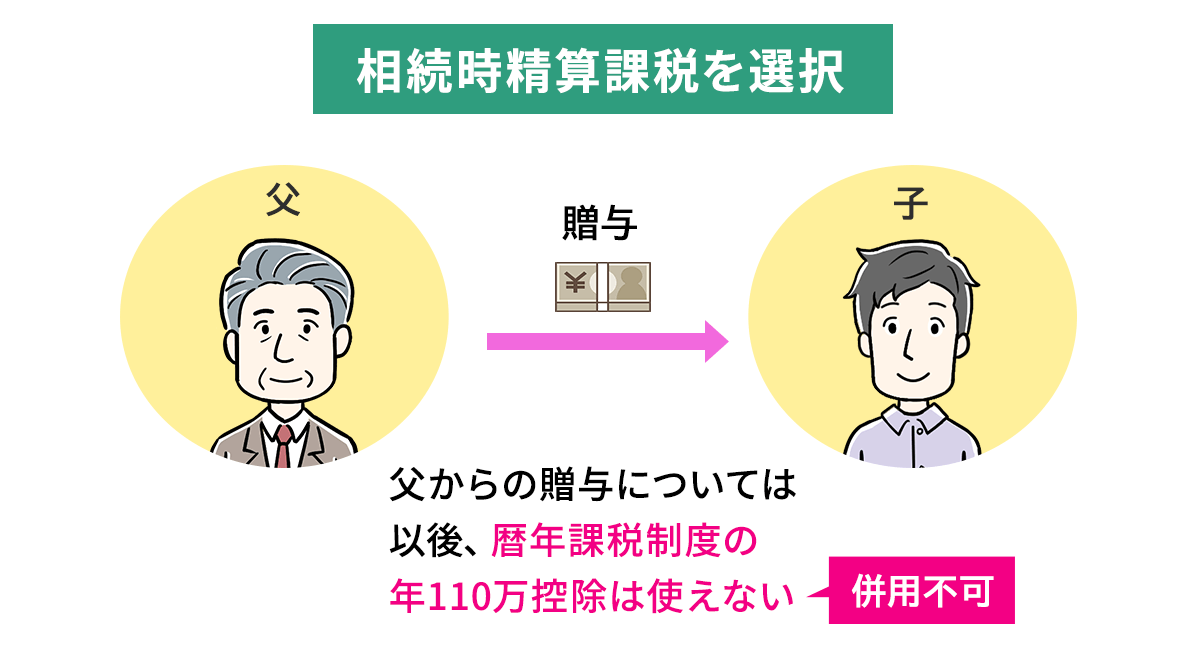

1章 相続時精算課税制度と暦年贈与は併用できない

相続時精算課税制度と暦年贈与はそれぞれ贈与税の課税制度であり、併用することはできません。

また、相続時精算課税制度を利用する際には税務署に届出書を提出する必要があります。

そして、届出書を提出してしまうと二度と暦年贈与には戻れません。

ただし、相続時精算課税制度と暦年贈与のどちらを利用するかは、贈与者ごとに決められます。

したがって、父親からは相続時精算課税制度で贈与を受け、母親からは暦年贈与で贈与を受けることも可能です。

1-1 相続時精算課税制度とは

相続時精算課税制度とは、贈与税を2,500万円まで非課税にできる制度です。

また、2,500万円を超える贈与に関しても贈与税率が一律20%となります。

相続時精算課税制度では、贈与税を節税できる一方で贈与者が亡くなった際に贈与財産を相続財産に加えて相続税を計算します。

これまで相続時精算課税制度を利用すると、年間110万円の基礎控除は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度にも年間110万円の基礎控除枠が追加されます。

年間の贈与額が基礎控除内に収まる場合、贈与税および相続税の取り扱いは下記の通りです。

- 贈与税の申告および納税は不要

- 基礎控除内の贈与には相続税もかからない

- 基礎控除内の贈与であれば生前贈与加算の対象にならない

相続時精算課税制度に基礎控除枠が追加されたことで、贈与税および相続税の節税効果が上がると期待できます。

一方で、贈与者が亡くなったときの相続税の計算が複雑になり、受贈者や相続人が自分で行うのは難しいでしょう。

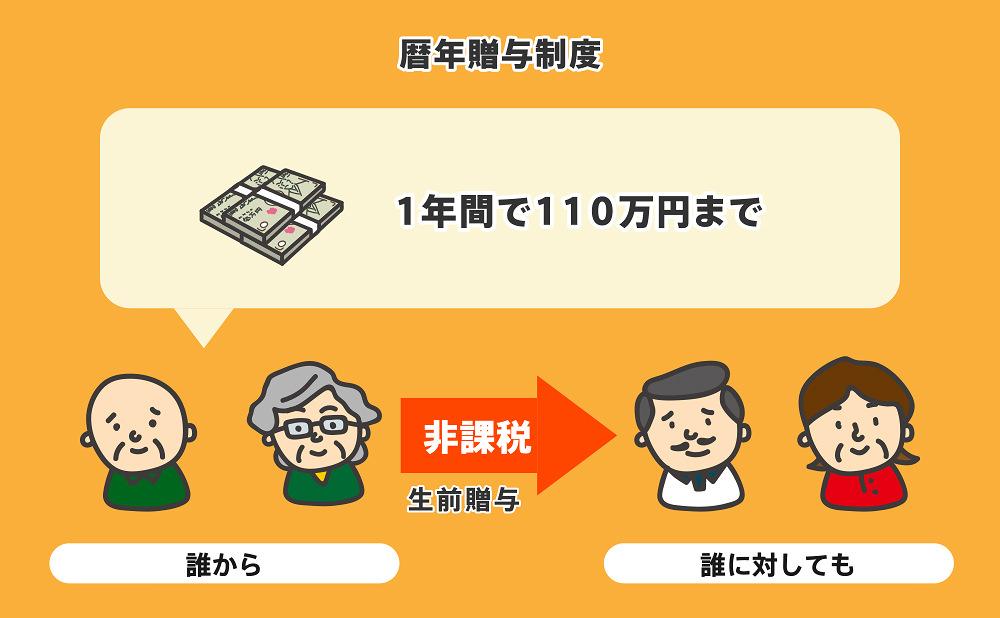

1-2 暦年贈与とは

暦年贈与とは、年間110万円の贈与税の基礎控除枠を利用して毎年贈与を繰り返し行う節税対策です。

贈与期間が長くなれば長くなるほど節税効果が高くなります。

例えば、110万円の贈与を10年間繰り返した場合、「110万円×10年間=1,100万円」の贈与税や将来発生する相続税を節税可能です。

暦年贈与は少額の贈与を繰り返し行うのみであり比較的簡単に行えますが、下記の点に注意しなければなりません。

- 税務署に定期贈与と判断されないようにする

- 税務署に名義預金と判断されないようにする

- 贈与者の死亡3〜7年前に行われた贈与には相続税がかかる場合がある

2章 相続時精算課税制度を選択することによる影響

相続時精算課税制度を選択すると、二度と暦年贈与には戻れません。

そのため、相続時精算課税制度を利用する際には、暦年贈与との違いを理解し自分に合う制度を利用する必要があります。

相続時精算課税制度を利用することにより、贈与税と相続税に生じる影響を解説します。

2-1 相続発生時には贈与財産を相続財産に合算して相続税を計算する

相続時精算課税制度を利用した場合、贈与者が亡くなったとき贈与財産を相続財産に加えて相続税の計算をします。

そのため、相続時精算課税制度を利用した場合、贈与税の節税効果は大きいですが相続税の直接的な節税効果はありません。

ただし、2024年からは相続時精算課税制度にも基礎控除枠が導入され、基礎控除内の贈与であれば相続税の計算対象に含める必要はありません。

2-2 小規模宅地等の特例を適用できない

相続時精算課税制度を利用した場合、小規模宅地等の特例は適用できません。

親と同居している土地を相続予定の人は、小規模宅地等の特例と相続時精算課税制度のどちらが得になるかシミュレーションをするのが良いでしょう。

また不動産の贈与時には登録免許税や不動産取得税がかかりますが、相続による贈与より生前贈与の方が税率が高くなってしまう点にも注意が必要です。

| 生前贈与 | 相続 | |

| 登録免許税 | 2% | 0.4% |

| 不動産取得税 | 3% | なし |

例えば、2,000万円の土地を相続もしくは贈与で受け継いだ場合の登録免許税と不動産取得税は下記の通りです。

| 生前贈与 | 相続 | |

| 登録免許税 | 2,000万円×2%=40万円 | 2,000万円×0.4%=8万円 |

| 不動産取得税 | 2,000万円×3%=60万円 | なし |

不動産は価格が高いので、登録免許税や不動産取得税の金額も数十万近い差が出てしまう場合もあります。

不動産を受け継ぐときは贈与税以外のシミュレーションも行っておきましょう。

2-3 【2024年以降】基礎控除内の贈与であれば贈与税・相続税はかからない

2024年1月1日以降は相続時精算課税制度に毎年110万円の基礎控除額が設定されます。

相続時精算課税制度の基礎控除の取り扱いは、下記の通りです。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

相続時精算課税制度の基礎控除額を利用して贈与を行った場合、暦年贈与と異なり贈与財産を相続財産に含める必要がありません。

そのため、暦年贈与よりも相続時精算課税制度の方が節税効果が大きくなる人もいるでしょう。

しかし、相続時精算課税制度の節税シミュレーションがより複雑になったとも言えるので、制度を利用する場合は贈与税や相続税の計算、申告を税理士に依頼することをおすすめします。

3章 相続時精算課税制度と暦年贈与はどちらがおすすめ?

相続時精算課税制度と暦年贈与は併用できないため、どちらか自分に合う方を選択しなければなりません。

相続時精算課税制度と暦年贈与がそれぞれ適しているケースを解説していきます。

3-1 相続時精算課税制度が適しているケース

相続時精算課税制度は贈与税を2,500万円まで非課税にできるので、土地や自社株などをまとめて贈与したいときに向いています。

具体的には、下記に該当するケースでは相続時精算課税制度を検討しても良いでしょう。

- 相続財産が基礎控除内に収まる

- 子供や孫の住宅購入、結婚など特定のタイミングで贈与をしたい

- 賃貸用不動産を所有している

- 贈与者が高齢であり暦年贈与を行うのが難しい

- 自社株を相続したい

3-2 暦年贈与が適しているケース

子供や孫の人数が多く受贈者になれる人物が多い場合や贈与者が若く贈与期間が長くなることが予想される場合は、相続時精算課税制度を使用せず暦年贈与を行っても良いでしょう。

- 親子で同居していて小規模宅地等の特例を適用したい

- 子供や孫の人数が多く受贈者になる人物が多い

- 贈与者の年齢が若く長期にわたり暦年贈与を行える

一方で、相続財産の金額が多く相続時精算課税制度では将来的に相続税がかかると予想される場合は、暦年贈与を選択した方が良いでしょう。

ただし、相続時精算課税制度にも2024年からは基礎控除額が設定されるので、どちらの制度を選択すべきかの判断がより難しくなります。

自分に合う最適の生前贈与や相続税対策をしたいのであれば、相続に詳しい税理士に相談するのも良いでしょう。

4章 相続時精算課税制度を行う際の注意点

本記事で解説したように、相続時精算課税制度は一度利用すると二度と暦年贈与に戻せません。

「暦年贈与の方が良かった」とならないように、相続時精算課税制度の注意点を理解しておきましょう。

注意すべき点2つを詳しく解説していきます。

4-1 孫への贈与は相続税が2割加算になる恐れがある

相続時精算課税制度は親から子への贈与だけでなく、祖父母から孫への贈与にも適用できます。

しかし、相続時精算課税制度を利用した孫に相続税がかかる場合、相続税が2割加算になるのでご注意ください。

亡くなった人の配偶者や子供、両親以外が相続したときには、相続税が2割加算になります。

ただし、孫が代襲相続人となっている場合、相続税は2割加算されません。

相続時精算課税制度を利用して多額の贈与を行うと、相続税の2割加算の影響で節税効果が薄れてしまう恐れがあります。

4-2 定期贈与と判断されないように対策する

生前贈与を行う際には、定期贈与と判断されないように注意が必要です。

定期贈与とは少額の贈与を複数回行ったのではなく、まとたった金額の贈与を複数回にわたり行ったと判断されることです。

定期贈与と判断されると、1回の贈与として扱われるので初年度の基礎控除110万円しか適用されなくなります。

結果として、贈与税や相続税の税額が上がる恐れもあります。

税務署に定期贈与と判断されないようにするには、下記の対策が必要です。

- 贈与のたびに贈与契約書を新しく作成する

- 贈与の時期や金額を毎年少しずつ変える

また、贈与の方法や税務署の判断に不安を感じる場合は、生前贈与や相続税対策に詳しい税理士に相談するのがおすすめです。

まとめ

相続時精算課税制度と暦年贈与は併用できないので、自分に合った制度を選択しなければなりません。

相続時精算課税制度を利用する場合、初年度に届出書の提出が必要であり、制度を利用すると二度と暦年贈与に戻れくなくなります。

そのため、相続時精算課税制度を利用する場合は慎重に判断するのが良いでしょう。

また、2024年以降は相続時精算課税制度に基礎控除額が設定されるので、贈与税と相続税のシミュレーションがより複雑になります。

贈与財産や贈与の相手に合った方法を選びたいのであれば、生前贈与や相続税対策に詳しい税理士に相談するのも良いでしょう。

グリーン司法書士法人では、生前贈与や相続対策に関する相談をお受けしています。

初回相談は無料ですし、相続や贈与に詳しい税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

相続時精算課税制度と暦年贈与は併用できる?

相続時精算課税制度と暦年贈与の併用はできません。

さらに、一度でも相続時精算課税制度を利用すると、暦年贈与に戻すことはできないのでご注意ください。相続時精算課税制度が適しているケースとは?

相続時精算課税制度が適しているケースは、主に下記の通りです。

・相続財産が基礎控除内に収まる

・子供や孫の住宅購入、結婚など特定のタイミングで贈与をしたい

・賃貸用不動産を所有している

・贈与者が高齢であり暦年贈与を行うのが難しい

・自社株を相続したい