「不動産の共有部分はどうやって売却するの?」

現実的には、不動産の共有部分を第三者に売却するのは非常に難しいことです。

しかし、不動産を共有のままにしておくと

- 売却が難しく、所有し続けなければいけなくなる

- 相続が繰り返されると、共有者が増え続けて複雑になる

- 固定資産税などのコストがかかる

など様々なリスクがあります。

そのため、不動産の「共有持分」(共有している不動産の所有権のある部分)を手放したいと考える方もいらっしゃると思います。

冒頭では、不動産の共有持分は売却が難しいといいましたが、全く不可能というわけではありません。

この記事では、不動産の共有持分の売却方法や売却する際の注意点や費用について解説します。

共有持分の売却を検討している方は、ぜひ参考にしてください。

1章 共有持分は売却できる?

1-1 第三者への売却は難しい

「共有持分の売却はできる?」という問いには「不可能ではないが、難しい」と回答するのが適当でしょう。

共有持分は、不動産の一部の権利のみであるため、第三者が購入することは、まずありません。不動産の一部を購入しても、自由に使うこともできない上、他の見ず知らずの共有者とトラブルになりかねないからです。

そのため、通常の不動産のように、第三者への売却はほとんど不可能と言えるでしょう。

1-2 共有持分の買取業者には注意

「共有持分を買い取ります」と謳う業者を見かけますが、そのような業者の多くは、取得した共有持分をとっかかりにして、不動産の全体を買い取るよう他の共有者に働きかけることを目的としているところがほとんどです。

俗にいう「地上げ」のような行為をされると、他の共有者に迷惑がかかる可能性があるので注意してください。

では、共有持分はどうやって売却すればよいのでしょうか?

共有持分の売却方法については次章で解説します。

2章 不動産の共有持分を売却する方法

ここでは、共有持分の売却方法について解説します。

2-1 共有者間で売却する

一番確実な方法は他の共有者に買い取ってもらうことです。

例えば「不動産を兄弟2人で相続したものの、その土地を実際に使っているのは兄だけ」というケースの場合、弟が所有している持分を兄に売却することで、兄はその不動産の権利をすべて所有することになります。

兄としては、弟に気を使わず自由に不動産を管理や処分できますし、弟も持て余している共有持分を手放すことが可能です。

ただし、共有者に無償で不動産を譲る、もしくは相場よりも圧倒的に低い価格で売却した場合、「贈与」としてみなされて、譲り受けた側の人に多額の贈与税が課されてしまう可能性があるので注意が必要です。

兄弟同士など、親しい関係性相手であっても、「売却」という形を取ることをおすすめします。

2-2 土地を分筆する

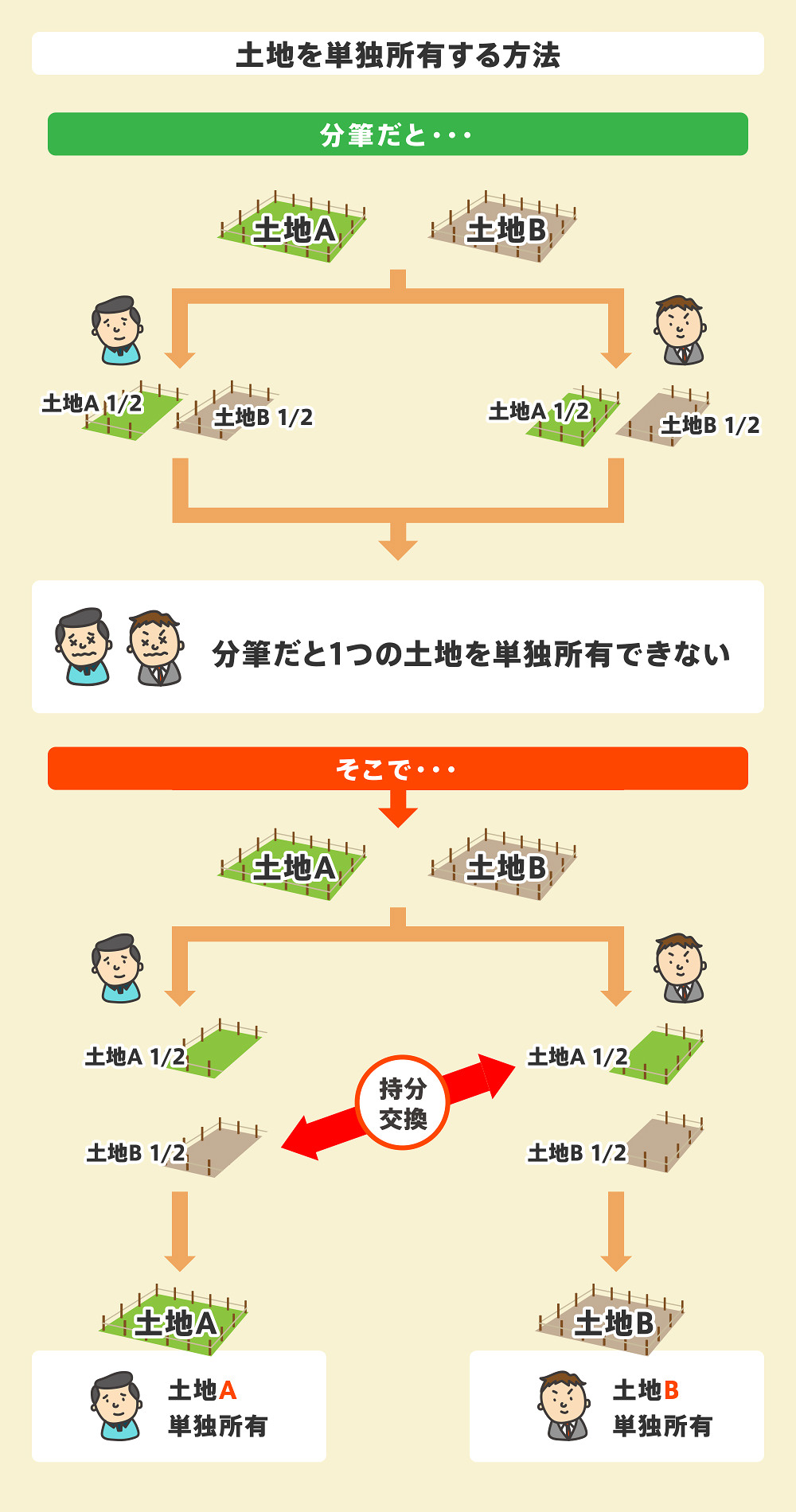

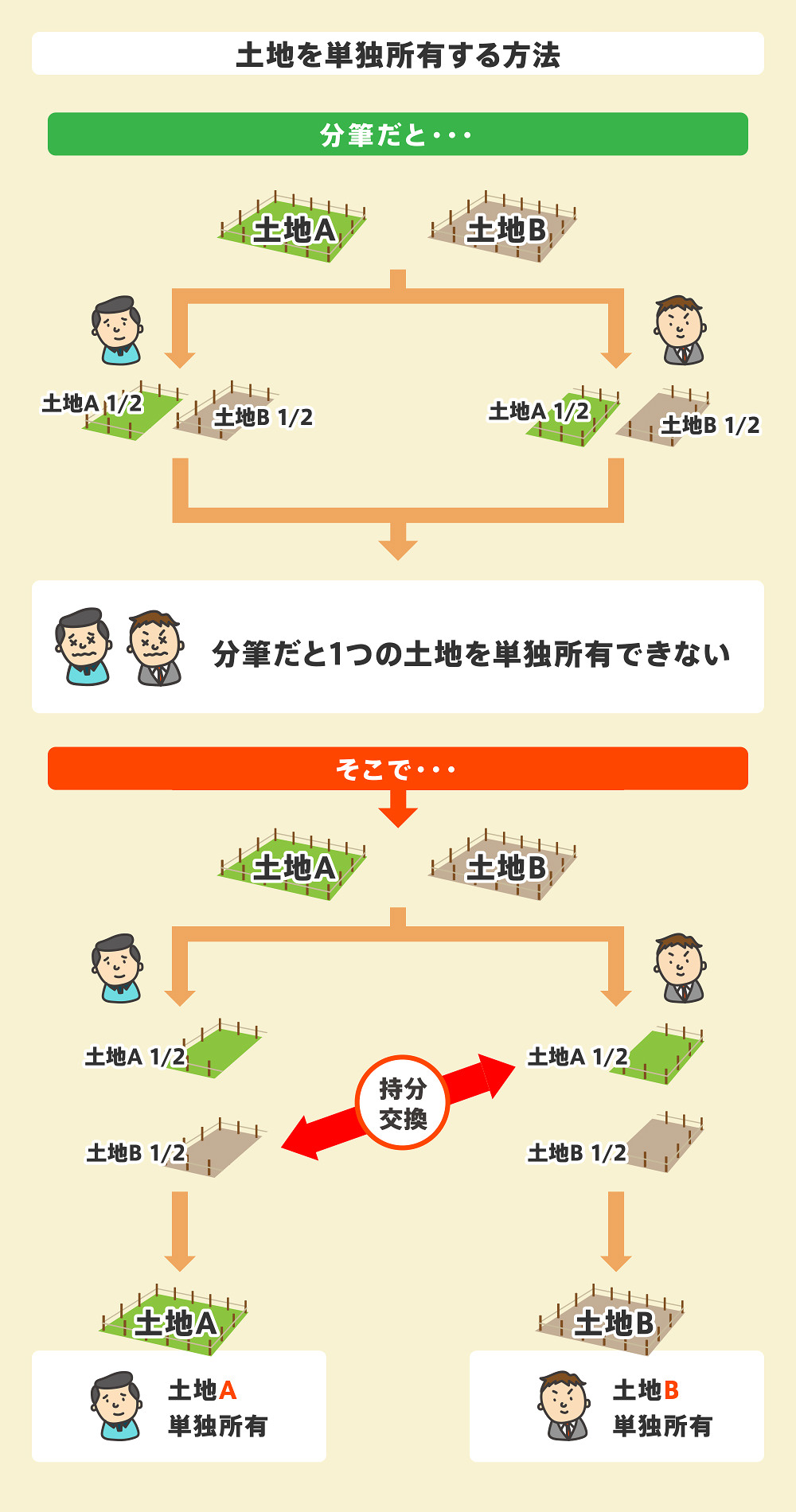

土地の分筆とは、1つの土地を複数に分ける登記手続きです。

土地をそれぞれの持分に応じた面積で①分筆し、②持分交換の移転登記をすれば、単独所有となるので、その土地だけ売却することが可能になります。

このように①分筆して、次に②持分交換をすることで、それぞれ単独所有とすることができるのです。

しかし、同じ土地でも、道路に接する部分と接しない部分で価値が大きく変わったり、持分に応じて等分することは非常に難しいケースもあります。

また、土地に建物が建っている場合、分筆したとしても建物を自由に取り壊すことはできないので、売却は難しくなります。

このように、分筆&交換して単独所有にするには以下のポイントが重要です。

- 建物が建っていない(あるいは分筆できる範囲で建物が建っている)

- ある程度、平等に分筆できる土地(間口、広さ、地型)である。

この辺りの判断はとても難しいので、司法書士などの専門家に相談されるのが良いでしょう。

土地の分筆についてより詳しく知りたい方はこちらをご覧ください。

2-3 共有者全員で売却する

共有持分を売却する際に最も平和的なのは、共有者全員で不動産を売却することでしょう。

ただし、共有名義の不動産を売却するには、必ず共有者全員の承諾が必要です。

売却費用や経費は、持分に応じて全員で負担し、譲渡所得税も全員が納税しなければいけません。

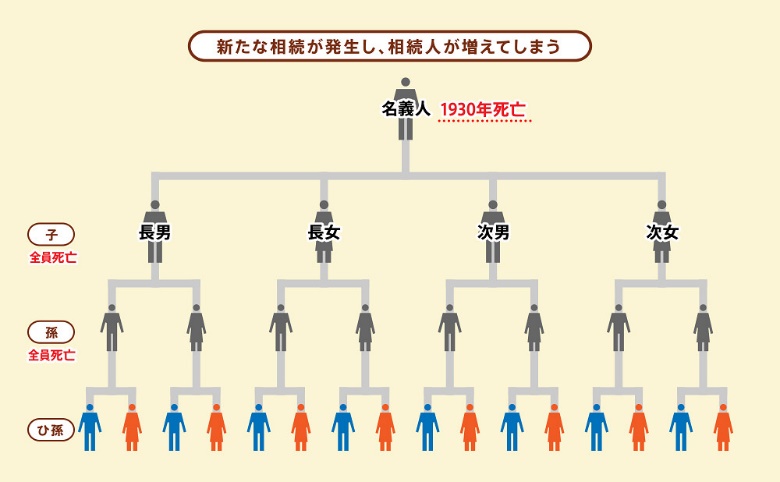

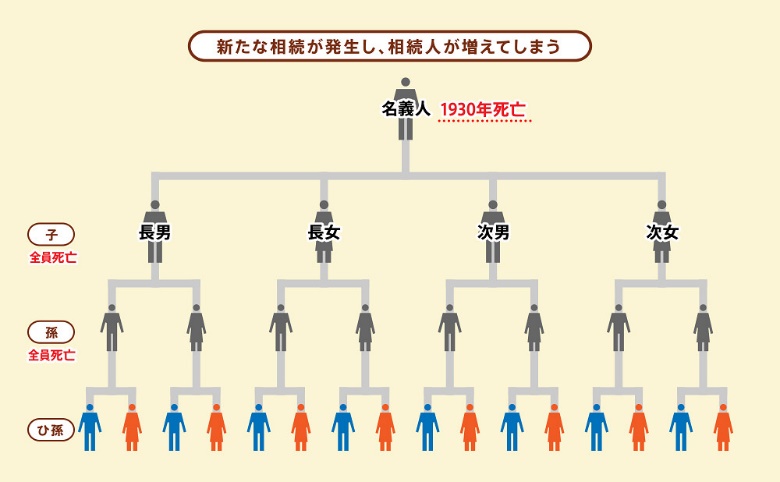

相続が繰り返されると、共有者がどんどん増えていくことになり、いざ売却しようと思っても承諾を得るだけでもかなりの労力を要することになってしまいます。

特に、共有者に高齢者が含まれている場合は、認知症発症により意思判断能力が低下し、売却できなくなる可能性もあるので、速やかに売却することを検討すべきでしょう。

“どうしても売却できないときは「共有持分の放棄」も検討しよう”

共有持分を売却しようとしても、どうしても売却ができないケースは少なくありません。

しかし、「管理が面倒」「トラブルに巻き込まれたくない」「維持費を負担するのが嫌」「所有していても自分にメリットが一切ない」などの理由から、共有持分を手放したい方もいらっしゃるでしょう。

自身に利益がなくても、共有状態から抜け出したいのであれば、共有持分の放棄という手段を取るのが良いでしょう。

共有持分を放棄すると、放棄された持分は、他の共有者の持分割合に応じてそれぞれに帰属することになります。

持分の放棄は単独行為なので、基本的にいつでも自由にできます。ただし、放棄された持分の登記は所有権移転登記となるため、共同申請が必要です。

3章 共有持分を売却する場合の注意点

共有持分は、一般的な不動産にくらべて売却が複雑ですので、いくつか注意点があります。

ここでは、共有持分を売却する場合の注意点について解説しますので、留意しておきましょう。

3-1 共有者をしっかりと確認する

共有名義の不動産を売却する場合、その不動産の共有者についてしっかりと調べておく必要があります。

相続したばかりで共有者が兄弟2人だけ、といったケースであれば共有者は明確なので問題ありませんが、相続が繰り返されて共有者が多数になっている場合は、自身で全員分調べるのは難しいでしょう。

そのような場合では、司法書士に相談して、共有者全員を調べてもらうようにしましょう。

3-2 持分割合を把握しておく

売却時には、改めて自身の持分についてしっかりと把握しておきましょう。

持分割合は、登記事項証明書の所有者欄に記載してあります。

あらかじめ、法務局で登記事項証明書を取得し、確認しておくのがよいでしょう。

もちろん司法書士に依頼して調べてもらうことも可能です。

3-3 担保がついている場合は債権者と打ち合わせが必要

共有している不動産のローンが残っている場合、債権者(銀行)とローンや担保についてどうするか打ち合わせをしなければいけません。

抵当権などの担保は登記事項証明書の乙区欄に記載されているので、登記事項証明書に「(根)抵当権設定」と記載され、下線が引かれていなければ事前に債権者(銀行など)との打ち合わせが必要です。

※抵当権設定の欄に下線が引かれていると、既に「担保がない(抹消されている)」ということです。

このようなケースでは、残債務を一括請求される可能性もあるので、銀行や司法書士に事前相談してから進めることをおススメいたします。

抵当権抹消について詳しく知りたい方はこちら

3-4 売却後の確定申告は個人で行う

共有持分を売却して得た代金は「譲渡所得」になるので、原則として確定申告し納税をしなければいけません。

共有者全員で1つの不動産を売却した場合でも、代表者1人ではなく、共有者全員が各々確定申告をする必要があるので注意しましょう。

譲渡所得税については4-2で説明します。

4章 共有持分を売却する際にかかる費用

共有持分を売却する際にかかる費用は以下のとおりです。

- 登記費用

- 譲渡所得税

- 印紙税

- 仲介手数料

それぞれ詳しく見ていきましょう。

4-1 登記費用

共有持分を売却すると不動産の名義変更(売渡の登記手続き)をする必要があります。さらに担保があれば担保抹消の登記が必要になり、登記簿上の氏名住所と現在の氏名住所に相違がある場合は、氏名住所の変更登記が必要になります。費用の目安は以下のとおりです。

- 売渡費用 報酬2~3万円(司法書士へ依頼する場合)

- 担保抹消 報酬1~2万円(司法書士へ依頼する場合)

実費1000円(不動産1物件につき) - 氏名住所変更 報酬1~2万円(司法書士へ依頼する場合)

実費1000円(不動産1物件につき)

司法書士へ依頼すると別途、決済立会の日当や調査費などがかかります。

登記の費用についての詳しい解説はこちら

4-2 譲渡所得税・復興特別所得税

4-2-1 譲渡所得税

不動産を売却したことによって利益が出た場合、所得税と住民税が課税され、この2つを合算して「譲渡所得税」と呼びます。

譲渡所得税の計算方法は以下のとおりです。

【不動産の保有期間が5年超の場合】

譲渡所得(売却して得た利益)×(15%【所得税】+5%【住民税】)=譲渡所得税額

【不動産の保有期間が5年以内の場合】

譲渡所得(売却して得た利益)×(30%【所得税】+9%【住民税】)=譲渡所得税額

譲渡所得税についての詳しい解説はこちら

4-2-2 復興特別所得税

復興特別所得税とは、東日本大震災の復興のために制定された税金で、所得のある人全員が支払います。税額は所得税の2.1%です。

4-3 印紙税

印紙税とは、契約書の作成にかかる税金です。売買するものの価格に応じて税額が決められています。

印紙税は「契約書の作成」にかかる税金ですので、収益がなくても支払わなければいけません。

印紙税は、収入印紙を購入し、契約書に貼り付けるだけで問題ありません。収入印紙は郵便局などで購入することができます。

なお、印紙税を支払う人は決められていません。売り主が支払うこともありますし、仲介業者が負担してくれる場合もあります。

印紙税の税額は以下のとおりです。

| 契約書に記載されている金額 | 印紙税 |

| 500万円以下のもの | 1,000円 |

| 1,000万円以下のもの | 5,000円 |

| 5,000万円以下のもの | 10,000円 |

| 1億円以下のもの | 30,000円 |

| 5億円以下のもの | 60,000円 |

| 10億円以下のもの | 160,000円 |

| 50億円以下のもの | 320,000円 |

| 50億円を超えるもの | 480,000円 |

4-4 仲介手数料

不動産の売却を、不動産会社に依頼した際にかかる手数料です。

共有者間などで、不動産会社を介さずに売買した場合には発生しません。

仲介手数料は、不動産会社によって異なりますが、宅地建物取引業法では以下のように上限が定められています。

| 売買価格 | 仲介手数料 |

| 200万円以下 | 売買価格の5%+消費税(10%) |

| 200万円超、400万円以下 | 売買価格の4%+2万円+消費税(10%) |

| 400万円超 | 売買価格の3%+6万円+消費税(10%) |

仲介業者によっては割引してくれるところもあります。具体的な仲介手数料は、仲介業者に問い合わせるか、契約書を確認しましょう。

まとめ

不動産の共同持分は売却することは可能ですが、第三者に売却するのは現実的ではありません。

売却するのであれば、同じ共有者に売却するか、分筆してその土地を売却するようにしましょう。

もし、売却がどうしてもできない場合で、直ちに共有持分を手放したいのであれば持分の放棄を検討するのが良いでしょう。

グリーン司法書士法人では、「共有持分の整理」についてのアドバイスからその後の登記手続きまでサポートさせていただいております。

初回相談は無料ですので、お気軽にご相談ください。