- 一人暮らしをしている高齢者の割合はどれくらいいるのか

- 老後一人になったら不安になること

- 老後一人になったときに備えてすべきこと

- 老後に備えて行うべき認知症・相続対策

高齢化が進む中、「老後に一人になったらどうすればいいのか」と不安を感じる方が増えています。

配偶者に先立たれたり、子供が遠方にいたりと、老後を一人で過ごす可能性は誰にでもあります。

老後一人になったときの不安としては、病気や怪我など健康面に関するものや、緊急時の対応に関するもの、経済的なものなどがあげられます。

それぞれ不安の内容を細分化して、ひとつずつ対策していくことが大切です。

本記事では、老後一人になったら不安になることや備えておきたいことについて解説します。

目次

1章 一人暮らしをしている高齢者の割合はどれくらい?

内閣府が発表している令和6年版高齢化社会白書によると、令和2年時点で、65歳以上のうち一人暮らしをしている人は、男性が15.0%、女性が22.1%となっています。

特に女性の高齢者は平均寿命が長いことから、配偶者に先立たれて一人暮らしになる割合が高くなる傾向にあります。

高齢者全体で見ると、およそ6人に1人が一人暮らしをしている計算になります。

高齢化が進む日本において、高齢者の単身世帯は今後も増加する見込みです。

1-1 一人暮らし高齢者の生活費の内訳・相場

令和6年の家計調査によると、65歳以上の一人暮らし高齢者(単身無職世帯)の生活費の平均額の内訳は、下記の通りです。

- 食費:42,085円

- 住居費:12,693円

- 水道光熱費:14,490円

- 家具・家事用品費:6,596円

- 被服費:3,385円

- 医療費:8,640円

- 交通・通信費:14,935円

- 教育費・娯楽費:15,507円

- その他:30,956円

- 非消費支出(税金・社会保険料など):12,647円

- 合計:16万1,934円

なお、同統計によると、65歳以上の単身無職世帯の可処分所得は12万1,469円とされています。

そのため、一人暮らしで働いていない65歳以上の高齢者は、月々の費用を収入のみでは賄えていない計算となります。

一人暮らし高齢者は、これまで築いた資産を取り崩しながら生活していることがわかります。

2章 老後一人になったら不安になること

老後一人になったら不安になることには、以下のようなものがあります。

- 病気や怪我に関する不安

- 緊急時の対応に関する不安

- 経済面に関する不安

それぞれ詳しく解説していきます。

2-1 病気や怪我に関する不安

高齢になると、体力や免疫力が低下し、持病を抱えるケースも増えてしまいます。

加えて、一人暮らしでは、自宅で倒れても誰にも気づかれず、発見が遅れてしまうリスクがあります。

特に、脳梗塞や心筋梗塞などは初期対応が遅れると命に関わるため、重大な問題といえるでしょう。

このような不安を軽減するためには、元気なうちに下記の対策を講じておく必要があります。

- 見守りサービスの利用

- 定期連絡・安否確認サービスの利用

- スマートウォッチなどの利用

- 定期的な通院

- 健康診断の継続

上記のように、何かあったときにすぐに気付いてもらえる仕組み作りが重要となってきます。

2-2 緊急時の対応に関する不安

急病や火災、地震などの災害時に、一人で的確な判断・行動ができるかどうかも不安材料のひとつです。

特に、高齢による認知機能の低下が見られる場合には、避難や通報が遅れてしまう恐れもあるでしょう。

いざというときに適切な対応をするためにも、自治体が提供する高齢者見守り制度への登録や、近隣住民との良好な関係作りをしておくことが大切です。

2-3 経済面に関する不安

高齢になり年金生活になると、経済面について不安を抱える方も多いのではないでしょうか。

本記事の1章で解説したように、65歳以上の単身無職世帯は年金だけでは生活費を賄えず、貯金などの資産を取り崩して暮らしていることが一般的です。

どんどん貯金が減っていくのに加え、介護施設への入所費用、住宅のリフォームなど想定外の出費に悩まされることもあるでしょう。

少しでも老後の不安を減らすためには、年金生活に備えて資産形成をしていくことや、認知症による資産凍結を防ぐために対策しておくことが重要です。

老後に備えて行うべき認知症対策や相続対策については、本記事の後半で解説します。

3章 老後一人になったときに備えてすべきこと

老後一人になったときの不安や様々なトラブルに対応するためには、以下のような対策をしておくと良いでしょう。

- 老後の住まいを考えておく

- 老後資金が足りているか確認する

- 認知症対策をしておく

- 相続対策をしておく

- 身元保証サービスを活用する

- 死後事務委任契約を結ぶ

それぞれ詳しく解説していきます。

3-1 老後の住まいを考えておく

まず考えておきたいことは、老後一人になったら、どこでどのように暮らすかです。

老後の住まいの選択肢としては、①持ち家か賃貸か、②戸建てかマンションかなどいくつか選択肢があります。

また、高齢になり自分一人での生活が不安になるにつれて、サービス付き高齢者向け住宅やシニア向け分譲マンションなども考えるようになるでしょう。

それぞれの住まいには、メリット・デメリットがあるので、比較検討して、今の自分に合った住まいを選ぶことが大切です。

3-2 老後資金が足りているか確認する

老後の生活費や医療費、介護費用にどれくらいかかるのかを把握し、資金の準備をしておくことも欠かせません。

本記事の1章で解説したように、年金生活者の多くは年金のみでは生活費を賄えず、貯金を切り崩しながら生活をしています。

資産が枯渇してしまわないように、元気なうちに生活費の見直しをしたり、どのような制度・支援があるのか調べたりしておくと安心して老後を迎えられるはずです。

また、将来的に施設入居を考えている場合には、初期費用と月額費用も確認しておきましょう。

3-3 認知症対策をしておく

認知症になり判断能力を失うと、自分で財産管理や契約手続きを行うことができなくなってしまいます。

そのため、元気なうちに認知症対策を進めておくことが大切です。

認知症対策には、下記のようにいくつか方法があります。

- 家族信託の活用

- 任意後見制度の活用

- 遺言書の作成

- 生前贈与

- 生命保険の加入

それぞれメリットとデメリットがあるので、家族や資産状況に合ったものを選びましょう。

認知症対策については、本記事の4章で詳しく解説していきます。

3-4 相続対策をしておく

配偶者に先立たれている場合や、自分に子供がいない場合には、誰に遺産を受け継いでほしいかを考え、相続対策をしておきましょう。

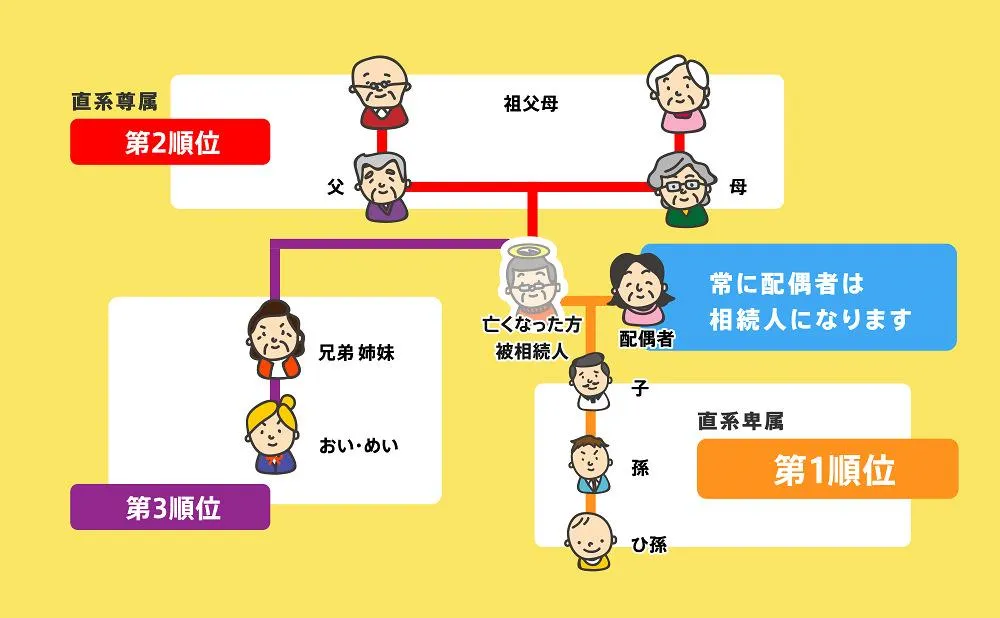

相続人になれる人物や優先順位は、法律により、下記のように決められています。

| 常に相続人になれる | 配偶者 |

|---|---|

| 第一順位 | 子供や孫 |

| 第二順位 | 両親や祖父母 |

| 第三順位 | 兄弟姉妹や甥・姪 |

例えば、夫はすでに他界しており、子供もいない場合には、自分の兄弟姉妹や甥・姪が遺産を受け継ぐ可能性があります。

そして、兄弟姉妹や甥・姪もおらず、特別縁故者にあたる人物もいなければ、遺産は最終的に国のもののなってしまいます。

お世話になった人に遺産を譲りたい場合や、特定の兄弟姉妹や甥・姪に遺産を相続させたい場合には、遺言書作成などの対策をしておかなければなりません。

老後に備えて行っておきたい相続対策についても、本記事の4章で詳しく解説します。

3-5 身元保証サービスを活用する

老後一人になってしまい、身元保証人になってくれる人物がいないと、高齢者施設への入居や入院時に保証人を用意できず、手続きを進められない場合があります。

そのような事態に備えて、身元保証サービスの活用も検討しておきましょう。

身元保証サービスとは、高齢者の日常支援や病院への入院、施設への入居をする際に保証人になってくれるサービスです。

身元保証サービスが提供する内容は、主に下記の通りです。

- 日常生活のサポート

- 入院や入居時の身元保証

- 緊急時の駆けつけサポート

- 亡くなる前後のサポート

ただし、事業者ごとにサービス内容が異なるので、複数の業者の費用やサービス内容を比較検討した上で契約する業者を選びましょう。

身元保証サービスを利用すれば、子供がいない高齢者や、子供が遠方に住んでいる高齢者も、緊急時に身元保証人を用意できます。

3-6 死後事務委任契約を結ぶ

一人暮らしの高齢者が亡くなった際には、葬儀の手配や遺品整理、公共料金の解約手続き、役所の手続きなどをする必要があります。

家族や親族がこれらの手続きをしても良いですが、子供がいない場合や遠方に住んでいる場合には、手続きをするのが難しいこともあるでしょう。

死後事務委任契約を結べば、これらの手続きを信頼できる第三者に依頼できます。

費用はかかるものの、遺族の負担を減らしたい人や、身寄りがない人は利用を検討しておくと良いでしょう。

4章 老後に備えて行うべき認知症・相続対策

老後を安心して過ごすためには、万が一に備えて、認知症対策や相続対策をしておくことをおすすめします。

認知症対策や相続対策には、主に下記の方法があります。

- 家族信託の活用

- 任意後見制度の活用

- 遺言書の作成

- 生前贈与

- 生命保険の加入

それぞれ詳しく解説していきます。

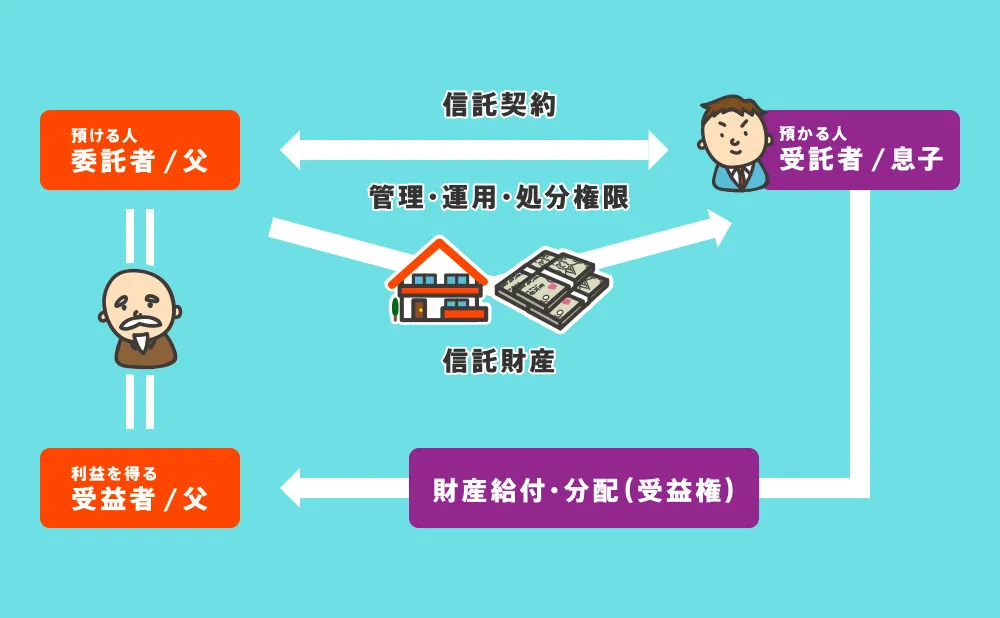

4-1 家族信託の活用

家族信託とは、元気なうちに家族間で信託契約を結び、受託者が信託財産の管理や運用をする制度です。

家族信託を利用すれば、自分が認知症になり判断能力を失った後も、受託者によって財産を管理してもらえます。

家族信託は、成年後見制度よりも自由度が高く、子供が親の財産を管理しやすいのが魅力であり、契約内容によっては預貯金の引き出しだけでなく、親名義の不動産の売却や積極的な運用も行えます。

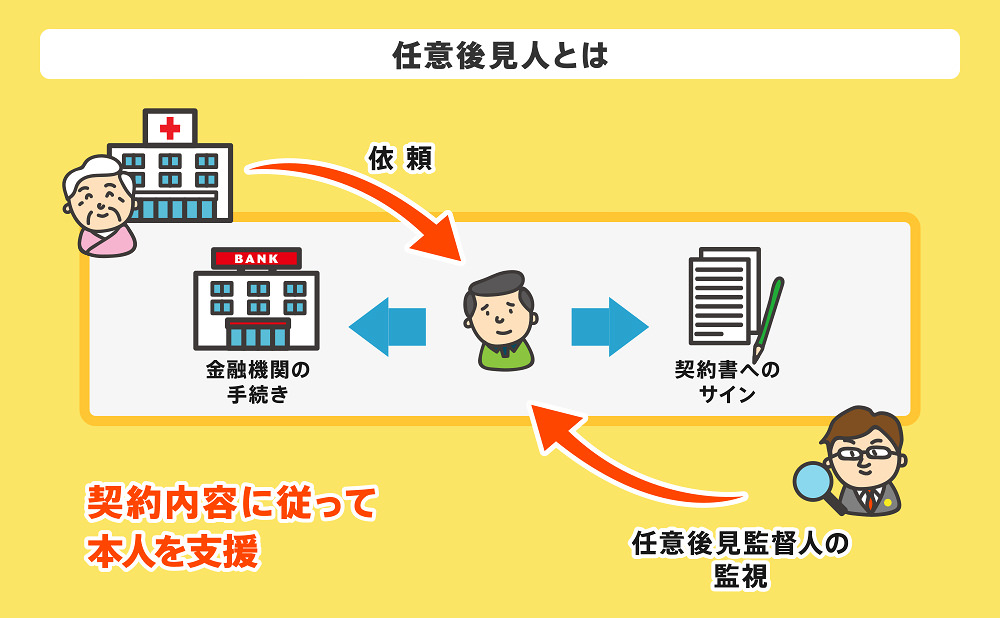

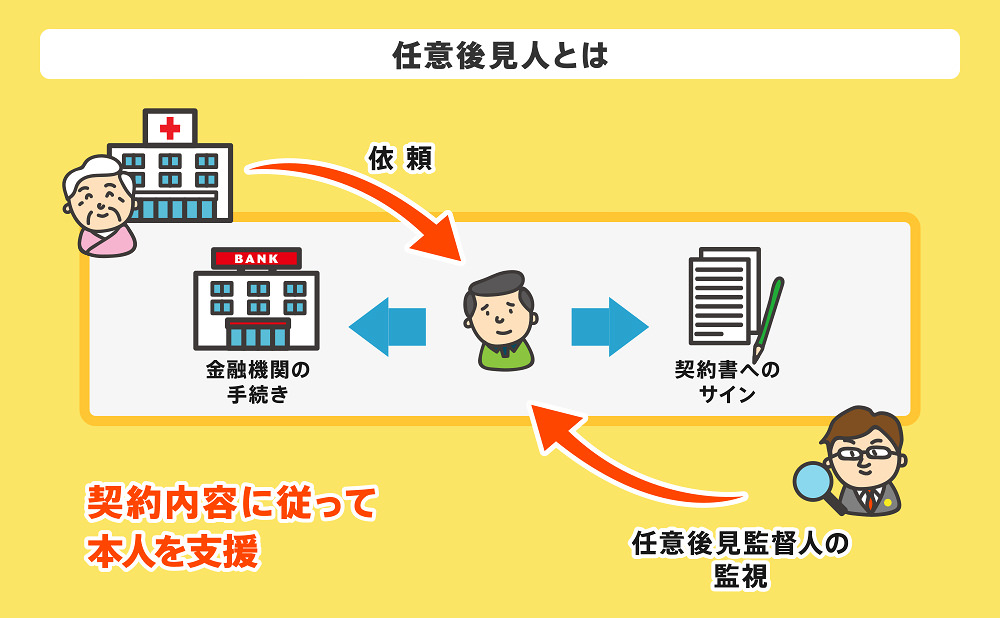

4-2 任意後見制度の活用

任意後見制度とは、将来自分の判断能力が不十分になったときに備えて、支援してくれる人と支援してもらう内容を事前に契約しておく制度です。

任意後見制度は自分で後見人や後見内容を決められる点が特徴であり、契約内容によっては柔軟な財産管理も可能です。

本人が元気なうちに契約を結び、実際に判断能力が不十分になった段階で、家庭裁判所に任意後見監督人の選任申立てをして制度の利用を開始します。

先述した家族信託や身元保証サービスや死後事務委任契約と組み合わせて利用するのも良いでしょう。

4-3 遺言書の作成

元気なうちに遺言書を作成しておけば、自分が希望する人物に遺産を譲れます。

例えば、一人暮らしをしているものの、近居に住む甥が面倒を見てくれるなど特定の人物に遺産を相続させたいこともあるでしょう。

このようなケースでは、遺言書を作成しておくことをおすすめします。

遺言書を用意すれば、法定相続人だけでなく、従姉妹や孫、お世話になった知人などにも財産を譲れます。

遺言書にはいくつか種類がありますが、中でも信頼性が高く、原本の紛失や改ざんリスクがない公正証書遺言を作成すると良いでしょう。

4-4 生前贈与

生前贈与をすれば、自分が亡くなる前に財産を譲れます。

生前贈与であれば、贈与契約が成立した時点で、財産の所有権が受贈者に移るため、受贈者が資産管理を行えるようになります。

相続では財産を受け継ぐ相続人が法律で決められている一方で、生前贈与は贈与者と受贈者の合意があれば、誰に対しても行えます。

そのため、いとこや友人、特定の兄弟姉妹や甥・姪などにも生前贈与できる点が魅力といえるでしょう。

一方で、年間110万円を超える贈与を受けると、贈与税がかかります。

多額の贈与をすると、贈与税の負担が大きくなることもあるため、事前に贈与税の金額をシミュレーションしておきましょう。

4-5 生命保険の加入

自分に何かあったときに、葬儀の手配や各種手続きをしてくれる人物がいるのであれば、生命保険に加入するのも良いでしょう。

生命保険金は相続手続きが完了する前に受け取りできるので、葬儀費用や入院費用の支払いなどにも使えます。

生命保険金には相続税がかかるものの、法定相続人が生命保険金を受け取る場合には「法定相続人の数×500万円」の非課税枠を適用できます。

なお、生命保険の受取人として指定できる人物は、生命保険会社ごとに決められています。

配偶者や2親等以内の血族などと指定されていることが多いため、子供や兄弟姉妹がいない方は、生命保険の受取人を用意できない可能性があることに注意しておきましょう。

まとめ

老後を一人で迎えることは、誰にとっても起こりうる現実です。

だからこそ、住まいや資金計画に加え、認知症や相続に備えた法的対策を事前に整えておきましょう。

認知症になり判断能力を失うと、自分で財産管理や契約行為を行うことができなくなる場合もあります。

そのため、老後の暮らしについて準備する際には、併せて認知症対策や相続対策をしておくと安心です。

認知症対策や相続対策には複数の方法があるので、自分に合った方法がわからない場合には、認知症対策に詳しい司法書士や弁護士に相談することをおすすめします。

グリーン司法書士法人では、認知症対策や相続対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

身寄りがない人の老後はどのような対策をすれば良いですか?

身寄りがない人は老後の安心に備えて、見守りサービスや任意後見契約、身元保証制度を活用するのがおすすめです。

孤独を防ぐために、地域活動や趣味のつながりを持つことも大切です。1人で老後を過ごすにはいくらくらい必要ですか?

65歳以上の一人暮らし高齢者(単身無職世帯)の生活費の平均額は約16万1,934円です。それに対し、可処分所得は12万1,469円とされているので不足分を貯金などで補う必要があります。

老後の三大不安とは何ですか?

老後の三大不安としてよく挙げられるのは、「お金(生活資金や年金の不安)」「健康(病気や介護の不安)」「孤独(社会とのつながりの喪失や生きがいの消失)」の三つです。

65歳でいくらくらい貯金があれば安心できますか?

65歳時点での「老後安心できる貯金額」は人によって変わりますが、一般的には単身者であれば約2,000万円前後、夫婦2人なら3,000万円前後の貯蓄がひとつの目安とされることが多いようです。