家族信託を利用した借入は、主に下記の2種類です。

| 信託内借入 | 家族信託の契約内容にもとづき受託者が借入を行う |

| 信託外借入 | 家族信託の契約外で委託者が借入を行う |

信託内借入と信託外借入は委託者死亡時に誰が債務を引き継ぐのかと借入金は債務控除の対象になるかが異なります。

例えば、信託が位借入の場合は通常の債務と同様の扱いであり、債務控除の対象になります。一方で、信託内借入の場合は、受益者連続型信託でないと債務控除できません。

家族信託を用いてアパートなどの建設費用の借入を行う際には、家族信託を得意としている司法書士や弁護士などに相談がおすすめです。

本記事では、家族信託を利用した借入方法や相続発生時の取り扱いについて解説します。

家族信託に関しては下記の記事でも詳しく解説していますので、ご参考にしてください。

目次

1章 家族信託を利用した借入方法

家族信託の仕組みを利用した借入には、下記の2つがあります。

| 信託内借入 | 信託外借入 | |

| 概要 | 家族信託の契約内容にもとづき受託者が借入を行う | 家族信託の契約外で委託者が借入を行う |

| 借入を行う人 | 受託者 | 委託者 |

| 信託財産に含まれるか | 含まれる | 含まれない |

| メリット | 受託者が借入から賃貸用不動産の建設、借入金の返済まで一括でできる | 他の債務と同様の扱いが適用されるので、債務控除を適用できる |

| デメリット | 下記2点の見解があいまいであり、借入時には専門家への相談が必要

|

|

それぞれ詳しく解説していきます。

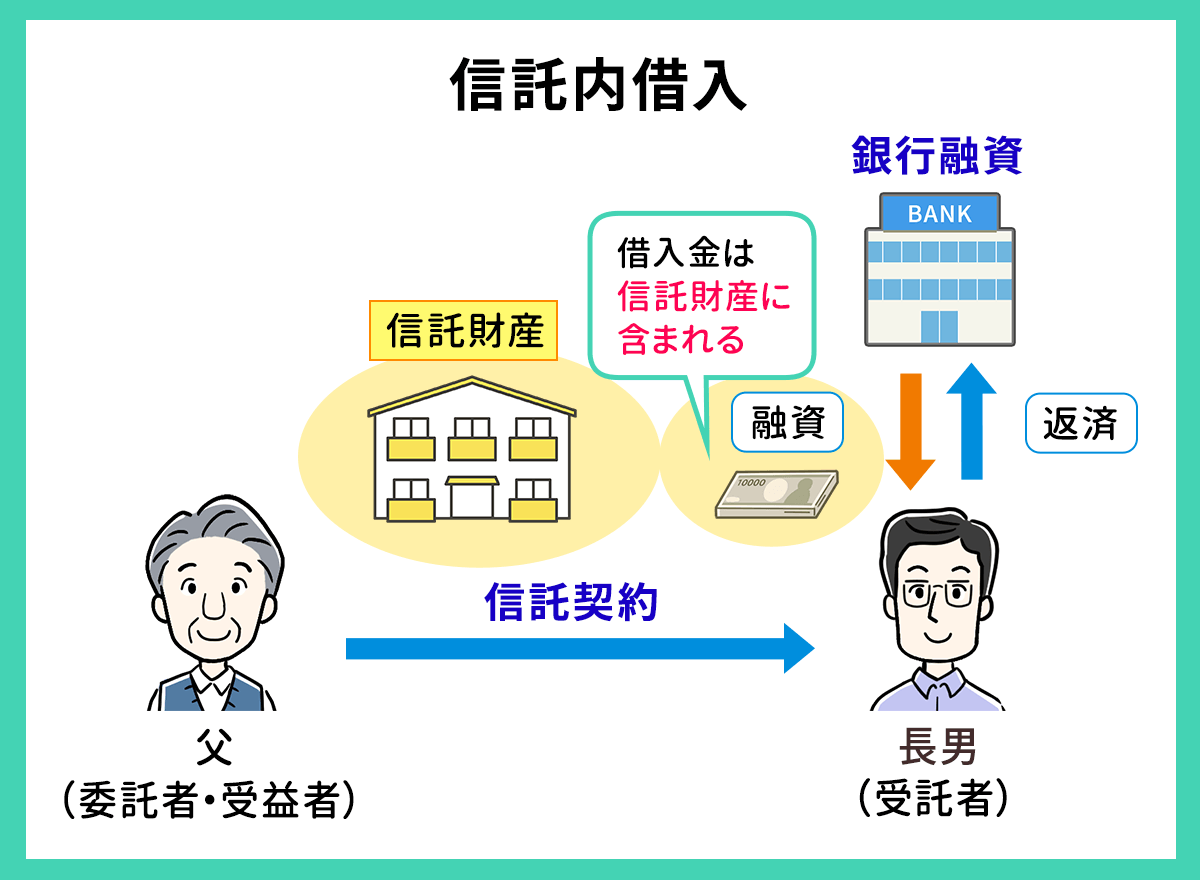

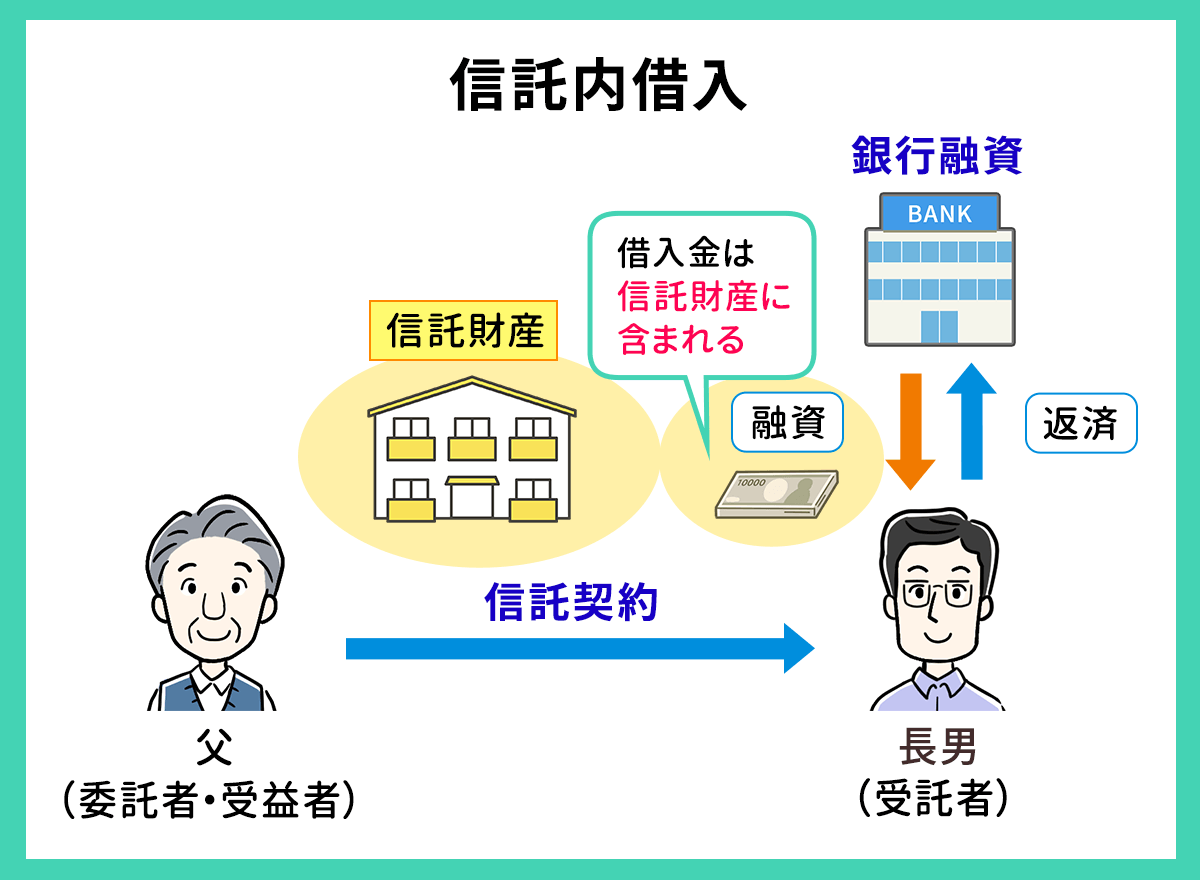

1-1 信託内借入

信託内借入とは、あらかじめ定めておいた家族信託の契約内容にもとづき受託者が借入を行う方法です。

信託内借入の場合、借入金は信託財産に含まれます。

信託内借入は受託者が以下の手続きや業務をすべて行える点がメリットです。

- 金融機関からの借入

- 借り入れた資金を用いた賃貸用不動産の建築、修繕

- 建設、修繕した不動産で得た収益を借入金の返済に充てる

上記を一括で行えるので、家族信託を用いた収益用不動産の管理や運用をスムーズに行えます。

一方で信託内借入は以下の2点において現在の法律では決まりがハッキリとしていません。

- 相続発生時に借入金が債務控除の対象になるのか

- 相続発生時に借入金がどのように引き継がれるのか

信託内借入を行う際には、自己判断せずに専門家に相談しながら借入を進めていく必要があります。

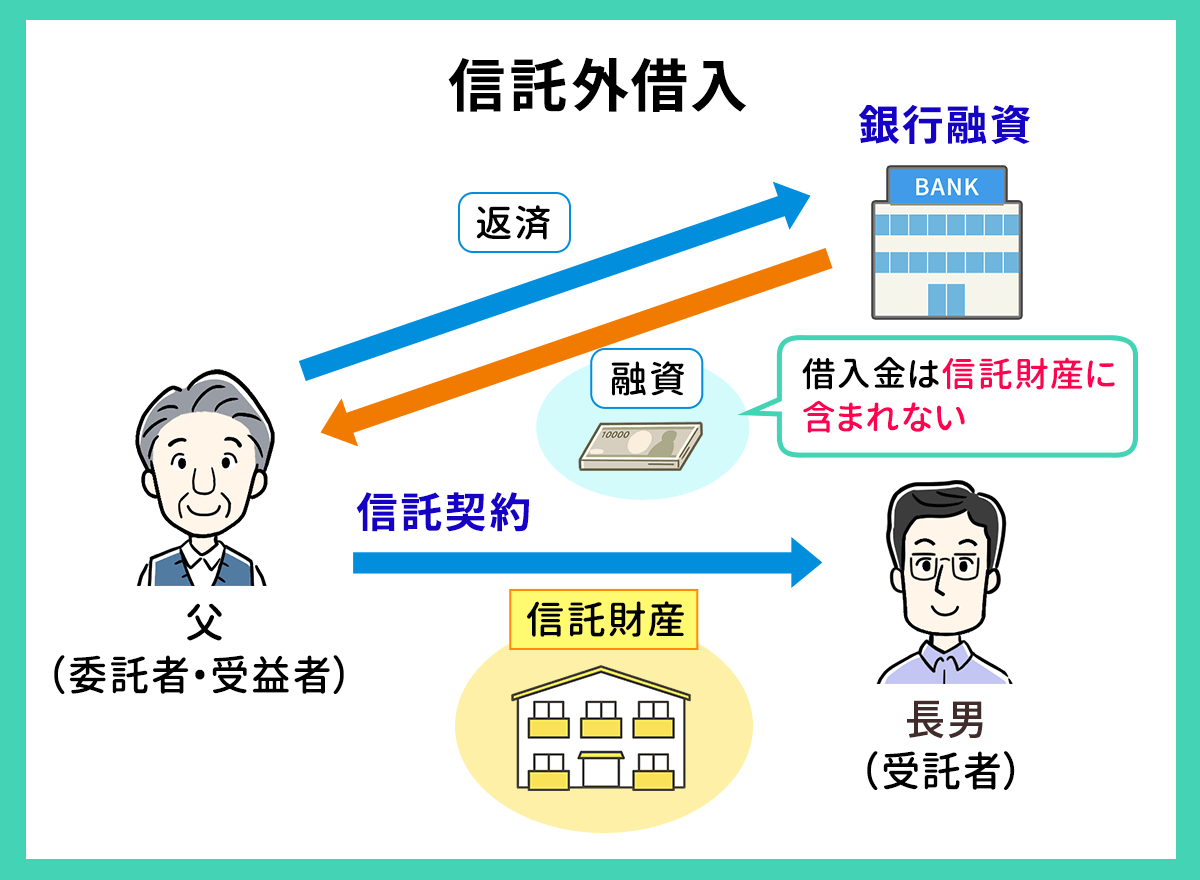

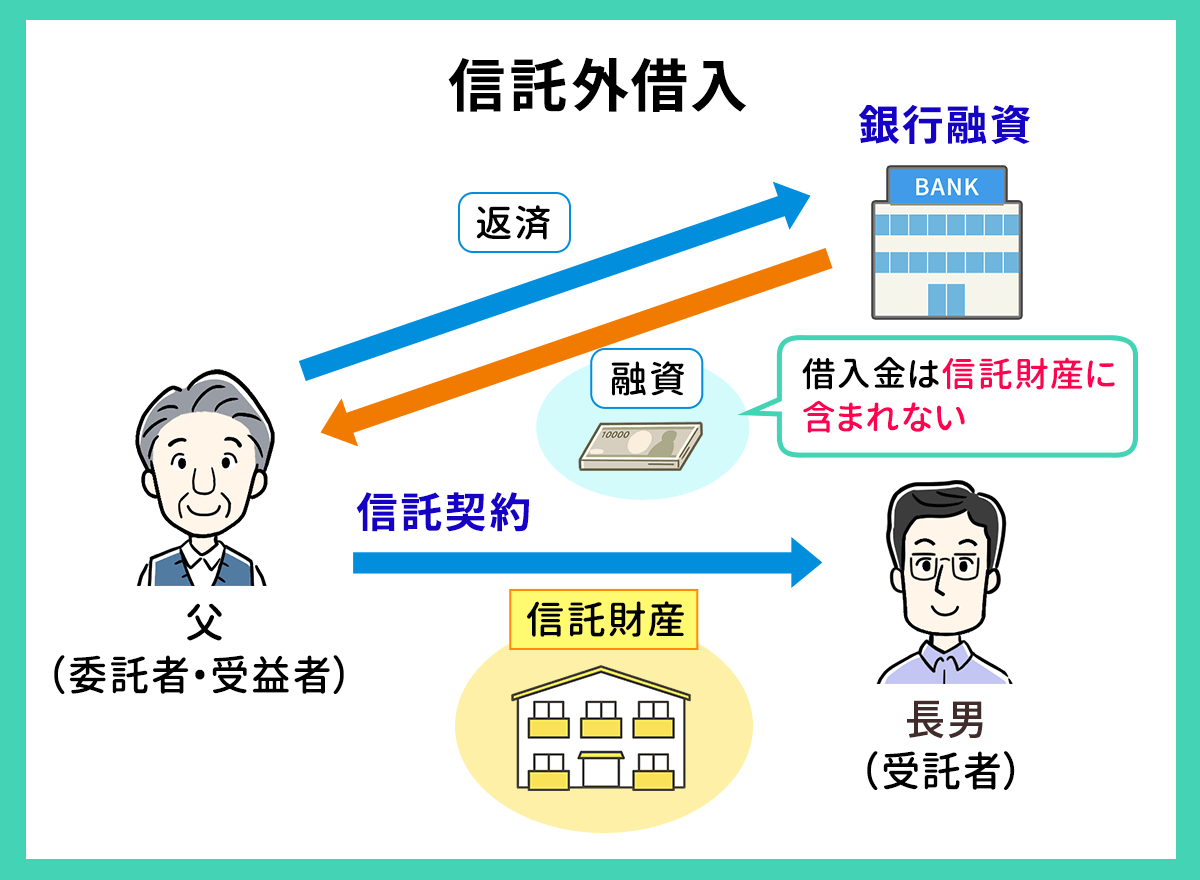

1-2 信託外借入

信託外借入とは、家族信託の契約の範囲外で委託者が金融機関から借入を行う方法です。

そのため、信託外借入によって借りたお金は信託財産には含まれません。

信託外借入を用いて収益用不動産の建築や修繕を行う場合には、下記のように2回のタイミングで家族信託の契約を結ばなければなりません。

| タイミング | 家族信託に組み入れる財産 |

| ①賃貸用不動産の建設前 | 賃貸用不動産を建設する土地 土地や賃貸用不動産の管理費用相当額 |

| ②賃貸用不動産の完成後 | 賃貸用不動産(建物部分) |

上記のように、受託者が借入から建物の建設、返済までを一括で行えないので手間や費用がかかる点がデメリットです。

一方で、信託外借入は信託財産に含まれないので相続発生時に他の債務同様に相続財産として扱われます。

信託内借入と比較して相続発生後の取り扱いに悩まなくて良い点がメリットといえるでしょう。

このように、家族信託利用時の借入は方法によって相続発生時の取り扱いが変わってきます。

次の章では、家族信託による借入を相続時に引き継ぐ人物を解説していきます。

2章 相続発生時に家族信託による借入を受け継ぐ人物

相続発生時に家族信託を利用した借入を受け継ぐ人物は、借入方法によって下記のように変わります。

| 信託内借入 | 第二受益者 |

| 信託外借入 | 委託者の法定相続人 |

それぞれ詳しく解説していきます。

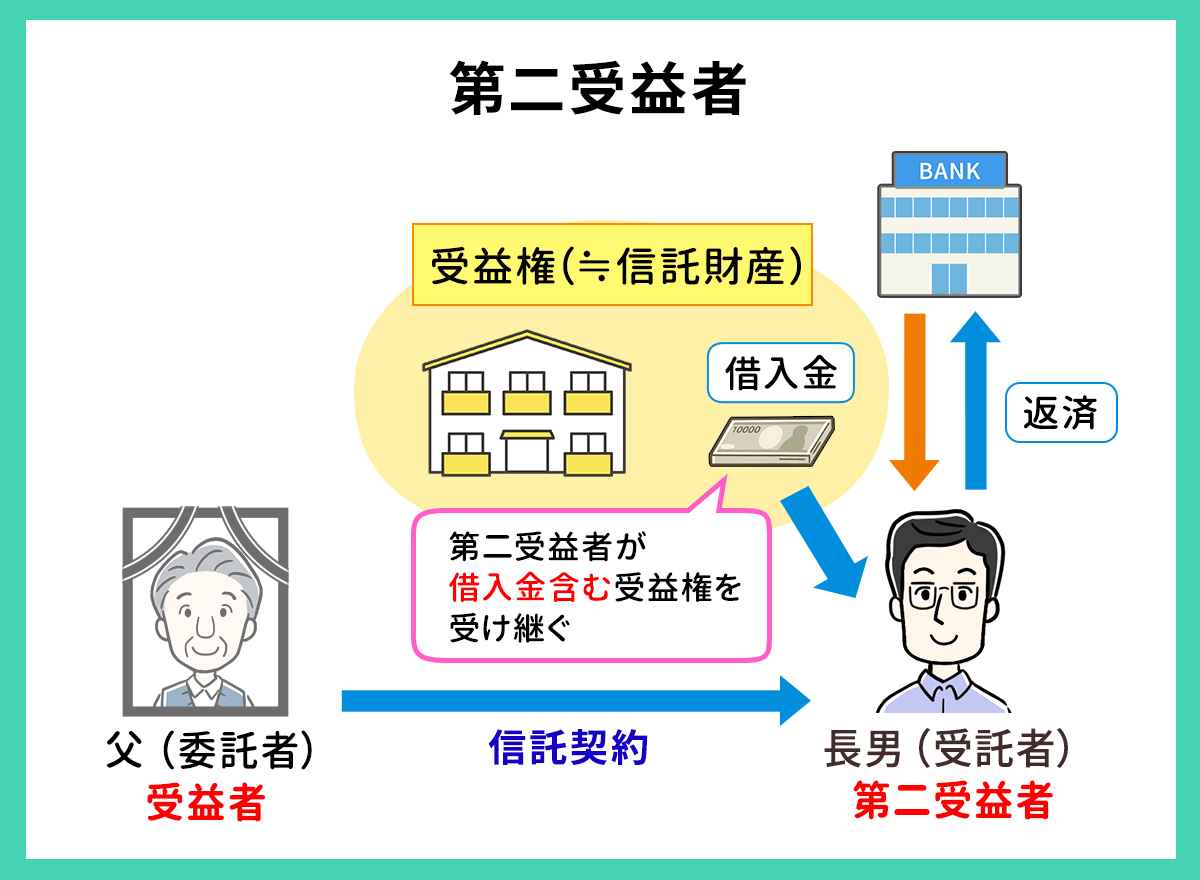

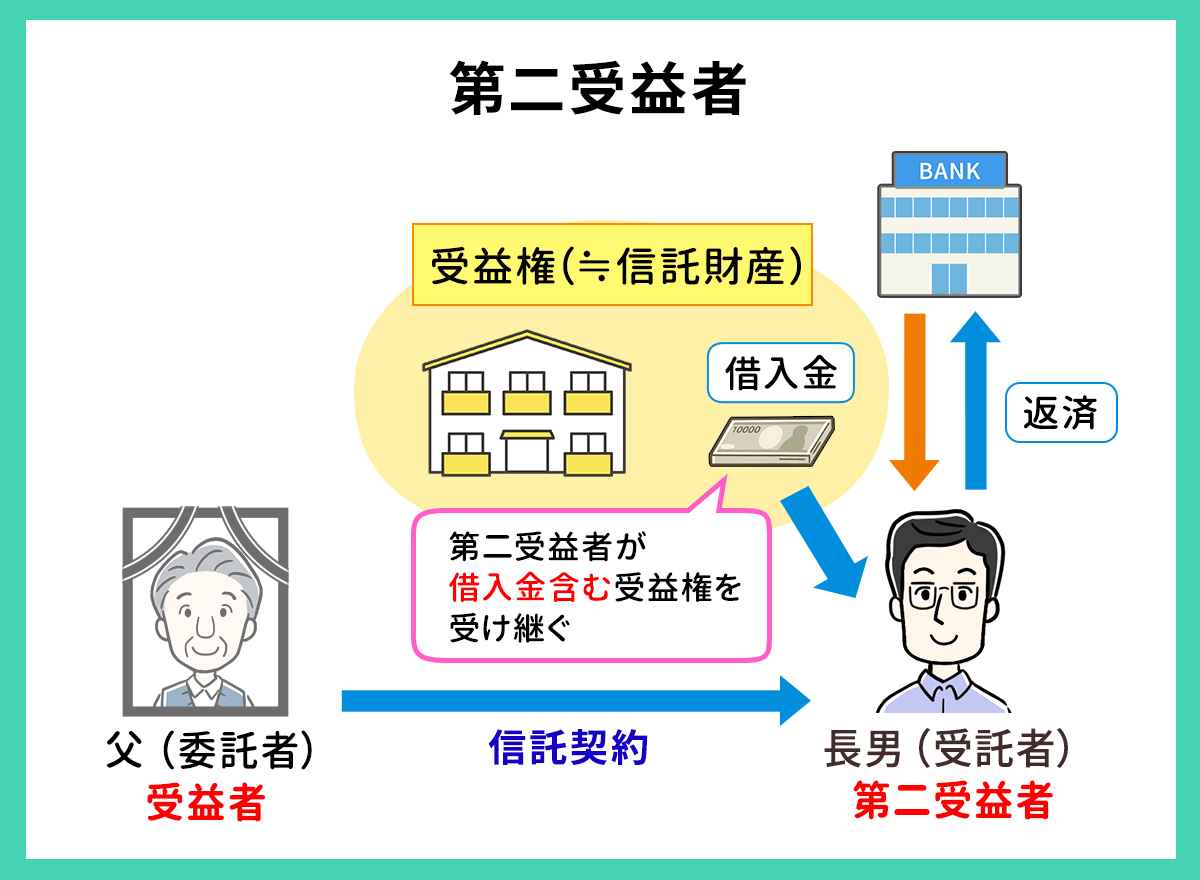

2-1 信託内借入:第二受益者

信託内借入の場合、借入金は信託財産に含まれます。

そのため、委託者が死亡したときには家族信託の契約によって定められた第二受益者が借入金含む受益権を受け継ぎます。

- 委託者および受益者は父親

- 受託者は長男

- 第二受益者は配偶者

例えば、上記の家族信託を結んでいた場合、父親死亡後は信託財産によって発生した収益やローンの返済義務は第二受益者である配偶者が受け継ぎます。

ただし、不動産や株式などの資産とは異なり、アパートローンなどの負債を受け継ぐ際には債権者の合意が必要です。

そのため、信託内借入を行っている家族信託で委託者が死亡した場合には、借入先の金融機関から許可をもらった上で第二受益者に債務を引き継ぐ手続きをしなければなりません。

2-2 信託外借入:委託者の法定相続人

信託外借入の場合、借入金は信託財産に含まれないので、相続発生時には他の債務同様に委託者の法定相続人に引き継がれます。

一方で家族信託で契約した信託財産で発生した収益は、契約内容にもとづいて第二受益者が受け継ぎます。

そのため、信託財産に関する債務を法定相続人第二受益者に受け継ぐ場合には、債務の引き受けの手続きをしなければなりません。

3章 家族信託による借入の債務控除の取り扱い

家族信託を利用した借入は、方法によって受け継ぐ人物が異なるだけでなく債務控除の取り扱いも変わってきます。

| 借入方法 | 債務控除の適用可否 |

| 信託内借入(受益者連続型信託) | 債務控除できる |

| 信託内借入(一代限りの信託) | 債務控除できない恐れがある |

| 信託外借入 | 債務控除できる |

それぞれ詳しく解説していきます。

3-1 信託内借入の場合

信託内借入の場合、委託者死亡で家族信託の契約が終了するかどうかで債務控除の取り扱いが変わります。

委託者が死亡しても、家族信託の契約が終了しない場合(受益者連続型信託)には、第二受益者が受益権や収益を生み出す資産や負債を相続によって受け継いだと判断されます。

そのため、受益者連続型信託では債務控除が可能です。

一方で、一代限りで終了する家族信託の場合には、委託者死亡時に受託者が信託財産の清算手続きを行います。

清算手続き後は、家族信託の契約によって決められた帰属権利者などに信託財産を分配します。

現在の法律では、清算手続き後に債務がないことを前提になっており、負債の相続に関しては明確な決まりがありません。

そのため、一代限りで終了する家族信託では債務控除が認めてもらえない可能性があります。

3-2 信託外借入の場合

信託外借入の場合、そもそも借入金は通常の債務同様に扱われるので、債務控除も認められています。

ただし、2章で解説したように信託外借入は委託者の法定相続人が受け継ぐので、第二受益者に返済義務を負わせる場合には債務引き受けの手続きが必要です。

4章 家族信託を用いて借入を行うときの注意点

家族信託を利用して借入を行うときには、先ほど解説した債務控除の取り扱いなどいくつか注意しなければならないことがあります。

詳しく見ていきましょう。

4-1 一代限りの信託では債務控除できない恐れがある

3章で解説したように、一代限りの家族信託で信託内借入を行った場合、相続税計算時に債務控除が認められない可能性があります。

信託内借入を検討している場合には、債務控除できないリスクを考慮して受益者連続型信託で契約を結ぶことも考えておきましょう。

4-2 信託外借入は家族信託契約を2回結ばなければならない

信託外借入では賃貸用不動産の建築費用などを委託者が借入する必要があります。

そのため、家族信託契約を以下のタイミングで2回結ばなければなりません。

- 賃貸用不動産を建設する前

- 賃貸用不動産が完成した後

家族信託の契約回数が増えることで、手続きの手間および費用がかかります。

さらに、賃貸用不動産の完成時に委託者が認知症などで判断能力を失っていると、2回目の家族信託契約を結べない恐れもあります。

信託外借入を検討している場合には、賃貸用不動産の完成後に家族信託の手続きを行えるように早めに借入や建設を進めましょう。

まとめ

家族信託を利用した借入には、信託内借入と信託外借入の2種類があります。

信託内借入は、受託者が借入から賃貸用不動産の建設、借入金の返済まで一括で行える点がメリットです。

一方で、信託内借入は債務控除の適用可否や相続発生時に債務を誰が受け継ぐのかの判断が難しく、専門家に相談しながら都度の手続きを進めなければなりません。

家族信託後に借入は契約内容書の作成や借入手続きが複雑であり、家族信託や相続、法律に関する専門的な知識が必要です。

家族信託で賃貸用不動産の管理や運用、処分をしたい、状況次第では借入も行いたいと考えている人は家族信託に詳しい専門家への相談をおすすめします。

グリーン司法書士法人では、家族信託に関する相談を毎月20件以上受け付けています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

家族信託で借入を行える?

家族信託ではあらかじめ契約しておけば借入も可能です。

家族信託による借入は、主に下記の2種類です。

・信託内借入:家族信託の契約内容にもとづき受託者が借入を行う

・信託外借入:家族信託の契約外で委託者が借入を行う民事信託のメリットとは?

民事信託のメリットは、下記の通りです。

・認知症対策になる

・柔軟な財産管理を行える

・自分が亡くなった後の次の相続についても指定できる

・倒産隔離機能によって信託財産が守られる

・不動産の共有を回避できる

・ランニングコストが少なくてすむ民事信託のデメリットとは?

民事信託のデメリットは、下記の通りです。

・身上監護は行えない

・家族信託自体には節税効果がない

・受託者の負担が大きい

・信託不動産から出た損失を他の所得と合算できない

・対応できる専門家が少ない民事信託と家族信託の違いとは?

民事信託と家族信託はほぼ同じ仕組みであり、民事信託の中で家族同士による信託を家族信託と呼ぶことが多いです。

家族信託のデメリットとは?

家族信託のデメリットは、下記の通りです。

・当事者を長期間拘束する

・信託不動産から出た損失を他の所得と合算できない

・家族信託を行う事自体は節税にはならない

・遺言に比べて手間がかかる

・身上監護権がない

・受託者に司法書士・弁護士等がなる事はできない

・対応できる専門家が少ない

▶家族信託のデメリットについて詳しくはコチラ