- 小規模宅地等の特例は持ち家があっても適用できるのか

- 小規模宅地等の特例の適用要件

- 持ち家があっても小規模宅地等の特例を適用できるケース

小規模宅地等の特例とは、故人が住んでいた宅地の相続税評価額を最大80%減額できる制度です。

小規模宅地等の特例を利用すれば相続税を大幅に減額できる可能性がありますが、「持ち家があると利用できないのでは?」と不安に思う方も少なくありません。

実際には、小規模宅地等の特例の適用可否に持ち家の有無は直接的な関係はありません。

そのため、相続人が不動産を所有していても、条件を満たせば小規模宅地等の特例を適用できるケースもあります。

本記事では、相続人の持ち家が小規模宅地等の特例にどのような影響を及ぼすかを解説していきます。

目次

1章 小規模宅地等の特例は持ち家ありでも適用できる

結論から言えば、持ち家があっても小規模宅地等の特例が適用される可能性はあります。

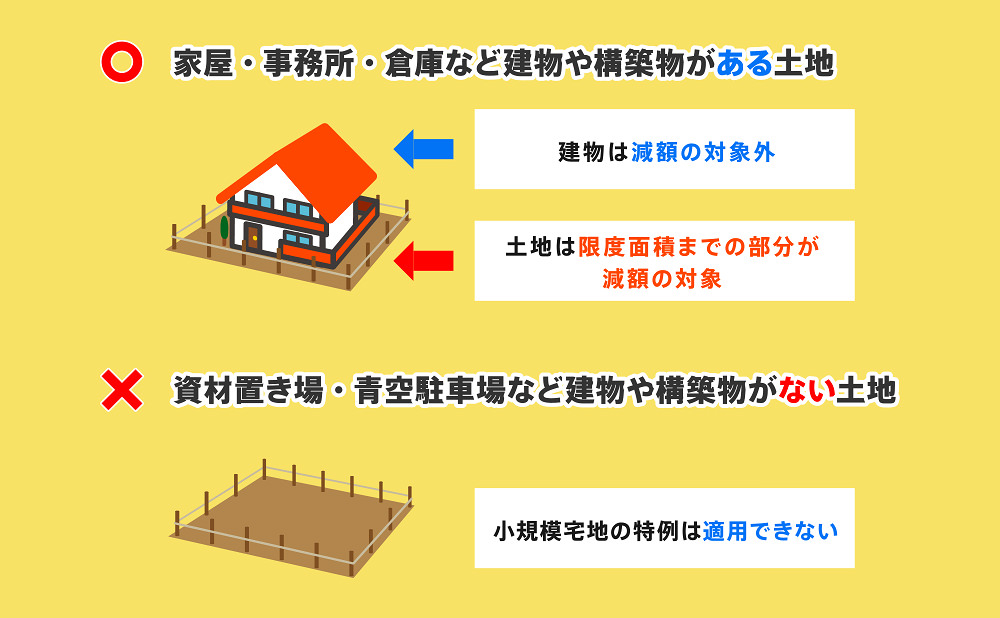

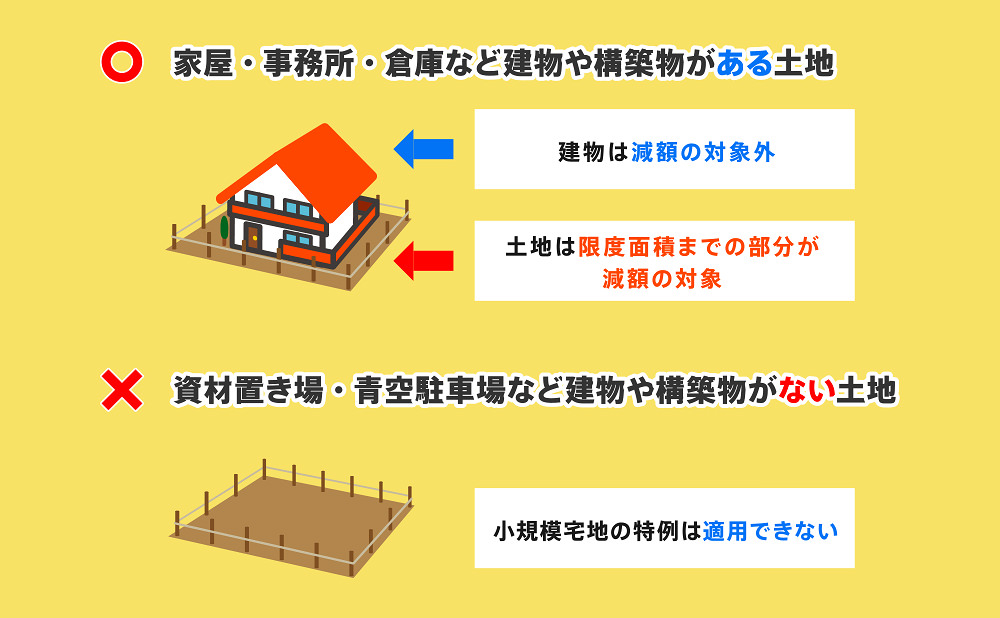

小規模宅地等の特例とは、故人が住んでいた宅地の相続税評価額を最大80%減額できる制度です。

小規模宅地等の特例には、相続人ごとに適用要件が定められています。

故人の配偶者以外が宅地を受け継ぐ際には、居住要件を満たす必要があるので注意しなければなりません。

次の章では、小規模宅地等の特例の適用要件について詳しく解説していきます。

2章 小規模宅地等の特例の適用要件

小規模宅地等の特例には適用要件が設けられています。

本章では、相続人ごとの適用要件について詳しく解説していきます。

2-1 故人の配偶者の場合

故人の配偶者が小規模宅地等の特例を適用する場合には、無条件で適用されます。

配偶者が故人の自宅を相続する場合、同居の有無や持ち家の有無、さらには居住の継続などにかかわらず小規模宅地等の特例を適用可能です。

2-2 故人と同居していた相続人の場合

故人と同居していた相続人が土地を相続し、その後も引き続きその土地に住み続ける場合も、原則として小規模宅地等の特例を適用可能です。

相続人が故人と同居していた場合、相続人が自宅以外に不動産を所有しているかは特例の適用に影響を及ぼしません。

ただし、故人と同居していた相続人が小規模宅地等の特例を適用する場合、相続税の申告期限までその土地に住み続ける必要がある点に注意しておきましょう。

2-3 故人と同居していなかった相続人

故人と同居していなかった相続人が小規模宅地等の特例を適用したい場合には、いわゆる家なき子の要件を満たす必要があります。

家なき子の要件は、以下の通りです。

- 故人に配偶者および同居していた相続人がいない

- 相続開始前3年以内に自身または自身の配偶者が所有する家屋に居住したことがない

- 相続した土地を相続税の申告期限まで所有している

- 相続開始前3年以内に3親等以内の親族等が所有する家屋に居住したことがない

- 相続開始時に自身が住んでいた家屋を過去に所有したことがない

家なき子の要件は複雑であり、相続人が持ち家を所有しているかではなく、そこに住んでいたかどうかが重要となってきます。

例えば、相続人が持ち家を所有していたとしても、自分はそこに住んでおらず他人に貸していた場合には、家なき子の要件を満たす可能性もあります。

このように、小規模宅地等の特例の適用要件は「持ち家があるかどうか」ではなく、故人との関係性や生前の居住実態、相続後の居住継続の有無などによって決まります。

相続人が持ち家を所有しているからといって、小規模宅地等の特例を適用できないわけではありません。

次の章では、相続人が持ち家を所有していても、小規模宅地等の特例を適用できるケースを具体的に解説していきます。

3章 持ち家があっても小規模宅地等の特例を適用できるケース

相続人が持ち家を所有していても、小規模宅地等の特例を適用できるケースは、主に以下の通りです。

- 配偶者が故人の自宅を受け継ぐケース

- 持ち家のある相続人が故人と一緒に住んでいたケース

- 故人と同居している相続人がいなかったケース

それぞれ詳しく解説していきます。

3-1 配偶者が故人の自宅を受け継ぐケース

故人の配偶者が自宅を相続する場合、小規模宅地等の特例は無条件で適用可能です。

同居・別居の有無や、配偶者が他に持ち家を所有しているかどうかといった事情にかかわらず、配偶者という立場自体が優遇されているからです。

3-2 持ち家のある相続人が故人と一緒に住んでいたケース

持ち家を所有している相続人であっても、故人と生前に同居していた場合は、小規模宅地等の特例を適用可能です。

小規模宅地等の特例の適用要件では、持ち家の有無に関するものはなく、故人との同居実態や誰の家に住んでいたかが重要となってくるからです。

例えば、自分が所有している家は他人に貸し出し、故人と同居していた相続人は小規模宅地等の特例を適用できます。

3-3 故人と同居している相続人がいなかったケース

故人と同居していた相続人が1人もいなかった場合でも、家なき子の要件を満たせば小規模宅地等の特例を適用できます。

家なき子の要件は以下のように設定されており、相続人が自分や配偶者、親族などの持ち家に住んでいたかが重要となってきます。

- 故人に配偶者および同居していた相続人がいない

- 相続開始前3年以内に自身または自身の配偶者が所有する家屋に居住したことがない

- 相続した土地を相続税の申告期限まで所有している

- 相続開始前3年以内に3親等以内の親族等が所有する家屋に居住したことがない

- 相続開始時に自身が住んでいた家屋を過去に所有したことがない

例えば、自己所有の家を他人に賃貸しており、自分は賃貸住宅に住んでいた相続人が、親の自宅を相続したようなケースでは、家なき子の要件を満たし、小規模宅地等の特例を適用できる可能性があります。

4章 持ち家に住み故人と同居していなかった相続人は小規模宅地等の特例を適用できない

自分の持ち家に住み、故人とは同居していなかった相続人は、小規模宅地等の特例を適用することはできません。

小規模宅地等の特例の目的は、相続税を払えないことにより、生活の場を失う可能性がある相続人を救済することだからです。

持ち家を所有し、独立して暮らしている相続人には、特例による支援は必要ないという考え方が根底にあります。

「実家の近くに家を買い、親の面倒を頻繁に見に行っていた」「介護の費用を負担していた」などといった事情があっても、小規模宅地等の特例を適用することはできないのでご注意ください。

5章 小規模宅地等の特例を適用する際の注意点

小規模宅地等の特例は非常に大きな節税効果を持つ制度ですが、適用する際には以下の点に注意しなければなりません。

- 特例を適用するには相続税申告期限まで自宅を保有し続けなければならない

- 小規模宅地等の特例を適用し相続税額が0円になっても相続税申告が必要である

それぞれ詳しく解説していきます。

5-1 特例を適用するには相続税申告期限まで自宅を保有し続けなければならない

小規模宅地等の特例は、相続税の申告期限(相続開始の翌日から10ヶ月以内)まで、相続した宅地を相続人が所有し続けなければなりません。

相続税の申告期限を迎える前に、売却してしまった場合、小規模宅地等の特例を適用できなくなります。

5-2 小規模宅地等の特例を適用し相続税額が0円になっても相続税申告が必要である

小規模宅地等の特例を利用した結果、相続税額が0円になったとしても相続税申告をしなければなりません。

相続税申告をしないと、小規模宅地等の特例を適用できず節税効果を得られなくなってしまいます。

場合によっては、小規模宅地等の特例が適用されなかったことで相続税が課税され、税務調査が行われる場合もあるので注意しましょう。

まとめ

小規模宅地等の特例は、「相続人に持ち家があるかどうか」ではなく、「誰が相続したか」「相続前後の居住実態はどうか」といった点で適用可否が判断されます。

配偶者であれば無条件で適用できますし、故人と同居していた相続人も特例を適用できます。

一方で、独立して自分の持ち家に住んでいた相続人は故人の自宅に対して小規模宅地等の特例を適用することはできません。

小規模宅地等の特例の適用要件は場合によっては複雑なため、相続に精通した税理士に相談してみることをおすすめします。

グリーン司法書士法人では、相続手続きについての相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。